Куда инвестировать небольшие деньги

Содержание:

- Куда лучше вложить 500 000 рублей, чтобы заработать

- Инвестиции в драгоценные металлы и камни

- Вложить небольшие деньги в золото или серебро

- Советы новичкам

- Советы начинающим инвесторам

- Вложения в акции и другие ценные бумаги

- Вариант 5: вложения в бизнес

- Рестораны

- 5 видов пассивного дохода оффлайн

- Классификация инвестиций

- Валютный рынок Форекс

- Инвестиции в валюту

- Паевые инвестиционные фонды (ПИФ)

- Инвестирование в золото или драгоценные металлы

- Свой магазин

- Можно ли жить на проценты от вклада?

- Так куда инвестировать

- Трейдинг акциями — Торговать самому акциями компаний на бирже

- Как выбрать инструмент инвестирования?

Куда лучше вложить 500 000 рублей, чтобы заработать

Капитал в полмиллиона рублей уже более ощутим в ключе инвестиций и позволяет выбрать более выгодные варианты для капиталовложений.

Рассмотрим, куда вложить 500000 рублей на примере диверсифицированного инвестиционного портфеля, позволяющего не только сохранить вложенные средства, но и приумножить их заметно снизив риски получения убытка.

Покупка акций

Грамотное руководство Сбербанка способствует постоянному повышению стоимости акций банка, которые уже обогнали показатели Газпрома.

Ежегодно прибыль от ценных бумаг указанной компании (по анализу рынка за последние два года) составляет от 30 до 80%, что явно свидетельствует о выгодности таких инвестиций.

Инвестировав в инструмент 100 тыс. рублей (20% от общей суммы инвестиций) есть возможность получить от 130 до 180-200 тыс. в конце года.

Инвестиции в банковский евро-депозит

Евро считается одной из самых стабильных и перспективных мировых валют. По прогнозам экспертов, владельцам евро-депозитов не стоит беспокоиться о своем капиталовложении в течение следующих 25 лет.

Чтобы минимизировать даже незначительные риски следует распределить их на несколько депозитов.

Вложив 200 тыс. рублей (40% от общей суммы инвестиций) по 3 вкладам со ставкой в 6.5%, в последствии каждую 1000 евро можно приумножить на 65 единиц за год. Итого: 200 тыс. рублей = 2 тыс. 777 евро. За год указанный депозит принесет 180,5 евро прибыли, что в перерасчете на рубли по текущим курсам составляет больше 13 тысяч (это сухой расчет без учета предполагаемого повышения курса самой евро-валюты).

Инвестиции в ПИФы

Инвестиции в ПИФы всегда остаются достаточно рискованным делом, чтобы не понести больших рисков определим в качестве капитала сумму в 100 тыс. рублей (20% от общей суммы капитала).

Поскольку фондом управляют профессионалы, лично заинтересованные в успешной работе, инвестор может рассчитывать на прибыль в 30-50% годовых. Однако бывает и так, что деятельность не дает прирост и остается на нуле.

В случае положительного исхода, за год 100 тыс. превратятся в сумму, кратную 150 тысячам рублей. В худшем случае ПИФ может «просесть» на 5-10%.

Также важно учитывать уровень инфляции, постоянно обесценивающий капиталы граждан. Инвестирование в ПИФ позволит выручить до: 150 тыс

рублей – уровень инфляции (2,75% по данным 2017 года) = 146 тыс. рублей

Инвестирование в ПИФ позволит выручить до: 150 тыс. рублей – уровень инфляции (2,75% по данным 2017 года) = 146 тыс. рублей.

При неблагоприятном стечении обстоятельств можно снизить капитал до: 100 тыс. рублей – 10% – 2.75% (инфляция) = 87 тыс. рублей.

Инвестиции в искусство

Указанное направление инвестирования сумеет достойно оправдать себя только после 2-3 лет.

Сегодня большой популярностью пользуются картины современных художников. Их коллекции можно купить относительно дешево и, после получения мастером всеобщего признания со стороны творческой интеллигенции, продать в 2-3 раза дороже.

Покупка трех картин на сумму 100 тыс. рублей (20% от общей суммы вложений) через 3 года может обеспечить 500%-ную прибыль.

Рассмотрим более детальный расчет с учетом инфляции за 3 года: 100 тыс. рублей*5-15% (средний уровень инфляции за 3 года) = 425 тыс. рублей (ежегодная чистая прибыль по 108 тысяч).

Инвестиции в драгоценные металлы и камни

Интерес к покупке драгоценных металлов существует с давних времен и сохраняется в настоящее время. Главное тому объяснение – они практически не подвержены инфляции и отлично подходят для инвестиций в долгосрочной перспективе.

Особенности:

- За отраслью тщательно следят уполномоченные органы гос. власти.

- По видам драг. металлы делятся на:

- Серебро;

- Платина;

- Палладий;

- Золото;

- Ценность материала заключается в:

- Дефицитности;

- Уникальных химических и физических свойствах;

- Привлекательном внешнем виде;

- На ликвидность драг. металлов практически не сказываются экономические события.

Плюсы инвестиций в драгметаллы:

- Самый надежный способ сбережения средств в кризисные годы;

- Стоимость золота, как правило, всегда растет в цене в долгосрочной перспективе;

- Уровень роста превышает уровень инфляции фиатных денег;

Минусы:

- Обязанность уплаты налогов;

- Длительная перспектива окупаемости.

Данные капиталовложения представлены следующими альтернативами:

-

Покупка слитков:

- считаются имуществом, их оборот регулируется налоговым кодексом РФ (при покупке придется уплатить НДС, при продаже – подоходный налог);

- продукт предлагается многими банками;

- чтобы покрывать расходы и иметь хотя бы незначительный прирост, себестоимость слитка должна увеличиваться не менее чем на 30% в год (при текущем состоянии рынка и экономики – практически недостижимый результат);

-

Инвестиции в монеты:

- существуют памятные и инвестиционные драгоценные монеты (первые представляют интерес только для нумизматов из-за их высокой выкупной стоимости и налогообложения);

- ценность инвестиционной монеты определяется содержанием в ней драгоценного металла (указанный инструмент выпускается миллионными тиражами);

- инвест-монеты не облагаются НДС, но с выручки все же придется заплатить 13%;

- курсовая стоимость устанавливается банком (на разнице от покупной и продажной цены можно зарабатывать порядка 10%);

-

Вложения в обезличенные металлические счета:

- представляет собой депозит, в котором валюта выражена граммами металла;

- открыть счет можно двумя способами: внести денежные средства или металл в натуральной (физической) форме;

- прибыль складывается либо от процентов банка, либо от возрастания стоимости металла в цене;

- при истребовании инструмента в натуральной форме операция будет облагаться НДС, при получении равного счету денежного эквивалента налог не взимается;

- на указанный вклад не распространяется банковская страховка, поэтому следует тщательно выбирать кредитно-финансовую организацию.

-

Покупка украшений и драг.камней:

- прибыль от инвестиции появится не скоро;

- в некоторые периоды цена на инструмент может существенно снижаться, а затем стабилизироваться и подняться (круг цикличен);

- чем дольше хранятся драгоценности, тем выше они стоят;

- сложность оборота;

- без знания специфики продукта и опыта его реализации получить прибыль будет крайне сложно.

Вложить небольшие деньги в золото или серебро

Та-же ситуация, что и инвестициями в валюту, комиссия сожрет все. Разница между биржевой ценой и фактической за грамм очень разная.

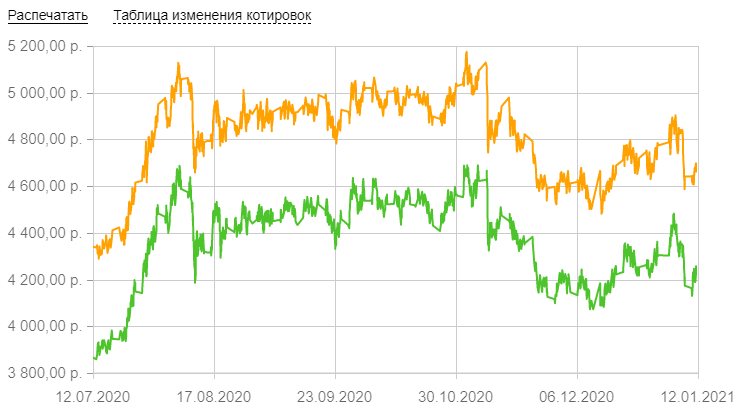

Рассмотрим график доходности золота за весь 2018 год с 21.01.2018 — 21.01.2019. Цена с 2450 выросла до 2720, доходность 10% (в банке больше), но еще добавьте, что купите и продадите с разнице в минус 300 рублей (данные Сбербанк: 22.01.2019 2 586,00/2 889,00). Единственное могу сказать за 2018 хорошо вырос курс Палладия, но где его взять.

Курс золота в 2021 году в Сбербанке

В 2021 году инвестиции в золото и ценные металлы, никель и др. очень актуальны из пандемии, кризиса и митингов в США. Крупные инвесторы уходят из валюты, в золото и ценные металлы, тем самым растет курс золота.

Но покупать напрямую золотой лом, не имеет смысла, вы должны либо покупать слитки Сбербанка или акции золотодобывающих компаний (типа: Полюс Золото).

Советы новичкам

Первые попытки инвестирования в интернете могут оказаться не очень удачными. Чтобы снизить риски, следуйте советам:

- Прежде чем вложить деньги, изучите ту область, в которой планируете работать.

- Не вкладывайте всю сумму сразу. Лучше разделите капитал на части.

- Выбирайте надежные проекты в ущерб высокоприбыльным, но рискованным.

- Потеря первых инвестиций – не повод от всего отказываться. У многих первый опыт бывает отрицательным. Имейте терпение.

- Делайте правильные выводы по результатам инвестирования. Исключайте плохие варианты и оставляйте лучшие.

- Остерегайтесь мошенников. Внимательно изучайте ПИФы, трейдеров, проекты, чтобы не быть обманутым.

Постепенно вы научитесь определять прибыльные проекты и принимать верные решения. Не бойтесь инвестировать, если на руках есть небольшие деньги и желание их приумножить.

Советы начинающим инвесторам

Все они основываются на личном опыте тех, кто уже прошел этот путь и достиг определенных успехов в инвестировании.

- Обдумывая способ инвестирования, руководствуйтесь в большей степени собственными предпочтениями, а только потом чужими советами. Особенно это касается бизнеса. Если дело человеку не интересно, он никогда не добьется в нем успехов.

- Нужно постоянно повышать уровень своих знаний. Не стоит зацикливаться на одном способе вложений. Лучше быть в курсе происходящего на финансовом рынке и вовремя реагировать на все изменения.

- Перед тем как инвестировать всю сумму, нужно узнать о проекте или способе как можно больше. Изучите отзывы тех, кто уже вкладывали свои средства в эти предприятия.

- Избегайте вкладывать деньги в непонятные и сомнительные предприятия: финансовые пирамиды, сетевой маркетинг, а тем более онлайн казино и ставки на всевозможные события. Это не инвестирование, в 99% случаев деньги уходят безвозвратно.

- Инвестировать нужно только свободные средства. Это не должны быть последние деньги, и тем более кредитные.

- Максимально просчитывайте всевозможные риски. Не нужно отмахиваться даже от мелочей. Только продуманная концепция даст хороший результат.

- Если есть возможность вложиться в прибыльный проект, но средств для этого не хватает, ищите соинвесторов. В мире не так уж и мало людей, которые так же хотят извлечь прибыль, не обладая обширным капиталом.

- Не стоит вкладывать средства в проекты, обещающие моментальную сверхприбыль. Лучше инвестировать в действительно работающие методы, пусть даже они не дают сиюминутный доход.

- Даже получив уникальное предложение, не спешите поддаваться эмоциям. Лучше все тщательно взвесить, посоветоваться с близкими или друзьями, взглянуть на ситуацию со стороны.

- Запаситесь терпением. Редко случается, что инвестиции приносят доход сразу же, обычно на это требуется время.

- Продолжайте откладывать деньги. Возможно понадобятся дополнительные инвестиции в уже работающий проект, или попадется другой, более выгодный. Не нужно забывать и о возможных форс-мажорных ситуациях. У любого успешного инвестора всегда есть подушка безопасности.

Вложения в акции и другие ценные бумаги

Ценные бумаги являются продуктом фондового рынка, участие на котором требует знаний и практического опыта, иначе риски потерь возрастают в разы.

Особенности направления:

- доход складывается либо от дивидендов, либо от спекуляции;

- инвестиционная привлекательность напрямую зависит от вида или класса ценных бумаг;

- чем рискованнее инструмент, тем выше ожидаемая прибыль и наоборот;

- ознакомиться с предложениями о покупке ценных бумаг можно:

- на официальном сайте компании-эмитента;

- у брокера (наиболее авторитетные Финам, БКС, Открытие);

- на фондовом рынке;

- посетив ресурс Минфина, ЦБ РФ (если речь идет о покупке государственных облигаций или иных ценных бумаг);

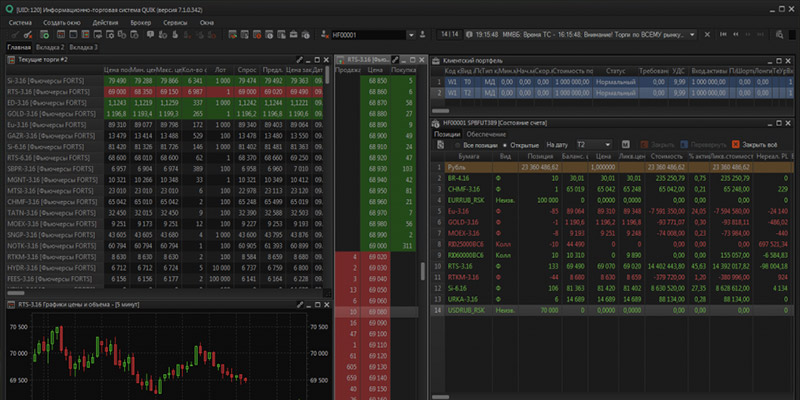

- существуют программы, с помощью которых можно получить доступ к биржевым торгам:

- quik;

- metatrader5.

Торговый терминал quik, предназначенного для торговли на рынке ценных бумаг и валют

Преимущества инвестирования в ценные бумаги:

- не требуется большой стартовый капитал;

- можно точно определить, насколько ликвиден продукт и когда его можно продать;

- относительная доступность;

- возможность влиять на развитие компании (при значительном объеме акций);

Минусы:

- высокий риск потерь;

- зависимость цены продукта от состояния экономики страны;

- для снижения рисков следует приобретать инвестиционный портфель (диверсифицировать вложения в разные ценные бумаги), что усложняет ситуацию начинающему участнику;

- взимание комиссии брокером.

В указанном направлении существуют следующие варианты вложений:

-

Покупка акций отечественных/зарубежных коммерческих компаний:

- при выборе наилучшего эмитента следует учитывать, что «голубыми фишками», то есть наиболее стабильными и менее рискованными, остаются ценные бумаги, выпускаемые Газпромом, Сбербанком, Лукойлом;

- нестабильность рубля стала причиной снижения интереса к российским ценным бумагам, что существенно влияет на ликвидность инструмента;

- приобретение иностранных акций возможно только после получения статуса квалифицированного инвестора, также указанные капиталовложения зачастую имеют минимальный лимит – от 10 тыс. долларов;

-

Покупка государственных, муниципальных облигаций:

- наиболее надежный проект для инвестирования;

- более низкие ставки доходности;

- владелец может сэкономить на уплате налога.

Вариант 5: вложения в бизнес

Например, вы инвестируете в автобизнес, бывает, что за месяц вы можете получить до 200% вложенных средств. И, конечно же, это риск, поэтому проект может прогореть. Что нужно делать в такой момент? Ничего, уже ничего не сделаешь. Нужно все делать до того, как вложились. При составлении договора тщательно проверяйте все документы и пункты.

Необходимо, чтобы в заключенном договоре была строка, где указано, что бизнесмен в случае прогорания фирмы в определенных временных рамках вернет инвестору вложенную сумму. Это может занять несколько лет, но если сумма не большая, а бизнесмен толковый – вложенные средства вернутся к вам за несколько месяцев.

Рестораны

Сегодня рынок общественного питания достаточно велик, на нем «уживается» множество рестораторов разных «мастей». Благодаря разным предпочтениям в еде, каждый из них находит свою аудиторию гурманов.

Поэтому рестораны часто представлены не только в их классическом понимании, но и как:

- пельменные;

- бургерные;

- рестораны с кухней разных национальностей;

- пиццерии.

Новичок всегда сможет влиться в эту среду

Но определить направление и занять нишу – не самое важное. Намного труднее оставаться «на плаву» и добиться процветания

Выбрав помещение, продумав меню и оформив бизнес

документально, пора приступать к закупке оборудования, заключению договоров с

поставщиками продуктов, найму сотрудников, для чего понадобиться вложить

деньги:

- Аренда помещения – 80 т. р.

- Ремонт и дизайн – 200 т. р.

- Регистрация и разрешения – 150 т. р.

- Оборудование – 650 т. р.

- Закупка продуктов – 80 т. р.

- Реклама – 70 т. р.

- Прочие расходы – 100 т. р.

Итого: 1 330 000 рублей.

5 видов пассивного дохода оффлайн

Ниже рассмотрим, куда вложить деньги для пассивного дохода в реале. Главная особенность перечисленных источников – высокая доходность.

Вид 1. Сдача в аренду недвижимости

Куда инвестировать деньги, если говорить о недвижимости? Сейчас высокий пассивный доход (более 10-12% годовых) приносят гаражи, места для стоянки авто и коммерческие помещения под офисы, склады.

Жилую недвижимость выгодно сдавать посуточно, особенно если она находится недалеко от туристического центра. Но тогда потребуется вложение денег в хороший ремонт, регулярную уборку помещения и рекламу.

Читайте развёрнутую информацию об инвестиционной недвижимости здесь.

Вид 2. Сдача в аренду автомобиля

Автомобиль – хороший источник пассивного дохода в России. Машины премиум-класса можно сдавать в аренду молодожёнам на свадьбы, а бюджетные малолитражки вроде Reno Logan – службам такси или частным водителям.

Авто можно сдавать в аренду через другие компаниии

Вид 3. Сдача в прокат полезных вещей

Виды пассивного дохода от проката очень разнообразны и зависят от конкретного региона. Так, в крупных и средних городах предприниматели хорошо зарабатывают на предоставлении во временное пользование строительной техники.

Также люди открывают прокат следующих вещей:

- спортивного инвентаря: велосипедов, электросамокатов, тренажёров;

- туристического инвентаря: палаток, спальников, рюкзаков, посуды;

- игровых приставок;

- свадебных и вечерних платьев;

- настольных игр;

- детских игрушек.

Для бизнеса на дорогих объектах потребуется официальная регистрация ИП или ООО, вложения в создание сайта, рекламу. Но мелкие вещи вполне можно предлагать в прокат через Avito и другие бесплатные доски объявлений. Здесь детально расписано, как заработать на Авито.

Вид 4. Государственная поддержка

Многие способы пассивного заработка можно обнаружить, если изучить действующее законодательство и региональные программы государственной поддержки. Хотя вам, скорее всего, придётся потратить уйму времени на сбор документов и посещение различных инстанций.

В России, в частности, предусмотрены следующие виды государственных выплат:

- по беременности и родам;

- за усыновление (удочерение);

- по уходу за ребёнком до 1,5 лет;

- по уходу на ребёнком-инвалидом;

- материнский капитал;

- пособие по безработице;

- пособие почётному донору;

- пособие инвалидам и участникам ВОВ, бывшим узникам концлагерей;

- субсидии на покупку или строительство жилья, оплату услуг ЖКХ;

- субсидии на открытие бизнеса.

Как правило, претендовать на ощутимый пассивный доход от государства могут малоимущие граждане и многодетные семьи. Начинающим предпринимателям добиться безвозмездных выплат сложнее, так как количество субсидий ограничено.

Вид 5. Банковские вклады

Самый простой способ пассивного дохода в оффлайне – банковский вклад. Вы просто относите деньги в банк и получаете небольшую прибыль по итогам года. Сумма до 1,4 млн. руб. застрахована государством, так что риски сведены к нулю.

К сожалению, в 2020 году российские банки сильно снизили проценты по вкладам. Сейчас максимальные ставки находятся в диапазоне 5,7-7,5% (в рублях) и едва перекрывают инфляцию. Их предлагают Московский кредитный банк, Совкомбанк, Райффайзенбанк, Газпромбанк и ФК Открытие.

Дополнительно для получения пассивного дохода можно завести банковскую карточку с кэшбэком (лучше дебетовую). Тогда при расчётах в магазинах-партнёрах банка вы будете получать возврат части денег за покупки. Кроме банков, конечно, есть и другие варианты, куда можно вложить деньги, чтобы получать ежемесячный доход – читайте и зарабатывайте.

Классификация инвестиций

Самый известный признак классификации инвестиций – деление их на реальные и финансовые инвестиции.

Реальные инвестиции

- это вложения в действующий бизнес, в приобретение недвижимости и других объектов, приносящих доход (например, грузовой автотранспорт).

- требуют от инвестора участия в процессе создания прибыли. Поэтому знание предмета бизнеса в этом случае предпочтительно.

- могут относиться к высоко рисковым инвестициям или с низкой степенью рисков потери вложений. К высоко рисковым реальным инвестициям относятся вложения в венчурные компании и стартапы. Здесь ожидаемая прибыль может оказаться очень высокой, но и риск потерять свой капитал также высок. Вложения в действующий бизнес при его стабильной работе самый надежный вид вложений. Хотя и не самый доходный. Но необходимо удостовериться в его стабильности, изучив материалы о компании, в которую собираетесь вложить деньги.

Многие начинающие инвесторы предпочитают вкладывать деньги в недвижимость, где наименьшие риски потери вложений. Однако, доходность таких инвестиций может оказаться нулевой и иногда и отрицательной. Все зависит от срока инвестирования.

И здесь мы подходим к еще одному классификационному признаку инвестиций по времени возврата инвестиционного капитала. По этому признаку инвестиции делятся на

- краткосрочные (до 1 года),

- среднесрочные (от1 до 5 лет)

- долгосрочные (более 5 лет).

Вложения в недвижимость относятся к долгосрочным инвестициям, поэтому о них не судят по доходам в начале срока инвестирования или в отдельные годы, а доходность рассчитывают за весь срок инвестирования.

Финансовые инвестиции

Внешне они выглядят более привлекательно: купил акции и получай дивиденды. Но в этой области очень много нюансов и подводных камней.

К финансовым инвестициям относятся вложения в ценные бумаги различного характера: акции компаний, облигации различных эмитентов от государственных, различных фондов и акционерных компаний. В зависимости от степени риска финансовые инвестиции также делятся на высоко рисковые (агрессивные) и с низкой степенью риска (консервативные). С низкой степенью риска признанными являются облигации государственных займов, крупных компаний (голубые фишки) и другие подобные бумаги. К высоко рисковым финансовым инвестициям относятся спекулятивные ценные бумаги с высокой волатильностью. На таких ценных бумагах зарабатывают путем покупки их на рынке в определенный момент падения их стоимости и продаже при возвращении цены на прежний или более высокий уровень. Для снижения степени риска финансовых вложений используют вложения в различные бумаги разной степени доходности, риска и времени возврата вложений. Такой подход называется формирование инвестиционного портфеля, в котором могут находиться не только финансовые инвестиции.

Валютный рынок Форекс

Играя на Форекс, вы сможете проверить свою удачу. Но здесь можно не только заработать, а и потерять весь свой капитал. Чтобы участвовать в торговой деятельности, необходимо обладать определенными навыками и знаниями. Если вы не имеете свободного времени и особого желания торговать на рынке Форекс, лучше отказаться от такого способа инвестирования.

Можно также нанять ответственного управляющего, который поможет приумножить ваш капитал. Он должен быть опытным и иметь определенные экономические знания

Особое внимание обратите на отзывы бывших клиентов трейдера

На Форекс можно инвестировать и небольшие суммы. Для начала вам вполне хватит 5 тыс. рублей. Если грамотно выбрать стратегию, даже с этой суммы можно получить неплохую прибыль.

Инвестиции в валюту

Ваши сбережения можно перевести в валюту и положить под проценты на депозит.

Минус такого инвестирования в том, что процент по вкладу будет ниже, чем если бы вы инвестировали в рублях. Но если курс валюты будет расти, увеличивая ее стоимость, вы можете заработать значительно больше за счет этого роста.

Среди плюсов валютных инвестиционных продуктов, конечно, возможность заработать с ростом курса валюты и защита от падения курса рубля.

Если вам интересно узнать больше о валютных финансовых инструментах ITI Capital, почитайте про еврооблигации или ETF. Потенциальная доходность нашей стратегии до 6,6% годовых в долларах США и 3,5% в евро.

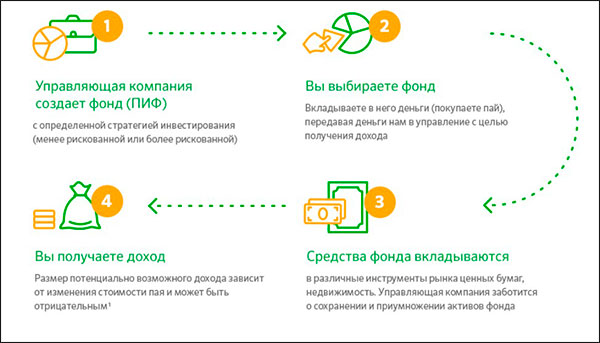

Паевые инвестиционные фонды (ПИФ)

По сути, ПИФы — это тоже инвестиции в ценные бумаги, такие как акции и облигации. Только в отличие от классического инвестирования, где вам приходится самому принимать решения, здесь за вас решают всё опытные трейдеры. То есть, вы даете деньги по доверительное управления.

Также, в отличие от акций и облигаций, вы не покупаете ту или иную ценную бумагу. Вы приобретаете паи (доли). В один пай входят доли нескольких бумаг. Причем, существуют ПИФы с минимальным вкладом как и от 1000 рублей, так и от 100.

То есть, ваша задача зарегистрироваться в одном из фондов купить определенное количество паев. Ну а дальше останется только следить за тем, как увеличивается или уменьшается ваша прибыль. Но как правило, все же трейдеры все же работают в плюс. Но для более успешной деятельности лучше все же взять стартовый капитал побольше нежели 100 или 1000 рублей.

Из плюсов я бы выделил то, что вам не требуются знания в инвестировании и то, что вы можете войти в фонды при небольшом капитале. Ну и еще однимвесомым плюсом конечно же является то, что за одну цену вы вкладываетесь не во что-то одно, а по сути в целый портфель. Что касается минусов, то и они здесь есть. Я бы выделил довольно немаленькую комиссию и налоги, а также то, что довольно часто прибыль получается не выше чем при простом банковском депозите.

Вы можете выбрать себе любой популярный ПИФ (Сбербанк, Московская биржа ,Альфа Капитал и т.д.) и погрузиться в мир инвестиций.

Лично я на вашем месте обучился бы сам инвестированию в ценные бумаги и сам решал сколько и куда вкладывать. Кстати, именно это я и сделал, то есть пошел учиться инвестированию, причем совершенно бесплатно. И об этом ничуть не жалею. Вы также можете пойти на это бесплатное обучение, где научитесь инвестировать в ценные бумаги и создадите свой первый инвестиционный портфель. Только поторопитесь. Успейте записаться до 15 ноября 2021 года.

Инвестирование в золото или драгоценные металлы

Когда речь идет о небольшой сумме денег в 1-2 тысячи долларов, то покупка золота является оптимальным вариантом. Но, как и в случае с банковским вкладом, здесь речь идет скорее о сохранности денег, нежели о получении прибыли.

В отличие от банковского депозита, вкладывая в золото, вы будете независимы от процента инфляции. Золото не теряет в цене и с каждым годом его номинальная стоимость только повышается.

Статистика Сбербанка России показывает доходность металлических счетов за последние 5 лет в районе 84%. При этом цена за 1г золота с 2012 до 2017 выросла на 30%.

Вкладывая в драгоценные металлы (золото, платина, серебро), можно не переживать за то, что в конце срока договора, вы получите на руки сумму денег, которая уже не обладает той номинальной стоимостью, которой обладала в самом начале вклада.

Учитывая экономическую нестабильность в нашей стране и рост инфляции, инвесторы рекомендуют отдавать предпочтение именно такому вложению по сравнению с банковским вкладом.

Вы можете выбрать 4 варианта вложения:

- покупка золотых слитков;

- покупка монет;

- обезличенные металлические счета;

- приобретение акций, обеспеченных золотом.

Неоспоримым преимуществом такого вклада является доступность этого метода.

Здесь не нужно обладать фундаментальными знаниями в сфере инвестирования, чтобы просчитать прибыльность и риски проекта. Серебро приобретается в слитках от 50 г до 1000 грамм, палладий от 5 до 100 грамм.

Заключая договор, банк в обязательном порядке выдает документ, подтверждающий подлинность золота и его оценочную стоимость.

Что следует знать при таком способе инвестирования? Золото является имуществом, а это означает, что при продаже банку, необходимо будет оплатить налог в размере 18%.

Золото и инвестирование

Можно обойти этот момент, если приобрести вместо золота монеты. Дело в том, что они сами по себе уже являются деньгами, поэтому при продаже налогом не облагаются.

Еще одной разновидностью такого способа вложения средств являются ОМС (обезличенные металлические счета). Такой счет можно открыть в любом российском банке, располагающего лицензией на данный вид операции.

Видео. Инвестирование в золото

Клиент приобретает золото в банке по той цене, которая устанавливается на день совершения сделки и открывает ОМС. Закупочная цена драгоценного металла в банке будет выше, чем на бирже.

Открывая специальный счет, клиент конкретно с золотом дела не имеет. Он перечисляет деньги на счет, приобретая определенное количество граммов. При закрытии счета, банк возвращает ему денежный эквивалент по текущему счету.

При этом налог в размере 18 % за золото уже платить будет не нужно. ОМС не облагаются НДС. Дополнительно, на обезличенный счет начисляется процент, как и в случае с банковским депозитом.

А вот серьезным недостатком является финансовый риск. В отличие от депозитов, такие ОМС не страхуются банком. В случае банкротства банка, есть большая вероятность не вернуть свой капитал.

Подводя итог, следует сказать, что вкладывать деньги в золото и драгоценные металлы надежно, но не прибыльно. Если вы больше рассматриваете способ сохранения денег, то инвестирование в «золото» — оптимальный вариант с минимальным риском.

Если речь идет о получении быстрой прибыли, то этот путь не будет самым скорым.

Плюсы:

- долгосрочная инвестиция;

- доступность;

- высокая ликвидность золота;

- драгоценные металлы не теряют свою ценность;

- возможность пассивного дохода.

Минус:

- при продаже золота придется платить налог;

- высокая закупочная цена драгоценных металлов в банке;

- длительная инвестиция;

- не получится сразу получить большую прибыль.

Свой магазин

Бизнес-проекты в сфере розничной торговли всегда считались одними из самых быстро окупаемых и прибыльных. При минимальных временных и кадровых затратах бизнесмен может извлечь максимальную выгоду.

Наценка на товары начинается от 40% и порой достигает нескольких сотен. Поэтому, всегда считалось, что вложить деньги в свой магазин означает начать прибыльный бизнес, который будет востребованным всегда.

Предлагаем несколько идей, которые можно использовать при

выборе подходящего направления для будущего магазина:

Стройматериалы

Спрос на строительные материалы присутствует всегда, что

обусловлено динамичным развитием рынка недвижимости и строительства. Для

открытия понадобятся стартовые инвестиции в размере 1,2 млн. р. При таких

вложениях чистая прибыль магазина составит порядка 140 т. р., срок окупаемости

проекта – 1,5 года.

Женская одежда

Более половины сегмента в сфере одежды занимает продукция

для представительниц женского пола. Согласно статистике, женская одежда

продается чаще, чем мужская или детская. Поэтому предприниматели стараются

создать оригинальный ассортимент, чтобы привлечь наибольшее количество

клиенток. Для старта будет достаточно 400 т. р., при этом при наценке 100-200%

прогнозируемая прибыль – 100-200 т. р. Магазин окупиться за 8-24 месяца.

Зоомагазин

Одна из самых привлекательных идей для организации своего

бизнеса – продажа кормов и аксессуаров для домашних животных. Удивительно, но

по наблюдениям, именно магазины этого направления довольно устойчивы к кризису.

Хозяева готовы экономить на собственных потребностях, чем перевести своего

питомца на более дешевый рацион. Для открытия зоомагазина потребуется 700 т.

р., при этом ежемесячный доход составит – 200-300 т. р. при окупаемости в

полгода.

Можно ли жить на проценты от вклада?

Пожалуйста, мы уже ответили на вопрос о том, куда вложить деньги под проценты. Но возникает еще один и он не менее популярный: как жить на проценты от вклада.

Кадры из фильмов про французских рантье, которые живут исключительно на проценты от инвестиций и купают в коллекционном шампанском личный самолет, конечно, выглядят заманчиво, но не многие понимают, какой реальный капитал за этим стоит. Давайте посчитаем.

Допустим, для своих инвестиций вы выбрали банковский депозит. Ставка по депозитам в Сбербанке сейчас составляет около 5% годовых.

Если у вас есть 1 млн. рублей, то в месяц вы будете получать чуть больше 4 тыс рублей. С личным самолетом придется подождать.

Если вы хотите иметь хотя бы 20 тыс. рублей ежемесячно, вам нужно уже 5 млн. рублей. В зависимости от того, какой суммой в месяц вы хотели бы обладать, можно примерно понять, сколько миллионов понадобится вам на депозите.

Если купить Облигации Федерального Займа, то они принесут вам около 8% годовых. В пересчете на месяц получается — около 6,5 тыс с одного миллиона рублей.

Если купить структурный продукт с потенциальной доходность до 30% годовых, то в месяц будет получаться до 25 тыс рублей с одного вложенного миллиона.

Как видите, финансовых инструментов для вложений на рынке достаточно. При грамотном финансовом планировании и явных целых инвестирования, всегда найдутся варианты. Не откладывайте возможность заработать, ведь главный из ресурсов на финансовом рынке — совсем не деньги, а время.

Начните свой путь в трейдинге уже сегодня и зарабатывайте вместе с нами. А мы — всегда будем рядом, чтобы ответить на любой вопрос.

Так куда инвестировать

Это главный вопрос новичка. На финансовых рынках существует обширное количество инструментов, доступных инвесторам. Их использование зависит от опыта и знаний трейдера. Начинающие инвесторы обычно вкладываются в акции компаний или ETF (Exchange Traded Funds).

- Акция — отдельная единица собственности в компании. Если вы являетесь акционером, отчасти вы и собственник бизнеса. Компании делят капитал на акции в качестве средства увеличения капитала.

- ETF — иностранные биржевые инвестиционные фонды, ценные бумаги которых торгуются на бирже. Главная особенность ETF в том, что если вы хотите вложиться во все компании S&P 500 вам не нужно будет покупать акции по отдельности, достаточно будет приобрести тот же SPY, который отслеживает динамику этого индекса.

- Облигации — основной инструмент долгового рынка. Простыми словами, если вы приобрели облигацию, вы дали деньги взаймы эмитенту. Эмитент обязуется возвратить инвестору занятую у него сумму и выплачивать процент.

- Фьючерс — контракт, по которому продавец обязуется поставить покупателю базовый актив по оговоренной цене и в определенный срок. Умелые трейдеры могут заработать большие деньги на фьючерсах, как это произошло после обвала нефти в минусовое значение.

В итоге ответ зависит от того, когда вам понадобятся деньги, какие у вас цели и сможете ли вы спать по ночам, если купите рискованное вложение. Если вы хотите жить с инвестиций, то это называется трейдингом или спекуляцией

Поэтому важно определить, что вы хотите получить от финансовых рынков. Если речь идет о трейдинге, следует сесть за книжки и изучить фундаментальный и технический анализ

Для этого советую прочитать:

- «Разумный инвестор: Полное руководство по стоимостному инвестированию» Бенджамина Грэма;

- «Эссе об инвестициях, корпоративных финансах и управлении компаниями» Уоррена Баффетта;

- «Торговля акциями. Классическая формула тайминга, управления капиталом и эмоциями» Джесси Ливермора.

Трейдинг акциями — Торговать самому акциями компаний на бирже

Если вы умеете торговать на Московской Бирже и имеете 10 летний опыт трейдинга, вы пользователь СмартЛаб, вы помните когда Газпром был по 300, то да, вы можете разогнать небольшую сумму (до 5-10 млн.руб) и получать нормальный доход с них (15-20% в год), но вряд-ли вы читаете данную статью.

Если вы где-то увидели или Вам сказали, что вложив 70 000 рублей в акции и заработай 140 000 рублей ничего в этом не понимая, то лучше купите Iphone, ибо шанс потерять равен 99.9999%. Если-бы каждый инвестор зарабатывал на акциях по 100% годовых, на планете земля никто-бы не работал, а все вкладывали в акции.

Итак, если вас не отговорить и вы действительно решили зарабатывать с малыми суммами на акциях, то для начала вам необходимо выбрать брокера, через которого будете покупать акции.

При выборе учтите, самое главное, там должен быть терминал Quik, через который вы и будете покупать акции и надежность брокера самого брокера

Терминал Quik

Советуем использовать известных и надежных брокеров, таких как Сбербанк, ВТБ, Открытие и для начала изучить сам терминал, хотя-бы по видео из YouTube.

Далее, определиться с акции каких компании вы будете покупать, никаких Газпромов и Роснефтей если не хотите потерять часть денег или сидеть в убытке годами. На 2021 год, надо покупать акции:

- Норникель — Рост спроса на аккумуляторы для электроавтомобилей;

- Полюс Золото — Рост цен на золото и цветные металлы из-за кризиса.

- Обязательно почитайте идеи других трейдеров: https://ru.tradingview.com/symbols/MOEX-IMOEX/ideas/

Никаких Аэрофлотов, туризма, одежды и всего того на что влияет коронавирус и ограничения передвижений. Присмотритесь к акциям компаний выпускающим 5G. Акциям компаний которые делаю компоненты для них или производят металлы для них, программное обеспечение и др.

Рассмотрите к покупке акции МТС, Билайн, Мегафон и др. за ними 5G и естественно рост акций. Все что надо знать о 5G в России.

Так-же мы убираем сложные для новичков (CPA, арбитраж, дорвейство, сайтостроительство, заработок на доменах, СДЛ и др.) и требующие больших затрат времени (создание и продвижение сайтов, группы, каналов, перепродажа доменов, заработок на Амазон и др).

Как выбрать инструмент инвестирования?

Перед тем как выбрать какой-то определенный инструмент инвестирования, необходимо сначала определиться с целями. Некоторые вкладывают деньги для того, чтобы уберечь их от инфляции, что очень актуально в сегодняшней нестабильной экономической обстановке. Держать деньги дома и ждать пока они обесценятся, нет никакого смысла, поэтому нужно искать, куда можно инвестировать небольшие деньги. Для этого необходимо подыскивать более выгодные, но, в то же время, надежные варианты. Поэтому люди, имеющие на руках сбережения, стараются инвестировать их и получать стабильный пассивный доход.