Что такое облигация простыми словами? типы, рейтинги и пр

Содержание:

- Виды доходности

- Факторы, определяющие доходность облигаций

- Способы расчета доходности облигаций (примеры)

- Основные стратегии инвестирования

- Основные риски при покупке облигаций

- ОФЗ-ПД расшифровка

- Акции и облигации: сходство и различия

- Классификация

- Виды облигаций

- Свойства ценных бумаг и закрепляемые ими права

- Определение

- Выводы

Виды доходности

Для опытного инвестора огромное значение имеет понимание существующих видов доходности

Важно понимать, какими они бывают, что демонстрируют

Именно умение управлять всеми типами доходности помогает инвестировать средства в долговые ценные бумаги максимально эффективно.

Можно выделить три основных группы:

- купонная;

- при погашении или продаже;

- эффективная доходность.

Купонная доходность

Купонная доходность облигации представляет собой основной процент от ее номинала. Его размер объявляется эмитентом в процессе выпуска. Также устанавливается конкретный срок выплат.

В России чаще всего период составляет три или шесть месяцев. Сумма процентов, которые накоплены с момента последней выплаты по купону, называется накопленным купонным доходом (сокращенно НКД).

Когда продажа облигации производится внутри купонного периода, покупатель выплачивает ее собственнику сумму НКД. Когда эмитент произведет выплаты, новый владелец ценной бумаги компенсирует часть понесенных им расходов.

Важное значение понятие НКД имеет, когда инвестор изучает цены на облигации, предлагаемые брокером. Нередко они отражают в котировках чистую стоимость, которая не учитывает накопленный купонный доход

В итоге при заключении сделки цена может оказаться выше, чем ожидалось.

Существует определенная зависимость: когда растет НКД, повышается и стоимость долговой ценной бумаги. Когда осуществлена выплата, цена уменьшается на величину накопленного купонного дохода. Эта зависимость отражена на графике.

Доходность при погашении или продаже

Начинающие инвесторы зачастую думают, что прибыль от вложений в долговые ценные бумаги и купонная доходность – это одно и то же. На самом же деле процент, получаемый собственником капитала, зависит также от суммы, затраченной на покупку ценной бумаги.

Если стоимость в момент совершения сделки по ее приобретению отличается от номинала, прибыль от инвестиций не будет равна купонной.

Чтобы проанализировать реальную прибыль от вложений, используется текущая доходность облигации. Под ней понимают отношение годовой купонной доходности к стоимости покупки ценной бумаги.

Однако при расчете текущей доходности облигации к погашению не принимается во внимание доход собственника, возникающий в момент ее продажи либо погашения. С этой целью используется простая доходность облигации к погашению

При ее расчете во внимание принимается дисконт либо премия от номинальной стоимости в момент приобретения

С этой целью используется простая доходность облигации к погашению

При ее расчете во внимание принимается дисконт либо премия от номинальной стоимости в момент приобретения

Доходность облигации к погашению зависит от размера выплат по купону, номинала, рыночной стоимости, а также срока, оставшегося до погашения.

Эффективная доходность

Для оценки полного дохода инвестора, который он получает от вложений капитала в долговые ценные бумаги, с учетом реинвестирования купонов по ставке первоначальных инвестиций используется эффективная доходность к погашению.

При этом принципиальным показателем, применяемым в расчетах, является ставка внутренней доходности денежного потока.

По своей сути это рентабельность вложений в долговые ценные бумаги. Она отражает среднегодовую прибыль инвестиций, которая учитывает все выплаты, получаемые собственником капитала.

Факторы, определяющие доходность облигаций

Размер ключевой ставки ЦБ. При снижении размера ключевой ставки, облигации, которые давно обращаются на рынке, растут в цене, а их доходность снижается.

Рыночная цена облигации. При снижении цены выпусков, находящихся в обращении, их доходность растет для новых владельцев.

Уровень инфляции. Высокая инфляция снижает доходность любых финансовых инструментов.

Дата погашения. Для каждой облигации она известна при ее выпуске (за исключением «вечных» облигаций). Как правило, долгосрочные облигации имеют бОльшую доходность по сравнению с краткосрочными. При приближении даты погашения стоимость облигации всегда стремится к номиналу. Цены на короткие облигации более стабильны и на них не влияют колебания на рынке. Чем дальше дата погашения, тем больше возможные колебания цены бумаги. Поэтому, при высоком уровне неопределенности на рынке следует покупать короткие облигации.

Надежность эмитента

Надежные эмитенты имеют более низкие ставки по купонам, нежели эмитенты с низким кредитным рейтингом, которые должны привлечь внимание инвесторов к себе высокими ставками. Для покупателей облигаций высокие ставки – это плата за риск

Чаще всего надежность определяется уровнем кредитного рейтинга, который присваивается рейтинговыми агентствами (Fitch, Moody’s, АКРА и др.).

Общая ситуация на рынке. К примеру, введение ограничений против российского госдолга вызовет отток иностранного капитала из РФ, и соответственно, снижение стоимости ОФЗ. Наиболее резкие падения на рынке облигаций были в 2015 (санкции из-за Крыма) и в 2018 (ожидание введений новых санкций) годах.

Комиссии брокера. Тщательный выбор брокера для инвестирования с минимальными комиссиями позволит не терять полученную доходность. Для работы с облигациями, когда вы просто покупаете инструмент и держите его в портфеле (при этом количество сделок в месяц у вас минимально), присматривайтесь к брокерам без обязательной ежемесячной комиссии и минимальными тарифами на покупки, например, Сбербанк.

Уплачиваемые налоги. С полученных доходов мы с вами платим налог НДФЛ по ставке 13%. Действие налогового кодекса распространяется и на операции с облигациями, снижая таким образом доходность. Зная тонкости налогообложения данного инструмента фондового рынка, можно оптимизировать расходы на налоги.

Тонкости налогообложения облигаций

Прибыль, полученная как разница между ценой покупки и продажи бумаг, облагается по ставке 13% (нерезиденты платят 30%).

При чем, налог берется именно в случае продажи бумаги. Если же вы держите облигацию до погашения, то налога не будет.

Например:

Вы купили облигацию за 980 рублей, а затем ее продали за 1000. В этом случае, будет удержан налог в размере (1000-980)*13% = 2,6 руб.

Если же вы эту облигацию подержали до погашения, то получив ту же прибыль в 20 рублей, налог уже не заплатите.

Доход от разницы между ценой продажи и покупки бумаг не будет облагаться налогом, если облигации куплены после 01.01.2014 года и находятся у вас более 3 лет. К ним применяется инвестиционный налоговый вычет (кроме бумаг на ИИС). Для получения данного вычета необходимо написать соответствующее заявление.

Доход от реализации еврооблигаций рассчитывается как разница между ценой покупки и ценой продажи (или гашения), пересчитанной по курсу ЦБ на соответствующие даты.

В случае роста курса доллара вам придется заплатить налог с курсовой разницы стоимости.

Для еврооблигаций Минфина используется а расчетах один курс – на дату продажи (погашения), таким образом инвестор освобождается от налога на курсовую разницу. Купонный налог по еврооблигациям Минфина так же освобожден от НДФЛ.

Налог на купон составляет 13%, кроме случаев:

- государственные, муниципальные бумаги освобождены от уплаты налога на купон,

- корпоративные бумаги, выпущенные после 01.01.2017 года освобождены от налога, если ставка купона не больше, чем на 5% превышает ключевую. Все, что свыше облагается по ставке 35%.

Ключевая ставка ЦБ РФ на сегодняшний день составляет 6%.

Рассмотрим на примере:

Облигация куплена по номиналу и имеет купон в размере 15%.

Расчет налогооблагаемой базы будет выглядеть так:

1 000 *15% – 1 000 * (6%+5%) = 150-110 = 40 рублей.

НДФЛ = 40*35% = 14 рублей.

Как правило, купонный доход поступает на брокерский счет уже очищенным от налога

Способы расчета доходности облигаций (примеры)

Доход инвестора от владения облигациями складывается из нескольких составляющих:

- купонные выплаты

- рост стоимости бумаг

- дополнительный доход (налоговые вычеты и т.п.)

Помните, что купон по облигации не равен ее конечной доходности.

Доходность облигаций можно рассчитать несколькими способами:

Простая доходность (номинальная, купонная)

Доход, который будет получать владелец облигации, купив ее по номинальной цене. То есть это тот процент, который должен платить эмитент. Здесь полученный процент не учитывает реинвестирование.

Рассчитывается как отношение всех выплаченных купонов за год к номиналу, выражается в процентах.

Например, эмитент выпускает облигации с купоном 35 рублей каждые полгода, тогда купонная доходность = ((35+35)/1000)*100% = 7% годовая купонная доходность.

Текущая доходность

Это доходность за текущий купонный период (обычно считают годовую), исходя из цены покупки облигации на рынке.

Рассчитывается по формуле = (годовой купон/цену покупки облигации)*100%.

Например, если сумма годовых выплат купонов по облигации составляет 75 рублей, рыночная цена бумаги соответствует номинальной, то текущая доходность = (75/1000)*100 % = 7,5%

Если же рыночная цена бумаги была ниже номинала, например 980 руб., то текущая доходность составит =(75/980)*100 % = 7,65%

«Модифицированная» текущая доходность

Это доходность с учетом НКД.

Рассчитывается как отношение годового купона к цене покупки облигации с учетом НКД.

Например:

Цена покупки облигации 980 рублей, НКД 30 рублей, годовой купон 80 рублей

Модифицированная текущая доходность составит (80/(980+30))*100 = 7,92%

Цена покупки с учетом НКД еще называется «грязная» цена. Соответственно, без НКД – «чистая».

Доходность к погашению

Данный показатель позволяет рассчитать доходность за конкретный период владения при условии, что вы являлись владельцем бумаг до момента погашения. Это означает, что вместе с последним купоном вы получаете номинал облигации.

Чаще всего по каждой бумаге известна доходность за период владения. В этом случае, чтобы сравнивать различные облигации все приводят к единой годовой доходности.

Например:

Первая облигация дает прибыль 5%, а вторая 15%. Но срок до погашения первой 182 дня, а второй 547.

Давайте рассчитаем, по каким бумагам больше доход?

Для этого доходность необходимо перевести в годовую:

0,05 * 365/182 = 10%

0,15 * 365/547 = 10%

То есть, годовая доходность этих бумаг одинаковая.

Эффективная доходность к погашению

Сколько процентов вы заработаете, если полученные купоны будете реинвестировать в такие же облигации (с той же доходностью) на протяжении всего срока. Если купоны не постоянные, то на сервисах данное значение может рассчитываться некорректно, т.к. они ориентируются на размер последнего купона без учета того, что он изменится. На сайте Мосбиржи и многих торговых терминалах именно этот вид доходности указывается по умолчанию. Считать ее самостоятельно под силу только опытным инвесторам, гораздо проще воспользоваться готовыми данными. Да и реинвестируют купоны далеко не всегда.

На некоторых сайтах есть специальные калькуляторы, позволяющие сделать расчет доходности облигаций, например на сайте Rusbonds.

Основные стратегии инвестирования

Без финансового плана и стратегии инвестирования не обходится ни один серьезный инвестор. Наличие пошаговой инструкции для покупки облигаций считается залогом для успешного сохранения и приумножения средств. Как правило, используется одна из популярных стратегий:

- Купить и держать – покупка долговых обязательств на долгосрочный период. Как правило, выбирают надежные бонды со сроком погашения от 5 лет, поскольку для них устанавливается повышенная процентная ставка.

- Лестница – диверсификация инвестиций с помощью покупки облигаций с разными сроками погашения. В зависимости от финансового бюджета используют от трех до десяти бондов. Стратегия подразумевает гибкое управление капиталом.

- Штанга – сочетание краткосрочного и долгосрочного инвестирования. Облигации с длинным периодом действия сохраняют фиксированную часть доходов портфеля, а остальные позволяют увеличить размер прибыли, учитывая экономические изменения.

- Пуля – стратегия, предусматривающая высвобождение денег в один и тот же период. В портфеле инвестора могут находиться любые виды облигаций, но все они погашаются примерно в одинаковое время. Используют тактику для накопления капитала под определенные цели.

ВАЖНО! Выбор стратегии инвестирования зависит от долгосрочных финансовых планов. Без постановки целей невозможно правильно приумножать средства, а инвестирование будет состоять из набора случайных действий

(Visited 191 times, 1 visits today)

Основные риски при покупке облигаций

Существуют несколько основных рисков при приобретении облигаций:

Дефолт эмитента. Компания (или даже государство) может оказаться не в состоянии платить по своим долгам и объявить дефолт. В таком случае ей предстоит пройти процедуру банкротства

Для того чтобы следить за этим риском, следует обращать внимание на изменения рейтинга эмитента. Если рейтинговые агентства начинают понижать рейтинги, то дела компании развиваются не в лучшую сторону

Снижение рейтинга отразится на цене облигации — она пойдет вниз. Верно и обратное — повышение рейтинга приведет к росту цены облигации.

Изменение процентных ставок. Цена облигаций изменяется в зависимости от процентных ставок на рынке. Если облигация предлагает более высокую ставку, чем та, которая сложилась на рынке для похожих инструментов, то инвесторы будут покупать такие бумаги, толкая цену вверх. В этом случае вы можете выручить за облигацию большую сумму, чем та, за которую вы ее купили. Верно и обратное — если ставки на рынке идут вверх, ваша облигация с более низкой ставкой начнет терять в стоимости. Если вы решите ее продать, то получите меньше, чем за нее заплатили.

Инфляция. Покупательная способность как номинала облигации, так и купонного дохода может снизиться, если уровень цен в экономике начнет сильно расти. Например, если вы приобрели облигацию с доходностью на уровне 6%, а годовая инфляция превышает 10%, то вы теряете деньги. Особенно заметными такие потери становятся для долгосрочных облигаций при условии, что инфляция в экономике находится на высоких уровнях в течение ряда лет.

ОФЗ-ПД расшифровка

Рассмотрим классический вариант ОФЗ это государственные облигации с фиксированным доходом ОФЗ-ПД.

Расшифровывается аббревиатура как облигации федерального займа с постоянным доходом. Раз в полгода выплачивается купон (он же процент), а в конце года с выплатой процентов возвращается основная сумма. Самый подходящий вариант для начинающего инвестора.

ОФЗ именуются числами, например, ОФЗ-ПД 26208 при этом две первых цифры номер серии. Следующие три цифры просто порядковый номер.

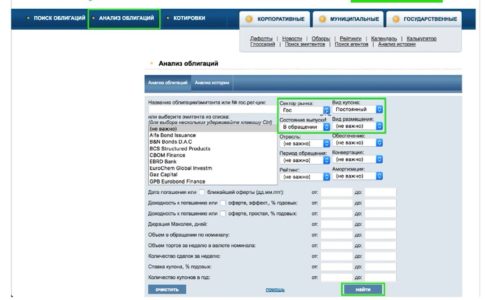

Подробную информацию по ОФЗ в целом можно найти на сайте rusbonds.ru, на котором вам необходимо зарегистрироваться.

После этого перейдите в раздел «Анализ облигаций» на изображении ниже видно, в каких графах необходимо ввести данные, чтобы получить необходимую вам информацию.

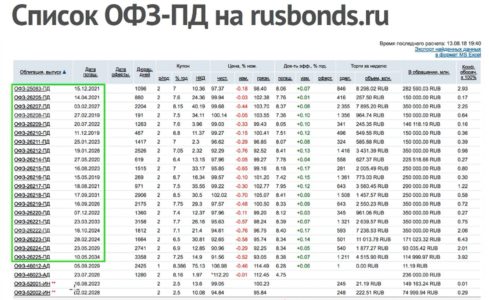

В результате вы увидите табличку с параметрами по искомым ОФЗ.

Таблица данных по ОФЗ-ПД на Русбонд

Таблица данных по ОФЗ-ПД на Русбонд

Инвестируя в ОФЗ, мы убираем 2 вида рисков, это кредитный риск и риск ликвидности. Поскольку гарантом является государство.

Акции и облигации: сходство и различия

Обыкновенная акция дает возможность инвестору стать владельцем части бизнеса. При этом доход – то есть выплата дивидендов – не гарантирован и зависит от усмотрения совета директоров. А в случае ликвидации компании выплаты по обыкновенным акциям происходят в последнюю очередь, после погашения задолженности по кредитам, облигациям и привилегированным ценным бумагам.

Покупка облигаций сродни кредиту, который инвестор предоставляет эмитенту под процент. При этом доход владельца облигации зафиксирован в самой ценной бумаге заранее. Также заранее известна и дата погашения облигации – день, когда эмитент выкупит у держателя актив по его номинальной стоимости. Более того, в случае невыплаты положенных денег в срок держатель облигации имеет право обратиться в суд.

Номинальная стоимость большей части облигаций на Московской бирже составляет 1 тысячу рублей. Рыночная же цена облигации зависит от многих факторов и почти всегда не совпадает с номиналом.

Стоимость облигации на рынке в момент погашения может быть больше или меньше номинала, а доход складываться из процента, а также дисконтной прибыли или убытка. Ставка по купону также может быть не фиксированной, а привязанной к различным финансовым индикаторам (например, ключевой ставке).

Вам также может быть интересно: Как работает Московская биржа?

Классификация

Облигации можно классифицировать следующим образом:

По эмитенту

В данном случае имеется ввиду, кто выпускает ту или иную ценную бумагу. То есть, это могут быть как компании, так и Государство или муниципальные образования.

По виду валюты

В данном случае можно выделить два вида: стандартный (рублевый) и еврооблигации (валютный). Валютные бумаги принято называть Евробондами. И выпускаются они вовсе не зарубежными компаниями, как можно было подумать. Эти бумаги также выпускаются российскими эмитентами, но рассчитанными на займ в валюте.

Доходность стандартных облигаций составляет в среднем 7-12% годовых. А доходность евробондов в среднем может составлять 5-7%. На первый взгляд кажется, что это менее выгодно. Но стоит учесть, что доходность идет в валюте, что повышает ее ценность и делает даже выше рублевой. Вспомните банковские депозиты. Даже там валютный депозит составляет всего 2-3%.

Правда есть некоторый нюанс. Если номинал одной рублевой облигации составляет в среднем 1000 рублей, то цена одного евробонда — 1000 долларов. Поэтому, понятно, что еврооблигации сможет позволить себе не каждый начинающий инвестор, в отличие от стандартных рублевых. Тем не менее с евробондами можно работать даже начинающим инвесторам с небольшим капиталом. В этом нам могут помочь ETF-фонды. Но об этом я расскажу в другой статье.

По сроку обращения

Здесь все зависит, на какой срок рассчитана та или иная облигация. То есть, через какое время эмитент обязуется нам выплатить всё что полагается по этой бумаге.

- Краткосрочные — до 1 года;

- Среднесрочные — от 1 ло 5 лет;

- Долгосрочные — выше 5 лет;

- Бессрочные.

Рекомендуется пользоваться именно краткосрочными и среднесрочными облигациями.

По виду оферты

Безотзывная оферта — дает возможность погасить владельцу имеющубся ценную бумагу у эмитента. Но делать этого он не обязан.

Отзывная оферта. Эмитент, выпустивший облигацию, имеет право досрочно погасить облигацию без согласия владельца, и тем самым полностью закрыть свой долг.

По виду обеспечения

В данном случае имеется ввиду следующее:

- Обеспеченная облигация. Здесь в роли гаранта выступают определенные активы.

- Необеспеченная облигация. Никаких гарантов в виде активов нет.

Но не стоит пугаться необеспеченных ценных бумаг, так как существует достаточное количество проверенных крупных компаний, за которые особо можно не волноваться. Процент тех облигаций, по которым допускается дефолт очень невысок.

По выплате дохода

Здесь можно проводить классификацию следующим образом:

- Купонные облигации с постоянными (ПД), переменными (ПК) и фиксированными купонами (ФПС).

- Бескупонные (дисконтные) облигации.

- С амортизацией долга (АД).

- С индексируемым номиналом (ИН).

Давайте разберемся, как это все работает.

Что же такое купонный доход? Купоны — это отчисления эмитента, которые поступают вам в качестве платы за займ. Как правило купонный доход выплачивается 2-4 раза в год. Говоря простыми словами, если вы вы дали соседу в долг на год 1000 рублей под 10% годовых. Если периодичность выплат по купону составит 2 раза в год, то это значит, что через каждые полгода вы будете получать по 50 рублей. А в конце срока вам вернут вашу 1000 рублей.

Чтобы рассчитать купонную доходность, можно обратиться к следующему примеру:

Бескупонные облигации предполагают, что вы купили акции с дисконтом (например за 900 рублей), а в конце срока у вас их выкупят по 1000 рублей. Но никаких купонов уже, соответственно, не будет.

Ну а что касается амортизации долга, то здесь выплата долга по номиналу происходит не в конце срока, а на протяжении всего времени обращения.

Виды облигаций

Группировку ценных бумаг можно сделать по следующим критериям:

Доходность

- дисконтные – их цена при размещении ниже номинальной стоимости, а при погашении – равна номиналу;

- купонные (процентные) – кредитор получает процент (купон) от номинала.

Дисконтные ценные бумаги еще называют нулевыми.

Конвертируемость (характер обращения)

- конвертируемые – кредитору разрешено обменять облигации на заранее оговоренное число других ценных бумаг компании-эмитента в строго указанные этого сроки;

- обычные (неконвертируемые) – не обмениваются на другие ценные бумаги.

Если инвестор не воспользовался правом конверсии в указанные сроки, он его теряет.

Вид эмитента

- корпоративные – выпускаются частными предприятиями и корпорациями для привлечения оборотных средств на развитие и работу бизнеса;

- муниципальные – финансовые обязательства местных, городских органов государственной власти, позволяющие привлечь финансовые средства на развитие различных проектов;

- суверенные (государственные) – финансовые обязательства государственных субъектов Российской Федерации и федерального правительства;

- иностранные – выпускаются эмитентами зарубежных государств в валюте их страны.

Видео про дату погашения и прочие параметры облигации

Государственная облигация – это ценная бумага, которая на фоне других вариантов является наиболее надежным направлением вложения денежных средств.

Период погашения

- краткосрочные – с обращением до года;

- долгосрочные – с обращением до тридцати лет;

- среднесрочные – с обращением до пяти лет;

- бессрочные – кредитор получает доход от процентов неограниченное по срокам время;

- отсроченные – эмитент может отложить погашение своих обязательств;

- продлеваемые – предусматривают продление кредитором срока погашения долга;

- с правом погашения – ценные бумаги этого вида можно вернуть эмитенту ранее установленной даты погашения;

- отзывные – дают эмитенту право отозвать обязательства ранее установленной даты погашения.

Краткосрочная, долгосрочная, среднесрочная – это виды облигаций, у которых оговорен срок погашения.

Отзывная, с правом погашения, продлеваемая, бессрочная, отсроченная – это виды облигаций, у которых отсутствует фиксированный срок погашения.

Форма владения

- именные – выдаются держателю в виде сертификата, на лицевой стороне которого указывают все данные владельца;

- на предъявителя (анонимные) – можно приобрести без предоставления личных данных.

Право владения облигациями на предъявителя в случае их утери устанавливается исключительно в судебном порядке, именные ценные бумаги восстанавливаются тем, кто их выпустил.

Выплачиваемый процент (купон)

Облигация с купоном

- твердопроцентные – процентная ставка неизменна;

- с плавающей процентной ставкой – доход кредитора зависит от размера ставок на биржевом рынке;

- индексируемые – на уровень инфляции индексируется как сам номинал облигации, так и ставка по процентам;

- смешанные – в одном периоде действия облигации процентная ставка неизменна, в другом – плавающая;

- с оплатой по выбору – кредитор может получать доход от процентов, а может его заменить на получение облигаций нового выпуска.

Инвестируя в облигации, нужно тщательно продумать вариант получаемого дохода, который может быть неизменным либо изменяться с учетом условий рынка.

Надежность

- достойные – эмитентами выступают субъекты хозяйственной деятельности с твердой и проверенной репутацией;

- макулатурные – эмитент облигаций предлагает высокую процентную ставку, его надежность не подтверждена, в сделке просматривается спекулятивный характер.

Приобретение макулатурных облигаций у эмитента с неподтвержденной репутацией из-за высокой процентной ставки – высокий риск, а такая сделка не может быть надежной ни при каких условиях.

Способ обеспечения

- закладные (обеспеченные) – гарантия всех выплат обеспечивается активами эмитента;

- гарантированные – помимо самого эмитента гарантию выполнения долговых обязательств предоставляют и третьи лица;

- без обеспечения – гарантия выплат ничем не обеспечена.

Самыми надежными являются закладные облигации.

По форме выпуска

- документарные – выпускаются на бумажном носителе как любой финансовый документ;

- электронные (бездокументарные) – не имеют материальной формы, представляют собой записи в базе данных эмитента о праве владения ценной бумагой.

Облигация – это выгодное вложение свободных денежных средств. Однако лишь в том случае, если они выпущены надежными субъектами хозяйствования.

Поэтому, выбирая организацию-эмитента, нужно тщательно ознакомиться с ее репутацией и теми видами облигаций, которые она выпускает.

Свойства ценных бумаг и закрепляемые ими права

Согласно классическому

своему определению, данному в большинстве

экономических словарей, ценная бумага

должна удовлетворять следующим основным

требованиям:

Ценная бумага должна

свободно обращаться на рынке, то есть

покупаться и продаваться;

Она должна

соответствовать определённым стандартам,

делающим её ликвидным (способным

обращаться) товаром;

Она должна быть

доступной для гражданского оборота;

Её оборот должен

быть регулируемым, а сама она — признана

государством;

Как часть определённого

сегмента рынка, ценная бумага должна,

в определённой степени, являться его

отражением, быть рыночной;

Она должна иметь

документальную форму (при этом не важно,

на бумаге она выпущена или же — в

электронном виде);

Информационная

открытость для потенциальных инвесторов

— это ещё одна важная её черта;

Риск — это ещё одно

свойство неразрывно связанное с ценными

бумагами. Он отражает степень вероятности

того, что расходы, связанные с приобретением

и владением ценной бумаги, в итоге

превысят доходы получаемые от неё;

Доходность — это

то, ради чего, в большей степени, и

приобретается инвестором та или иная

ценная бумага

Она напрямую связана с

риском. Чем больше риск, тем выше

потенциальная доходность.

В зависимости от типа

ценной бумаги, она может давать своему

владельцу следующие права:

- Право на требование

определённой суммы денег и процентов

по ней (долговые ценные бумаги, паи

инвестиционных фондов); - Право на долю в

бизнесе (в том числе и на часть прибыли

от него в виде дивидендов) и на участие

в управлении им (долевые ценные бумаги

— акции); - Так называемое,

вещное право. То есть право на определённые

товары находящиеся во временном владении

другого лица, например, перевозчика

(разного рода товарораспорядительные

документы, например, коносаменты).

Определение

Для многих инвесторов долговые ценными бумагами ассоциируются исключительно с облигациями. Их широкая популярность связана с тем, что большинство из них котируются на фондовой бирже, а значит они доступны для широкого круга инвесторов. Например, любое физическое лицо может стать кредитором для государства, купив любой выпуск ОФЗ.

ОФЗ — облигации федерального займа, гособлигации. Номинальная цена ОФЗ — 1000 рублей. Низкая цена позволяет любому гражданину вложиться в них.

Держателям облигаций полагается прибыль в виде купонного дохода. Этот механизм очень напоминает принцип банковский вкладов с периодической выплатой процентов.

Существуют следующие виды облигаций с вариантами купонных доходов:

- Постоянный (заранее определяется на весь срок действия);

- Переменный (после какой-то выплаты происходит перерасчёт в зависимости от рыночной конъюнктуры);

- Бескупонный (заработок идёт за счёт низкой цены покупки и дальнейшей продажи по высокой);

Купонные выплаты происходят у большинства компаний 2 раза в год. Но некоторые эмитенты платят чаще: раз в квартал и даже ежемесячно. Все гособлигации делают выплаты 2 раза в год.

Пример облигации

Выпуск ОФЗ на 3 года с постоянным купонным доходом 8% годовых и выплатой процентов 2 раза в год.

По истечению времени выпуска (экспирации) эмитент выкупает у держателей весь выпуск по номинальной цене и выплачивает процентный доход. В ходе биржевых торгов стоимость облигаций может быть, как выше, так и ниже номинала.

Облигации выпускаются на разные сроки:

- Краткосрочные (до 3 лет);

- Среднесрочные (от 3 до 10 лет);

- Долгосрочные (от 10 лет);

По мере приближения даты экспирации долгосрочные переходят в класс среднесрочных, а далее и краткосрочных.

Для инвесторов облигации являются хорошим способом зафиксировать доходность на долгий срок. За счёт высокой ликвидности и возможности не потерять накопленные проценты, этот тип долговых ценных бумаг является очень привлекательным.

На последок, ещё пару важных нюансов.

Особенности некоторых выпусков

С одной стороны облигации являются крайне простым вариантом для заработка, но есть кое-какие нюансы, которые стоит изучит. Например, по некоторым выпускам может быть предусмотрена оферта. Это право досрочного выкупа. Существует два вида оферты: принудительная и добровольная. На российском рынке таких ценных бумаг мало

Инвестору стоит обращать внимание на эту возможность. Чаще всего от обратного выкупа выигрывает эмитент

Ещё есть облигации с амортизацией. По заранее известному графику выплачивается часть номинальной стоимости. С одной стороны, это может показаться довольно удобно, но для крупных инвесторов амортизация не является привлекательным моментом. Такие выпуски обычно имеют небольшую премию к доходности (более прибыльны) по сравнению с аналогичными без неё.

Одним из важнейших преимуществ облигаций для инвесторов является высокая ликвидность. Можно продать ценные бумаги в любой момент, не потеряв накопленные проценты.

Отличия от акций

Лучший способ рассказать о том, что такое облигация, простыми словами — провести параллель с другими ценными бумагами. Сделаем это на примере акций.

Акции позволяют приобрести часть бизнеса со всеми вытекающими для инвестора правами. Облигации работают иначе — аналогично банковскому депозиту. То есть, приобретая облигации, вы просто одалживаете эмитенту деньги — приблизительно на тех же условиях, как при открытии депозитного счета в банке.

В отличие от акций, по которым решение о выплате дивидендов всегда остается на усмотрении владельца бизнеса, будущая доходность по облигациям фиксирована и определена заранее. Кроме того, выпуская облигацию, эмитент в обязательном порядке указывает срок ее погашения – дату, когда компания или государство выкупит ценную бумагу у инвестора за ее номинальную стоимость. Если деньги не выплачены в срок, инвестор вправе подать на эмитента в суд.

В случае ликвидации компании-эмитента имущественные права владельцев облигаций удовлетворяются в первую очередь. В этом – их серьезное преимущество перед теми, кто вкладывает деньги в акции.

Выводы

Таким образом, облигации представляют собой долговую ценную бумагу, закрепляющую отношения займа между держателем и эмитентом. Инвестировать денежные средства в облигации достаточно выгодно. Для достижения успеха в работе с данными ценными бумагами требуется некоторая подготовка и базовые знания в финансовых рынках.

18817 просмотров Автор статьи:

Редакция сайта ofzdohod.ru

Статьи написана силами редакции сайта и проверена профессионалом в области или частным инвестором.

Поставьте оценку статье и помогите стать лучше:

★

★

★

★

★

4.783 /

5

(23 голоса)

– честный рейтинг статьи от читателей.

Вам необходимо включить JavaScript, чтобы проголосовать

Заметили ошибку в тексте? Пожалуйста, выделите её и нажмите Ctrl + Enter

Новое слово в консервативных инвестициях