Что такое офз и сколько на них можно заработать

Содержание:

- ОФЗ и ОФЗ н: в чем отличия

- Существующие риски

- Список

- Способ второй: ОФЗ через брокера

- Определение

- Цена ОФЗ-н и понятие накопленного дохода от купонов

- Что такое купон и накопленный купонный доход

- Как менялся рынок суверенного долга?

- Верить ли народным облигациям?

- Как выбрать ОФЗ

- ОФЗ и ОФЗ н: в чем отличия

- Кто выпускает ОФЗ

- Чем отличаются ОФЗ друг от друга

- Как зарабатывать на них

ОФЗ и ОФЗ н: в чем отличия

На первый взгляд, особой разницы между ОФЗ и ОФЗ н нет:

- ОФЗ дают вам право на получение купонного дохода (в среднем 6-7%) от вложенной суммы. Приобрести их можно на брокерском или индивидуальном инвестиционном счете (ИИС).

- ОФЗ н – все то же самое. Но приобрести эти ценные бумаги можно только в крупных банках. Причем открывать ИИС для этого не нужно – достаточно прийти в офис или даже купить ОФЗ н онлайн.

Принципиальная разница

Однако на самом деле разница есть. Обычные ОФЗ – это классические рыночные облигации, которые свободно торгуются на Московской бирже. Это означает, что в любой момент вы можете купить и продать их по рыночной цене, и благодаря этому заработать на положительной разнице. В этом смысле ОФЗ ничем не отличаются от акций, индексов, ETF и других ценных бумаг.

А вот народные ОФЗ н можно приобрести не на бирже, а только в 4 банках:

- Сбербанк.

- ВТБ.

- Промсвязьбанк.

- Почта Банк.

Причем не по рыночной цене, а по номиналу (1 штука = 1000 рублей). И продавать их при досрочном погашении вы тоже будете по номиналу, потому что в этом случае выплаты купонного дохода, т.е. тех самых процентов, не будет. А если погасите в срок, то получите и номинал, и купон.

Получается, что это ОФЗ н – это облигации для массового потребителя, который не хочет вдаваться в тонкости биржевой торговли, а просто желает вложить определенную сумму и получить гарантированный процент не ниже, а то и выше банковских вкладов. В этом смысле они ничем не отличаются от обычного депозита: пришли в отделение, положили деньги, и спустя оговоренный срок получили заведомо известный процент.

Таблица сравнения

Чем же еще отличаются ОФЗ от рыночных облигаций? Основные моменты описаны ниже.

| параметр сравнения | ОФЗ | ОФЗ н |

| цена 1 шт. (номинал) | 1000 рублей | 1000 рублей |

| купонный доход* | известен или неизвестен заранее | всегда известен заранее |

| величина дохода** | 6-7% годовых | 6,5-7,5% годовых |

| минимальное количество штук для покупки | 1 | 10 |

| досрочное погашение | продажа по рыночной цене | возврат номинала |

| комиссия за сделку | от 0,035% | не взимается |

| покупка через ИИС | да | нет |

| покупка в банке | нет | да |

| передача по наследству | да | да |

| передача другому человеку*** | нет | нет |

| открыть на ребенка | нет | нет |

*Купонный доход – это и есть выплата по процентам, как на банковском вкладе. Он устанавливается по-разному для каждого выпуска облигаций. Но в среднем (по состоянию на декабрь 2019 г.) составляет 6-7% годовых. У обычных ОФЗ он также часто известен заранее – например, у облигаций с постоянным доходом ОФЗ ПД. А у народных облигаций ОФЗ он известен всегда.

**Сравнивать доходность довольно трудно, поскольку она периодически меняется в зависимости от конкретного выпуска, срока обращения облигаций, рыночной ситуации и других факторов. Поэтому в таблице представлены средние значения на декабрь 2019 г.

***Передать (подарить, продать) эти ценные бумаги другому человеку у вас не получится. Но вы сможете предоставить нотариально заверенную доверенность на доступ к счету супруги, совершеннолетних детей и других.

Существующие риски

Все виды облигации государства считают сверхнадежными. Риск не получить купон и номинал существует, если экономика страны потерпит крах.

Однако подобные события не происходят внезапно, тому предшествует масса предпосылок. Кроме того, настоящее положение дел в стране более чем стабильное.

При этом квалифицированные и непрофессиональные аналитики и даже инвесторы считают, что риски у облигации с государственной гарантией есть.

Это утверждение не лишено оснований, поэтому рассмотрим, чем рискует физическое лицо, одалживая деньги государству.

Риск #1

Не исключено, что рыночная стоимость ценной бумаги существенно снизится. Это возможно в нынешних условиях, когда вероятны новые санкции со стороны запада.

Они могут затронуть покупку облигаций РФ, тогда американские и европейские фонды начнут массово сбывать их. По закону спроса и предложения, рыночная стоимость может упасть, подобное было в 2018 году.

При этом различные банки и инвестиционные фонды быстро раскупят выгодные активы, ведь номинал при падении цены облигации не меняется.

Риск можно назвать спекулятивным, так как, продержав облигацию госзайма до погашения, инвестор ничего не потеряет.

Напротив – владелец получит и купонный процент, и выплату номинала. Однако если потребуется быстро обратить ценные бумаги в наличность, цена реализации будет ниже закупочной.

Риск #2

Колебания купонного процента. У ОФЗ-ИН и ОФЗ-ПК процент купона привязан к переменным значениям – РУОНИА или индексу инфляции.

Значения могут, как вырасти, так и снизится. Вслед за этим падает и доходность к погашению. В теории, прибыльность таких ценных бумаг может быть ниже, чем у ОФЗ-ПД или выпусков КОБР.

Здесь речь идет о риске упустить часть прибыли, если переменные снизятся, но не о потери вложений.

Риск #3

Еще один риск, который затронет только часть доходности. Долгосрочные облигации предполагают определенные условия до погашения.

В настоящий момент средневзвешенная доходность по облигациям государственного займа – 7,5 процентов. Однако если ключевая ставка начнет расти, как это было в 2014-2015 годах, условия по банковским вкладам станут более выгодными.

Обратите внимание!

Рыночная стоимость длинных облигаций с прибылью в 7,5% упадет, ведь появятся более выгодные варианты. Продавать такие ценные бумаги невыгодно, придется держать до погашения, получая скромные проценты на фоне доходных альтернатив.. При этом нужно помнить и об инфляции, в подобной ситуации она возрастет и поглотит весь финансовый интерес

Деньги будут заморожены на длительный срок

При этом нужно помнить и об инфляции, в подобной ситуации она возрастет и поглотит весь финансовый интерес. Деньги будут заморожены на длительный срок.

Риск #4

Он касается только новичков, которые на первых порах не способны верно оценивать ликвидность и производить расчеты.

Выйти на биржу можно и с 1 000 рублей, однако такая инвестиция принесет только убытки

Важно помнить о сопутствующих расходах – комиссиях брокера и депозитария, который хранит все документы

В итоге, ваша доходность будет в районе 75 рублей в год, а отдадите за обслуживание, при условии низкой активности на бирже, около 300 – 400 рублей. Таким образом, инвестировать в государственные облигации нужно с более крупных сумм.

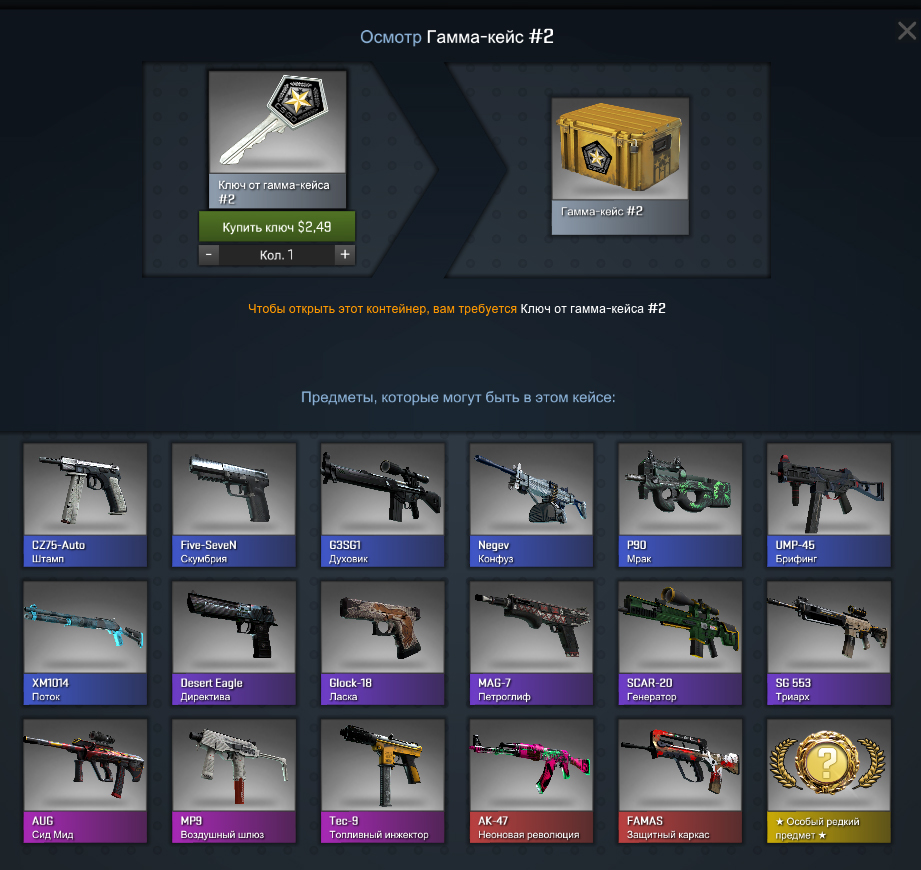

Список

Кроме терминала QUIK, список ОФЗ-ПД можно посмотреть и на специальных сайтах. Например у брокера ФИНАМ или на сайте rusbonds.ru.

Поиск на rusbonds. В названии можно просто вбить «ПД» или найти по фильтрам

Обратите внимание, фильтр «Состояние выпуска» должен быть установлен на «В обращении»

Ниже собранный список всех ОФЗ-ПД в обращении. С удобной колонкой годового купонного дохода. Чтобы посмотреть рыночную цену, зайдите в QUIK или найдите на сайте rusbonds эту бумагу (придётся зарегистрироваться), там в общих сведениях будет рыночная цена бумаги за предыдущую торговую сессию.

| Облигация | Дата погашения | Номинал | Объем эмиссии | Купон, % годовых |

| ОФЗ-26205-ПД | 14.04.2021 | 1000 RUB | 150 000 000 000 | 7.5 |

| ОФЗ-26217-ПД | 18.08.2021 | 1000 RUB | 290 000 000 000 | 7 |

| ОФЗ-25083-ПД | 15.12.2021 | 1000 RUB | 350 000 000 000 | 7.6 |

| ОФЗ-26209-ПД | 20.07.2022 | 1000 RUB | 150 000 000 000 | 7.4 |

| ОФЗ-26220-ПД | 07.12.2022 | 1000 RUB | 350 000 000 000 | 7.4 |

| ОФЗ-26211-ПД | 25.01.2023 | 1000 RUB | 150 000 000 000 | 7 |

| ОФЗ-26215-ПД | 16.08.2023 | 1000 RUB | 260 885 454 000 | 7 |

| ОФЗ-26223-ПД | 28.02.2024 | 1000 RUB | 350 000 000 000 | 6.5 |

| ОФЗ-26222-ПД | 16.10.2024 | 1000 RUB | 350 000 000 000 | 7.1 |

| ОФЗ-26219-ПД | 16.09.2026 | 1000 RUB | 350 000 000 000 | 7.75 |

| ОФЗ-26207-ПД | 03.02.2027 | 1000 RUB | 350 000 000 000 | 8.15 |

| ОФЗ-26212-ПД | 19.01.2028 | 1000 RUB | 358 927 588 000 | 7.05 |

| ОФЗ-26224-ПД | 23.05.2029 | 1000 RUB | 350 000 000 000 | 6.9 |

| ОФЗ-26218-ПД | 17.09.2031 | 1000 RUB | 250 000 000 000 | 8.5 |

| ОФЗ-26221-ПД | 23.03.2033 | 1000 RUB | 350 000 000 000 | 7.7 |

| ОФЗ-26213-ПД | 11.05.2033 | 1000 RUB | 150 000 000 000 | 7.4 |

| ОФЗ-26225-ПД | 10.05.2034 | 1000 RUB | 350 000 000 000 | 7.25 |

Способ второй: ОФЗ через брокера

Читая обо всех комиссиях банка, невольно начинаешь думать, что всё это совсем не выгодно простому человеку. Выгода действительно сомнительная, но есть решение – офз можно купить без гигантстких комиссий, если воспользоваться компаниями, которые являются брокерами. И разобраться в этом не так сложно, как многие думают.

Понятие фондового рынка и торговля

Справка. Фондовый рынок (иначе называемый рынком ценных бумаг) — некое пространство для торговли ценными бумагами (акциями и облигациями) различных эмитентов.

Торговля на фондовом рынке происходит через биржи, и ею могут заниматься, как юридические лица, так и практически каждый желающий (физическое лицо), имеющий компьютерное устройство с выходом в интернет для совершения необходимых операций и отслеживания финансовых потоков.

Как простой человек может выйти на биржу?

Чтобы стать участником биржевых торгов, все, что для этого нужно:

- заключить с ним договор.

После этого инвестор может покупать и продавать ценные бумаги на бирже, пользуясь брокерскими услугами.

Справка. Брокер — это доверенное лицо клиента на фондовом рынке, хорошо знающее определённые его сегменты, умеющее прогнозировать действия эмитентов и других инвесторов. Кроме того, используя свои опыт и знания, этот специалист профессионально может помочь найти уникальные решения, удовлетворяющие финансовые нужды клиента, не разглашая конфиденциальной информации.

Хороший брокер – тот, с помощью которого можно принять правильное торговое решение и не потерять вложенные средства, а также быть в курсе главных новостей и тенденций, что, согласитесь, немаловажно для начинающего трейдера

Небольшой процент за операции

ФАКТ. Комиссии на брокерские операции настолько мизерны, что можно сказать их практически нет.

Цифры комиссии за брокерские услуги такие, что ими можно пренебречь, так как погоды они не сделают. Дело в том, что в этом случае между инвестором и его облигациями отсутствует агент в виде банка, который взимает львиную долю комиссии — 3%. Сюда же приплюсовывается ещё и процент брокерского счёта

При работе напрямую с брокером (внимание: это касается только ОФЗ, но не ОФЗ-н), остаётся только брокерский процент

Например, в БКС это выглядит так:

Если у вас вложено меньше 30000 рублей, то это 170 рублей за месячные услуги депозитария в месяц при совершении сделки в текущем месяце + 0,043% за саму сделку. Итого выходит 0,343% (в сравнении с 3% в случае с ОФЗ-н). Если же вы серьёзно относитесь к инвестициям и вложили больше 30000, комиссия так и останется 0,043%.

Покупать облигации выгодно можно только на фондовой бирже через официального брокера.

Как покупать?

ОФЗ можно приобрести только после открытия брокерского счёта. После открытия счета, брокеры предлагают разные способы на выбор:

- купить через мобильное приложение (сегодня оно есть уже почти у каждого брокера);

- настроить торговый терминал quik и купить через него;

- воспользоваться торговым терминалом webquik – это аналог quik, но работает прямо в браузере (ссылку и данные для входа предоставляет брокер);

- обратиться напрямую к брокеру, с которым заключён договор, и по телефону попросить его оформить покупку.

Таким образом, физические лица, получившие выход на биржу через брокера, могут купить любые облигации федерального займа с минимальными комиссиями. Но есть способы уменьшить их ещё больше, и даже заработать, получив специальный вычет.

ИИС и налоговый вычет

Преимуществом покупки ОФЗ можно считать дополнительную доходность в виде 13% по вычету индивидуального инвестиционного счёта (ИИС), а это при 400000 приносит до 21 % годовых. Как это сделать будет написано в отдельной статье.

Обратите внимание: ОФЗ-н (народные) нельзя покупать на ИИС

Облигации компаний

Доходность ОФЗ равная {year_ofzdohod} является эталоном «безрисковости». Справедливости ради стоит отметить, что возможна также покупка корпоративных облигаций, имеющих большую доходность, которая составляет от 6%, но может достигать и до 22% годовых. Примеры таких эмитентов можно найти на специальных сайтах, вот некоторые из таких долговых бумаг: Система АФК, РУСАЛ Братск, РусГидро и другие (цифры и эмитенты постоянно обновляются).

Определение

Для многих инвесторов долговые ценными бумагами ассоциируются исключительно с облигациями. Их широкая популярность связана с тем, что большинство из них котируются на фондовой бирже, а значит они доступны для широкого круга инвесторов. Например, любое физическое лицо может стать кредитором для государства, купив любой выпуск ОФЗ.

ОФЗ — облигации федерального займа, гособлигации. Номинальная цена ОФЗ — 1000 рублей. Низкая цена позволяет любому гражданину вложиться в них.

Держателям облигаций полагается прибыль в виде купонного дохода. Этот механизм очень напоминает принцип банковский вкладов с периодической выплатой процентов.

Существуют следующие виды облигаций с вариантами купонных доходов:

- Постоянный (заранее определяется на весь срок действия);

- Переменный (после какой-то выплаты происходит перерасчёт в зависимости от рыночной конъюнктуры);

- Бескупонный (заработок идёт за счёт низкой цены покупки и дальнейшей продажи по высокой);

Купонные выплаты происходят у большинства компаний 2 раза в год. Но некоторые эмитенты платят чаще: раз в квартал и даже ежемесячно. Все гособлигации делают выплаты 2 раза в год.

Пример облигации

Выпуск ОФЗ на 3 года с постоянным купонным доходом 8% годовых и выплатой процентов 2 раза в год.

По истечению времени выпуска (экспирации) эмитент выкупает у держателей весь выпуск по номинальной цене и выплачивает процентный доход. В ходе биржевых торгов стоимость облигаций может быть, как выше, так и ниже номинала.

Облигации выпускаются на разные сроки:

- Краткосрочные (до 3 лет);

- Среднесрочные (от 3 до 10 лет);

- Долгосрочные (от 10 лет);

По мере приближения даты экспирации долгосрочные переходят в класс среднесрочных, а далее и краткосрочных.

Для инвесторов облигации являются хорошим способом зафиксировать доходность на долгий срок. За счёт высокой ликвидности и возможности не потерять накопленные проценты, этот тип долговых ценных бумаг является очень привлекательным.

На последок, ещё пару важных нюансов.

Особенности некоторых выпусков

С одной стороны облигации являются крайне простым вариантом для заработка, но есть кое-какие нюансы, которые стоит изучит. Например, по некоторым выпускам может быть предусмотрена оферта. Это право досрочного выкупа. Существует два вида оферты: принудительная и добровольная. На российском рынке таких ценных бумаг мало

Инвестору стоит обращать внимание на эту возможность. Чаще всего от обратного выкупа выигрывает эмитент

Ещё есть облигации с амортизацией. По заранее известному графику выплачивается часть номинальной стоимости. С одной стороны, это может показаться довольно удобно, но для крупных инвесторов амортизация не является привлекательным моментом. Такие выпуски обычно имеют небольшую премию к доходности (более прибыльны) по сравнению с аналогичными без неё.

Одним из важнейших преимуществ облигаций для инвесторов является высокая ликвидность. Можно продать ценные бумаги в любой момент, не потеряв накопленные проценты.

Отличия от акций

Лучший способ рассказать о том, что такое облигация, простыми словами — провести параллель с другими ценными бумагами. Сделаем это на примере акций.

Акции позволяют приобрести часть бизнеса со всеми вытекающими для инвестора правами. Облигации работают иначе — аналогично банковскому депозиту. То есть, приобретая облигации, вы просто одалживаете эмитенту деньги — приблизительно на тех же условиях, как при открытии депозитного счета в банке.

В отличие от акций, по которым решение о выплате дивидендов всегда остается на усмотрении владельца бизнеса, будущая доходность по облигациям фиксирована и определена заранее. Кроме того, выпуская облигацию, эмитент в обязательном порядке указывает срок ее погашения – дату, когда компания или государство выкупит ценную бумагу у инвестора за ее номинальную стоимость. Если деньги не выплачены в срок, инвестор вправе подать на эмитента в суд.

В случае ликвидации компании-эмитента имущественные права владельцев облигаций удовлетворяются в первую очередь. В этом – их серьезное преимущество перед теми, кто вкладывает деньги в акции.

Цена ОФЗ-н и понятие накопленного дохода от купонов

Приобретение любой облигации сопровождается уплатой НКД (наполненного купонного дохода). Цена самой облигации начисляется по номиналу, умноженному на стоимость ее размещения в процентном выражении. Уточнить цену можно на сайте Минфина, где она публикуется каждую пятницу из расчета на 7 дней вперед. Сумма может отличаться от номинальной стоимости в любую сторону в зависимости от котировки на бирже обычных облигаций.

В первый день реализации выпуска НКД составляет ноль. С каждым днем он растет в прямом соотношении к размеру купонной выплаты. После назначенной даты выплаты вновь равна нулю. С четвертого выпуска комиссионный сбор за приобретение и продажу ОФЗ не взимается.

Размер комиссионного сбора за досрочное погашение облигаций с первого по третий выпуск напрямую связан с суммой вложений:

- 30-50 000 рублей — 1,5%;

- 50-300 000 рублей — 1%;

- больше 300 000 рублей — 0,5%.

Что такое купон и накопленный купонный доход

Напомню, что облигация – это долговая ценная бумага, которую выпускает эмитент для привлечения дополнительных средств на реализацию своих целей. Покупатель этой ценной бумаги, например, частный инвестор, дает компании в долг и надеется на этом заработать. Эмитент за то, что берет деньги инвестора в долг, платит проценты (купоны). Аналогично работает любой банк. Он выдает клиенту кредит в одной сумме, а возвращает совсем в другой: тело кредита и проценты за пользование деньгами.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Инвестор может получить прибыль от владения облигацией за счет:

- разницы в цене – купил дешевле, продал дороже;

- купонов – процента от номинальной стоимости бумаги.

В статье речь пойдет именно о втором способе. Эмитент выплачивает купонный доход, в основном, 2 или 4 раза в год. А теперь представьте ситуацию, что вы владеете бумагой, по которой, например, раз в полгода получаете проценты. Но вдруг вам срочно понадобились деньги, и вы продаете актив за месяц до очередной выплаты. Согласитесь, будет обидно, если вы не получите прибыль за те несколько месяцев, что держали в портфеле ценную бумагу.

Если бы на рынке ситуация была, как я описала выше, то многие инвесторы продавали бы облигации на следующий день после получения купонов. Это лишило бы этот инструмент ликвидности. Чтобы продавцы и покупатели были в равных условиях, и существует такое понятие как накопленный купонный доход.

Благодаря НКД абсолютно неважно, когда купить или продать ценную бумагу. При продаже до наступления очередного срока выплаты продавец получит не только рыночную цену, но и прибыль за каждый день владения бумагой

А плательщиком станет покупатель. Когда наступит срок выплаты, уже новый владелец получит купон в полном объеме и тем самым вернет себе деньги, которые был вынужден выплатить продавцу.

Размер накопленного дохода зависит от:

- номинала актива,

- величины купона,

- количества дней, прошедших с даты последней выплаты до текущего момента времени.

Важно! С января 2021 г. купонный доход по всем видам облигаций облагается налогом в размере 13 %

Для налогообложения учитывается НКД. При покупке он относится к расходам инвестора, при продаже – к доходам.

Как менялся рынок суверенного долга?

Рынок ОФЗ после достижения пика в конце апреля 2020 г. на долгое время оказался в «боковом» тренде: цены выпусков с постоянным купоном менялись в рамках узкого диапазона в условиях дефицита движущих факторов. Однако с началом нового года волатильность стала резко возрастать. На котировках сказались как растущая доходность основных мировых бенчмарков (ставка 10-летних казначейских облигаций США с начала января увеличилась на 40 б.п., до 1,3%), так и продолжившийся рост потребительских цен в России. Геополитические риски остались в повестке дня, ограничивая приток иностранного капитала (только за первую половину февраля 2021 г. отток средств нерезидентов составил порядка 76 млрд руб.). На этом фоне Банк России приступил к пересмотру тактики управления денежно-кредитной политикой. На первом в 2021 г. году заседании по ключевой ставке 12 февраля регулятор резко «ужесточил» риторику, чем спровоцировал новые распродажи на рынке ОФЗ. ЦБ отметил наличие устойчивых рисков инфляции, действие которых может сказываться дольше, чем изначально предполагалось. Как следствие, прогноз по инфляции на текущий год был повышен до 3,7-4,2%. Наиболее важным изменением в заявлении регулятора стало исчезновение сигнала о возможном снижении ставки в дальнейшем. Напротив, ЦБ впервые заявил, что будет оценивать сроки перехода к нейтральной политике (подразумевает ключевую ставку в диапазоне 5-6%), хотя в базовом сценарии ожидает этого не ранее следующего года. Под влиянием всех этих факторов рынок рублевого суверенного госдолга мог только продолжить снижаться. Доходность ОФЗ с середины января стремительно росла, при этом масштаб распродажи до сих пор не уменьшает, несмотря на поддержку таких традиционных факторов спроса как растущие нефтяные цены и укрепление рубля. Наиболее серьезные потери понес средний участок кривой, где доходность выросла на 55-65 б.п. В целом бумаги с погашением свыше 10 лет сейчас находятся примерно на том же уровне, что и в первой половине апреля 2020 г

В то же время важно отметить, что ключевая ставка в тот период составляла 6%, т.е. была выше на 175 б.п

Таким образом, текущие спреды выглядят гораздо привлекательнее, что является важным аргументом в пользу покупки данных инструментов

Также обращает на себя внимание резко увеличившийся угол наклона кривой — разница в ставках сейчас находится на максимальной отметке с начала прошлого года (спред 2-20Y) и превышает 235 б.п

Верить ли народным облигациям?

Всевозможные гарантии и экспертные заверения не могут компенсировать традиционное недоверие граждан государственным предложениям. Негативное отношение сформировалось в течение ХХ века, когда населению неоднократно навязывали заемные облигации. Их распространение осуществлялось в добровольно-принудительном формате, прибыльность была низкой, а с распадом СССР реальная стоимость рухнула в несколько раз, превратив ценные бумаги в макулатуру.

Всевозможные гарантии и экспертные заверения не могут компенсировать традиционное недоверие граждан государственным предложениям. Негативное отношение сформировалось в течение ХХ века, когда населению неоднократно навязывали заемные облигации. Их распространение осуществлялось в добровольно-принудительном формате, прибыльность была низкой, а с распадом СССР реальная стоимость рухнула в несколько раз, превратив ценные бумаги в макулатуру.

Удачный опыт государственных ОФЗ при этом забывается, хотя в 1995-96, 1998-2009, 2002-2007, 2011-2015 годах действовали заемные программы. Их, страна выполнила в полном объеме, а инвесторы получили прибыль в размере 8-12% годовых.

В текущих условиях, внешние и внутренние заимствования обслуживаются в полном объеме и срок и любые нарушения в данной области, государство воспринимает как прямой вызов состоятельности. Дополнительным стимулом приобретения ценных бумаг в виде народных облигаций становится небольшой объем в 30 млрд. рублей. Для сравнения это стоимость одного аукциона с размещением стандартных ОФЗ и всего 2% от общей суммы госзаймов за 2017 год. Невыплата облигационных средств создаст большие издержки репутации. Естественно, правительство даже в крайне ситуации сделает все, чтобы сохранить лицо.

В конечном итоге каждый инвестор принимает решение самостоятельно, но в целом госпрограмма заслуживает не меньшего доверия, чем депозитное предложение любого банка.

Как выбрать ОФЗ

Если открыть сайт Московской биржи, один из сайтов-агрегаторов или QUIK, то мы увидим довольно большой список ОФЗ (см. рисунок 4):

Как из всего этого многообразия выбрать ОФЗ, наиболее подходящие для вашего инвестиционного портфеля? Прежде всего, убираем из рассмотрения КОБР. Это облигации ЦБ, которые частным инвесторам не продают.

Если вы выбираете ОФЗ для ИИС, то определяющей будет дата погашения. Известно, что ИИС можно закрыть без потери положенных вам “плюшек” от государства не ранее, чем через три года после открытия. Можно и позже: через четыре, пять, десять лет… Но до тех пор с ИИС нельзя вывести ни рубля. Поэтому, обычно, ИИС закрывают через три с небольшим года. Оптимально выбрать себе ОФЗ таким образом, чтобы ИИС можно было бы закрыть сразу после погашения ОФЗ. Конечно, ОФЗ всегда можно продать не дожидаясь погашения, но никто не гарантирует, что именно в тот момент, когда вы захотите их продать, цена вдруг неожиданно просядет и вы окажетесь в убытке. А при погашении вы получите гарантированный номинал.

Впрочем, с учетом того, что длинные облигации, как правило, имеют более высокую доходность, чем короткие (см. рисунок 3), есть и другой вариант. При закрытии ИИС можно не продавать ОФЗ, а перевести их на обычный брокерский счет. Впрочем, предварительно необходимо выяснить как к этому отнесется ваш брокер. Правила у брокеров бывают разные. Некоторые относятся к этому вполне лояльно и даже делают такую операцию бесплатно. Некоторые наоборот, запрещают подобные переводы или требуют за них ощутимую комиссию. Например,раньше ПСБ категорически отказывался переводить облигации с ИИС на брокерский счет при закрытии ИИС, но в последнее время их позиция в корне изменилась. Они готовы это делать даже без дополнительной комиссии.

Если вы выбираете ОФЗ для обычного брокерского счета, или для ИИС с последующим выводом на брокерский счет, то первое, что вы должны для себя решить – какой тип ОФЗ выбрать. ОФЗ-ПД самые простые. Начинать целесообразно с них. Так же ОФЗ-ПД предпочтительны для относительно спокойных периодов, когда экономическая ситуация стабильна, а процентные ставки снижаются. Увы, но сейчас время совсем иное. Для тех, кому приходится жить в эпоху перемен и финансовых кризисов, предпочтительнее ОФЗ-ПК и ОФЗ-ИН. И, наконец, для рантье идеальным выбором будет ОФЗ-АД.

Второй важнейший параметр – дюрация, или срок до погашения (строго говоря, дюрация и срок до погашения не одно и то же, однако для начинающего инвестора разница между ним не столь существенна). Для ОФЗ-ПД и ОФЗ-АД большая дюрация дает большую доходность. Однако, если ситуация на рынке резко изменится, например при финансовом кризисе, то цена на длинные облигации упадет, и в случае необходимости выйти в кэш вы получите убыток, а уровень доходности по бумагам, оставшимся в вашем портфеле вряд ли будет вас радовать.

Давать сейчас какие-то конкретные рекомендации сложно. Единственно, что можно посоветовать – выбрать для себя несколько облигаций с разными сроками погашения. С другой стороны и увлекаться “зоопарком” собирая коллекцию разных ОФЗ тоже не стоит. Это потребует большей работы по их сопровождению. Ведь по каждому выпуску дважды в год нужно получить купонный доход и куда-то его реинвестировать.

Для ОФЗ-ПК и ОФЗ-ИН дюрация имеет меньшее значение, так как их доходность в меньшей степени зависит от дюрации. Наоборот, если вы ожидаете финансовых потрясений, лучше выбирать более длинные ОФЗ-ПК (ИН). Дело в том, что они реагируют на изменения рынка с некоторым запозданием. И если выбрать слишком короткие бумаги, они могут просто не успеть отреагировать на резкие изменения.

ОФЗ и ОФЗ н: в чем отличия

На первый взгляд, особой разницы между ОФЗ и ОФЗ н нет:

- ОФЗ дают вам право на получение купонного дохода (в среднем 6-7%) от вложенной суммы. Приобрести их можно на брокерском или индивидуальном инвестиционном счете (ИИС).

- ОФЗ н – все то же самое. Но приобрести эти ценные бумаги можно только в крупных банках. Причем открывать ИИС для этого не нужно – достаточно прийти в офис или даже купить ОФЗ н онлайн.

Принципиальная разница

Однако на самом деле разница есть. Обычные ОФЗ – это классические рыночные облигации, которые свободно торгуются на Московской бирже. Это означает, что в любой момент вы можете купить и продать их по рыночной цене, и благодаря этому заработать на положительной разнице. В этом смысле ОФЗ ничем не отличаются от акций, индексов, ETF и других ценных бумаг.

А вот народные ОФЗ н можно приобрести не на бирже, а только в 4 банках:

- Сбербанк.

- ВТБ.

- Промсвязьбанк.

- Почта Банк.

Причем не по рыночной цене, а по номиналу (1 штука = 1000 рублей). И продавать их при досрочном погашении вы тоже будете по номиналу, потому что в этом случае выплаты купонного дохода, т.е. тех самых процентов, не будет. А если погасите в срок, то получите и номинал, и купон.

Получается, что это ОФЗ н – это облигации для массового потребителя, который не хочет вдаваться в тонкости биржевой торговли, а просто желает вложить определенную сумму и получить гарантированный процент не ниже, а то и выше банковских вкладов. В этом смысле они ничем не отличаются от обычного депозита: пришли в отделение, положили деньги, и спустя оговоренный срок получили заведомо известный процент.

Таблица сравнения

Чем же еще отличаются ОФЗ от рыночных облигаций? Основные моменты описаны ниже.

| параметр сравнения | ОФЗ | ОФЗ н |

| цена 1 шт. (номинал) | 1000 рублей | 1000 рублей |

| купонный доход* | известен или неизвестен заранее | всегда известен заранее |

| величина дохода** | 6-7% годовых | 6,5-7,5% годовых |

| минимальное количество штук для покупки | 1 | 10 |

| досрочное погашение | продажа по рыночной цене | возврат номинала |

| комиссия за сделку | от 0,035% | не взимается |

| покупка через ИИС | да | нет |

| покупка в банке | нет | да |

| передача по наследству | да | да |

| передача другому человеку*** | нет | нет |

| открыть на ребенка | нет | нет |

*Купонный доход – это и есть выплата по процентам, как на банковском вкладе. Он устанавливается по-разному для каждого выпуска облигаций. Но в среднем (по состоянию на декабрь 2019 г.) составляет 6-7% годовых. У обычных ОФЗ он также часто известен заранее – например, у облигаций с постоянным доходом ОФЗ ПД. А у народных облигаций ОФЗ он известен всегда.

**Сравнивать доходность довольно трудно, поскольку она периодически меняется в зависимости от конкретного выпуска, срока обращения облигаций, рыночной ситуации и других факторов. Поэтому в таблице представлены средние значения на декабрь 2019 г.

***Передать (подарить, продать) эти ценные бумаги другому человеку у вас не получится. Но вы сможете предоставить нотариально заверенную доверенность на доступ к счету супруги, совершеннолетних детей и других.

Кто выпускает ОФЗ

ОФЗ выпускает (или эмитирует) государство в лице Министерства финансов РФ. Т.е. Минфин выступает эмитентом этих ценных бумаг: это означает, что более никто не имеет права выпускать ОФЗ. Однако мы же не пойдем покупать ценные бумаги в Министерство финансов

Поэтому важно знать, кто выпускает и главное – продает ОФЗ

Собственно, и то, и другое делает Минфин. Но для покупки он нанимает посредников:

- Брокеры, где можно купить ИИС и приобрести федеральные облигации.

- Банки, где можно приобрести так называемые ОФЗ-н (облигации для населения).

На ОФЗ-н подробно останавливаться не будем, потому что их все равно нельзя купить на ИИС. Такие бумаги продаются только в 4 банках – Сбербанк, ВТБ, Промсвязьбанк и Почта Банк. Скажу лишь, что по сути они представляют собой банковский вклад, только в роли банка выступает само государство.

Чем отличаются ОФЗ друг от друга

Рассмотренные виды ОФЗ для физических лиц отличаются друг от друга в первую очередь по доходности. Наиболее прибыльными являются:

- Долгосрочные облигации, которые в перспективе могут реально принести 9,0-9,2% годовых и выше. Государству выгоднее привлекать средства на длительный срок, однако инвесторы не могут прогнозировать на 5-10 лет.

- Облигации с переменным купоном ПК – индекс RUONIA периодически может увеличиваться, благодаря чему вслед за ним пойдет и купонный доход.

- ОФЗ-ИН зачастую оказываются более выгодными благодаря ежегодной индексации. Увеличение номинала позволяет по крайней мере подстраховаться на случай более высокой инфляции.

Как зарабатывать на них

Полученный процентный доход можно реинвестировать или вкладывать каждые 6 месяцев в:

- в покупку новых облигаций, наращивая свой процентный доход;

- в приобретение акций высоконадежных эмитентов (компаний) для получения дохода от роста стоимости акций и полученных по ним дивидендным выплатам;

- накопление на банковских депозитах.

Рисунок. Схема работы инвестиционного капитала по облигационной стратегии «Комбайн».

Второй тип дохода — это когда растет стоимость ОФЗ на рынке. Тогда их можно выгодно продать. Однако тут стоит помнить, что «народные» не торгуются на вторичном рынке. Продать их с выгодой можно только у банка — агента или брокера, через которых они были приобретены.

Как рассчитывается ставка ОФЗ

Т.е. происходит капитализация инвестиционных вложений за счет начисления процентов на проценты. Такая ставка рассчитывается по известной формуле сложного процента.

Какова доходность

Доходность или купонная доходность ОФЗ зависит от того, в какие периоды, каким траншем они были размещены. Как показывает практика работы с 2017 года, средняя процентная прибыльность ОФЗ находится в диапазоне от 7,1% до 10,5%.

Риски

Следует отметить, что приобретение даже высоконадежных облигаций не освобождает инвестора от рисков. Такими рисками могут быть:

- дефолт эмитента или неисполнение им своих обязательств по выплате долга. Никто не ожидал от государства дефолта в 1998 году, однако это произошло и инвесторы потеряли свои инвестиции;

- обесценение национальной валюты — рубля;

- риски, связанные с хранением облигаций, приобретенных в бумажной форме.

Облагаются ли налогом

На гособлигациях можно неплохо заработать. Причем этот заработок дополняется налоговыми вычетами в размере 13% НДФЛ. Этот вычет предоставляется только в том случае, если инвестор в течение 3 лет не продавал свои облигации.

Выгодно ли покупать

Вложить деньги в российские государственные бумаги выгодно всегда. Это доказывает даже тот факт, что почти 40% покупателей ОФЗ составляют иностранные инвесторы — нерезиденты.

Чем привлекательны ОФЗ? Тем, что инвестор получает в течение нескольких лет гарантированный государством финансовый поток прибыли, да еще с предоставлением налоговых льгот и вычетов.

Где посмотреть список доступных для покупки

ОФЗ-Н можно купить только через банки.

Общий список, а также рейтинг, текущие и будущие выпуски ОФЗ можно посмотреть на нескольких ресурсах. Это, прежде всего:

- сайт Московской биржи МОЕХ — www.moex.ru;

- на сайте консалтингового агентства РБК www.quote.rbc.ru;

- на сайтах брокерских компаний;

- на многочисленных сайтах и форумах, посвященных теме трейдинга и инвестиций, например, https://smart-lab.ru/q/ofz/.

Сколько стоит 1 штука

Около 1030 рублей.

Стоимость ОФЗ-Н не равна номиналу. Как правило, истинная цена ОФЗ на рынке определяется текущей конъектурой, спросом и предложением. Поэтому она может отличаться от номинала на проценты и даже десятки процентов.