Как рассчитать проценты по вкладу — формула, примеры расчета

Содержание:

- Как начисляются проценты по займу

- Как посчитать проценты по вкладу по простой формуле

- Расчет вкладов, позволяющих делать пополнения и снятия

- Расчет сложных процентов по вкладу

- Калькулятор расчета вкладов: Пошаговое руководство

- Понятия и примерный расчёт сложных процентов

- Ключевые параметры, влияющие на результат расчетов

- Сложные проценты — что это такое, формула расчёта

- Зачем самостоятельно рассчитывать проценты по займу

- Расчет вклада с капитализацией процентов в Excel

- Как использовать сложные проценты в инвестировании

- Достоинства и недостатки вкладов с капитализацией

- Расчет банковских процентов по вкладам — формула

- Калькулятор сложных процентов в Excel

- Сравнение эффектов от простого и сложного процента

- Как выбрать вклад, что выгоднее

- Формула простых процентов.

Как начисляются проценты по займу

Схема отличается в зависимости от того, где вы брали заем – в МФО или в банке.

В МФО, которые славятся моментальными сроками выдачи денег и низкими ставками, способ начисления процентов достаточно простой. Действительно, по законам РФ, процентная ставка в микрофинансовых организациях не может превышать 1%. Однако есть одно но.

Обратите внимание! Проценты в МФО не годовые. Они начисляются ежедневно и рассчитываются от изначально полученной вами суммы.. Другими словами, микрофинансовые организации каждый день прибавляют к изначальной сумме долга определенную цифру

Накопившаяся в течение всего срока дополнительная сумма – это и есть та переплата, которую должнику придется вернуть организации вместе с первоначальным долгом

Другими словами, микрофинансовые организации каждый день прибавляют к изначальной сумме долга определенную цифру. Накопившаяся в течение всего срока дополнительная сумма – это и есть та переплата, которую должнику придется вернуть организации вместе с первоначальным долгом.

Безусловно, есть беспроцентные предложения. Однако надо понимать, что обычно это рекламный ход для новых клиентов и при последующем обращении ставка будет отличной от нуля.

Есть и хорошая новость. В некоторых МФО предусмотрено снижение процентной ставки при досрочном погашении долга. Этот нюанс нужно уточнять в организации перед оформлением документов.

В банках система несколько иная. Переплата зависит от схемы погашения долга – обычно это еженедельные или ежемесячные оплаты. В этом случае проценты насчитываются на ту часть изначальной суммы, которая осталась после очередного платежа. Так происходит до момента полного возврата денег.

Помните! Порядок расчета процентов регулируется статьей 809 ГК РФ. В кредитном договоре обязательно должны быть прописаны все условия займа, начисления процентов, способы погашения долга, права и обязанности сторон, а также ответственность заемщика в случае просрочки.

Как посчитать проценты по вкладу по простой формуле

Если у вас есть насущная необходимость распорядиться своими средствами, открыв вложение под простой %, то лучше всего самим рассчитать доходность согласно формуле расчета простого процента. На практике вы можете столкнуться с двумя видами банковских сбережений по пополняемости: пополняемые и не пополняемые по остатку. Как рассчитать цифры по каждому виду, описано далее.

С выплатой простых процентов в конце срока договора

Посчитать %-ты от размера вложения, в котором за основу взят определенный период (например, месяц или год) и при этом не предполагается пополнение, можно по следующей несложной формуле:

- S = (P x I x (T / K))/100;

- S – размер прибыли;

- P – размер вложения;

- показатель I – годовая ставка;

- T – срок размещения (высчитать в днях);

- K – количество дней в текущем году;

- предположим, гражданин принял решение вложить деньги на 180 дней под годовые 12%, размер сбережения – 100 000 рублей, согласно приведенной формуле доходность можно рассчитать так: (100 000*12* (180/365))/100 = 5 916 рублей.

Расчет вклада с капитализацией

Иногда обстоятельства позволяют получить дополнительные деньги, которые хотелось бы сохранить и преумножить на банковском депозите. При этом не требуется открывать новый отдельный счет. При наличии соответствующего пункта в договоре можно добавить деньги к существующему депозиту. Чтобы проконтролировать правильность начисления с пополнением, воспользуйтесь формулой, которая поможет рассчитать сумму вклада с капитализацией:

- S = ((P x I x (T / K))/100) + ((P 1 x I x (T 1 / K))/100);

- где первая и каждая последующая составляющая отличаются друг от друга переменными Р и Т (размером и сроком размещения основного тела счета).

Предположим, гражданин вложил деньги на 60 дней под 12% годовых с возможностью пополнения. Начальная сумма равна 50 000 рублей. На 20-й день гражданин пополняет счет на 10 000 рублей. Получается, что 50 000 рублей пролежало на депозите 19 дней (Т). Начиная с 20-го и по 60-й день (20 дней, Т1), тело счета составило 60 000 рублей. Считать проценты по вкладу необходимо так: ((50 000*12*(19/365))/100+((60 000*12*(20/365))/100 = 312,33+394,52=706,85 рублей.

Расчет вкладов, позволяющих делать пополнения и снятия

Вы можете задать параметры пополнений и снятий, а также сумму неснижаемого остатка по вкладу. Расчет будет произведен с учетом пополнения и снятий и вы получите результирующую сумму вклада.

Вклад с пополнениями позволяет накапливать средства, например на первоначальный взнос в ипотеку. Накопление средств на ипотеку посредством депозита достаточно распространенный способ купить квартиру. К нему прибегают многие россияне.

Калькулятор вкладов помогает понять, сколько денег у вас будет в конце накопления и по скольку нужно пополнять, чтобы хватило на первоначальный взнос. Естественно депозит нужно открывать как можно максимальный процент и с капитализацией. Такие вложения являются самыми выгодными и безопасными. Другими способами приумножить ваши деньги — является игра на бирже или вложение средств в себя. Но эти затраты не гарантируют стопроцентную окупаемость. Депозит же отличает стабильность, вы всегда знаете, что ваши деньги вернутся к вам благодаря системе страхования вкладов от государства. Но это касается вкладов менее 1400 тыс.

Расчет сложных процентов по вкладу

Если вам необходимо рассчитать сложные проценты по вкладу — это будет несколько сложнее. Для этого используется следующая формула.

Формула сложных процентов по вкладу:

Sп = Sв*(1+%)n-Sв

где:

- Sп — сумма процентов по вкладу;

- Sв — сумма вклада;

- % — процентная ставка в период капитализации в виде десятичной дроби. % = p*Nд/Nг (p — процентная ставка по вкладу в виде десятичной дроби, Nд — период капитализации в днях (месяцах), Nг — количество дней (месяцев) в году);

- n — число периодов капитализации.

Как вы видите, для расчета нам понадобится функция возведения в степень. Она есть на стандартном калькуляторе для Windows. Чтобы ее увидеть — измените через меню вид калькулятора на «инженерный». Xy — это и есть функция возведения в степень. Например, чтобы возвести 1,01 в 12 степень, нажмите на калькуляторе последовательно: 1,01 -> Xy -> 12 -> =.

Рассмотрим, как рассчитать сложный процент по вкладу по формуле сложных процентов на примере.

Калькулятор расчета вкладов: Пошаговое руководство

Профессиональные вкладчики проводят регулярный мониторинг выгодных предложений банков, чтобы повысить доходность вкладов. Прежде чем делать «фиксы» и создавать «лесенки», нужно освоить основной инструмент профессиональных вкладчиков, позволяющий сделать правильный выбор.

На сегодняшний день банки рекламируют большое количество всевозможных депозитов с различными условиями, преимуществами и недостатками. Одни банки предлагают вклады в долларах под высокий процент, другие – самый выгодный вклад в рублях с ежемесячными выплатами процентов. Кто-то просто обещает самый большой процент по вкладам, а кто-то – вклады без потери процентов.

Предложений масса. Но как посчитать проценты по вкладу, как учесть сложный процент по вкладам и как в итоге рассчитать сумму вклада? Используем калькулятор расчета вкладов!

Есть отличный сервис fincalculator.ru. С помощью этого портала можно посчитать не только проценты по вкладу, но также рассчитать, например, стоимость автокредита или ипотеки (об этом в следующих статьях). Сегодня воспользуемся калькулятором для расчёта процентов по вкладу.

Открываем сайт fincalculator.ru, щёлкаем на ссылке «калькулятор вкладов». Появляется рабочий интерфейс онлайн калькулятора, в котором мы можем задать любые параметры, которые нам нужны.

- Вводим первоначальную сумму вклада;

- Выбираем валюту вклада (это могут быть рубли, доллары, евро, британские фунты или швейцарские франки);

- Дальше выбираем параметр «Тип ставки»

- Затем настраиваем периодичность начисления процентов. Это может быть выплата в конце срока, либо через какой-то промежуток времени (например, раз в месяц, раз в квартал, или раз в полгода);

- Если у нас вклад с выплатой процентов не в конце срока, то для расчёта суммы вклада мы можем настроить условия капитализации (что это такое, читай в статье «Капитализация вклада — что это?»);

- Дальше вводим дату открытия вклада, срок вклада и дату закрытия;

- Настраиваем дополнительные параметры. В расчете мы можем учесть частичное снятие, пополнение вклада и досрочное закрытие.

- Остаётся вбить в программу Ваши условия. Онлайн калькулятор произведёт полный расчёт процентов по вкладу и Вы узнаете, действительно ли банк предлагает Вам вклады под выгодный процент, или, при внимательном изучении дополнительных параметров, окажется, что предложение не такое уж и выгодное.

После того, как мы рассчитали доходность вклада с помощью калькулятора, можно переходить к основной стратегии профессиональных вкладчиков — об этом читайте в статье: «Как стать профессиональным вкладчиком и повысить доходность вкладов»

По данным с http://hranidengi.ru/kalkulyator-rascheta-vkladov-poshagovoe-rukovodstvo/

Понятия и примерный расчёт сложных процентов

Чтобы рассчитать прибыль, которае будет начисляться для вклада с капитализацией, необходимо знать несколько переменных:

- SUM — ожидаеммая сумма;

- X — тело депозита на момент вложения;

- % — размер вознаграждения (количество процентов делим на 100, чтобы получить коефициент);

- n — количество периодов для которых будет рассчитываться капитализация (лет, месяцев, дней, кварталов).

Формула: SUM = X * (1 + %)n.

Таким образом если вы положили 10000 рублей под 10 процентов на срок 10 лет, расчет будет выглядеть так:

SUM =10000*(1+0,1)10=10000*1,110=10000*2,59=25900 рублей.

Эта формула подходит для расчета сложных процентов, в случае если ваш депозит оформлен на долгий период, а проценты начисляются 1 раз в год.

Если по вашему вкладу прибыль начисляется каждый месяц, тогда предварительно процентную ставку нужно адаптировать к этому периоду.

Допустим, у вас те же 10000 рублей и ставка 10% годовых на 10 лет, таким образом в месяц вам будет начисляться 0,1/12=0,0083, а периодов для начисления будет равен 10 лет * 12 месяцев в году = 120.

Значит расчет будет выглядеть так:

Sum=10000*(1+0,0083)120 =10000*(1,0083)120 = 10000*2,696=26960 рублей.

Таким образом, видно, что во втором случае прибыль от капитализации больше, чем в первом случае.

Рассмотрим вариант, в котором прибыль начисляется и добавляются каждый день при тех же переменных. Тогда периодов n у нас будет 10*370 (дней в году)=3700. Процентная ставка начисленная в день будет иметь такой вид: 0,1/3700=0,00027 в периоде.

Значит формула расчета будет такой:

SUM=10000*(1+0,00027)3700 =10000*1,000273700 = 10000*2,7152=27152 рублей

В последнем расчете проценты еще больше. Стоит также учитывать, что приведенный пример будет лишь наглядным образцом начисления прибыли, и выгода от капитализации будет тем больше, чем больше сумма вклада и выше процентная ставка.

По такой формуле можно рассчитать любое дополнение депозитных средств.

Ключевые параметры, влияющие на результат расчетов

Сумма, которую получит вкладчик или инвестор в конце расчетного периода, зависит от ряда ключевых параметров:

- Процентная ставка – доходность, которую вы получаете от вложения своих средств в тот или иной инструмент, или плата за использование “чужих” денег (например, кредит). Чем выше %, тем больше вы заработаете или заплатите.

- Расчетный период – срок (дни, месяцы, годы), в течение которого планируется получать доход или расплачиваться за кредитные средства. Чем он выше, тем больше будет накопленная или выплаченная кредиторам сумма.

- Стартовый капитал – сумма, которую вы первоначально выделили для накопления или получили в кредит.

- Частота дополнительных взносов. На коротком промежутке времени эффект от дополнительно внесенных на счет сумм незначительный. Снежный ком начинает расти заметными темпами с 5–7-го года накопления или погашения.

- Частота начисления % – ежедневно, ежемесячно, ежеквартально или ежегодно. Чем чаще, тем выше скорость наращения суммы.

Необязательно самостоятельно рассчитывать суммы по вышеприведенным формулам и играть с изменением ключевых параметров. В сети есть многочисленные онлайн-калькуляторы, в которые осталось только подставить цифры. На крайний случай можно один раз забить в Excel формулы и рассмотреть разные варианты вычислений. В дальнейших примерах я воспользуюсь онлайн-калькулятором.

Сложные проценты — что это такое, формула расчёта

Сложный процент — это начисление процентов на уже выплаченные суммы. На большом промежутке времени происходит лавинообразное приращение.

Для обычных граждан самым простым примером является банковский вклад. Если деньги пролежали год на депозите, то на следующий год сумма будет уже больше, поэтому доход будет выше. И так каждый год.

Где:

- Dohod – будущая стоимость (конечный результат);

- D – первоначальная сумма инвестиции;

- S – годовая процентная ставка;

- K – частота капитализации (сколько раз в году выплачивается сумма);

- n – количество лет, для которого производится расчет

Где:

sum_popolnenie – сумма ежемесячного пополнения;

Альберт Эйнштейн назвал сложные проценты самым важным изобретением человечества.

Если ставка доходности одинаковая из года в год, а пополнение происходит один раз в год, то можно вручную быстро рассчитать итоговый доход.

Рассчитаем сложные проценты для процентной ставки 10% годовых из года в год:

первый год: 110% второй год: 121% (1.1 × 1.1) третий год: 133.1% (1.1 × 1.1 × 1.1) и т.д.

Закономерность понятна. Надо просто перемножить количество лет на ставку 1.1 (10%) и сразу получим итоговый доход.

Например, положили сумму 100 тыс. на три года под 10% и каждый раз капитализировали проценты, то в конце трёх лет сумма увеличилась до 133.1 тыс. Без капитализации было бы 130 тыс.

Простые проценты начисляются просто путем добавления к сумме инвестирования (без капитализации). Чтобы рассчитать свой доход нужно просто умножить число лет на годовую доходность.

Зачем самостоятельно рассчитывать проценты по займу

Алевтина, польстившись на рекламу, оформила в МФО заем на 25 000 рублей сроком на 3 месяца. Цифра «всего лишь» в 0,99% показалась ей мизерной, по сравнению со ставками банков на потребительские кредиты. Вот только девушка не учла, что через 90 дней ей придется возвращать уже не 25 000 и даже не 26 000 рублей, а уже 47 275 рублей, из которых 22 275 рублей – это набежавшие проценты.

А вот если бы Алевтина обратилась в банк и оформила потребительский кредит на ту же сумму и срок, но под 8,9% годовых, сумма долга была бы другой – 25 561 рубль.

Если не брать в расчет жизненные обстоятельства Алевтины и другие переменные, голые цифры четко дают понять, какой вариант менее разорителен для ее бюджета. Именно для этого полезно заниматься самостоятельным подсчетом «капающих» по займу процентов. Причем до заключения договора, а не после него.

Помните! Сумма ежемесячного платежа должна отнимать не более 40% вашего дохода за те же 30 дней. Если после подсчета процентов вы поняли, что ежемесячный платеж слишком высок, найдите более выгодный заем.

Заранее рассчитать размер переплаты полезно не только заемщику, но и кредитной организации. Здесь все элементарно: займодавец заранее понимает, какую прибыль он в итоге получит. Второй плюс для него – сопоставив цифру с доходом заемщика, кредитор сможет вовремя отказать в ссуде или предложить измененные условия.

Расчет вклада с капитализацией процентов в Excel

И в заключение я покажу вам еще один простой способ быстро произвести расчет процентов по депозиту с капитализацией. Для этого нам понадобится стандартный табличный редактор Эксель (MS Excel).

Открываем Эксель, становимся на любую ячейку таблицы и вызываем функцию нажатием кнопки fx слева от строки ввода данных. Из списка предложенных функций выбираем БС — будущая стоимость. Если этой функции нет в появившемся списке (там отображается 10 последних использующихся), то найдите ее через поиск.

Нажимаем функцию БС и в открывшейся таблице вводим необходимые вам данные:

- Ставка — ставка по вкладу в виде десятичной дроби в период капитализации (то есть, если у вас вклад с ежемесячной капитализацией, то делим ставку по вкладу на 12 месяцев и результат вносим в эту ячейку);

- Кпер — количество периодов капитализации. Например, если у вас вклад на год, и проценты капитализируются ежемесячно, то вводим сюда 12;

- Плт — ничего не вводим. Это поле используется в том случае, когда ежемесячно происходит выплата фиксированной суммы;

- Пс — нынешняя (приведенная) сумма вклада, то есть, та сумма, которую вы кладете на депозит.

- Тип — ничего не вводим.

В результате вы сразу в форме увидите сумму, в которую превратится ваш вклад вместе с процентами за весь период — будущую стоимость вклада. Если вычесть из нее начальную сумму вклада — вы получите непосредственно сумму начисленных сложных процентов.

Например, вот так я рассчитал будущую стоимость вклада для последнего примера, приведенного выше:

Как видите, результат абсолютно тот же, что и по при расчете вклада по формуле сложных процентов (см. выше) — 58037,73 рубля — вклад вместе с процентами или 8037,73 рубля только проценты.

Как использовать сложные проценты в инвестировании

Как вы уже знаете, получаемая от инвестиций прибыль — это важный инструмент, который на большой дистанции может во много раз увеличить доходность ваших вложений. Метод повторного вложения прибыли называется реинвестированием.

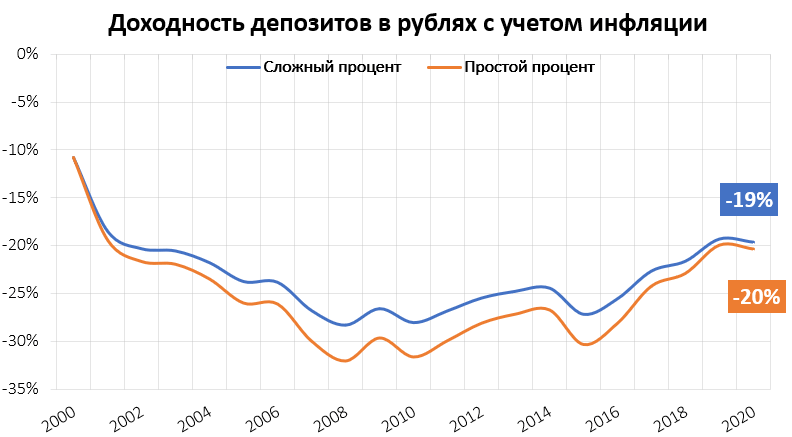

Безусловно, использовать эффект сложного процента должен каждый инвестор, однако на практике это не так просто как кажется. Существует несколько проблем, которые мешают теоретически супервыгодное реинвестирование реализовать в реальных условиях. Например, вряд ли вы слышали о людях, ставших миллиардерами через банковские депозиты. Дело в том, что деньги постоянно обесцениваются из-за инфляции — постоянного повышения цен на товары и услуги. На самом деле ставка банковских депозитов обычно примерно равна инфляции или даже ниже, поэтому реальная доходность вкладов не впечатляет:

Скачать график в Excel

Даже если оставить удачный бескризисный отрезок 2010-2020 годов, доходность банковского вклада с учётом инфляции была в районе 1-2% годовых в рублях. Не говоря уже о доходности в долларах, которая после 2014 года, очевидно, находится в еще большем минусе.

Кроме инфляции сильно повлиять на итоговую доходность инвестиций могут разнообразные комиссии. Если их размер зависит от суммы инвестиций, убытки накапливаются по правилу сложных процентов, но уже с негативным эффектом. Это значит, что за несколько десятков лет инвестор может потерять сотни или даже тысячи процентов прибыли.

Такое часто встречается при инвестициях в ETF, где комиссия за управление достигает несколько процентов от депозита в год. Один из самых старых ETF под тикером SPY (инвестиционная стратегия — следование за индексом S&P 500) работает с 1993 года и берет с клиентов 0.09% в год — немного, по сравнению с другими биржевыми фондами. Эта ставка со временем может меняться, но давайте для эксперимента представим что она всегда была такой — и сравним, как будет отличаться доходность инвестиций при комиссиях от 0 до 2% в год:

Скачать график в Excel

Как видите, даже из-за несчастных 0.09% инвестор на дистанции 27 лет потерял 25% прибыли. А вроде бы небольшая комиссия в 2% годовых срезает доходность почти в 3 раза — с 723% до 270%, и это еще не учтена инфляция

По причине скрытых комиссий высокая доходность активов на самом деле может оказаться в разы ниже, поэтому перед принятием решения об инвестировании важно учитывать даже мизерные расходы

Куда же стоит инвестировать, чтобы использовать эффект сложного процента на максимум и минимизировать влияние инфляции и комиссий? Я бы выделил такие инструменты:

- Акции, в особенности американские. Сейчас это один из немногих активов, которые растут большую часть времени. Кроме того, многие компании платят дивиденды, которые можно реинвестировать и еще сильнее разгонять сложный процент. Плюс, рост цен на сами акции способен перекрыть влияние инфляции, а комиссии зависят от объема торгов, а не от вашего вклада. Взгляните на самых богатых людей планеты — почти все сделали состояние, владея большим количеством акций в своих компаниях.

- Инвестиционные фонды (в т.ч. ETF). Чаще всего это тоже инвестиции в акции, но вам не нужно самостоятельно подбирать портфель — аналитики фонда все сделают за вас. Если в портфеле фонда есть дивидендные акции, вы опять же сможете реинвестировать выплаты. При комиссии за участие ниже 1% в год катастрофического влияния на доходность ваших инвестиций не будет.

- Облигации. Обычно они дают чуть большую доходность, чем банковский депозит и способны практически без рисков приносить небольшую прибыль с учётом инфляции. В любом случае в вашем инвестиционном портфеле должны быть надёжные долгосрочные вложения, и облигации для этих целей подходят неплохо. Расходы при вложении в облигации идут на услуги фондового брокера и не зависят от общей суммы инвестиций.

Конечно, в любых инвестициях можно использовать правило сложных процентов, но не везде это рекомендуется делать. Чем выше риски вложений, тем выгоднее просто выводить прибыль, поскольку при неудачных раскладах депозит может быть потерян.

Использование сложных процентов — теоретически очень выгодное занятие, но как всегда дьявол кроется в деталях. Тем не менее, реинвестирование/капитализация остаётся одним из главных инструментов для накопления большого капитала, грех его игнорировать. И даже вне инвестирования начисление процентов по простому или сложному принципу встречается часто, поэтому полезно знать как это все работает. Надеюсь, подробный разбор формул и решения задач будут вам полезны.

Ну и подписывайтесь конечно 🙂

Удачных инвестиций и не болейте!

Достоинства и недостатки вкладов с капитализацией

Для бывалых клиентов банка с каждым годом открываются новые возможности. Так, в последнее время стали популярными депозиты с возможной капитализацией процентов. Как и каждый вид вклада, капитализация имеет свои плюсы и минусы.

Плюсы капитализации:

- С каждым днем увеличивается сумма вложенного вами вначале капитала.

- Вследствие увеличения суммы вклада возрастает размер прибыли.

- Клиент не отвлекается от своих основных дел, депозит самостоятельно работает на него.

Минусы капитализации:

- При необходимости клиент не сможет срочно забрать деньги.

- Кроме того вкладчик не сможет пользоваться процентами, как при отсутствии капитализации.

- Если банк не надежен, его крах может привести к утрате всех денег, включая капитализированные проценты;

Расчет банковских процентов по вкладам — формула

Исходя из положений п. 1 ст. 838 Гражданского кодекса Российской Федерации (ГК РФ), формула расчета банковских процентов по вкладам зависит от того, как процент по вкладу определен в соглашении сторон.

Так, если процент прямо в договоре не установлен, то с учетом п. 1 ст. 809 ГК РФ он определяется на основании ставки банковского процента по месту нахождения вкладчика на дату выплаты денег. При этом особенности расчета процента могут иметь место в зависимости от того, открыт классический вклад или заведена сберегательная книжка, приобретен ли сберегательный сертификат.

Помимо собственно размера процента, для произведения расчета необходимо определить период, за который начисляются проценты, а также сумму, на которую они начисляются (включает она начисленные ранее проценты или ограничивается изначально внесенной суммой).

ВАЖНО! Согласно п. 1 ст. 839 ГК РФ день внесения банковского вклада для расчета процентов не учитывается, в то время как день выдачи денег включается в расчет.

В соответствии с п. 2 указанной статьи проценты выплачиваются ежеквартально или входят в общую сумму для расчета последующих процентов, если не были востребованы вкладчиком. Иной порядок может быть определен соглашением сторон.

Что такое прогрессивное начисление по банковскому вкладу

Прогрессивное начисление как таковое используется в праве не только применительно к банковским вкладам.

Так, при взыскании денежных средств, присуждаемых за неисполнение судебного акта, в судебной практике, в частности, встречается такой подход, как установление прогрессивного начисления. Например, если за каждый последующий период неисполнения взыскивается сумма больше, чем предполагалась за неисполнение в менее продолжительные периоды просрочки (постановление 18-го арбитражного апелляционного суда от 26.06.2015 № 18АП-6587/2015 по делу № А07-4912/2014).

Применительно к банковским вкладам прогрессивное начисление может означать, например, отличие размера процентов в зависимости от суммы остатка на депозите (письмо Минфина РФ от 05.12.2011 № 03-04-06/6-332). Помимо роста ставки с ростом суммы на депозите, прогрессивное начисление процентов по вкладу может применяться в зависимости от срока вклада, например увеличение процентной ставки при превышении годичного срока вклада.

Прогрессивное начисление по банковскому вкладу как нарастание ставки в зависимости от времени, когда вклад востребуется вкладчиком, признается экспертами в качестве одного из механизмов, используемых банками для снижения рисков в своей профессиональной деятельности (п. 5 экспертного заключения по проекту Федерального закона «О внесении изменений в ст. 837 ГК РФ», принятого на заседании Совета при Президенте РФ по кодификации и совершенствованию гражданского законодательства 17.11.2003).

Калькулятор сложных процентов в Excel

Конечно же, задачи на сложные проценты целесообразнее решать в MS Excel по уже известным вам из предыдущих разделов формулам. По ходу статьи вы уже могли скачать некоторые примеры типичных задач, но если этого мало — предлагаю полную подборку калькуляторов по сложным процентам, реализованную в одном Excel-файле. Получить его можно бесплатно, просто заполните форму ниже:

Если письмо не пришло, проверяйте папку «Спам», иногда попадает туда. Если не видите форму подписки, оставьте комментарий к статье и я добавлю ваш электронный адрес вручную.

Вот какие задачи по простым и сложным процентам может решать «Коллекция калькуляторов для инвестора»:

- расчёт конечной суммы вклада;

- расчёт начальной суммы вклада;

- расчёт необходимой процентной ставки;

- расчёт срока инвестирования;

- расчёт конечной суммы вклада с учётом регулярных пополнений и капитализацией;

- ожидаемый пассивный доход в каждом из случаев.

Пример одного из калькуляторов для расчёта сложных процентов в Excel:

Дополнительно к каждому калькулятору автоматически строится график доходности вклада с капитализацией и без:

А также уже знакомые вам таблицы:

Думаю, файл будет полезен и для практического использования, и в обучающих целях — в готовом виде есть все формулы, по которым можно считать сложные проценты в Excel.

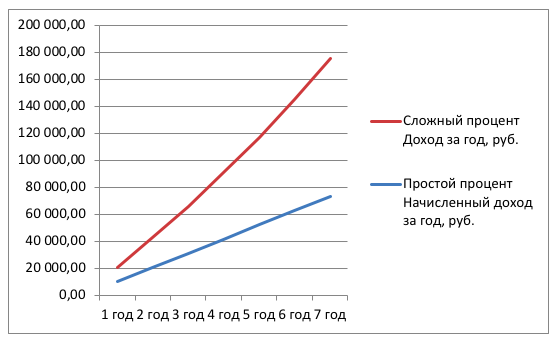

Сравнение эффектов от простого и сложного процента

Базовые показатели для примеров одинаковые:

- размер первоначального вклада равен 95 000 руб.;

- срок депозита зафиксирован на отметке 7 лет;

- годовую величину процентной ставки стороны согласовали на уровне 11%;

- выплата процентов – по итогам каждого года.

В первом случае будет использоваться простой процент определения дохода по вкладу, а во втором вкладчик воспользуется правом на капитализацию процентов. В обеих ситуациях не будут производиться дополнительные взносы на протяжении срока действия договора по вкладу. Итоги расчетов за каждый год представлены в таблице:

| Период | Простой процент | Сложный процент | ||

| Базовая сумма, руб. | Начисленный доход за год, руб. | Базовая сумма, руб. | Доход за год, руб. | |

| 1 год | 95 000,00 | 10 450,00 | 95 000,00 | 10 450,00 |

| 2 год | 10 450,00 | 105 450,00 | 11 599,50 | |

| 3 год | 10 450,00 | 117 049,50 | 12 875,45 | |

| 4 год | 10 450,00 | 129 924,95 | 14 291,74 | |

| 5 год | 10 450,00 | 144 216,69 | 15 863,84 | |

| 6 год | 10 450,00 | 160 080,53 | 17 608,86 | |

| 7 год | 10 450,00 | 177 689,39 | 19 545,83 | |

| Итого: | х | 73 150,00 | х | 102 235,22 |

На примере видно, что общая прибыль за 7 лет при капитализации процентов будет значительно выше, чем на условиях перевода дохода на счет вкладчику. По итогам семи лет разница составит 29 085,22 руб. (102 235,22 – 73 150). Динамика увеличения разрыва между уровнем доходности по простому и сложному проценту хорошо прослеживается на сравнительном графике. При одинаковых исходных данных с каждым годом прибыль за счет капитализации увеличивается более быстрыми темпами, а при отсутствии капитализации доход накапливается с одинаковой скоростью.

В случае с простыми процентами у вкладчика есть возможность регулярно получать доход с депозита и тратить его. При капитализации процентов этого шанса не будет – производимые начисления не будут выплачиваться владельцу средств до момента окончания срока действия договора по вкладу. Если имеется необходимость просто сохранить деньги и получить регулярный доход (как прибавку к зарплате или в качестве основного источника заработка), то предпочтение стоит отдавать простым депозитам. Но если целью является эффективное приумножение капитала, лучшим вариантом станет инвестирование с капитализацией доходов.

Как выбрать вклад, что выгоднее

При выборе банковского продукта с целью осуществления вложения денежных средств с последующим получением прибыли необходимо руководствоваться определенными критериями.

Что учитывают при выборе условий вклада:

1. Рейтинг организации. Получить данную информацию можно путем анализа отзывов о банковской организации. Необходимо понять, каковы особенности ее финансовой деятельности. Рекомендуется изучить значения показателей прибыли, ликвидности, рентабельности кредитной организации, представленных на специальном интернет-ресурсе Банки ру.

Для обеспечения сохранности собственных средств, в случае потери кредитной организацией платежеспособности, необходимо изучить информацию об ее участии в государственной программе страхования вкладов. В дальнейшем это послужит гарантией выплаты клиенту страховой суммы в размере до 1,4 млн. руб.

Если планируемые вложения превышают указанную отметку, оптимальным вариантом является размещение средств в нескольких банках.

2.Величина процентной ставки. Данный показатель находится в пропорциональной зависимости от величины первоначального взноса и срока действия договора вклада.

Большинство банков поднимают ставки на свои продукты с увеличением размера вносимой на депозит суммы. Исключение составляют вклады ПАО Россельхозбанк, где ставка в основном регулируется сроком вклада.

С увеличением сроков размещения средств на счетах снижается выплачиваемый банком процент за пользование клиентскими деньгами.

Для получения более точной информации о доходности по депозиту финансовые аналитики рекомендуют высчитывать размер эффективной ставки. Для этого существует следующая формула:

S = (1+(p/100)/12)*-1,

где, S — эффективная ставка, p — установленная ставка по вкладу, n — количество периодов капитализации за год, * — частное количества периодов капитализации и срока вклада.

Это значит, что при ставке 9% годовых, сроке вклада 12 месяцев и ежемесячной капитализации эффективная ставка составит 9,38%.

3. Возможность пополнения счета. Данный параметр позволяет повысить доходность депозитного счета. Регулярное пополнение вклада увеличивает остаток, на который происходит начисление процентов, что существенно влияет на размер последних.

4. Планируемый срок размещения денежных средств.

Наибольшую доходность приносит размещение средств на долгосрочном вкладе. При существовании вероятности того, что деньги понадобятся в ближайшей перспективе, рекомендуется воспользоваться депозитными счетами со сроком 1, 3 или 6 месяцев. Т.к. при досрочном расторжении договора происходит пересчет процентов по более низкой ставке (у большинства банков по ставке «До востребования»).

5. Порядок начисления и выплаты процентов. Фактором, существенно повышающим доходность по вкладу, является процентная капитализация. Чем выше ее периодичность, тем быстрее растет база для последующих начислений. Максимальной эффективностью, с точки зрения прибыльности для клиента, обладает ежедневная капитализация. Но продукты с данным видом причисления обладают рядом других ограничений (отсутствие пополнения, низкая ставка и т.д.).

Процесс начисления процентов не всегда совпадает по срокам с их присоединением к сумме вклада. Так, еженедельно начисляемые средства могут причислиться к основной сумме лишь в конце месяца. Эти условия необходимо тщательно изучить при подписании договора вклада.

Кредитные организации предусматривают также выплату доходов на отдельный счет или пластиковую карту. В этом случае клиент вправе самостоятельно распоряжаться средствами (снять их либо произвести пополнение вкладного счета).

6. Возможность снятия средств. Данный параметр способствует снижению прибыли клиента. Но при существовании даже незначительной вероятности возникновения потребности в деньгах рекомендуется выбирать продукт с частичным выводом средств со счета.

Формула простых процентов.

Она используется тогда, когда начисляемый доход присоединяется к основному телу депозита в конце его срока или не присоединяется и выводится на текущий счет или пластиковую карточку. Этот порядок расчета стоит учесть, когда размещается солидная сумма на длительный срок. Обычно в данном случае банки применяют варианты размещения без капитализации, что понижает общую выгоду вкладчика.

Формула простого %:

Сумма % — это доход, полученный через i-ый промежуток времени.

Р – изначальный объем вложений.

i – депозитная годовая ставка.

t – срок вложения.

T – число дней в году.

Рассмотрим пример: разместим 100 000 рублей на полгода под 12%. Рассчитаем полученный доход:

Таким образом, через полгода со счета можно будет снять 105 950,68 руб.