Регистрация ип самостоятельно: пошаговая инструкция 2021

Содержание:

- ШАГ 3. Место регистрации ИП

- Расходы на подачу документов

- Налоги ИП

- Печать ООО

- Определить коды ОКВЭД

- Куда подавать документы, чтобы самостоятельно открыть ИП в Москве?

- Кассовый аппарат для ИП

- Как подать документы на открытие ИП с помощью портала Госуслуг

- Решаем вопрос своими силами

- Работники ИП

- Кто такой индивидуальный предприниматель?

- Отчётность ИП

- Выбираем систему налогообложения

ШАГ 3. Место регистрации ИП

В качестве адреса регистрации ИП всегда указывается адрес места жительства, т.е. адрес регистрации физического лица по паспорту. Если в паспорте отсутствует штамп о постоянном месте регистрации, то можно зарегистрироваться по адресу места пребывания (по временной регистрации).

Если вы хотите открыть ИП, но у вас нет возможности обратиться в налоговую по месту прописки, рекомендуем воспользоваться возможностями удаленной онлайн регистрации ИП с использованием электронной цифровой подписи. Для наших пользователей, находящихся в Москве, эта услуга доступна «под ключ» и оказывается за три рабочих дня (цифровая подпись уже включена в стоимость, после перехода по кнопке выберите пункт «зарегистрировать ИП»):

Расходы на подачу документов

Для регистрации ИП потребуется всего 3 основных документа:

- заявление по новой форме Р21001,

- паспорт (копия + оригинал),

- квитанция об уплате пошлины (если требуется).

Могут потребоваться дополнительные документы:

- нотариальная доверенность, если подавать документы будет ваш представитель,

- нотариальное согласие родителей или судебное решение об эмансипации, если вам нет 18 лет,

- нотариальные переводы паспорта и документ о регистрации в РФ, если вы иностранный гражданин.

Если у вас есть свободные деньги (около 3000 рублей), вы можете потратить их на услуг специализированных регистраторов. Правда, качество их работы тоже может быть сомнительным.

Налоги ИП

Налогообложение ИП – это важная тема, в которой хотя бы в общих чертах должен разбираться каждый бизнесмен. В отличие от обычных физических лиц, которые платят со своих доходов стандартные 13%, у предпринимателей нет единой налоговой ставки.

Налоговая нагрузка ИП зависит от выбранной системы налогообложения, поэтому для одного и того же бизнеса сумма платежей в бюджет будет разной. Кроме основной системы налогообложения (ОСНО) есть специальные налоговые режимы, где ставки достаточно низкие.

- УСН Доходы – 6% от полученных доходов;

- УСН Доходы минус расходы – от 5% до 15% разницы между доходами и расходами;

- ЕСХН – 6% от разницы между доходами и расходами, а также НДС по ставке до 20%;

- ЕНВД – 15% от вменённого дохода;

- ПСН – 6% от потенциально возможного годового дохода;

- НПД — от 4% до 6% полученного дохода.

По ссылкам вы можете пройти на подробное описание каждого налогового режима. А пример расчёта налоговой нагрузки на разных системах налогообложения вы можете найти здесь. В этом примере на цифрах показано, что платежи в бюджет отличаются в несколько раз, в зависимости от того, какой налоговый режим выбрал ИП.

Чтобы понять, какой режим окажется самым выгодным для вас, надо учесть несколько факторов:

- предполагаемые доходы и расходы бизнеса;

- вид деятельности;

- наличие работников;

- региональные особенности налогообложения;

- категория контрагентов и потребителей вашего бизнеса.

Сделать полноценный расчёт налоговой нагрузки может только специалист в учёте, поэтому рекомендуем как можно раньше обратиться на бесплатную консультацию.

Но некоторые советы для простых ситуаций можем дать сейчас:

- упрощённая система налогообложения для ИП в варианте «Доходы» подойдёт, если ваш бизнес не требует значительных расходов;

- ЕНВД для ИП часто оказывается самым выгодным вариантом, если вы занимаетесь оказанием услуг или перевозкой;

- патент на определённый вид деятельности может быть очень недорогим, рассчитайте его стоимость на нашем калькуляторе.

Обратите внимание, что о выборе льготного налогового режима надо своевременно сообщить в ИФНС, подав соответствующий документ:

- уведомление на УСН;

- заявление на ЕНВД;

- заявление на патент.

Если этого не сделать, то ваш бизнес по умолчанию будет считаться работающим на общей системе налогообложения. Здесь надо платить два налога: НДС по ставке до 20% и НДФЛ по ставке 13%.

Однако и ОСНО может оказаться хорошим вариантом, если у вас есть право на налоговый вычет за приобретённое жилье. В данном случае государство вернёт вам уплаченный НДФЛ в сумме до 260 000 рублей плюс ещё до 390 000 рублей, если вы платили ипотечные проценты. А от уплаты НДС можно получить освобождение, если доходы от бизнеса за три месяца не превышают 2 млн рублей.

Стоит также рассказать про новый налоговый режим, на котором могут работать как обычные физические лица, так и ИП. Это так называемый налог для самозанятых или налог на профессиональный доход. Во второй половине 2020 года НПД стал действовать по всей территории РФ.

Однозначно сказать, что налог на профдоход выгоднее и удобнее других налоговых режимов для ИП, нельзя.

- Во-первых, здесь много ограничений. Так, лимит годового дохода всего 2,4 млн рублей, что намного ниже, чем для других систем налогообложения. Работников нанимать нельзя. Виды деятельности ограничены оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

- Во-вторых, страховые взносы за себя платить необязательно, но в этом случае у вас не будет стажа для начисления пенсии. Можно перечислять взносы добровольно, но из налога их вычитать не будут.

- В-третьих, уплата НПД не предполагает учёта никаких расходов. Если при оказании услуг и выполнении работ у вас будут большие затраты на материалы, оборудование, транспорт, комплектующие, то этот вариант не подойдет.

Кроме того, практики по работе с плательщиками по налогу на профдоход пока ещё очень мало. Контрагенты просто не знают, как оформлять документы по сделкам с такими партнёрами. А некоторые банки, например, недавно массово блокировали счета и карты самозанятых, потому что у них не было соответствующих разъяснений контролирующих ведомств.

Ближе всего к налогу на профессиональный доход упрощённая система в варианте «Доходы». Здесь стандартная ставка составляет 6%, так же, как и при получении на НПД оплаты от юридических лиц. Но если большинство ваших клиентов – это физические лица, оплата от которых облагается налогом по ставке 4%, то можно подумать о переходе на этот новый режим. Естественно, с учетом всех других ограничений и после расчёта налоговой нагрузки.

Печать ООО

С 2015 года круглая печать организации из обязательных деловых атрибутов перешла в разряд добровольных. По умолчанию считается, что печать ООО в 2018 году не используется, но если это не так, то о наличии печати надо особо указывать в уставе.

Расходы на печать не слишком удорожают открытие ООО, потому что простые штампы без защиты стоят не больше 500 рублей. Правда, толку от такой печати немного, потому что её легко подделать по любому оттиску или изображению.

Хорошей заменой печати может стать электронная цифровая подпись, которая пригодится не только для удостоверения документов, но и сдачи отчётности, участия в торгах, взаимодействия с госорганами. В зависимости от электронного носителя, программного обеспечения и сертификата ключа подписи, квалифицированная ЭЦП будет стоить от 3 000 рублей и выше.

Определить коды ОКВЭД

Коды ОКВЭД сообщают, чем вы занимаетесь как предприниматель. Они собраны в Общероссийском классификаторе видов экономической деятельности.

Чтобы выбрать подходящий код, можно просто листать классификатор и искать нужную категорию. ОКВЭД разбит на разделы — они обозначены буквами, классы и подклассы, группы и подгруппы — отмечены цифрами.

Как устроен первый класс ОКВЭД

Предприниматель может выбрать несколько кодов ОКВЭД: один основной и несколько дополнительных. Основной обозначает, что эта деятельность будет приносить наибольшую прибыль. В любой момент вы сможете добавить или убрать коды, если бизнес-цели поменяются или захочется по-другому расставить приоритеты.

В заявлении о регистрации нужно указывать код от 4 цифр: например, 01.11. Обозначить целый класс 01 нельзя. Если он подходит целиком, то стоит перечислить все коды, которые к нему относятся. Когда планируете заниматься узконаправленной деятельностью, выбирайте только соответствующий код. Например, если вы точно знаете, что будете выращивать определённый сорт пшеницы, то остальные виды деятельности из этой группы можно не указывать.

Важно внимательно выбирать коды ОКВЭД. Они будут разными в зависимости от того, чем вы торгуете — одеждой или мебелью, в каких количествах продаёте — оптом или в розницу

К каждому коду в классификаторе написаны пояснения. Читайте их, чтобы не ошибиться с выбором.

Иногда государство устанавливает меры поддержки для определённых отраслей: в пандемию помощь получили предприниматели из туристического и гостиничного бизнеса, компании, которые предоставляют бытовые услуги, а также салоны красоты и предприятия общественного питания. Им выдали льготные кредиты и субсидии.

Относится ли предприниматель к той или иной сфере бизнеса, определяют как раз по кодам ОКВЭД. Чаще всего учитывается только основной код. Для малого бизнеса иногда смягчают условия и смотрят на дополнительные виды деятельности тоже. Даже если предприниматель работал в отрасли, которую государство поддержало в 2020 году, например, занимался ремонтом обуви, но в документах не указал соответствующий код, он не мог рассчитывать на льготу.

Не стоит переписывать весь ОКВЭД, чтобы получить господдержку. Лучше выбрать именно то, чем вы хотите заниматься. Если зарегистрировать очень много видов деятельности, это насторожит контрагентов и банки. Ваш деловой партнёр может проверить коды ОКВЭД на сайте ФНС по ИНН. Если коды не совпадают с видом деятельности по договору, есть вероятность, что сделка сорвётся.

У банка есть право проверить документы в случае, если специалисты заметят подозрительную активность по счёту. Когда сегодня компания поставляет цемент для строительства жилого комплекса, а завтра перепродаёт украшения, это напоминает фирму-однодневку, которая существует с единственной целью — помогать другим юрлицам выводить деньги.

Куда подавать документы, чтобы самостоятельно открыть ИП в Москве?

открыть ИП

Все также довольно просто, если разобрать процесс поэтапно.

Этап 1

Собранный пакет бумаг предоставляется в налоговую службу или же МФС.

Первый вариант.

Отнесите документы в налоговую организацию.

Но перед этим узнайте заранее, какой кабинет приема граждан необходим в вашем случае, и в какое время можно прийти с папкой бумаг.

Второй вариант.

Также вы можете обратиться за помощью в многофункциональный центр (МФС).

Подобные центры расположены в каждом регионе страны.

Можно посмотреть точки их размещения, а также записаться в очередь на официальном портале: https://xn--l1aqg.xn--p1ai/mfc/index/queues.

Помните! Когда вы подадите весь пакет документо, чтобы открыть индивидуальное предпринимательство, представители органа должны выдать расписку. Она будет свидетельством того, что налоговая приняла собранный пакет документов.

Этап 2

Для их получения при себе необходимо иметь документы, которые подтвердят личность (основной – паспорт).

Если все было оформлено правильно, налоговая служба или МФС выдаст следующий перечень бумаг:

- Свидетельство, подтверждающее государственную регистрацию индивидуального предпринимателя.

Выглядит оно следующим образом:

- Свидетельство налогоплательщика. В деловой бумаге будет указан ИФНС. Именно по нему будет осуществляться плата за ИНН.

Пример документа:

- Налоговые органы также выдадут выписку из государственного реестра индивидуальных предпринимателей.

Этап 3

Благодаря нововведениям 2016 года, на этом шаге основатель может немного «выдохнуть».

Согласно последним поправкам, налоговая служба самостоятельно направляет соответствующие бумаги в ПФ.

Соответствующие бумаги, подтверждающие регистрацию в ПФР, придут основателю на адрес прописки.

Если этого не случилось, следует обратиться в местное отделение пенсионного фонда с документами, подтверждающими личность:

- паспорт;

- свидетельство индивидуального предпринимателя и ИНН;

- пенсионное свидетельство, если таковое имеется.

После прохождения всех этих этапов, ИП считается зарегистрированным и может открыть деятельность на законных основаниях.

Итог: воплощение решения открыть ИП самостоятельно займет некоторое время и обойдется вам в 800 рублей.

А сколько нужно денег подготовить, если вы решили открыть ИП в столице России с помощью юристов?

Кассовый аппарат для ИП

Вопрос о том, нужна ли касса для ИП, возникает, потому что совсем недавно от применения ККТ были освобождены многие представители малого бизнеса. Например, касса не применялась на режимах ЕНВД, ПСН и при оказании услуг населению на всех системах налогообложения.

Но с середины 2017 года законодательство о применении кассовых аппаратов серьёзно ужесточилось. Сейчас отсрочка по ККТ действует только для ИП без работников при оказании услуг. Однако речь идёт именно об отсрочке до 1 июля 2021 года, а не об отмене касс, поэтому рано или поздно этот вопрос всё равно придётся решать. И только индивидуальные предприниматели на ПСН по некоторым видам деятельности могут работать без выдачи кассового чека.

Что касается торговли, то кассовый аппарат для ИП обязателен, в том числе, при приёме оплаты через интернет или на расчётный счёт. Причём, в большинстве случаев это должна быть онлайн касса, с подключением к интернету.

Для передачи в ИФНС сведений о продажах в режиме реального времени надо заключить договор с оператором фискальных данных. А кассовый аппарат можно выбирать только из официального перечня ФНС. Всего на приобретение и подключение онлайн-кассы придётся потратить не менее 20 000 рублей, плюс надо оплачивать услуги оператора и подключение к интернету.

Таким образом, в большинстве случаев индивидуальному предпринимателю нужна касса для оформления оплаты от покупателей и клиентов. Исключения, освобождающие ИП от применения кассового аппарата, приводятся в законе «О ККТ» № 54-ФЗ, и их совсем немного. Если же вы работаете только с организациями и другими ИП, а оплата производится через расчётный счёт, без наличных платежей, то кассовый чек выдавать не требуется.

Как подать документы на открытие ИП с помощью портала Госуслуг

Портал Госуслуг предлагает три разных варианта для регистрации индивидуального предпринимателя:

- возможность скачать бланк формы Р21001 для самостоятельного заполнения и подачи документов в ИФНС или МФЦ;

- онлайн-подача заявления на регистрацию ИП с последующим посещением ИФНС в указанное время;

- полноценная процедура регистрации предпринимателя без посещения ИФНС.

Как скачать бланк формы Р21001

На главной странице портала Госуслуг выберите вкладку «Жизненные ситуации».

На этой странице есть информация о ведении бизнеса индивидуальным предпринимателем, полезные ссылки, законодательная база, с которой стоит ознакомиться.

Далее переходите по кнопке «Как зарегистрировать ИП». Через Госуслуги подать заявление Р21001 без посещения налоговой можно только при наличии электронной подписи. Если усиленной ЭЦП у вас нет, то здесь вы можете скачать бланк формы для заполнения.

Мы не рекомендуем заполнять заявление на регистрацию ИП самостоятельно. Дело в том, что приказ ФНС России от 31.08.2020 N ЕД-7-14/617@ установил жёсткие требования к оформлению Р21001. Среди них – определённый вид и размер шрифта, правильное сокращение адресных объектов, вписывание кодов ОКВЭД строго по горизонтали и др.

В нашем бесплатном сервисе подготовки документов вы можете быстро и без ошибок заполнить заявление Р21001, а также получить подробную инструкцию по процедуре подачи документов в ИФНС.

Подача заявления на регистрацию ИП в электронном виде

Портал Госуслуг предоставляет ещё одну возможность подачи формы Р21001 без электронной подписи. Вы можете заполнить и направить заявление на открытие ИП онлайн, но для завершения процедуры регистрации надо лично явиться в инспекцию в указанный день. То есть этот вариант не заменяет подачу пакета документов, заверенных ЭЦП, после которой приходить в ИФНС не требуется.

Чтобы направить форму Р21001 через интернет, пройдите по кнопке «Подать заявление». Далее выберите первый вариант «Подать электронное заявление» и нажмите на кнопку «Получить услугу».

Вы окажетесь на странице сервиса, который предлагает заполнить заявления по форме Р21001, Р24001 и Р26001. Нажмите на кнопку «Заполнить новое заявление». На странице подготовки заявления выберите способ подачи «В электронном виде без электронной подписи заявителя».

Укажите данные, которые будет запрашивать сервис:

- гражданство;

- адрес места жительства (пребывания) в Российской Федерации;

- ИНН, при наличии;

- пол;

- полное имя заявителя;

- паспортные данные (дату и место рождения, серию и номер паспорта, дату и орган выдачи);

Теперь надо сообщить, каким бизнесом будет заниматься предприниматель. Коды ОКВЭД можно подобрать и выписать заранее или же выбрать их из справочника.

Сначала указывается основной код ОКВЭД, по которому предполагается получение максимального дохода, а потом дополнительные. Количество кодов не ограничено, но обычно достаточно 10-15 видов деятельности. Затем впишите контактные данные и способ получения документов о регистрации.

После проверки указанных сведений сервис предложит просмотреть сформированное заявление и оплатить госпошлину.

Скачайте заявление в формате Excel и проверьте корректность внесения ваших данных. Теперь надо оплатить госпошлину в размере 800 рублей.

Если вы указали в форме Р21001 свой ИНН, то можете оплатить пошлину онлайн на портале Госуслуг. Надо учесть, что система государственных и муниципальных платежей временами бывает недоступна. Тогда оплатить пошлину надо по бумажной квитанции с реквизитами регистрирующего органа вашего субъекта РФ.

После оплаты пошлины вернитесь на страницу и подтвердите платёж, указав номер платёжного документа, дату оплаты и БИК банка. Чуть позже на ваш электронный адрес придёт письмо от ИФНС, где будет указано время посещения и адрес инспекции. При себе надо иметь оригинал паспорт и копию всех его страниц, а также документ об оплате пошлины.

Регистрация ИП с использованием ЭЦП

Если у вас есть квалифицированная электронная подпись, то выберите вариант «Отправить электронные документы». В этом случае регистрация ИП происходит полностью онлайн, без посещения налоговой инспекции. Кроме того, при таком способе подачи документов государственная пошлина не взимается, такая норма стала действовать с 2019 года.

Минус этого варианта в том, что заявителю надо обладать определённой технической грамотностью. Надо создать файл транспортного контейнера, загрузить в него электронные документы и подписать их квалифицированной ЭЦП.

Решаем вопрос своими силами

Итак, если выбран путь самостоятельной регистрации, то начать нужно с похода в налоговую инспекцию по месту жительства. Там, в специальном окошечке, будущему бизнесмену выдадут пакет документов для заполнения и в довесок – реквизиты счета для оплаты государственной пошлины.

Госпошлина

Госпошлина на открытие ИП составляет сравнительно небольшую сумму в размере 800 рублей. Оплатить ее можно в ближайшем отделении Сбербанка, затем квитанцию нужно отдать в то же окошечко вместе со всеми остальными заполненными бумагами и ксерокопиями личных документов. Примерно через две недели соискатель на право ведения частного бизнеса будет внесен в государственный реестр и станет обладателем свидетельства ИП. В этом плане действий есть один существенный минус.

Если в документах, после их принятия специалистом налоговой службы, в процессе проверки обнаружатся какие-либо ошибки и придет отказ в регистрации ИП, возвращать госпошлину никто не будет. Следующую попытку регистрации придется оплачивать заново.

Печать

Еще одна трата, которой, скорее всего, не избежать – изготовлении печати Индивидуального предпринимателя. Надо сказать, по Закону, печать ИП иметь не обязательно, но существуют случаи, в которых индивидуальному предпринимателю без печати обойтись никак нельзя. Например, если ИП оказывает услуги населению и не пользуется кассовым аппаратом. Альтернативой кассе становятся бланки строгой отчетности с печатью ИП.

Наличие печати зависит от рода деятельности, которым планирует заняться предприниматель.

Что касается стоимости, то поскольку печати бывают разными, соответственно, цены на них тоже разнятся. Средняя цена печати – около 1000 рублей. Ну и, наконец, еще одно дело, на которое придется раскошелиться – открытие счета в банке.

Расчётный счёт

Надо сказать, последовательность именно такая – сначала необходимо заказать изготовление печати, затем открыть счет в банке. Стоимость открытия счета в банках также отличается и в немалой степени зависит от степени надежности и рейтинга кредитного учреждения. Ориентироваться можно на сумму порядка 1500 рублей. Но эту тему вообще желательно заранее промониторить, поскольку иногда банки делают акции для привлечения новых клиентов. Благодаря таким акциям открыть счет в банке можно совершенно бесплатно.

Итого, при самостоятельной регистрации ИП, можно вполне уложиться в 3300 рублей, а если открыть счет в кредитной организации бесплатно, то и еще дешевле.

Недостаток при таком развитии один – для выполнения всех процедур требуется немало времени. А время, как известно, тоже деньги. Решились на этот вариант? Отлично! Можете смело приступать к сбору документов для регистрации ИП.

Работники ИП

Определённая дискриминация физических лиц в бизнесе была связана с запретом вносить записи в трудовые книжки работников. Для индивидуальных предпринимателей эта возможность появилась только с 06.10.2006 года. Возможно, поэтому до сих пор возникает вопрос — может ли ИП нанимать работников?

Сейчас этот вопрос снят с повестки дня. Индивидуальный предприниматель – такой же полноценный работодатель, как и организация. И несмотря на распространённое заблуждение, ИП с работниками не имеет ограничений по их численности.

Ограничения по количеству работников действительно есть, но они связаны не с организационно-правовой формой, а с требованиями льготного налогового режима. Например, на УСН и ЕНВД среднесписочная численность персонала не должна превышать 100 человек. Это условие должны выполнять как ИП, так и организации. Но на общей системе налогообложения индивидуальный предприниматель вправе трудоустраивать любое количество работников.

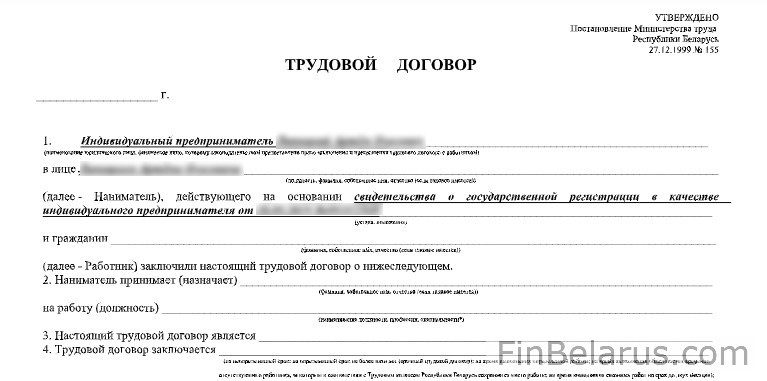

Оформлять работников можно по трудовому или гражданско-правовому договору. Первый вариант больше защищает права работников, но обременителен для работодателя. Второй вариант проще для ИП и позволяет нанять исполнителя на короткий срок для выполнения определённого объема работ.

Однако налоговые инспекции строго следят за тем, чтобы работодатели не подменяли реальные трудовые отношения сторон гражданско-правовыми. За это на ИП налагается штраф в размере от 5 до 10 тысяч рублей. Юридические лица за такое же нарушение наказывают гораздо жёстче – на сумму до 100 тысяч рублей. Разницу между двумя видами договоров с работниками мы подробно рассмотрели здесь.

Порядок оформления работника по трудовому договору описан в этой статье. В кратком виде он выглядит так:

- Ознакомление работника с локальными нормативными актами, которые имеют отношение к его трудовой деятельности (правила внутреннего трудового распорядка, должностные инструкции, положение о порядке обработки персональных данных работника, положение об оплате труда и премировании и др.).

- Получение от работника документов, необходимых для трудоустройства: паспорт, трудовая книжка, подтверждение образования.

- Подписание трудового договора по одному экземпляру для каждой стороны.

- Оформление приказа о приёме на работу.

- Внесение записи в трудовую книжку и оформление личной карточки работника.

- Фактический допуск к работе.

Надо ли сообщать в какие-то органы о найме персонала? Да, если это ваш первый договор с работником, то надо пройти регистрацию в ФСС в качестве работодателя. В налоговую инспекцию и ПФР ничего сообщать не требуется. О вашем статусе эти органы узнают автоматически, как только вы начнёте платить страховые взносы за работников и сдавать по ним отчётность.

Кто такой индивидуальный предприниматель?

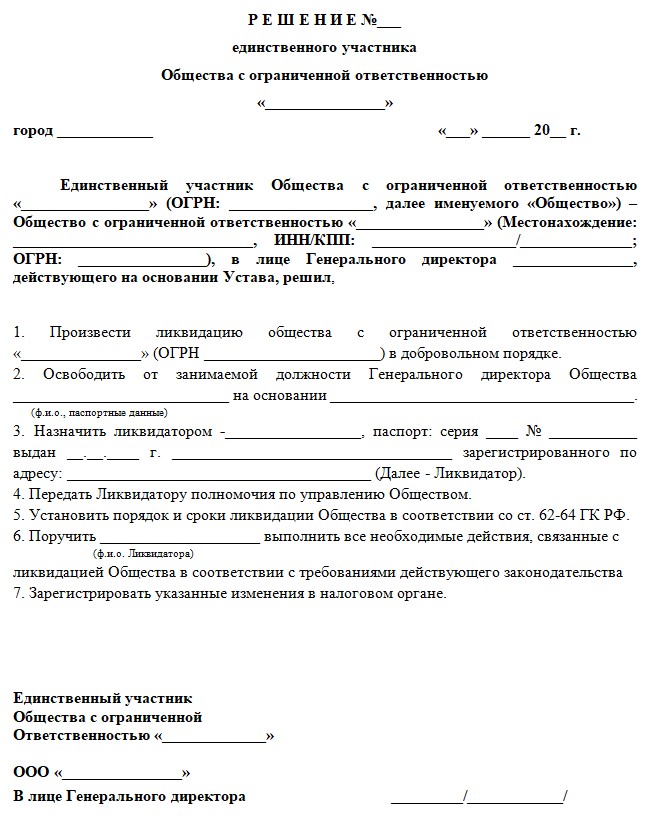

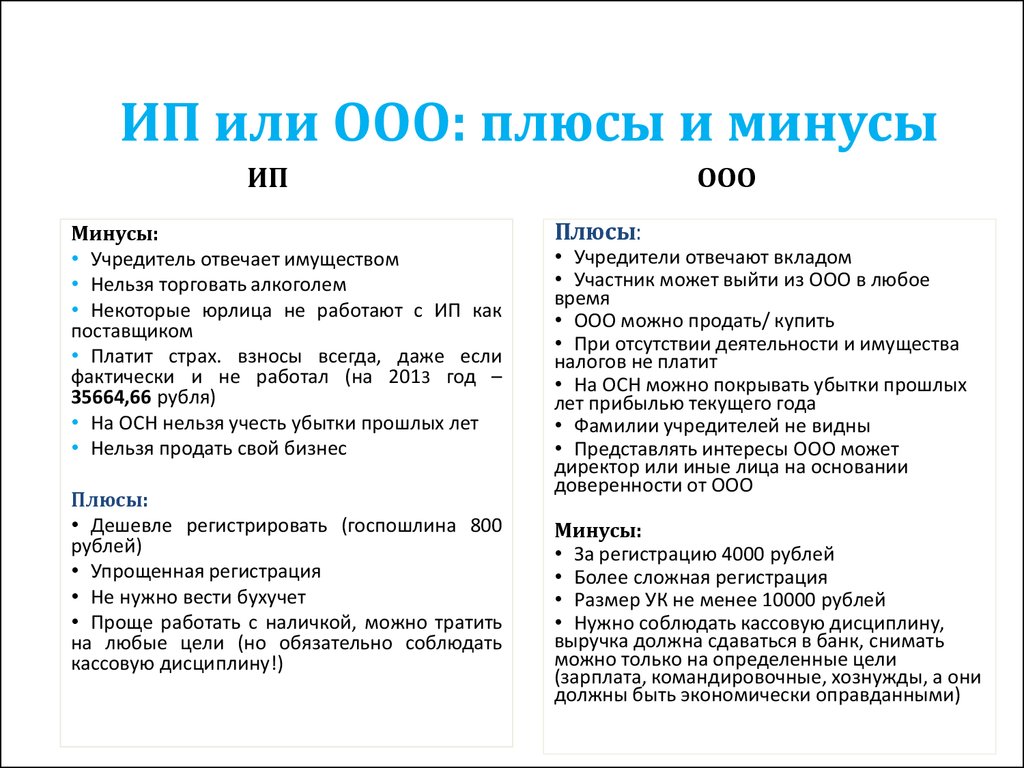

На сегодняшний день, наиболее востребованными являются две формы регистрации бизнеса – индивидуальный предприниматель (физическое лицо) и общество с ограниченной ответственностью или ООО (юридическое лицо). Большинство предпринимателей начинают свой бизнес именно в статусе ИП. Эта форма регистрации бизнеса позволяет нанимать персонал, отчислять социальные взносы, вести взаиморасчеты как с физическими, так и с юридическими лицами.

Основное отличие ИП от юридического лица в том, что ИП, несет ответственность по долгам перед кредиторами всем своим имуществом (квартирой, машиной и т.п.), а ответственность ООО ограничена лишь размером уставного капитала.

Но есть еще ряд важных отличий:

| Критерий | ИП | ООО |

| Регистрация | Простая процедура регистрации, госпошлина 800 рублей, срок регистрации – от 3-х рабочих дней. | Более сложная процедура, госпошлина – 4000 рублей, процесс может занять до месяца, что связано с дополнительными процедурами (подготовкой печати для компании, получением кодов ОКВЭД и т.д.) |

| Налоги | Может работать по упрощенной системе налогообложения (УСН) и платить только налог с прибыли. Имеет возможность работать без сотрудников и не оплачивать фиксированные платежи в соцфонды | Есть ограничения на работу по УСН, также нужно платить взносы за сотрудников в соцфонды |

| Виды бизнеса | Есть ограничения на некоторые виды бизнеса (производство и продажа алкоголя, страхование и другие) | Ограничений нет |

| Денежный оборот | Выручка ИП является средствами физического лица | Вывести выручку со счета просто так нельзя, по всем операциям нужны отчеты и обоснования |

| Ликвидация | Закрыть ИП можно за неделю по заявлению | Ликвидация ООО может занять полгода при достаточно сложной процедуре |

Итак, если вы впервые открываете бизнес, ваши клиенты – небольшие компании, а размеры платежей не исчисляются миллионами, то лучше начинать с ИП: его быстрее открыть, не нужно собирать множество документов, а отчетность достаточно простая.

Отчётность ИП

Основная отчётность ИП – это налоговые декларации и книги учёта доходов и расходов, соответствующие выбранной системе налогообложения. Если у предпринимателя есть работники, то надо сдавать ещё и отчётность за работников. Эта отчётность сложнее, чем по налогам, и сдаётся она чаще.

Мало кто из предпринимателей может справиться с отчётами за работниками самостоятельно, поэтому надо найти бухгалтера или подключиться к специализированному онлайн-сервису. Ведение учёта можно отдать на аутсорсинг, т.е. заключить договор на обслуживание с бухгалтерской компанией.

Обычно стоимость аутсорсинга зависит от количества хозяйственных операций и численности работников. Если бизнес у вас небольшой, ценник может приятно удивить. Кроме того, фирма-аутсорсер берёт на себя ответственность за ведение учёта, и в случае чего, штрафы от налоговой платит она, а не предприниматель.

Другие системы налогообложения (ОСНО, УСН Доходы минус расходы, ЕСХН) намного сложнее, потому что требуют документального оформления и правильного учёта заявленных расходов. Если суммы затрат, которые вы укажете в декларации, не будут признаны налоговой инспекцией, то вам грозит взыскание недоимки, пени и штраф за неправильный учёт.

О том, в какие сроки надо сдавать отчётность, платить взносы и налоги ИП в 2020 году за себя и работников, вы можете узнать в налоговом календаре.

Бухгалтерская отчётность ИП по закону не ведётся. Но некоторые индивидуальные предприниматели, у которых есть крупный бизнес, ведут учет основных средств и движения денежных средств для себя.

Таким образом, бухгалтерские услуги вам необходимы в следующих ситуациях:

- работа в рамках налогового режима, требующего подтверждения расходов;

- наличие наёмного персонала на любой системе налогообложения;

- необходимость управленческого учёта для эффективного контроля бизнеса.

Предприниматели без работников, работающие на простых налоговых режимах, могут вести свой учёт сами, если готовы уделить этому немного своего времени. Но, разумеется, они тоже могут передать ведение учёта на аутсорсинг.

Выбираем систему налогообложения

От выбранной системы налогообложения зависит размер налогов, вид отчетности и перечень ОКВЭД, которыми можно заниматься. При регистрации бизнеса, если не указана иная система, к бизнесу будет применена общая система налогообложения (ОСНО). При этой системе придется платить налог на доход и НДС (налог на добавленную стоимость), а отчетность не самая простая. Поэтому на старте бизнеса, когда обороты еще небольшие, имеет смысл выбрать один из спецрежимов при условии, что ваш бизнес соответствует всем критериям.

Вот какие налоговые спецрежимы доступны для ИП:

1. УСН (упрощенная система налогообложения)

Самая распространенная на старте. Она доступна в двух вариантах:

— доходы – предприниматель платит налог 6% со всех поступающих доходов, раз в год подает декларацию и платит за себя страховые взносы. Подходит для сферы услуг.

— доходы минус расходы – налог от 5% до 15% с разницы между доходами и расходами. Подходит для торговли, сферы общественного питания и т.д.

Работать по УСН имеют право ИП с доходами не более 150 млн рублей в год, а количество сотрудников не должно превышать 100 человек. Если больше – нужно переходить на общую систему.

2. ЕНВД (единый налог на вмененный доход)

Особенностью этого налогового режима является то, что размер фактических доходов не имеет значения – расчет налогов идет из предполагаемого дохода, который «вменяет» бизнесу государство в лице муниципальных органов. Налоговая ставка составляет от 7,5% до 15%, а отчетность подается раз в квартал. ЕНВД сейчас применяется лишь в некоторых видах деятельности: ветеринарные услуги, автоперевозки, автопарковки, небольшие гостиницы и точки общепита и т.д. Этот вид налога действует до конца 2020 года, после чего предпринимателю необходимо будет перейти на другой вид налогообложения.

3. ЕСХН (единый сельскохозяйственный налог)

Представляет собой разновидность упрощенного налога, но для сельхозпроизводителей. В этом случае предприниматель платит 6% с разницы между доходами и расходами, а также НДС 20% (от него можно получить освобождение). Раз в год подается декларация и отдельно — отчетность по НДС (если нет освобождения).

4. Патент

Патентная система – самая простая, с точки зрения учета и отчетности, потому что ее не нужно вести и сдавать. Налог считается сразу при покупке патента, исходя из вида деятельности, а получить его можно на срок от 1 месяца до года. Предприниматель может приобрести несколько патентов на разную деятельность и в разных регионах. Работать по патенту могут лишь бизнесы, доходы которых не превышают 60 млн рублей в год, а численность сотрудников – до 15 человек.

5. НПД (налог на профессиональный доход)

Этот новый спецрежим был введен пару лет назад в нескольких экспериментальных регионах. В основном, НПД могут применять самозанятые граждане, но также и ИП при соблюдении ряда условий: они работают в одиночку, оказывают услуги самостоятельно (если речь идет о торговле, то продают товары собственного ручного производства) и их доходы в год не превышают 2,4 млн рублей. Но зато на этом налоговом режиме не нужно вести отчетность и подавать декларации, только платить налог 4-6% с дохода. Если ваши планы по ведению бизнеса попадают под критерий «самозанятость», то советуем почитать подробнее об этом спецрежиме.