Обновление кредитной истории

Содержание:

- Кто обращает внимание на «чистую» КИ

- Как происходит улучшение кредитной истории

- Общие правила ведения и обновление кредитных историй

- Бюро кредитных историй

- Советы заёмщикам

- Что такое кредитная история

- Как обновить кредитную историю в БКИ

- Как часто обновляется кредитная история

- Что такое кредитная история?

- Заключение

Кто обращает внимание на «чистую» КИ

Принято считать, что КИ нужна только банкам, которые хотели бы оценить степень ответственности и надежность будущего заемщика.

Помимо кредитных учреждений, рассматривающих заявки заемщиков, КИ запрашивают:

- страховые компании перед установлением условий страхования;

- работодатели перед приемом на работу на должность с материальной ответственностью.

Как и банк, страховщик или работодатель могут отказать владельцу КИ, если в ней много просроченных платежей и отказов от обязательств.

Испорченная кредитная история может привести к отказам в кредитовании, страховании, приеме на работу, однако полностью чистая история без единой записи о прошлом погашении выглядит еще подозрительнее. Нулевая КИ не дает возможности оценить платежное поведение человека, а значит выдавать крупный заем крайне рискованно.

Информация из КИ конфиденциальна. Чтобы получить к ней доступ, от заемщика потребуется письменное согласие.

Как происходит улучшение кредитной истории

Обладателям плохой кредитной истории рекомендуется ее исправить. Предполагается, что будут внесены новые сведения, которые охарактеризуют человека как благонадежного заемщика. Сделать это можно такими методами:

- открыть вклад в банке;

- стать зарплатным клиентом. Получая доходы на банковский счет, вы, тем самым, предоставляете финучреждению информацию о своем финансовом состоянии. Видя вашу платежеспособность, банк включит вас в белый список. С возвращением доверия станет доступным кредитование, даже если в кредитной истории до сих пор отражаются негативные данные. Вдобавок, есть кредиторы, которые готовы пойти на сделку с заемщиками, испортившими КИ небольшими просрочки и, не успевшими ее улучшить. О них мы писали ранее;

- оформить 2 кредитные карты с минимальным лимитом и льготным периодом. Человеку необходимо будет по одной из карточек брать кредит, а потом переводить средства на вторую. Далее вы своевременно погашаете долг, укладываясь в БП. Тогда потери будут небольшими, включая комиссию за денежный перевод. Подобные транзакции приводят к относительно быстрому и существенному улучшению кредитной истории;

- обратиться в МФО и взять экспресс-займ. Они чаще одобряют онлайн-заявки без учета КИ. Однако нужно не раз прибегнуть к данному способу и исправно погашать задолженности. Услуги МФО дороговаты, но за счет скидок и акций плата за пользование займом будет уменьшаться. К тому же, есть компании, выдающие первые займы без процентов или по приемлемой ставке (еКапуста, МигКредит, Е-заем, МаниМен, Займер и др.). Минимизировать расходы еще поможет досрочный возврат заемных средств;

- взять потребительский кредит. Благодаря лояльности некоторых банковских структур плохая кредитная история или ее отсутствие — не помеха в потребительском кредитовании. Опять-таки, безупречно исполняя свои долговые обязательства, вы зарекомендуете себя с хорошей стороны,

- приобрести необходимый товар в рассрочку или оформить товарный кредит;

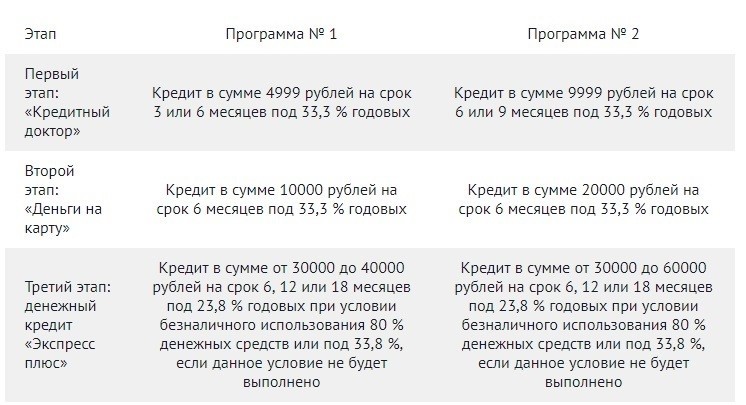

- воспользоваться возможностями программы Совкомбанка «Кредитный доктор», специально направленной на улучшение истории. Она подразумевает оплату некоторых сервисов и услуг, выполняется в 3 этапа. По желанию заемщика может быть выбран один из двух вариантов программы.

Резюмируя

Если вы внимательно читали статью, значит, теперь знаете, как удалить плохую кредитную историю и, что лучшим исходом будет ее улучшение

Обратите внимание, что исправить положение вещей нельзя только в том случае, когда к погашению долга заемщика принуждали в судебном порядке. Контролируйте все изменения и данные, отражаемые в КИ, периодически проверяя ее

Как исправить кредитную историю: проблемы, способы решения

Кредитная история выступает едва ли не самым важным и решающим фактором при выдаче кредита

В первую очередь банки обращают внимание на финансовое досье клиента, поскольку оно показывает, можно ли ему доверять. Если в прошлом КИ …Продолжить

Что такое кредитная история, кому и для чего она нужна

Как только человек начинает взаимодействовать с кредиторами, покупать в рассрочку, у него появляется кредитная история, в дальнейшем сопровождающая всю его жизнь. Накопление данных о финансовом досье заемщиков ввели в практику американцы в 70-х гг. ХХ …Продолжить

Как узнать кредитную историю онлайн, бесплатно и платно

Физические лица, желающие узнать кредитную историю, могут сделать это несколькими способами: отправив запрос в БКИ, получить КИ, воспользовавшись услугами специальных сервисов. Использование новых технологий упрощает процедуру выдачи сведений клиенту о его платежной репутации. Обычно за …Продолжить

Общие правила ведения и обновление кредитных историй

Кредитная история содержит сведения об основных обязательствах физического лица. Это могут быть кредиты и займы, платежи по услугам ЖКХ и связи, задолженность по алиментам и другим долгам, взыскиваемым приставами.

Также по данным из кредитной истории можно понять, когда и по каким основаниям гражданину отказывали в предоставлении кредитов и займов.

Порядок ведение кредитных историй и обновление данных в ней определен законом № 218-ФЗ. Несколько важных моментов, которые нужно знать заемщикам:

- банки и МФО могут заключать договор на передачу сведений с любой БКИ. Но при этом они обязаны передавать данные о кредитах и займах в эти бюро;

- в кредитную историю передаются все сведения по обязательствам заемщика, от реквизитов договора и общей суммы, до учета каждого ежемесячного платежа и периода просрочки;

- физические лица вправе запросить отчет из своей кредитной истории из любой БКИ, причем 2 раза в год это можно сделать бесплатно;

- узнать, в какие БКИ передавались сведения о ваших обязательствах, можно по запросу через госуслуги или на сайте Банка России.

Банк не дает новый кредит без объяснения? Закажите звонок юриста

Учитывая, что у многих заемщиков есть одновременно два и более кредита, причем в разных банках и МФО, то всегда возникает ситуация, когда кредитная история хранится в двух и более БКИ.

Это нормальная ситуация, так как каждый банк сам выбирает, с каким бюро ему сотрудничать. Когда рассматривается заявка на новый кредит, банк проверит отчет по всем ранее возникшим обязательствам и пошлет запрос во все российские БКИ. Поэтому вопрос, как быстро обновляется кредитная информация в БКИ и можно ли повлиять на сроки, актуален для каждого заемщика. Об этом поговорим ниже.

Могут ли передавать сведения в БКИ без согласия заемщика

При оформлении заявки и подписании договора банк предлагает заемщику дать согласие на передачу сведений в БКИ и на ведение его кредитной истории. Большинство заемщиков не раздумывают, давать согласие или нет, так как видят в этом определенную гарантию для одобрения заявки.

На самом деле банки и МФО не будут связаны какими-либо ограничениями, если заемщик не даст согласие на передачу сведений в БКИ. Потому что у банка и МФО требование передавать сведения БКИ — это обязанность, прописанная законом.

Вот что сказано в ст. 5 закона № 218-ФЗ:

- банки, МФО и кредитные кооперативы обязаны передавать сведения о заемщиках, созаемщиках и поручителях хотя бы в одно БКИ, даже если гражданин не давал согласие на это;

- иные организации, которые предоставляют займы физ. лицам, по своей инициативе вправе подавать сведений хотя бы в одно БКИ, даже если на это нет согласия заемщика;

- если сведения о займе учтены БКИ, туда нужно передавать всю информацию о погашении обязательств.

Таким образом, независимо от согласия заемщика, сведения о его обязательствах будут переданы в БКИ. Запретить банкам и МФО направлять кредитную информацию нельзя, поскольку это предусмотрено законом.

Можно ли отозвать согласие на передачу сведений в кредитную историю

Это ни на что не повлияет, тем более что в законе № 218-ФЗ нет положений об отзыве согласия. Заемщик вправе лишь запрашивать отчет о кредитной истории, требовать удаления недостоверных данных о себе. Также есть возможность оспорить данные, включенные в кредитную историю.

Бюро кредитных историй

Это бюро по хранению информации. В России существует более 30 бюро кредитных историй, в каждом сроки хранения схожи и обновляются быстро в течение 10 дней. БКИ сотрудничают с финансовыми организациями и получают из них информацию. Запросить ее могут:

- финансовые учреждения;

- государственные органы (налоговая, полиция и т.д.);

- сам человек;

- центральный банк России.

Существует несколько форм получения информации. Общие данные без раскрытия личной информации и конфиденциальные, доступные заемщику и организации, куда он направил запрос на кредит.

Когда заемщик создает заявку на ссуду, банк изначально проверяет историю взаимоотношений с клиентом, затем отправляет запрос в БКИ.

Советы заёмщикам

Прочитав всё, изложенное выше, вы наверняка поняли, как быстро и как часто обновляется полная кредитная история в «НБКИ» или ином бюро после погашения кредита или другого действия. Но стоит подвести несколько итогов. Первый: КИ обновляется периодически по мере взятия новых кредитов не реже, чем раз в пять рабочих дней.

Второй итог: КИ остаётся действительной в течение десяти лет со дня последних внесённых корректировок. Третий: если вы периодически берёте кредиты, история не удаляется, а постоянно пополняется.

Нюанс: есть мнение, что банки учитывают лишь кредитоспособность клиента за последние три года. Действительно, ошибки десятилетней давности вряд ли станут решающим фактором при рассмотрении заявок. А трёхлетний период расценивается как финансово активный и показательный: если заёмщик добросовестно выполнял обязательства, его можно считать ответственным. Если допускались систематические просрочки, это негативно отражается на репутации.

Рекомендации заёмщикам:

- Чтобы исправить ошибку, замеченную в кредитной истории, обратитесь в БКИ с заявлением на внесение корректировок. В течение месяца доказанные несоответствия устраняются.

- Для полноценной оценки КИ недостаточно узнать задолженность перед одним кредитором, ведь важны все совершенные действия. Для учёта имеющихся и выполненных долговых обязательств следует собрать сведения изо всех хранящих их бюро. Получить список можно в Центральном каталоге кредитных историй посредством запроса с сайта ЦБ.

- Актуальный для многих вопрос – через сколько времени полностью восстанавливается кредитная история после просрочки. Задержка будет отражаться в ней минимум 10 лет, пока КИ не очистится и не удалится из базы. Но можно улучшать кредитоспособность, оформляя новые займы и ответственно погашая их.

- Проверять КИ стоит минимум раз в год, а лучше чаще. Это позволит не только отслеживать обновления и вовремя замечать ошибки, но и выявлять факты мошенничества – взятия кредитов от вашего имени.

- Есть масса способов проверки КИ, и один из них – сервисы. Например, ➥ «БКИ24.инфо» сотрудничает с крупнейшей организацией – «НБКИ». Вы получаете подробный отчёт со всеми обновлениями. В него входят закрытые и актуальные договоры, особенности выполнения их условий, заявки, просрочки. Даются советы экспертов, выясняются возможные причины отказов кредиторов. Кредитный скоринг помогает отслеживать улучшения. Информация актуальна и достоверна.

- Если долговые обязательства обременительны, во избежание просрочек и для предупреждения порчи кредитной истории попробуйте воспользоваться реструктуризацией или рефинансированием.

Изложенная выше информация должна помочь понять, через сколько чистится, через какой срок обновляется кредитная история. Ответственный заёмщик обязан регулярно проводить проверки, отслеживать обновления и самостоятельно анализировать кредитоспособность. Знание собственной КИ – способ взглянуть на себе глазами кредиторов и понять, чего ожидать при подаче заявок в банки или МФО.

Что такое кредитная история

Прежде чем разбираться, через сколько лет обновляется кредитная история, нужно получше узнать суть понятия. Частый пользователь услуг кредитования иногда даже не догадывается о существовании такого критерия, не говоря уже о сроке действия кредитной истории, а ведь зря. Без хорошей КИ начинаются не только маленькие неудобства, но и большие проблемы.

КИ — это собранная из разных источников, в том числе из микрофинансовых организаций, информация по действиям заемщика, а точнее — данные о соблюдении или нет им обязательств, которые появились вследствие взятия у банка денег в долг. И этот отчет регулярно обновляется и пополняется новыми сведениями, с каждым годом становясь информативнее.

Первоначально хранился кредитный отчет для того, чтобы показать людям проведенные ими финансовые операции и воспитать в них честность по отношению к услугам кредитования. Организации видят нового клиента насквозь, проверяют благонадежность каждого после обращения в финансовое учреждение за ссудой в кредитной истории, так как не хотят иметь дело с сомнительным заемщиком.

Формируется, меняется и начинает храниться информация уже тогда, когда лицо оформляет заявку на предоставление денег в долг под определенный срок. При этом клиент дает согласие на проверку, обработку и право обновить личную информацию. Если же отказаться от этого шага, это уже вызовет у финансовой компании начальные подозрения. Если считать, сколько времени хранится и когда обнулится подобная информация, то удаляется она в период до 15 лет.

Иногда ходят споры, может ли быть полное обнуление во избежание проблем, и влияет ли закрытие организации как-то на это. Периодически в режиме онлайн многие крупные БКИ прибегают к подобным операциям. Но БКИ не формируют «списки недобросовестных плательщиков». Обычное хранение данных не говорит о том, что клиент в «черном списке». То, что бюро может идти на уступки и избирательно удалять информацию — миф. Хранилище действует независимо и не делает поблажек.

БКИ — не мошенническая организация, которая прибегнет к шантажу. А тем более она не занимается распространением персональных данных клиента. Как минимум для этого требуется согласие заемщика.

Как обновить кредитную историю в БКИ

Независимо от того, сколько лет хранится кредитная история в бюро, в БКИ эти сведения можно обновить. Для этого просто совершите очередной платеж или оформите новый кредит. Также можно подать заявку на заем, чтобы последнее изменение в КИ датировалось днем этого запроса.

Самостоятельно обращаться в БКИ не надо: источники формирования КИ сами направят актуальные сведения. Но если вы измените личные данные (при смене фамилии, замене паспорта), тогда можете обратиться прямо в бюро или в банк, в котором оформлен кредит (он отправит информацию в БКИ).

Можно ли обнулять испорченные КИ за деньги

Обнулить испорченную плохую кредитную историю за деньги нельзя: она сохраняется в БКИ до истечения срока ее хранения. Если КИ подпорчена, ее невозможно стереть ни самостоятельно, ни с посторонней помощью. БКИ сохраняют конфиденциальность данных и обеспечивают их надежную защиту. У сотрудников бюро нет прав доступа к отчетам. Мошенники вряд ли смогут взломать базу. В любом случае все попытки исправить КИ незаконны.

Как часто обновляется кредитная история

Ниже можно ознакомиться со сроками обновления истории займов и узнать информацию относительно того, можно ли за денежные средства обнулить плохую КИ.

Что считается обновлением КИ

Сроки обновления КИ могут варьироваться в зависимости от того, какие изменения произошли в:

- личных данных клиента (паспортные данные, дееспособность, фамилия, имя и отчество и т. п.);

- статусе займов, количестве новых обращений за оказанием финансовой поддержки от банковского учреждения, погашении задолженностей;

- информационных данных потребителя;

- объеме кредитных сведений на фоне истекшего срока давности.

Действуют ли сроки давности относительно КИ

Как часто обновляется информация в БКИ? Точного срока давности у истории займов не существует. В случаях, когда заемщик пропускает просрочки по кредитам более 10 раз, сведения о данных событиях передаются в бюро кредитных историй. Подобные сведения очень значимы для банковских учреждений, которые занимаются выдачей финансовой поддержки.

Через сколько лет обновится плохая КИ

Каждый потребитель, который своевременно не выплатил долги по займам, интересуется, через сколько обновляется кредитная история. По желанию клиента добиться исправления либо быстрого обнуления КИ невозможно. Для того чтобы плохая кредитная история смогла обнулиться, рекомендуется на протяжении 10 лет:

- своевременно вносить оплаты по счетам ЖКХ;

- оплачивать мобильную связь через свою карточку;

- выплачивать алименты без задержек;

- не брать новые кредиты.

Если неукоснительно соблюдать данные рекомендации, можно добиться обнуления кредитного досье спустя 10 лет, несмотря на то положительным оно было либо отрицательным. Для повышения собственного рейтинга и подтверждения факта своей добросовестности как заемщика, потребуется:

- использовать микрозаймы в МФО с внесением своевременного погашения;

- приобретать товары в рассрочку и не допускать просрочек в платежах;

- обратиться в банковское учреждение с целью открытия кредитной карты.

Перечисленные способы поспособствуют тому, что информация о заемщике в БКИ начнет обнуляться.

Часто используя услугу оплата частями за товар и своевременно внося платежи, можно всего за 12-24 месяца повысить свой рейтинг

Можно ли обнулить кредитную историю за деньги

Обновление рейтинга в истории займов и обнуление кредитной истории за денежное вознаграждение невозможно. Подобную услугу предлагают людям мошенники, которые исчезают сразу после того, как на их банковский счет была перечислена оговоренная денежная сумма.

Даже самый лучший хакер не сможет помочь в данной ситуации, так как:

- досье содержит данные о совершении каждой финансовой операции клиентом через банковское учреждение;

- отчеты в досье хорошо защищены (при взломе базы хакер будет привлечен к уголовной ответственности).

Что такое кредитная история?

В России работает 9 (на май 2021 года, актуальный список есть на сайте ЦБ) Бюро кредитных историй.

Ваша кредитная история — это ваша «анкета» в этой базе. Если вы не брали ни одного кредита за всю жизнь — ваша «анкета» пустая. Если вы брали кредит — в вашей КИ будет указано, где вы это делали, какую сумму брали и на какой срок, и вовремя ли вернули.

И когда вы приходите за новым займом, кредитная организация первым делом проверяет вашу КИ.

Что попадает в мою КИ, и как это происходит?

Данные в БКИ передают банки и МФО в течение 5 рабочих дней с момента каждой операции. Что именно попадает в вашу КИ:

- запрос на получение кредита с указанием компании, которая его получила (МФО или банк);

- выдача кредита;

- закрытие кредита;

- появление просрочки;

- судебная процедура и решение по ней (если дело о кредите дошло до суда).

Не обязательно, но в БКИ могут передавать данные и другие околофинансовые компании: ломбарды, коллекторские агентства, службы судебных приставов, финансовые управляющие. Поэтому кроме кредитов в вашей КИ могут отражаться задолженности по алиментам, коммуналке, и даже по услугам связи.

Сколько хранится информация в КИ?

«Срок годности» информации по кредиту — 10 лет.

То есть если 10 лет назад у вас был кредит с просрочкой — то по истечению этого срока запись о нем исчезнет из вашей КИ.

Какой может быть кредитная история?

-

Нулевая — если вы не брали ни одного кредита и даже не запрашивали его, и не имеете кредитных карт (или не пользуетесь ними);

-

отрицательная (плохая) — если за последние 10 лет у вас были просрочки или судебные решения по кредитам, и если после «проблемных» займов у вас не было новых, которые вы нормально погашали;

-

«средняя» (обычно такую категорию не выносят в отдельную, но она существует) — если у вас были просрочки, но в разумных пределах: они происходили разово или были не систематические, и они все-таки закрывались;

-

положительная — любимая категория кредитных организаций: значит, что такой гражданин брал кредиты, и вовремя их выплачивал.

На что влияет кредитная история?

На то, выдадут ли вам новый кредит, и на каких условиях, а также при трудоустройстве на некоторые должности.

Уточняем про выдачу новых кредитов:

-

если у вас плохая КИ — в новом кредите вам могут либо отказать вообще, либо ухудшить по нему условия: уменьшить максимальную сумму, увеличить процент, запросить больше подтверждений, запросить более высокий официальный доход, потребовать предоставить поручителя;

-

хорошая КИ — повышает шанс на получение нового кредита, и иногда может улучшить условия по нему (повысить сумму, получить одобрение по реструктуризации);

-

если КИ пустая — кредитная организация будет ориентироваться по остальным своим требованиям (возраст, стаж и официальная зарплата, занимаемая должность, и так далее), но делать это строже, чем для клиента с хорошей КИ.

Что касается трудоустройства — КИ обычно проверяют у тех, кто устраивается на должности, связанные с закупками и управлением деньгами (например: бухгалтеры, снабженцы, тендерные менеджеры). Если ваша история испорчена (недавно у вас были просрочки, или просрочки были по нескольким кредитам, или вообще у вас много мелких кредитов) — в устройстве на работу могут отказать.

Чаще всего это происходит в сферах финансов, торговли, строительства и производства, логистики. В нашей стране это пока только начинает входить в обиход, а в европейских и американских компаниях — проверка КИ при трудоустройстве практикуется чуть ли не везде и всегда.

Заключение

Оформляя кредиты, важно помнить, что вся информация хранится в бюро 10 лет с момента последнего внесения сведений о данном человеке. Поэтому просто так откорректировать или обновить негативную историю не получится. Существует несколько способов:

Существует несколько способов:

- Улучшить испорченную историю по своей вине можно только путем получения новых кредитов и своевременного их погашения. Для этого отлично подходят кредитные карты, по которым есть льготный беспроцентный период.

- Исправить ошибочно внесенные данные в кредитную историю можно. Для этого необходимо обратиться в банк, допустивший неточность с заявлением, в котором вы просите разобраться в сложившейся ситуации.

- Исправить нулевую кредитную историю можно путем оформления мелкого кредита или кредитной карты. Вы можете очень быстро расплатиться с кредитом или вернуть денежные средства по кредитной карте до окончания льготного периода, тем самым ваша нулевая история сразу станет положительной.

В любом случае при оформлении кредита нужно четко понимать, какую сумму вы сможете заплатить, если случится форс-мажор. Ежемесячная сумму платежа не должна превышать более 25 % ваших доходов, чтобы вы могли безболезненно для себя выплачивать кредит и не просрочить его в случае утери работы или значительного снижения заработной платы.

Клиенту рекомендуется время от времени проверять свою кредитную историю, дабы в будущем избежать отказа в предоставлении кредита. Если рейтинг в результате каких-либо причин ухудшился, то улучшить ситуацию можно кредитной активностью в течение последующих 3 лет.

Для этого необходимо периодически брать займы на небольшую сумму и своевременно погашать их. Также можно приобретать товары в кредит. Регулярные выплаты по платежам положительно воздействуют на формирование кредитной истории клиента.

Даже если гражданин уверен в положительном рейтинге кредитной истории, существует вероятность предоставления ошибочной информации финансовым учреждением. Поэтому нежелательно игнорировать периодическую проверку данных.

Если же клиент не желает брать мелкие займы, то ему придется ждать 10 лет, до того дня, когда обновляется кредитная история.

Источник