Что такое фондовый рынок? виды, участники, популярные биржи

Содержание:

- Как работает биржа

- Закономерности функционирования денежного рынка и рынка капиталов (закон стоимости, закон спроса и предложения)

- Топ фондовых бирж мира

- Что такое финансовые рынки — биржа и Форекс?

- Фондовый рынок – основные понятия

- Что происходит на фондовом рынке сегодня

- Что такое биржа простыми словами

- Задачи

- Как начать торговлю на российской фондовой бирже

- Классификации

- В мировом масштабе

Как работает биржа

Сегодня биржа применяет электронные торги. Доступ к торгам есть через выделенные каналы брокера с биржей либо через интернет.

Биржа как торговая площадка определяет правила работы, брокер — профессиональный участник со своим местом на бирже. Он действует на основании договора между брокером и биржей. Обычный клиент заключает договор с брокером, который как посредник оказывает услуги доступа к торгам.

Клиринговая палата

В один миг во время торговой сессии совершаются сотни и тысячи сделок контрагентов. С заключением сделки право на обладание акциями, производными, товарными активами переходят от одного участника к другому. Возникает множество торговых операций, по которым необходимо сводить бухгалтерию дохода и убытков.

Для подведения промежуточного итога с подведением баланса по каждому участнику торги останавливаются на промежуточный клиринг во время основного торгового дня. По окончании проводится основной клиринг. По каждому трейдеру сводится окончательная арифметика доходности и потерь.

Расчеты по клирингу, взаимным обязательствам на Московской бирже проводит дочерняя компания (100% участие) — НКО «Национальный клиринговый центр».

Расписание торговли с указанием времени клиринга (источник — сайт организации).

Депозитарий

Раньше ценные бумаги — акции, облигации — печатали на бумаге. Они были именные или на предъявителя.

Оборот бумажных акций сохранялся до второй половины ХХ века. С приходом электронных торгов и расчетов в геометрической прогрессии стали расти объемы торговли. Не только за неделю, но и за торговый день многократно мог смениться владелец ценной бумаги.

Физически передавать акцию в бумажной форме от одного к другому стало почти невыполнимой задачей. Особенно если это касалось именных бумаг. Процесс передачи ценных бумаг от одного владельца другому перевели в электронную форму.

Данные о номинальных владельцах стали храниться в депозитарных центрах. Управление ими осуществляют специализированные организации — депозитарии. К хранению реестров акционеров предъявляются высокие требования к сохранности данных.

Главная российская структура (по аналогии с центральным банком) — НКО «Национальный расчетный депозитарий». К нему стекаются сведения по всем владельцам ценных бумаг. Данные поступают напрямую или от других депозитарных центров.

Брокер на бирже

Юридическое лицо, имеющее место на биржевой площадке и лицензию профессионального участника рынка ценных бумаг, — биржевой брокер (еще одно важное понятие). Он осуществляет как торговлю в своих интересах, так и деятельность посредника между биржей и конечным клиентом.. На Московской бирже количество профучастников с правом доступа к торгам в фондовой секции и на срочном рынке 533

Количество конечных клиентов — тысячи

На Московской бирже количество профучастников с правом доступа к торгам в фондовой секции и на срочном рынке 533. Количество конечных клиентов — тысячи.

Рынок ценных бумаг регулируется в любой стране. В России надзорным органом является Центральный банк. На сайте в открытом доступе сведения о выданных лицензиях профессиональных участников фондового рынка.

До 2013 года контроль над рынком ценных бумаг осуществляла Федеральная служба по финансовым рынкам. Затем передали права регулятора ЦБ.

В мире контроль в рамках местного законодательства. В США — SEC (The United States Securities and Exchange Commission), в Германии — HÜSt и т.д.

Не имея лицензии, компания не может иметь место на бирже и оказывать услуги как брокер клиентам.

Участники биржи

Ведут деятельность профессиональные участники торгов (брокеры), конечные клиенты — юридические и физические лица, депозитарии, сама биржа как торговая площадка и организатор торгов.

Закономерности функционирования денежного рынка и рынка капиталов (закон стоимости, закон спроса и предложения)

Денежный рынок — это рынок, где продаётся и покупается специфический товар — деньги. На рынке формируется их спрос и предложение. От их соотношения зависит размер процентной ставки как цены денег. Это свидетельствует о том, что закономерности функционирования денежного рынка такие же, как любого рынка. Субъекты денежного рынка — юридические и физические лица, которые являются кредиторами, заёмщиками и посредниками.

Денежный рынок разделяют на два сектора: сектор прямого финансирования и сектор опосредствованного финансирования. В секторе прямого финансирования вопроса купли-продажи решают непосредственно кредитор и заёмщик. Этот сектор имеет два канала движения денег: канал капитального финансирования и канал заимствований. В секторе опосредствованного финансирования деньги реализуются через посредников.

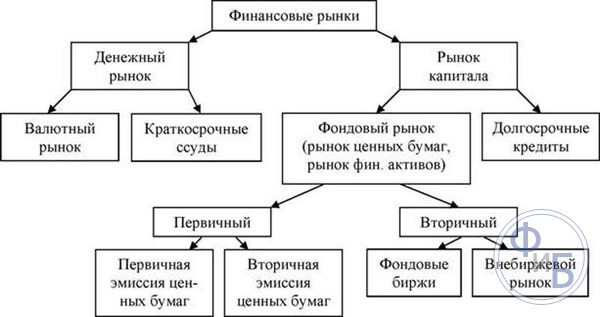

Большое значение для понимания функционирования денежного рынка имеет его структура. За сроками обращения финансовых инструментов финансовый рынок разделяют на рынок денег (до 1 года) и рынок капиталов (больше 1 года).

Инструменты денежного рынка по своему характеру разделяют на долговые и недолговые.

Недолговые инструменты — это обязательство покупателя денег предоставить право участия в управлении его деятельностью и в его доходах продавцу денег. К таким обязательствам принадлежат акции.

Долговые инструменты — это обязательство покупателя денег возвратить их в определённое время и уплатить процент за пользование ими. К таким инструментам принадлежат депозитные сертификаты, кредиты, облигации и другие ссудные обязательства. Инструменты денежного рынка в процессе движения капитала сами могут стать объектом купли-продажи.

Под стоимостью денег как средства обращения понимают их покупательную способность, которая определяется индексом цен. Под стоимостью денег как капитала понимают проценты, которые необходимо уплатить за пользование ими, и её показателем является ставка процента.

Стоимость денег как средство обращения и стоимость денег как средство накопления и капитал взаимозависимые, эта взаимосвязь выражается в существовании реальной и номинальной ставки процента.

Номинальная ставка процента — это фактически установленная ставка.

Реальная ставка процента определяется перечислением из номинальной на основе уровня инфляции. И. Фишер разработал модель “соотношение реальной и номинальной ставки процента»

R= i — ∆P/1 + ∆P,

где R — реальная ставка процента;

i — номинальная процентная ставка;

∆P — темп инфляции (десятичная дробь).

Таким образом, на размер номинальной ставки процента влияет уровень инфляции. Кроме того, на размер ставки процента по отдельным операциям влияет фактор риска. Чем выше риск, тем выше ставка процента.

Большое значение имеет соотношение спроса и предложения на денежном рынке. Достижение равновесия спроса и предложения одна из задач денежно-кредитной политики. Уровень процентной ставки, за который спрос на деньги равняется их предложению, называется равновесной ставкой процента, или ставкой равновесия. Существуют разные модели установления равновесия на финансовом рынке в зависимости от типа денежно-кредитной политики (гибкая, жёсткая).

Рынок капиталов — это рынок, на котором даются и берутся напрокат деньги. Поскольку деньги берутся в долг в основном для приобретения капитальных благ, этот рынок и называют рынком капитала.

Отдача денег в долг называется предоставлением ссуды или кредита. Соответственно, тех, кто даёт деньги в долг, называют кредиторами, а тех, кто берёт деньги в долг, называют заёмщиками.

На рынке капитала существует цена, которая показывает, сколько нужно заплатить за прокат денег. Поскольку и цена, и количество на этом рынке измеряются в одних и тех же единицах — деньгах, для измерения цены используют относительные величины — проценты.

Ставкой процента называется цена, которую нужно уплатить за использование денег в течение некоторого промежутка времени, выраженная в процентах.

На рынке капитала существуют спрос и предложения, которые определяют равновесную ставку процента (цену) и количество отданных напрокат денег.

Одной из главных особенностей рынка капитала является то, что любая фирма и любой потребитель может выступить на этом рынке, как в качестве кредитора, так и в качестве заёмщика. Во-первых, все фирмы и потребители используют этот «ресурс» в своей деятельности (и поэтому могут нуждаться в нём). Во-вторых, этот «ресурс» не требует производства (поэтому любая фирма или потребитель может обладать деньгами независимо от рода своей деятельности).

Топ фондовых бирж мира

В настоящее время во всем мире имеется большое количество фондовых бирж. Сегодня их насчитывается более нескольких сотен. Они отличаются своим уровнем сервиса и предоставляемыми инструментами. Инвестиционные компании и многие другие участник рынка доверяют тем из них, которые обладают большим уровнем надежности.

В мире выделяется несколько фондовых бирж, которые уже доказали, что трейдеры и другие частники рынка могут им доверять.

Нью-Йоркская биржа

Ранее в городе Нью-Йорке купля продажа таких инструментов, как ценные бумаги, осуществлялась посредством двух бирж:

- NYSE

- Euronext. NYSE Euronext

Десять лет тому назад произошло их слияние. Теперь оба эти института обладают одним общим понятием — Нью-Йоркская фондовая биржа. Она характеризуется своим высоким уровнем влиятельности в мире. В рейтингах она практически всегда находится на первых местах. Объем капитализации данной биржи является просто огромным. Он составляет 13 триллионов долларов. Здесь ведется торговля акциями трех тысяч самых влиятельных компания планеты.

Московская биржа

В России большое значение имеет Московская биржа. У нее имеется отличная репутация и множество клиентов. Она предлагается большие возможности торговли акциями, облигациями и валютой, товарами, опционными контрактами и многим другим. В рейтинге мировых фондовых рынков ММВБ находится в первой двадцатке.

Эта биржа с каждым годом стремится стать все лучше и лучше, потому что в ней работает команда специалистов, разрабатывающих наиболее выгодные условия для сотрудничества, чтобы инвестиции приносили им стабильный доход.

Московская биржа является относительно молодой. Она существует с 2011 года. Она использует европейский опыт проведения сделок. Он заключается в следующей схеме: T+2. Это значит, что клиенты получают полный расчет по состоявшейся сделке через два дня после ее открытия.

Токийская биржа

Эта биржа является одной из самых возрастных на данный момент. Она была образована в 1878 году. Она всегда занимает место в тройке самых влиятельных институтов финансового мира. Она сотрудничает с 2300 крупнейшими компаниями, которые представлены кроме всех прочих еще и банковскими организациями. Ее участники делятся на следующие категории:

- сайтори (они представляют собой посредников)

- связующие компании

Практически 80 процентов биржевого оборота Японии приходится именно на Токийскую Биржу.

Гонконгская биржа

Эта биржа была образована в 1861 году. Она регулярно входит в двадцатку лучших фондовых бирж мира. Основным фондовым индексом данного института является Hang Sang. Именно благодаря нему отражается эффективность фондового рынка Гонконга

В нем принимается во внимание большое количество акций крупнейших компаний города

Лондонская биржа

Ее история началась с 1570 года. Именно тогда она была образована. Здесь в торговле принимают участие ценные бумаги ведущих компаний города страны, и даже мира, валюта, товары и прочее. Она открыта для сотрудничества с мировыми компаниями. Именно это выделяет ее на фоне всех остальных. У нее имеется свой собственный индекс, получивший название FTSE100. Именно с его помощью проводится анализ успешности всей экономики.

ТОП-10 крупнейших фондовых бирж мира:

| # | Биржа |

|---|---|

| 10 | Бомбейская биржа |

| 9 | Мадридская биржа |

| 8 | Биржа Торонто |

| 7 | Шанхайская биржа |

| 6 | Франкфуртская биржа |

| 5 | Лондонская биржа |

| 4 | Euronext |

| 3 | NASDAQ Stock Exchange |

| 2 | Токийская биржа |

| 1 | New York Stock Exchange — NYSE |

Что такое финансовые рынки — биржа и Форекс?

Финансовый рынок — это среда мобилизации и концентрации капитала, кредитования, обмена валют и инвестиций в производственный сектор. Баланс спроса и предложения на заемный капитал формирует мировой финансовый рынок. Его можно разделить по видам товаров, которые выступают предметом торга.

Существуют следующие типы финансовых рынков:

- Валютный рынок (Forex) — основным товаром здесь являются валюты, которые продают и покупают брокерские компании, банки и инвестиционные фонды.

- Фондовый рынок — здесь торгуют ценными бумагами (акциями, облигациями, векселями, производными инструментами).

- Товарный рынок — место для торговли сырьевыми ресурсами: нефтью, металлами, сельскохозяйственной продукцией.

- Рынок драгоценных металлов — часто включают в категорию товарных рынков, но его стоит выделить в отдельный сегмент в связи с заметным ростом торгового оборота. Драгоценные металлы традиционно выступают в качестве средства защиты финансовых резервов.

Также стоит рассмотреть разделение финансовых рынков по способу торговли:

- Биржевые площадки. Биржи — это отдельные торговые площадки, которые торгуют стандартизированными контрактами. Каждая из бирж специализируется на определенном рыночном сегменте — металлы, энергоносители, сельскохозяйственная продукция. Торговля на биржах проходит в строго определенное время (торговые сессии). Для заключения любой сделки по покупке или продаже необходимо присутствие официального контрагента (представителя) в торговом зале.

- Внебиржевые рынки. Например, Форекс — рынок, не имеющий конкретного места проведения торгов. Торговля может вестись через Интернет или по телефонной связи. Торговля на Forex не зависит от места заключения сделок, но подвержена влиянию торговых сессий, проводимых в различных частях земного шара в разное время — Азиатско-Тихоокеанской, Европейской и Американской. Благодаря этой особенности торговля ведется практически круглосуточно — сессии переходят из одной в другую. Эти свойства позволяют говорить о том, что рынок Форекс является наиболее ликвидным и доступным практически каждому трейдеру.

Фондовый рынок – основные понятия

Фондовый рынок в сегодняшней рыночной экономике, является одной из составляющих финансового рынка, на котором продаются различные ценные бумаги. Этот рынок, служит важнейшим механизмом обеспечения эффективного функционирования экономики.

По сути, фондовый рынок – это рынок обращения ценных бумаг, который хорошо организован, имеет свою структуру и работает по четко установленным правилам.

Ценные бумаги, которые покупаются и продаются на фондовом рынке, могут быть различных типов. Стоимость ценных бумаг, все время колеблется и может значительно снижаться, за ними стоят реальные активы предприятий и организаций.

Сама по себе, любая ценная бумага, является разновидностью денежного документа, который удостоверяет право инвестора, ее владельца, на получение им денежного дохода от сделанных ранее инвестиций в тот или иной актив. Денежный доход, например, может выплачиваться регулярно в виде дивидендов, а также разово или по какой-то иной схеме (в зависимости от типа ценной бумаги). Ценные бумаги можно продавать или передавать безвозмездно, на основании сделок купли-продажи или договоров (различных типов, зависит от типа бумаг).

Основную часть рынка ценных бумаг, торгующихся сейчас на российских фондовых биржах, составляют:

- акции;

- корпоративные и государственные облигации;

- инвестиционные паи;

- векселя и чеки;

- опционы;

- фьючерсы;

- жилищные, депозитарные и сберегательные сертификаты;

- коносаменты;

- варранты и т.д.

Вообще же различают две основные группы — долевые и долговые ценные бумаги. Основную долю долевых бумаг на фондовом рынке, составляют акции и паи. А основную долю долговых бумаг на рынке, составляют облигации.

Основной функцией фондового рынка и основным смыслом обращения ценных бумаг на нем, является привлечение инвестиционного капитала в экономику.

Основные задачи, которые выполняет фондовый рынок:

- обеспечение привлечения имеющихся свободных средств в экономике в виде инвестиций, которые необходимы предприятиям для развития производства и бизнесу всех отраслей экономики;

- обеспечение перетока капитала из неэффективных и «затухающих» отраслей в новые отрасли и эффективные предприятия;

- привлечение новых средств в федеральный и местные бюджеты различных уровней для покрытия их текущего дефицита;

- общее состояние фондового рынка всегда дает возможность оценить текущее состояние экономики, по специальным индикаторам рынка.

Как мы уже упоминали, важнейшую роль на фондовом рынке играет инвестиционный капитал, который в него вкладывают различные инвесторы. Основным интересом инвесторов на фондовом рынке является получение прибыли от своих вложений в ценные бумаги рынка.

Работа фондового рынка обеспечивает не только привлечение капитала в реальную экономику производства, но и перераспределение доходов от вложенных средств и эффективного общего развития экономики.

Частным инвесторам выгодно вкладывать свои свободные средства в ценные бумаги, так как при грамотном вложении средств, это приносит гораздо больше доходности, чем простое хранение средств в банках на счетах или иные вложения в надежные «безрисковые» активы. Правильно сделанные инвестиции, обеспечивают инвесторам стабильный высокий доход и благополучное будущее.

Что происходит на фондовом рынке сегодня

Постоянно расширяется и функционал и наличие обращающихся активов. Тем самым, с каждым годом растет все больше операций по рынку и денежные обороты, даже в кризисы. Для наглядности, посмотрите, пожалуйста, насколько выросли объемы торгов с 2012 года. Меня, конечно, как заядлого фаната Срочного рынка, порадовали выросшие денежные обороты этого рынка с 2012 года по 2019 год в раза.

И заметьте, это видно даже невооруженным глазом, что популярностью у трейдеров пользуется не Фондовый рынок с его инвестициями, как нам рассказывают с экрана телевизора и всевозможная реклама. Очень популярен по данной статистике среди простых физических лиц Валютный рынок и Срочный.

| Вид рынка |

2012 в млрд.руб |

2013 в млрд.руб |

2014 в млрд.руб |

2015 в млрд.руб |

2016 в млрд.руб |

2017 в млрд.руб |

2018 в млрд.руб |

2019 в млрд.руб |

| Фондовый | 11 647 | 8 707 | 10 283 | 9 398 | 9 277 | 9 185 | 10 830 | 12 443 |

| Облигаций | 12 485 | 15 319 | 10 605 | 11 159 | 14 616 | 26 228 | 29 841 | 28 219 |

| Денежный | 178 674 | 220 708 | 204 375 | 213 786 | 333 883 | 377 141 | 364 216 | 346 347 |

| Валютный | 116 980 | 156 016 | 228 546 | 310 837 | 329 954 | 347 671 | 348 369 | 308 274 |

| Срочный | 49 969 | 48 605 | 61 316 | 93 713 | 115 271 | 84 497 | 89 263 | 82 370 |

| Товарный | 23 | 24 | 18 | 117 | 137 | 128 | 152 | 86 |

Что такое биржа простыми словами

Биржа (англ. «Exchange») — это рынок, где большое количество покупателей и продавцов ежеминутно проводят сделки. Речь может идти о покупке фьючерсов, облигаций, акций и других фондовых активов. Нередко здесь покупают какие-либо товары.

Одна из главных задач биржи, это организация торгов. Таким образом, она выступает посредником, правила которого должны соблюдать все покупатели и продавцы. На данный момент наиболее популярными являются электронные биржи, которые избавляют участников от лишней бумажной работы. Главные компоненты биржи, это:

- Брокеры;

- Торговая система рынка;

- Трейдеры;

Начало сделки, это сигнал от трейдера на приобретение или продаже. Он подаётся через компьютерный торговый терминал или со своего смартфона на брокерский счёт. Брокер всегда напрямую связан с системой биржи. Но, сервер брокера можно обойти с помощью прямого подключения клиента к шлюзам рынка.

Заявка трейдера некоторое время обрабатывается сервером. Это необходимо для проверки на ряд условий, которым должна отвечать сделка. Далее покупка осуществляется автоматически, проходя через режим подбора лучших заявок, которые поступали в этот момент от покупателей и продавцов. Но, стоит участь, что существует несколько разновидностей бирж, каждая из которых имеет свою систему проведения сделок.

Задачи

Если функции – это некий набор специализированных действий, выполняемых данным финансовым институтом, то задачи – это конкретные результаты, на достижение которых направлена деятельность данного субъекта, и практическое воплощение роли, которую он играет в экономике. Именно задачами и определяется структура фондовой биржи, которая будет рассмотрена далее, т.к. структура формируется исходя из того, что необходимо для успешного выполнения поставленных задач.

Предоставление площадки для проведения торговли ценными бумагами. Изначально биржи создавались для поощрения оборота ценных бумаг. Но прошли те времена, когда вся деятельность фондовых рынков сводилась к банальному сведению участников воедино и дозволению им договориться на своих условиях. В наши дни биржа полностью контролирует процесс, регулирует доступ к биржевым торгам, устанавливает условия и правила совершения операций, следит за их выполнением и разрешает спорные ситуации.

Установление равновесной цены. Биржа сводит в одном месте огромное количество продавцов и покупателей, предоставляя максимально полную информацию о продаваемых и приобретаемых ценных бумагах. Таким образом, она вызывает максимальное доверие к правдивости и адекватности такой цены. Представьте, к примеру, что было бы, если бы не существовало такого объединенного места, торговля шла разрозненно, покупатели не были осведомлены о всех возможных предложениях. И в таких условиях вполне возможно, что где-то цена за одну акцию компании А равнялась бы 100 рублям, а в другом месте – 12 000 рублей.

Аккумулирование и перераспределение денежных средств – крайне важная функция для развития экономики. Все мы знаем, что деньги должны работать, и фондовая биржа – один из способов заставить деньги обращаться и приносить доход

А для экономики критически важно, чтобы свободные денежные средства не лежали где-то под матрасом или в трехлитровой банке, а находились в обороте, обеспечивая экономический рост.

Обеспечение гласности и открытости биржевых торгов. Любой участник фондового рынка, будь то крупный инвестиционный фонд или простое физическое лицо, решившее вложить свои сбережения, может рассчитывать на одинаковую степень открытости всех необходимых сведений

Биржа контролирует все важные аспекты и предоставляет максимум сведений о деятельности компании, как бы ни старались ее хозяева скрыть некоторые неблагоприятные факты.

Арбитраж, то есть беспристрастное разрешение споров. Еще один способ уравнять всех участников в правах, ведь в случае возникновения конфликтной ситуации руководство фондового рынка вмешивается и объективно разрешает спор, не опираясь на то, у кого больше денег и связей, а на фактические права и обязанности сторон при заключении сделки.

Гарантия исполнения сделок. Данная задача реализуется с двух направлений. Во-первых, как уже говорилось ранее, все ценные бумаги проходят тщательную проверку еще на стадии допуска к биржевым торгам. Мошенники отсеиваются уже на этом этапе. Во-вторых, биржа выступает посредником при сделке и тем самым гарантирует продавцу, что его акции будут оплачены, а покупателю – что акции будут переданы ему в полное распоряжение, будь то для получения дохода от них или дальнейшей перепродажи.

Разработка этического кодекса и правил биржевой торговли. Как и в любом другом специфическом виде деятельности, все участники должны придерживаться определенных норм, чтобы процесс проходил цивилизованно и с соблюдением прав, не превращаясь в хаос и беззаконие. Биржа как раз выступает создателем такого комплекса этических норм, с соблюдением которого все участники торгов соглашаются по умолчанию, или же теряют свою возможность заключать сделки и совершать операции.

Необходимостью выполнения этих задач определяются базовые элементы фондового рынка. Иными словами, организационная структура и функции Лондонской фондовой биржи может отличаться от структуры Токийской, но при этом основные подразделения будут совпадать в обеих заведениях.

Как начать торговлю на российской фондовой бирже

Как мы уже упоминали выше, частные инвесторы могут приобретать и продавать ценные бумаги только через посредников:

- торговля через дилеров;

- торговля через брокеров;

- торговля через специализированные управляющие компании, по сути, это инвестирование на среднесрочную или длительную перспективу.

Для понимания различия в деятельности дилеров и брокеров, отметим, что дилер выполняет все операции с бумагами от своего имени и за свой счет, а брокер только предоставляет клиенту доступ к бирже, а все торговые операции с бумагами клиент совершает самостоятельно. Таким образом, по сути, дилер исполняет роль оптовика, торгующего ценными бумагами, а брокер — просто технического посредника, доход которого формируется из комиссионных от сделок клиента.

Деятельность управляющих компаний больше связана с управлением капиталом частного инвестора. Эти компании, как правило, они занимаются портфельными инвестициями. Их доходы формируются из части прибыли, полученной за счет грамотного инвестирования и формирования безрисковых персональных инвестиционных портфелей клиентов, доверивших им свои деньги.

Чтобы начать свои инвестиции в ценные бумаги, инвестор сначала должен определиться, какая из вышеизложенных трех схем торговли ему больше подходит.

После того, как вы определились со своей схемой торговли, нужно определиться с наиболее подходящими для вас торговыми инструментами, то есть какие ценные бумаги, вы будете покупать.

Если вы планируете торговать через управляющую компанию, то можно доверить эту ответственную часть специалистам, а также и другие вопросы можно будет прояснить и решить уже с вашим управляющим менеджером.

На следующем этапе, необходимо заключить договор с вашим торговым посредником на оказание соответствующих услуг и открыть у него счет. В офисе посредника вам нужно детально изучить условия предоставления его услуг, , обсудить технические вопросы, вопросы инвестирования и вывода полученных доходов, обговорить комиссионные и другие возможные расходы.

Затем нужно будет внести деньги на ваш персональный счет, установить на своем компьютере или любом другом гаджете необходимое программное обеспечение. Вообще для торговли, подойдет даже смартфон, но вести операции на нем постоянно, надо сказать крайне неудобно.

Далее можно уже начинать непосредственную торговлю, но лучше сначала подробно изучить методы торговли на бирже, особенности выбранных вами активов, просто присмотреться к рынку. Свои первые торговые сделки лучше делать с небольшим объемом вложенных средств и выбирать не очень рискованные инструменты. Быть готовым, что сначала доходы будут небольшими, но если вы будете делать все обдуманно, то вскоре сможете значительно преумножить свой первоначальный капитал.

Классификации

Рынок ценных бумаг имеет также разделение по некоторым критериям:

- По эмитентам – рынок акций частных предприятий, рынок гособлигаций и иных бумаг.

- По принадлежности к бирже – биржевой либо внебиржевой рынок.

- По срокам – торгуются бессрочные, долгосрочные, среднесрочные или краткосрочные ценные бумаги.

- По региональной принадлежности – международный рынок, региональный либо национальный.

- По экономическим отраслям.

- По разновидностям бумажных финансовых инструментов – акции, облигации, фьючерсы и прочие.

- По иным признакам.

Посредником между эмитентом и инвестором обычно выступает фондовая биржа, которая занимается созданием и предоставлением всей необходимой инфраструктуры для проведения полного цикла торгов. В рамках биржевой площадки функционируют несколько отделов, в числе которых:

- Система ведения торгов, обеспечивающая прием средств от продавцов и покупателей;

- Клиринговая палата, которая занимается учетом торговых объемов, а также денежными вопросами – переводами средств эмитентам, снятием денежных сумм со счетов инвесторов и т. д.;

- Депозитарный отдел, курирующий экономическую часть и контролирующий все безналичные операции.

Рынок ценных бумаг классифицируется по свойствам движения бумажных активов.

- Первичный (Primary Market). Так называется рынок, на котором первично размещаются новые выпущенные ценные бумаги. Размещение может происходить в публичной форме (IPO) либо в закрытой, при котором акции не предлагаются для приобретения любому желающему. Первичное размещение может осуществляться посредством биржи или иным способом.

- Вторичный (Secondary Market). На этом рынке происходит обращение бумаг, которые уже были выпущены ранее и проходили процесс первичного размещения. Основной оборот сделок по фондовым активам приходится на вторичный рынок, и именно с ним ближе всего знакомы начинающие инвесторы, так как биржи представляют его в первую очередь.

- Третий рынок (Third Market). На этом рынке совершаются сделки с незарегистрированными на биржевой площадке бумагами, то есть с теми, которые не проходили листинг. Другое его название – внебиржевой рынок (Over the Counter Market, OTC). Он имел большое значение в 50-х гг. прошлого века, в то время компании-инвесторы начали скупку обыкновенных акций, чтобы защититься от инфляции, а биржи удерживали фиксированную комиссию по сделкам. Проводя операции без участия биржевых площадок, они экономили на издержках и не создавали колебаний цен, которые были неизбежны на биржах при крупных сделках.

- Четвертый рынок (Fourth Market). Так называют электронные торговые системы для работы без посредников с большими пакетами бумаг между институциональными инвесторами. Среди популярных систем – InstiNet, POSIT, Crossing Network.

В мировом масштабе

В целом – в различных городах и странах планеты работает порядка двухсот бирж. Но правила игры определяет первая десятка. Сегодня, согласно оценкам vesti.ru, ТОП−10 выглядит следующим образом:

- Нью-Йоркская фондовая биржа — капитализация $25,5 трлн.

- NASDAQ — $11 трлн.

- Японская биржевая группа — $5 трлн.

- Шанхайская фондовая биржа — $ 4,7 трлн.

- Euronext — $4,5 трлн.

- Гонконгская фондовая биржа — $4 трлн.

- Шэньчжэньская фондовая биржа — $3,5 трлн.

- Лондонская фондовая биржа — $3 трлн.

- Фондовая биржа Торонто — $1,8 трлн.

- Бомбейская фондовая биржа — $1,5 трлн.

Для справки – капитализация Московской биржи составляет около $385 млрд.