Часто задаваемые вопросы акционеров

Содержание:

- Главные принципы прибыльных вложений при покупке акций Газпрома

- Из чего складывается прибыль владельцев акций

- Особенности фейкового ресурса «Газпрома»

- Недостатки инвестиций в акции

- Пассивный доход на акциях

- Краткая инструкция

- Динамика стоимости акций Газпрома

- Как заработать на изменении стоимости акций

- Подводные камни при покупке акций

- Риски заработка на акциях Газпрома

- Как не остаться должным брокеру, зарабатывая на акциях

- Переоформление акций

- Почему именно Газпром

Главные принципы прибыльных вложений при покупке акций Газпрома

Эксперты выделяют несколько простых тезисов, которые понятны начинающим в деле инвестирования. Их можно применить к любым видам вложения средств. Самый основной и главный тезис будущего успеха – это четко осознавать, для чего приобретаются ценные бумаги и что с ними делать в дальнейшем. А именно:

- какой срок будет и будущих инвестиций;

- что именно ожидает увидеть инвестор от своих действий.

Специалисты в области инвестирования в ценные бумаги не рекомендуют вкладывать средства в краткосрочные акции

Стоит обратить внимание на те бумаги, которые будут реализованы только спустя 2–3 года. Также следует акцентировать внимание и на следующих моментах:

- грамотное планирование приобретения и сбыта акций;

- умение правильно распоряжаться дивидендами и ведение их учета.

Когда лучше приобретать ценные бумаги, и какие акции предпочесть

Чтобы понять, сколько можно заработать, если купить акции Газпрома, стоит учитывать и правила приобретения ценных бумаг. А именно наиболее удачного времени для инвестирования. Если цель состоит в получении дивидендов, стоит покупать акции за пару суток до предстоящей дивидендной отсечки (выплати части прибыли акционерам).

Но далеко не всегда такой метод приносит ощутимые финансовые выгоды. Ведь перед данной датой у котировок акций отмечается резкий подъем, а затем такое же стремительное падение. Поэтому логично подойти к покупке ценных бумаг не за 2 дня, а за 2–3 недели до отсечки. Ознакомиться с заявленным календарем выплат можно на сайте компании. Также здесь можно увидеть и размер выплат за одну акционную единицу (утвержденный либо предполагаемый).

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

За последние три года акции Газпрома приносили доходность в 7–8 руб. каждая. Учитывая их котировку (порядка 150 руб.), получаем итоговую доходность в размере 4,00–6,00%.

В принципе акционер имеет право на получение дохода, даже имея на руках одну ценную бумагу. Но акции редко когда продаются поштучно, обычно их выставляют на торги лотами. Количество ценных бумаг одного лота кратно десяти (10, 100, 1 000).

Как определяется уровень дивидендов

В любом акционерном обществе ежегодно проходит совет директоров, которые анализируют и подытоживают годовые финансовые итоги. На базе конечного итога и принимается совместное решение, куда пойдет полученная прибыль:

- Погашение (полное или частичное) имеющихся задолженностей.

- Расширение деятельности и модернизацию организации.

- Выплату дивидендов акционерам.

По итогам совета директоров принимаются рекомендованные решения о судьбе прибыли. Окончательное решение принимает собрание акционеров. Поэтому далеко не факт, что в назначенный срок акционеры получат свои дивиденды. Решением может стать и перенос выплаты на следующий период, а всю прибыль направить на расширение бизнеса.

Если некая часть суммы направляется совместным принятым решением на выплату по дивидендам, то подсчитывается общее количество акций. А затем сумма для выплаты разделяется на количество акционных единиц. По итогу выходит, какую именно выплату (в зависимости от количества акций) получает инвестор.

Как и когда происходит выплата

Руководство компании обязательно владеет полной информацией по количеству акционеров и общему числу акций у них на руках. Список инвесторов регулярно перепроверяется (для этого задается определенная дата фиксации реестра акционеров). А сам период называется торговой сессией. Чтобы попасть в реестр и стать полноценным акционером, следует приобрести ценные бумаги до окончания периода торговой сессии.

Следует знать, что принцип торговли акциями подчиняется простому правилу: Т2+. То есть все проведенные сделки по продаже/покупке акций фиксируются только спустя 2 суток после конкретной транзакции. Если дивидендная отсечка (конец торговой сессии) назначена на 10 апреля, то приобрести ценные бумаги следует до 8 апреля, чтобы попасть в реестр и получить дивиденды.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Зачисление дохода по акциям на счета акционеров производится в течение месяца после принятия решения о выплате общим собранием владельцев ценных бумаг.

Из чего складывается прибыль владельцев акций

Приобретение ценных бумаг, к которым и относятся акции, является достаточно эффективным методом получения пассивного и стабильного дохода. Но, как и любой инструмент финансового рынка, такое вложение обладает рисками. Главная неприятность – это потеря всех произведенных вложений. Поэтому, чтобы не допустить такого исхода, будущему инвестору стоит знать о некоторых нюансах такого рода инвестиций.

Мнение эксперта

Евгений Беляев

Юрист-консультант, финансовый эксперт

Спросить

Акция – ценная бумага, доказывающая долю (часть) владения определенной компанией. Акционер обладает правом получения части доходов предприятия либо, в случае его ликвидации, части имущества.

Инвестор, вложивший денежные средства в акции, может получать доходы двумя способами. Это можно сделать:

- За счет увеличения курсовой стоимости. Является основным источником дохода, который напрямую зависит от благосостояния компании. Если дела предприятия идут стабильно в гору, при перепродаже акций, акционер получает неплохую прибыль.

- По дивидендам. Это часть полученной прибыли компании, которая идет на выдачу акционерам. Их выплата может производиться ежеквартально, ежегодно либо раз в полгода или раз в месяц. Размер дивидендов устанавливается на общем собрании всех акционеров и рекомендуется/одобряется советом директоров.

Итоговая доходность ценных бумаг складывается из этих двух составляющих: это дивиденды и курсовая стоимость. Суть показателя доходности определяет, какую именно прибыль приносят акции. Кстати, доходность можно легко рассчитать самостоятельно. Для этого следует разделить сумму общей прибыли на количество вложенных денежных средств. В случае убыточности акция итоговое число уйдет в минус.

Особенности фейкового ресурса «Газпрома»

В сети появился фейковый ресурс gasprom.company, предлагающий россиянам заработать сотни тысяч рублей, зарегистрировавшись на несуществующей платформе «Газпрома». Особенности ресурса, в частности, логотип и цветовая гамма, напоминают стилистику сайта отечественного медиахолдинга.

На сайте представлен четырехминутный ролик, записанный с эфира «Россия 24», который рассказывает о продаже акций «Газпромом» и росте ее капитализации. Предполагается, что человек, просмотревший ролик, заполнит окошко регистрации, дождется звонка консультанта и внесет средства на покупку акций. Причем минимальный размер инвестиций составляет 12 тыс. руб. Взамен человек должен получить быстрое обогащение.

Сайт содержит несколько грубых ошибок: в частности, как пишет РИА «Новости» мошенники ссылаются на решение Госдумы от декабря 2020 г., а глава «Газпрома» Алексей Миллер назван там «председателем правления совета директоров». Напомним, что Алексей Миллер в действительности занимает должности председателя правления и заместителя председателя совета директоров компании.

Россиянам предлагают заработать на несуществующей платформе «Газпрома»

По мнению контент-аналитика «Лаборатории Касперского» Татьяны Сидориной, сайт представляет собой скам-ресурс (от англ. scam, «афера»). Другими словами, это стандартный «лохотрон», предлагающий крупное денежное вознаграждение за совершение некоторых действий: прохождение опроса, участие в акции, вложение инвестиций. Чтобы получить деньги, человеку персональные данные и оплатить «комиссию», которые попадают злоумышленникам.

«Газпроме» сообщает, что знает о попытках мошенников нажиться на имени компании, а также предупреждает, что не несет никакой ответственности за «возможные убытки, связанные с использованием любых сведений, опубликованных на сайтах, не являющихся информационными ресурсами ПАО «Газпром», его дочерних обществ и организаций».

Недостатки инвестиций в акции

Покупка акций имеет ряд недостатков:

- Государство не страхует вкладываемые денежные средства;

- Заявленная и фактическая доходность не всегда соответствуют друг другу;

- Комиссии брокеров снижают доход, при этом честная деятельность брокеров гарантируется не всегда. Так, многие брокерские компании взыскивают комиссии за зачисление средств на счет и их вывод – 0,5-1%. С инвестиционного дохода оплачивается НДФЛ 13%. После всех вычетов, комиссий и налогов можно рассчитать фактическую доходность в год.

- Нередко без уведомлений брокеры проводят смены тарифов, в неподходящий момент зависает терминал, данные о предстоящих дивидендах также частенько отображаются криво.

https://youtube.com/watch?v=mVimS2d6xKA%3F

Как вы наверное уже поняли, прочитав “инвестиции в акции отзывы” данный тип вложений также связан с рисками. Поэтому перед инвестированием я рекомендую вам сформировать финансовую подушку безопасности и только после этого начинать создавать пассивный доход, инвестируя в ценные бумаги. За это время вы как раз успеете изучить специализированную литературу и накопить знания по биржевому инвестированию для успешного заработка.

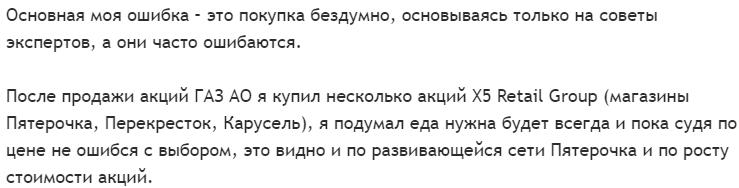

Пассивный доход на акциях

О том, какой пассивный доход на акциях Сбербанка можно создать и сколько времени на это ушло, поделился мой знакомый. Приобретать акции Сбербанка он начал в 2014г. В 2015 году на фоне падения рубля он значительно расширил имеющийся пакет, прикупив обыкновенные акции за 75-80 рублей.

В дальнейшем при наличии свободных инвестиционных средств продолжал на откатах и снижениях курса данных акций увеличивать в портфеле количество ценных бумаг. Последняя покупка акций произошла в 2018 году по 170-185 руб., когда появились новости о санкциях, направленных против государственных банков РФ.

В настоящее время его пакет акций от Сбербанка выглядит так:

- Обыкновенные акции: 18 700 шт. по курсу на данный момент – 5,14 млн. руб.;

- Привилегированные: 3 650 акций по курсу на данный момент – 912,5 тысяч рублей;

Осенью 2020 года акционеры получили от Сбербанка дивиденды за 2019 год – 18,7 рублей и за привилегированную, и за обыкновенную акцию. Стоимость привилегированных ценных бумаг меньше, однако дивиденды по обеим видам акций те же самые:

- Обыкновенные акции Сбербанка: 18 700 акций * 18,7 р. = 349 690 руб.;

- Привилегированные акции Сбербанка: 3 650 акций * 18,7 р. = 68 255 руб.

- Автоматический вычет НДФЛ: 417 945 руб. (общая сумма) – 13% = 363 612 руб. Именно эту сумму чистыми ему прислали на брокерский счет в .

Разделив данную сумму на 12 месяцев, он получает от Сбербанка пассивный ежемесячный доход в 30 301 руб. Это можно сравнить с получением прибыли от сдачи недорогой квартиры в аренду в Москве. Однако вложения в акции обошлись ему значительно дешевле, т.к. акции Сбербанка постепенно увеличивались в цене. К тому же нет риска натолкнуться на нечистоплотного арендатора, столкнуться с необходимостью срочного дорогостоящего ремонта т.д.

Годовая прибыль по дивидендам к текущей стоимости обыкновенных акций Сбербанка превышает 10%. Сложно найти банк, где можно было бы открыть накопительный вклад с такой же ставкой.

Также следует учитывать, что бизнес Сбербанка продолжает расти и развиваться. Однако хотелось бы предупредить читателей и об определенных минусах инвестирования в акции Сбербанка:

- Риски санкций в отношении России усиливаются, что может негативно сказаться на курсе акций;

- Темпы роста чистой прибыли снижаются, хотя продолжают демонстрировать неплохой прирост;

- Другие конкурирующие банки (наподобие Тинькофф) набирают силу и могут отодвинуть Сбербанк в сторону;

- Акция из растущей становится дивидендной.

Для населения компания Газпром – это промышленный гигант. Но на минимуме стоимость его акции составляла от 116 рублей и до 255 рублей – максимум за последние несколько лет. Эксперты не могут 100% предугадать, что случится со стоимостью в будущем. Поэтому если человек сразу инвестирует крупную сумму средств, то ему придется непрерывно отслеживать курс, а это влечет за собой лишние переживания. Лучше накапливать акции частям на просадках.

Мой отзыв о том,

Но не все складывается так гладко. Многие начинающие инвесторы часто совершают ошибки и покупают акции на существенную часть депозита, ориентируясь на прогнозы и рассылки инвестиционных компаний. Вот один из них.

Инвестируя в акции вначале часто бывает сложно сделать выбор.

Для успешного инвестирования важно выбрать свою стратегию инвестирования и придерживаться ее

Мой опыт

Поделюсь собственным опытом. Мое знакомство с инвестициями в акции началось в начале 2020г. Но знаний было немного, поэтому доход был небольшой и плавающий. Все изменилось, когда началась пандемия, оффлайн бизнес накрылся и нужно было быстро восполнять потери. Я начал погружаться в акции и вначале совершал много ошибок:

- покупал дорого,

- часто спешил и закрывал даже небольшую прибыль.

Меня спасло только то, что покупал я антикризисные активы и компании с высокой капитализацией. Пришлось много учиться, особенно подтянуться в фундаментальном и техническом анализе. В результате дела пошли веселее и к концу 2020 года на инвестициях в акции удалось заработать 27126,44$. Эта сумма включает:

- покупку дивидендных акций,

- акций роста,

- недооцененных ценных бумаг,

- заработок на шорте,

- торговлю CFD на акции и даже использование небольшого кредитного плеча для раскачки депозита в начале года.

Как видите, был пройден долгий путь и часть акций до сих пор висят у меня в инвестиционном портфеле в небольшом минусе. Сейчас я отобрал и скомбинировал под себя несколько стратегии инвестирования в акции и придерживаюсь их.

Краткая инструкция

Если вы не хотите тратить много времени на изучение вопроса, как зарабатывать на акциях Газпрома, ознакомьтесь хотя бы с краткой инструкцией.

Прежде всего, нужно ознакомиться с теорией и понять, как инвесторы получают прибыль. От этого будет зависеть дальнейший выбор между обыкновенными и привилегированными акциями. Найдите брокера. В соответствии с требованиями российского законодательства физические лица не имеют права совершать сделки с ценными бумагами на бирже. Вот почему сначала нужно обратиться в специализированную компанию и заключить договор на брокерское обслуживание

Это важно знать всем, кто интересуется, как заработать на акциях Газпрома физическому лицу. После того, как вы нашли брокера и заключили с ним соответствующий договор на обслуживание, он открывает для вас специальный торговый счет, посредством которого будут осуществляться сделки с ценными бумагами

Потенциальный инвестор должен внести деньги на счет, после чего для него станет доступной возможность сделок по продаже или покупке ценных бумаг.

Не забывайте про комиссию брокера при совершении сделок с использованием торгового счета. Она высчитывается как определенный процент от оборотов. Помимо этого придется уплачивать налог на доходы физических лиц в пользу государственного бюджета. Его размер составляет тринадцать процентов.

Динамика стоимости акций Газпрома

В 2001 году активы Газпрома продавали по 34 рубля за одну акцию, в 2004 стоимость составила 85 рублей. Такое удорожание сделало ценные бумаги компании весьма привлекательными для крупных и мелких инвесторов. Предприниматели, грамотно оценившие ситуацию в то время, получили приличное вознаграждение, поскольку в 2006 году акции стоили уже 337 рублей за штуку. Однако в конце 2006 года акции начали дешеветь. В мае 2006 года их стоимость составила 217 рублей.

Затем вплоть до сентября 2008 года акции Газпрома торговались в пределах 200–300 рублей. В октябре 2008 ценные бумаги компании «обрушились» до 80 рублей за штуку. В 2010–2011 годах стоимость одной акции колебалась в пределах 148–242 рублей. В 2020 году ценовой диапазон составляет 163–259 рублей.

Газпром – одна из немногих корпораций, образующих систему государственной экономики в нашей стране. Поэтому её акции с номинальной пятирублёвой стоимостью составляют категорию «голубых фишек», которые «не боятся» никаких экономических катаклизмов. По ним не гарантируются стабильные дивиденды, но акционеры (вне зависимости от размера пакета) имеют право принимать участие в общих собраниях руководящего состава. К сожалению, большинство мелких частных инвесторов не имеют возможности как-то реально влиять на принятие управленческих решений. Для этого нужно являться монетарным акционером и иметь очень большой капитал.

Как заработать на изменении стоимости акций

Если компания процветает, она становится все более привлекательной для инвесторов. И желающих купить акции становится все больше. В результате цены на акции растут.

Чтобы заработать на росте цен акций и других ценных бумаг (и не потерять при этом деньги), надо вкладываться в биржевые фонды, или ETF.

Купить пай фонда – значит купить одновременно несколько акций. Например, когда вы за 1 000 рублей купили пай фонда, который вкладывает в крупнейшие российские компании, вы сразу купили доли нескольких десятков акций. Например, 10 % этого пая составляют акции Сбербанка, еще 10 % – Газпрома, 15 % – Магнита, 8 % – ВТБ и так далее.

Почему надо покупать именно паи фондов? Потому что акции в фондах очень хорошо диверсифицированы и эта диверсификация защищает инвестора от риска.

Если я куплю акцию Газпрома, не факт, что эта акция будет дорожать. Газпром хоть и крупная компания, но очень подверженная влиянию разных политических новостей, санкций и пр. Смотрите, как менялся курс акций Газпрома в последние пять лет:

То вверх, то вниз. А вот динамика курса акций Сбербанка:

В целом, рост, конечно, но иногда с очень крупными и длительными просадками.

Когда вы вложитесь в пай фонда, вы купите одновременно несколько акций. Какие-то из них просядут в цене, какие-то подрастут. В целом фонды чаще растут, чем падают. Например, если фонд инвестирует в акции из индекса S&P 500, то есть в 505 крупнейших компаний США. Посмотрите на динамику этого индекса.

Бывают просадки, особенно на фоне кризисов, но в целом – стабильное движение вверх.

Вот динамика индекса голубых фишек Российской Федерации за 10 лет:

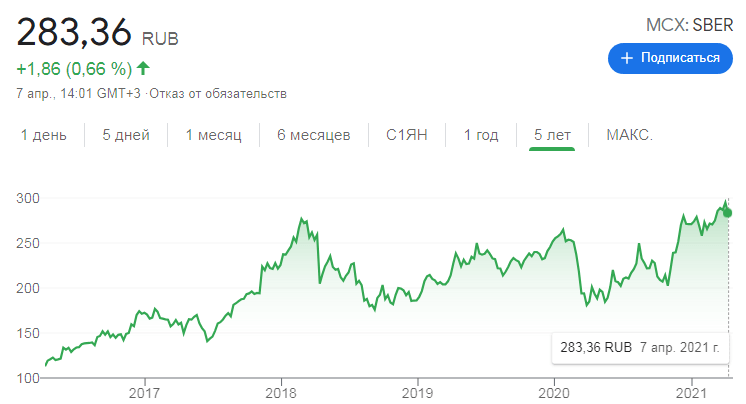

Промышленный индекс Доу Джонса за 5 лет:

И за все время:

В индекс Доу Джонса входят 30 крупнейших компаний США.

Как видите, индексы растут, фонды на основании индексов тоже растут. Если вы будете вкладывать деньги в эти фонды – они тоже будут потихоньку расти.

Про ETF я еще не написал отдельную статью, поэтому могу вам пока предложить только видео об этом инструменте. Вот оно. Это запись вебинара, который проходил на платформе банка Ак Барс.

Если лень смотреть – вот более короткий вариант, но уже не от банка:

Направляю вас также на свою статью про фондовые индексы – чтобы вы точно разобрались, что это такое и как на основании индексов создаются фонды. Прочитайте, не ленитесь.

И еще одна полезность – статья про диверсификацию ценных бумаг.

Подводные камни при покупке акций

Говоря о подводных камнях, залегающих на дне биржевых сделок, стоит заметить, что для всех компаний, выпускающих ценные бумаги, они одинаковые. Условно их можно представить в виде списка:

- Невыплата дивидендов или сильное снижение их размера при недостаточности прибыли у эмитирующей компании. Относительно Газпрома, который и так не гарантирует стабильных дивидендов, этот риск не является высоким. Но с учётом сегодняшней экономической ситуации он всё же имеет место быть.

- Удешевление акций. Данный риск связан с внутренними проблемами на предприятии.

- Банкротство эмитента. Риск того, что Газпром когда-нибудь обанкротится, равен нулю.

- Недобросовестность брокера. Ситуации, когда брокер «стащил» вклад инвестора, поскольку после поступления на брокерский счёт, деньги полностью переходят в его распоряжение.

Риски заработка на акциях Газпрома

Теперь, когда человек узнал то, как заработать деньги на акциях Газпрома, важно уточнить риски, которые он несет. Выглядят они так:

- Серьезное падение прибыли. Если же человек покупает акции этой компании, надеясь на прибыль с дивидендов, то нужно помнить о возможности упадка прибыли. Это может следствием к чему-то, но факт остается фактом. Если компания начнет зарабатывать меньше, то и инвесторам она перестанет платить ощутимый доход.

- Изменение цены акций. Опять-таки, акции любой компании могут менять цену. На это влияет чересчур много фактов. Может быть такое, что инвестор купил их акции за 200 рублей, а продает за 150. Даже если учитывать дивиденды, это серьезный убыток.

- Дивиденды никогда не гарантированы. Если же Газпрому станет очень плохо в обозримом будущем, а бизнес начнет тонуть, то они могут и вовсе отказаться от дивидендов. Так выполняется оптимизация расходов и она более, чем реальна, особенно в актуальной экономической составляющей мира.

- Санкции. Газпром — компания, которая находиться в центре внимания. Однако из-за этого она может пострадать. На нее могут накладывать санкции и это происходит на регулярной основе. Как следствие: падение цены акций, дохода и отказ от дивидендов.

Поэтому многие инвесторы и рекомендуют вкладывать свои деньги в разные акции. На Газпроме, к счастью, фондовый рынок не заканчивается.

Поделиться

Как не остаться должным брокеру, зарабатывая на акциях

Если вы все-таки хотите попробовать спекуляции на рынке акций, то спекулируйте ценными бумагами без кредитного плеча. И никогда не оставляйте открытые сделки на ночь или на выходные дни.

Торговать без плеча – значит вкладывать в акции только свои собственные деньги. И не брать ни копейки взаймы у брокера. Например, у вас есть 250 000 руб. – вы покупаете на них только 1 000 акций какой-нибудь компании по 250 руб. И ни акцией больше.

Если все на рынке сложилось хорошо и акции подорожали до 260 рублей – вы продаете их и получаете 10 000 рублей прибыли.

Если бы у вас было плечо 1:3, то вы смогли бы приобрести 3 000 акций. То есть вложили бы 250 тысяч своих денег и еще 500 тысяч – брокерских.

Но если бы вы вот эту сделку оставили открытой на ночь или на выходные, и цена акций на фоне каких-нибудь новостей упала бы до 100 руб., то вы потеряли бы 3000*150 = 450 000 руб.

250 из них ваши, а еще 200? Это деньги брокерской фирмы. Брокерская фирма не смогла вовремя закрыть вашу сделку, потому что ночью она не работает и в выходные тоже. Волею судьбы вы оказались в минусе, потеряли чужие деньги. Если вы их потеряли, вы же и должны вернуть.

Будьте осторожны.

Переоформление акций

Под термином «переоформление» понимается смена собственника в будущем или в настоящем времени. Итак, передать свои акции новому собственнику вы можете следующими способами:

- Продать по стандартной схеме купли-продажи. Сделать это вы можете самостоятельно, найдя покупателя или поручив это сделать своему брокеру.

- Подарить. В этом случае пакет ценных бумаг передаётся по письменному договору дарения.

- Составить завещание. Ценные бумаги, как и любое другое имущество, могут быть переданы по наследству. Наследник станет их собственником после вашей смерти.

Все договоры, подтверждающие переход права собственности на акции к третьему лицу, подлежат обязательной регистрации у держателя реестра ценных бумаг. Реестродержателем Газпрома является АО «Специализированный title=»ааааааааа»регистратор – держатель реестров акционеров газовой промышленности».

Почему именно Газпром

ПАО «Газпром» – одно из крупнейших энергетических предприятий, занимающееся исследованиями и разработкой газовых и нефтяных месторождений, а также добычей, транспортировкой и переработкой природного газа и нефтепродуктов.

На долю компании приходится 17% от общих мировых газовых запасов и 11% от мировой добычи газа.

Газпром характеризуется стабильным уровнем доходности и одними из самых высоких финансовых показателей среди отечественных компаний.

Ценные бумаги компании имеют наибольший удельный вес среди национальных предприятий в ММВБ и РТС и относятся к так называемым «голубым фишкам», которые обязательно должны присутствовать в любом инвестиционном портфеле с целью повышения его надежности и минимизации рисков.

Поэтому приобретение данных акций не только поддерживает национальную экономику, но и позволяет неплохо заработать и защитить свои средства от инфляции.

Не секрет, что удорожание услуг и товаров в период роста инфляции традиционно ведет к повышению стоимости ценных бумаг.

Кроме того, признаемся честно, «акционер Газпрома» – звучит гордо. А если вы приобретете 2% и более акций компании, вы получите шанс выдвигать своих кандидатов в Ревизионную комиссию и Совет Директоров. Впечатляет?