Безналичный перевод

Содержание:

- Какие бывают электронные кошельки?

- Что делать, если из кошелька пропали деньги?

- Самые популярные в России платежные системы

- Порядок отключения рекуррентных платежей

- Популярные кошельки в России

- Webmoney

- Значение электронных денег

- Webmoney

- Виды. Их преимущества и недостатки

- 2) Типы электронных денег.

- Рекомендации

- Заключение

Какие бывают электронные кошельки?

Есть три вида электронных кошельков — анонимный, именной и идентифицированный. Статус кошелька определяет список возможных операций, лимит переводов и максимальную сумму в кошельке.

Анонимный или неперсонифицированный кошелек

Его завести быстрее и проще всего, но он подходит исключительно для мелких трат.

Как открыть? Достаточно указать на сайте оператора ЭДС только номер телефона и придумать логин. Нередко у операторов ЭДС есть собственные сети банкоматов и терминалов, через которые тоже можно завести кошелек.

Кому и сколько можно переводить? В анонимном кошельке допустимо держать не больше 15 000 рублей. В пределах этой суммы можно оплачивать онлайн-покупки, но только у юридических лиц и индивидуальных предпринимателей (ИП). Общий объем переводов в месяц не должен превышать 40 000 рублей.

Отправлять переводы другим людям, а также выводить деньги с анонимного кошелька нельзя.

Как пополнять? С собственного банковского счета или с баланса мобильного телефона (если оператор ЭДС заключил договор с вашей сотовой компанией). Принимать переводы от других людей запрещено. Но компании и индивидуальные предприниматели вправе перечислять деньги на анонимный кошелек.

Именной или неперсонифицированный кошелек с упрощенной идентификацией

Оптимален для большинства операций.

Как открыть? Предоставить оператору ЭДС информацию о себе: имя, фамилию, данные российского паспорта. Сделать это можно не выходя из дома — на сайте оператора ЭДС.

Кому и сколько можно переводить? В кошельке всегда должно находиться не больше 60 000 рублей. В рамках этого лимита можно оплачивать товары и услуги в интернете, а также переводить деньги на другие кошельки или банковские карты. Общая сумма переводов и платежей в месяц не превысит 200 000 рублей.

Если привязать к своим электронным деньгам карту оператора ЭДС, ею можно расплачиваться в обычных офлайн-магазинах и снимать наличные — до 5000 рублей в день, всего — до 40 000 рублей в месяц.

Как пополнять? Любыми способами, которые предлагает оператор ЭДС, в том числе вносить наличные через банкоматы и платежные терминалы.

Можно принимать переводы с банковских карт и счетов других людей, а также от компаний и ИП.

Идентифицированный или персонифицированный кошелек

Дает больше всего возможностей.

Как открыть? Чтобы кошелек получил статус идентифицированного, придется прийти с паспортом в офис оператора ЭДС или его партнеров (ими часто бывают компании сотовой связи). Иностранцы должны будут также предоставить данные миграционной карты и документа, подтверждающего право на пребывание в России.

Кому и сколько можно переводить? Персонифицированные кошельки можно открыть не только в рублях, но и в валюте. Главное, чтобы сумма в кошельке не превышала 600 000 рублей (лимит в долларах, евро и других валютах оператор ЭДС будет оценивать в рублях по собственному курсу).

Владельцам таких кошельков доступны платежи и переводы по всему миру. Сумма одной операции не может превысить размера кошелька — до 600 000 рублей, при этом общий объем операций в день или в месяц не ограничен.

Переводить деньги допустимо не только на любые банковские счета, но также на карты и другие электронные кошельки.

Вы также сможете снимать с кошелька наличные: в банкомате с привязанной к кошельку карты или в офисах систем денежных переводов, которые сотрудничают с оператором ЭДС. Стоит заранее уточнить комиссии, которые могут за это брать. Суммы, которые допустимо обналичить за один раз, в день или в месяц, указаны в правилах оператора ЭДС.

Как пополнять? Любыми способами из тех, что предлагает оператор ЭДС. Такой кошелек также позволяет получать переводы от кого угодно.

Что делать, если из кошелька пропали деньги?

вы можете оспорить транзакцию, которая прошла без вашего ведома. Сделать это нужно быстро — не позднее следующего дня после того, как получили уведомление о ней.

Оператор ЭДС обязан вернуть потерянные деньги, если вы сами не сообщали преступникам данные вашего электронного кошелька или привязанной к нему карты оператора ЭДС.

Деньги, украденные с анонимного кошелька, вернуть не удастся — ведь непонятно, кому они принадлежат.

Оператор ЭДС должен сообщать вам обо всех операциях, которые проходят с помощью кошелька. Как именно вы будете получать оповещения, прописывается в договоре. Если оператор ЭДС не уведомил вас о несанкционированной операции или не среагировал на ваше обращение о незаконном платеже, то он обязан возместить вам потери.

Чтобы вернуть похищенное, напишите оператору ЭДС заявление о возврате денежных средств. Он должен ответить в течение 30 дней, если платеж или перевод был по России, и в течение 60 дней, если деньги ушли за рубеж. Если оператор ЭДС не выполнит ваше требование, жалуйтесь на него в Банк России.

Самые популярные в России платежные системы

Webmoney

WebMoney (WebMoney Transfer) – основанная в 1998 году электронная система расчётов. Особенность системы – при платежах происходит передача имущественных прав – «титульных знаков». Эти знаки могут быть в рублях (WMR), евро (WME), долларах (WMZ), гривнах (WMU), белорусских рублях (WMB), тенге (WMR) и даже вьетнамских донгах (WMV). Также среди расчетных единиц есть эквивалент 1 грамма золота (WMG), 0,001 биткоина (WMX) и других криптовалют.

Система WebMoney имеет широкую известность – на начало 2018 года было зарегистрировано порядка 36 миллионов аккаунтов, в год проводится более 160 миллионов транзакций на сумму свыше 17 миллиардов долларов. Для работы системы потребуется соответствующее программное обеспечение, которое существует как для Windows, так и для других операционных систем.

Тарифы системы относительно невысокие – за переводы взимается 0,8% от суммы, однако следует учитывать, что тарифы на ввод и вывод средств определяют участники таких операций – банки, платежные системы, операторы терминалов самообслуживания.

В кассе «Евросети» комиссия за пополнение кошелька WebMoney составит 1,5%, в системе Сбербанк-Онл@йн – 2,3%, в Альфа-Банке – 1,5%. Если необходимо вывести деньги из системы, возможно это сделать через банковскую карту. Комиссия в таком случае составит 2%.

Яндекс.Деньги

Сервис Яндекс.Деньги – платежная система, созданная в 2002 году в результате сотрудничества Яндекса с компанией PayCash. Система позволяет принимать оплату электронными деньгами, наличными, с банковских карт. Данная платежная система пользуется популярностью – по состоянию на 2017 год зарегистрировано около 30 миллионов кошельков.

Сервис позволяет открыть электронный кошелек в рублях и привязать к нему банковскую карту. Кроме того, платежная система выпускает собственную пластиковую карту, которая по почте или с курьером направляется пользователю. Собственная карта Яндекс.Денег облегчает пользование системой, так как имеет общий баланс с кошельком. Стоимость карты составляет 300 рублей за 3 года. Сам кошелек Яндекс.Денег бесплатный, однако если им не пользоваться больше 2 лет, с него списывается по 270 рублей в месяц.

Пользоваться кошельком Яндекс.Денег достаточно выгодно – комиссия не взимается за большинство операций. Однако за оплату квитанций взимается 2% от суммы, а за погашение кредитов – 3% от суммы и 15 рублей. Тариф для пополнения кошелька с банковской карты – 1% (через Сбербанк-Онл@йн – без комиссии), для вывода с кошелька на карту – 1,5%.

QIWI

QIWI – одна из самых популярных систем электронных платежей в России, что связано с широкой сетью терминалов самообслуживания, наличием мобильных сервисов и удобного сайта. Кроме того, система проводит платежи через собственный банк в партнерстве с платежной системой Visa, что позволяет выпускать и использовать виртуальные карты для расчетов.

Система достаточно проста в использовании: создать кошелек можно через мобильное приложение, сайт или даже через терминал самообслуживания QIWI.

Платежная система QIWI имеет демократичные тарифы: с кошелька на кошелек внутри системы переводы осуществляются без комиссии, при оплате товаров или услуг через QIWI комиссия, в основном, отсутствует. Комиссия за пополнение кошелька, как правило, нулевая при определенных условиях. Например, чтобы пополнить кошелек без комиссии через терминал, необходимо чтобы сумма пополнения превышала 300 рублей.

Однако следует учитывать, что вывести средства без комиссии возможно только для пополнения счета мобильного телефона. Остальные направления платные: например, при выводе средств на банковскую карту или через систему банковских переводов удерживается комиссия в размере 2% + 50 рублей.

Как и Яндекс.Деньги, система QIWI предлагает собственную банковскую карту, которая имеет общий баланс с кошельком. Стоимость выпуска карты составляет 199 рублей, обслуживание – бесплатное.

Таким образом, наиболее известные электронные платежные системы в России отличаются по тарифам на переводы, пополнение и вывод средств. Для наглядности тарифы представлены в таблице:

| Пополнение | Переводы и оплата | Вывод | |

|---|---|---|---|

| WebMoney | от 1,5% | 0,8% | от 2% |

| Яндекс.Деньги | от 1%; через Сбербанк – бесплатно | от 0% | от 1,5% |

| QIWI | от 0% | от 0% | 2% + 50 рублей |

Как видно, тарифы систем Яндекс.Деньги и QIWI заметно выгоднее, чем предлагаемые системой WebMoney условия.

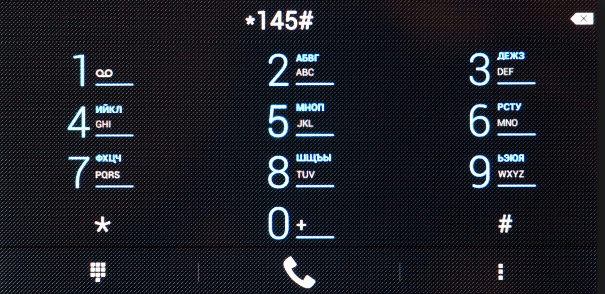

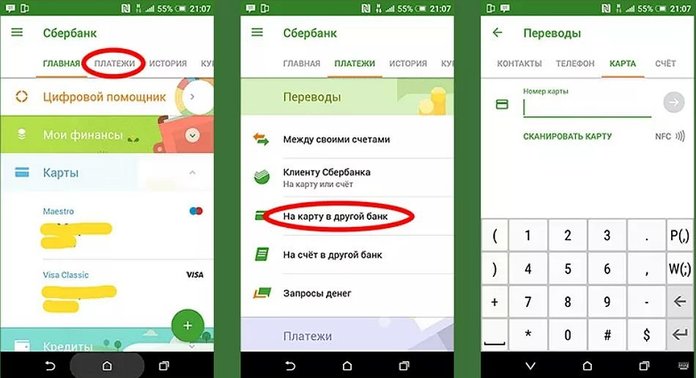

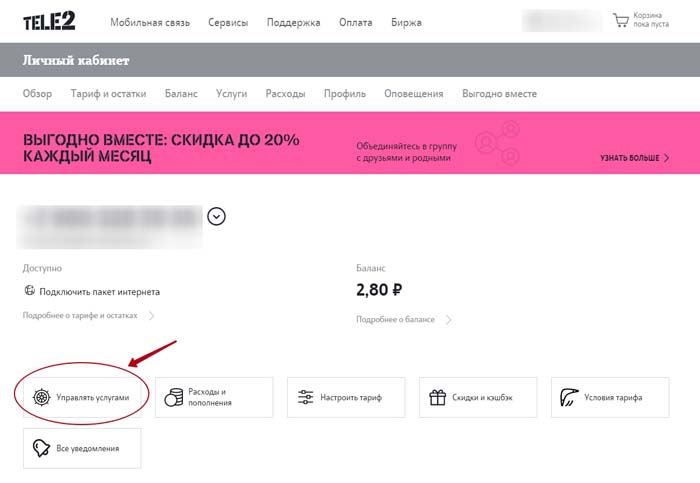

Порядок отключения рекуррентных платежей

Списание денежных средств с банковских карт в автоматическом режиме имеет как преимущества, так и определенные недостатки. Эта опция позволяет своевременно совершать расчеты, однако в ряде ситуаций она неудобна клиенту. Поэтому сотовый оператор предусматривает возможность отключить услугу.

Деактивация опции рекуррентных платежей в Теле2 особенно актуальна для тех абонентов, которые оформили несколько мобильных подписок на сторонние развлекательные сервисы. Подобные подписки с автоматическим продлением, как правило, обходятся недешево. В таких случаях в Личном кабинете следует открыть раздел «Обзор», а затем перейти во вкладку «Управлять услугами» и последовательно отключить те их них, в которых больше нет надобности.

Чтобы полностью отключить регулярные платежи, необходимо:

- Перейти в свой профиль на официальном сайте или в мобильном приложении Теле2.

- Выбрать раздел, посвященный платежам.

- Выполнить действия в соответствии с предлагаемыми инструкциями.

Популярные кошельки в России

Наиболее известные интернет кошельки в России работают по схожему принципу. Однако у каждой платежной системы есть свои отличительные особенности.

Яндекс.Деньги

Платежная система была создана компаниями PayCash и Яндекс в 2002 году. Сервис разрабатывался для россиян, поэтому единственная валюта счета – рубли. Кошелек позволяет оплачивать различные услуги и кредиты в онлайн режиме по всему миру. Для создания аккаунта используется почта Яндекс. Для расширения возможностей и увеличения лимитов пользователю необходимо пройти процедуру идентификации.

Преимущества:

- интуитивно понятный интерфейс не вызывает затруднений даже у тех пользователей, кто впервые завел интернет кошелек;

- низкая комиссия за перевод другому пользователю – 0,5%;

- высокие лимиты для хранения средств и совершения расходных операций после прохождения идентификации владельца;

- круглосуточная служба поддержки клиентов.

К минусам можно отнести возможность открытия счета только в рублях. Привязать счет в иностранной валюте невозможно.

Webmoney

Кошелек позволяет одновременно работать с рублями и иностранной валютой. Сервис существует с 1998 года и признан лучшей системой для работы с заказчиками из других стран. WebMoney предлагает 5 видов аттестатов для пользователей. Чем выше уровень, тем шире круг доступных операций и лимитов. Платежная система разработала несколько приложений для компьютеров и мобильных устройств, управлять своим счетом теперь можно через аккаунт социальной сети.

Достоинства:

- мультивалютный кошелек позволяет проводить операции как в рублях, так и в иностранной валюте;

- распространенность системы WebMoney позволяет без труда переводить средства другим пользователям;

- высокая степень безопасности совершаемых платежей минимизирует риски мошеннических атак и афер.

Недостатки:

- Частая блокировка кошельков при сомнительных операциях. При этом доступ к средствам блокируется не только отправителю, но и получателю до выяснения причин.

- Невысокий уровень популярности кошелька за рубежом. Пополнить баланс или вывести средства при посещении иностранного государства проблематично.

QIWI

Интернет кошелек привязывается к номеру мобильного телефона, что упрощает процесс управления собственными средствами. Поддерживается работа с:

- рублями;

- долларами;

- евро;

- казахстанскими тенге.

Преимущества кошелька QIWI:

- Легко пополнить баланс. Платежные терминалы QIWI присутствуют в крупных торговых центрах, магазинах, остановочных павильонах.

- Низкая комиссия при выводе средств: 2% — на карту, 1,6% — на счет.

- Переводы другим пользователям системы QIWI бесплатны.

- К кошельку можно заказать специальную карту VISA и совершать платежи без комиссий.

Несмотря на ряд достоинств, не все интернет магазины и сервисы работают с QIWI кошельком.

PayPal

Кошелек международной платежной системы позволит совершать операции по всему миру без ограничений. В России она еще не так популярна, но пользователи, которые работают с иностранными заказчиками, оценили удобство сервиса. PayPal работает в 203 странах мира. При создании кошелька счет открывается в национальной валюте. Далее пользователь может привязать еще один счет в иностранной валюте на выбор.

Преимущества:

- широкая известность платежной системы позволит беспрепятственно оплачивать услуги и товары, находясь в заграничных поездках;

- переводы между пользователями одной страны бесплатны;

- за международные переводы удерживается от 0,4% — альтернативный вариант системам денежных переводов, где комиссия выше в несколько раз.

Если интернет-кошелек нужен для получения выплат за выполненную работу в сфере фриланса, многие биржи не работают с PayPal, поэтому придется заводить кошелек другой системы.

Webmoney

Открытие аккаунта в системе позволяет создавать кошельки в российских деньгах, долларах, евро, белорусских рублях и украинских гривнах.

Сервис начал свою работу в 1998 году и признан лучшей платформой для сотрудничества с иностранными заказчиками.

Положительные стороны Вебмани представлены:

- мультивалютными кошельками – операции проводятся в российских рублях или иностранных денежных средствах;

- широким распространением системы — позволяет осуществлять переводы пользователям из разных стран;

- высоким уровнем безопасности – риск мошенничества и атак хакеров сведен к минимуму.

К недостаткам Вебмани пользовали относят частую блокировку интернет-кошельков при совершении сомнительных операций, с блокировкой доступа как отправителя, так и получателя перевода. Проблемы с пополнением баланса или выводом средств – при нахождении на территории иностранного государства с ними могут возникнуть сложности.

Отдельные платежные платформы практически не используются в

Российской Федерации. К малораспространенным системам относят:

AliPay – крупнейшую площадку, входящую в состав Alibaba Group, созданную в 2004 году. Кроме оплаты товаров внутри группы, ее услуги используют около 460 тысяч компаний, разбросанных по всему миру. У платежной платформы имеется собственная программа, позволяющая совершать операции с мобильного телефона.

PAYEER – позволяет совершать переводы во все страны мира, не берет комиссию за транзакции. У системы 15 миллионов пользователей, проведение операций осуществляется анонимно. Платформа не блокирует учетные записи, выпускает бесплатные карты, выводы с которых проходят без комиссионного вознаграждения.

ADVCASH – многофункциональная платежная система, работающая с 2014 года. Производит переводы электронных денег по всему миру, работает с основными для Российской Федерации валютами. Пользователи могут воспользоваться услугой получения виртуальных и пластиковых карточек. Все транзакции внутри платежной системы проходят без комиссии.

PERFECT MONEY – на официальной странице веб-портала поддерживается 23 языка, в сутки проходит обработка около 40 миллионов операций. Сервис начал работу в 2007 году, характеризуется минимальными комиссионными вычетами, высоким уровнем защиты личных страниц пользователей. Пополнение кошелька происходит несколькими способами, ежемесячно выплачиваются суммы остатков со счетов.

Epayments – с 2011 года в системе зарегистрировались более 500 тысяч пользователей, каждый год в ней совершаются сделки на 3,5 миллиарда евро. Электронные деньги выводятся на Визу, Мастеркард, банковские счета, на кошелек Яндекс.Деньги. Пластиковая карточка от компании является многоцелевой, с ее помощью можно оплачивать покупки в магазине, получать наличные в российских и зарубежных банкоматах.

PAYONEER – платежная площадка занимается переводом, используется фрилансерами, работающими с зарубежными работодателями. Сервис производит выплаты без территориальных ограничений, в 200 странах, работает с местными валютами: 90 разновидностей. К специфике системы относят открытие интернет-кошелька в американских долларах, минимальное комиссионное вознаграждение по переводу и перевод в наличные электронных денег.

Stripe – у американцев считается альтернативным вариантом PayPal. Принимает платежи из 25 стран, в 100 видах валюты разными способами. У веб-страницы простой и понятный интерфейс.

Значение электронных денег

Электронные деньги – это электронная замена наличных денег (монет и банкнот), которая хранится на электронном носителе и благодаря которой появилась возможность производить безналичные расчеты разных размеров посредством мобильной связи и интернета в самых разных отраслях деятельности непосредственно в момент осуществления сделок в специальных пунктах продаж и торговли.

Расчеты с помощью электронных денег выгодны там, где неудобно использование других способов оплаты Их главные достоинства — простота в обращении, почти никаких формальностей и достаточно высокий уровень безопасности. Также не нужно никаких бумажных счетов и договоров, а производить платежи можно даже дома.

Электронные платежи — это, как правило, всего лишь перевод обычных денежных средств с одного банковского счета на другой с целью оплаты чего-то.

Электронные наличные деньги — это наличность, выраженная в цифровой электронной форме, используемая в сетевых расчетах, которая представляет собой электронные купюры, которые перемещаются в виде цифрового документа по сети. Технология электронных наличных денег позволяет оплачивать товары и услуги в виртуальной экономике,что называется не выходя из дома или офиса, просто передавая информацию от одного компьютера к другому. Электронные наличные деньги, подобны обычным реальным наличным деньгам, анонимны и могут использоваться многократно, а номера цифровых банкнот уникальны. Их можно передавать, минуя банк, от одного лица другому, но при этом сохраняя в пределах сетевых платежных систем. При оплате товара или услуги цифровые деньги передают продавцу, который либо передает их участвующему в системе банку для зачисления на свой счет, либо расплачивается ими со своими партнерами. В настоящее время в Интернете очень распространены разные сетевые платежные системы.

Электронные деньги имеют некоторые преимущества по сравнению с бумажными — это прежде всего конечно увеличение скорости передачи платежных документов; упрощенная обработка банковской корреспонденции; а также снижение стоимости обработки платежной документации.

Если рассматривать электронные деньги в более широком смысле слова, – это совокупность подсистем наличных денег (в таком случае эмиссия осуществляется без открытия персональных счетов) и безналичных денег (эмиссия осуществляется с открытием персональных счетов) или же как система денежных расчетов, которая осуществляется с помощью электронной техники.

Электронные деньги — в более узком смысле представляют подсистему наличных денег, которые выпускаются в обращение банками или специализированными кредитными институтами. Здесь основное отличие — при платеже совсем не обязательно использование банковского счета,и сама операция осуществляется от плательщика к получателю без участия банка.

Webmoney

Открытие аккаунта в системе позволяет создавать кошельки в российских деньгах, долларах, евро, белорусских рублях и украинских гривнах.

Сервис начал свою работу в 1998 году и признан лучшей платформой для сотрудничества с иностранными заказчиками.

Положительные стороны Вебмани представлены:

- мультивалютными кошельками – операции проводятся в российских рублях или иностранных денежных средствах;

- широким распространением системы — позволяет осуществлять переводы пользователям из разных стран;

- высоким уровнем безопасности – риск мошенничества и атак хакеров сведен к минимуму.

К недостаткам Вебмани пользовали относят частую блокировку интернет-кошельков при совершении сомнительных операций, с блокировкой доступа как отправителя, так и получателя перевода. Проблемы с пополнением баланса или выводом средств – при нахождении на территории иностранного государства с ними могут возникнуть сложности.

Отдельные платежные платформы практически не используются в Российской Федерации. К малораспространенным системам относят:

AliPay – крупнейшую площадку, входящую в состав Alibaba Group, созданную в 2004 году. Кроме оплаты товаров внутри группы, ее услуги используют около 460 тысяч компаний, разбросанных по всему миру. У платежной платформы имеется собственная программа, позволяющая совершать операции с мобильного телефона.

PAYEER – позволяет совершать переводы во все страны мира, не берет комиссию за транзакции. У системы 15 миллионов пользователей, проведение операций осуществляется анонимно. Платформа не блокирует учетные записи, выпускает бесплатные карты, выводы с которых проходят без комиссионного вознаграждения.

ADVCASH – многофункциональная платежная система, работающая с 2014 года. Производит переводы электронных денег по всему миру, работает с основными для Российской Федерации валютами. Пользователи могут воспользоваться услугой получения виртуальных и пластиковых карточек. Все транзакции внутри платежной системы проходят без комиссии.

PERFECT MONEY – на официальной странице веб-портала поддерживается 23 языка, в сутки проходит обработка около 40 миллионов операций. Сервис начал работу в 2007 году, характеризуется минимальными комиссионными вычетами, высоким уровнем защиты личных страниц пользователей. Пополнение кошелька происходит несколькими способами, ежемесячно выплачиваются суммы остатков со счетов.

Epayments – с 2011 года в системе зарегистрировались более 500 тысяч пользователей, каждый год в ней совершаются сделки на 3,5 миллиарда евро. Электронные деньги выводятся на Визу, Мастеркард, банковские счета, на кошелек Яндекс.Деньги. Пластиковая карточка от компании является многоцелевой, с ее помощью можно оплачивать покупки в магазине, получать наличные в российских и зарубежных банкоматах.

PAYONEER – платежная площадка занимается переводом, используется фрилансерами, работающими с зарубежными работодателями. Сервис производит выплаты без территориальных ограничений, в 200 странах, работает с местными валютами: 90 разновидностей. К специфике системы относят открытие интернет-кошелька в американских долларах, минимальное комиссионное вознаграждение по переводу и перевод в наличные электронных денег.

Stripe – у американцев считается альтернативным вариантом PayPal. Принимает платежи из 25 стран, в 100 видах валюты разными способами. У веб-страницы простой и понятный интерфейс.

Виды. Их преимущества и недостатки

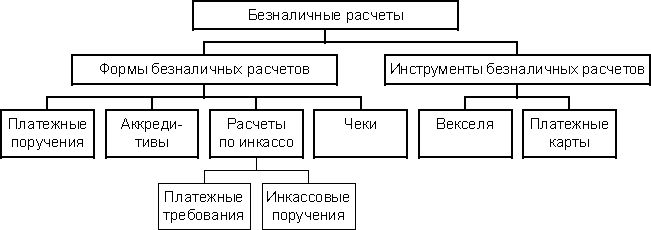

В правовой природе существует несколько форм, в которых осуществляются безналичные расчеты.

Формы и инструменты

В соответствии с Положением Банка РФ №383-П к этим формам относятся:

- Расчеты с помощью платежного поручения. В этом случае оформляется документ, в котором содержится поручение банку за счет средств плательщика произвести перевод указанной в платежном документе суммы. Перевод осуществляется в сроки и тому лицу, которые указаны в поручении. Такой вариант перевода считается одним из самых простых и традиционных. Действует платежное поручение в течение 10-ти дней, в которые не входит день составления документа. Доступен данный формат расчетов даже обычному гражданину, у которого нет расчетного счета. Неудобство расчетов посредством платежных поручений состоит в том, что если в документе при оформлении допущена ошибка, то она может стать причиной существенной задержки платежа или его отправки не тому получателю средств;

- Расчеты посредством аккредитива. Фактически это – специальный счет, который используется только для расчетов по операциям, требующим посредничества банка. Иными словами, аккредитивом называется распоряжение плательщика банку о переводе средств их получателю только при соблюдении последним особых условий, например, поставки товаров, предоставления документов и иных условий. Действие аккредитива простым языком можно описать так: покупатель открывает в своем банке аккредитив и переводит туда стоимость производимой им покупки, но получить эти средства поставщик сможет при условии поставки товара и передачи сопроводительных документов банку, где открыт аккредитив. И тогда банк осуществляет перевод средств. Удобство такой формы расчетов – в защищенности сделки. Но недостаток аккредитива в его дороговизне, в его обособленности от договора банковского счета (аккредитив открывается отдельно), в участии в переводе средств нескольких сторон: покупателя и поставщика, банка-эмитента (он открывает аккредитив) и банк-исполнителя (он осуществляет исполнение аккредитива). Кстати, часто один банк может быть и исполнителем, и эмитентом;

- Расчеты посредством инкассовых поручений или инкассо. Их специфика в том, что такие расчеты возможны только при наличии у взыскателя (получателя) средств прав на предъявление требований ко счету должника (плательщика). Эти права могут быть предусмотрены законом либо договором, который заключен между держателем счета (должником) и банком. Инкассо по своей сути носит взыскательный характер. Т.е. получатель средств, чтобы взыскать необходимую сумму, должен предъявить банку-держателю счета плательщика необходимые сведения о должнике и его обязательстве. Также инкассовое поручение по своей сути не носит уведомительный характер. О списании средств должник часто узнает только после снятия у него денег. И это способно затруднить проведение должником иных банковских операций из-за нехватки средств на счете;

- Расчеты через чековые книжки. Этот вариант условно можно назвать налично-безналичным, поскольку подразумевает списание средств со счета чекодателя на счет чекодержателя или выдачу ему наличных денег. Причем, расчет по чекам производится только при условии, что у чекодателя есть на счету достаточная сумма денег и после подтверждения личности предъявителя чека и подлинности самого чека;

- Расчеты в форме прямого дебетования. В этом случае перевод денег производится по требованию их получателя. Для выполнения данного перевода у оператора, который будет выполнять расчетную операцию, должен быть договор с плательщиком и его акцепт (согласие) на реализацию такой операции. Подобные расчеты осуществляются в рамках национальной платежной системы России и при наличии платежной карты. Акцепт держателя карты на списание с нее средств должен быть закреплен в договоре или ином документе, который дополняет договор;

- Расчеты в виде перевода электронных денег. В рамках этого вида безналичных расчетов физическое лицо (гражданин) предоставляет оператору для ведения операций денежные средства, как с его личного банковского счета или без такового, так и со счетов организаций и предпринимателей, которые предоставляют средства в пользу данного гражданина. Но это возможно только, если в договоре между физическим лицом и оператором предусмотрено подобное право. Что касается предпринимателей и организаций, то они могут использовать только средства своих банковских счетов. Последние два вида безналичных расчетов регулируются законом «О национальной платежной системе» от 27.06.11г. №161-ФЗ.

О преимуществах безналичных расчетов рассказано в следующем видеосюжете:

2) Типы электронных денег.

По типу технического устройства электронные деньги бывают двух типов: на базе смарт-карт (card-based) и на базе сетей (network-based). Последовательно рассмотрим оба типа.

Электронные деньги могут храниться и переноситься с помощью так называемых смарт-карт. Смарт-карта — пластиковая карта со встроенным микропроцессором, обладающая программируемым постоянным запоминающим устройством, операционной системой и оперативной памятью. Смарт-карты представляют собой микрокомпьютеры. Их операционная система поддерживает файловую систему и содержит большое количество криптографических средств безопасности. Таким образом, деньги хранятся в виде записей («денежных файлов») в памяти компьютера, размещенного на карте. Одними из наиболее известных проектов, использующих смарт-карты, являются Mondex и Visa Cash.

Теперь должно быть очевидно, что смарт-карты отличаются от обычных банковских карт. Подчеркнём это ещё раз. Обычная карта не содержит информации о состоянии счета, а лишь является инструментом доступа к расчётному счету. При зачислении денег на банковский счёт на дебетовую или кредитную карту зачисления не происходит. При пополнении смарт-карт остаток на счёте уменьшается ровно на ту сумму, на которую была пополнена смарт-карта.

Второй тип электронных денег по техническому устройству — на базе сетей. Этот тип является в настоящее время самым распространенным, наиболее удобным и защищенным средством платежа, так как использует шифрование данных и электронную подпись. Данный вид электронных денег применяются представляет собой некоторую программу или сетевой ресурс и используется большинством коммерческих сервисов. (WebMoney, Яндекс.Деньги, E-gold, E-port, PayCash)

По государственному регулированию статуса электронных денег различают фиатные и нефиатные электронные деньги.

Фиатными называют денежные средства, выраженные в государственной валюте. Эмиссия электронных фиатных денег происходит по правилам национальных центробанков. Государство посредством законов обязывает всех граждан принимать к оплате фиатные электронные деньги. Примером фиатных электронных денег является небезызвестная система PayPal.

Нефиатные электронные деньги относятся к негосударственным платёжным системам и эмитируются частными платёжными ассоциациями. Их надёжность не гарантируется государством, хоть часто они и привязываются к курсу национальных валют. Широко распространены нефиатные электронные деньги на базе сетей. (WebMoney, QIWI, EasyPay)

В каждом из описанных типов может как требоваться идентификация пользователя (персонифицированные системы), так и не требоваться (анонимные или неперсонифицированные системы).

Рекомендации

Пользуясь следующими советами можно избежать недоразумений при использовании электронных валют. Прежде всего, нужно понимать, что при выборе кошелька человек не всегда свободен.

Нужно использовать только официальные сайты, имеющие защищенное соединение. Нельзя увлекаться подозрительными обменниками, в особенности с WM деньгами. Это может быть чревато потерей денежных средств.

Никому и никогда нельзя говорить свои ключи, пароли и коды. Нужно реагировать на информацию, которые связана с электронной системой. Все новости и проблемы в работе выбранной системы всегда отображаются в финансовых информагентствах.

Заключение

Электронные деньги – это удобно, быстро и безопасно. От пользователя требуется правильно выбрать сервис в соответствии со своими потребностями и следовать правилам, установленным в системе.

Перспективы ЭД самые широкие. Есть мнение, что в будущем традиционные средства расчета перестанут существовать, и люди будут использовать только цифровые деньги – криптовалюту и единицы ЭПС.

А какими виртуальными кошельками пользуетесь вы?

Желаем вам много денег независимо от системы платежей! Делитесь опытом, задавайте вопросы, пишите отзывы и пожелания. Делитесь ссылкой на статью с друзьями в соцсетях. До новых встреч!

Источник