Заработок на бирже через интернет: виды активов, способы и размер дохода

Содержание:

- Успешная игра на бирже – случайность или закономерность?

- Советы для начинающих — как можно заработать

- С чего начать обучение торговле на бирже

- Как начать торговать с нуля: 8 шагов

- Способы заработка

- Инструменты биржевой торговли

- Торговая платформа

- Торговая стратегия Фибоначчи

- Керри трейд

- Биржевые термины для торговли акциями

- Популярные торговые биржи

- Как зарабатывают на бирже: трейдинг и инвестиции

Успешная игра на бирже – случайность или закономерность?

Совокупность операций, которые трейдеры совершают на бирже, часто называют игрой или рулеткой. Однако подобные термины обычно употребляют те, кто мало знает об этом виде торговли, или же пробовал «сыграть», но попытка не увенчалась успехом.

Успешные трейдеры называют свое занятие работой, причем интеллектуальной, поскольку думать и анализировать приходится много и постоянно. Участники биржи, достигшие высоких результатов, утверждают, что торговлю в этой сфере следует воспринимать так же, как любой другой бизнес, а не как игру.

«Жертвам» трейдинга, потерявшим весь депозит, проще воспринимать свою неудачу как результат влияния несчастливого случая. Ведь признать, что потери возникли из-за жадности или нетерпеливости, сможет не каждый.

Бесспорно, предсказать направление, в котором будет двигаться торговля, чрезвычайно сложно. Но, как и в обычной работе, здесь необходим опыт, а его нельзя получить, не набив шишек. Зато когда нужные навыки и знания превратят новичка в профессионала, последний сможет достаточно точно прогнозировать направление рынка. В результате он начнет зарабатывать, и успех этот будет обеспечен мастерством, а не сомнительными «факторами», вроде правильного расположения звезд на небе.

Советы для начинающих — как можно заработать

Если вас интересует заработок на бирже, но достаточного опыта в трейдинге еще нет, то стоит соблюдать некоторые предосторожности:

- Планируя заработать деньги на бирже, не стоит сразу бросаться в бой. Опытные трейдеры рекомендуют сначала воспользоваться возможностями демо-счета. Это не принесет вам денег, но зато даст возможность проверить, насколько вы готовы к работе, насколько эффективной является ваша стратегия, а это обезопасит от ошибок в будущем.

- Не стоит брать деньги в долг или оформлять кредит. Работа на бирже, особенно для новичков, сопряжена с рисками. Если вы настроились освоить эту профессию, то постарайтесь накопить собственный, пусть и небольшой, капитал.

- Иногда для того, чтобы начать быстро торговать и зарабатывать много, новички делают одну ошибку — пополняют депозит на слишком большую сумму и в результате неудачной сделки теряют все. Специалисты рекомендуют начинать с небольших ставок и развиваться постепенно, проверяя разные стратегии. Ошибки случаются у всех, но в случае неудачи у вас должны остаться средства.

- Стоит контролировать свои эмоции и во время сбора информации и оформления сделок руководствоваться только рассудком. Никогда не проводите сделки под влиянием момента.

- Не стоит устанавливать слишком большое кредитное плечо — это может привести к полному срыву депозита по неопытности.

Если вы ищете информацию о том, как начать играть на бирже, то помните — даже если вы закрыли несколько первых сделок, нельзя позволять себе расслабляться. Двигаться нужно постепенно, небольшими шагами.

С чего начать обучение торговле на бирже

Трейдер обучается торгам

После изучения терминологии можно приступать к следующему этапу — как начать торговать на бирже новичку. К трейдингу нужно подготовиться. Постоянно изучать рынок и продумывать стратегии. Это и есть инструкция к обучению.

Для начала, нужно разобраться в основных принципах торгов и разработать свою стратегию или адаптировать под себя уже существующую. Есть несколько стилей торгов:

- Долгосрочные.

- Среднесрочные.

- Краткосрочные.

Долгосрочные трейлеры — это инвесторы. Они работают на покупки, собирают портфель ценных бумаг и рассчитывают на прибыль через один или несколько лет. Процесс получения реальной прибыли в долгосрочных сделках зависит от умения правильно анализировать финансовую отчетность компании, в которую инвестируются средства.

Среднесрочные — это трейдеры, которые зарабатывают на колебаниях длительностью от нескольких дней до нескольких недель. Особенностью такого подхода является то, что нужно найти точный момент для входа. Трейдеры следят за графиками от 15 мин до нескольких часов. Задачей является покупка на откате и продажа, когда цена вырастет. При этом надо стараться захватить как-можно больше таких импульсов. Эта торговля однозначно не для начинающих.

Краткосрочные трейдеры работают в очень коротких интервалах. Сделки длятся от нескольких минут до нескольких секунд. Они получают опыт быстрее других трейдеров за счет количества сделок. Плюс этого стиля торговли в том, что можно начинать с небольшим стартовым капиталом и иметь высокую потенциальную доходность. Минус — это колоссальная психологическая и эмоциональная нагрузка.

Перед тем как начать торговать, нужно четко определить, какой стиль торговли наиболее оптимален для характера и темперамента. Необходимо изначально определить количество времени, которое готов тратить трейдер в процессе работы — весь день или несколько часов.

Как начать торговать с нуля: 8 шагов

Перейдем к вопросу о том, с чего начать торговлю на бирже. Инструкция по включению в торговые операции аналогична для каждого участника. Стоит отметить, что все сделки совершаются в специальной программе для торговли на рынке – биржевой терминал.

1 — Обучение трейдингу

Первый шаг для начинающих – обучение, понимание принципов работы площадок. Рекомендуется уделять по несколько часов в день для анализа и формирования инвестиционного портфеля самостоятельно: литература, видео уроки, курсы от брокеров, практика на демо-счетах.

Получить доходность с инвестиций, не затрачивая времени на обучение, возможно лишь при передаче средств в доверительное управление. Первичные знания вы сможете получить в . Для получения доступа к бесплатным курсам и вебинарам зарегистрируйтесь на сайте. В каталоге выберите уровень «новичок» и интересующую вас тему. После выбора курса кликните по кнопке «Присоединиться». После этого ваша запись отобразиться в личном кабинете и в назначенное время начнется онлайн-трансляция.

Также широкий выбор обучающих семинаров представлен на сайте Сбербанка.

2 — Тренировка на демо-счете или в маркетплейсе Московской биржи

Демо-счета – отличный вариант для понимания, как начать торговать на московской бирже. Открыть его можно через любого брокера без стартового капитала. Торги проводятся с помощью виртуальных денег.

Альтернатива обучению торговле на бирже – маркетплейс ММВБ-РТС. Для обучения предоставляется 100 тыс. рублей (виртуальных), которые можно вложить в ценные бумаги или валюту.

3 — Определение целей (сумма, сроки, желаемая прибыль, допустимый уровень рисков)

Непосредственно перед открытием счета, определите конечную цель:

- обучение, понимание основ торговли на московской бирже;

- получение пассивного дохода;

- накопление конкретной суммы.

В первом случае можно обратиться к демо-счетам. Для двух последних вариантов стратегия получения дохода зависит от:

- стартового капитала;

- ожидаемой прибыли;

- ограниченности по срокам.

Исходя из этого, формируете портфель с определенным уровнем риска. Чем быстрее и больше требуется доходность, тем выше риск. Для долгосрочных инвестиций рекомендуется оставлять на высокорисковые вклады не более 10% (экспериментальные).

4 — Выбор брокерской компании

Выбор подходящего посредника в рейтинге брокеров осуществляется исходя из критериев надежности, стабильности, авторитетности. Важным фактором также являются правила торговли на бирже, условия вывода/пополнения средств.

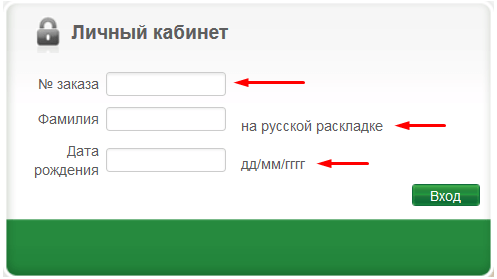

5 — Открытие брокерского счета

На данный момент открыть брокерский счет практически у любого посредника можно онлайн. Обычно вся информация размещается на официальных сайтах. Пройти регистрацию достаточно просто, однако может потребоваться верификация.

6 — Выбор торговой стратегии

Формирование индивидуальной стратегии основывается на следующих аспектах:

- уровень базовых знаний;

- желаемый период трейдинга;

- способ анализа (свечи, индикаторы, т.д.);

- принцип торговли.

7 — Пополнение счета

Пробная торговля на бирже не требует сразу крупных пополнений депозита. Можно начать с небольшой суммы — от 1000-2000 рублей. На эти деньги можно купить 1 лот недорогих акций или облигаций.

8 — Формирование портфеля

Портфель следует составлять из инструментов разного класса, чтобы диверсифицировать риски. Опытные трейдеры рекомендуют ориентироваться на долгосрочную перспективу: большую долю выделять на стабильные, безрисковые вложения.

Способы заработка

На фондовой бирже зарабатывать возможно двумя способами:

- трейдинг;

- инвестиции.

Четкого разграничения между этими вариантами нет. Многие эксперты склонны считать, что трейдинг – это краткосрочные сделки на протяжении дня, а инвестиции подразумевают более длительный подход. Также есть мнение, что инвестирование направлено на получение пассивного дохода от вложений, не предполагающее перепродажу активов.

Трейдинг

Целью трейдера является получить проценты за короткий промежуток времени и покинуть сделку

Вкладывая финансы в краткосрочные сделки, важно придерживаться собственной торговой стратегии. Здесь в приоритете волатильность (степень изменения цены) актива, так как заработок будет зависеть от колебаний (чем сильнее, тем выше прибыль)

Как обычно, действуют трейдеры:

Задействуют технический ценовой анализ, составленный по разным методикам (фигуры, уровни, волны).

Следят за новостями на рынке. Удачный вход трейдера зависит от скорости реакции на перспективную новость. Если начинать ее оценивать с позиции долгосрочности, то можно упустить момент.

Инвестиции

Инвестирование, в отличие от трейдинга, несет в себе получение долгосрочных дивидендов от вложений активов. Позиции могут удерживаться несколько лет. Инвесторы используют анализ основополагающих показателей компании – прибыль, расходы и прочее. Можно сказать, что инвесторы покупают не акции, а часть бизнеса, рассчитывая от этого в дальнейшем получать прибыль.

Так как долгоиграющие стратегии менее подвержены риску провала, то в итоге большинство инвесторов остаются в выигрыше – от 20 до 50% в год. Стоит учесть, что инвесторы вкладывают крупные суммы, нежели трейдеры. Общая прибыль оценивается по истечении нескольких лет.

С целью минимизировать убытки и добиться высокой прибыли инвесторы прибегают к диверсификации портфеля – вкладывание денежных средств, в различные направления.

Инструменты биржевой торговли

В зависимости от интересующего вас финансового инструмента для торговли можно выбрать одну из следующих секций:

- фондовая;

- валютная;

- товарная;

- рынок производных инструментов.

Акции

Высоколиквидный торговый инструмент, который предоставляет возможность владения доли компании (размер определяется исходя из количества приобретенных лотов). Акции считаются самым популярным активом фондового рынка. Доходность в среднем составляет около 30%. Прибыль для инвестора складывается из прироста цены и начисленных эмитентом дивидендов.

Облигации

Чем облигации отличаются от акций? Инструмент привлекателен для долгосрочных инвестиций от 2 до 10 лет. В целом, представляет собой долговое обязательство: компания «занимает» средства акционеров для какого-либо проекта и выплачивает купонный доход и в результате его реализации. Облигации могут быть государственными (ОФЗ), корпоративными и муниципальными.

ETF-фонды и БПИФы

ETF – биржевой инвестфонд, долю в котором можно приобрести, как и любую другую акцию. Этот инструмент представляет собой «кусок» от готового диверсифицированного портфеля ценных бумаг, который формируется по показателям базового индекса. Плюс этого инвестинструмента заключается в том, что он подходит для пассивного инвестирования. Инвестору не придется ломать голову над тем, какие же акции выбрать.

БПИФы — это биржевые паевые инвестиционные фонды. Покупая пай, инвестор вносит свой вклад в общий совокупный капитал, который затем инвестируется в различные финансовые инструменты. По мере роста входящих в портфель активов увеличивается и цена пая. Общим фондом руководит управляющая компания, которая берет за свои услуги комиссию (примерно 2-4%).

Валюта

Игра на валютном рынке Форекс считается наиболее востребованной среди трейдеров-спекулянтов, которые хотят зарабатывать на коротких позициях. Валюта может стать инструментом для долгосрочных вложений и диверсификации валютных рисков или спекуляций. Торговля валютой на платформах происходит по валютным парам. Наиболее торгуемые из них именуются основными (EUR/USD, USD / CHF).

Товары

Купля-продажа товарных активов происходит через фьючерсные контракты. Они размещаются на площадке в соответствии с минимально допустимым качеством и стандартным количеством. В перечень категорий товаров включены товары сельскохозяйственного и промышленного производства, металлы, энергия.

Фьючерсы и бинарные опционы

Торговля фьючерсами на биржевом рынке максимально приближена к реалистичности, поскольку покупка касается не абстрактного индекса , а реального актива. В частности, нефть, газ, хлопок. Это наиболее подходящий вариант для сезонных периодов, чрезвычайных событий. Доходность фьючерсов может быть более 100%.

Торговая платформа

Выбор правильной торговой платформы – залог стабильно хорошего заработка на фондовой бирже. Выбор площадки зависит от множества факторов, некоторые из которых основываются на ваших личностных предпочтениях.

Сегодняшние возможности позволяют определиться с выбором, сидя дома и используя для анализа интернет и размещенные в общем доступе данные.

ВАЖНО! Торговая платформа должна быть подходящей для вас направленности, а также иметь удобный для работы интерфейс. Круглосуточный доступ к просмотру торгов в реальном времени, простота при подаче и получении заявок, абсолютный доступ к динамике по каждому инструменту – минимальный набор требований к хорошей стабильной бирже

Торговая стратегия Фибоначчи

Стратегия торговли по уровням Фибоначчи одинаково эффективно работает и на восходящей, и на нисходящей тенденции на рынке.

Эта стратегия торговли рассчитана на поиск точек входа на рынок против тренда либо в самом начале нового тренда. Чтобы понять, что текущий тренд ослабевает или заканчивается, необходимо использовать индикатор MACD. Однако, он не показывает точки разворота, а лишь указывает на место, в котором разворот может произойти. Чтобы узнать конкретную цену для открытия новой позиций как раз и используется индикатор Фибоначчи.

Торговля ведется или рыночными ордерами или отложенными лимитными. Последние, в отличие от рыночных, открываются по точной цене, независимо от занятости сервера, что обеспечивает гарантированный вход в рынок по расчетам трейдера. Также нужно учитывать, что Take Profit подвержен проскальзыванию, а вблизи новостей есть резон сокращать нахождение в рынке до минимума.

Стратегия Фибоначчи универсальна: ее можно применять на любом временном периоде, на любых стадиях рынка, и при любой волатильности. Стратегию можно использовать всегда. Чем больше на рынке трендов, тем больше будет сигналов. Срочность торговли трейдер может выбирать самостоятельно, в зависимости от наличия времени.

Керри трейд

Керри трейд используется многими крупными компаниями по всему миру, чтобы получить значительный процентный доход. По сути, вы покупаете валюту с более высокой процентной ставкой и продаете валюту с более низкой процентной ставкой.

Так, например, если австралийский доллар имеет 4-процентную процентную ставку, а японская иена имеет 1-процентную процентную ставку, то покупка пары AUD/JPY даст чистую 3-процентную процентную ставку, и это считается положительным керри трейдом.

С другой стороны, если вы продали пару AUD/JPY, вы бы заплатили 3-процентную процентную ставку. Это считается отрицательной сделкой. Трейдеры должны знать о влиянии переноса сделок, когда они покупают и продают валюты, потому что отрицательные затраты могут иногда съесть потенциальную прибыль сверх ожидаемой доходности.

Вы можете задаться вопросом, почему такая низкая процентная ставка будет привлекательной? Важно помнить с помощью этой техники торговли вы можете заработать многократную разницу в процентных ставках. Например, исходя из 3%, которые мы упоминали ранее, позиция с кредитным плечом 1:10 потенциально может приносить 30% годовых

Теперь, хотя кэрри трейд звучит как торговля «без потерь», на самом деле вы все равно должны учитывать потенциальные колебания рынка, пока удерживаете свою позицию. В зависимости от того, движется ли рынок в направлении положительного керри трейда, вы можете получить прибыль или убыток, превышающие доход от разницы процентных ставок.

По сути, лучшими сделками керри трейда являются те, которые имеют не только привлекательную разницу процентных ставок, но также положительный рыночный уклон в выбранном вами направлении.

Биржевые термины для торговли акциями

1 Торговый терминал — это программа для доступа к торговле. Поскольку не у всех есть возможность торговать акциями через компьютер, то можно использовать приложение для смартфонов (есть под Android и iOS).

2 Тикер — это краткое обозначение акции на бирже. Делается, чтобы упростить поиск и точно идентифицировать компанию.

На разных биржах тикеры могут дублировать друг друга. Поэтому помните, что тикер является уникальным только в рамках одной биржи.

3 Премаркет и постмаркет — это дополнительное время торговли на бирже перед началом и после завершения основной торговой сессии. Читайте подробнее: торговля на премаркете и постмаркете.

4 Голубые фишки — это акции крупных компаний, имеют самую большую ликвидность на рынке (их можно легко продать и купить даже большим объёмом). Есть также акции второго и третьего эшелона. Они менее ликвидны и, как правило, они более дешевы оценены по мультипликаторам.

5 Биржевой стакан — это таблица со всеми заявками на покупку и продажу. Указана цена и объём.

6 Волатильность (volatility) — это относительная характеристика рынка, отображающая силу колебаний цены. Если биржевые котировки сильно колеблются плюс/минус, то говорят о высокой волатильности.

7 Гэп — это ценовой разрыв в котировках. Происходит на открытии рынка за счёт множество накопившихся новостей. Может быть как вверх, так и вниз.

8 Квалифицированный инвестор — участник торгов, который обладает доступом ко всем видам финансовых инструментов (в том числе, к очень рискованным). Для присвоения статуса квалифицированный инвестор необходимо обладать одним из двух критериев: 1) Наличие на счёту 6 млн рублей, 2) Ежемесячные торговые операции в течении 12 месяцев. Есть ещё критерии для тех, кто имеет образование или работал в этой отрасли несколько лет.

9 Ликвидность (liquidity) — это показатель объёма торгов. Например, ликвидный рынок даёт возможность приобрести или продать финансовые активы в любой момент торгов без проскальзываний цены и затрат на спред.

10 Паттерн (pattern) — это модель (шаблон) на графике, является предвестником дальнейшей ситуации на рынке. Например, бывают паттерны роста, падения. Подробнее: свечные модели и паттерны на примерах.

11 Сплит (Stock split) — это увеличение числа находящихся в обращении акций путем их дробления. Например, сплит 1 к 4 означает, что если была 1 акция ценой 10000 руб, то станет 4 стоимостью 2500 руб. Подробнее: что такое сплит.

12 Фондовый индекс (Index) — это финансовый инструмент, который отображает стоимость совокупности группы акций. Каждая акция входит в индекс со своим весом, в зависимости от ликвидности торгов этого инструмента. Таким образом, индекс отображает общее положение дел на рынке акций. Читайте более подробно: фондовые индексы.

Популярные торговые биржи

Разберем популярные торговые биржи, которые пользуются наибольшим спросом среди опытных игроков и новичков.

Олимп трейд

Популярная площадка среди новичков. Бинарные опционы стали менее популярны, однако постоянно находятся новые пользователи, желающие угадать исход ситуации. Биржа захватывает своей простотой, но на деле все гораздо сложнее. Отлично подойдет для понимания базовых принципов торговли.

EXMO

Московская биржа располагает большим количеством торговых инструментов. Разнообразные российские и зарубежные акции позволяют собрать большой инвестиционный портфель. Хорошо подойдет для более продвинутых спекулянтов.

Poloniex

Криптовалютная биржа, пользующаяся до недавнего времени популярностью среди криптоэнтузиастов. Массовым оттоком стала необходимость идентификации, которая полностью противоречит идеи децентрализации. В остальном биржа удобна и надежна.

Форекс

Наиболее популярная биржа для проведения торгов по большинству активов. Необходимо подобрать наиболее честного брокера, чтобы не возникало проблем с депозитом.

Yobit

Еще одна популярная криптовалютная биржа, располагающая практически всеми известными альткоинами. Сервис удобен и безопасен, поэтому рекомендуется для торговли как новичкам, так и опытным трейдерам.

ММВБ

Бывшая отдельная биржа, которая вошла в состав MOEX.

Решать на какой бирже начать зарабатывать только вам, поэтому следует определить для себя наиболее комфортные направления. Все стратегии отличаются по своем сложности, поэтому подходят для определенного уровня трейдеров. Выбор правильной стратегии – залог успеха. Так для новичков лучше всего подойдет торговля по тренду и новостным событиям, а профессионалам контртрендовый способ и торговля с помощью паттернов.

Как зарабатывают на бирже: трейдинг и инвестиции

Первое, что потребуется для заработка на бирже — это деньги. Если у вас их совсем нет, то зарабатывать будет просто не с чего. Поэтому стоит иметь хотя бы небольшой стартовый капитал в 50-100 тыс. рублей для начала торговли. Далее, можно регулярно откладывать и копить деньги.

Чем больше денег на счёте, тем больше возможностей и потенциал прибыли.

Вариантов как можно заработать на бирже новичкам для большинства всего два:

- Трейдинг. Активная торговля и заработок на разнице курсов. Напоминают спекуляции;

- Инвестиции. Долгосрочные инвестирование и получение рыночной доходности;

Начинающие могут выбрать сразу два способа, то есть торговать, а какую-то часть денег откладывать на долгосрок.

Торговля vs инвестирование — что лучше и прибыльнее;

3.1. Трейдинг — как заработать

Большинство начинающих начинают с трейдинга. Даже если им кажется, что они хотят быть инвесторами, то после первого роста на 10-30% они начинают дёргаться: сейчас продам, после откуплю. Это не подход инвесторов, а подход спекулянтов.

Для заработка на трейдинге потребуется знания технического анализа, опыт и везение. Редко, когда через год трейдер начинает успешно зарабатывать. Чаще всего успехи в начале пути связаны скорее с удачным стечением обстоятельств. Но новички могут впадать в раш, видя головокружительный успех. А причина этого успеха, что трейдер просто удачно попал в период растущего тренда.

Истории с невозможностью остановится заканчиваются плохо. Трейдер теряет заработанные деньги и уходит в минус даже от своих вложенных.

Не бывает беспроигрышных стратегий. Будут периоды сильного роста, но будут и длительного снижение баланса трейдера. Не все готовы терпеть убытки несколько недель, а то и месяцев подряд.

Торговые стратегии для биржи;

Ознакомьтесь с материалами по техническому анализу:

Описание базовых торговых стратегий:

Плюсы и минусы трейдинга

- Потенциальная высокая прибыль;

- Максимальная простота торговых терминалов для совершения сделок;

- Много доступной информации;

- Нету ограничений по заработку;

- Можно торговать любыми финансовыми инструментами: акциями, валютами, товарами, криптовалютами;

- Торговать можно в моменты, когда есть желание;

- Можно зарабатывать в периоды падения, роста и флэта;

- Возможность торговать на понижение;

- Отнимает много времени;

- Эмоционально тяжелая работа, поскольку регулярно будут случаться убыточные сделки;

- Есть риски потери денег;

- Требуется большой опыт, прежде чем начнёте уверенно зарабатывать;

Главный секрет заработка на трейдинга: ПОДЕПРОДО. Что означает: покупай дешево, продавай дорого.

3.2. Инвестиции — как на них заработать

После трейдинга большинство трейдеров становятся инвесторами. Для многих инвестиции оказываются просто более прибыльным вариантом.

Инвестировать надёжнее всего просто в ценные бумаги, поскольку они склонны к росту.

Например, акции имеют среднегодовую доходность 12-15% годовых. У облигаций доходность меньше, но и риски по ним меньше. Хотим отметить, что имеется в виду средняя доходность за много лет. В отдельно взятый год или период значение может сильно отклониться от это нормы, как в большую сторону, так и в меньшую.

Хочу привести график роста американского рынка акций со дня его открытия (а это уже более 200 лет). На графике представлен рост $1 инвестированного в акции за 200 лет. За этот срок $1 вырос до $10 млн.

Не все финансовые активы подходят для инвестиций. Например, валюты, криптовалюты, товары не приносят пассивного дохода, они спекулятивны.