Как долги по кредитам по фамилии узнать онлайн: 3 простых способа узнать задолженность

Содержание:

- Содержание кредитной истории

- Каким образом данные попадают в БКИ

- Как получить кредитную историю?

- Как запросить отчёт онлайн

- Что делать, если у меня есть кредиты, которые я не брал

- Как оспорить кредитный рейтинг

- Как узнать, какие и где у меня есть кредиты

- Кто может узнать свою кредитную историю

- Кому интересна моя кредитная история?

- Лучшие способы узнать свою кредитную историю

- Как узнать, есть ли кредиты на ваше имя

- Кому и зачем нужна кредитная история

- Заключение

Содержание кредитной истории

Документ состоит из 4 частей:

- Титульная. Ф. И. О. физического лица, его ИНН и СНИЛС, паспортные данные.

- Основная. Адрес регистрации и фактического проживания. Сведения о регистрации в качестве ИП и о банкротстве, если такие данные имеются. Подробная информация о кредитах, полученных физическим лицом (суммы, проценты, условия и конкретные даты погашения, предмет залога и т. д.).

- Дополнительная (закрытая). Сведения о финансовом учреждении, выдавшем вам кредит, и о лице, которое получило от вас согласие на получение отчета по займам.

- Информационная. Формируется по каждой заявке физического лица на получение кредита, в том числе и по тем заявлениям, по которым было отказано в получении займа.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Банк или другая финансовая организация, в которой граждане получают заемные деньги, может заключить договор сразу с несколькими БКИ. В результате сведения о вас могут оказаться не в одной, а в двух, трех и т. д. бюро.

Каким образом данные попадают в БКИ

Информация для сбора КИ поступает от МФО, банков, финансовых управляющих по делу о банкротстве физлица, кредитных кооперативов, судебных органов (в связи с нарушением исполнения обязательств должника). Банки, МФО, КПК обязаны передавать все данные для формирования КИ относительно заемщиков, принципалов и поручителей минимум в одно БКИ, внесенное в соответствующий реестр Банком России. На деле же многие из них передают сведения сразу в несколько бюро и делают запрос информации о потенциальном клиенте в 2 или трех БКИ. К примеру, Сбербанк отправляет данные о заемщике в 4 БКИ а запрашивает их — в 7 организациях

Как получить кредитную историю?

Сначала ее нужно найти

Ваша кредитная история может храниться в одном БКИ или сразу в нескольких. Чтобы узнать, в каких именно бюро хранится ваша история, нужно отправить запрос в Центральный каталог кредитных историй. Проще всего сделать это онлайн:

Через Портал госуслуг

Нужно зайти во вкладку «Услуги», в раздел «Налоги и финансы», в подраздел «Сведения о бюро кредитных историй». Для доступа к данным понадобятся только паспорт и СНИЛС.

В ответ Банк России пришлет вам в личный кабинет на Портале госуслуг список всех БКИ, в которых хранится ваша кредитная история. Информация будет включать название, адрес и номер телефона бюро.

На сайте Банка России

Для этого вам понадобится код субъекта кредитной истории (комбинация букв и цифр). Если вы брали кредит или заем хоть раз в жизни, значит, этот код у вас уже есть. Его можно найти в вашем кредитном договоре либо уточнить в банке или МФО, в которых вы брали кредит.

Если вспомнить старый код не удается, а банк или МФО не помогают, код можно сформировать заново. Для этого нужно лично обратиться в любой банк или бюро, чтобы создать новый код.

Этот код надо будет указать в запросе, который нужно создать на сайте Банка России. Не позднее следующего рабочего дня вы получите письмо с названиями всех бюро, где хранится ваша история.

Если вы не любитель онлайн-запросов, то можно, например, направить телеграмму в Центральный каталог кредитных историй. Ответ придет в течение трех дней. Но пришлют его на электронный адрес, который вы укажете в телеграмме. В письме вам сообщат, в каких бюро хранится ваша кредитная история.

Когда вы узнаете список бюро, нужно в каждом из них запросить свою кредитную историю

-

Бесплатно

По

два раза в год каждое бюро обязано предоставить вам кредитную историю бесплатно. При этом можно выбрать: дважды запросить отчет на электронную почту или один раз в электронном виде и один раз — на бумаге.Подать заявку можно:

- Через сайт бюро

Чтобы получить документ в электронном виде, проще всего отправить онлайн-заявку через сайт БКИ. В процессе оформления заявки вас автоматически переадресуют на Портал госуслуг для авторизации, а затем обратно — на сайт бюро. Отчет придет на электронную почту в течение трех рабочих дней.

- Телеграммой

Можно отправить телеграмму на официальный адрес БКИ. В ней нужно указать свое имя, данные паспорта и адрес электронной почты, на который вы хотите получить отчет. В этом случае вашу подпись должен заверить сотрудник почты. БКИ обязано прислать ответ в течение трех рабочих дней после получения запроса.

В офисе БКИ

Здесь вы можете получить свою кредитную историю в бумажном виде в тот же день. Для этого нужно прийти в бюро с паспортом.

Обычным письмом по почте

Самый долгий и трудоемкий вариант — отправить в БКИ письмо обычной почтой. Такой запрос должен быть заверен нотариусом. В письме можно указать, как вы хотите получить ответ: в бумажном виде на свой почтовый адрес или в электронном — на адрес электронной почты. В этом случае к трем дням на подготовку отчета прибавится время доставки писем.

За деньги.

Если кредитная история вам нужна срочно или чаще, чем дважды в год, вы можете получить ее за дополнительную плату.

Для этого можно использовать все перечисленные выше способы: обратиться в офис БКИ, послать телеграмму, отправить письмо по почте или оставить заявку на сайте бюро. При этом некоторые бюро за дополнительную комиссию могут предоставить отчет в режиме онлайн.

Кроме того, можно получить отчет через свой банк. Но при условии, что он сотрудничает с теми БКИ, в которых хранится ваша кредитная история. Оформить запрос можно через личный кабинет на сайте банка.

Запрашивать информацию через банк имеет смысл только в том случае, если ваши данные хранятся именно в тех бюро, с которыми сотрудничает банк. Иначе вы либо ничего не получите, либо должны будете дополнительно запрашивать информацию в других бюро.

БКИ публикуют на своих сайтах полный список банков, с которыми они работают.

Как запросить отчёт онлайн

Сегодня большинство запросов осуществляется через портал Госуслуг. Не нужно никуда ехать. Главное – пройти идентификацию.

Чтобы запросить кредитную выписку, следует действовать по пошаговой инструкции.

- Зайти в личный кабинет на ресурсе https://lk.gosuslugi.ru/info. Если его нет, то зарегистрироваться.

- Создать личный кабинет. Ничего сложного: придумать логин для учётной записи и пароль. Комбинации должны состоять из латинских букв и цифр.

- Проверить запись. При входе в личный кабинет с правой стороны всплывает окно о статусе профиля.

- Пройти идентификацию для пользования функционалом сайта в полном объёме. Сделать это легко и просто: выбрать и запросить какую-нибудь услугу.

- Идентифицировать профиль для БКИ. Требуется указать паспортные данные и номер СНИЛС (однако этого недостаточно, потому что учётная запись будет стандартной, а нужна именная).

- Сделать именную запись. Для создания второй нужно прийти с оригиналами документов в банк или центр обслуживания.

- После превращения стандартной записи в именную можно переходить на сайт Национального бюро кредитных историй – https://person.nbki.ru. Пользователю предоставляется две бесплатные попытки.

- Если две попытки узнать кредитную историю оказались безрезультатными, то за следующие придётся заплатить. Происходит автоматический переход на Робокассу.

Готово! Заходите в личный онлайн-кабинет и заказывайте выписку.

Личный кабинет на сайте Госуслуги

Личный кабинет на сайте Госуслуги

Почта

Справку из БКИ можно оформить почтовым отправлением. Для этого гражданину необходимо сделать следующее: скачать на сайте НБКИ бланк для заполнения, указать личную информацию, контактный номер телефона, специальный код, оплатить квитанцию (если в этом году не первый раз обращаетесь за получением выписки). Заверить письмо у нотариуса и отправить по почте с обязательным адресом проживания отправителя, так как обратное письмо приходит именно на данный адрес. Ответ получает адресат по истечении трёх рабочих дней после приёма письма вышеупомянутой организацией.

Телеграмма

Запрос телеграммой – один из основных способов получения данных из базы БКИ. Для процедуры заёмщику необходимо взять с собой паспорт на почту, чтобы сотрудник почтового отделения смог заверить подпись отправителя. Телеграмма содержит такие сведения:

- личные сведения кредитора;

- регистрационные данные;

- обратный адрес получения документа.

Сколько стоит документ и где получить в Москве, спросите вы? Услуга бесплатная, если вы обращаетесь впервые, если повторно – стоимость около 500 рублей. Время на решение вопроса – три дня со дня получения информации.

Персональное обращение клиента в банк

Если вам срочно нужна кредитная выписка из базы НБКИ, вы можете обратиться в банки-партнёры или региональные отделения. Они предоставляют данные на платной основе (стоимость различная у каждой организации и устанавливается главой финучреждения). В каждом регионе РФ можно обратиться практически в любое отделение банка для получения выписки по КИ.

Курьерская доставка

Сделать выписку из НБКИ можно в режиме онлайн и оплатить курьерскую доставку, если вы самостоятельно не можете подъехать в отделение банка, почты или отправить телеграмму. Все расходы самостоятельно оплачивает заявитель, включая национальную выписку из НБКИ, если вы обращаетесь повторно или несколько раз обращались до этого момента.

Личное обращение в офис НБКИ

Где ещё можно взять указанный документ, спросите вы? Ответ прост – самостоятельно обратиться в национальное учреждение, где находятся данные о каждом кредиторе. Ведь НБКИ – это огромное хранилище информации, в котором помещаются сведения о более 190 млн граждан. Это существенная цифра. Такая процедура предусмотрена только для жителей Москвы и области, так как организация расположена в столице РФ. Для регионов можно обратиться в банки-партнёры или другие организации, которые ведут сотрудничество с НБКИ.

Что делать, если у меня есть кредиты, которые я не брал

Получив данные из своей кредитной истории, человек задается справедливым вопросом: а что теперь делать с полученной информацией? Ответ прост: если она нулевая – радоваться, у вас нет кредитов, положительная – тоже хорошо, просрочек нет, отрицательная – пытаться исправить, самостоятельно или через кредитного доктора.

Гораздо хуже, если вы нашли то, чего боялись – информацию о кредите, которого вы явно не брали, т.е. на вас повесили чужой кредит. Самостоятельно вы ни удалить, ни скорректировать эту информацию не сможете, вам нужно обращаться за помощью.

Что делаем:

- Сначала обращаемся в полицию и пишем заявление о мошенничестве. Желательно приложить к этому заявлению копию документов о том, что у вас паспорт был утерян или украден.

- С копией заявления идем в банк, и там тоже пишем заявление о мошенничестве, и вашей непричастности к кредиту. Требуйте провести проверки, запрашивайте записи с камер, оставляйте жалобу на конкретного сотрудника, который оформил ложный договор.

- Одновременно с этим в режиме онлайн или лично подавайте заявление в БКИ, где содержатся ложные сведения. Бюро изучит ваш вопрос и направит запрос в банк для проверки. В течение 30 дней вам должны дать ответ.

Если банк отказывается с вами сотрудничать или БКИ отказывает в удалении ложных записей, то единственный вариант решить эту проблему – обратиться в суд. К сожалению, просто так этот кредит никуда не исчезнет, вам придется доказывать, что это не вы его взяли, и не вы должны возвращать. Судебное решение заставит банк и бюро быть более сговорчивыми.

Как оспорить кредитный рейтинг

Для оспаривания своей кредитной истории можно также воспользоваться официальным сайтом НБКИ, разделом «Оспорить кредитную историю физическим лицам».

Оспаривание информации производится в заявительном порядке. Заемщику надо составить заявление по форме выбранного БКИ.

В нашем примере можно воспользоваться формой с сайта НБКИ.

В заявлении указываются:

- полная информация по субъекту кредитной истории (ФИО, паспортные данные, адрес места регистрации, контактный номер телефона);

- причина несогласия.

Проставляется дата и подпись, а также дается согласие на обработку персональных данных.

Заполненное заявление можно направить в БКИ по Почте России (желательно заказным письмом или ценным письмом с описью вложения) или обратиться лично в офис бюро. Отправить заявку на оспаривание через интернет в данное БКИ нельзя. Но есть некоторые бюро, которые принимают такие заявления и по электронной почте.

Бюро самостоятельно направляет запрос в финансово-кредитные учреждения, которые допустили ошибку или представили недостоверную информацию, и в течение 14 рабочих дней банк должен внести исправления. По результатам проведенной проверки БКИ направляет в адрес заемщика официальное письмо с решением по спорному вопросу.

Сроки внесения информации об исправлении недочетов для банков зависят от БКИ, подавшего запрос, и составляют от 14 рабочих дней до 1 месяца.

Если человек не согласен с полученным ответом, то он может обратиться в суд с исковым заявлением о внесении изменений в КИ.

Срок внесения изменений банками по кредитной истории утвержден пунктом 3.7 статьи 5 Федерального закона «О кредитных историях» и составляет не более 5 рабочих дней. БКИ вносят изменения в кредитную историю и персональный кредитный рейтинг в течение суток после получения данного изменения.

Как узнать, какие и где у меня есть кредиты

Есть несколько вариантов того, как можно узнать о наличии у вас кредитных задолженностей. Раньше это можно было сделать только при личном посещении определенной инстанции, сейчас же, благодаря всеобщей цифровизации, можно также получить нужные сведения в режиме онлайн.

Есть три основных метода получения данных:

- Обращение в банк. Это самый простой вариант, работает только в том случае если вы уже знаете, что у вас есть задолженность именно здесь. Например, письмо от них пришло или звонок поступил. Лучше обратиться лично в отделение с паспортом, либо сначала позвонить по телефону горячей линии.

- Запрос кредитной истории в БКИ – поможет узнать сразу и в одном месте обо всех долгах, которые у вас сейчас есть.

- Сайт судебных приставов – сюда попадают те долги, по которым уже образовалась проблемная просроченная задолженность, и кредитор обратился в суд с иском о ее взыскании.

Конечно же, всех интересует именно кредитная история – что это, где хранится и как получить. Расскажем более подробно.

Кто может узнать свою кредитную историю

Индивидуальная информация о каждом кредитозаемщике отражается в его КИ. Она открывается при оформлении любого кредитного продукта, в том числе при поручительстве, и хранится в БКИ на протяжении 15 лет.

Финансовое досье состоит из 3 частей:

- Титульная – в ней указаны персональные данные заемщика (ФИО, год рождения, данные паспорта, ИНН, СНИЛС).

- Основная – адрес проживания клиента, сведения о действующих и погашенных займах, кредитках, как происходило погашение задолженностей.

- Закрытая – сведения об организациях, предоставляющих кредитные продукты, налоговые данные о клиенте и кредиторах.

Плохие данные истории кредитов могут стать причиной отказа в выдаче займа

Полное досье имеет право получить только лицо, на которое оно заведено. Финансовые организации, страховые компании, работодатели могут получить доступ только к титульной и основной части досье. Они подают запрос для оценки надежности клиентов, будущих заемщиков и работников при трудоустройстве.

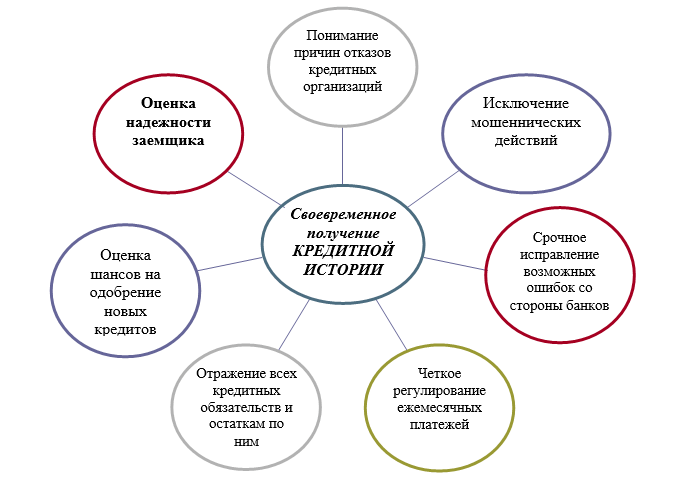

Зачем нужно периодически делать запросы на КИ? Предоставленный кредитный отчет позволяет решить сразу несколько вопросов:

- выяснить, насколько вы интересны банкам в качестве заемщика;

- разобраться с причинами частых отказов на получение займа;

- проконтролировать записи в досье;

- выявить, а затем исправить возможные ошибки;

- обнаружить подлог в персональных данных;

- при низком скоринге направить свои усилия для его улучшения.

Вам может быть интересно:

Кому интересна моя кредитная история?

Банкам, МФО и КПК.

Если вы обратитесь за кредитом, будьте готовы, что эти организации изучат вашу кредитную историю. И могут отказать, если с ней не все в порядке.

Страховым компаниям.

По данным бюро кредитных историй, существует связь между тем, как человек платит по кредитам, и тем, как он ведет себя за рулем. Водители, которые регулярно и надолго опаздывают с платежами, обычно чаще попадают в аварии и приносят страховщикам убытки. Поэтому страховщики тоже стали запрашивать кредитную историю, чтобы предлагать людям более справедливые цены на полисы.

Сервисам каршеринга.

Каршеринговые компании тоже запрашивают в БКИ кредитные истории и кредитные рейтинги водителей, прежде чем разрешать им пользоваться сервисом. Если человек задолжал крупные суммы и не возвращает кредиты, компании не рискнут дать ему доступ к своим автомобилям.

Потенциальным работодателям.

Такая проверка актуальна в большей мере для управленцев в банковской сфере, госсекторе или крупных коммерческих структурах. Сотрудник с кучей долгов, просрочек и плохой кредитной историей выглядит для работодателя не очень привлекательно. Если же соискатель стабильно платит по кредиту/займу, который составляет менее 30% его ежемесячного дохода, — кандидату это только в плюс. Работодатель может оценить это как проявление надежности и аккуратности, а также как умение управлять финансами.

Хорошо, пусть банки смотрят мою кредитную историю. Зачем мне за ней следить?

- Кредитная история поможет вам оценить свои шансы получить кредит/заем. Или понять, почему вам отказывают банки и МФО, страховые компании завышают тарифы на полисы, каршеринговые сервисы не подключают к своим услугам, а серьезные компании не берут на работу.

- Если вы потеряли важные документы, например паспорт, то с помощью кредитной истории сможете проверить, не оформили ли мошенники кредит по вашим документам.

- К сожалению, в кредитной истории могут быть ошибки. Заказав ее, вы сможете убедиться, что их там нет (или проверить, что исправления, которые вы внесли в вашу историю, действительно там появились).

Например, Иван полностью погасил ипотеку два года назад. Теперь он решил взять новую ипотеку — на квартиру побольше. Но банк отказывает ему в кредите. Иван недоумевает — он же аккуратно гасил предыдущий кредит, ни разу не просрочил платеж и даже закрыл ипотеку досрочно. Он же идеальный клиент! Заказав кредитную историю, Иван обнаружил, что его закрытая ипотека все еще числится активной. Оказывается, банк не передал в БКИ сведения о том, что кредит Ивана закрыт. Отсюда и отказ оформить новую ипотеку.

Что делать Ивану? Он может подать в бюро заявление о внесении изменений или дополнений в свою кредитную историю. В течение 30 дней со дня получения заявления бюро обязано провести проверку. Для этого оно запрашивает информацию у банка, МФО или КПК, которые передали спорные данные. Кредитор обязан либо подтвердить прежнюю информацию, либо прислать новые сведения. Если во время проверки кто-то запросит кредитную историю Ивана, бюро отметит те данные, которые уточняются и могут не соответствовать действительности.

Лучшие способы узнать свою кредитную историю

После того,

как будете знать, в каком БКИ находится КИ, переходите к непосредственной

проверке кредитной истории. Выбирайте один из этих способов.

Стоимость проверки — 299 рублей

Способы оплаты — QIWI Кошелек, Банковская карта, Яндекс.Деньги

Время подготовки отчета — рассмотрение заявки в течение 1 минута

Спец. предложение — 6 отчетов за 499 руб.

Обращение напрямую в БКИ

Обращение

напрямую в БКИ может быть:

- Путем личного визита в один из офисов.

- Направив телеграмму на адрес одного из офисов.

- Онлайн по паспорту. Если, конечно же,

есть такая возможность. Например, для того чтобы узнать кредитную историю

онлайн по паспорту в Эквифаксе, необходимо создать личный кабинет.

БКИ оказывает и другие услуги. Самыми популярными являются:

- Присвоение или изменение специального

кода. При себе нужно иметь документ, удостоверяющий личность – паспорт

гражданина Российской Федерации. - Оформление справки о всех БКИ, в которых есть КИ. Это актуально, если она отличается.

- Исправление КИ.

Обращение к агентам БКИ

Агентами БКИ являются «Ренессанс Кредит», «Почта Банк», некоторые банки в регионах. О том,

оказывается ли эта услуга, следует спросить из дома, позвонив по телефону. И

тогда в отделении придется провести не более получаса. Именно столько времени

занимает подготовка кредитной истории.

У этого способа есть один недостаток – он платный. Стоимость варьируется в диапазоне от

700 до 1500 рублей в зависимости от агента БКИ.

Обращение в салон связи «Евросеть»

При обращении в салон связи «Евросеть» нужно иметь при себе документ,

удостоверяющий личность гражданина Российской Федерации – паспорт. Вообще,

всегда берите его с собой – и при обращении напрямую в БКИ, и при обращении к

агентам БКИ.

Стоимость услуги составляет около 1000 рублей.

Также в салоне связи «Евросеть» есть такая услуга, как «Идеальный заемщик». Она

представляет собой своего рода порядок действий по улучшению кредитной истории.

Ее цена – около 500 рублей.

Посредством интернет-банкинга

Многие считают, что получить кредитную историю онлайн не доступно простому человеку, что для

этого требуются особые знания. Однако эта точка зрения является ошибочной. Для

этого достаточно зайти в «Личный кабинет» и выбрать соответствующий пункт.

Сейчас это могут сделать клиенты «Сбербанка» и «Бинбанка».

Стоимость услуги составляет около 500 рублей.

Посредством других сервисов

Они становятся все более популярными. Позволяют заказать мини-выписку, в которой указан

рейтинг, наличие просрочек и т.д. Подождать нужно будет буквально считанные

секунды. Заказать же кредитный отчет этим способом не удастся.

Стоимость услуги составляет около 300 рублей.

Самые крупные сервисы – MoneyMan и «Мой рейтинг».

Посредством АКРИН

АКРИН – это представитель НКБИ. Здесь можно:

- оформить справку из ЦККИ;

- спросить специальный код;

- заказать экспресс-выписку из НКБИ;

- заказать кредитный отчет из НКБИ;

- изменить кредитную историю в НКБИ;

- подключить информирование по SMS об изменении кредитной истории в

НКБИ.

Если возникнут трудности, то можно связаться со специалистами АКРИН – позвонив по

телефону или написав на электронную почту.

В АКРИНе необходимо пройти регистрацию и подтвердить личность. Оплата услуг производится несколькими

путями, в том числе переводом с банковской карты и электронных кошельков

Яндекс.Деньги и Webmoney.

Как узнать, есть ли кредиты на ваше имя

Есть официальный способ, как проверить, есть ли кредит на человеке. Найти необходимую информацию можно подав запрос в бюро кредитных историй (БКИ). Запрашивать информацию о себе лично имеет право любой человек. Сделать это можно бесплатно, но не более 2-х раз в год. За дополнительные отчеты придется заплатить от 300 до 1000 рублей. Есть несколько вариантов запроса этих данных. Некоторые являются более быстрыми, но платными. Есть и бесплатные.

Что такое Бюро Кредитных Историй

БКИ являются специально лицензированными компаниями, которые уполномочены собирать финансовую информацию о гражданах, пользующихся кредитными продуктами банков. Всего по России их около 30-ти. Разные банки сотрудничают с разными БКИ, так что информация о заемщике может храниться сразу в нескольких БКИ.

На каждого, кто становился заемщиком в банке хоть раз, БКИ формирует отчет — кредитную историю. В нем содержится следующая информация:

- персональные данные заемщика;

- информация о кредитах: сроки получения, суммы, остаток долга, наличие просрочек и так далее — это самая подробная часть отчета;

- информация о тех лицах и организациях, которые запрашивали КИ данного человека.

Наиболее полная версия КИ доступна для просмотра лишь самим заемщиком. Информативная часть по кредитам может быть показана некоторым лицам и организациям, например банкам. Но получить доступ к ней можно только с письменного согласия самого заемщика. Таким образом, человек самостоятельно может узнать, числится ли на нем кредит, запросив свою КИ.

Кому и зачем нужна кредитная история

Кредитная история (КИ) – это досье на заемщика, сформированное на основе данных по всем погашенным и действующим кредитам.

Факт! Каждому человеку рекомендуется знать состояние отчета вне зависимости отсутствия или наличия проблем с банками. Знание информации документа позволяет избежать многих «бед».

Своевременное получение отчета дает возможность решить проблемы в каждой из указанных частей финансовой «жизни» заемщика.

Кредитная история считается важнейшим документом для кредиторов при принятии решения об одобрении или отказе в кредите. Поэтому знать содержание и следить за появлениями негативных данных – это главная задача каждого потенциального клиента.

Законодательством РФ установлено право на получение данных по кредиту каждого гражданина. Есть возможность запросить отчет в бюро кредитных историй бесплатно единожды в год. Повторное обращение осуществляется на платной основе.

Какую информацию содержит отчет

Кредитная история делится на 3 основные части:

- Первая – персональные данные о клиенте: ФИО, номер, серия паспорта, адрес прописки, ИНН;

- Вторая – данные по кредитам заемщика: по погашенным и действующим, по просрочкам, штрафам и пеням, по судопроизводствам в отношении займов;

- Третья – информационная часть о запрашиваемом отчете по данному клиенту: кем, когда, сколько раз отправлялся запрос в бюро.

Внимание!

Информация по каждому заемщику подлежит хранению в течение 10 лет. Аннулирование или корректировка данных кредитной истории возможны только в случае документально подтвержденной ошибки

В иных случаях исправить отрицательную историю на положительную – невозможно

При неуплатах и просрочках платежей важно помнить о последствиях.

Заключение

Резюмируем информацию, изложенную выше. Портал Госуслуг предоставляет только информацию о БКИ, в которых содержится ваша КИ. Получать её надо там.

Кредитная история есть у каждого гражданина России. Просто, если вы не пользовались кредитами, она является нулевой.

Регистрация на сайте Госуслуг существенно упрощает и ускоряет предоставление интересующей вас информации и исключает вероятность предоставления информации на ресурс. Не являющийся официальным сайтом БКИ.

Вы экономите до 1000 рублей на получении каждой из КИ (если они хранятся во всех 13 БКИ, то сумма получается немалая).