Как правильно закрыть кредитную или дебетовую карту банка

Содержание:

- Причины, по которым закрывается расчетный счет

- Шаг 1. Погасите долги

- Причины, по которым организация может быть упразднена в добровольном и принудительном порядке

- Порядок закрытия расчетного счета ИП

- Как разблокировать счет в банке через суд

- Шаг 2. Банк начинает проверку по любой «понравившейся» операции.

- Способы закрытия дебетовой карты на примере банков

- Как открыть расчетный счет

- Как ИП закрыть расчётный счёт в банке

- Как закрыть карту

- Способы закрытия

- Порядок закрытия счетов

- Когда может быть закрыт расчетный счет ИП

- Заявление на закрытие РС, образец, бланк

- Зачем закрывать счет при закрытии ИП

Причины, по которым закрывается расчетный счет

Все они носят разноплановый характер. Но конкретно причину, по которой происходит закрытие счета, он обязан указать в заявлении

Это важно для банка, в частности, для анализа его деятельности. Наверное, даже если нет желания указывать конкретную причину, не стоит конфликтовать с банком

Можно описать ее кратко, без всяких подробностей. Как бы там ни было, банк не вправе отказать заявителю и должен счет закрыть. Такое положение закреплено в одной из статей Гражданского кодекса. Он допускает возможность расторжение договора клиентом в одностороннем порядке.

Каковы же это причины?

Основными из них являются:

- Клиент стал банкротом либо предприятие подверглось реорганизации.

- Желание использования более выгодных тарифов в другом банковском учреждении.

- Клиент не доволен обслуживанием банка, которое находится на низком уровне.

- Значительная удаленность от банка, а интернет-банкинг сопряжен с определенными ограничениями.

- Многие контрагенты клиента пользуются услугами другого банка. Разумеется, это ведет к удорожанию финансовых операций.

- Предприятие прекратило свое существование в соответствии с судебным решением. Причина может крыться в незаконной деятельности предприятия.

Шаг 1. Погасите долги

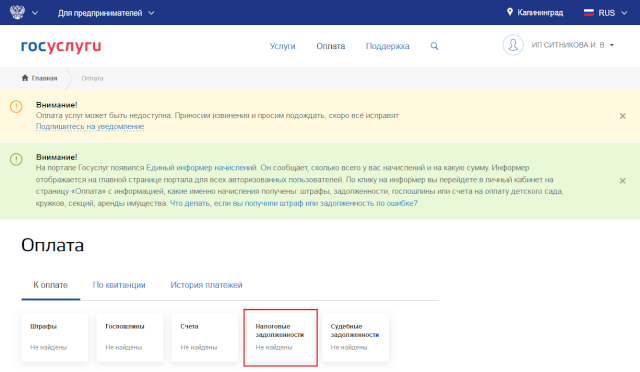

Прежде чем расторгнуть договор с банком, нужно заплатить все налоги, штрафы и пени. Если у предпринимателя останутся долги, банк не закроет счёт. Проверить, есть ли у вас задолженность и на какую сумму, можно двумя способами: в личном кабинете ИП или на сайте Госуслуг.

В личном кабинете ИП. В личный кабинет можно зайти с помощью квалифицированной электронной подписи. Если её нет, сходите в свою налоговую инспекцию и получите логин и пароль от личного кабинета. С собой нужно взять паспорт, свидетельства о регистрации ИП и свидетельство о постановке на налоговый учёт.

На сайте Госуслуг. Если вы зарегистрированы на госуслугах как физлицо, создайте вторую учётную запись для ИП.

На вкладке «Оплата» на сайте Госуслуг видна вся задолженность предпринимателя перед налоговой

Наталья Горячая, предприниматель, консультант по налогам:

У предпринимателя могут быть три вида долгов:

1. Перед банком — сумма, которую предприниматель должен заплатить банку за обслуживание расчётного счёта. Она зависит от тарифа, который предприниматель выбрал, когда заключал договор на расчётно-кассовое обслуживание. Этот долг нужно гасить в том банке, где открыт расчётный счёт.

2. Перед бюджетом — долги по налогам и взносам, которые предприниматель платит за себя и своих сотрудников. Их можно заплатить в любом банке.

3. По исполнительным листам — сумма, которую предприниматель должен заплатить по решению суда, если он с кем-то судился и проиграл. Эти долги можно заплатить в любом банке.

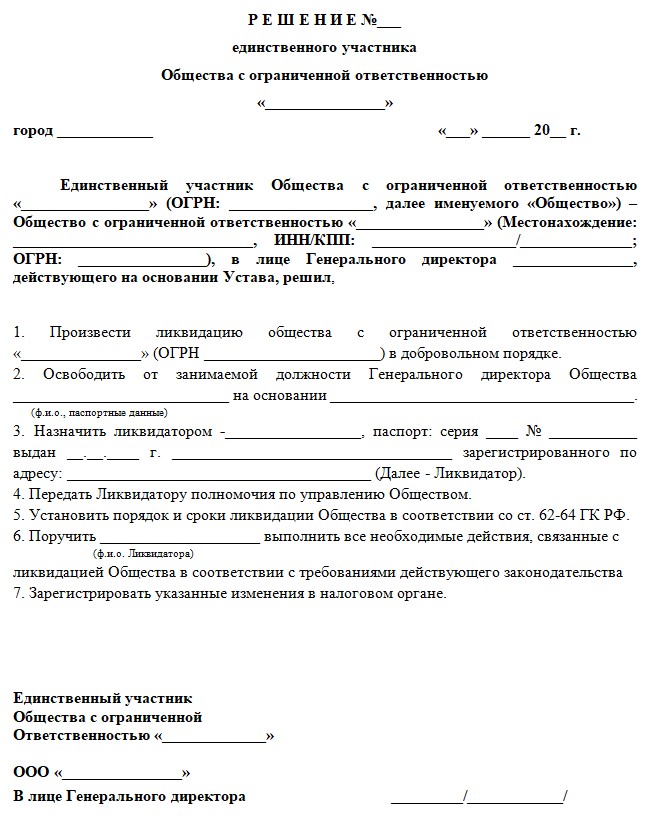

Причины, по которым организация может быть упразднена в добровольном и принудительном порядке

Добровольная ликвидация общества может быть произведена, если учредители по собственной инициативе приняли решение о том, что дальнейшее ведение бизнеса нецелесообразно, например, когда достигнута главная цель, для которой была основана компания, либо фирма не приносит прибыли.

Что касается принудительной ликвидации, подобная мера может быть принята, если доказано, что компания:

- неоднократно в процессе своей деятельности нарушала нормы законодательства;

- осуществляла свою деятельность без разрешительных документов;

- не может выполнять свои обязательства перед контрагентами, т. е. должна в силу закона быть признанной банкротом.

Если общество прекратило деятельность, в течение года не сдает отчетность и у нее отсутствует движение денежных средств по расчетным счетам, то применяется административная процедура по исключению юрлица из ЕГРЮЛ.

О порядке принудительной ликвидации общества читайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Порядок закрытия расчетного счета ИП

Особенностью ИП является его неоднозначный статус. С одной стороны, это физлицо, с другой стороны, он обладает признаками юридического. Так и с расчетным счетом. Даже после закрытия ИП, физическое лицо, являвшееся предпринимателем, может продолжать пользоваться ранее открытым расчетным счетом (конечно, не для получения коммерческой выгоды).

Банк обязан закрыть р/с по инициативе клиента. Для этого ИП понадобится взять с собой следующие документы:

- паспорт гражданина РФ,

- договор об открытии счета (в нем прописаны все необходимые данные, которые будут указываться в заявлении, ваш экземпляр должен остаться у вас),

- заявление на закрытие Р/С (может быть оформлено в свободной форме с указанием всех необходимых данных или по форме банка),

- чековые книжки и/или корешки, а также cash-карты (в случае, если они выдавались ИП или уполномоченным должностным лицам).

Иногда в договоре банковского счета (ДБС) могут предусматриваться иные документы (например, актуальная выписка из ЕГРИП) и условия закрытия. Поэтому стоит ознакомится с ними заранее и учесть при подготовке документов.

Остаток денежных средств банк обязан вернуть владельцу счета в недельный срок удобным ему способом. Это может быть:

- выдача наличных,

- перевод на другой активный счет в банке,

- перевод на карточный счет (на банковскую карту).

Если владелец не заберет свои денежные средства, согласно ст.859 ГК РФ банк зачислит их на специальный счет (указание ЦБ РФ № 3026-У от 15-07-2013).

Поэтому, перед тем как закрыть расчетный счет в банке, следует заранее позаботиться об остатке средств, например, собственноручно перевести деньги на счет в другом банке или на карту посредством личного кабинета.

Аресты и взыскания

Банк может отказать в закрытии Р/С только по ряду объективных причин (даже скорее не отказать, а приостановить процедуру закрытия). Сюда можно отнести следующие ограничения:

- арест на денежные средства (например, по требованиям закона 115-ФЗ),

- приостановка исходящих операций по требованию налоговой службы (имеются задолженности по налогам, штрафам, пеням, страховым взносам, не сдана отчетность и т.п., подробнее в ст. 76 НК РФ (примечательно, что на банки возлагаются обязанности по отказу в открытии новых счетов для задолжников).

Вместе с тем, отсутствие денег на арестованном счету позволяет его закрывать как обычный Р/С.

В вышеперечисленных случаях банк может закрыть счет на следующий день после списания средств со счета.

Что на выходе

После рассмотрения заявления банк выдает ИП выписку по счету (она может понадобиться при сдаче отчетности), хотя обязанности ее выдачи нет (ее можно получить заранее, до закрытия счета).

При отсутствии каких-либо обременений банк вносит запись в Книгу регистрации открытых счетов. Все операции по счету блокируются (за исключением выдачи или перевода остатка), вся входящие переводы возвращаются отправителям, исходящие — возвращаются через кассу банка.

Наиболее подробно действия банков описаны в инструкции ЦБ РФ — № 153-И, глава 8.

Как разблокировать счет в банке через суд

На практике, расторжению договора банковского счета, как правило, предшествует ограничение доступа клиента к дистанционному обслуживанию, блокировка отдельных операций или полностью счета.

Если исправить ситуацию путем переговоров с банком не удалось и счет остался заблокированным, целесообразно обратиться в суд. Однако, прежде чем оспаривать решение банка в суде, необходимо оценить возможные риски, чтобы не тратить напрасно время и не создать себе еще большие проблемы.

Истец должен показать, что он

осуществляет деятельность в соответствии с требованиями закона, согласно кодам, указанным в его учредительных документах и на основании соответствующих документов (договоры, акты и пр.);

представил в банк все запрошенные документы

Важно, чтобы у истца остались на руках доказательства передачи в банк данных документов.. Банк в свою очередь должен доказать, что у него имелось достаточно оснований для приостановления или отказа в проведении операций по поручению клиента

Банк в свою очередь должен доказать, что у него имелось достаточно оснований для приостановления или отказа в проведении операций по поручению клиента.

Банки при принятии подобных решений опираются на методические рекомендации ЦБ РФ от 21.07.2017 № 18-МР «О подходах к управлению кредитными организациями риском легализации (отмывания) доходов…».

Если банк убедит суд, то истцу будет отказано в иске (см. решение АС г. Москвы от 16.03.2018 по делу № А40-179856/17-22-1626, постановление АС ПО от 17.02.2020 по делу № А55-5921/2019).

Если же в ходе судебного слушания будет установлено, что операции истца соответствуют закону и он предоставил в банк все подтверждающие документы, то суд обяжет банк разблокировать расчетный счет и продолжить обслуживание истца. Кроме этого, истец вправе взыскать с банка убытки, возникшие из-за блокировки счета и невозможности осуществлять расчетные операции (см. постановление АС МО от 04.12.2019 по делу № А40-67906/19).

***

Таким образом, договор банковского счета может быть расторгнут банком с закрытием счета в одностороннем порядке, только при строгом соблюдении норм закона.

Пробный бесплатный доступ к системе на 2 дня.

Шаг 2. Банк начинает проверку по любой «понравившейся» операции.

Все это обусловлено подозрениями в выводе денег, даже при отсутствии таковых попыток, со стороны клиента.

Например, это могут быть такие операции, как:

— Перевод денежных средств основному поставщику сырья. Даже если контрагент вполне благонадежный и в его адрес ни один раз совершались платежи – не факт, что в это раз не будет отказа в проведении операции.

— Возврат займа. Если поступления по договору займа проводились через текущий банк и отражены в банковской выписке — это не является гарантией того, что его позволят вернуть.

— И т.д, список открытый…

Примечательно то, что зачастую, блокируемые платежи не являются высокорисковыми операциями

Это не оплаты по векселям, цессиям к которым банки всегда подходили с осторожностью. Это могут быть обычные, вполне экономически обоснованные платежи, характерные для вида деятельности клиента

И речь не идет о суммах свыше 600 т.р. В жизни, могут отказать в проведении операции стоимостью и 10 тысяч рублей.

Итак, заблокировав операцию, банк выставляет запрос на получение документов и информации в соответствии с законом 115 ФЗ. На подготовку ответа, как правило, дается от 3-х до 7 рабочих дней.

Способы закрытия дебетовой карты на примере банков

В различных банках методы закрытия дебетовых карточек могут отличаться. Ниже будет рассмотрен процесс аннулирования счета в популярных российских финансовых учреждениях.

Как закрыть карту банка Тинькофф через интернет?

Закрытие карточки Тинькофф-банка online выполняется поэтапно.

- Для начала необходимо погасить все долги по карте (когда подключена услуга овердрафта). Получить точные сведения можно у оператора банковского отделения или в личном кабинете интернет-банкинга. Когда счет выйдет в ноль, это значит, что клиент банку ничего не должен.

- Закрытие счета возможно через онлайн-банкинг Тинькофф. На сайте следует выбрать соответствующую опцию, затем нажать «Подтвердить». Также необходимо скачать, после чего заполнить заявление на данную процедуру. Затем клиенту нужно дождаться звонка от представителя банка и подтвердить действие.

- Расторжение карточного договора – это делается за 30 суток до закрытия счета. Следует посетить отделение банка. Менеджер распечатает клиенту договор о закрытии счета. После ознакомления с документом клиенту необходимо заверить подписью согласие с его положениями.

- Возврат карточки банку. Делать это не обязательно – по желанию держателя.

- Проверка статуса карты – активность счета проверяется в соответствующем разделе интернет-банкинга.

- При желании карту можно разрезать и выбросить.

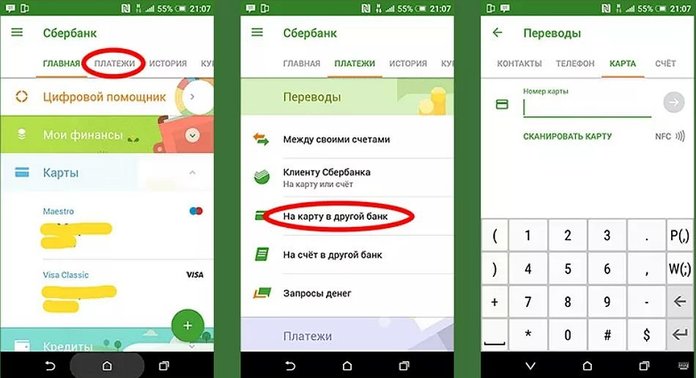

Как правильно закрыть карту Сбербанка?

Чтобы прекратить действие карточки, нужно закрыть счет. Способов закрытия несколько. Основные из них описаны ниже.

В отделении

Клиент может посетить банковское отделение, где была выдана карточка, и написать специальное заявление. Получить форму документа рекомендуется у менеджера финансового учреждения. Она заполняется с проставлением дат, подписью клиента и специалиста.

К примеру, если Сбербанк через несколько лет сообщит бывшему клиенту о наличии задолженности, он может смело отрицать этот факт, предъявив выписку.

Затем клиент обязан сдать карточку. Ему будет выдан мемориальный ордер по принятию ценностей на уничтожение

В данном случае важно проверить документ на наличие опечаток, ошибочных сведений. Карта будет заблокирована, но счет аннулируется через 45 суток после того, как клиентом было подано заявление

Онлайн

Закрыть карточку можно в Личном кабинете интернет-банкинга Сбербанка после авторизации клиента. В меню следует выбрать пункт «Закрыть карту». Затем необходимо проделать все шаги, которые даются в онлайн-инструкции.

Как закрыть карту банка ВТБ 24?

Необходимо посетить отделение ВТБ 24 и сообщить специалисту о намерении закрыть счет. Затем клиенту выдается распечатанное заявление. Делается копия, на которой специалист ставит отметку, подтверждающую, что документ является действительным.

Если по карте имеются задолженности, их нужно устранить. Закрытие счета будет невозможно, даже если долг составляет несколько рублей. После погашения задолженности следует попросить у менеджера справку о том, что долга нет. Затем карта сдается в банк. Специалист обязан уничтожить ее в присутствии клиента (разрезать, выбросить).

Если все прошло нормально, в реестре финансового учреждения данных по счету не будет. Когда же они обнаружены, нужно показать менеджеру заявление клиента и справку, что задолженность отсутствует. Проблема будет решена.

Как закрыть карту банка Хоум Кредит?

Схема закрытия дебетовой карточки Хоум Кредит такая же, как и в ВТБ 24. Достаточно посетить офис банка, подать заявление на аннулирование счета и карты. Через время также желательно проверить, насколько успешно прошла операция. Для этого нужно повторно посетить банковское отделение и проверить статус карты в реестре финансового учреждения.

Как закрыть карту Ситибанка?

Клиент должен с паспортом посетить отделение банка. Менеджер поможет составить заявление на закрытие карточного счета. В кассе учреждения можно получить на руки деньги – остаток по счету. Если очереди отсутствуют, на закрытие карты уйдет не более 10-20 минут.

Когда сумма остатка счета свыше 600000 руб., в таком случае нужно заказать выплату средств заблаговременно. Как правило, стандартный срок ожидания составляет несколько рабочих дней. Если же деньги необходимы держателю карточки срочно, он должен сообщить о данном факте менеджеру банка по телефону. Карта, которая привязана к определенному счету, будет аннулироваться в присутствии клиента Ситибанка.

Сложности возникают при закрытии счета, когда кроме личных средств имеются кредитные. Тогда пользователь должен погасить всю задолженность. Только после этого возможно закрытие дебетовой карточки.

Как открыть расчетный счет

Открыть расчетный счет вправе любой индивидуальный предприниматель (ИП). Даже если подобное действие не является обязательным, субъект может это сделать по собственному желанию – чтобы хранить сбережения, осуществлять безналичный расчет и т. д.

Сделать это можно, выполнив ряд простых действий:

- сравнить условия в разных банках и выбрать наиболее подходящий. Сейчас нет недостатка в предложениях. Некоторые банки предлагают открытие счетов при минимальной оплате за обслуживание, а иногда и вовсе без ежемесячной платы. Однако стоит внимательно оценивать ситуацию и сравнивать все параметры;

- обратиться в офис финансовой организации с документами, которые потребуются. Чаще всего нужен паспорт или иной документ, который подтвердит личность;

- заключить договор на открытие и обслуживание банковского счета.

На данный момент не всегда необходимо обращаться в отделение. Есть возможность встретиться с представителем (агентом) финансовой организации на нейтральной территории и заключить соответствующий договор. Чаще всего такие услуги предлагают банки, не имеющие офисов в некоторых населенных пунктах.

На данный момент не всегда необходимо обращаться в отделение. Есть возможность встретиться с представителем (агентом) финансовой организации на нейтральной территории и заключить соответствующий договор. Чаще всего такие услуги предлагают банки, не имеющие офисов в некоторых населенных пунктах.

Для открытия счета нужно будет предоставить документы. Для ИП это паспорт, свидетельство о регистрации, выписка из ЕГРИП. Могут потребоваться дополнительные бумаги, которые назовет сотрудник.

Порядок открытия счета регулируется Центральным Банком РФ, а именно, инструкцией № 154-И от 30 мая 2014 года. Этот же документ определяет и правила закрытия счета.

Как ИП закрыть расчётный счёт в банке

Для закрытия расчётного счёта необходимо подготовить ряд документов, а также проверить ключевые факты по счёту. Речь идёт о следующем:

- заявление (в него вносятся данные о лимите, остаток по счету, сведения о долгах);

- выписка из ЕГРИП, нотариально заверенная (нужна далеко не во всех банках);

- банковские чековые книжки, которые сдаются в банк.

Чтобы закрыть счёт, с него нужно вывести все средства. Это возможно через кассу банка или же на указанные вами реквизиты (данные вписываются в заявление). После подачи всех документов нужно подождать реакции банка. Ответ может прийти в течение нескольких часов, но некоторым финансовым организациям нужно 2-3 дня в среднем.

У вас перед партнёрами остались долги? Тогда их обязательно надо уведомить о закрытии расчётного счёта.

Как закрыть счёт ИП в Сбербанке

Закрыть расчётный счёт ИП в Сбербанке довольно просто: для этого нужно написать заявление, после чего погасить все задолженности перед контрагентами и налоговой. Также обязательно нужно выплатить кредиты. Дальше банк взимает деньги за РКО. После этого остатки обязательно выводятся. И потом Сбербанк выдаёт клиенту документы, подтверждающие закрытие счёта.

Обратите внимание! Закрывать расчёт счёт ИП нужно в том отделении Сбербанка, в котором он его открывал!

Для закрытия необходимо предоставить следующие документы:

- заявление;

- пластиковые карты, если те привязаны к счёту;

- свидетельство регистрации ИП;

- чековая книжка со всеми чеками;

- справка из налоговой об отсутствии долгов;

- договор об открытии счёта;

- выписка по остаткам на счету.

Как закрыть счёт индивидуальному предпринимателю в банке «Тинькофф»

Поскольку «Тинькофф» позиционирует себя в первую очередь как виртуальный банк, то все действия будут так или иначе происходить удалённо. Чтобы закрыть здесь счёт, вам нужно зайти на официальную страницу банка, после чего выбрать в меню «Контакты». Оттуда вы попадёте в раздел «Бизнес».

Дальше надо связаться со службой банка (по телефону или через электронную почту), чтобы та прислала заявление о закрытии расчётного счёта. Через соответствующий раздел нужно будет отправить бланк. Как правило, всё происходит буквально за несколько часов при обращении в будний день. Остаток вам переведут на счёт другого банка.

Как закрыть счёт ИП в «Альфа-банке»

Закрыть счёт в «Альфа-банке» дистанционно не получится. В целом же необходимо действовать последовательно, по алгоритму:

-

В первую очередь надо прийти в сам банк и заявить о своём желании закрыть расчётный счёт. После этого менеджер выдаст вам список необходимых документов, которые предстоит предоставить.

-

Учтите, что ещё в банке вам придётся заполнить соответствующее заявление.

-

Следующим этапом вы должны погасить все задолженности.

-

Дальше надо будет получить выписку по остатку на счету.

-

Индивидуальный предприниматель оформляет платёжное поручение, в котором указывает, куда именно надо перевести остаток средств (или как ими распорядиться). Он может получить деньги в кассе или же отправить их на другой счёт.

Вся процедура занимает 3 суток. Выдача денег или перевод на другой счёт происходит в рамках 7 дней.

Как закрыть карту

Финансовое сотрудничество регулируется соглашением, в котором прописываются права и обязанности сторон. В документе указываются условия, при которых банковский продукт приобретает статус «закрыто». Необходимость аннулирования инструмента возникает в таких случаях:

- утерян пластик и отсутствует потребность перевыпуска;

- пользователь нашел выгодное предложение другого учреждения;

- появилась необходимость оформить ссуду на крупную сумму;

- высокая стоимость обслуживания.

При отказе от платежного инструмента требуется известить учреждение о принятом решении, лично посетив офис. Клиенты могут позвонить на горячую линию или воспользоваться приложениями. Обязательным условием закрытия карточки является погашение задолженности.

Через интернет

Воспользовавшись сервисом Альфа-Клик, можно онлайн узнать сумму задолженности, проконсультироваться со специалистом. Этот вариант не является надежным способом закрыть карту Альфа-Банка через интернет.

В аккаунте можно активировать соответствующую опцию, отправить скан-копию запроса. Для аннулирования нужно посетить офис. После подачи заявки информация о продукте не отражается в системе дистанционного обслуживания.

Через приложение

Мобильный вариант закрытия предусматривает авторизацию в аккаунте. После перехода в раздел счетов нужно выбрать опцию дезактивации продукта, следуя подсказкам системы. Через приложение клиент может перевести остаток.

По телефону

Использование этого способа предусматривает идентификацию. Позвонив по телефону горячей линии, потребуется сообщить оператору паспортные данные, номер пластикового носителя, кодовое слово. Следуя подсказкам автоматического меню, можно самостоятельно провести блокировку.

В офисе банка

Закрыть кредитную карту в Альфа-Банке можно в отделении, обратившись к сотруднику учреждения. Клиенту предлагается заполнить бланк заявления.

По истечении указанного периода рекомендуется посетить учреждение или перезвонить в службу поддержки клиентов для уточнения информации по аннулированию. Заявление с просьбой о закрытии принимается в день подачи при условии отсутствия задолженности.

Поэтому перед обращением в учреждение нужно проверить состояние счета, погасить ссуду через терминал. После выполнения финансовой операции требуется подождать завершения транзакции, которое происходит в течение 1-3 суток. При желании провести закрытие не рекомендуется проводить транзакции. Пластиковый носитель сложнее аннулировать с остатком средств.

Способы закрытия

Есть несколько вариантов закрытия счета: автоматическое, по инициативе банка, по заявлению клиента.

Автоматически счета в банке закрываются по истечении срока действия. Например, при окончании срока вклада без возможности пролонгации, в день наступления срока клиент снимает деньги или средства переводятся на текущий счет, а счет депозита закрывается. Вкладчику не потребуется совершать каких-либо дополнительных действий.

Невостребованные счета, по которым определенное время нет движения, банк может закрыть в одностороннем порядке. При этом клиент должен быть предварительно письменно уведомлен о необходимости закрытия счета. Счет будет закрыт, если на нем нет денег и у банка отсутствуют претензии в адрес его владельца. Если на счете есть остаток, банк не вправе закрыть его, даже если клиент длительное время им не пользуется.

Как самостоятельно закрыть счет

Причинами досрочного расторжения договора на обслуживания и закрытия счета могут являться:

- Переход на обслуживание в другой банк;

- Досрочное снятие депозита;

- При ликвидации компании (для юридических лиц).

Важно знать: кредитная организация не может запрещать закрывать счет по инициативе клиента, если к нему не наложены взыскания от уполномоченных органов и клиент не является должником банка. Закрывать счета можно в представительствах банка или воспользоваться интернет-банкингом кредитных компаний

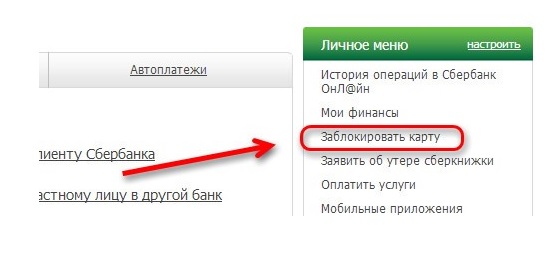

В разных банках счета закрываются по-разному, например, в Сбербанке депозитный счет можно закрыть через интернет-банкинг, а карточный, только посетив представительство компании. Через интернет можно только заблокировать карту, но закрыть счет невозможно

Закрывать счета можно в представительствах банка или воспользоваться интернет-банкингом кредитных компаний. В разных банках счета закрываются по-разному, например, в Сбербанке депозитный счет можно закрыть через интернет-банкинг, а карточный, только посетив представительство компании. Через интернет можно только заблокировать карту, но закрыть счет невозможно.

Процедура закрытия счета по кредитной карте имеет отличия от дебетовой. Часто в договорах на обслуживание кредитной карты предусматривается ее автоматический перевыпуск при окончании срока действия. Таким образом, даже не пользуясь кредиткой, ее владелец должен будет оплачивать комиссию за обслуживание и другие платные опции, подключенные к карте. Если клиент решил полностью закрыть кредитку, он должен сделать следующее:

- Погасить остаток задолженности по кредиту и процентам.

- Заплатить все долги по комиссиям.

- Отключить все платные опции: смс-информирование, автоплатеж и т. д.

- Заблокировать карту.

- Обратиться в банк с просьбой закрытия счета.

Способы обращения в банк также разные. Например, в банке Тинькофф закрыть счет кредитной карты можно, написав заявление на электронную почту кредитора или позвонив в Центр поддержки клиентов.

Закрыть счет может только сам клиент, на которого он оформлен или доверенное лицо при наличии нотариальной доверенности.

Как закрыть счет в офисе банка

Для закрытия счета клиенту потребуется прийти в банк с паспортом и обратиться к менеджеру. Работник банка проверит счета клиента, наличие денежных средств на остатке, претензий, выставленных судебными или налоговыми органами. Если счет «чистый», клиент просто пишет заявление и передает его на исполнение. При наличии остатка денежных средств, выписывается расходный кассовый ордер на получение, и клиент сразу снимает их в кассе банка.

Если есть претензии к счету требуется сначала погасить их, а потом писать заявление о закрытии.

Как закрыть счет в интернет-банке

Закрыть счет через интернет можно в личном кабинете. При наличии остатка денежных средств на счете, их следует перевести на другой счет, затем нажать «Закрыть». Если опция недоступна, значит следует закрывать счет непосредственно в кредитной организации.

Таким образом закрываются депозитные и текущие счета, дебетовые карты.

Важно! Закрывая досрочно счет вклада, проверьте условия депозитного договора. Может быть пересчитана процентная ставка и уже выплаченные проценты будут удержаны из тела вложения

Узнать, каким образом можно закрыть счет, следует еще на стадии его открытия, особенно это касается кредитных карт. В противном случае клиент рискует оплачивать комиссии по счету, которым уже не пользуется.

Прежде чем закрывать счет, узнайте, нет ли у банка специальных предложений для клиентов, которые желают расторгнуть договор. Часто кредитные организации, чтобы удержать клиентов делают выгодные скидки или предоставляют возможность бесплатного обслуживания.

Порядок закрытия счетов

Основные реальные причины, которые служат основанием для прекращения сотрудничества, не многочисленны:

- Ликвидация учреждения или индивидуального предпринимателя.

- Неоправданно высокая цена банковских продуктов.

- Низкое качество обслуживания.

- Отсутствие необходимых сервисов.

- Территориальный фактор.

- Желание перейти на банковское обслуживание в учреждение, услугами которого пользуются большинство партнеров и клиентов.

Вопрос об указании причины расторжения ДБС актуален, прежде всего, для бизнесменов, работающих в статусе юридического лица или индивидуального предпринимателя.

Когда может быть закрыт расчетный счет ИП

Расчетный счет на практике чаще всего закрывается по одной из следующих причин:

- по желанию владельца, независимо от прочих обстоятельств. Этот момент полностью доброволен. Никто не вправе принудить ИП пользоваться конкретным счетом или пользоваться счетом вообще;

- по желанию банка. Причиной в данном случае является тот факт, что на счету в течение как минимум двух лет полностью отсутствуют финансовые средства и не проводятся никакие операции. Это говорит о том, что он не используется владельцем;

- если в течение последнего календарного года банк как минимум два раза отклонил подозрительные операции клиента. При этом перечень подозрительных операций определяется организацией самостоятельно;

- если размер остатка на счету менее установленного договором минимального остатка, или счет не используется более года. В таком случае закрытие производится по судебному решению, то есть финансовая организация сначала должна обратиться в суд;

- если имеются подозрения в том, что лицо нарушает законодательство в сфере противодействия легализации средств, добытых преступным путем, а также финансированию терроризма. Также потребуется судебное решение.

Основная проблема заключается в том, что банки не всегда говорят, какие операции считаются подозрительными. Это порождает конфликты с лицами, которые подобные операции не совершают, но у банков имеются подозрения на этот счет.

Чаще всего в качестве подозрительных операций выступают:

- недостаточная налоговая нагрузка. В таком случае количество платежей, расходуемых на налоги, не превышает половины или одного процента от всей суммы, имеющейся на счету. Здесь также может быть противоречие, так как при использовании ЕНВД или патентной системы количество налогов может быть и меньше;

- большая часть финансовых средств снимается в первые дни после поступления (наличными);

- в платежах не указывается назначение или реквизиты договора, по которому производится финансовая операция (номер, дата и прочее).

В таких случаях счета сначала блокируются. Закрытие производится лишь тогда, когда лицо не может предоставить документацию, подтверждающую назначение выплат.

Прочтите: Можно ли приостановить деятельность ИП, не закрывая его

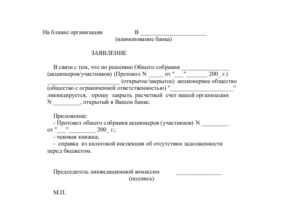

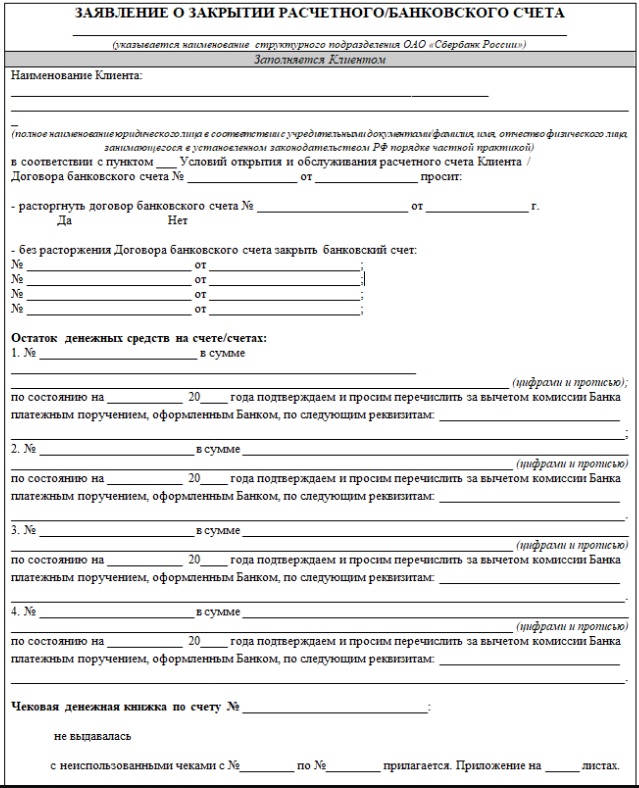

Заявление на закрытие РС, образец, бланк

Бланк и образец заявления на аннулирование расчетного счета должен выдать банк. В законе четкой формы документа не установлено. Каждая финансовая структура имеет форму. Получение бланка (образца) возможно тремя путями:

- лично прийти в банковскую структуру;

- получить на официальном сайте;

- скачать в Интернете.

В роли заявителя может выступать лицо, которое открывало РС или субъект с доверенностью. В заявлении указываются такие данные:

- ссылка на номер соглашения РКО и день его оформления;

- реквизиты РС и аккаунта, куда необходимо перевести остаток денег;

- печати и подписи субъектов, которые указаны в карточке ИП или ООО.

Заявление нужно оформить в 2-х вариантах. На «своем» бланке должна быть отметка о принятии.

Зачем закрывать счет при закрытии ИП

Как уже было сказано выше, существующее законодательство не обязывает физическое лицо закрывать р/с после ликвидации ИП. Однако на практике все же рекомендуется от него избавиться. Во-первых, функционирующий после ликвидации ИП счет в банке может натолкнуть налоговую службу на мысль о том, что предпринимательская деятельность прекращена только формально. А фактически физическое лицо продолжает вести бизнес. Не стоит говорить, что такие подозрения со стороны ФНС могут привести к негативным правовым последствиям.

Материалы по теме

Какие документы подготовить для закрытия ИП

Во-вторых, в банковском договоре могут быть оговорены условия, обязывающие расторгнуть его в случае прекращения ведения бизнеса.

В-третьих, использование физическим лицом расчетного счета, который открывался для ИП, не имеет никакого экономического смысла. Ведь их условия обычно предусматривают предоставление дополнительных услуг, которые удобны для ведения бизнеса. Естественно, что они не бесплатны. Следовательно, физическому лицу не имеет смысла их оплачивать.