Где можно оплатить транспортный налог без комиссии?

Содержание:

- Налоговое уведомление

- Порядок и срок оплаты транспортного налога для организаций

- Федеральные и региональные налоговые льготы при уплате транспортного налога

- Когда нужно оплатить транспортный налог-2020?

- Порядок оплаты налогов на машину

- Как оплатить транспортный налог через Сбербанк Онлайн (по каждому из способов привести пошаговую инструкцию)

- Транспортный налог

- Порядок оформления регистрации

- Срок уплаты транспортного налога в 2020 году

- Как правильно платить налог с продажи ТС

- Альтернативные способы оплаты с помощью карты Сбербанка

- От чего зависит размер налогового платежа

Налоговое уведомление

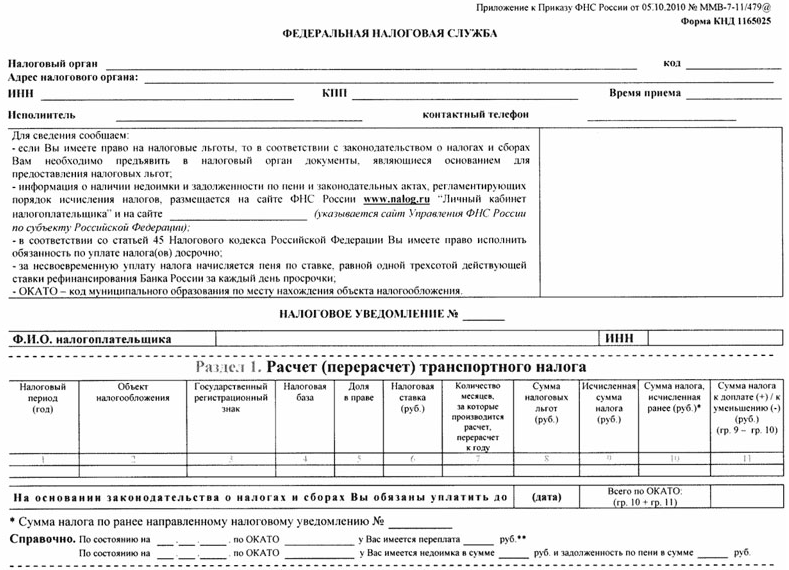

Бланк извещения направляется к лицу, на которое оформлено транспортное имущество, не позднее чем за месяц до истечения срока внесения оплаты. В этом документе предоставляется информация о транспортном средстве, сроке оплаты сбора, сумма сбора, а также данные налогоплательщика.

Бланк с уведомлением о транспортном сборе передается лично в руки физлицу или его представителю под расписку, также оно может быть направлено почтой заказным письмом или в электронном виде другими способами. По истечении шести суток с того момента, как письмо с уведомлением пришло, оно автоматически считается полученным.

В бланке транспортного сбора содержится следующая информация:

- Сумма всех налогов по транспортным средствам, которые записаны на автовладельца, записанная в таблице;

- Перерасчет налогового сбора за прошлые годы в табличном виде.

Гражданин, который получает извещение, чтобы не допустить недоразумений, должен проверить все данные по расчету:

- корректность сроков регистрации средства передвижения;

- сколько именно средств указано в бланке, соответствует ли это действительности;

- корректность налоговой базы, из которой были взяты данные для проведения расчета.

Что делать если налогового уведомления не поступало?

Если уведомление о транспортном сборе не поступало к вам на адрес прописки, а также нет электронного извещения, то необходимо самолично проявить инициативу. Автовладелец должен выполнить следующие простые действия:

- на сайте ФНС составить обращение с просьбой разрешить ему посетить ведомство в определенный день и в строго назначенный час;

- посетить учреждение налоговой службы по месту регистрации;

- погасить налоговый сбор на основании выданного в отделении бланка.

Если извещение направлено было по месту прописки, а не по месту проживания автолюбителя, то это может означать, что в ведомстве не уведомлены о том, что ваше место проживания сменилось. Необходимо своевременно уведомить налоговую организацию о смене места жительства, сделать запрос на новое уведомление на фактический адрес проживания с признанием прежнего выданного бланка недействительным.

Как поступить если налог в уведомлении рассчитан не верно?

Сравнительно часто обычные граждане сталкиваются с рядом неточностей в извещении о госпошлине. Для того, чтобы исправить ситуацию, необходимо сделать перерасчет суммы налога, такая процедура может привести как к уменьшению, так и к увеличению итоговой суммы.

В следующих случаях допускается провести перерасчет:

- Транспортное средство было похищено, что привело к заведению уголовного дела по факту кражи, о чем уведомляет справка установленного образца из государственной автоинспекции.

- Владелец имущества сменил место жительства.

- Был оформлен договор купли-продажи, и автотранспорт был продан другому гражданину в отчетный период, а информация об этом не поступила в соответствующие органы своевременно.

- Налоговая служба совершила ошибку (технические проблемы или человеческий фактор).

Если Вы обнаружили ошибки в бланке о транспортном сборе, то проделайте следующие процедуры:

- Отправьте заполненную форму обратной связи, прикрепленную к уведомлению, в региональное отделение ФНС.

- Ждите ответа в течение недели с момента отправки в ведомство, там должны произвести перерасчет и направить извещение на ваш фактический адрес проживания исправленный вариант.

Если автовладелец заплатил сверх необходимого, то у него есть два варианта: эту сумму могут перевести в счет оплаты сбора в следующем периоде или же полноценная сумма будет возвращена гражданскому лицу или организации. Чтобы таких неприятностей в будущем избежать необходимо тщательно проверять все сведения.

Порядок и срок оплаты транспортного налога для организаций

Юрлица в 2020 году считали транспортный налог сами. И сроки уплаты налога для них были установлены свои. Поскольку налог является региональным, искать платежные сроки (до 2021 года) нужно было в законодательстве региона. Причем срок внесения платежа по итогу года не должен был наступать раньше даты, указанной в п. 3 ст. 363.1 НК РФ, то есть раньше 1 февраля (за 2019 год — 03.02.2020).

На протяжении налогового периода (года) юридические лица могут быть обязаны совершать авансовые платежи каждый квартал, если решение об их уплате принято в регионе. Суммы авансовых платежей и окончательного налогового платежа юрлица определяют самостоятельно по данным документации на транспортное средство. Сроки перечисления и авансов, и окончательного расчета по году также зависили от решения властей субъектов РФ.

С января 2021 года вышепоказанная схема изменилась.

Срок уплаты транспортного налога для юрлиц на всей территории РФ стал единым и закреплен на федеральном уровне. Налог по итогу года нужно уплачивать не позднее 1 марта следующего года, а авансы — не позднее последнего числа месяца, следующего за отчетным периодом.

ВНИМАНИЕ! Начиная с налога за 2020 год юрлица тоже будут получать от налоговой сообщения с рассчитанной суммой. А подавать в ИФНС декларации по ТН перестанут

Однако это не означает, что им больше не потребуется рассчитывать налог. Эта обязанность сохранится за организациями и далее. Ведь они должны знать сумму, чтобы в течение года вносить авансовые платежи (если таковые установлены в регионе). А сообщение от налоговой носит скорее информационный характер, чтобы компания могла сверить свои начисления с теми, что сделаны по данным налоговиков. И получит она его уже после сроков уплаты авансов (см., например, письмо Минфина от 19.06.2019 № 03-05-05-02/44672).

Федеральные и региональные налоговые льготы при уплате транспортного налога

Каждый территориальный субъект устанавливает перечень прерогатив для тех или иных граждан индивидуально, чтобы точно знать действуют ли какие-либо послабления в Вашем регионе, нужно обратится в местное отделение налогового ведомства. Чтобы получить льготы, необходимо написать заявление, указав ссылку на статью регионального законодательства. К этому заявлению нужно приложить все ксерокопии необходимых документов, подтверждающих за Вами право получения льгот.

Льготы могут быть федеральными и региональными. Региональные действуют только в границах определенного региона, а федеральные применимы для всех регионов или субъектов федерации. Льготы могут изменятся и очень сильно отличатся в разных регионах страны. На одной территории послабления некоторым гражданам положены, а на соседней, к примеру, они неприменимы. Если гражданин принадлежит сразу к нескольким категориям льготников, то он может выбрать между ними только одну положенную льготу.

Несколько законных советов о том, как сэкономить на транспортном налоге:

- Можно оформить свой автотранспорт на человека, который принадлежит к льготной категории граждан, но даже если этот человек не будет претендовать на ваше авто, то после его смерти могут объявится законные наследники, а что-либо доказать в вашу пользу будет сложно.

- Самый простой и безопасный способ – это поставить ТС на учет в том регионе страны, где налоговые ставки будут самыми низкими.

Когда нужно оплатить транспортный налог-2020?

В 2020 году крайний срок оплаты транспортного налога – 1 декабря. К этой дате пошлина должна быть оплачена, а иначе автовладельцу грозят штрафные санкции.

Оплату можно совершить после получения квитанции из налоговой инспекции. В квитанции указаны все необходимые данные и реквизиты, которые вам потребуются для оплаты пошлины. Чаще всего платежные квитанции направляются водителям заранее, чтобы у автовладельца было время выделить необходимую сумму и успеть вовремя оплатить налог.

Что делать, если не пришла квитанция об оплате транспортного налога?

По закону квитанция должна прийти автовладельцу не позднее, чем за 30 дней до наступления даты оплаты. Если этого не произошло – вероятнее всего, она была утеряна. Это не значит, что налог можно не платить. В налоговых системах он уже начислен, и если до 1 декабря пошлина оплачена не будет, автовладельцу грозят штрафные санкции.

Если квитанция не пришла вовремя и, предположительно, была утеряна автовладельцу необходимо обратиться в налоговую службу с просьбой выслать дубликат извещения. Обычно на эту процедуру уходит около месяца, и в данном случае водитель рискует просрочить очередной платеж. Чтобы этого избежать, рекомендуется воспользоваться личным кабинетом на сайте ФНС, где содержится вся информация о счетах и задолженностях, либо порталом Госуслуги.

Что будет, если вовремя не оплатить транспортный налог?

В случае, если водитель не внес ежегодную оплату транспортного налога, ФНС в течение 3 месяцев направит ему соответствующее требование. После получения уведомления у должника есть 8 дней на погашение задолженности. В случае, если автовладелец вновь проигнорирует требования ФНС, налог, штраф и пени, которые начисляются с первого дня просрочки задолженности, будут взыскивать через суд в принудительном порядке. Вероятнее всего, долг будет списан с банковской карты автовладельца. Если необходимой суммы на карте не хватит, счет должника может быть заблокирован.

Серьезные просрочки государственных платежей и штрафов могут стать поводом для запрета на выезд за границу и даже ареста недвижимости или автомобиля.

Если гражданин предпочел скрыть от ФНС факт владения автомобилем, то после того, как это вскроется, его обяжут оплатить “пропущенную” сумму налога и прибавят к ней еще 20%.

Порядок оплаты налогов на машину

Физические и юридические лица оплачивают налоги на находящиеся в их собственности автомобили по разным схемам. В отличие от граждан, хозяйствующие субъекты обязаны перечислять в бюджет авансовые платежи. Физические лица оплачивают всю сумму налога за 1 раз.

Сроки и способы оплаты ТН физическими лицами

Необходимую к оплате сумму налога граждане узнают из писем, которые каждый год им присылает ИФНС. Вместе с ним владельцы транспортных средств получают квитанцию на оплату налога с заполненными реквизитами получателя. Положение о налоговом уведомлении определено статьёй 363 НК РФ. Отправленные почтой письма дублируются в электронном виде на портале ФНС. Информацию об имеющихся задолженностей по налогу можно найти на сайте Госуслуг.

Закон обязывает налоговые инспекции отправлять автовладельцам извещения об уплате налога до 1 ноября текущего года. В большинстве регионов страны осуществляют рассылку писем в конце лета или начале осени. Гражданам, имеющим личный кабинет на официальном сайте ФНС, письма с извещениями об оплате налога не отправляются. Законом определён предельный срок оплаты ТН — 1 декабря. Эта дата является общей для всех регионов страны. В текущем году физические лица оплачивают налог, начисленный за прошедший период.

Образец налогового извещения по ТН

Получить сведения о начисленной сумме налога, имеющейся сумме задолженности, сроках и способах оплаты можно при личном обращении в ИФНС.

Видео-инструкция получения информации о задолженности по ТН по ИНН представлена ниже.

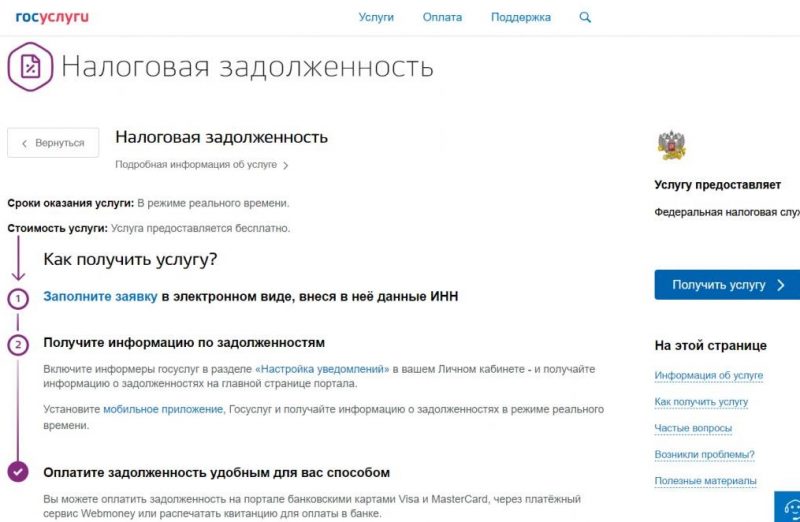

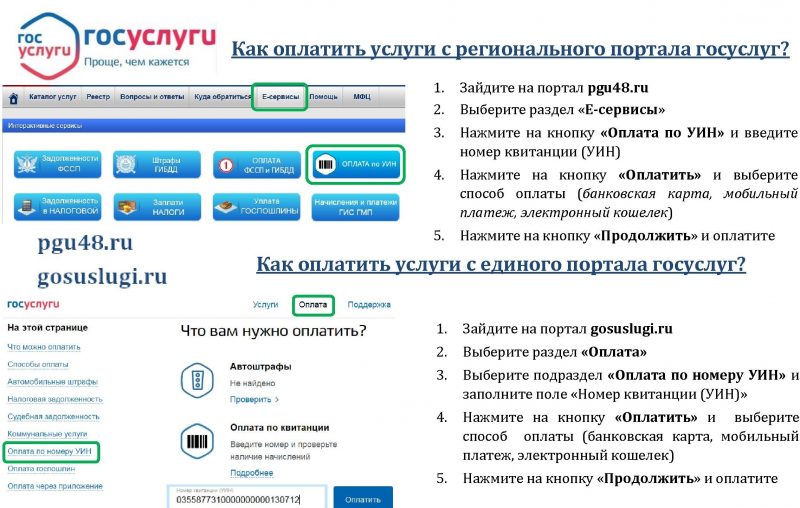

Оплата ТН через портал Госуслуг

Современные технологии позволили создать удобные для оплаты услуг сервисы. Среди них портал Госуслуг. С его помощью можно производить практически все виды платежей, связанных недвижимым имуществом, к которому относятся автомобили. Достоинством такого способа оплаты является не только быстрота совершения платёжных операций, но и экономия денежных средств. При проведении оплаты госпошлины через сайт Госуслуг предоставляется скидка в размере 1/3 от её суммы. Портал может использоваться для 2-х целей:

- оплаты налога;

- поиска и оплаты задолженности по ТН.

Пошаговая инструкция оплаты ТН через портал Госуслуг

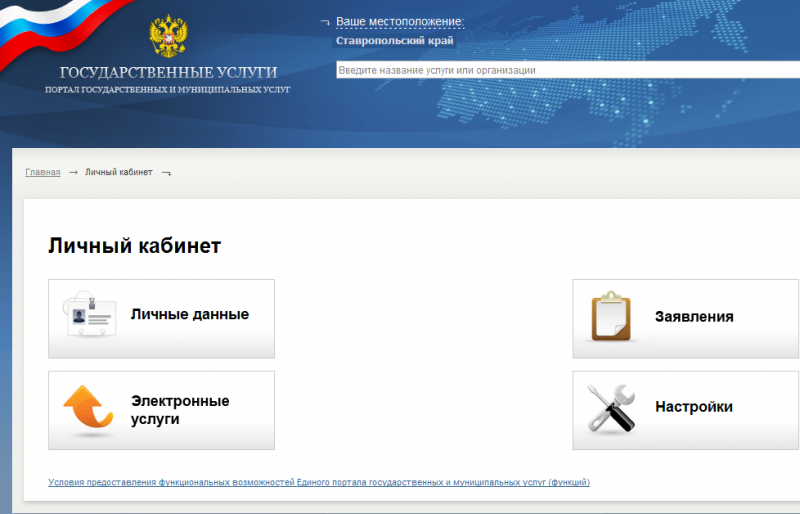

Шаг 1. Находим сайт Госуслуг и проходим на нём регистрацию.

Последовательность действий для регистрации на сайте Госуслуг

Шаг 2. Создаём на сайте личный кабинет.

Личный кабинет

Шаг 3. Входим в раздел услуг и находим там подраздел «Налоговая задолженность». Открываем предложенные сайтом формы запроса и заполняем их.

Подраздел «Налоговая задолженность»

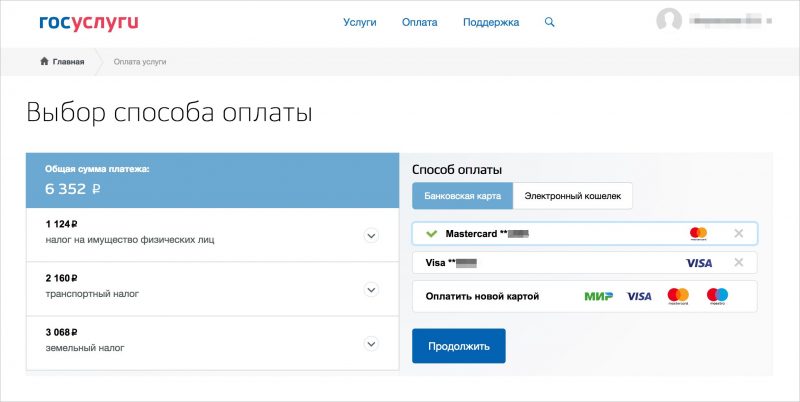

Шаг 4. Выбираем форму и оплаты и производим платёж.

Порядок оплаты услуг

Сайт ФНС

Портал ФНС nalog.ru. Попасть человеку на сайте налогоплательщика можно используя логин и пароль, заведённые на портале Госуслуг. Получить информацию о полагающейся к оплате сумме налога можно во вкладке «Начислено».

Сбербанк

Провести платёж через Сбербанке можно 2-я способами:

- в одном из отделений банка;

- воспользовавшись интернет-банкингом.

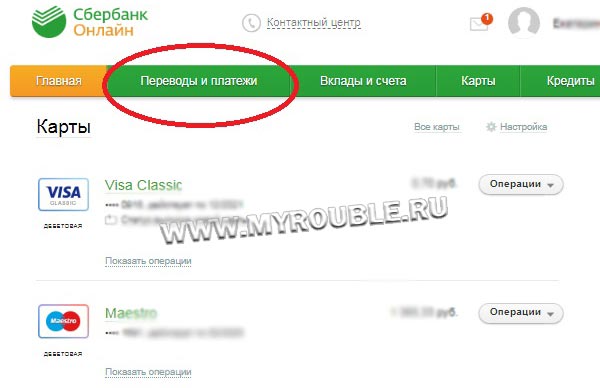

Для проведения последней операции необходимо зарегистрироваться на официальном портале Сбербанка и открыть личный кабинет. Оплата ТН проводится в разделе «Переводы и платежи» через сервис «Оплата покупок и услуг». Произвести оплату ТН можно и через банкомат. Оказываемые Сбербанком услуги можно найти и в других российских банках.

Банкоматы

Прочие платежи

В числе других возможностей оплаты ТН:

- платёжные терминалы;

- электронные кошельки.

С платформы Веб-Мани провести платежи может каждый зарегистрированный пользователь. Для этого необходимо войти в раздел «Оплата» и найти услугу «Штрафы и налоги». Поиск суммы к оплате проводится по ИНН владельца транспортного средства. Платёжную операцию необходимо будет подтвердить кодом, который будет послан системой СМС. Аналогичным способом совершаются платежи с электронных кошельков Киви и Яндекс. Деньги. Комиссионный сбор при оплате налогов не взимается.

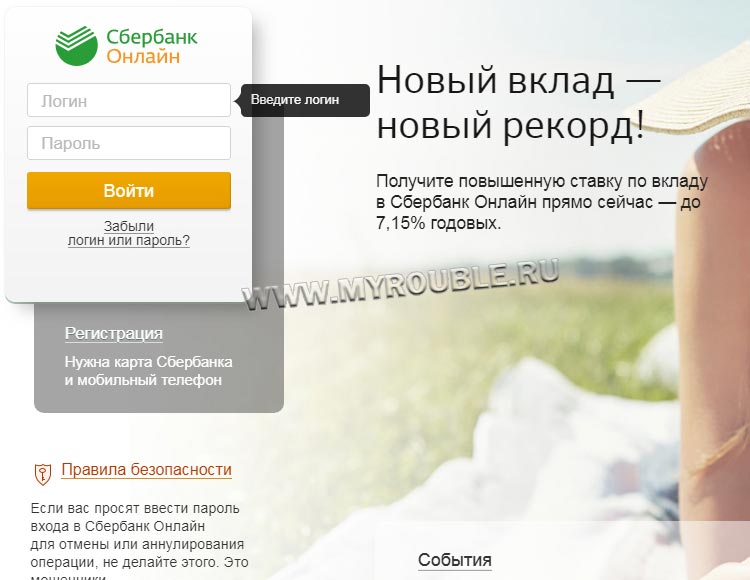

Как оплатить транспортный налог через Сбербанк Онлайн (по каждому из способов привести пошаговую инструкцию)

Имея на руках налоговое извещение и являясь клиентом Сбербанка, вы можете заплатить налог на машину через Сбербанк Онлайн в режиме онлайн в любой точке России (при наличии доступа в Интернет, разумеется). Оплатить можно как через обычный персональный компьютер, ноутбук, так и через приложение на смартфоне.

1 Перейдите на сайт Сбербанк онлайн и введите логин и пароль, полученные при регистрации, или выполните вход через мобильное приложение.

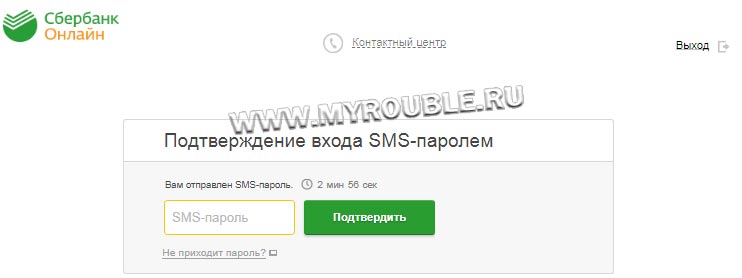

2 После ввода данных нажмите кнопку «Войти» – на ваш мобильный телефон будет выслан смс-пароль, который нужно ввести в окошко для подтверждения входа

Обратите внимание, код одноразовый, и указать его нужно не позднее чем через 3 минуты после получения. Специальный счетчик, находящийся немного выше окошка для ввода пароля из смс, покажет вам его срок действия

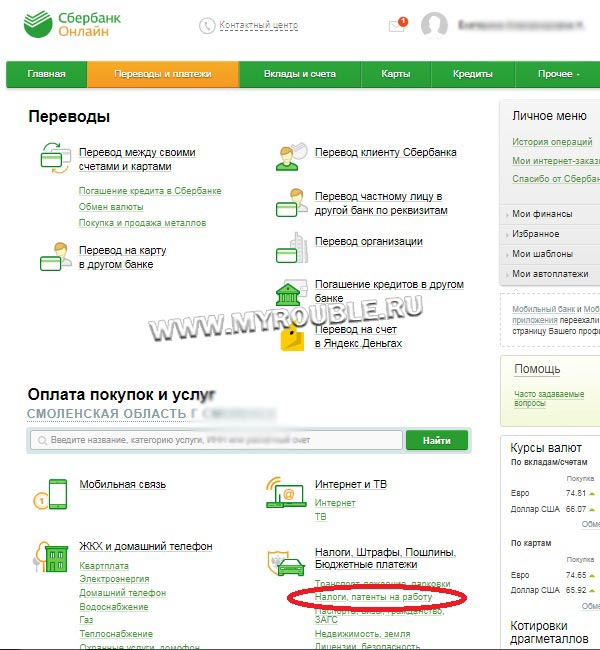

3 В личном кабинете в верхней части экрана расположен раздел «Платежи и переводы». Кликнете на него.

4 Данный раздел содержит список услуг, которыми вы можете воспользоваться для проведения различных платежных операций. Для оплаты транспортного сбора необходимо найти подраздел «Налоги, штрафы, пошлины, бюджетные платежи», и выбрать в нем второй пункт сверху «Налоги, патенты на работу».

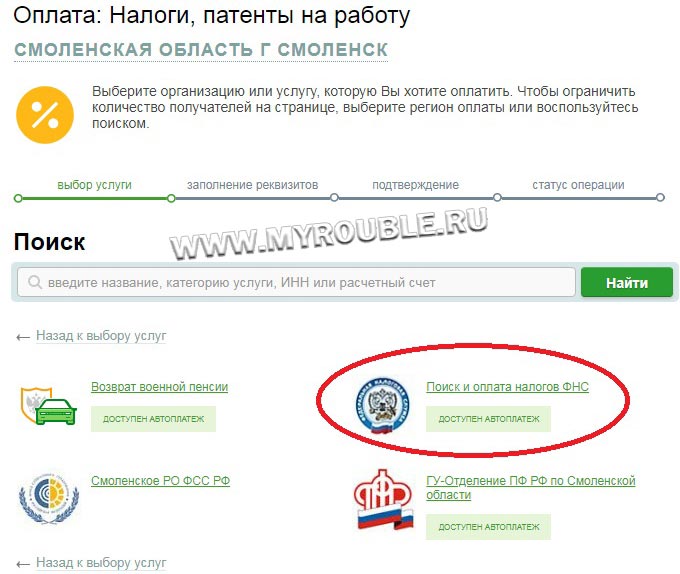

5 Далее выбираем услугу «Поиск и оплата налогов ФНС».

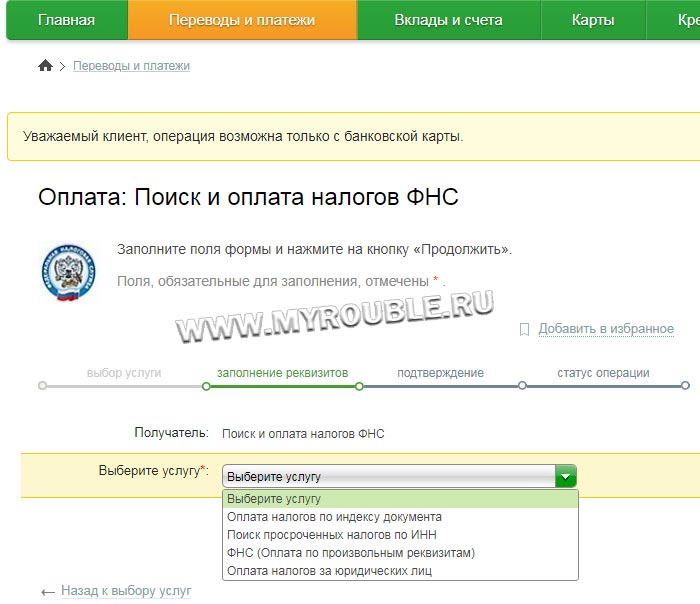

Далее возможно несколько вариантов оплаты, рассмотрим самые простые и популярные – по квитанции и ИНН.

По квитанции

При наличии налоговой квитанции вы можете выбрать один из двух способов оплаты налога: по индексу документа или по произвольным реквизитам.

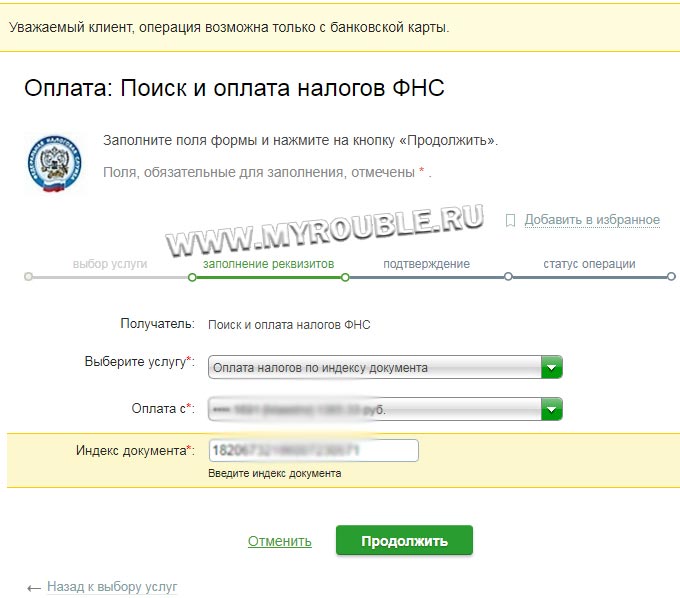

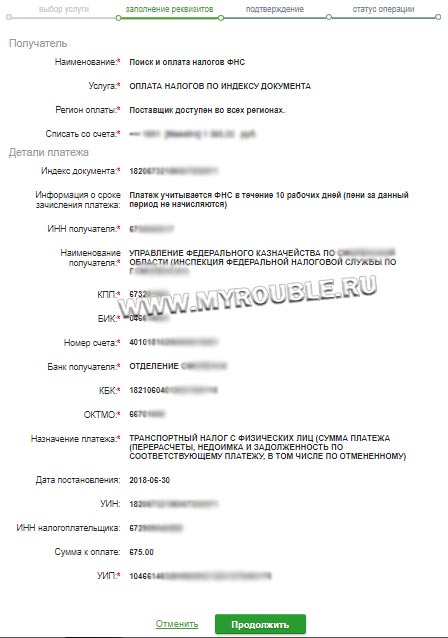

Оплата налога по индексу

При выборе пункта «Оплата налогов по индексу документа» на экране появится форма, в которой нужно выбрать карту для списания средств и поле для ввода индекса документа. Индекс документа – это уникальный номер вашего персонального налогового документа, состоящий из 20 цифр, присваиваемый ФНС. Индекс указан в верхней строке налогового извещения. Введите данные и нажмите «Продолжить»

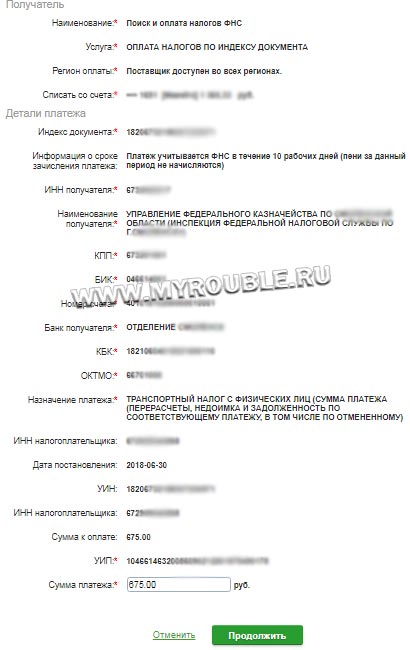

Далее появится окно с данными налогоплательщика и получателя – эту информацию система найдет автоматически, в соответствии с индексом налогового документа. Проверьте информацию и нажмите «Продолжить».

Откроется еще одна форма с информацией, она дублирует предыдущее окно, за исключением нижней строчки – теперь в ней прописана сумма для оплаты налогов (при желании вы можете ввести меньшую сумму и оплатить налог частично). Проверяем данные и жмем «Продолжить».

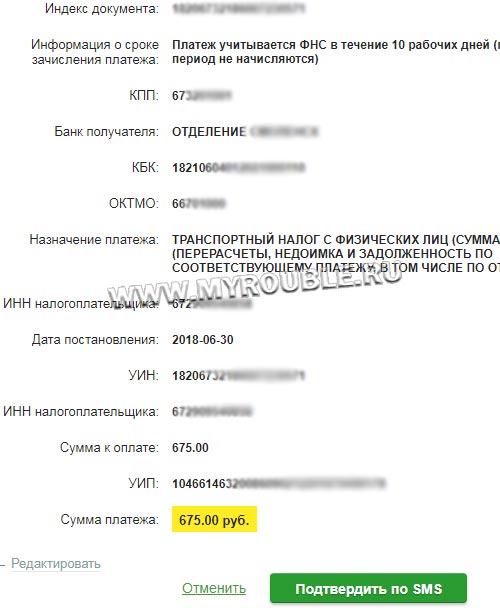

Еще раз появится окно с платежными реквизитами – если заметили ошибку в данных – кнопку редактировать. Если все в порядке, нажимаем кнопку «Подтвердить по смс».

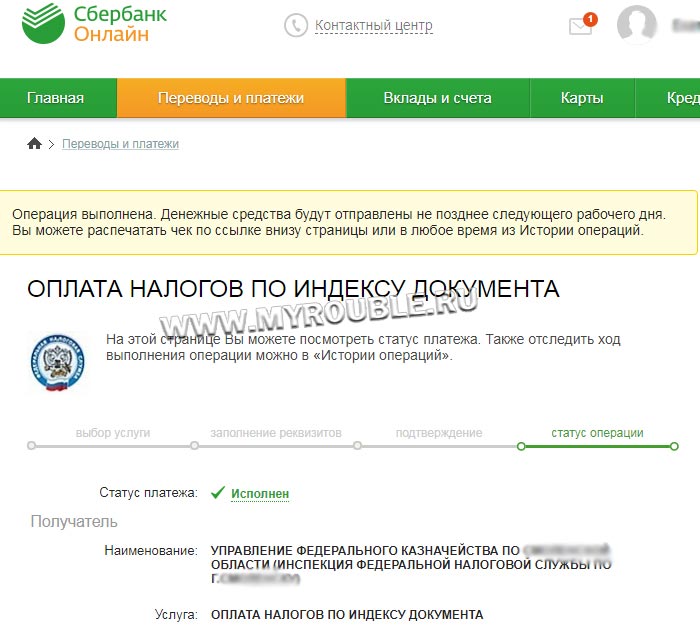

Система Сбербанк Онлайн отправит на ваш телефон смс-пароль – введите его в нижней строке открывшегося окна и нажмите «Подтвердить».

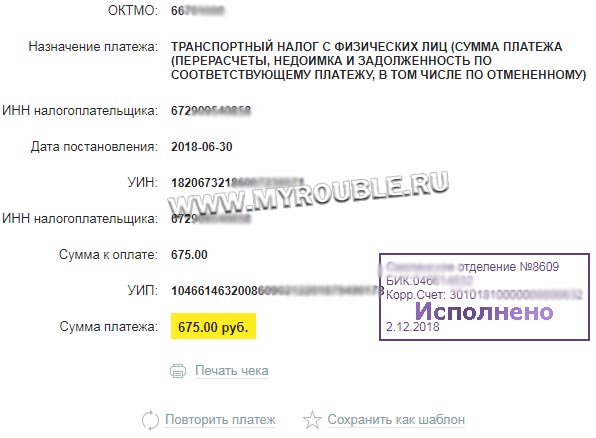

Сайт выдаст вам уведомление о том, что платеж произведен. Готово, вы оплатили налог на транспорт!

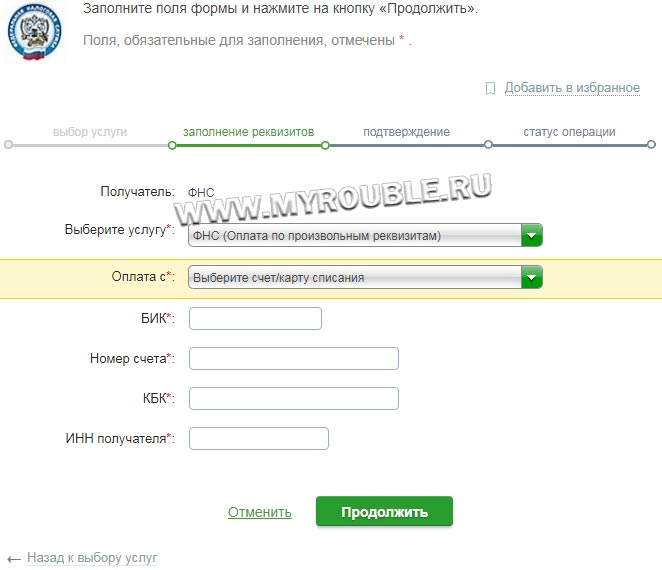

Оплата по произвольным реквизитам

Выбрав услугу «Оплата по произвольным реквизитам» вам предстоит вручную заполнить реквизиты платежа. Все необходимые данные прописаны в налоговом извещении (БИК, номер счета, КБК и т.д.).

Далее процедура аналогична способу оплаты «по индексу документа». Следуя указаниям системы, вы легко и быстро оплатите транспортный налог.

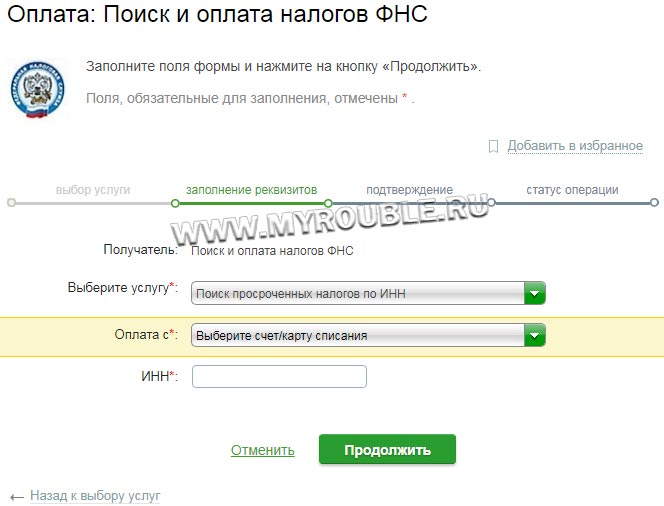

По своему ИНН

Обратите внимание! Оплатить транспортный налог по своему ИНН в Сбербанк Онлайн НЕЛЬЗЯ! Данным способом вы можете только проверить уже имеющуюся задолженность. Этот способ актуален для тех

кто не успел оплатить налоги вовремя.

Выберите карту списания и введите ИНН налогоплательщика. При имеющейся задолженности система предложит оплатить ее, если просроченные налоговые сборы отсутствуют, сайт выдаст вам уведомление об этом.

Транспортный налог

ТН относится к региональным сборам. Его базовые ставки устанавливаются статьёй 361 НК РФ. Регионы на их основе принимают решение о размере сбора на своей территории. Федеральное законодательство устанавливает верхнюю планку налогообложения. Утверждённые региональным законодательством ставки ТН имеют дифференцированное значение. Их размер зависит от:

- типа транспортного средства;

- возраста автомобиля;

- мощности двигателя.

В Республике Татарстан дополнительным фактором дифференцирования ставок по ТН является принадлежность налогоплательщика к группе физических или юридических лиц. Сумма ТН на транспортные средства с идентичными характеристиками в регионах страны имеют различное значение. Местные законодательные акты определяют перечень владельцев автотранспорта, освобождённых от уплаты налога. К этой категории льготников относятся определённые группы граждан, нуждающиеся в социальной защите.

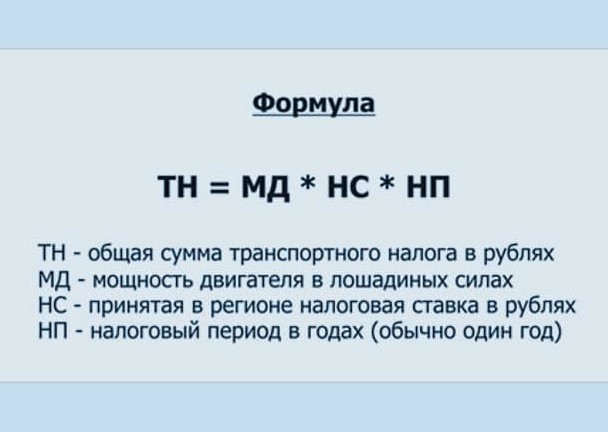

Формула расчёта ТН

На федеральном уровне от уплаты ТН освобождены владельцы:

- транспортных средств, задействованных в сельскохозяйственных работах;

- переоборудованных для инвалидов автомобилей, предоставленных гражданам в рамках социальных программ;

- машин, находящихся в угоне.

Порядок оформления регистрации

Существует определенный порядок оформления прописки или регистрации. Заключается он в посещении конкретного уполномоченного органа для подачи заявления установленного образца и пакета документов.

Обратиться можно в следующие инстанции:

- Паспортный стол.

- Миграционная служба.

- Портал Госуслуг.

- Многофункциональный центр.

После этого представленные инстанции просматривают документацию на подлинность и на корректность заполнения в семидневный период. После чего отдают свидетельство о регистрации, на основании которого проставляется штамп в паспорте.

Документы на временную прописку в паспортный стол необходимо предоставить в полном объеме.

Какие документы менять при смене прописки? Смотрите .

Документы

Для оформления потребуется предоставить конкретный пакет документов, оговоренный в действующих правовых актах. В частности:

- заявление установленного образца;

- паспорт граждан Российской Федерации, как заявителя, так и собственника;

- свидетельство о рождении, если это несовершеннолетнее лицо;

- правоустанавливающие документы – договора дарения, наследования, купли–продажи;

- кадастровая документация;

- свидетельство о праве собственности и постановки на учет;

- квитанция об уплате государственной пошлины.

Образец заявления о регистрации по месту жительства здесь,

образец заявления о регистрации по месту регистрации здесь.

Сроки

Постоянное место жительство позволяет зарегистрировать человека в течение 7 дней. Если это пребывание, то достаточно периода в 90 дней.

При неисполнении данных сроков на заявителя накладывается административная ответственность в виде штрафных санкций.

Срок уплаты транспортного налога в 2020 году

Налоговый кодекс Российской Федерации устанавливает, что обязанность по уплате транспортного налога возникает не ранее даты получения налогового уведомления. Налоговое уведомление обычно отправляется заказным письмом по почте всем владельцам транспортных средств. Также налоговое уведомление может быть направлено в электронном виде в личный кабинет налогоплательщика.

Часть 3 статьи 363 налогового кодекса РФ:

Уведомление должно быть отправлено сотрудником налоговой инспекции не позднее чем за 30 дней до наступления срока платежа. Что касается срока уплаты транспортного налога, то он регламентируется налоговым кодексом. В 2020 году транспортный налог нужно заплатить до 1 декабря.

Часть 1 статьи 363 налогового кодекса РФ:

Например, крайний срок уплаты транспортного налога за 2018 год — это 1 декабря 2019 года вне зависимости от региона Вашего проживания.

Последнее, на что я хочу обратить внимание, это тот факт, что транспортный налог уплачивается только за тот период, в котором транспортное средство было зарегистрировано в ГИБДД на конкретного владельца. Статья 362 НК РФ:. Рассмотрим пример:

Рассмотрим пример:

Автомобиль приобретен 12 сентябре 2018 года и зарегистрирован в ГИБДД 16 сентября. В этом случае транспортный налог должен быть рассчитан только за 3 месяца: октябрь, ноябрь и декабрь

Обратите внимание, неполный месяц владения (сентябрь) в данном случае отбрасывается, т.к. регистрация произошла после 15 сентября

Если тот же самый автомобиль зарегистрировать в ГИБДД на день раньше (15 сентября), то налог будет начислен за 4 месяца владения. Т.е. неполный месяц сентябрь будет приравнен к полному.

Подведем итоги. Всю информацию о транспортном налоге Вы должны получить из ежегодного заказного письма. Однако поскольку даже заказное письмо может не дойти до адресата вовремя, у автовладельцев возникает необходимость проверить задолженность по транспортному налогу самостоятельно. Если этого не сделать вовремя, налоговая начнет начислять пени (штраф за просрочку платежа):

Пеня за неуплату транспортного налога

Как правильно платить налог с продажи ТС

Вырученные от продажи автомобиля деньги считаются доходом физического или юридического лица. Для граждан сумма платежей установлена в размере 13% от общей суммы продажи. Это значительные достаточно большие деньги, с которыми продавцу не очень хочется прощаться. Закон позволяет её уменьшить. Для этого нужны основания. В их числе:

- отсутствие иного источника дохода;

- длительный срок нахождения автомобиля в собственности;

- налоговые вычеты;

- уменьшение суммы полученного дохода на расходы, связанные с покупкой автомобиля и его эксплуатацией.

Продажа автомобиля

Значительная часть продавцов считает эти законные способы снижения налоговых сборов слишком сложными, и выбирает другие варианты. Например, занижает полученную в результате продажи машины сумму, определённую договором купли-продажи. На самом деле, быть честным с государством не так сложно, как кажется. Получить освобождение от подоходных платежей можно предоставив в ИФНС два договора: покупки и продажи транспортного средства. Большинство владельцев автомобилей всегда покупают их дороже, чем продают. Сразу после выезда из автосалона каждая машина теряет 10% своей стоимости.

На практике встречаются и другие случаи, когда автомобиль покупают дешевле, чем потом продают. Таких счастливчиков немного, но они есть. Действующее законодательство освобождает их от уплаты сборов с дохода в том случае, если они владели проданным транспортным средством не менее 3-х лет. Такой порядок установлен статьёй 217 НК РФ. Реже всего продавцы прибегают к налоговым вычетам. Порядок проведения расчётов определён статьёй 220 НК РФ. В них учитывается совокупный годовой доход продавшего автомобиль человека. Эта же статья устанавливает порядок уменьшение сумм доходов на расход.

Информацию о суммах, подлежащих уплате в бюджет по налогам на ТС, можно получить на сайте ФНС. Для её поиска используют данные об ИНН или автомобиле

Договор купли-продажи автомобиля скачать

У юридических лиц полученные от продаж транспортных средств доходы включаются в состав общей выручки, которая является базой для расчёта налога на прибыль.

Как платить налог при продаже ТС

Продавец автомобиля обязан подавать декларацию о полученном доходе не позднее 30 апреля текущего года за прошлый календарный период. Например, при продаже автомобиля в 2019 г. последний срок подачи декларации о доходе — 31 апреля 2020 г. Для заполнения декларации предусмотрена специальная форма, которую можно скачать с сайта ФНС.

В 2019 году вступили в силу принятые ранее нормы, освобождающие от уплаты сборов с доходов от продаж ТС нерезидентов страны. Ранее они не имели такой возможности. Положение распространяется на сделки по продаже автомобилей, совершённые ими после 1 января 2019 года. Последний срок уплаты сбора после подачи декларации о доходе — 15 июля. Провести платежи можно способами, аналогичными ТН.

Альтернативные способы оплаты с помощью карты Сбербанка

Если вы являетесь клиентом Сбербанка, но по каким-то причинам не имеете доступа в Сбербанк Онлайн, то можете воспользоваться другими сервисами оплаты налогов.

На сайте ФНС

Для физических лиц, ИП и организаций на официальном сайте налоговой службы доступен личный кабинет налогоплательщика. Доступ к нему осуществляется через логин и пароль, указанные в регистрационной карте.

Регистрационную карту можно получить в любом налоговом отделении независимо от места прописки и проживания, предоставив паспорт. После этого вы сможете зайти в личный кабинет на сайте ФНС и просматривать свои налоговые данные в режиме онлайн.

Сервис позволяет получить полную информацию о объектах, находящихся в вашей собственности и произвести оплату в режиме онлайн. Это очень удобно, не нужно никуда ходить. Кстати, оплачивать налоги через личный кабинет можно не только картой Сбербанка, но и любой другой.

1 Войдите в личный кабинет, заполнив поля логин и пароль.

2 Вас перекинет на главную страницу, где уже указана общая сумма налоговых платежей. Также в верхней части экрана показывается крайний срок оплаты. Если вы нажмете на кнопку «Детали», система покажет вам доступные объекты налогообложения и сумму налогов для каждого из них.

3 В открывшемся окне щелкните на кнопку «Транспортный налог».

4 Здесь перечислены ваши транспортные средства, сумма налогового сбора и период начисления. Щелкните «Оплатить».

5 В появившемся окне вы можете выбрать способ оплаты – банковской картой или через кредитную организацию, а также сохранить квитанцию в формате PDF. Поставьте галочку в строке «Согласие на обработку персональных данных» и нажмите «Оплатить».

6 Вас перекинет на форму для заполнения реквизитов карты. Введите данные в соответствующие поля и нажмите «Оплатить». Система пришлет вам на телефон смс-код, после ввода которого налоговая сумма будет списана с указанной карты. Далее вы сможете сохранить чек на компьютер или сразу распечатать его.

Если оплата прошла успешно, то вас перекинет в личный кабинет ФНС, где вас будет ждать вот такая радостная новость:

Примечание: В некоторых случаях сведения об оплате отразятся в «Личном кабинете» не сразу – системе для регистрации платежа потребуется 10 рабочих дней. Но в большинстве случаев система сразу покажет вам, что задолженности по налогам нет.

На сайте госуслуг

Сервис ГосУслуги позволяет выполнить множество различных операций, в том числе и оплатить транспортный налог. Единственный недостаток заключается в том, что вы должны быть зарегистрированы в системе и иметь пароль для доступа к данным (его можно получить, написав соответствующее заявление в отделении ФНС).

- Зайдите на сайт ГосУслуг и авторизуйтесь под своей учетной записью.

- В меню справа найдите вкладку «Налоговая задолженность».

- Щелкните на услугу «Оплата по номеру квитанции».

- Введите номер квитанции и нажмите «Продолжить».

- Введите реквизиты карты, с которой будет списана налоговая сумма, и подтвердить платеж через смс-код.

Через банкомат или терминал

Если вы по какой-то причине не можете оплатить налог на транспорт через Сбербанк Онлайн, предлагаем воспользоваться услугами банкомата или терминала. По всей России насчитывается более 70 000 устройств, поэтому вы без проблем сможете перечислить средства в любом городе, наличными или через карту.

- Вставьте карту, введите пин-код.

- Выберите раздел «Платежи и переводы».

- Откройте меню «ГИБДД, налоги и штрафы».

- Выберите получателя платежа, это будет «Отделение Федеральной налоговой службы».

- Введите индекс налогового извещения и сумму платежа, указанную в квитанции.

- Нажмите «Оплатить».

- Рекомендуется после проведения операции распечатать чек, чтобы в случае претензий со стороны налоговой службы доказать факт платежа.

Большинство терминалов Сбербанка имеют специальное считывающее устройство, поэтому, если у вас на руках имеется распечатанная квитанция, то наиболее простым способом будет оплатить налог по QR-коду.

- Вставьте карту в банкомат и введите личный пин-код для входа в меню.

- Выберите раздел «Оплата услуг сканированием штрих-кода».

- Следуя указаниям на экране, выполните сканирование по QR-коду.

- При успешном сканировании система выдаст вам данные платежа – проверьте информацию и нажмите «Оплатить».

- После перечисления средств вы можете распечатать квитанцию об оплате.

Если используемый вами банкомат находится в отделении Сбербанка, то при любом затруднении с оплатой вы можете обратиться к находящемуся в зале консультанту.

От чего зависит размер налогового платежа

Сумма платежа исчисляется для каждого конкретного ТС арифметическим умножением следующих показателей:

- мощности транспорта в лошадиных силах, указанной в техническом паспорте объекта налогообложения, или тяги реактивного двигателя, или вместимости несамоходного судна. Это база налогообложения, регламентируемая ст. 359 НК;

- тарифной ставки. Определяется на единицу мощности ТС, исчисляется централизованно. Субъекты РФ вправе увеличивать или уменьшать размер утвержденного тарифа, но не больше, чем в 10 раз от базового значения (ст. 361 НК). Для автомашин с мощностью меньше 150 л. с. снижение базового значения не проводится. Если тарифные ставки транспортного налога в регионе не утверждены, то применяются те, что зафиксированы в статье 361:

| Наименование объекта налогообложения | Ставка |

|---|---|

| Автомобили легковые | |

| до 100 л. с. включительно | 2,5 руб. |

| от 100 до 150 л. с. включительно | 3,5 руб. |

| от 150 до 200 л. с. включительно | 5 руб. |

| от 200 до 250 л. с. включительно | 7,5 руб. |

| свыше 250 л. с. | 15 руб. |

| Мотоциклы и мотороллеры | |

| до 20 л. с. включительно | 1 руб. |

| от 20 л. с. включительно | 2 руб. |

| свыше 35 л. с. | 5 руб. |

| Автобусы | |

| до 200 л. с. включительно | 5 руб. |

| свыше 200 л. с. | 10 руб. |

| Автомобили грузовые | |

| до 100 л. с. включительно | 2,5 руб. |

| от 100 до 150 л. с. включительно | 4 руб. |

| от 150 до 200 л. с. включительно | 5 руб. |

| от 200 до 250 л. с. включительно | 6,5 руб. |

| свыше 250 л. с. | 8,5 руб. |

| Др. самоходные ТС, машины и механизмы на пневматическом и гусеничном ходу | 2,5 руб. |

| Снегоходы, мотосани | |

| до 50 л. с. включительно | 2,5 руб. |

| свыше 50 л. с. | 5 руб. |

| Катера, моторные лодки и др. водные ТС | |

| до 100 л. с. включительно | 10 руб. |

| свыше 100 л. с. | 20 руб. |

| Яхты и др. парусно-моторные суда | |

| до 100 л. с. включительно | 20 руб. |

| свыше 100 л. с. | 40 руб. |

| Гидроциклы | |

| до 100 л. с. включительно | 25 руб. |

| свыше 100 л. с. | 50 руб. |

| Несамоходные (буксируемые) суда (тонна валовой вместимости) | 20 руб. |

| Самолеты, вертолеты и др. воздушные суда с двигателями | 25 руб. |

| Самолеты с реактивными двигателями (на килограмм силы тяги) | 20 руб. |

| Др. водные и воздушные ТС без двигателей (с единицы транспортного средства) | 200 руб. |

- продолжительности владения ТС в прошедшем году. Если собственник владел техникой на протяжении всех 12 месяцев, то этот показатель равен единице. Если же ТС было куплено или реализовано (утилизировано) в течении отчётного периода, то коэффициент продолжительности владения исчисляется как соотношение количества месяцев владения к количеству месяцев в году (т. е. к 12). Примечание: если регистрация произошла после 15 числа, то этот месяц в расчёт не входит. Если снятие с учета проводилось до 15 числа, то данный месяц при подсчёте также не учитывается. Например, если машина продана и затем снята с регистрационного учета, допустим, 20 марта, то значение множителя равно 3/12. Если 4 октября, то 9/12;

- повышающего коэффициента, применяемого для автомашин, стоимость которых превышает три миллиона рублей. Это так называемая «плата за роскошь». Перечень подобных авто утверждается ежегодно Минпромторгом России с учётом числа лет с момента изготовления. Список публикуется на официальном интернет-ресурсе этой организации ежегодно до 1 марта. В 2020 г. используется перечень за 2019 год, так как этот период является отчётным. Величина коэффициента находится в зависимости от стоимости авто на момент схода с конвейера и числа лет, минувших с того времени:

| Стоимость | Возраст авто | Повышающий коэффициент |

|---|---|---|

| 3 — 5 млн руб. | до 3 лет | 1,1 |

| 5 — 10 млн руб. | до 5 лет | 2 |

| 10 — 15 млн руб. | до 10 лет | 3 |

| от 15 млн руб. и выше | до 20 лет | 3 |

По истечении предельного возрастного ценза автомашины, увеличивающий множитель для того, чтобы рассчитать транспортный налог, не используется.