Содержание кредитной истории

Содержание:

- Кредитная отчетность -в чем отличие от истории кредитования?

- Кредитный отчет

- Вариант 4: в НБКИ

- Причины проверить свою кредитную историю

- Расшифровка кредитной истории КБИ «Русский стандарт»

- Лучшие способы узнать свою кредитную историю

- Как совершить запрос кредитной истории в БКИ

- Ответы на вопросы читателей

- Расшифровка кредитной истории «Эквифакс»

- Что такое кредитная история

Кредитная отчетность -в чем отличие от истории кредитования?

Человек, составивший обращение в профильное бюро, которое специализируется на хранении информации о кредитных договорах, получает отчет, в котором содержатся данные обо всех его кредитных обязательствах. Некоторые люди, путают данный отсчёт с историей кредитования, безусловно, у них есть немалое количество идентичных черт. Но, отсчёт содержит в себе не только данные о полученных кредитах и рейтинг привлекательности заёмщика для финансовых организаций, а и информацию, о требованиях, которые банки будут выдвигать к заёмщику с такими данными. В современных реалиях, сложно недооценивать значение положительной истории кредитования, добросовестные клиент может получить услуги от банка с очень лояльными условиями, которые никогда не будут доступны людям с отрицательными показателями кредитного рейтинга. Более того, банки дорожат подобными клиентами и стремятся постоянно предоставлять им новые выгодные предложения и сами предлагают улучшенные условия кредитования.

В кредитный отчет, как в структурный документ, входят несколько элементов. В начальной части указаны все актуальные данные о заёмщике, которые могут представлять интерес современным финансовым организациям. Ту часть, где непосредственно содержаться вся информация о полученных кредитах и история их погашения, принятно называть основной частью отчёта, так как нет специально канцелярского термина для её классификации. Оставшийся раздел отсчёта, вмещает в себя информацию о государственных структурах, которые приняли участие в формировании документа. Исходя из вышеперечисленного материала, становится очевидным, чем кредитная история отличается от данного отчёта. Завершающим элементом отчёта, является оценка, которую получает заёмщик от бюро, по результатам проверки добросовестности соблюдения им кредитных обязательств.

Кредитный отчет

Понятие кредитного отчета

Кредитный отчет – это документ, отражающий кредитную историю и позволяющий оценить Вашу добросовестность как заемщика. В нем можно увидеть сведения обо всех взятых ранее кредитах, наличии и длительности просрочек по ним, случаях привлечения к ответственности.

Передачу данных в бюро кредитных историй осуществляет большинство банков по всей России, благодаря чему отчеты отражают информацию достаточно полно и достоверно. Ими пользуются кредиторы, когда принимают решение о том, стоит ли выдавать очередной заем и какой лимит следует установить по кредитной карте.

А потенциальный заемщик может заказать свой кредитный отчет в Интернете или воспользовавшись другими способами (почта, личное обращение и т. д.).

В каких случаях требуется кредитный отчет

Перед получением крупного кредита. Проверка кредитной истории позволит Вам посмотреть на себя глазами банка. Отчет дает возможность заранее обнаружить пункты, которые банк может посчитать отрицательными, и вовремя исправить ситуацию (например, добросовестно выполняя обязательства по новым некрупным займам, чтобы в отчете появились положительные записи).

Не стоит забывать, что банки принимают решение индивидуально по каждому отдельному случаю, однако своевременный анализ кредитной истории позволит свести риск отказа к минимуму.

Для защиты от мошенников. Заказать кредитную историю в Интернете и посмотреть полученные материалы нетрудно, а между тем это может помочь Вам узнать о краже Ваших личных данных.

Сегодня целью похищения документов все чаще становится оформление займа: деньги достаются мошеннику, а обязательства по возвращению долга ложатся на человека, не подозревающего об этом. Обращение в БКИ с целью получения кредитной истории поможет выявить этот факт и принять меры.

Следует помнить о том, что чем раньше Вы сможете узнать кредитную историю, запросив данные в онлайн- или офлайн-режиме, и оспорить незаконное оформление займа, тем выше вероятность того, что Вам удастся добиться справедливости.

Именно поэтому специалисты советуют делать запрос отчетов в бюро кредитных историй онлайн или другими способами каждый год, а лучше каждый квартал.

Содержание кредитного отчета

Содержание документа, отражающего историю кредитных платежей, определяется 4-й статьей 218-ФЗ «О кредитных историях». Согласно ей отчет, предоставляемый бюро кредитных историй, должен состоять из четырех частей.

Титульная часть. Она содержит ФИО и паспортные данные. Кроме того, в ней указываются страховое свидетельство и ИНН, если эти данные есть в договоре. Данная часть хранится в Центральном Каталоге Кредитных Историй (ЦККИ).

С вопросом о том, где взять кредитную историю, стоит обращаться именно туда. В ответ на запрос ЦККИ предоставит перечень бюро, в которых Вы сможете получить свою кредитную историю (одним из крупнейших является НБКИ – национальное бюро кредитных историй).

Основная часть. Она создается банками в течение всего периода взаимоотношений между ними и физическим лицом и позволяет оценить кредитоспособность и долговую нагрузку заемщика. В основную часть отчета включаются все сведения о кредитных обязательствах, в том числе размер долга, правки, вносимые в договор, данные о выплатах.

Также в ней указывается адрес регистрации заемщика и место его проживания, содержатся сведения о том, является ли лицо предпринимателем, имеет ли задолженности по алиментам и коммунальным услугам. Кроме того, в основной части отражаются данные о спорных ситуациях, касающихся договора, и дальнейших судебных разбирательствах.

Информационная часть. Она формируется для заявлений о выдаче займа и содержит информацию о:

- предоставлении займа;

- отсутствии двух или более выплат подряд в течение 120 дней с момента наступления срока исполнения обязательств;

- отказе в выдаче займа.

Иными словами, данная часть отчета позволяет банкам, сделав запрос, выяснить, у каких еще кредиторов Вы пытались получить заем, отказывают ли Вам и по каким причинам.

Дополнительная часть. Этот раздел также называют закрытым. В нем содержатся сведения о запросах банками или другими организациями кредитной истории заемщика в бюро кредитных историй. Сам заемщик может запросить и узнать кредитную историю, воспользовавшись почтой, онлайн-сервисом или при личном обращении.

Также закрытая часть доступна суду, органам предварительного следствия при определенных обстоятельствах, нотариусу при рассмотрении дел о наследстве и финансовому управляющему в случае банкротства физического лица.

Вариант 4: в НБКИ

Для начала, как и в первом варианте, следует узнать список бюро, для чего отправляем запрос в Центробанк. После этого заходим на сайты указанных организаций, и в перечне услуг смотрим, есть ли возможность получить данные онлайн. Если есть— значит, у вас будет меньше хлопот.

Стоит отметить, что постепенно все банки и БКИ перейдут на интерактивную схему работы. На данный момент таких организаций уже более 30-ти, и их число постепенно растет. Среди них можно отметить следующие варианты:

- НБКИ (национальное БКИ) предоставляет такую услугу через Агентство кредитных историй. Услуга становится доступной после регистрации. Помимо этого, вы сможете узнать много полезной информации для тех, кто собирается взять кредит.

- БКИ Equifax предлагает услугу бесплатно только в первый раз. Последующие обращения необходимо оплатить. Вместе с тем данное бюро обеспечивает такие услуги, исправление ошибок в КИ, информирование по СМС об изменениях в КИ, защиту от мошенников и т.п.

- На веб-ресурсе Mycreditinfo также предоставление услуги осуществляется после авторизации. Здесь помимо получения информации о кредитной истории предлагают такие услуги, как проверка автомобиля, находящегося в залоге, информирование по СМС, скоринг-тесты и т.п.

Следует учитывать, что некоторые бюро могут предлагать услугу платно, поскольку как коммерческие юридические организации, они также оплачивают запросы в БКИ.

Причины проверить свою кредитную историю

Оснований для проверки выписки по кредитной истории может быть несколько:

- высокий уровень мошенничества;

- человеческий фактор сотрудников банка;

- получение последующего займа сопровождается проверкой КИ предыдущих;

- отъезд за границу;

- посещение коллекторов.

Каждая из указанных причин имеет кредитные последствия. Например, в первом случае каждый человек хотя бы раз в год должен проверять свою КИ. Степень мошенничества зашкаливает, каждый из злоумышленников хочется «хапнуть» чужих денег: они оформляют ссуды по ложным паспортам, имея при этом доступ к историям различных граждан. Во втором случае присутствует человеческий фактор, когда специалисты банка могут внести неправдивую информацию в базу данных или произошёл сбой в программе.

В каждом из указанных случаев нужно обратиться в бюро для оформления выписки по займам. Этот процесс можно оформить через интернет бесплатно. Потребуется собственный код субъекта, который получает каждый гражданин перед оформлением первого кредита.

Расшифровка кредитной истории КБИ «Русский стандарт»

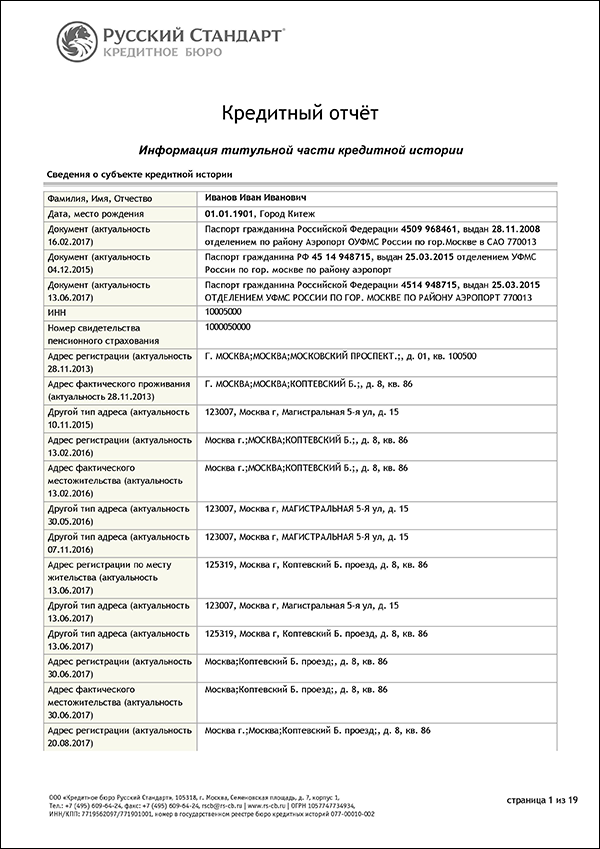

Титульная страница КБИ «Русский стандарт» содержит только паспортные данные. Здесь же указаны все их изменения в хронологическом порядке. Ниже — пример КИ «Русский стандарт». Заемщик регулярно менял адреса фактического проживания и регистрации. Это отражено в отчете.

Закажите КИ в КБИ «Русский стандарт» на Mycreditinfo, и вы получите нужную информацию через несколько минут.Получив свою КИ, внимательно прочтите ее. Сверьте побуквенно паспортные данные, проверьте все даты. Опечатка в имени или дате выдачи паспорта может привести к проблемам с получением кредита. Если вы заметили опечатку, отправьте заявление об ошибке в БКИ. В течение 30 дней работники бюро внесут изменения в вашу КИ.Второй важный момент — сведения о взятых вами кредитах. Иногда банки запаздывают с передачей данных в БКИ. В результате погашенный вами займ может значиться как активный. Или платеж, внесенный своевременно, попадает в категорию просроченных. В этом случае тоже нужно писать в БКИ. Бюро сделает запрос в банк и исправит вашу кредитную историю.

Поделитесь

Лучшие способы узнать свою кредитную историю

После того,

как будете знать, в каком БКИ находится КИ, переходите к непосредственной

проверке кредитной истории. Выбирайте один из этих способов.

Стоимость проверки — 299 рублей

Способы оплаты — QIWI Кошелек, Банковская карта, Яндекс.Деньги

Время подготовки отчета — рассмотрение заявки в течение 1 минута

Спец. предложение — 6 отчетов за 499 руб.

Обращение напрямую в БКИ

Обращение

напрямую в БКИ может быть:

- Путем личного визита в один из офисов.

- Направив телеграмму на адрес одного из офисов.

- Онлайн по паспорту. Если, конечно же,

есть такая возможность. Например, для того чтобы узнать кредитную историю

онлайн по паспорту в Эквифаксе, необходимо создать личный кабинет.

БКИ оказывает и другие услуги. Самыми популярными являются:

- Присвоение или изменение специального

кода. При себе нужно иметь документ, удостоверяющий личность – паспорт

гражданина Российской Федерации. - Оформление справки о всех БКИ, в которых есть КИ. Это актуально, если она отличается.

- Исправление КИ.

Обращение к агентам БКИ

Агентами БКИ являются «Ренессанс Кредит», «Почта Банк», некоторые банки в регионах. О том,

оказывается ли эта услуга, следует спросить из дома, позвонив по телефону. И

тогда в отделении придется провести не более получаса. Именно столько времени

занимает подготовка кредитной истории.

У этого способа есть один недостаток – он платный. Стоимость варьируется в диапазоне от

700 до 1500 рублей в зависимости от агента БКИ.

Обращение в салон связи «Евросеть»

При обращении в салон связи «Евросеть» нужно иметь при себе документ,

удостоверяющий личность гражданина Российской Федерации – паспорт. Вообще,

всегда берите его с собой – и при обращении напрямую в БКИ, и при обращении к

агентам БКИ.

Стоимость услуги составляет около 1000 рублей.

Также в салоне связи «Евросеть» есть такая услуга, как «Идеальный заемщик». Она

представляет собой своего рода порядок действий по улучшению кредитной истории.

Ее цена – около 500 рублей.

Посредством интернет-банкинга

Многие считают, что получить кредитную историю онлайн не доступно простому человеку, что для

этого требуются особые знания. Однако эта точка зрения является ошибочной. Для

этого достаточно зайти в «Личный кабинет» и выбрать соответствующий пункт.

Сейчас это могут сделать клиенты «Сбербанка» и «Бинбанка».

Стоимость услуги составляет около 500 рублей.

Посредством других сервисов

Они становятся все более популярными. Позволяют заказать мини-выписку, в которой указан

рейтинг, наличие просрочек и т.д. Подождать нужно будет буквально считанные

секунды. Заказать же кредитный отчет этим способом не удастся.

Стоимость услуги составляет около 300 рублей.

Самые крупные сервисы – MoneyMan и «Мой рейтинг».

Посредством АКРИН

АКРИН – это представитель НКБИ. Здесь можно:

- оформить справку из ЦККИ;

- спросить специальный код;

- заказать экспресс-выписку из НКБИ;

- заказать кредитный отчет из НКБИ;

- изменить кредитную историю в НКБИ;

- подключить информирование по SMS об изменении кредитной истории в

НКБИ.

Если возникнут трудности, то можно связаться со специалистами АКРИН – позвонив по

телефону или написав на электронную почту.

В АКРИНе необходимо пройти регистрацию и подтвердить личность. Оплата услуг производится несколькими

путями, в том числе переводом с банковской карты и электронных кошельков

Яндекс.Деньги и Webmoney.

Как совершить запрос кредитной истории в БКИ

После успешного получения списка бюро, становится возможным отправление в каждое БКИ непосредственно запроса о кредитной истории. Рассмотрим установленные законодательством способы обращения:

- Личное обращение в отделение БКИ, которое сопровождается предъявлением паспорта и предварительным оформлением запроса в письменной форме.

- Передача запроса с помощью телеграммы, заверенной оператором связи.

- Отправка заявки через электронные ресурсы БКИ.

- Посредством письменного обращения в бюро, заверив при этом подпись нотариально.

Обратите внимание! При обращении онлайн могут быть предложены следующие варианты подтверждения личности: с усиленной КЭП, с обычной подписью, выданной и заверенной во время личного обращения в БКИ или через банк, клиентом которого является физлицо. С 31 января 2019 года законодательно разрешили бесплатно обращаться в каждое БКИ за своей КИ не более двух раз на протяжении года

Если возникает необходимость совершить больше запросов — придется за них заплатить. Каждая организация может предлагать свои условия и стоимость услуг. Среднестатистическая цена одного отчета равняется 300-450 рублям

С 31 января 2019 года законодательно разрешили бесплатно обращаться в каждое БКИ за своей КИ не более двух раз на протяжении года. Если возникает необходимость совершить больше запросов — придется за них заплатить. Каждая организация может предлагать свои условия и стоимость услуг. Среднестатистическая цена одного отчета равняется 300-450 рублям.

Запрос в бюро Эквифакс

Довольно часто клиенты обращаются в БКИ Эквифакс. На сайте заявка оформляется в онлайн режиме. Заполненные данные обязательно подтверждаются — ставится квалифицированная электронная подпись. В случае ее отсутствия, КЭП можно получить после посещения удостоверяющего центра.

Для получения отчета достаточно кликнуть по соответствующей кнопке — сайт предложит пройти авторизацию. После ее завершения на протяжении часа должен сформироваться отчет. Посмотреть ответ с КИ можно в личном кабинете или отправить его на свою электронную почту.

Отправление запроса через сайт www.bki24.info

Сайт bki 24 предлагает услуги по предоставлению КИ. Ответ приходит в течение часа на указанную при регистрации электронную почту. Обращения сверх установленного лимита обращений производится непосредственно с помощью сервиса.

Из отчета, подготовленного сервисом bki 24, клиент получает подробные разъяснения о своей КИ. Кроме того, файл содержит актуальные сведения о том, фигурирует ли физическое лицо в банковских черных списках. Если оценка рейтинга клиента низкая — предоставляются подробные рекомендации о результативных способах ее улучшения.

Пошаговая инструкция

Для получения отчета о состоянии своей кредитоспособности, необходимо совершить всего несколько действий:

- В верхнем квадрате главной страницы сайта bki 24 нажимаем ярко желтую клавишу получения отчета.

- Заполняем в соответствующие поля — личные и паспортные данные, дату рождения, адрес электронной почты.

- Даем согласие на обработку персональных данных, поставив напротив строчки галочку.

- Нажимаем на клавишу получения ответа.

- При необходимости, оплачиваем предоставляемую услугу. Оплата возможна разными способами: банковской картой, со счета мобильного оператора или электронными деньгами.

Рассмотрев вопрос, как посмотреть кредитную историю через Госуслуги, подведем окончательный итог. Портал Госуслуг может бесплатно предоставить лишь информацию о БКИ, ведущих кредитную историю клиента. После получения списка организаций, пользователь самостоятельно оформляет запрос в БКИ. Сайт Госуслуг не хранит и не имеет прямого доступа к кредитной истории клиента.

Ответы на вопросы читателей

Обратиться с заявлением в бюро, в отчете которого обнаружена ошибка. Бюро проверит данные, сделает запрос в банк. Если ошибка подтвердится, данные исправят.

Немедленно обратиться с паспортом в офис банка и писать претензию. Банк проведет служебную проверку. Это серьезное преступление, и в интересах кредитной организации решить вопрос. Обязательно попросите сделать копию жалобы и поставить на ней отметку о принятии – дату, ФИО и должность принявшего сотрудника, печать.

Восстановить код практически невозможно. Подробности мы описали в статье Что такое код субъекта кредитной истории. Вы можете сформировать новый и уже с ним заказывать список БКИ на сайте Центрального банка РФ. Однако, гораздо проще получить кредитную историю через Госуслуги – это быстро и бесплатно два раза в год.

Нет, нельзя. Информация обо всех действиях клиента хранится в течение 10 лет. Только после этого она будет удалена.

Да, такое возможно. Наличие крупных долгов и просрочек по кредитам может стать причиной для отказа, особенно это касается должностей, связанных с деньгами (финансовый директор, бухгалтер, кассир, кладовщик и т.п.).

Но есть один нюанс. Без вашего согласия работодатель не имеет права посмотреть вашу кредитную историю. Поэтому, вы можете не давать ему такого согласия, сославшись на то, что вы не за кредитом пришли. Но и подобный отказ с вашей стороны работодатель также может воспринять негативно и отказать в трудоустройстве.

Просрочки хранятся в системе 10 лет. Таким образом, ваш потенциальный работодатель может узнать о давних проблемах с погашением долга.

Отказать – не могут. Если вы обращаетесь с паспортом или онлайн с подтвержденной учетной записью. Но могут сформировать пустой отчет или прислать сообщение об ошибке в том случае, если в этом бюро не хранится ваша кредитная история. На момент написания статьи их 11 и не каждое хранит вашу историю. Поэтому, предварительно узнайте через Госуслуги в каких БКИ хранится ваша КИ.

Нет. Финансовые организации обязаны передавать всю информацию о выданных кредитах, запросах на кредит и платежной дисциплине (своевременная оплата или с просрочками). Согласие на передачу данных включено в кредитный договор, исключить его нельзя.

Расшифровка кредитной истории «Эквифакс»

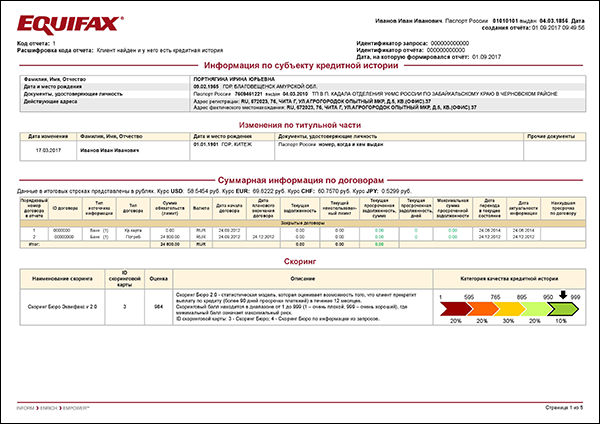

Титульная часть кредитной истории «Эквифакс» состоит из четырех разделов:• Информация по субъекту кредитной истории• Изменения по титульной части• Суммарная информация по договорам• СкорингРазобраться с содержанием этих разделов нетрудно.

Информация по субъекту кредитной истории

В этом разделе указаны паспортные данные заемщика и адрес его фактического проживания, информация о его дееспособности.

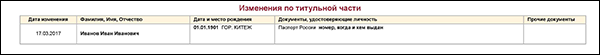

Изменения по титульной части

Здесь вы найдете данные об изменениях в паспортных данных: смена паспорта, ФИО, адреса регистрации. Если эти изменения обоснованы, все нормально. К примеру, заемщик — женщина. Она вышла замуж и сменила фамилию. Или человек купил квартиру и прописался в ней. Но если у изменений нет явного логического обоснования, банки считают это косвенным признаком ненадежности клиента. Возможно, человек меняет паспортные данные в попытке что-то скрыть. Если ваши паспортные данные менялись, заранее подготовьте документы, объясняющие это — договор купли-продажи квартиры, справку об утере паспорта, свидетельство о браке.

Суммарная информация по договорам

Тут содержатся сведения обо всех полученных вами займах.Порядковый номер договора в отчете — это обычная нумерация по порядку.ID договора. Код договора, эти данные нужны только для статистики.Тип источника информации. Наименование финансово-кредитной организации, выдавшей вам займ.Тип договора. Сведения о том, какой именно кредит вы брали.Сумма обязательств (лимит). Размер каждого взятого вами кредита. В примере указана точная сумма по потребительскому кредиту. Но при этом лимит по кредитной карте не указан. Это нормально, ведь по карте человек берет займы и гасит их постоянно, поэтому точную сумму невозможно указать.

• Валюта. Сведения о том, в какой валюте вы брали займ.• Дата начала договора. Информация о том, когда вам выдали кредит.• Дата планового окончания договора. Сведения о том, когда вы должны закрыть займ. В примере стоит точная дата погашения потребительского кредита. Но при этом не указана дата закрытия договора по кредитной карте — ведь клиент может по желанию продлевать его.• Текущая задолженность. Сумма, которую вы еще должны банку.• Текущий неиспользованный лимит. Сумма предоставленного кредита, которой вы не воспользовались.• Текущая просроченная задолженность, сумма. Сумма платежей, которые вы просрочили. В примере у заемщика просроченных платежей нет.• Текущая просроченная задолженность, дней. На сколько дней вы просрочили платежи.• Максимальная сумма просроченной задолженности. Самая большая сумма, которую вы просрочили.• Дата перехода в текущее состояние. Когда именно вы совершили последние платежи или просрочили их.• Дата актуальности информации. Дата, когда банк передал сведения по вашему займу в БКИ.• Наихудшая просрочка по договору. Самый большой промежуток времени, на который вы задерживали выплаты по кредиту.

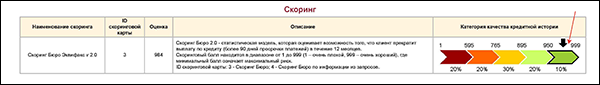

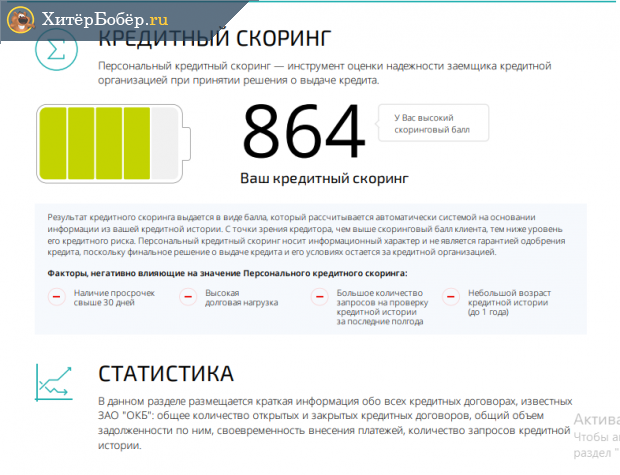

Скоринг

Это аналитический раздел. Работники КБИ анализируют кредитную историю плательщика и делают вывод о его благонадежности. Чем выше скоринговый бал, тем надежнее заемщик. В этом случае его КИ попадет в зеленую зону цветной шкалы. Кредитная история из нашего примера — именно такая. Заемщик может рассчитывать на крупный кредит. К примеру, на ипотеку.

Если вы часто задерживали выплаты по кредиту, ваша КИ получит низкий балл и попадет в оранжевую или красную зону. В этом случае кредит вам, скорее всего, не дадут.БКИ Эквифакс предлагает клиентам услугу «Идеальный заемщик». Сотрудники бюро посоветуют вам способ улучшить свою КИ. Только если вы будете следовать этим рекомендациям и исправно гасить кредиты, скоринговый балл по вашей КИ улучшится.Чтобы получить кредитную историю в «Эквифаксе», создайте запрос на Mycreditinfo.

Что такое кредитная история

Кредитная история человека рассказывает всем, кто получает к ней доступ, где, когда и на какие суммы вы брали кредиты, насколько аккуратно вносили платежи, когда, у кого и с каким результатом запрашивали кредиты.

Содержанием вашей кредитной истории обычно интересуются такие компании:

- банки и другие финансовые организации, когда вы подаёте в них заявку на кредит;

- страховые компании, где вы хотите приобрести полис;

- компании-работодатели, рассматривающие вас как кандидата на вакансию.

В зависимости от содержания кредитная история расценивается как хорошая или плохая. Хорошая — это если у вас закрыты все текущие кредиты или они есть, но сумма задолженности невелика, а просрочек по ним не было. Плохая — с обилием просрочек, крупной общей задолженностью, совсем плохо, когда просрочки настолько велики, что долг передан на принудительное взыскание или признан безнадёжным.

Кредитная история может содержать скоринг заёмщика по методике, где она хранится: чем выше скоринговый балл, тем заёмщик благонадёжнее, но обольщаться не надо — банки будут оценивать по своей методике, и результат не всегда совпадает с оценкой бюро

Кредитная история может содержать скоринг заёмщика по методике, где она хранится: чем выше скоринговый балл, тем заёмщик благонадёжнее, но обольщаться не надо — банки будут оценивать по своей методике, и результат не всегда совпадает с оценкой бюро

Компании интересуются кредитными историями потенциальных клиентов не из праздного любопытства. Банки хотят знать, можно ли доверить деньги, не получат ли вместо выданной взаймы суммы с процентами проблемы с её возвратом. В прежние времена сотрудники банков проверяли информацию, которую указывал в анкете потенциальный заёмщик, только прозвоном работодателей и мониторингом межбанковских баз по обмену информацией, где сведений о заёмщике могло и не быть. С появлением кредитных историй они в несколько кликов получают досье, которое говорит само за себя.

Есть проблемы с кредитом — скорее всего, в новом займе откажут. Или дадут, но на более жёстких условиях, чем когда всё в ажуре: под более высокий процент, с обязательным залогом и/или поручительством и тому подобное.

Для страховых компаний кредитная история потенциального клиента — также источник информации, насколько он надёжен и безопасен. По данным бюро кредитных историй «Эквифакс Кредит Сервисез», клиенты с проблемами в кредитной истории на 20% чаще, чем те, у кого с ней всё в порядке, прибегают к страховым мошенничествам. Например, имитируют аварию или иной страховой случай. Да и в реальные ДТП клиенты с хорошей кредитной историей попадают реже. А выплаты проблемным клиентам банков по страховым полисам заёмщиков с подмоченной кредитной репутацией на 30–50% больше, чем тем, кто добросовестно исполняет обязательства по кредитам.

Проблемы с кредитом не всегда ведут к отказу в продаже полиса, хотя и этот вариант не исключён. Но тариф на него будет выше, в то время как дисциплинированным заёмщикам отдельные страховые компании предлагают скидки — например, 10%.

Работодатели на основании кредитной истории делают выводы о таких деловых качествах кандидата, как надёжность, зрелость, аккуратность, дисциплинированность. По умолчанию: обманул банк — обманет и фирму. Особенно тщательно проверяются кредитные истории кандидатов на позиции, связанные с материальной ответственностью: бухгалтер, товаровед, офис-менеджер (завхоз), директор и другие. Для банка, когда тот выступает в роли работодателя, проблемная история служит маркером — претендент, у которого непорядок с кредитами, явно не разделяет корпоративных ценностей.

С 2014 года доступ к кредитной истории вправе получить кто угодно с письменного согласия её обладателя. Согласие можно и не давать, но на практике это означает отказ от дальнейшего взаимодействия со страховой компанией или работодателем.

Всё это позволяет ответить и на вопрос, зачем кредитная история нужна заёмщику — чтобы не иметь проблем с получением кредитов, оформлением страховых полисов и трудоустройством и получать возможность сэкономить на процентных ставках и страховых премиях. Если же проблемы возникают, это повод задаться вопросом — всё ли в порядке с кредитной историей, и лишний раз её проверить. Бывают и ситуации, когда в ней содержится неверная информация, в которую можно и нужно вносить коррективы.