Чистая ссудная задолженность банка

Содержание:

- Что такое ссудная задолженность

- Возврат займа: имущество вместо денег

- Счет задолженности

- Как проверить наличие задолженности по кредиту — 4 проверенных способа

- Банковские онлайн-калькуляторы расчета процентов по кредиту

- Ссудный счёт и кредитная история

- Последствия просроченной кредитной задолженности

- Резюме

- Что такое просроченная кредитная задолженность

Что такое ссудная задолженность

В наше время что такое кредит знает даже школьник. Получить необходимую сумму денег в долг на любые цели может каждый желающий. При этом необязательно собирать большой пакет документов.

Каждый второй гражданин обращался в банк за помощью, чтобы решить финансовые проблемы или приобрести необходимый товар. И при всем этом спросе, многие граждане даже не догадываются, что такое ссудный долг перед кредитором.

Простыми словами, судный долг – это обычный долг заемщика перед финансовым учреждением. Если клиент порядочный и вносит оплату своевременно, то сумма задолженности будет постоянно уменьшаться.

Но почему она появляется?

Все дело в том, что при оформлении кредита, мало кто задумывается как будет погашать долг если заболеет или потеряет основной источник дохода. В результате непредвиденные обстоятельства могут привести к тому, что заемщику нечем платить ежемесячные взносы по договору.

Появляется просрочка, которая с каждым днем только увеличивается. Из-за пропуска платежей клиенту начисляются штрафные санкции на сумму чистой ссудной задолженности.

Определение

Ссудная задолженность – это сумма средств, предоставленных заемщику банком на основе договора кредитования, условия которого не были выполнены. Долг образуется при просрочке платежей. Сумма будет уменьшаться при возврате денег банку.

Чистая ссудная задолженность – это сумма, предоставленная заемщику без процентов, комиссий, пени, штрафов. Все это подтверждается договором. Чистая ссудная задолженность – это дебиторская задолженность, которая появляется не из-за вины финансового учреждения, а по посторонним обстоятельствам.

Особенности формирования ссудного счета

При заключении кредитного договора заемщику открывают ссудный счет. Он предназначен для учета ссудной задолженности. Именно на него клиент должен будет вносить средства в счет погашения долга. Обычно банки предусматривают сразу несколько вариантов погашения долга:

- наличными в офисе;

- банковским переводом;

- со счета пластиковой карты;

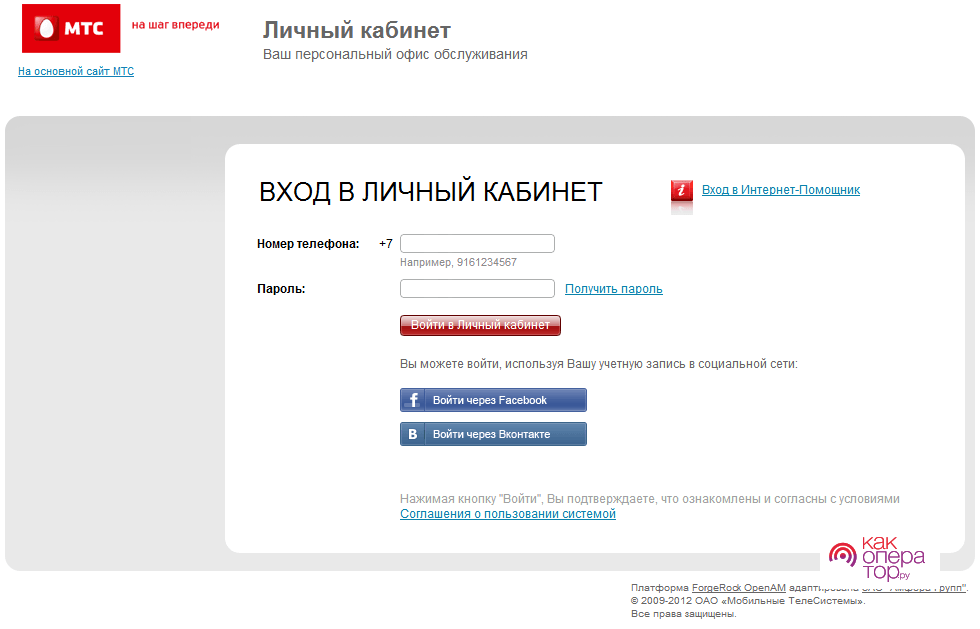

- через онлайн-банк;

- через терминал банка или других организаций.

Счёт является активным, то есть по дебету отражается величина ссудной задолженности, а по кредиту – погашение. Операции, связанные с начислением и уплатой процентов, к данному счету не имеют отношения.

Все платежи заемщика отражаются на кредитном счете.

Ссудный счет подразделяют на ряд категорий:

- Простой. Этот счет открывается для одноразовой сделки. В основном он служит для учета потребительских кредитов и кредитов на покупку авто.

- Специальный. Он открывается для осуществления регулярной выдачи средств заёмщику. Обычно он нужен для работы с кредитными картами. Это объясняется тем, что лимит по кредитке является револьверным, т.е. возобновляемым. Как только он будет исчерпан, банк снова начисляет клиенту сумму лимита. Он может быть увеличен при соблюдении условий банка.

- Контокоррентный. Этот счет является активно-пассивным и объединяет ссудный и расчетный счета. Этот вариант подойдет только юридическим лицам.

При открытии ссудного счета должны соблюдаться определенные условия:

- Кредитный договор является основанием для открытия счета.

- Физическим лицам ссудный счет открывается бесплатно.

- Услуга по открытию и ведению ссудного счета для юридических лиц, как правило, является платной.

Каждый клиент вправе открыть несколько ссудных счетов. Они нужны для учета ведения кредитных сделок.

Сроки и формы

Существует 3 формы задолженности, устанавливаемые по периоду выплат:

- текущая: выплата процентов задержана на 5 дней, на 6 дней, до 1 месяца, больше 6 месяцев, или просрочки нет;

- переоформленная: происходит переоформление без изменения условий договора или с их внесением в первоначальный документ;

- просроченная: включает задержку по основному долгу до 5 дней, от 6 до 30 дней, от 31 до 180 дней, свыше 180 дней.

Как возникает?

Финансовая организация выдает деньги в долг под определенный процент, сумма которого фиксируется в кредитном договоре. Согласно закону о потребительском кредитовании размер годовой ставки должен указываться на первой странице документа на самом видном месте. Ставка выражается в годовом эквиваленте, к примеру, если это 36%, то ежемесячно на оставшуюся сумму долга начисляется 3% годовых. Эти показатели суммируется с чистой ссудной задолженностью, в результате чего образовывается характерная для кредиторов переплата.

В случае непредвиденных обстоятельств, не позволяющих вовремя внести денежные средства в качестве платежа по кредиту, оставшаяся сумма начинает считаться ссудным долгом.

Возврат займа: имущество вместо денег

В таких случаях вероятны налоговые риски. Если стоимость имущества превышает прекращаемое обязательство, то риски возникают у получающей стороны (займодавца). Чиновники считают, что в данной ситуации организация должна отразить внереализационный доход, с которого необходимо уплатить налог на прибыль. Такой вывод можно увидеть, например, в Письмах Минфина РФ от 3 февраля 2010 г. № 03-03-06/1/42, УФНС России по г. Москве от 5 декабря 2007 г. № 19-11/116142. Обложив эту разницу налогом на прибыль, компания исключит налоговые риски.

Напомним, что до 1 июня 2015 г. отступное предоставлялось не только путем передачи имущества, но также, в частности, в виде выполнения работ (оказания услуг), поскольку прежняя редакция статьи 409 ГК РФ содержала открытый перечень способов предоставления отступного.

Счет задолженности

После обращения банка в суд с исковым заявлением заемщик обязан выплачивать не только основную сумму долга, но и начисленные за время просрочки пени, проценты и судебные издержки. Для должника в судебных разбирательствах кроется преимущество – сумма долга может быть официально уменьшена за счет понижения коэффициента ссудной задолженности.

Списание задолженности

Поэтому настолько важно регулярно уточнять информацию о долях, посредством которых определяется соотношение между данными понятиями. Это позволит рассчитать стратегию своего поведения в плане внесения ежемесячных платежей, с учетом таких обязательных расходов, как коммунальные, иные

Получается, что ссудная задолженность не включает проценты. Современная банковская система функционирует слаженно, благодаря чему кредиторы знают, как уменьшить риски невозврата денег. Это следует учитывать каждому заемщику при оформлении займа.

Сведения о долгах в банке находятся 5 лет, и за это время происходит отслеживание платежеспособности заемщика. Если у клиента появляется доход, то кредитор призывает его вернуть долг. Заемщикам не следует пропускать платежи или отказываться платить, поскольку в законодательстве больше защищены кредиторы. Если были взяты деньги в долг, то все равно будет взыскание с должника.

Риски банков

Если вносить платежи через кассу банка, то можно избежать дополнительных сборов. Но зато так средства зачисляются в срок. Не у всех банков работают кассы в вечернее время и выходные дни. Удобно зачислять деньги через банкомат. Сейчас есть и другие методы пополнения: электронные системы, терминалы, банковские карты.

Только после того, как ссудная задолженность будет рассмотрена судом, банк может приступать к следующим этапам работы – реализации залогового имущества, изъятию личного имущества должника и т. д. И это при условии, что суд сочтет возможным погашение заемщиком имеющегося долга.

Как проверить наличие задолженности по кредиту — 4 проверенных способа

Есть множество способов узнать о наличии задолженности по кредиту и ее размере.

Я предлагаю ознакомиться с четырьмя наиболее точными и надежными.

Способ 1. Обращение напрямую к кредитору

Самый простой способ — обратиться напрямую в банк. На первый взгляд, такой шаг может показаться излишним, так как на руках заемщика всегда есть график платежей, где прописан остаток на дату платежа.

Но дело в том, что:

- Этот остаток будет соответствовать фактическому лишь в том случае, если заемщик производит оплату ежемесячных кредитных платежей строго в дату, указанную в графике, и ровно в той сумме, какая прописана там же. На практике так бывает не всегда. Очень часто заемщики делают платежи в больших суммах, для того, чтобы быстрее рассчитаться по кредиту. Да и дата платежа не всегда совпадает с графиком. Один день раньше-позже — частое явление.

- Даже если заемщик оплачивает все строго по графику, остаток может ему не соответствовать, так как банк вправе из суммы платежа списать, например, штраф, о котором вы даже не знали.

Уверена, что этот пример убедил вас, уважаемые читатели, что в банк-кредитор нужно обращаться почаще, чтобы узнавать о фактическом положении ваших кредитных дел.

Способ 2. Проверка через бюро кредитных историй

Первые бюро кредитных историй начали появляться в России в далеком 2006 после вступления в силу закона «О кредитных историях». Сейчас в России действует более 30 подобных бюро, в которых накоплено более 30 млн кредитных историй граждан РФ.

Каждый россиянин может по своей инициативе один раз в год бесплатно проверить свою кредитную историю. Для этого необходимо лично с паспортом обратиться в то бюро, где она размещена, либо направить официальный запрос, заверенный нотариусом. Срок исполнения запроса 10 дней.

Чтобы определить место размещения конкретной кредитной истории, необходимо знать ее код, который присваивает банк. Если у вас несколько кредитов, то и кодов будет несколько.

Если вы не знаете, где искать свою кредитную историю, можно направить запрос через банк, любое бюро кредитных историй (БКИ) или самостоятельно в Центральный каталог кредитных историй при Банке России. Стоить это будет порядка 500 руб.

Кроме того, у некоторых бюро появилась платная услуга по предоставлению таких сведений. В общем, вариантов несколько, выбирать вам!

Получив сведения и сверив их с вашими фактическими данными, в случае обнаружения каких-либо расхождений вы можете обратиться в БКИ с заявлением о перепроверке своей кредитной истории с учетом представленных вами сведений. Для экономии времени вы можете воспользоваться перечнем БКИ.

БКИ обязаны принять заявление, перепроверить данные и в 30-дневный срок либо подтвердить их и внести изменения, либо представить мотивированный отказ.

Такие услуги лучше заказывать в официально зарегистрированных антиколлекторских фирмах с безупречной репутацией.

Способ 3. На сайте судебных приставов

Свою задолженность заемщик может узнать и на сайтах судебных приставов (например fssprus.ru). Для этого необходимо в разделе «Банк данных исполнительных производств» в онлайн-режиме заполнить предлагаемую форму. Пример ее заполнения представлен на рисунке ниже.

Если на вас нет исполнительных производств, то на экране появится надпись: «По вашему запросу ничего не найдено», в противном случае на экране будет представлен список со всеми вашими долгами, которые находятся в производстве у судебных приставов.

В списке имеются следующие данные:

- ФИО судебного пристава, ведущего это дело;

- адрес службы судебных приставов;

- номер и дата возбуждения исполнительного производства;

- реквизиты исполнительного документа (вид, дата, номер);

- предмет исполнения;

- сумма непогашенной задолженности.

Как правило, таким способом можно узнать о долгосрочной задолженности (просрочка около года).

Способ 4. С помощью банкомата или терминала

Еще один распространенный способ узнать свой кредитный долг — это воспользоваться банкоматом или терминалом.

При использовании для этих целей банкомата вы вставляете в него свою банковскую карту и в одном из разделов запрашиваете выписку по вашему кредитному счету.

Использовать терминал для получения подобных сведений можно либо с помощью банковской карты, «привязанной» к вашему кредитному договору (алгоритм аналогичен получению выписки с банкомата), либо с помощью уникальных данных, которые вам необходимо ввести в запрашиваемые ячейки в меню на экране устройства.

Банковские онлайн-калькуляторы расчета процентов по кредиту

Формулы подсчета выплат ипотечных платежей невероятно сложны, так что расчет выплат по кредиту вам поможет сделать кредитный калькулятор онлайн. Этот сервис есть на сайте большинства финансовых учреждений.

Там же будет подробная инструкция, в которой объяснено, как рассчитать платежи по кредиту. После ввода всех данных, запрошенных у вас системой, калькулятор процентов по кредиту выдаст результаты расчета, которые будут содержать все необходимые данные о процентах, телу кредита и остатку после каждой выплаты.

Сбербанка

Большинство граждан перед тем, как сделать выбор в сторону подходящего кредитного продукта, изучают информацию относительно условий кредитования и просчитывают проценты за пользование займом.

Сегодня на сайте многих банковских организаций есть специальный онлайн-сервис, представляющий собой кредитный калькулятор. Достаточно внести в графы необходимые вам условия кредитования и расчет будет произведен в считанные секунды.

Кредитный калькулятор поможет определиться, какая сумма кредита в вашем случае будет самой оптимальной, если имеются какие-то сомнения. Вам необходимо ввести сумму своего дохода, ввести желаемый срок кредита и кликнуть на кнопку «Рассчитать».

Таким образом, у потребителей есть возможность, не выходя из дома, не только выбрать кредитное учреждение, но и самый подходящий для его уровня доходов вид займа.

Ссудный счёт и кредитная история

На каждый новый договор кредитор заводит специальный ссудный счёт для заёмщика. Каждый такой счёт – это «глава» общей кредитной истории лица. По этому счёту оперативно можно отследить следующие операции:

- Погашение долга в соответствии со сроками, прописанными в договоре (обычно это ежемесячные платежи).

- Досрочное погашение процентов и основного долга.

- Переплаты по договору.

- Остаток долга.

- Проценты, не подлежащие оплате.

Так как при задержках оплаты кредитор несёт убытки, он незамедлительно сообщает о любых нарушениях договора в Бюро Кредитных Историй

Поэтому очень важно проявлять себя добропорядочным плательщиком! Очистить кредитную историю практически невозможно, а когда и на что в следующий раз придётся взять кредит – не угадаешь. В чёрный список неприятно попадать ни частным лицам, ни – тем более — компаниям

Сроки задолженностей и возможности погашения

Сроки задолженностей и возможности погашения

- если заёмщик не заплатил в течение 5 дней включительно, такой долг не переходит в разряд просроченных, но отражается на общей кредитной истории;

- от 6 до 30 дней включительно;

- 31 — 180 дней;

- больше 180 дней.

В договоре обычно прописываются санкции, которые будут наложены в случае каждой из просрочек на остаток долга. Возрастает страховая выплата, накладываются штрафы, пени и т.д. Это зависит от банковских требований. На разных этапах существуют разные способы реструктуризировать долг. При этом основной договор остаётся неизменным.

Если заёмщик опоздал с выплатой долга более чем на 5 дней, ему лучше обратиться в банк, чтобы уточнить, какое наказание последует за эту провинность. Иначе может сложиться ситуация, при которой человек или предприятие продолжит платить, но большая часть суммы будет уходить на погашение штрафов, пеней и комиссий, а сама ссудная задолженность продолжит расти.

Списание долгов

Бывают долги, о которых точно известно: они уже не будут возвращены. Причин этому может быть множество. Вот некоторые из них.

- Юридическое или физическое лицо признано банкротом.

- Должник прекратил своё существование (человек умер, а наследников нет или они отказались от принятия наследства, юридическое лицо сменило реквизиты, данные, местоположения и в результате пропало).

- Очень маленькая сумма остатка, по которому возникла серьёзная просрочка.

Банк списывает задолженность по заявлению судебного пристава, который подтвердил факт неплатёжеспособности заёмщика. Но кредитор не забывает о долге в течение 5 лет. Отсчёт начинается с момента первой просрочки. Если за это время должник найдётся, и уровень его финансового состояния позволит, судебные приставы взыщут понесённый ущерб в пользу банка.

Предоставление ссуд кредиторами различных уровней – защищено огромным количеством правил и законов. Все кредиты сейчас подлежат обязательному страхованию. Из-за тех, кто допустил ссудные задолженности, кредиторы терпят убытки. Сегодня банки и частные кредитные организации практикуют фонды рисков кредитования. Средства из такого фонда направляются на ликвидацию последствий таких убытков. А пополняется этот фонд за счёт добросовестных граждан.

Последствия просроченной кредитной задолженности

Пред тем как взять деньги в долг у банка, заемщик подписывает кредитный договор, в котором подробно излагаются условия по срокам и порядку возврата, санкциям за нарушение обязательств.

Если должник не выполняет условия договора, то кредитор вправе применить предусмотренные этим документом штрафы. Можно выделить 3 типа санкций. Чаще всего стороны изначально договариваются о конкретной сумме штрафа за просрочку платежа. Помимо этого, еще могут быть предусмотрены дополнительные выплаты в виде повышенных процентов на остаток долга. Также за каждый день просрочки взимается пеня в размере ставки рефинансирования Центробанка.

Просроченная кредитная задолженность чревата такими последствиями:

- долговая нагрузка постоянно увеличивается, и просроченная задолженность попадает в кредитную историю физического лица;

- кредитор постоянно звонит должнику, терроризирует его требованиями возврата денег;

- банк продает долг коллекторскому агентству;

- кредитор подает исковое заявление в суд;

- должнику запрещается покидать пределы страны;

- на основании решения суда деньги будут списываться со всех открытых в банке счетов в пределах имеющегося долга;

- опись, арест и продажа имущества, в том числе недвижимости.

Бывает так, что у человека возникли финансовые трудности, с которыми он рассчитывает справиться в ближайшем будущем, и намерен гасить просроченную кредитную задолженность. Что делать в этом случае, как действовать, чтобы не доводить ситуацию до критической точки?

Самое главное – при любых затруднениях с выплатой кредита необходимо сразу же обратиться в банк. Вне зависимости от того, какие штрафные санкции предусмотрены вашим кредитным договором, чем больше срок задолженности, тем больше придется платить. Взяв деньги в долг, нужно понимать, что их все равно придется отдавать — это зона ответственности заемщика.

Если вы пропустили срок возврата платежа и не желаете договариваться с банком, будьте готовы к тому, что кредитор продаст долг коллекторскому агентству. Сотрудники таких компаний действуют обычно жесткими методами, добиваясь возврата средств.

Чтобы не попасть в неприятную ситуацию, следует с самого начала тщательно изучить все положения кредитного договора и не нарушать их. Если все-таки вы просрочили платеж, а банк начислил штраф, то его придется выплатить и в дальнейшем по-прежнему придерживаться условий договора, своевременно рассчитываться по кредиту — вносить основные суммы и проценты.

Если вы не можете вовремя рассчитаться по кредиту, необходимо поставить об этом в известность сотрудника банка. Если у вас возникли объективные трудности, которые вы можете подтвердить документально, то кредитор, как правило, пойдет вам навстречу и предоставит отсрочку по очередному платежу или до тех пор, пока ваша платежеспособность не восстановится.

По факту просроченной кредитной задолженности банк имеет право применить штрафные санкции, предусмотренные договором. Штрафы обычно зависят от типа и суммы самого кредита, периода просрочки. Штрафы бывают следующих видов:

- фиксированная сумма;

- повышенный процент;

- дополнительный процент от остатка долга.

Первый тип штрафа в виде фиксированной суммы чаще всего применяется по кредитным картам с просроченной задолженностью. Причем сумма будет увеличиваться ежедневно. Также неплательщику могут быть начислены повышенные проценты от каждого просроченного платежа либо от итоговой суммы за год.

В зависимости от длительности просрочки задолженность может иметь такие последствия:

- Если клиент пропустил очередной платеж, но просрочка составила не более месяца, и необходимая сумма в итоге была внесена, то это не повлияет на кредитную историю.

- Просроченный более чем на месяц платеж отражается на кредитной репутации клиента.

- Если заемщик в течение полугода не рассчитывается по своим обязательствам и не пытается объясниться с банком, то его дело будет рассмотрено либо в судебном порядке, либо передано коллекторскому агентству для взыскания долга.

Следовательно, заемщику необходимо в течение месяца разобраться со своими проблемами и закрыть просроченную кредитную задолженность. В противном случае его кредитная история будет испорчена.

Резюме

Ссудная задолженность становится регулятором кредитора, управляя которым банк прогнозирует вероятные прибыли и убытки. Формирование этого портфеля для финансовых учреждений – способ исследования платежеспособности клиентов и выявления безнадежных просрочек. Задачей управляющего в таких обстоятельствах становится максимальное снижение экономических рисков для компании.

Слаженность при функционировании финансовых заведений сводит шансы потери заемных средств к нулю. Банки просчитывают варианты, при которых заемщик не рассчитается за полученные деньги, и компенсируют ущерб за счет сбора комиссионных выплат с других должников. Такой подход избавляет организацию от вероятности банкротства.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас:

Статья написана по материалам сайтов: credits.ru, prava.expert, lichnyjcredit.ru.

Что такое просроченная кредитная задолженность

Для начала определимся с самим термином, как его понимают банковские работники. Итак, просроченная кредитная задолженность — это денежная сумма, которую клиент не вернул банку в срок, обозначенный соответствующим договором. Причем не имеет значения, о каких именно средствах идет речь — относящихся к телу кредита или процентам по займу. Если деньги не внесены вовремя (до конкретной даты, указанной в договоре займа), то и те и другие суммы являются просроченной кредитной задолженностью.

В любом кредитном договоре обязательно прописываются условия, касающиеся санкций за нарушение обязательств. Как только истекает срок ежемесячного платежа, со следующих суток на всю сумму задолженности финансовая организация начисляет неустойку. Кроме того, договором может быть предусмотрен еще и штраф. Подобной мерой пользуются не все банки, потому что, несмотря на очевидную прибыльность подобного шага для кредитной организации, экономисты считают его нецелесообразным.

Федеральный закон № 353 в ст. 14 регулирует взаимоотношения сторон кредитного договора. Кроме того, есть и прочие нормативные акты, которые предусматривают ответственность должника.

Банк вынужден заниматься взысканием просроченной задолженности по кредитному договору, причем делать это нужно, оставаясь в рамках правового поля, что требует от сотрудников финансовой организации грамотного подхода. Основным инструментом в этом случае являются звонки неплательщикам с напоминанием о долге и необходимости его возврата. Но подобные меры далеко не всегда приносят желаемый результат. Поэтому банку остается действовать двумя путями: воспользоваться договором цессии, продав просроченную кредитную задолженность коллекторской компании, либо обращаться в суд.

Заемщик попадает в трудное финансовое положение из-за потери работы, внезапной болезни и прочих уважительных причин. В зависимости от длительности и суммы просроченной кредитной задолженности стороны договора могут найти компромиссное решение для выхода из кризиса, состоящее в реструктуризации или частичном погашении долга.

Задолженность по кредиту — общая сумма, которую заемщик должен выплатить банку, — имеет определенную структуру, то есть складывается из следующих видов:

- Срочная задолженность по кредиту– это сумма долга по займу, возврат которой предстоит до конца действия договора, то есть сроки погашения еще не наступили.

- Просроченная задолженность по кредиту– это сумма долга по займу, которая не была внесена вовремя, то есть график выплат по ней нарушен.

- Текущая задолженность по кредиту– термин, которым оперируют банковские работники, это суммарный долг, который числится по кредитному договору к выплате на конкретную дату.

Имеющиеся обязательства также подразделяются в соответствии со статусом кредитора, а именно:

1. Физические лица.

Взаимоотношения финансовых организаций и заемщиков регулируются ст. 14 Федерального закона № 353-ФЗ «О потребительском кредите (займе)».

Обычные граждане чаще всего оформляют в банках следующие виды кредитов:

- ипотечный;

- потребительский;

- кредитные карты;

- автокредиты.

Кредит выдается на основании договора, в котором подробно описываются условия его возврата и санкции за нарушение обязательств. Любой человек, прежде чем взять кредит, оценивает свое финансовое состояние и решается на заем, когда уверен в собственной платежеспособности. Но жизнь часто вносит свои коррективы, нарушая планы людей. Заемщик может оказаться не в состоянии выплачивать долг по причине:

- потери дохода – лишение работы и невыплата зарплаты;

- потери трудоспособности из-за болезни;

- лишения основной части семейного дохода из-за потери кормильца.

В этом случае доход человека оказывается настолько низким, что возвращать кредит ему просто нечем.

2. Юридическое лицо.

В финансовой практике организаций также имеется понятие просроченной кредиторской задолженности. Сюда относятся непогашенные обязательства не только перед банками, но и перед прочими кредиторами — поставщиками, контрагентами, различными бюджетными и внебюджетными организациями. Если у предприятия возникают просроченные кредиторские задолженности, то это говорит о финансовых проблемах. К подобному положению могут приводить и внутренние причины, и внешние. К основным из них относятся следующие:

- образование чрезмерного излишка товарно-материальных запасов;

- убыточная деятельность;

- товар или услуги предприятия перестали пользоваться спросом.

Если у предприятия имеется просроченная кредиторская задолженность по обязательным платежам в бюджет или внебюджетные фонды на протяжении более 3 месяцев, то это может в итоге закончиться банкротством.