Бенефициар: кто это такой простыми словами в юридическом лице и его основные отличия от принципала + права и обязанности

Содержание:

- (СТАТЬЯ) Сведения о бенефициарных владельцах российских компаний: как собирать, хранить и в какой срок представлять?

- Раскрытие информации о бенефициарах

- Бенефициар/бенефициарий – кто это

- Участие бенефициария в банковской гарантии ?

- В сфере страхования

- Бенефициар для целей применения СИДН

- Роль выгодоприобретателя при выплатах

- Похожие термины:

- Оффшоры и бенефициары

- Установление бенефициара

- Права бенефициара

- Заключение

(СТАТЬЯ) Сведения о бенефициарных владельцах российских компаний: как собирать, хранить и в какой срок представлять?

С 21 декабря 2016 года российские юридические лица должны хранить, а также представлять по запросу госорганов информацию о своих бенефициарных владельцах. 31 июля 2017 г. Постановлением Правительства РФ № 913 от 31 июля 2017 г., утвержден порядок и сроки представления таких сведений контролирующим органам.

Источник регулирования: ст.6.1. Федерального закона «О противодействии легализации (отмыванию) доходов, полученных преступным путем и финансированию терроризма».

Кто считается «бенефициарным владельцем»?

Бенефициарным владельцем юридического лица считается ФИЗИЧЕСКОЕ ЛИЦО, которое прямо или косвенно владеет более 25 процентов в капитале юридического лица либо имеет возможность контролировать его действия. Подчеркнем еще раз, что имеются в виду тиак называемые КОНЕЧНЫЕ БЕНЕФИЦИАРНЫЕ ВЛАДЕЛЬЦЫ.

Какую форму заполнять и куда подавать?

Никаких специальных форм заполнять не требуется, подавать сведения тоже НЕ требуется. Сведения о бенефициарных владельцах необходимо ЗАПРОСИТЬ, и полученные сведения — хранить до запроса со стороны ФНС или Росфинмониторига. Представлять собранные сведения необходимо только по их запросу.

Какие сведения необходимо хранить?

Фамилию, имя, а также отчество (если иное не вытекает из закона или национального обычая), гражданство, дату рождения, реквизиты документа, удостоверяющего личность, данные миграционной карты, документа, подтверждающего право иностранного гражданина или лица без гражданства на пребывание (проживание) в Российской Федерации, адрес места жительства (регистрации) или места пребывания, идентификационный номер налогоплательщика (при его наличии).

Как собрать необходимые сведения? Что конкретно нужно сейчас сделать?

Необходимо запросить у своих участников ДОКУМЕНТАЛЬНО ПОДТВЕРЖДЕННУЮ информацию о бенефициарных владельцах физических лицах. В свою очередь, компании, получившие такие запросы ОБЯЗАНЫ предоставить Вам такие сведения. Полученную информацию необходимо зафиксировать и отложить до запросы со стороны ФНС или Росфинмониторинга.

Какие установлены штрафы?

Если обязанность по выяснению и представлению сведений не исполнены — юридическому лицу грозит административный штраф в размере от 100 тыс. до 500 тыс. руб.

Примеры и комментарии юриста

Если Ваша ООО подконтрольна более чем на 25% другой ООО, которая, в свою очередь, подконтрольна российскому собственнику физическому лицу, то ситуация довольна проста и прозрачна, т.к. все участники находятся в правовом поле РФ. Вам необходтимо направить запрос Вашему участнику (сведения находятся в ЕГРЮЛ) с требованием представить сведения о физическом лице (-ах), которые его контролируют более, чем на 25%. В случае вопросов — ссылаем на ст.6.1. ФЗ «О противодействии легализации…».

В этой связи, представляется необходимым разработка следующих локальных актов:

- Положение о порядке сбора и хранении сведений о бенефициарных владельцах

- Анкета, содержащая сведения из указанного выше списка запрашиваемых данных

- Список бенефициарных владельцев (по аналогии со Списком участнико ООО)

- Положение о форме учета мер, предпринятых к выяснению сведений о бенефициарных владельцах

Сентябрь 6, 2017|Категории: Новости законодательства, Публикации||

Раскрытие информации о бенефициарах

За малым исключением юридические лица обязаны владеть актуальной информацией о своих бенефициарах. Ее необходимо предоставлять в рамках бухгалтерской отчетности компании, а также в налоговую инспекцию и Росфинмониторинг в случае их запроса. В бухгалтерской отчетности компании обязаны раскрывать как минимум те сведения о своих бенефициарах, которые позволяют их однозначно идентифицировать. Таким образом, если в отчетном периоде осуществлялись какие-либо операции с бенефициарами (например, получение займов), то по ним нужно предоставить более детальные сведения (стоимостные показатели операций, величину денежных потоков между компанией и бенефициаром и т. д.).

К компаниям, которым собирать информацию о своих бенефициарах не требуется, например, относятся эмитенты ценных бумаг, допущенных к организованным торгам, которые раскрывают информацию в соответствии с законодательством о ценных бумагах (полный перечень таких лиц перечислен в ).

Вышеупомянутый Закон № 115-ФЗ требует наличия у компании следующей информации о бенефициарах ():

- Ф. И. О.;

- гражданство;

- дата рождения;

- реквизиты документа, удостоверяющего личность;

- для иностранного бенефициара – данные миграционной карты или иного документа, подтверждающего его право на пребывание (проживание) в России (если применимо);

- адрес места жительства (регистрации) или места пребывания;

- ИНН (при его наличии).

Сам список необходимой информации довольно прост. Проблема в том, что на практике получить ее не всегда так просто, как в теории. Далеко не все бенефициарные владельцы хотят быть раскрытыми: именно из-за этого они выстраивают сложные цепочки владения компаниями, уходящие корнями в офшорные юрисдикции. Что в этой ситуации остается делать сотрудникам российской компании, отвечающим за выполнение требований «антиотмывочного» законодательства?

Порядок действий здесь следующий:

- Подготовить запрос (в свободной форме);

- Направить его всем участникам компании (рекомендуется направлять запрос письмом с уведомлением о вручении и описью вложения по адресам, находящимся в списке участников);

- Дождаться ответа.

Поскольку на лиц, не предоставивших сведения в ответ на такой запрос, не возлагается никакой ответственности, то есть вероятность, что запрос останется без ответа. В таком случае компании следует предпринять иные меры по получению этой информации: например, попытаться найти эти сведения через открытые источники (ЕГРЮЛ или его зарубежный аналог, картотеку арбитражных дел, и т. д.). Существует и более радикальный метод – обращение в суд. Это, вероятно, будет расценено как принятие всех обоснованных и доступных мер по установлению компанией требуемых законом сведений.

Важно помнить! Всю информацию о бенефициарах и предпринятых мерах по их установлению нужно хранить не менее пяти лет и обновлять ежегодно ()

Бенефициар/бенефициарий – кто это

Бенефициар, он же бенефициарий – это физические или юридическое лицо, которое получает выгоду в денежном или ином эквиваленте. Согласно Четвертой Директиве, выгодоприобретателем для корпоративных структур признается физическое лицо, контролирующее компанию прямо или косвенно (доля владения более 25%). Однако в 2021 году, Евросоюз оставляет за собой право устанавливать более низкий порог владения в разных юрисдикциях, о чем следует предварительно уточнить в случае регистрации компании в данной зоне.

Конечный бенефициар

Самое главное для учредителей бизнеса в оффшоре, оншоре или миндшоре – знать, кто будет признан конечным бенефициаром бизнеса. Если бизнес сформирован из нескольких соучредителей, то большинство из них также относятся к категории выгодоприобретателей, но являются промежуточными звеньями общей схемы, которые не так важны для проверяющих и контролирующих органов.

Основное лицо – конечный бенефициарий, который имеет максимальный пакет долей корпорации и может руководить/управлять юридическим лицом, как основной владелец.

Компания без бенефициара

Одно из исключений, когда выгодоприобретатель является условным лицом – создание некоммерческой организации (НКО). По закону, такие компании не имеют права вести предпринимательскую деятельность, что исключает извлечение прибыли из каких-либо сделок. Основная цель – общественные мероприятия, создание ассоциаций, благотворительность и прочее.

Источник поступающих на баланс средств НКО, чаще всего обозначается в документации, как:

- добровольные взносы и пожертвования;

- дивиденды от акций и ценных бумаг;

- сдача собственности компании в аренду;

- выручка от товаров/услуг.

Несмотря на наличии фактической прибыли, по определению, бенефициар не может в ней присутствовать. Все поступающие на счет деньги, должны быть направлены на поддержание и развитие рабочего цикла, а также выплату заработной платы сотрудникам, в том числе оплату услуг наемных работников. Излишки НКО могут быть изъяны надзорными органами, а сама компания расформирована в случае обнаружения признаков коммерческой деятельности.

Конечно, бенефициаром или выгодоприобретателем в данном случае вполне логично назвать работников корпорации. Однако, по закону, это невозможно, так как выплаты за проделанную работу – это следствие деятельности любой организации.

Важно! Если компания в оффшоре не имеет конечного бенефициара, то таковым будет признан главный руководитель. Для трастов и фондов – это учредитель, доверительный собственник и иное лицо, контролирующее деятельность юрлица

Исходя из вышесказанного можно сделать вывод, что благотворительные структуры и некоммерческие организации – это самый оптимальный вариант скрыть конечного бенефициара. Но, при регистрации такой компании в оффшоре, следует понимать, что проверка будет проведена в любом случае, а выгодоприобретателем назначат того, кто заявлен в корпоративной документации, как руководитель фирмы.

Участие бенефициария в банковской гарантии ?

В банковском деле в настоящее время распространена услуга предоставления банковской гарантии.

При заключении сделки между двумя сторонами, учреждение, предоставляющее такую гарантию, поручается за выполнение обязательств по сделке одной из сторон или за исполнение договора в целом.

Сделка, таким образом, становится трехсторонней, в ней принимает участие:

- гарант (организация, предоставляющая гарантию);

- бенефициар (сторона, которой, например, должно быть выплачено денежное вознаграждение за выполнение условий сделки или оказаны определенные услуги);

- принципал (сторона, обращающаяся за получением банковской гарантии).

Участие принципала и бенефициара в банковской гарантии — схема и принцип действия

Кто такие принципал и бенефициар в банковской гарантии — отличия и особенности

Принципал и бенефициар – это абсолютно противоположные стороны правоотношений. В данном случае бенефициар будет являться кредитором, а вот принципал должником, где за неисполнение обязательств принимает на себя третья сторона (гарант).

Гарантии исполнения условий договора могут также предоставляться в целях обеспечения:

- осуществления платежа в конкретных ситуациях;

- возврата авансовых платежей;

- исполнения работ по различным контрактам и тендерам, в том числе государственным. Банковская гарантия предоставляется исполнителем для подтверждения собственной финансовой состоятельности;

- перемещения товара через таможню;

- возврата денежных средств, предоставленных в рамках соглашений о кредитовании.

Несмотря на название, на практике такие гарантии также могут предоставляться страховыми компаниями и коммерческими организациями по просьбе принципала. Данное обстоятельство относится в Российской Федерации к числу правовых коллизий.

За выполнение услуг, отнесенных российским законодателем к банковским операциям, на страховую компанию может быть наложен штраф или её лицензия может быть отозвана, при, казалось бы, естественных возможностях страховых компаний осуществлять страхование коммерческой сделки путем предоставления гарантий.

Бенефициарами существования такой коллизии могут быть банковские учреждения, активно лоббирующие собственные интересы и имеющие в настоящее время в России фактическую монополию на право выступления в договорах в качестве гаранта. Стоимость банковской гарантии варьируется от 2 до 10 % от размера гарантийной выплаты.

Выгодоприобретателем же непосредственно банковских гарантий является сторона, которой гарантом выплачивается компенсация в случае невыполнения принципалом своих обязательств по заключенной сделке.

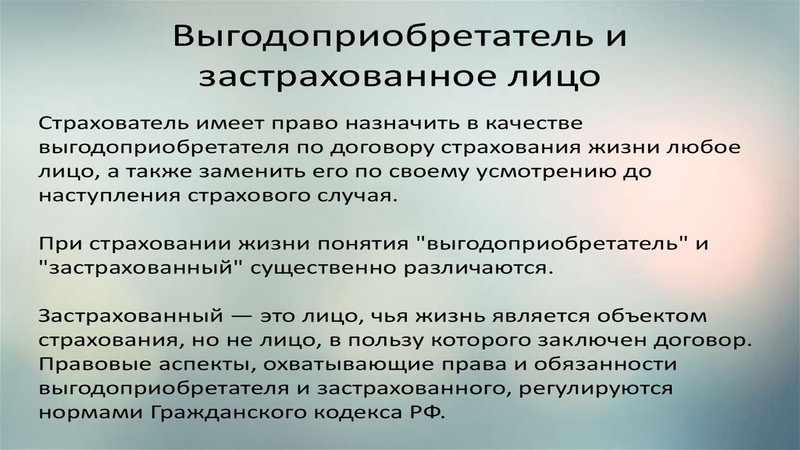

В сфере страхования

Если владелец собственности передает ее в доверительное управление, то он является выгодоприобретателем. Если речь идет о страховании здоровья и жизни человека, то в ходе разбирательств учитывается, кто по договору назначен выгодоприобретателем или кто вступает в права наследования бенефициара.

Такие правила актуальны и для других жизненных ситуаций. К примеру, при управлении транспортным средством по доверенности, водитель не получит страховую выплату, даже если страховка была оформлена за его счет и от его имени. На нее не может рассчитывать и собственник авто. Страховые отношения в такой ситуации могут быть признаны неактуальными. Чтобы предупредить такое развитие событий при заключении соглашения следует ознакомиться с его условиями, а также проконсультироваться с консультантами относительно его позиций. Это особенно актуально в случае, если предмет страхования не является собственностью лица, оформляющего страховку.

Выгодоприобретатель в сфере страхования

Выгодоприобретатель в сфере страхования

Получать доход от имущества, переданного во временное пользование другим субъектом, может только собственник, потому все необходимые действия с собственностью, в том числе и страховые, должны быть реализованы им лично. Если человек приобрел имущество в кредит, то во временной период, когда им производятся выплаты целевого кредита, при наступлении страхового случая, все средства перечисляются в фонд его погашения, потому что по закону выгодополучателем является банк.

В оформленном страховом соглашении непосредственный страхователь не всегда является финансово заинтересованным в сделке лицом. Он, таким образом, минимизирует риски финансовых потерь, обусловленных штрафными санкциями за отсутствие полиса и затраты на восстановление поврежденного объекта, являющегося предметом договора. А выплаты получит другое лицо, которому был нанесен вред. Оно же в данном ракурсе выступает выгодоприобретателем.

К примеру, в договоре ОСАГО, им является третье лицо, которое по результатам расследования дорожного происшествия было интерпретировано как пострадавшее. Средства будут выплачены именно ему, а не субъекту, оформлявшему страховое соглашение и совершавшему страховые взносы.

Можно сделать вывод, что у выгодополучателя может отсутствовать страховой интерес по каждому случаю страхования, что обусловлено тем, что договор может быть заключен без его желания. Стоит отметить, что выгодоприобретатель может быть заменен. Страховой случай может не произойти, в результате чего договор на протяжении его действия так и останется в неактивном состоянии.

Замена выгодополучателя

Страховщик не вправе сменить личность страхователя, однако в его полномочиях произвести замену лица, которое при наступлении обстоятельств, идентифицируемых по договору как страховые, приобретает статус выгодополучателя. Проведение процедуры актуально в любое время на протяжении действия страхового договора. Для этого ему необходимо уведомить страховщика. Если предметом договора является покрытие страховой защитой жизни или здоровья человека, выгодоприобретатель по договору страхования может быть сменен только по личному желанию заинтересованного в выплатах лица.

Бенефициар для целей применения СИДН

В международном налоговом праве (а именно – для целей применения соглашений об избежании двойного налогообложения (СИДН)) слово «бенефициар» имеет иное значение. Под ним понимается лицо, имеющее фактическое право на доход. Причём, такими лицами могут быть и физические лица, и юридические лица, и иные структуры.

Дело в том, что льготные положения СИДН (пониженные ставки или освобождения от налога) могут правомерно применяться при условии, что получатель дохода (резидент государства-стороны СИДН) является лицом, имеющим фактическое право на такой доход. Данная формулировка используется в большинстве русских текстов СИДН. В равно аутентичных англоязычных текстах тех же СИДН она звучит как “beneficial owner” («бенефициарный собственник»).

Согласно пункту 2 статьи 7 НК РФ лицом, имеющим фактическое право на доходы, признается лицо (или иностранная структура без образования юридического лица), которое в силу прямого и (или) косвенного участия в организации, контроля над организацией (структурой) либо в силу иных обстоятельств имеет право самостоятельно пользоваться и (или) распоряжаться доходом, полученным этой организацией (структурой).

Иностранное лицо не признается имеющим фактическое право на доходы, если оно:

– обладает ограниченными полномочиями в отношении распоряжения этими доходами,– осуществляет в отношении указанных доходов посреднические функции в интересах иного лица, не выполняя никаких иных функций и не принимая на себя никаких рисков,– прямо или косвенно выплачивая такие доходы (полностью или частично) этому иному лицу, которое при прямом получении таких доходов от источников в Российской Федерации не имело бы права на применение соответствующих положений СИДН.

Указанный подход призван предотвращать злоупотребление льготными положениями СИДН в случаях, когда при выплате дохода из России в адрес лица – резидента страны-участника СИДН, бенефициарным собственником дохода оказывается третье лицо из иной, например, офшорной, юрисдикции с нулевым налогообложением. На практике также возможны ситуации, когда фактическим (конечным) получателем выплачиваемого за рубеж дохода оказывается налоговый резидент РФ (для таких случаев НК РФ предусматривает специальные правила – статьи 7, 312 НК РФ).

Иностранная организация, получающая доход из России без удержания в России налога у источника (или с применением пониженных ставок) согласно СИДН, должна предоставлять налоговому агенту в России документальное подтверждение наличия у неё фактического права на доход (пункт 1 статьи 312 НК РФ). Данное требование действует с 1 января 2017 года.

Роль выгодоприобретателя при выплатах

Если идет речь о получении компенсаций при наступлении каких-либо гарантийных и страховых случаев, то конечным получающим выплаты лицом является выгодоприобретатель. При этом он может являться конечным бенефициаром или же нет. Что же касается распределения дохода между бенефициарными и обычными выгодоприобретателями юрлица, то эта процедура зависит от внутренних и законодательных нормативов.

Если затрагивать тему выплат выгодоприобретателю в цепочке собственников и управленцев компании (в том числе бенефициаров), то их размер также напрямую зависит от перечня осуществляемого ими функционала. Если они не только номинальные владельцы, но и исполняют функцию управленцев, то причитающиеся им дивиденды могут быть еще выше.

Конечная выплата выгодоприобретателям складывается из процентного соотношения их части уставного капитала и исполняемых ими должностных функций в компании. Однако, как правило, доход (или выплаты на руки) конечным бенефициарным собственникам выше, чем у прочих фигурантов в управленческой цепочке. Это еще один повод для из выявления и отслеживания действий.

Похожие термины:

-

реальный владелец акционерного общества, отличающийся от зарегистрированного акционера или номинального держателя.

-

(от фр. benefice — прибыль, польза) — лицо, которому предназначен денежный платеж, получатель денег.

-

лицо, получающее доход по ценным бумагам.

-

В страховании жизни: определенные, но не указанные поименно лица или члены группы, которые имеют право на получение предусмотренных по страховому полису доходов (например, «дети застрахованного л

-

В страховании жизни и страховании здоровья: кредитор, названный в полисе кредитного страхования жизни или кредитного страхования здоровья как бенефициар, который получает причитающийся баланс п

-

бенефициар по трасту, получающий выгоду по нему немедленно, в отличие от лица, которое обозначено как получатель всей выгоды в конце его срока (конечный бенефициар).

-

лицо, которое получает пользу от юридического соглашения между двумя другими сторонами.

-

подлинный владелец ценной бумаги (всех прав на бумагу), которая формально зарегистрирована в реестре компании на другое имя.

-

В юридической практике: индивидуум или субъект права, который не является одной из сторон по договору страхования, но располагает законными правами, имеющими исковую силу и предусмотренными в усл

-

В страховании жизни: положение, предусмотренное в полисах страхования жизни, согласно которому бенефициар по страховому полису не может быть заменен по желанию страхователя без согласия самого б

-

ULTIMATE BENEFICIARYВ трасте — бенефициар, к-рый получает окончательное распределение основной суммы и поэтому является основным получателем доходов или ЛИЦОМ, ОБЛАДАЮЩИМ ПОСЛЕДУЮЩИМ ИМУЩЕСТВЕННЫМ ПРАВО

-

В страховании жизни: положение, содержащееся в полисе страхования жизни, согласно которому его владелец оставляет за собой право отменить указанного в нем бенефициара или заменить его другим лиц

-

В страховании жизни: лицо, указанное в качестве первого из лиц, в пользу которых должны быть произведены страховые выплаты по полису страхования жизни в случае смерти страхователя.

-

В страховании жизни: лицо, в интересах которого осуществляется доверительное управление собственностью; лицо, получающее льготы по договору о доверительном управлении собственностью (по трасту).

-

В страховании жизни: бенефициар по полису страхования жизни, указанный в качестве третьего лица, который обладает правами на получение предусмотренных по полису страховых выплат лишь в случае см

-

лицо, упомянутое в страховом полисе как получатель денег в случае смерти основного бенефициара.

-

лицо, в чью пользу проводится бенефис.

-

третьи лица в договоре на оказание аудиторских услуг, отличные от аудитора и клиента, которые могли бы получить определенные выгоды от должного его исполнения. Круг таких лиц ограничивается закон

-

лицо, в пользу которого был заключен договор об учреждении траста.

-

лицо, являющееся основным получателем доходов, в отличие от выгодоприобретателей промежуточного и более низкого уровня.

Оффшоры и бенефициары

Оффшор зачастую выступает иностранным государством или его отдельным регионом, куда упрощен вывод денег и их хранение. Упрощенная система отчетности, низкое налогообложение, система льготирования при обслуживании, скрытие имен бизнесменов и т.д. выгодны для многих российских организаций и их бенефициаров.

Поскольку конечное бенефициарное владение капиталами очень интересно уполномоченным органам для предупреждения мошеннических действий лиц (отмывание и вывод денег через «левые» каналы и финансирование терроризма), то тематика оффшоров здесь крайне актуальна. Наличие стран, принимающих российские финансы в упрощенном порядке, усугубляет преступную картину.

Сугубо российские оффшоры в принципе имеются, но не так широко распространены среди бизнесменов. Для них гораздо логичнее и безопаснее выводить денежные ресурсы за рубеж. В связи с этим российская экономика претерпевает значительные потери. Налоговые и антимонопольные структуры призваны на законном уровне бороться с мошенничеством. На данный момент это реально при полном информировании.

Установление бенефициара

Начиная с 2013 года законодательство определяет, что банк бенефициара имеет право требовать у клиентов данные о том, кто в них является конечным бенефициаром. Далее эта информация передаётся в Росфинмониторинг. Если банки по какой-либо причине не потребуют сведения о бенефициарном владельце, то данная организация имеет право назначить им штраф, сумма которого может достигнуть полумиллиона рублей.

Такие обязанности есть не только у банковских организаций, но и у других участников финансового рынка. В их число входят:

- компании, которые занимаются лизингом;

- фирмы из сферы страхового бизнеса;

- ломбарды;

- те, кто выполняет операции на рынке ценных бумаг.

Данные о конечных бенефициарах имеют право запрашивать не только кредитные и финансовые организации. Это иногда требуется при оформлении договоров по государственным закупкам. В процессе их оформления требуется оформить отдельный документ, где даётся информация о бенефициарах.

Для юрлица

Когда рассматриваются бенефициары юридического лица, то их определение может сталкиваться со сложностями. Некоторые из них стремятся сохранить своё участие в жизни предприятия в тайне. В некоторых случаях это сложно определить даже в тех случаях, когда есть возможность ознакомиться с учредительными документами фирмы.

Может быть так, что фирма стремиться скрыть информацию об имеющихся у неё бенефициарах. Вот несколько вероятных причин для этого:

Это важно для тех, кто стремится легализовать незаконный доход.

В некоторых случаях тот, кто финансирует деятельность фирмы, определяет наличие своей анонимности, как условие того, что он финансово участвует в деятельности предприятия и помогает ему в сложных ситуациях.

Иногда конечный бенефициар владеет юридическим лицом не прямо, а через одного или большее количество посредников. Если на каждом уровне существуют требования по сохранению его в тайне, то найти истинного хозяина и определить настоящий размер его доходов невероятно трудно.

Иногда это делается для того, чтобы скрыть истинный размер своих доходов.

В некоторых случаях сокрытие рассматриваемой информации необходимо для реализации схем по уклонению от налогов.. Один из эффективных способов сохранения тайны в данной ситуация является использование оффшоров.

Законодательство некоторых стран делает невозможным, чтобы была предоставлена справка об учредителях, зарегистрированных у них фирм

Если юридическое лицо, которое было создано таким образом, будет учредителем российской фирмы, то найти её конечного бенефициара будет достаточно сложно

Один из эффективных способов сохранения тайны в данной ситуация является использование оффшоров.

Законодательство некоторых стран делает невозможным, чтобы была предоставлена справка об учредителях, зарегистрированных у них фирм. Если юридическое лицо, которое было создано таким образом, будет учредителем российской фирмы, то найти её конечного бенефициара будет достаточно сложно.

Если для государственных органов возникает необходимость разыскать конечного бенефициара конкретной фирмы, то для этого в первую очередь важно:

- Определить круг людей или одного человека, которые имеют максимальное влияние на принятие важнейших решений в деятельности фирмы.

- Найти, на какие счета поступает основная часть прибыли юридического лица.

В первом случае примерами таких решений являются распределение полученных предприятием доходов, определение важнейших направлений, в которых будет развиваться данная фирма.

Бенефициар может быть назначен как для физического, так и для юридического лица

Для физлица

Бенефициаром физического лица будет тот человек, который от его действий получает выгоду. Эта задача более сложная, чем выяснять аналогичную информацию о фирме. Дело в том, что юридическое лицо в процессе своей деятельности оставляет немало документов. Хотя иногда их получение и использование представляет собой трудную задачу, но решить её в большинстве случаев вполне возможно. Жизнь физического лица обычно более скрыта.

Можно привести следующий пример. Например, безработный, пенсионер или бомж дают свои документы за вознаграждение для того, чтобы оформить на себя фирму, акции или какое-либо имущество. Затем он пишет генеральную доверенность на того, кто их нанял для выполнения данной работы. Далее будет сложно проследить, кто на самом деле руководит деятельностью и получает прибыль.

Права бенефициара

Интересы выгодоприобретателя считаются нарушенными, если в соответствующих документах компании предусмотрено ограничение полномочий на совершение сделок органом юридического лица, представляющим интересы бенефициара, прописанных в доверенности, а вторая сторона договоренности, зная о существующих ограничениях, не придерживается этих правил в процессе совершения данной сделки. В таком случае, ситуация будет рассмотрена судом. Выгодоприобретатель, в чьих интересах действовало юридическое лицо, может подать судебный иск. Если в процессе судебного разбирательства будет доказано, что данное юридическое лицо было уведомлено об ограничениях на совершение сделки или должно было знать о них, сделка будет считаться недействительной.

Также законодательством предусмотрена подача иска в суд государственным органом, учредителем фирмы или юридическим лицом, которые контролируют деятельность бенефициара компании, в случае нарушения им условий договора. В статье 173 ГК РФ данные нарушения определены как осуществление деятельности, противоречащей целям компании, указанных в соответствующих учредительных документах.

Кроме того, наказуемо выполнение определенных действий, на которые юридическое лицо не имеет лицензии. Как и в предыдущем случае, суд признает деятельность незаконной, если есть доказательства, что обвиняемый был уведомлен об условиях ее осуществления и заведомо нарушал их.

Юридическое лицо должно грамотно проверять документы гаранта, дабы правильно решить вопрос об исполнении им основного обязательства. При этом документы должны подтверждать следующие условия:

- Законность деятельности компании;

- Законность деятельности и выполнения полномочий органов, работающих от его имени;

- Подтверждение соответствующей правоспособности.

В качестве источника для ознакомления с данными гаранта можно использовать устав

Причем бенефициар должен обратить внимание на то, предоставлена ли ему последняя редакция документа. Кроме того, он должен ознакомиться с документами юридического лица, свидетельствующими о его государственной регистрации

Об их подлинности свидетельствуют специальные обозначения, которые находятся на обороте документа и отражают все изменения, сделанные в нем ранее.

Заключение

В данной статье мы рассмотрели значение слова «бенефициар»

Следует обратить внимание, что на сегодняшний день, выгодоприобретатели встречаются довольно часто. Получить подобный статус может любой человек, выступающий в качестве владельца финансовых средств, ценных бумаг, активов, а также движимого и недвижимого имущества

Со стороны государства осуществляется тщательный контроль действий конечных владельцев субъектов предпринимательства.

Необходимость контроля объясняется тем, что сведения о бенефициарах редко становятся достоянием общественности. Таким образом, правоохранительные органы защищают безопасность и интересы граждан Российской Федерации от противозаконных действий «теневых» предпринимателей. Помимо этого, при сотрудничестве компании, во главе которой стоит бенефициар, с государственными учреждениями, первым необходимо предоставить своим партнерам всю информацию о руководстве фирмы.

Следует упомянуть, что многие бизнесмены недовольны подобной политикой со стороны государства, подкрепляя свои слова правом на конфиденциальность и защиту личной информации

Важно понимать, что прозрачность предпринимательской деятельности является залогом постоянного роста и укрепления компании на рынке. Это обстоятельство вынуждает выгодоприобретателей выбирать между развитием собственного предприятия и конфиденциальностью сведений о своей личности