Венчурные фонды в мире

Содержание:

- Венчурный фонд — что это такое и как он работает + сравнительная таблица венчурного финансирования и банковского кредита ?

- Определение, классификация и основные принципы работы

- Структура венчурного фонда

- Что такое венчурный фонд и зачем он нужен

- Понятие и значение для экономики

- Что такое SVOD

- Плюсы и минусы

- Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

- История появления

Венчурный фонд — что это такое и как он работает + сравнительная таблица венчурного финансирования и банковского кредита ?

Дадим определение понятию «венчурный фонд».

Деятельность венчурных фондов сопряжена с высокими рисками, но также и с большой потенциальной прибылью.

Венчурные фонды могут быть:

- специализированными, которые вкладывают деньги только в определенным сектор экономики или регион

- универсальными, работающие с разными сферами.

Как правило, венчурные организации, инвестируют денежные средства в несколько проектов для того, чтобы дифференцировать риски.

В кого инвестируют капитал венчурные фонды:

- в проекты или бизнес идеи, которые нуждаются в дополнительном исследовании или создании примерочных образцов продукции перед тем как выйти на рынок потребителей (seed);

- в новые компании, которые недавно работают на рынке, нуждающиеся в научно-исследовательских работах для продвижения своих товаров на рынок (start up);

- в предприятия, которые уже имеют свой готовый продукт для коммерческой реализации (early stage);

- в компании, которые уже давно на рынке услуг, но нуждающиеся в дополнительных средствах для увеличения оборотных и основных средств, увеличения объемов выпуска и исследований (expansion).

Венчурные фонды создаются, как правило, опытными предпринимателями – финансистами, которые работают по такой схеме:

- Поиск инноваций, идей, новых компаний с потенциальной высокой прибыльностью.

- Анализ выбранных компаний на предмет рентабельности, развития, экономической целесообразности и возможных рисков.

- Разработка путей развития компании и потенциальных и новых рынков сбыта.

- Выпуск акций предприятия (контрольным пакетом акций, как правило, обладает руководитель, а фонд лишь незначительной их частью).

- Развитие компании, что в свою очередь приводит к росту стоимости акций и активов.

- Получение дохода инвесторами от дивидендов или от продажи своих акций, уже увеличенных в цене.

Последний этап является заключительным, так как именно на нем определяется, принесут ли денежные вложения доход, на который изначально рассчитывал инвестор.

Почему новые компании с новыми идеями выбирают именно венчурный фонд, а не банковский кредит. Преимуществ этого достаточно много.

Сравнительная характеристика венчурных фондов и банковских кредитов показана в таблице ниже:

|

Венчурный фонд |

Банковский кредит |

|

Обеспечение возвратности |

|

|

Нет |

Есть |

|

Залог |

|

|

Доля в компании |

Имущество или поручители |

|

Условия по выплатам |

|

|

Транши по достижению определенного уровня прибыли или от продажи акций |

Фиксированный ежемесячный неизменный платеж с процентами |

|

Участие в развитии компании |

|

|

Есть, так как инвестор в этом заинтересован лично |

Нет, так как банковские учреждения заинтересованы лишь в возврате их средств |

|

Возможность получения денег стартаперам |

|

|

Высокая |

Низкая |

|

Сроки возврата денежных средств |

|

|

Нет четких сроков, все зависит от сложности и внедрения идеи компании в жизнь |

Заранее оговорены в договоре, и несоблюдение их ведет к начислению пени и штрафов |

Таким образом, подытоживая можно сказать, что привлечение венчурных инвестиций принесет компании не только денежные средства, но и поддержку на разных этапах развития и продвижения товара или услуги.

Определение, классификация и основные принципы работы

Венчурными, называют такие инвестиционные фонды, деятельность которых направлена на работу с различными инновационными проектами и вновь созданными предприятиями, имеющими, по предварительным оценкам, достаточно большой потенциал в плане будущих прибылей.

Инвестиции проводятся в покупку долей предприятий (либо напрямую, либо через покупку акций). В расчёт закладывается тот факт, что порядка 80-90% из всех поддерживаемых таким образом предприятий, в итоге потерпят крах, однако оставшиеся 10-20% должны с лихвой окупить все вложения.

Государство заинтересовано в деятельности венчурных фондов, а потому оказывает им всяческую поддержку. В частности, на законодательном уровне им дано разрешение осуществлять куда более рискованные инвестиции (чем, например, обычным ПИФам) не особенно заморачиваясь вопросом диверсификации. Помимо покупки долей компаний, им также разрешено заниматься кредитной деятельностью (в том числе посредством покупки векселей компаний ставших объектом их внимания).

Но есть и некоторые ограничения. Например, венчурным фондам законодательно запрещено инвестировать в предприятия, занимающиеся банковской, страховой или инвестиционной деятельностью.

Зачастую в качестве венчурных, выступают паевые инвестиционные фонды закрытого типа (ЗПИФ). Порог вступления в такого рода фонды очень большой и представляет собой цифры с пятью-шестью нулями. Такая высокая планка в немалой степени способствует отсеиванию рядовых инвесторов-любителей, оставляя в деле только профессионалов, умеющих рисковать и оценивать свои риски.

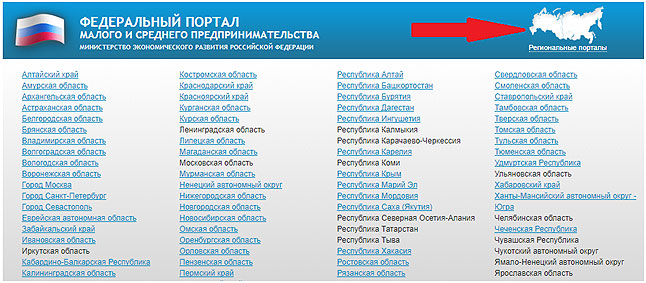

Все подобного рода фонды можно классифицировать по таким основным признакам, как источники финансирования, направление инвестиционной деятельности (внутри страны или за её пределами) и размер капиталовложений (см. классификацию на картинке ниже).

Основные принципы работы венчурных фондов:

- Участниками такого фонда могут выступать как частные лица, так и организации (пенсионные фонды, банки и т.п.);

- Инвестиции могут быть осуществлены как напрямую посредством внесения определённой суммы денег, так и посредством коммитмента**;

- Фонд вкладывает деньги в доли входящих в его портфель предприятий (как правило, их число колеблется в пределах 10-15), далее активно участвует в их развитии (в том числе, посредством того права голоса которое даёт ему приобретённая доля), а по прошествии нескольких лет (обычно не более 10 лет) продаёт свою долю;

- Основным критерием при выборе объекта для инвестиций, является его потенциальная способность принести прибыль сопоставимую со всем капиталом венчурного фонда. Только благодаря этому, можно оправдать огромные риски венчурных инвестиций.

** Коммитмент в данном случае – устное или письменное обязательство внести определённую суму денег в тот момент, когда она потребуется в рамках развития предприятия ставшего объектом внимания венчурного фонда.

Структура венчурного фонда

Структура стандартного венчурного фонда при ряде упрощений весьма похожа на американские хеджевые. Их объединяет стремление к высокой потенциальной прибыли и большая комиссия за успех, тогда как популярные в США взаимные фонды все больше ограничиваются отслеживанием биржевых индексов, взимая лишь сравнительно невысокую комиссию за управление в 1-2% годовых. При этом вложения хедж-фондов сконцентрированы вокруг ценных бумаг известных компаний, тогда как венчурный капитал работает с молодыми организациями, обычно еще не прошедших процедуру размещения своих акций на бирже (IPO).

Как видно, в приведенной выше схеме осуществляется деление на инвесторов, почти полностью формирующих капитал фонда, и на УК, которая занимается управлением этими средствами за комиссию. Комиссия УК в среднем колеблется от 2 до 4%, а ее награда за успех составляет около 20-25%. Все это очень близко к цифрам хедж-фондов. УК не имеет права выводить деньги инвесторов на собственные счета или счета третьих лиц.

Однако поскольку венчурные фонды подразумевают высокую квалификацию инвесторов, государственное регулирование этой сферы ослаблено, что снова роднит венчурные структуры с хеджевыми. Так что здесь периодически случаются скандальные истории. Так, глава фонда Asenqua Ventures был приговорен к 12 годам тюрьмы, а руководителю Rothenberg Ventures Марку Ротенбергу пришлось после расследования оставить пост директора. Он отделался очень легко, поскольку обвинялся в недоказанной растрате 7 млн. долларов.

Страдать инвесторы могут и в случае, когда инвестиции честных венчурных фондов направляются в проект, который оказывается мошенническим. Например, финансирование проекта Theranos превысило 1 млрд. долларов, инвесторами выступали Blue Cross Blue Shield Venture Partners и Fortress. Речь шла об анализе крови на ультра-малых количествах, что оказалось подделкой: основателям проекта грозит до 20 лет тюрьмы. Аналогичный срок может получить основатель платежной системы Mozido, рассчитанной на поддержку бедного населения стран третьего мира — финансирование проекта превысило 300 млн. долларов.

Наиболее частая, хотя не единственно возможная форма организации венчурного фонда — Limited Partnership (российским аналогом является инвестиционное товарищество). По этой схеме удается избежать двойного налогообложения, потенциально возможное при зарубежных инвестициях, и вместе с тем сохраняется достаточная свобода при принятии инвестиционных решений. Встречается в венчурных системах США, Великобритании, Израиля.

Организационно венчурные фонды могут быть и фондами фондов. В этом случае они инвестируют не в другие компании, а в подобные себе структуры. Это дает диверсификацию, однако превращается в двойную комиссию: и головной, и целевые венчурные фонды уменьшат потенциальную прибыль на некоторую величину. Например, фондом этого типа является российская венчурная компания (РВК). Как отмечалось выше, фонды всех типов обычно инвестируют свой капитал в проекты на поздних стадиях, уже готовых представить результаты или образец своей продукции, и помогают донести их до массовой аудитории.

Венчурные фонды обычно работают циклами сроком около 10 лет — в это время предполагается сделать инвестиции, получить прибыль и распределить ее между инвесторами. Впрочем, есть и evergreen funds, отличие которых в том, что прибыль не раздается инвесторам, а сразу направляется в новые проекты. Инвесторы таких фондов становятся владельцами паев, при успешных вложениях растущих в цене — для фиксации прибыли паи должны быть проданы другому участнику. Эта схема напоминает обращение паев закрытых паевых инвестиционных фондов на бирже.

Что такое венчурный фонд и зачем он нужен

В первую очередь стоит вообще сказать, что скрывается за этим понятием. Это фонд, который работает со стартапами. Он финансирует молодые компании, чьи продукты находятся на этапе разработки или же созданы первые прототипы. Отличается повышенным риском, поскольку изначально непонятно, принесут ли инвестиции прибыль или нет.

Предназначен для людей, ищущих предпринимателей. Взамен физическое или юридическое лицо получает долю в организации.

Принцип работы

Работают со средней и высокой степенью риска. Бизнесмен вкладывается в новое предприятие, получает контрольный пакет акций и финансирует организацию до того момента, пока созданные продукты не начнут приносить хорошую прибыль. Известно, что примерно 75–80 % фирм не окупят себя.

Несмотря на высокий риск, деньги все равно вкладываются в стартапы, поскольку оставшийся процент может принести хорошую доходность. Это окупит все убытки.

Значение в экономике

Благодаря венчурным фондам инвестиционные решения становятся прозрачными, что снижает процент коррупционной составляющей. Помимо этого, они помогают свободным средствам физических и юридических лиц не просто лежать, а работать и приносить прибыль.

Кого готовы финансировать венчурные фонды

В первую очередь рассматриваются стартапы, связанные со здравоохранением, телекоммуникациями или с высокотехнологическим сектором. В зависимости от формы организации фонда он может работать только с одной сферой или быть всеохватывающим.

С какими организациями сотрудничают

В приоритете IT-технологии, сфера услуг, здравоохранение и промышленность. Однако фонд не спонсирует абсолютно все проекты из перечисленных сфер. Тщательно отбираются наиболее инновационные решения, которые в дальнейшем принесут хорошую прибыль.

Источники финансирования

Фонд распоряжается деньгами, которые были вложены государством, банковскими учреждениями, пенсионным фондом, а также частными инвесторами. Как юридическое, так и физическое лицо может стать инвестором, а в дальнейшем получить долю в новой компании.

Что говорит об успехе венчурного фонда

Для того чтобы оценить успешность, необходимо обратиться к такому показателю, как величина прибыли компании. Сравнить ее с тем, сколько денег было вложено на начальном и последующих этапах

Также требуется обратить внимание на то, как варьировалась цена акций новой организации. Если показатели хорошие, можно говорить о том, что вложения в стартап были успешными

Сколько можно заработать на венчурных инвестициях

Во-первых, все зависит от того, сколько было инвестировано изначально. Далее прибыль зависит от того, с какими показателями компания вышла на рынок, смогла ли создать инновационный продукт и заинтересовать потребителя.

Особенности работы российских венчурных фондов

В России рассматриваемые организации управляют суммами до 30 млн долларов. При этом на развитие одной компании выделяется не более 3 млн долларов, в большинстве случаев сумма не превышает 1 млн долларов.

Большинство венчурных фондов, функционирующих на территории РФ, предпочитают вкладывать деньги на длительный срок.

Участвуют в постинвестиционном управлении не реже 1–2 раз в месяц. Они могут привлекать в компанию дополнительные источники финансирования.

Понятие и значение для экономики

В переводе с английского слово “венчур” или venture – это рискованный, рисковать.

Всего лишь несколько примеров удачных мировых венчурных инвестиций дадут лучшее понимание, что это такое, и зачем фонды рискуют, вкладывая деньги в развитие рискованных проектов:

- Facebook Марка Цукерберга профинансирован в 2005 году на 12,7 млн $ за счет венчурного фонда. Сегодня стоимость компании более 537 млрд $.

- Alibaba – китайская онлайн-площадка встречи продавцов и покупателей. Друзья основателя проекта вложили в его развитие 60 тыс. $. Уже потом появились и другие венчурные инвесторы. Стоимость на октябрь 2019 года – 460,55 млрд $.

- Dropbox – облако для хранения данных в виртуальном пространстве. Первоначально в его создание и развитие было вложено 257,2 млн $. А текущая стоимость компании оценивается в 8,29 млрд $.

- Xiaomi – китайская компания по производству мобильных гаджетов. 507 млн $ понадобилось для ее запуска. Сегодня текущая стоимость – 292,45 млрд $.

- Zalando – немецкая компания, продающая одежду и другие товары онлайн в Европе. Ее текущая стоимость – 10,43 млрд $. Это более чем в 200 раз больше первоначальных инвестиций в 49 млн $.

Список можно продолжать еще долго. По всему миру это тысячи проектов, воплотить в жизнь которые удалось только благодаря тому, что венчурные инвесторы поверили в идею. Ни один банк никогда не дал бы кредиты на них. А теперь это крупнейшие и высокодоходные компании, делающие существенный вклад в экономику своей страны и мира.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

В России самым крупным и известным проектом стал Yandex. Рискованный вид инвестирования в российские компании пока не так распространен. Есть слишком много барьеров для развития этого инструмента. Это и санкции, и коррупция, и бюрократия.

Значение венчурного инвестирования огромно. Рост экономики сегодня возможен только за счет массового внедрения инноваций во все отрасли. Без инвестиций разработки ученых и просто талантливых энтузиастов останутся в их голове и на бумаге.

Я работаю в университете и на собственном опыте знаю, как сложно науке пробиться к финансированию. А что говорить об обыкновенных изобретателях (например, таких как Марк Цукерберг), которые никогда не имели отношения к научно-исследовательским институтам и академиям наук.

Даже по перечисленным успешным проектам можно понять, какие сферы являются привлекательными для рискованных инвесторов. Это IT-технологии, ритейл, связь. Перспективными рассматриваются такие отрасли, как медицина, транспорт, промышленность, строительство.

Объекты венчурных инвестиций:

- Идеи, которые пока не нашли реального воплощения. Владельцы только могут похвастаться своим желанием завоевать потребителей.

- Существующие фирмы, которые пытаются своими силами реализовать новые разработки и выйти на более высокую ступень развития. Они нуждаются в дополнительных исследованиях и апробации товаров, технологий, услуг.

- Состоявшиеся предприятия, которые уже создали инновационный продукт или услугу. Нужен капитал для выхода на массовый рынок.

Что такое SVOD

Silicon Valley Open Doors — международная бизнес-конференция в Кремниевой долине, которая собирает на одной площадке молодых предпринимателей, основателей успешных стартапов, инвесторов и представителей технологических корпораций. За 13-летнюю историю мероприятия каждый второй стартап, прошедший отбор жюри SVOD, получил инвестиции. В сумме участники SVOD подняли 750 миллионов долларов инвестиций от фондов Draper Associates, Founders Fund, Salesforce и Y Combinator.

В мае этого года прошел 13-й по счету SVOD. В нем приняли участие 37 отобранных стартапов со всего мира (от посевной стадии до серии B). Около 300 инвесторов Кремниевой долины пришли их послушать и оценить.

Материалы по теме:

Плюсы и минусы

Венчурные инвестиции прочно ассоциируются с высокорискованными вложениями. Но эта сфера ежегодно растет, принимая в свои ряды все больше и больше инвесторов. Будем надеяться, что все они изучили основы и тонкости такого инвестирования, его преимущества и недостатки.

Для инвестора

Плюсы:

- рентабельность инвестиций может достигать сотни процентов годовых, что несравнимо больше доходности по другим инвестиционным инструментам;

- срок получения прибыли можно продлить, если остаться собственником компании и не продавать своего пакета акций;

- психологический момент – инвестор станет причастным к созданию уникального инновационного продукта (согласитесь, звучит, когда вы говорите, что стояли у истоков создания Apple или Google);

- возможность применить свои управленческие и предпринимательские навыки, консультируя стартапы на этапе становления.

Минусы:

- высокий риск потери вложенного капитала;

- большой срок окупаемости, потому что срок от зарождения идеи до ее реализации в промышленных масштабах может быть более 5 лет;

- большой порог входа (у бизнес-ангелов он измеряется сотнями тысяч долларов), небольшие суммы можно инвестировать в основном только на краудинвестинговых платформах, но для диверсификации надо подобрать не 1, а несколько проектов;

- легко попасть на мошенников, особенно если инвестировать напрямую.

Для бизнеса

Плюсы:

- компании находят деньги для реализации идей, под которые они никогда не получили бы банковского кредита;

- нет залога и поручительства, как при банковском кредитовании;

- получение экспертных консультаций от бизнес-ангелов или команды венчурного фонда;

- стартапы разделяют риск со своими инвесторами, вместе же и делят прибыль в случае успеха.

Минусы:

- как правило, инвесторы не просто хотят вложить деньги, но и участвовать в управлении компанией;

- поиск инвестора может растянуться на месяцы и годы, в России это направление слабо развито по сравнению с западными странами.

Что такое венчурный фонд, как именно он функционирует? Сравнительная таблица венчурного инвестирования и банковского кредита

Если вас заинтересовали перспективы венчурного финансирования, однозначно необходимо ознакомиться с базовыми определениями из этой сферы. Начнем с венчурного фонда, как с одной из основных организаций в этой сфере инвестирования.

Что такое венчурные фонды? Современные организации, которые занимаются рискованными финансовыми операциями. Венчурный фонд – это компания, которая ведет деятельность по финансированию стартапов или действующих организаций, запрашивающих подобную помощь. Деятельность венчурных фондов связана с серьезными рисками, но и его участники ожидают от сопровождаемых проектов сверхприбыли.

Венчурные фонды подразделяются на несколько видов:

- специализированные (вложения осуществляются в определенный регион или сегмент экономики);

- универсальные (их работа не зависит от географического фактора или от сферы деятельности).

Для уменьшения рисков, венчурные фонды всегда прибегают к диверсификации капитала. Они распределяют финансовые средства между несколькими организациями. Венчурные инвестиции в стартапы осуществляются частично. Ни один инвестор не вложит все свои деньги в одно дело. А дальше работает простой и действенный принцип: если одна компания сливает вложения, остальные прибылью перекрывают убытки.

Статистика показывает, что даже при хорошем анализе ситуации, лишь 30% проектов приносят в итоге прибыль, а остальные быстро уходят с рынка, потратив деньги впустую. Но эта малая доля способна многократно перекрыть убытки.

Куда может инвестировать венчурный фонд?

- В бизнес-идеи, которые имеют хороший потенциал, но финансирования у них не хватает даже для создания первых образцов продукта, чтобы их смогли оценить потребители.

- В недавно возникшие компании, которым не хватает исследовательской работы для улучшения своих предложений.

- В компании, конкурирующие продолжительное время и имеющие готовый продукт для дальнейших продаж. Здесь организации не хватает средств для вывода новых или улучшенных версий продукта.

- В опытные компании, нуждающиеся в дополнительном расширении. Таким организациям зачастую не хватает средств, чтобы расширить географию продаж своего продукта и нарастить товарооборот. Дополнительные вливания из венчурного капитала становятся настоящей «инъекцией жизни». Компания получает второе дыхание и быстро растет, основываясь на уже имеющемся опыте работы.

Создание венчурных фондов осуществляется с легкой руки опытных предпринимателей, которые больше не хотят самостоятельно заниматься бизнесом, но имеют достаточно знаний о рынке, чтобы распознать удачный проект или идею.

Их работа осуществляется в несколько этапов:

- Предприниматели ищут на рынке новые идеи, которые в перспективе способны принести прибыль.

- Выполняется всесторонний анализ выбранных организаций с точки зрения экономической мощи, капитализации, рентабельности, кинетической и потенциальной энергии главы.

- Профессионалы избирают компании, а затем продумывают пути их развития, занимаются поиском новых ниш и рынков, где компания может стать конкурентоспособной.

- Эмиссия ценных бумаг компании. Владельцу достается контрольный пакет, а венчурный фонд забирает меньшую часть, а затем делит его между участниками.

- Поддержка развития компании для ее роста и дальнейшего получения прибыли.

- Доход от дивидендов и/или продажи ценных бумаг компании.

Только на последнем этапе венчурным инвесторам становится известно, были ли их усилия целесообразными. Вполне возможно банкротство, и это даже наиболее частый исход для молодых развивающихся организаций.

Но почему такие компании выбирают венчурное инвестирование, а не кредит в банке? Причин на это достаточно много. Просто сравним эти два понятия в удобной таблице.

|

Венчурное финансирование |

Кредит |

|

Возвратность |

|

|

Нет |

Существует |

|

Залог |

|

|

В этом случае доля (акция) и является залогом |

В качестве залога выступает имущество компании или поручительство |

|

Условия выплат |

|

|

Продажа акций (компания ничего не теряет) и выплата дивидендов |

Аннуитентные или дифференцированные выплаты |

|

Принимает ли финансирующая сторона участие в развитии организации |

|

|

Да, инвестор в этом заинтересован. К тому же, помощь осуществляется на профессиональном уровне от опытных предпринимателей |

Банк интересуется лишь возвратом денег |

|

Вероятность получения финансирования стартапом |

|

|

Высокая |

Низкая |

|

Сроки выплаты |

|

|

Сроки размыты |

Определяются договором |

Венчурное финансирование способно принести развивающейся компании не только дополнительные вливания, но и профессиональную помощь, а это очень важно на начальном этапе развития. В особенности для тех предпринимателей, которые не имеют достаточного опыта работы в своей сфере

История появления

Вот и пришло, наконец, время, вкратце рассказать историю появления венчурных фондов. Возник венчурный бизнес впервые в середине прошлого столетия, разумеется, в Америке, благодаря некоему Джорджизу Дориоту, который основал корпорацию исследований и развития. Первой же компанией, образованной благодаря венчурному инвестированию, стала «Фэйрчайлд Семикондактор».

В тысяча девятьсот пятьдесят восьмом году в Соединенных Штатах появился закон об инвестициях в малый бизнес с аналогичным названием, позволяющий лицензировать частные компании-инвесторы малого бизнеса для облегчения процесса финансирования и руководства. Так и стал развиваться венчурный бизнес, особенно в связи с компьютерными технологиями. Поэтому следует упомянуть Кремниевую долину – большого ареала с огромным количеством компаний по разработке компьютеров, мобильной связи, программного обеспечения и других технологий. Именно Кремниевая (иначе говоря, Силиконовая) долина получает более трети всех венчурных инвестиций Соединенных Штатов.

За более чем полвека развитие венчурных фондов и венчурного бизнеса в Америке в целом претерпевали различные изменения – спады и подъемы, взлеты и падения. В семидесятые годы в приоритете была генная инженерия, в восьмидесятые – персональные компьютеры, в девяностые – интернет-технологии. Из Штатов венчурный бизнес плавно перетек в другие страны с небольшими изменениями. В настоящее время это наиболее мощная индустрия во всем мире.