Внесение изменений в егрюл 2021 — пошаговая инструкция

Содержание:

- Необходимые документы для внесения правок в ЕГРЮЛ

- Причины отказа в регистрации изменений в ЕГРЮЛ

- Общий порядок

- Титульный лист

- Как в ООО изменить коды ОКВЭД

- Документы для внесения изменений в ЕГРЮЛ

- Виды изменений

- Как быть, если учредитель-руководитель хочет заключить трудовой договор с самим собой

- Новые способы подачи документов в регистрирующий орган

- Нюансы взаимодействия с ФНС

- Изменения в ЕГРЮЛ: законодательный аспект

- Особый порядок внесения правок в ЕГРЮЛ

- Изменение кодов ОКВЭД

- Смена юридического адреса и перерегистрация в фондах

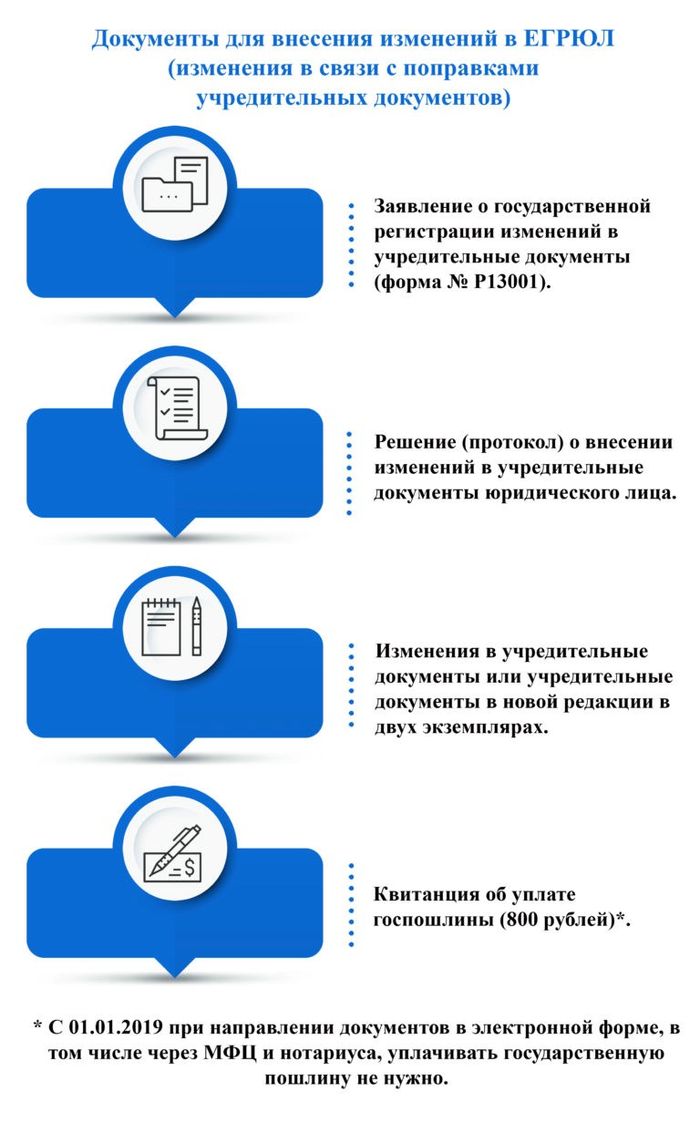

Необходимые документы для внесения правок в ЕГРЮЛ

Кто вносит сведения в ЕГРЮЛ? Этим занимаются учредители или их доверенные лица. Но нужно подготовить комплект документов, в который входит:

- заявление по форме Р13001. Оно заверяется нотариусом. Состоит из нескольких листов. Все данные вносятся прописными буквами чёрными или синими чернилами. Помарки, ошибки, зачёркивания не допускаются;

- новая версия устава предприятия – 2 экземпляра. После регистрации правок один будет храниться у налогоплательщика, другой – в ФНС;

- протокол общего собрания учредителей. На собрании поднимается и решается вопрос о внесении конкретных изменений. Если есть кворум и получено большинство голосов, нужно заняться оповещением налогового органа. Если у предприятия только один учредитель/участник/акционер, созывать собрание не нужно. Достаточно единоличного решения;

- платёжный документ, подтверждающий, что заявитель заплатил пошлину за совершение регистрационных действий;

- если лично уполномоченный учредитель не может подать документы, за него это может сделать его представитель. Нужна нотариальная доверенность.

Список документов для внесения изменений в ЕГЮЛ в связи с изменениями в учредительных документах

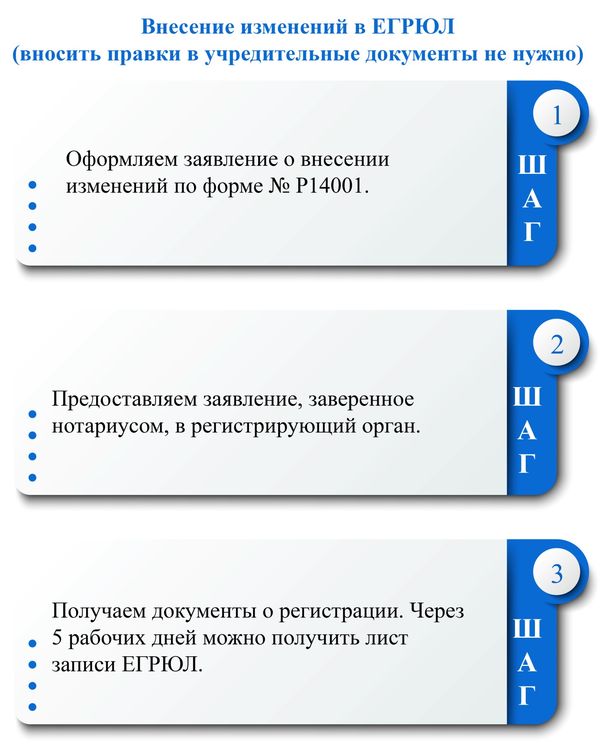

Но это не снимает обязанности с учредителей о своевременном оповещении регистрирующего номера о принятых правках путём подачи следующих документов:

- заявление по форме Р14001;

- копии бумаг, на основании которых произошли изменения;

- при необходимости, доверенность.

Формы Р13001 и Р14001 утверждены ФНС, подавать оповещения в иных формах запрещено.

Алгоритм изменений в регистрационные данные ООО, если учредительные документы не корректировались

Госпошлину за совершение регистрационных действий необходимо заплатить непосредственно перед подачей документации на исполнение. Квитанция прикладывается к комплекту. Она не входит в список обязательных документов к сдаче, но рекомендуется приложить, чтобы подтвердить оплату.

Размер обязательного сбора определяется в НК РФ. В пп. 3 п. 1 ст. 333.33 НК РФ сказано, что нужно внести плату в размере 20% от той суммы, которая платится при регистрации юрлица. То есть, 800 рублей.

Причины отказа в регистрации изменений в ЕГРЮЛ

В случае если, регистрирующий орган отказал в регистрации изменений, то необходимо разобраться какие могут быть для этого причины. Можно выделить самые частые причины для отказа:

- документы не верно заверены, например, не заверены нотариусом;

- предоставлен не весь предусмотренный законом пакет документов;

- документы поданы не по месту регистрации организации

- ваша организация находится в стадии принудительной или добровольной ликвидации

В случае если отказ налоговой соответствует законодательству налоговый орган не возвращает вам документы, в итоге вам придется заново собирать пакет документов, а также оплачивать государственную пошлину и расходы на нотариальные услуги.

Если вы считаете, что отказ не был правомерен вы вправе обжаловать решение налогового органа в суд. Решение налоговых органов в части регистрации изменений оспариваются в Арбитражном суде в течении трех месяцев после вынесения такого решения.

Общий порядок

Приказ Федеральной Налоговой службы от 25 января 2012 года № 7-6/25 предусматривает единый бланк уведомления, которое направляется учредителем фирмы в ФНС при необходимости внести нужные правки в базу данных. Использование официального уведомления со строго обозначенной формой обусловлено ограниченными сроками. То есть у компании есть только несколько дней (количество зависит от характера изменений) для направления уведомления в ФНС. За нарушение установленных временных рамок наступает юридическая ответственность.

После регистрации обращения налоговая служба передаст фирме лист записи (свидетельствует о том, что информация в ЕГРЮЛ изменилась) или решение об отказе только в электронном виде. То есть участник сможет подтвердить, что он не нарушал установленный порядок и своевременно исполнил необходимые действия.

29 апреля 2018 года в силу вступило важное требование, по которому документы о регистрации изменений (или об отказе в таковых) передаются юридическому лицу только в электронном виде. Компания может направить запрос на дополнительное предоставление бумажного подтверждения, если это необходимо

Законом предусмотрены следующие способы подачи документов и заявления на внесение правок в ЕГРЮЛ:

Во всех случаях кроме личного обращения и, кроме подачи заявления онлайн, ходатайство юрлица должно быть утверждено нотариально. Так подтверждается подлинность документа.

Дополнительно предусмотрена государственная пошлина, которая оплачивается только в том случае, когда изменения вносятся не только в ЕГРЮЛ, но также в уставные документы компании.

Сроки

Как уже отмечалось выше, законом строго обозначен период времени, на протяжении которого компания обязана сообщить в налоговую службу о случившихся изменениях. В 2021 году этот срок составляет три рабочих дня. Если отчетный день выпадает на выходной, то срок продлевается до ближайшего рабочего дня. Кодекс об Административных нарушениях предусматривает штрафные санкции в сумме до 5 тысяч рублей за нарушение установленных временных ограничений.

После получения обращения и полного пакета необходимых документов у работников Федеральной налоговой службы есть только пять рабочих дней для внесения отметки в ЕГРЮЛ. Также на протяжении пяти суток готовится ответ заявителю, который отправляется электронной почтой.

Результат

На шестой день, начиная с момента получения заявления, ФНС отправляет заявителю документ с результатами проведенной работы. Это лист записи. Бумага содержит перечень изменений, а также сроки их действий и реквизиты документа, на основании которого приняты правки.

На этой стадии нужно быть готовым к тому, что инспекция может отказать во внесении принятых изменений. Такое решение может быть принято по причине подачи неполного пакета документов, а также в силу того, что с заявлением в ФНС обратился некомпетентный человек.

При получении отказа юридическое лицо может обжаловать принятое решение в судебном порядке. Или же, что более выгодно, можно устранить выявленные недостатки и, подать обращение повторно. Первое письмо и документ с отказом нужно сохранить, чтобы подтвердить соблюдение сроков и других этапов процедуры.

Таблица «Порядок оформления результатов регистрации изменений»

|

Способ подачи документов |

Особенности процедуры |

|

Лично в ФНС |

Согласно общему правилу, ответ направляется заявителю в электронном виде на адрес электронной почты, указанной при подаче обращения. Юрлицо может сразу при подаче документов направить запрос на изготовление бумажной копии ответа. |

|

МФЦ |

Дополнительно получить бумажную копию ответа можно в многофункциональном центре, если заявление на регистрацию передавалось через МФЦ. Это удается реализовать потому, что ФНС после обработки обращения направляет в МФЦ документ с результатами осуществленной работы. |

|

Нотариус |

Если обращение изначально передавалось через нотариуса – представителя интересов юридического лица, то и получить бумажный документ можно будет у работника нотариальной конторы. |

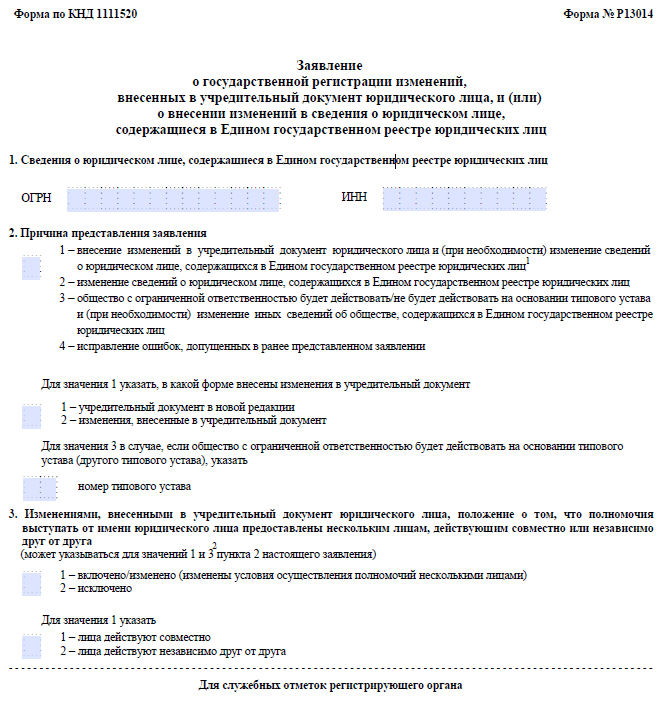

Титульный лист

На титульном листе новой формы Р13014 указывают только регистрационные коды юридического лица – ОГРН и ИНН, название вписывать не надо.

Затем надо выбрать код причины подачи заявления:

- изменяется устав или устав и одновременно сведения в ЕГРЮЛ;

- устав не меняется, изменения вносятся только в сведения в ЕГРЮЛ;

- ООО переходит на типовой устав (либо отказывается от типового устава) или переходит на типовой устав (либо отказывается от типового устава) и одновременно вносит изменения в сведения в ЕГРЮЛ;

- исправление ошибок, допущенных в предыдущем заявлении.

Если проставлена цифра «1», то в следующем поле надо выбрать, в каком виде представлен изменённый устав:

- если устав полностью в новой редакции;

- если изменения к уставу оформлены в виде отдельного документа.

В пункте 3 на титульном листе надо сделать отметку, что в устав вносятся, исключаются или изменяются сведения о нескольких руководителях ООО.

При включении или изменении полномочий директоров указывают цифру «1», а при исключении возможности руководства несколькими лицами – цифру «2». В первом случае ниже надо сделать уточнение о том, как будут действовать несколько директоров – «1» (если совместно) или «2» (если независимо).

Как в ООО изменить коды ОКВЭД

ОКВЭД – общероссийский классификатор видов экономической деятельности, то есть речь идет о внесении в ЕГРЮЛ изменений касательно направления работы компании. Такие правки вносятся в обычном порядке.

В 2016 году в юридическую силу вступил новый закон, предусматривающий изменение кодов ОКВЭД. Так, компании, которые продолжают заниматься своей основной деятельностью, не обязаны вносить изменения в ЕГРЮЛ из-за смены кода. Если же юридическое лицо регистрируется впервые, то в отношении него будет использоваться новая кодовая система.

Таким образом, несмотря на изменение кодовой системы, не каждая фирма должна обращаться в налоговую службу для замены классификатора.

Обязано ли ООО внести в ЕГРЮЛ сведения о кодах ОКВЭД, если реестр их не содержит

Закон не предусматривает обязательность внесения таких правок. Но лучше это сделать как можно раньше. Особенно, когда деятельности фирмы финансируются государственным бюджетом.

Срочно внести виды деятельности в ЕГРЮЛ

До начала 2004 года наличие кодов ОКВЭД было необязательным. Это значит, что не было единой классификации видов экономической деятельности, которыми могут заниматься отдельные фирмы. С 2004 года начали присваиваться такие коды, но и они не вносились в отчеты ЕГРЮЛ. А вот уже с 2016 года это обязательный шаг, поэтому каждой компании должен быть присвоен свой код.

Срочно нужно внести изменения, если ООО получает субсидии либо бюджетные инвестиции и (или) имеет лицевые счета в финансовых органах. Иными словами, отсутствие классификации или использование неверных цифр может стать основанием для отмены денежных дотаций и вознаграждений за проделанную работу.

Дополнительное изменение, которое нужно принимать во внимание, — получение государственных бюджетных денег будет доступно населению только при включении компании в реестр участников бюджетного процесса. Это значит, что при отсутствии данных об ОКВЭД компании в ЕГРЮЛ, организация не сможет получать оплату из государственного бюджета

Сведения можно внести не срочно

При отсутствии необходимости распределения бюджетных денег, также лучше внести информацию в единый государственный реестр юридических лиц. Но сделать это можно уже без спешки. Наличие данных о коде ОКВЭД позволит исключить возможные гражданские споры с сотрудничающими фирмами.

Это обусловлено тем, что большинство данных единого государственного реестра юридических лиц находятся в общем доступе, а потому каждый потенциальный контрагент может ознакомиться с интересующей информацией о юридическом лице на сайте ЕГРЮЛ. При отсутствии информации о видах осуществляемой деятельности, потенциальный партнер может столкнуться с сомнениями. Поэтому лучше отобразить характер работы для устранения сомнений со стороны партнеров.

Вторая причина внесения необходимой информации в реестр – устранение конфликтов с налоговой службой.

ФНС определила следующие причины, по которым следует отобразить нужную информацию в едином государственном реестре юридических лиц:

- согласно закону «О госрегистрации», ФНС располагает полномочиями удалять из общей базы данные о компании, в отношении которой нет сведений о кодах ОКВЭД;

- умышленное уклонение от распространения информации об юридическом лице (в том числе, в вопросах вида исполняемой деятельности) влечет применение штрафных санкций, предусмотренных статьями кодекса об административных правонарушениях (сумма взыскания – до 5 тысяч рублей).

Это причины, которые чаще всего упоминаются Федеральной службой при прекращении деятельности юридического лица, а также при назначении каких-либо санкций. Но такие меры противоречат действующему закону. Например, удаление информации о фирме из ЕГРЮЛ не может осуществляться на основании отсутствия кода ОКВЭД. И если избежать наказания удастся, то есть риск столкнуться с продолжительными (не исключено, что судебными) спорами с налоговой службой.

Если компания не хочет отдельно начинать процедуру регистрации кода, то можно направить данные об изменении вместе с другими видами правок.

Документы для внесения изменений в ЕГРЮЛ

Российским законодательством, разумеется, предусмотрен порядок внесения изменений в ЕГРЮЛ. Оно производится путем направления конкретного перечня документов в налоговый орган, который обслуживает организацию. В указанный пакет входят:

- Заявление о внесении изменений в ЕГРЮЛ формы № Р13001 о государственной регистрации изменений, которые вносятся в учредительные документы;

- Соответствующее решение учредителя (учредителей) юридического лица;

- Сами вносимые изменения в новой редакции – два экземпляра;

- Квитанция, подтверждающая то, что Вами была оплачена государственная пошлина.

Подать документы по вопросу внесения изменений в ЕГРЮЛ лично можно двумя способами – через налоговую инспекцию или многофункциональный центр. Также предусмотрена подача документов путем направления ценного письма с описью, а также с помощью соответствующего электронного сервиса. При этом подать (как и получить) документы может и Ваш представитель, чьи полномочия подтверждаются доверенностью, которая заверена нотариусом.

Виды изменений

Необходимость внести изменения в Реестр может возникнуть как по требованиям меняющегося законодательства, так и по внутренним организационным причинам.

При этом регистрация изменений в Реестре может сопровождаться поправками в Уставе, а может осуществляться без них.

Изменения в ЕГРЮЛ, сопровождаемые поправками в Уставе:

- Изменение видов хозяйственной деятельности, перечисленных в Уставе.

Как внести изменения в егрюл по ОКВЭД? Компания может научиться делать что-нибудь новое или разочароваться в прежней работе и перестать ею заниматься. В таком случае фирме необходимо зафиксировать в ЕГРЮЛ измененный список кодов ОКВЭД. Изменение четко перечисленных в Уставе видов деятельности должно быть обязательно отражено ещё и в этом учредительном документе.

Изменение юридического адреса.

Если организация меняет юридический адрес, это обязательно должно быть зафиксировано в Уставе и ЕГРЮЛ. В противном случае организация просто перестанет получать свою почту, в том числе с официальными требованиями и уведомлениями от государства и деловых партнеров, и этим нарушит их интересы.

Изменение названия.

Сменить название фирмы бывает необходимо по разным поводам. К внешним причинам относятся законодательные изменения и решения суда. К внутренним организационным причинам относятся пожелания учредителей найти более благозвучное наименование, необходимость более точного соответствия видам деятельности и уровню её исполнения, улучшение имиджа и др. Изменения, сделанные в связи с любой из этих причин, обязательно должны быть отражены в Реестре.

Изменение уставного капитала.

Увеличение или уменьшение уставного капитала – вполне закономерное явление для компании, имеющей хоть сколько-нибудь длительную историю. На подобные изменения могут повлиять многочисленные причины: смена профиля деятельности, реформы в экономике, новые законодательные инициативы, решения госструктур. Если уставной капитал становится меньше, об этом необходимо поставить в известность кредиторов: возможно, они захотят, чтобы организация выполнила свои обязательства раньше установленного срока.

Введение нового участника.

Введение нового члена ООО чаще всего увеличивает уставной капитал, поэтому в данном случае требуется внесение поправок в Устав и Реестр.

Новому участнику необходимо подать заявление, а рассматриваться оно должно на общем собрании членов Общества.

Открытие, закрытие филиалов и представительств, изменение информации о них.

Исправление ранее сделанных в Уставе ошибок.

Изменения в ЕГРЮЛ, не сопровождаемые поправками в Уставе:

-

Выход участника и передача доли Обществу (в том числе по смерти участника).

Если в Уставе есть соответствующая запись, то участник ООО в любой момент имеет право покинуть Общество. Если Устав этого не предусматривает, то выход одного из партнеров из состава ООО может произойти лишь с согласия других членов. Если несогласных нет, то уходящий пишет на имя руководителя заявление – оно послужит основанием для изменения состава участников. Уйти одновременно все участники не могут.

Если доля вышедшего участника передается организации, в таком случае членам ООО предоставляется месяц на распоряжение этим активом (оно должно сопровождаться решением/протоколом).

-

Перераспределение долей уставного каптала.

Перераспределение долей (продажа, покупка, дарение, наследование) также фиксируется в Реестре.

Смена руководителя или его персональных данных, а также данных участников.

Глава организации – критически важная для её жизнедеятельности фигура. Без руководителя у фирмы немедленно возникнут сложности с представлением ее интересов при взаимодействии с контрагентами, властными структурами, судебными учреждениями и т.п.

Информация о директоре является необходимой частью сведений, вносимых в Реестр.

Смена руководителя обязательно должна быть зарегистрирована в ЕГРЮЛ, куда наряду со всей необходимой документацией отправляются сведения о персональных данных предыдущего и нового директора.

Если у руководителя просто меняются паспортные данные, эти изменения при срочной необходимости также могут подаваться на регистрацию в Реестр. То же самое касается паспортных данных членов Общества.

Изменение видов хозяйственной деятельности, не перечисленных в Уставе.

Если дело касается видов хозяйственной деятельности, не прописанных в Уставе, то можно ограничиться внесением изменений только в Реестр.

Исправление ранее сделанных в Реестре ошибок.

Как быть, если учредитель-руководитель хочет заключить трудовой договор с самим собой

Основные причины, по которым учредитель может иметь заинтересованность в заключении трудового договора со своей организацией, следующие:

- социальные гарантии – возможность уйти в отпуск, на больничный, в декрет;

- пенсионный страховой стаж – стаж работы в качестве директора входит в общий трудовой стаж для начисления пенсии;

- возможность получать доход от бизнеса в виде ежемесячной заработной платы, а не раз в квартал в виде дивидендов (да и то – при наличии прибыли).

С 2015 года налоговая ставка на дивиденды для физических лиц выросла с 9% до 13% и сравнялась с той, что удерживают с зарплаты работника в виде НДФЛ, поэтому экономического смысла в получении прибыли от бизнеса именно в виде дивидендов уже нет. Что касается расходов организации на страховые взносы с зарплаты директора, то они составляют значительную сумму – 30% от начислений. По нынешнему законодательству страховые взносы зачисляются на личный счет застрахованного лица, но вернется ли вся сумма взносов в виде пенсии, сказать трудно.

Чиновники, оспаривая возможность заключения трудового договора учредителя с собой в качестве директора, утверждают, что поскольку для этого требуется две стороны (работник и работодатель), то подписание трудового договора невозможно.

Из письма Роструда от 06.03.2013 № 177-6-1: «Основой данной нормы является невозможность заключения договора с самим собой, поскольку подписание трудового договора одним и тем же лицом от имени работника и от имени работодателя не допускается. Трудовой договор — это соглашение между работодателем и работником, т.е. двухсторонний акт. При отсутствии одной из сторон трудового договора он не может быть заключен».

Такой же точки зрения придерживается Минфин (письмо от 19.02.2015 № 03-11-06/2/7790): «Следовательно, руководитель организации, являющийся ее единственным учредителем и членом организации, не может сам себе начислять и выплачивать заработную плату». При этом Минфин пошел еще дальше и запретил учитывать в расходах суммы зарплат и взносов на директора.

В качестве еще одного аргумента, опровергающего возможность заключения договора с директором-учредителем, приводятся положения главы 43 ТК РФ, которая рассматривает трудовые отношения с руководителем. В статье 273 ТК РФ говорится, что положения этой главы не распространяются на руководителей, которые является единственными участниками (учредителями) своих организаций. Из этого чиновники делают спорный вывод, что сама возможность заключения трудового договора с директором-учредителем недопустима.

Итак, чем можно опровергнуть эту точку зрения, если вы хотите заключить трудовой договор с собой в качестве директора, будучи единственным учредителем своей организации?

- Трудовой договор в этом случае заключается с участием не одного лица, а двух, одно из которых физическое (директор), а второе – юридическое (организация). Известно, что юридическое лицо обладает своей собственной правоспособностью и выступает в правоотношениях от своего имени, а не от имени своих учредителей.

- Глава 43 ТК РФ регулирует трудовые отношения с руководителем, не являющимся учредителем, но Трудовой кодекс нигде не содержит запрета на возможность заключения трудового договора с директором — единственным учредителем. Перечень лиц, на которых не распространяется трудовое законодательство, приведен в статье 11 ТК РФ, и руководитель, являющийся единственным участником организаций, в этом списке не значится.

- Законы о страховых взносах (от 29.12.2006 № 255-ФЗ и от 15.12.2001 № 167-ФЗ) прямо указывают на необходимость выплат на пенсионное и социальное страхование всех работников, делая специальную оговорку о руководителях организаций, являющихся единственными участниками (учредителями).

- Среди расходов, которые нельзя учитывать при расчете налоговой базы на прибыль, НК РФ указывает любые вознаграждения руководителям, кроме как по трудовому договору (п. 21 ст. 270 НК РФ), а значит, расходы на зарплату директора списывать можно. Запрета на учет таких расходов относительно директора-учредителя налоговое законодательство не содержит.

Что касается писем Минфина и Роструда, то они, в отличие от законов, не являются нормативно-правовыми актами, не обладают законной силой и содержат только разъяснения и мнения этих ведомств. Кроме того, имеется обширная арбитражная практика, в которой суды подтверждают право директора заключать трудовой договор с организацией в случае, если он является единственным ее участником.

Новые способы подачи документов в регистрирующий орган

Стоит отметить что в 2014 году были внесены изменения в Гражданский кодекс в части организационно правовых форм юридических лиц, согласно закону организационно правовые формы должны быть приведены в соответствие с новыми положениями, однако срока исполнения данного требования не указано. Таким образом, в случае необходимости внесения изменений, так же не будет лишним и привести в соответствие организационно правовую форму вашего юридического лица.

В настоящее время нет необходимости подавать документы непосредственно в регистрирующий орган. Вы вправе отправить документы ценным письмом с описью вложения или направить их в ФНС через многофункциональный центр. Документы считаются поданными в ИФНС в день подачи документов на почту или МФЦ, что позволяет не пропустить установленный законом трехдневный срок подачи документов.

Нюансы взаимодействия с ФНС

Процедура внесения корректив в ЕГРЮЛ на практике может существенно отличаться от рассмотренной нами общей схемы. Особенно это касается предоставления документов — в изученном нами выше примере с подбором источников для регистрации изменения кодов ОКВЭД это особенно заметно. Также существует специфика интерпретации регулирующего законодательства в отдельных регионах и муниципалитетах. Возможны сценарии, при которых не будет взиматься государственная пошлина при подаче документов в ФНС.

В ряде случаев в ведомство необходимо предоставлять сведения о лицензиях, если деятельность фирмы предполагает их получение. Однако такое обязательство возлагается не на организацию, а на тот орган, который выдал соответствующий разрешительный документ. В ряде случаев в ФНС необходимо также предоставлять данные, касающиеся изменений в структуре управления организацией (например, если был назначен новый директор или управляющий).

Изменения в ЕГРЮЛ: законодательный аспект

Главный нормативно-правовой акт, регулирующий процедуры взаимодействия предприятий с государственным реестром, включая такой аспект, как внесение изменений в ЕГРЮЛ, — это ФЗ № 129 «О государственной регистрации юрлиц и ИП». Однако следует отметить, что ИП — это не юрлица. Для них существует отдельный реестр — ЕГРИП.

В соответствии с положениями указанного правового акта, необходимость синхронизации сведений о предприятии с реестрами властей возникает при следующих обстоятельствах:

- организация переименовалась (это касается как полного, так и сокращенного названия фирмы как на русском, так и на других национальных языках России);

- предприятие сменило организационно-правовую форму;

- организация изменяла адрес своего исполнительного органа или же координаты структуры, которая имеет право осуществлять действия от имени фирмы;

- компания поменяла состав участников, держателей реестров акционеров;

- организация изменила величину уставного или складочного капитала, паевых взносов;

- были изменены ФИО должностных лиц, которые обладают правом действия от имени фирмы без доверенности, их паспортные данные и сведения из иных документов, которые удостоверяют личность;

- изменилась информация о филиалах либо представительствах организации;

- были скорректированы коды ОКВЭД для предприятия.

Возможны и иные факторы, предопределяющие необходимость такой процедуры, как внесение изменений в ЕГРЮЛ. Например, это может быть открытие предприятием новых банковских счетов. Что же касается такого аспекта, как финансовые реквизиты ЕГРЮЛ, заметим, что это — один из ключевых источников информации о предприятии. Государству для проведения корректного налогового мониторинга необходимо знать, через какие счета проходят банковские операции фирмы.

Особый порядок внесения правок в ЕГРЮЛ

При внесении некоторых изменений в реестр юридических лиц, применяется особый порядок. Это случаи, когда происходит отчуждение имущественного права на предприятие. Покупателем может быть совладелец или третье лицо, а также само предприятие.

Сама процедура может происходить по одному из следующих сценариев:

- необходимо нотариальное заверение сделки по отчуждению прав;

- нотариальное заверение не требуется, отчуждение прав происходит на основании подписанного сторонами договора в простой письменной форме.

В зависимости от того, какой сценарий будет актуален, зависит комплектация документов, порядок и сроки их направления на регистрацию.

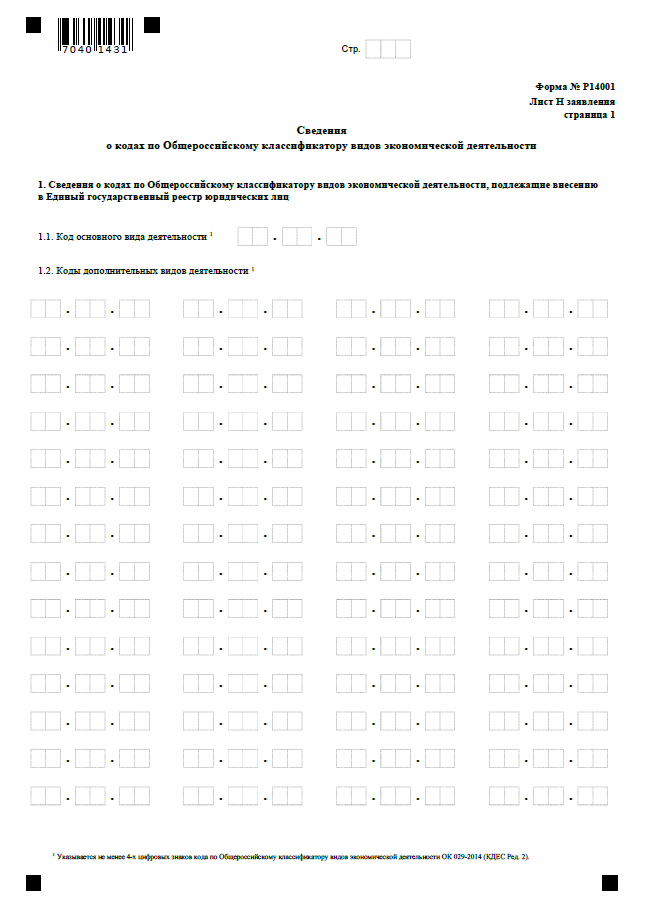

Изменение кодов ОКВЭД

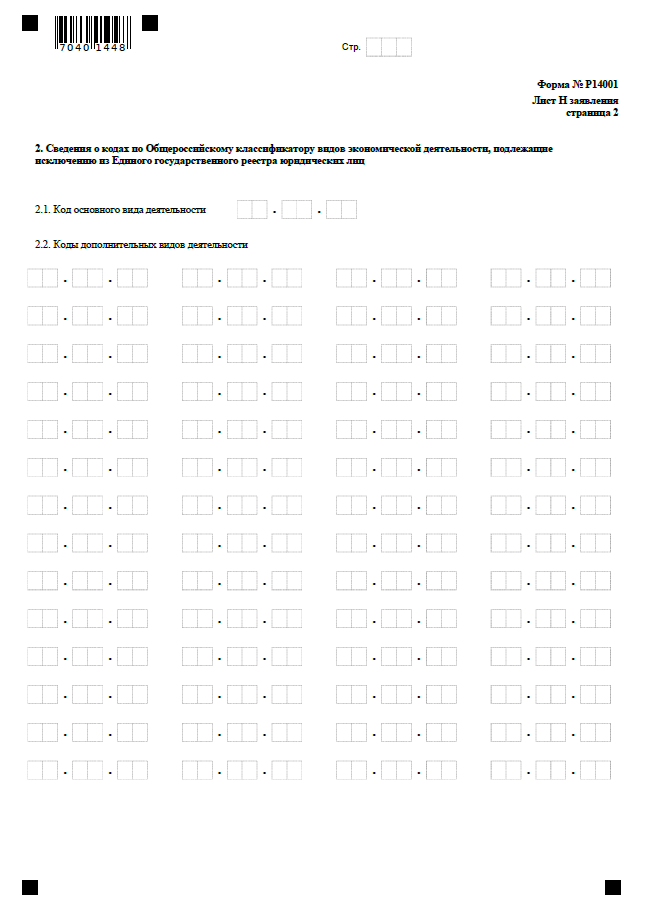

В пункте 2 на странице 001 формы Р14001 ставим «1». На 1 странице листа «Н» прописываем коды, которые необходимо добавить в государственный реестр юридических лиц, на 2 странице – коды, требующие исключения.

При смене основного ОКВЭД на 1 странице листа «Н» пишется обновленный код ОКВЭД, на 2 странице – прежний. Если корректировка касается дополнительных кодов необходимо действовать так: при добавлении кодов заполняется 1 страница листа «Н», при исключении – 2 страница листа «Н».

Если при добавлении (исключении) кодов ОКВЭД Вы столкнулись с трудностью – недостаток страниц «Н», можете воспользоваться дополнительными листами.

В завершение следует заполнить все страницы, относящиеся к листу «Р». При этом руководитель организации выступает в качестве заявителя, его данные пишем в форме.

Смена юридического адреса и перерегистрация в фондах

Если в процессе смены адреса ООО происходит смена ИФНС или территориальных подразделений ПФР и ФСС, то самостоятельно сниматься с учета и становиться на него в другом районе или населенном пункте не надо. Снятие и постановку на учет ИФНС и фонды производят без вашего участия через систему межведомственного взаимодействия. Постановление Правительства РФ от 22.12.2011 N 1092 обязывает налоговые инспекции в течение 5 рабочих дней передать необходимые сведения в ПФР, ФСС и Росстат. Предлагаем кратко разобраться в этом вопросе.

Учитывая, что административное разделение фондов не связано с ФНС, может произойти так, что вы смените налоговую инспекцию, но останетесь в ведении прежнего отделения Пенсионного фонда или фонда соцстраха. В связи с этим рекомендуется уточнить, подведомственность каким государственным органам в вашем случае изменилась.

- Постановка на учет в другую ИФНС. Согласно ст. 84 НК РФ налоговый орган осуществляет снятие с учета в течение пяти дней со дня внесения сведений о новом адресе в ЕГРЮЛ. Прежняя ИФНС самостоятельно пересылает ваши документы в налоговую по новому адресу. Процесс передачи дел может занять до месяца. Чтобы при переезде не возникало споров с налоговиками, советуем заранее провести сверку расчетов по налогам. Факт снятия организации с учета по старому адресу подтверждается уведомлением по форме № 1-5-Учет. ИНН у организации остается тот же, а КПП изменится.

- Смена ПФР при смене юридического адреса. Пенсионный фонд должен снять ООО с учета в течение 5 дней со дня получения сведений от налоговой об изменении юридического адреса. Далее ваше дело пересылается в новое территориальное подразделение ПФР, а организации присваивается новый регистрационный номер страхователя.

- Смена ФСС при смене юридического адреса. Осуществляется аналогично смене ПФР, но регистрационный номер ООО не меняется.

- Новые коды статистики. В Росстат сообщать о смене адреса не надо, но при переезде у вас могут измениться коды статистики. Вы можете лично обратиться в Росстат по новому адресу для получения документа о присвоении кодов с печатью, но практически везде принимают уведомление, распечатанное с сайта Росстата.

- Изменение реквизитов в банке. Сообщать вашему банку о смене юридического адреса налоговая инспекция не обязана. Если вы решили продолжать обслуживание в том же банке, то необходимо заменить банковскую карточку и указать в ней новый юридический адрес ООО.

Хотя по закону госорганы должны оформлять постановку на учет по новому адресу самостоятельно и в сжатые сроки, нельзя не учитывать человеческий фактор. Если вы заинтересованы в том, чтобы перерегистрация из-за смены юридического адреса ООО произошла без проблем, держите этот процесс под контролем. Узнавайте о том, пришли ли ваши документы вовремя и в полном объеме, иногда из-за сбоев во межведомственном взаимодействии приходится становиться на учет самостоятельно.