Расшифровка расчетного счета, значение цифр, примеры

Содержание:

- Корсчет: что это такое в реквизитах

- Загрузка’…

- Когда он понадобится предпринимателю

- Что значит банковский счет? Понятие и классификация

- Что такое номер счета

- Структура расчетного счета

- Как закрыть

- Депозитный банковский счет на длительный срок

- Какие документы необходимы для открытия расчетного счета

- Как узнать банковские реквизиты?

- Вся правда о счете №40821

- ИНН и КПП Сбербанка

- В чем заключается разница между расчетным и корреспондентским счетом?

- Реквизиты карточного счета

- Виды банковских счетов для физических лиц

Корсчет: что это такое в реквизитах

На картинке представлен образец реквизитов в договоре между организацией и ИП. В колонке слева корреспондентский счет указан, а справа — нет. Почему у ИП его нет, может ли его не быть у ООО, и вообще что такое — корсчет в реквизитах?

На картинке представлен образец реквизитов в договоре между организацией и ИП. В колонке слева корреспондентский счет указан, а справа — нет. Почему у ИП его нет, может ли его не быть у ООО, и вообще что такое — корсчет в реквизитах?

Корреспондентский счет (дальше к/с) открывается банком в другом кредитном учреждении или в ЦБ РФ. Распоряжается им непосредственно банк, поэтому его владельцем не может стать обычная компания или ИП.

К/с нужен для учета средств и операций, которые производятся другим банком в соответствии с корреспондентским договором. Межбанковские операции по подобным договорам удобны в первую очередь клиентам: они могут пользоваться услугами любых кредитных организаций, но деньги в итоге поступят в тот банк и в ту ячейку, куда их отправляют.

Согласно законодательству, к/с состоит из 20 символов, первые из которых обязательно 301. Остальные формируются с учетом Справочника БИК, который ведет ЦБ РФ.

К/с нужен не всегда. Например, он будет лишним при переводах средств между филиалами одной и той же кредитной организации. Но если деньги переводят из одного банка в другой, он понадобится. И его надо будет правильно указать. Иначе средства могут потеряться, как письмо, при отправке которого написали неполный адрес. Напомним, что в платежных поручениях к/с указывают в полях 12 и 15 в соответствии с порядком заполнения платежек, прописанным в Положении ЦБ РФ № 383-П.

Загрузка’…

2 ст. 11 Кодекса счетами для целей Кодекса и иных актов законодательства о налогах и сборах признаются расчетные (текущие) и иные счета в банках, открытые на основании договора банковского счета, на которые зачисляются и с которых могут расходоваться денежные средства организаций и индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты.

Учитывая, что специальный банковский счет N 40821 относится к счетам, о которых указано в п. 2 ст. 11 Кодекса, банки исполняют обязанности, установленные п. 1 ст. 86 Кодекса, в том числе в отношении этого банковского счета.

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

Обращаем особое внимание коллег на необходимость ссылки на «Субсчет.ру: теория и практика бухгалтерского учета и налогообложения» при цитировании (для on-line проектов обязательна активная гиперссылка)

Когда он понадобится предпринимателю

По российскому законодательству ИП не обязаны его заводить. Они вправе пользоваться любыми счетами и картами.

Но в реальной жизни все не так просто. Вести бизнес без р/с довольно сложно — если фирма получает только наличные и не более 100 000 рублей.

Например, если специалист обучился на мастера маникюра и принимает клиентов у себя дома или в салоне, причем безналичные платежи не получает, то р/с ему не понадобится. Но как только пользователей его услуги станет много, они начнут просить расплатиться карточкой. И в этом случае стоит ставить эквайринг, а это действует только при наличии р/с.

И это одинаково для всех ситуаций, когда приходится взаимодействовать с контрагентами и пользователями. То же касается случаев, когда между партнерами планируются серьезные контракты на 100 000 рублей и выше за один договор. Без р/с будет нелегально соглашаться на подобные условия.

Кроме того, серьезные организации могут отказаться сотрудничать и выбрать тех, у кого есть счет.

Что значит банковский счет? Понятие и классификация

Банковским счетом называют счет, открываемый банковским учреждением по письменной просьбе физического либо юридического лица, желающего участвовать в безналичных финансовых операциях либо накапливать средства на личном счете для определенных целей. Факт открытия банковского счета фиксируется соответствующим договором между клиентом и банком.

В соответствии с данным документов банковская структура обязуется:

- Выполнять операции по зачислению денег на счет.

- Перечислять указанные клиентом суммы на другие счета.

- Приводить иные операции. Например, начислять проценты.

Счета в банках классифицируются по следующим основным видам:

| Вид счета в банке | Для каких расчетов используется |

| Расчетный | Для ведения коммерческой деятельности. Необходим всем ИП и организациям в статусе юрлица |

| Ссудный (кредитный) | Операции, связанные с выплатой кредита. Открывается для частных лиц и организаций. Банковская выписка содержит информацию о состоянии кредита – отражает невыплаченные обязательства по основному долгу, комиссии, штрафы и совершенные платежи |

| Текущий | Для нужд физического лица или для организаций без статуса юрлица |

| Депозитные (вкладной) | Основное назначение – временное хранение капитала. По завершении срока депозитного договора деньги возвращаются вкладчику с процентами согласно банковским тарифам. Открывается юридическими и физическими лицами

Размер процентной ставки зависим от длительности вклада – увеличивается по мере увеличения периода вклада |

| Валютный | Необходим для валютных операций. При этом для каждой валюты открывается отдельный счет. Может быть расчетным, ссудным, текущим, иметь иной вид |

| Карточный | Его открытие сопровождается выдачей именной карты. Счет отображает операции, выполненные посредством карты банка. Открывается юридическими и физическими лицами |

| Межбанковский | Для финансовых взаимоотношений между банками. Его открытие возможно лишь для какой-либо кредитной организации. |

Что такое номер счета

Любая организация или предприятие, зарегистрированная в качестве юридического лица, независимо от формы собственности, обязана осуществлять денежные операции безналично. Для этого должен быть открыт расчетный счет (РС). Это требование не касается только индивидуальных предпринимателей, ведущих свою деятельность без образования юридического лица. Однако и они в процессе своей работы сталкиваются с такой необходимостью. РС открываются в кредитных организациях согласно установленным Правилам ведения бухгалтерского учета.

Каждому счету присваивается уникальный номер, благодаря которому банк может однозначно идентифицировать его владельца. Номер формируется в строгой последовательности комбинации цифр, которые несут информацию о статусе клиента, в какой валюте он открыт, и даже в каком филиале кредитной организации.

Номер расчетного счета состоит из 20 цифр, которые в комбинации несут следующую информацию (по очередности):

- Первые 5 цифр означают номер балансового счета первого и второго порядка;

- Шестая, седьмая и восьмая цифры означают, в какой валюте открыт счет;

- Девятая цифра контрольная;

- С одиннадцатой по четырнадцатую содержат сведения о коде подразделения банка;

- В последних семи цифрах закодирован порядковый номер счета в банке.

Порядок формирования счетов физических лиц аналогичный, только их называют текущими или лицевыми.

Балансовый счет: что значат первые 5 цифр

Это номера балансовых счетов первого и второго порядка, обозначающие, кто является собственником компании, для каких целей она создана.

Балансовые счета первого порядка определяют форму собственности организации, например:

| Номер | Кто относится |

|---|---|

| 405 | Учреждения федеральной формы собственности |

| 406 | Организации государственной формы собственности (кроме федеральной) |

| 407 | Частные компании |

Балансовые счета второго порядка несут уточняющую информацию, например, 01 – финансовые организации, 02 – коммерческие организации, 03 – некоммерческие организации.

В совокупности комбинаций балансовых счетов первого и второго порядка определяют правовой статус владельца счета. Например, для учреждений, находящихся в федеральной собственности:

| Номер | Кто относится |

|---|---|

| 40601 | Финансовые организации |

| 40602 | Коммерческие компании |

| 40603 | Некоммерческие организации |

Примеры формирования:

| Номер | Кто относится | Пример |

|---|---|---|

| 40503 | Некоммерческие организаций, которые находятся в федеральной собственности | Больницы, Высшие учебные заведения, музеи и т. д. федерального значения |

| 40802 | Индивидуальные предприниматели | Предприниматели без образования юридического лица |

| 40702 | Частные коммерческие компании | Организации и предприятия частной, акционерной форм собственности: ООО, ОАО, ЗАО и т. д. |

| 40703 | Негосударственные некоммерческие организации | Частные благотворительные фонды |

Формирование других типов счетов (депозитных, ссудных, накопительных и т. д.) осуществляется по аналогичному принципу, но вместо балансового счета второго порядка в номере может быть закодирован период его действия (если счет открывается на определенный срок). Например, 42302 – депозиты и прочие привлеченные средства физических лиц на срок до 30 дней.

Валюта счета

Следующие 3 цифры означают, в какой валюте открыт счет. Наиболее популярными являются 810 – рубли и 840 – доллары, 978 – евро.

Контрольная цифра

Это один знак в номере. Она формируется при открытии РС по специальному алгоритму. Согласно Указаниям ЦБ РФ №515 от 08.09.1997г. в основу расчета положена совокупность двух реквизитов: БИК банка и номер лицевого счета.

Расчет контрольной цифры необходим для проверки правильности формирования номера РС. Поскольку присваивание номера счета организации производится с помощью автоматических банковских систем и ошибки формирования практически исключены, цифра присутствует в номере номинально.

Код подразделения банка

Это внутренний номер филиала кредитной организации. Он состоит из 4 цифр. Если кредитная организация не имеет филиалов, в номере счета будут стоять четыре нуля (0000).

Код не имеет отношения к БИК кредитной организации, по нему невозможно определить банк, открывший счет.

Номер лицевого счета

Последний блок, состоящий из 7 цифр, содержит информацию о порядковом номере лицевого счета в кредитной организации. Порядок нумерации устанавливается внутренними правилами в банках. Это может быть порядковый номер в конкретном структурном подразделении или нумерация ведется, начиная с головного офиса.

Структура расчетного счета

Как правило, расчетные счета используют в целях надежного и быстрого доступа к собственным средствам по первому требованию. Дополнительным бонусом является то, что на остаток средств начисляются небольшие проценты, однако их размер настолько мал, что заработать на них не представляется возможным.

Пример расчетного счета выглядит следующим образом:

ААА ББ ВВВ Г ДДДД ЕЕЕЕЕЕЕ

Исходя из примера, 20-значное число разбито на несколько групп, каждая из которых несет в себе определенную информационную нагрузку.

Группа А

Расшифровка расчетного счета, а именно группы А, представляет собой обозначение номера балансового счета первого порядка. Данные 3 разряда играют ключевую роль, так как отражают основное назначение счета, его принадлежность, в частности, для кредитных организаций:

- 102-109: фонды, капиталы и прибыли и убытки;

- 203-204: хранение и перемещение драгметаллов и драгкамней;

- 301-329: межбанковские операции;

- 501-526: обращение ценных бумаг.

Для клиентов предназначены следующие счета:

- 401: оплата платежей в федеральный бюджет;

- 402: оплата платежей, поступающих в региональный и местный бюджеты;

- 403: управление прочими средствами, находящимися в распоряжении Министерства финансов, а также кредитами, полученными и выданными от иностранного государства (для всех уровней);

- 404: внебюджетные фонды;

- 405-406: предприятия, учредителями которых являются органы власти государственного и муниципального уровня;

- 407: коммерческие и некоммерческие организации, созданные физическими и юридическими лицами;

- 408: иные лица.

Начиная с 411, расшифровка цифр расчетного счета, обозначает вклады, размещенные в банках, например:

- 411-419: для организаций, владельцами которых выступает государство;

- 420-422: частные компании (коммерческие и некоммерческие);

- 423: российские граждане;

- 424: иностранные организации;

- 425: иностранные граждане.

- 430: собственные и привлеченные средства банков, прибыли и иные операции, проводимые внутри кредитной организации.

Группа Б

4-й и 5-й знаки более подробно расшифровывают значения группы А. Так, вторая группа предназначена для указания на назначение бюджетных средств (федеральные налоги, предназначенные для распределения; деньги, выделенные из регионального бюджета и адресуемые организациям различной организационно-правовой формы и т.д.).

Относительно внебюджетных фондов группа Б отражает их вид, то есть ФОМС, ПФ, ФСС.

Для государственных предприятий эта группа означает вид деятельности:

- коммерческая, целью которой является получение прибыли;

- некоммерческая, цель которой заключается в достижении общественно значимой цели.

Кроме того, частным компаниям присваиваются:

- 40701: принадлежность организации к финансовому сектору, а именно центрам микрофинансирования, негосударственным пенсионным фондам, кредитным союзам и т.д.);

- 40702: разделение на ООО и ЗАО;

- 40703: некоммерческие организации;

- 40704: хранятся и распределяются средства, которые предназначены для проведения выборов и референдумов.

Группы В, Г, Д и Е

Третья группа указывает на валюту, в которой производятся операции, а именно:

- 643: рубль;

- 840: американский доллар;

- 978: евро;

- 156: юань и т.д.

Первые три группы расчетного счета (А, Б и В) несут на себе основную смысловую информацию.

- 4-я группа Г отражает контрольную цифру. Рассчитывается она по достаточно сложному алгоритму и предназначается для проведения проверки правильности счетов выполняемых операций.

- 4 знака группы Д являются кодом подразделения банковского учреждения. Если в данном разделе стоит 0000, то это указывает на головной офис банка.

- Группа Е – внутренний лицевой счет непосредственно в кредитном учреждении.

Таким образом, расшифровка номера расчетного счета позволяет выяснить, кому он принадлежит, в каких целях используется и в какой валюте проводятся все операции.

Как закрыть

Есть всего два логичных способа завершить обслуживание — по инициативе владельца р/с или самой кредитной организации.

Давайте рассмотрим обе.

Блокировка, расчет и закрытие расчетного счета

Есть три причины, по которым это может произойти:

- нет остатка более 2 лет;

- не было ни одной операции за последние 2 года;

- были обнаружены какие-либо признаки нарушений законодательства, отмывания финансов, незаконной деятельности или терроризма.

В любом случае собственника предупреждают о том, что произошло с его р/с.

Закрытие пользователем

Если на совете директоров было принято такое решение, то представитель ООО или ИП отправляется с заявлением в офис банка и выполняет простые действия:

- подает заявку;

- оплачивает задолженности за услуги кредитной организации, если они есть;

- сдает чековую книжку и корпоративные карты, если они были на руках;

- выводит остаток средств на другие счета или получает наличными;

- забирает справку о том, что р/с закрыт, а банковская сфера не имеет к нему претензий.

Вся процедура может занимать до 7 рабочих дней. Если нужно сделать это быстрее, рекомендуем заранее переправить деньги или вывести их. Стоит оставить там только сумму, достаточную для оплаты комиссии.

Существует еще расторжение договора из-за банкротства, но там всем занимается управляющий, специально нанятый для завершения всех дел неактивной фирмы.

Депозитный банковский счет на длительный срок

Длительность срока депозитного счета определяется условиями конкретного договора (более одного года). На протяжении этого периода банковское учреждение распоряжается деньгами клиента, обязуясь при этом выплачивать ему проценты (ежемесячно, ежеквартально и так далее).

Особое внимание при выборе депозита следует уделить предлагаемым условиям:

- Есть ли возможность пополнения.

- Допустимо ли частично снимать средства.

- Каковы штрафные санкции за досрочное закрытие счета.

- Величина минимального и максимального размера вклада.

- Наличие капитализации процентов.

- Пролонгация в автоматическом режиме, если клиент не дал иных указаний.

Депозитный счет – идеальный вариант накопить нужную сумму для определенной инвестиционной цели или просто для увеличения размера накоплений. Он успешно применяется физическими и юридическими лицами.

Мнение эксперта

Михаил Адамов

Юрист консультант по финансовым вопросам

Посмотреть

Какие документы необходимы для открытия расчетного счета

Читайте отдельную статью: Какие документы нужны для открытия расчетного счета.

Базовый перечень документов для оформления РКО юридическому лицу или ИП, рекомендованный Центральным Банком РФ, включает:

- заявление по форме банка, подписанное ИП или единоличным исполнительным органом ООО;

- карточку с образцами подписей лиц, уполномоченных распоряжаться средствами по счету;

- паспорт заявителя;

- свидетельство о постановке на налоговый учет;

- свидетельство о государственной регистрации заявителя;

- налоговая отчетность за последний расчетный период – для компаний и ИП, осуществляющих деятельность более 3-х месяцев.

Кроме того, заявители в статусе юридического лица обязаны предоставить учредительные документы компании, включая Устав, учредительный договор, решение о создании.

Как узнать банковские реквизиты?

Для этого существует несколько способов, каждый из которых нельзя назвать сверхсложным:

- Найти нужную информацию в договоре на открытие счета. Все данные оформляются на отдельном бланке либо прописываются в тексте самого договора или его приложения. Самый простой способ, не требующий особых знаний или умений и непосредственного нахождения перед компьютером с обязательным выходом в интернет.

- При личном обращении в подразделение банка. Распечатку реквизитов в этом случае могут выдать либо самому владельцу счета, либо его представителю по доверенности. Для получения документа следует предоставить паспорт и доверенность (для представителя).

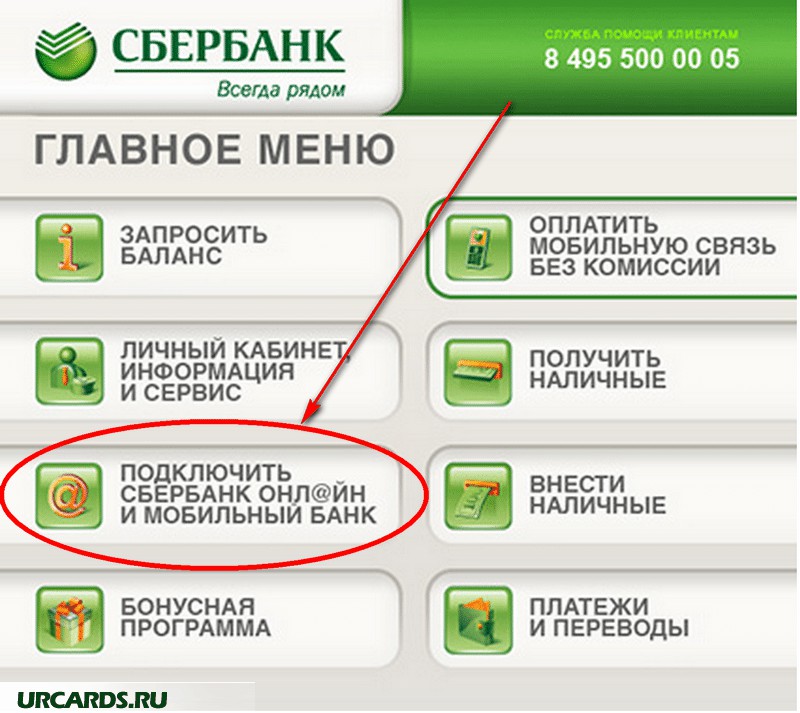

- В личном кабинете онлайн-сервиса обслуживающего банка. Способ актуален как для организаций, так и для граждан, подключенных к соответствующим банковским услугам.

- Через горячую линию банка. Приготовьтесь ответить на контрольный вопрос и назвать кодовое слово, которые были указаны при заполнении анкеты, а также персональные данные о владельце счета.

- В любом устройстве самообслуживания. Актуально в отношении счетов, привязанных к пластиковым картам.

В качестве примера поиска требуемых вам реквизитов, вы можете ознакомиться со статьёй: «Как узнать реквизиты счёта карты Сбербанка?».

Все перечисленное выше справедливо для уточнения сведений по собственным счетам. Но как быть, если срочно нужны реквизиты постороннего лица или организации? Здесь будет доступно также несколько вариантов:

Вся правда о счете №40821

N /1-217

В Департаменте налоговой и таможенно-тарифной политики рассмотрено письмо по вопросу о применении п. 1 ст. 86 Налогового кодекса Российской Федерации (далее — Кодекс) в отношении банковских счетов, открываемых платежным агентам, и сообщается следующее.

В соответствии с п. 1 ст. 86 Кодекса банк обязан сообщать в налоговые органы об открытии или о закрытии, об изменении реквизитов счетов налогоплательщиков.

Согласно п. 2 ст. 11 Кодекса счетами для целей Кодекса и иных актов законодательства о налогах и сборах признаются расчетные (текущие) и иные счета в банках, открытые на основании договора банковского счета, на которые зачисляются и с которых могут расходоваться денежные средства организаций и индивидуальных предпринимателей, нотариусов, занимающихся частной практикой, адвокатов, учредивших адвокатские кабинеты.

Учитывая, что специальный банковский счет N 40821 относится к счетам, о которых указано в п. 2 ст. 11 Кодекса, банки исполняют обязанности, установленные п. 1 ст. 86 Кодекса, в том числе в отношении этого банковского счета.

Заместитель директора

Департамента налоговой

и таможенно-тарифной политики

С.В.РАЗГУЛИН

ИНН и КПП Сбербанка

Наряду с БИК в реквизиты включены ИНН банка, КПП. Они присвоены не отдельному банку, а конкретному отделению (филиалу).

ИНН — индивидуальный номер налогоплательщика, состоящий из следующих элементов:

- с 1 по 4 — код налогового органа, согласно Справочнику налоговых органов (СОУН), присвоившего ИНН;

- с 5 по 9 — порядковый номер записи о налогоплательщике;

- 10 — контрольное число, рассчитываемое по специальному алгоритму.

Если не знаете как его распознать среди других реквизитов, вам будет интересна статья «Как выглядит ИНН».

Таким образом, из ИНН Московского филиала Сбербанка — 7707083893 можно узнать следующую информацию:

- 7707 — код Московской налоговой инспекции, выдавшей свидетельство о присвоении ИНН;

- 08389 — номер, под которым запись о налогоплательщике содержится в документах инспекции;

- 3 — расчетное число.

КПП — код причины постановки. Это индивидуальный девятизначный номер, присвоенный банку в ФНС. Код присваивается одновременно с ИНН при регистрации банка как налогоплательщика. Соотношение цифр в данном коде следующее (приведем на примере КПП Московского филиала ПАО Сбербанк России»):

- первая и вторая цифры — регион организации, поставившее налогоплательщика на учет: в нашем примере это 77 — Москва;

- следующие две цифры — номер налогового органа, поставившего банк на учет: в нашем примере — налоговая инспекция №50;

- пятая и шестая цифры — причина регистрации юридического лица в качестве налогоплательщика: в случае со Сбербанком — 01 — по месту нахождения;

- заключительные три цифры — это количество раз, которое данная организация становилась на учет. ПАО «Сбербанк России» был поставлен единожды — 001.

Такие реквизиты, как ИНН и КПП находятся в открытом доступе, и узнать их можно по телефону горячей линии или в интернете.

В чем заключается разница между расчетным и корреспондентским счетом?

- Корреспондентский счет открывается банком в других организациях, а расчетный открывается иными небанковскими структурами;

- Корсчет не может быть открыт в банке, где уже имеется открытый расчетный счет;

- Кредит на корреспондентский счет не выдается;

- Расчетный счет — это аккаунт для работы клиента с банком, а корреспондентский — для работы банка с клиентами.

В номере корреспондентского счета последние три знака совпадают с БИК банка, в то время как в расчетном — последние три знака являются номером банка.

Для того, чтобы разобраться в чем заключается отличие между расчетным и корреспондентским счетом нужно их сравнить. Лучше всего это разъяснит таблица, приведенная ниже:

| Отличия по фцнкциям | Расчетный счет | Корреспондентский счет |

|---|---|---|

| Кто управляет | Управляет исключительно лицо, открывшее данный счет | Управляют банк-корреспондент, клиринговый центр и Центробанк |

| Кто распоряжается средствами | Самостоятельно распоряжается лицо, открывшее счет | Распоряжается лицо, открывшее счет, но с согласия финучреждение, которое его открывало |

| Возможность получения кредита | Предоставляется кредит | Кредит не предоставляется |

| Номер счета | Номером счета является номер счета в определенном банке | Номер счета всегда начинается с 301 |

Исходя из информации выше представленной таблицы, можно сделать вывод, что основными отличиями являются возможность управления имеющимися средствами и счетом в целом, а также возможность предоставления кредита.

Реквизиты карточного счета

Все цифры РС регламентированы Центробанком России в Приложении 1 к Положению N 385-П «О правилах ведения бухгалтерского учета в кредитных организациях, расположенных на территории РФ». То есть все 20 цифр имеют расшифровку.

Представим стандартный номер в таком виде: 111 22 333 4 5555 6666666, где:

- 111 — балансовый счет (далее БС) первого порядка;

- 22 — БС второго порядка;

- 333 — код валюты (810 — российский рубль, 840 — американский доллар, 978 — евро);

- 4 — контрольная цифра;

- 5555 — код подразделения банковской организации;

- 6666666 — идентификатор пользователя, состоящий из 7 цифр.

Идентификатор присваивается каждому клиенту индивидуально.

В коммерческом банке

Все коммерческие организации, оказывающие финансовые услуги клиентам, подчиняются ЦБ РФ. Поэтому реквизиты карточек коммерческих и государственных банков не будут иметь отличий, за исключением контрольного числа, кода подразделения и идентификатора. К примеру, РС в Тинькофф и Сбербанке имеют одинаковые первые 8 цифр. Отличия начинаются с контрольного знака.

В Сбербанке

РС в Сбербанке состоит из 20 знаков, как в любом другом банке. Реквизиты отражены в личном кабинете в Интернете и в приложении Сбербанк Онлайн.

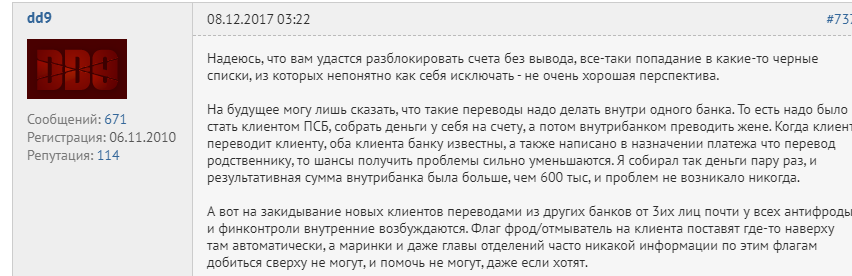

При оформлении карты на физическое лицо, запрещается принимать оплату за любую коммерческую деятельность, поскольку это может быть расценено как «отмывание» денег. Сбербанк вправе заблокировать доступ и запросить документы, подтверждающие происхождение финансовых средств. Для осуществления предпринимательской деятельности оформляется отдельный РС, он начинается с чисел 40802.

Что такое лицевой счет

Лицевой счет в Сбербанке — это дополнительный реквизит РС, по которому клиент может осуществлять финансовые операции: переводить деньги или снимать наличные, оплачивать услуги и т.д. Простыми словами, ЛС уточняет и расширяет идентификатор расчетного счета физического лица, поскольку у Сбера очень много частных клиентов и количества цифр в стандартном РС не хватает. При этом деньги каждого гражданина учитываются отдельно.

ЛС присваивается при оформлении дебетовой и кредитной карты, открытии депозитного вклада, получении пенсии и другого социального пособия.

Виды банковских счетов для физических лиц

Существуют следующие виды банковских счетов для физических лиц:

- текущие, расчетные;

- кредитные;

- депозитные;

- бюджетные, предназначенные для соц. выплат.

На текущие счета может перечисляться заработная плата. При необходимости вы сами в состоянии пополнить его или снять деньги. К счету привязывается банковская дебетовая карта, чтобы вы могли пользоваться банкоматами. Кредитный счет нужен для выплаты обязательств по кредиту. Его баланс отрицательный. Депозитный счет предназначен для вкладов физ. лиц. Физическим лицом может быть открыт счет для социальных выплат. Люди, получающие пенсии, пособия от государства, могут обратиться в банк, чтобы упросить процесс снятия денег.