Ну сколько же можно требовать от ип бухгалтерскую отчетность по форме №1 и №2 с отметкой налоговой?

Содержание:

- Пассив баланса

- Бухгалтерская (финансовая) отчётность для ИП

- Пример баланса

- Упрощенный режим налогообложения (УСН)

- Налоги и обязательные платежи ИП 2021

- Как заполнить строки

- Форма бухгалтерского баланса 1 и 2. Как заполнить бухгалтерский баланс

- ИП на УСН с наемными работниками: отчеты 2020 года

- Как сделать бухгалтерский баланс — пример (пошаговая инструкция)

- Упрощённый бухгалтерский баланс

- Бухгалтерский баланс для ИП нужно ли сдавать в налоговую? и вообще сдают ли ИП бух баланс?

Пассив баланса

В пассиве баланса перечислены те источники средств, за счет которых компания финансирует свои активы.

Статья «Капитал и резервы» (стр. 1300) для большинства ООО состоит из двух частей:

- Уставный капитал – это средства, которые учредители вложили при создании бизнеса. По закону для ООО он должен быть не меньше 10 тыс. руб., а для публичного акционерного общества – не меньше 100 тыс. руб. Чем больше уставный капитал – тем надежнее компания в глазах контрагентов, банков, инвесторов и т.п.

- Нераспределенная прибыль – это та часть прибыли компании, которую учредители решили оставить в обороте.

Если уставный капитал не менялся, и владельцы компании не получали дивидендов, то разность между показателями по строке 1300 на начало и конец года будет равна финансовому результату. Именно такой случай рассмотрен в нашем примере

Изменение капитала за 2021 и 2021 годы

К2018 = 2024 – 1640 = 384 тыс. руб.

К2019 = 2480 – 2024 = 456 тыс. руб.

Эти суммы равны чистой прибыли компании по форме № 2 за 2021 и 2019 годы соответственно.

Статья «Долгосрочные заемные средства» (стр. 1410) включает в себя все кредиты и займы, полученные на срок более года.

Статья «Краткосрочные заемные средства» (стр. 1510) объединяет «короткие» кредиты и займы, т.е. полученные менее, чем на год.

Само по себе наличие заемных средств и рост их суммы еще не говорит о том, что у предприятия появились проблемы. Однако если долги по кредитам растут, а выручка — остается на месте или даже падает, то это должно вызвать беспокойство. Скорее всего, в этом случае деньги банка не вкладываются в развитие, а идут на «затыкание дыр».

В нашем примере выручка растет, а сумма задолженности по кредитам – снижается. Это говорит об эффективном использовании заемных средств.

В статье «Другие долгосрочные обязательства» (стр. 1450) также перечислены долги компании со сроком погашения более года. Но здесь речь идет обо всех других подобных задолженностях (кроме банков), например – по долгосрочным контрактам с поставщиками.

Статьи «Кредиторская задолженность» (стр. 1520) и «Другие краткосрочные обязательства (стр. 1550) включают в себя все «небанковские» долги организации с коротким сроком погашения.

Здесь представлены не только задолженности перед контрагентами, но и текущие долги по налогам, зарплате, подотчетным суммам и т.п.

Краткосрочная кредиторская задолженность должна быть не ниже «дебиторки» и не должна расти более быстрыми темпами, чем выручка. В нашем примере «кредиторка» даже снижается, а выручка – растет.

Бухгалтерская (финансовая) отчётность для ИП

Известно, что ИП должны сдавать отчётность в гораздо меньшем количестве, чем организации. 402-ФЗ от 06.12.2011 предполагает, что ИП могут не вести бухучёт – это прописано в статье 6 закона.

Подразумевается, что ИП освобождаются от трудозатратных операций, а именно – от ведения спецсчетов, составления проводок и подготовки бухбаланса, отчёта о финансовых результатах и прочих приложений. Это организации должны сводить дебет с кредитом, подсчитывать активы с пассивами и заносить всё это в баланс. ИП же подобную бухгалтерскую отчётность не сдают.

Однако эта же шестая статья закона гласит, что бухучёт можно не вести только в случае, если осуществляется учёт доходов, расходов и иных объектов налогообложения. Итого: от отчётности ИП не освобождены, просто-напросто она у них другая, в профессиональной среде за ней прочно закрепилось название «бухгалтерская отчётность ИП». Также её иногда называют «финансовая отчётность ИП».

На добровольной основе ИП могут вести классический бухучёт и создавать отчётность в виде баланса с приложениями, но за её отсутствие штрафов не будет.

Состав обязательной налоговой отчётности зависит от применяемого ИП налогового режима.

Отчётность для ИП на ОСНО

Представляет собой сдачу отчётов в виде одной декларации 3-НДФЛ и одной декларации по НДС с книгой покупок и продаж. Обязательно ведение книги учёта доходов и расходов (КУДиР).

Виды бухгалтерской отчётности ИП на ЕНВД

Самый простой вид отчётности ИП на ЕНВД. Они сдают лишь ежеквартальные декларации по ЕНВД

Внимание. ЕНВД перестанет действовать с 1 января 2021 года

Отчётность ИП на ПСН

Отчёт в виде деклараций на этом режиме не предусмотрен, но есть специальная книга учёта доходов: её нужно заполнять и хранить на случай налоговой проверки.

Сдача бухгалтерской предпринимательской отчётности в «Спринтере»

Это всё, что касается состава бухгалтерской финансовой отчётности для ИП. Если у предпринимателя есть сотрудники, то по ним он должен сдавать отчёты в налоговую и другие госорганы наравне с организациями, по такому же порядку.

Несмотря на то, что сдача отчётности для предпринимателей гораздо проще, чем для организаций, всё же это также требует времени и определённых усилий. Бухгалтерские и финансовые отчёты ИП проще всего сдавать в электронном виде через сервисы оператора ЭДО.

Отправить отчёт через интернет легко в сервисе Такскома «Онлайн-Спринтер». Он представлен в формате веб-кабинета, войти в который можно по логину и паролю. В «Спринтере» есть персональный календарь бухгалтера, который напомнит о сроках сдачи. Также есть система проверок форм на ошибки: можно вернуться к отчёту до отправки и исправить некорректно заполненные поля. Таким образом, вести и сдавать бухгалтерскую финансовую отчётность предпринимателям не составит труда.

Тарифы для ИП начинаются от 1900 рублей в год. В минимальный тариф входят безлимитные отчёты в ФНС и ПФР, а также электронная подпись. Узнать подробнее о сервисе и выбрать тарифный план можно здесь.

Также у компании есть удобный сервис моментальной проверки контрагентов «Такском-Досье». С его помощью можно за пару минут узнать финансовый профиль компании, информацию об её учредителях и руководителях, судебные дела.

отчетность бухгалтерская отчетность

Отправить

Запинить

Твитнуть

Поделиться

Поделиться

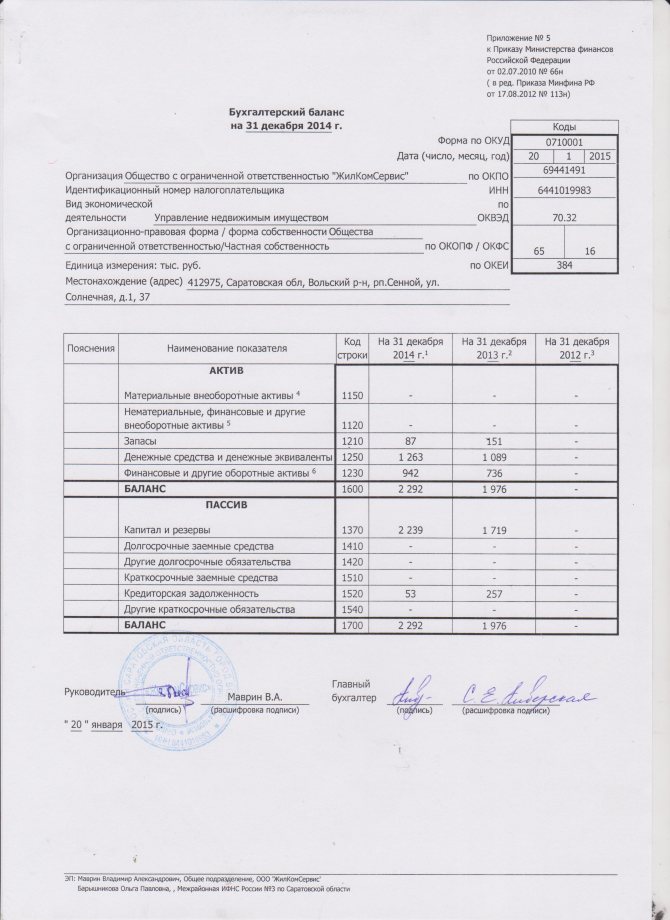

Пример баланса

Нормы федерального законодательства устанавливают, что бухгалтерский баланс форма 1 и 2 отчет относительно прибыли и убытков, в том числе и иные обязательные разновидности документов, должны быть переданы:

- в региональное представительство налоговой службы — отчетность передается по месту регистрации компании либо индивидуального предпринимателя. При наличии отдельных структурных подразделений либо филиалов, только общую отчетность материнской фирмы. Это необходимо делать по месту постановки на налоговый учет;

- в службу статистики — в 2021 году предоставление отчетности в Росстат считается обязательным требованием. При игнорировании сроков сдачи, на уполномоченных должностных лиц выписывается административный штраф в установленном размере;

- владельцам компаний (актуально для юридических лиц)— годовой отчет сдается им на утверждение и дальнейшую передачу в уполномоченные органы;

- прочим уполномоченным государственным контролирующим органам— с целью соблюдения норм федерального законодательства.

ЛК ИП — что это такое и для чего он нужен индивидуальному предпринимателю

Документ должны заполнить уполномоченные работники бухгалтерии (для юридических лиц) либо ИП.

Дополнительная информация! Многие крупные предприятия во время подписания договора на поставку либо предоставление услуг, требуют предоставления сперва бухгалтерского баланса. Однако это не считается требованием федерального законодательства, а исключительно личным желанием администрации.

В интернете существует огромное количество сервисов, воспользовавшись которыми можно в режиме онлайн проверить интересующего индивидуального предпринимателя либо компанию по ИНН, ОГРН. Все данные сервисы получают из отчетов, в том числе бухгалтерского баланса.

По правилам федерального законодательства, бухгалтерский баланс необходимо передать специалисту налоговой службы:

- путем личного обращения;

- заказным письмом с описью вложения и уведомлением о получении.

Образец бухгалтерского баланса

Чтобы исключить вероятность допущения ошибок, целесообразно и бланк.

Упрощенный режим налогообложения (УСН)

Перечень документов, который должен представить в ИФНС предприниматель, работающий без нанятого персонала, значительно меньше пакета форм, необходимого для отчета бизнесмена, имеющего штат сотрудников. Представленная таблица поможет разобраться, какой отчет сдает ИП на УСН в налоговую службу в 2015-2016 году.

|

Отчет |

Периодич- ность |

Срок сдачи |

Особенности |

Подают ИП |

|

|

с персоналом |

без сотрудников |

||||

|

В ИФНС |

|||||

|

Декларация по УСН |

годовая |

до 30 апреля |

С 2015 утверждена форма по КНД 1152017. |

Ѵ |

Ѵ |

|

О среднесписочной численности |

годовая |

до 20 января |

ИП без персонала законом не освобождены от сдачи этой формы, но в некоторых регионах налоговики разрешают его не предоставлять, а в других – требуют отчитаться наряду с предприятиями, имеющими штатных сотрудников, поэтому предприниматели действуют в соответствии с требованиями местной инспекции ФНС. |

Ѵ |

|

|

Форма 2 – НДФЛ о доходах персонала |

годовая |

до 1 апреля |

Ѵ |

||

|

В фонды |

|||||

|

Данные персучета в ПФР |

годовая |

до 15 февраля |

Ѵ |

||

|

РСВ-1 |

квартальная |

до 15 мая за 1 кв., до 15 августа за 2 кв., до 15 ноября за 3 кв., до 15 февраля за 4 кв. |

С 2015 года до 15-го числа документы предоставляются на бумажном носителе, отчеты, отправленные по интернету, принимаются до 20-го числа. |

Ѵ |

|

|

4-ФСС |

квартальная |

до 20 апреля за 1кв., до 20 июля за 2 кв., до 20 октября за 3 кв., до 20 января за 4 кв. |

С 2015 года до 20-го числа формы сдаются в бумажном виде, в электронной форме отчеты принимаются до 25-го числа. |

Ѵ |

Из таблицы видно, что ИП без работников сдает только декларацию.

Важно: Книга учета доходов и расходов не является отчетной формой, но ведется на протяжении года и может быть затребована в ИФНС для проверки данных декларации. Существуют местные налоги, которые платят бизнесмены с нанятым персоналом и без него, если в собственности фирмы имеются транспортные средства или объекты недвижимости, подпадающие под имущественный налог (т

е. поименованные в региональном реестре с указанием стоимости по кадастру), а также в производстве используются земельные участки. Обычно порядок и сроки уплаты этих налогов устанавливают региональные власти, но, как правило, по ним ежеквартально уплачиваются суммы аванса, а окончательный платеж должен быть произведен до 1-го февраля. Не позднее этого срока должны быть поданы и декларации в ИФНС

Существуют местные налоги, которые платят бизнесмены с нанятым персоналом и без него, если в собственности фирмы имеются транспортные средства или объекты недвижимости, подпадающие под имущественный налог (т. е. поименованные в региональном реестре с указанием стоимости по кадастру), а также в производстве используются земельные участки. Обычно порядок и сроки уплаты этих налогов устанавливают региональные власти, но, как правило, по ним ежеквартально уплачиваются суммы аванса, а окончательный платеж должен быть произведен до 1-го февраля. Не позднее этого срока должны быть поданы и декларации в ИФНС.

Налоги и обязательные платежи ИП 2021

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

Предприниматели могут выбрать одну из пяти систем налогообложения для ИП:

- ОСНО или общая система налогообложения – сложная, с высокой налоговой нагрузкой, но позволяющая вести любой вид деятельности и не имеющая никаких ограничений. Работать на ОСНО может любой желающий, но если говорить об уменьшении налогов ИП, то таких возможностей общая система налогообложения для ИП не дает. Ставка на получаемые доходы будет на этом режиме такой же, как и НДФЛ с зарплаты – 13%, а кроме того, надо платить НДС – самый сложный для расчета и уплаты налог. Ставка НДС, в зависимости от категории товара или услуг, составляет от 0% до 20%. Но от уплаты этого налога можно получить освобождение, если доход за три месяца не превысил 2 млн рублей.

- УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. У этого режима есть два варианта: УСН Доходы и УСН Доходы минус расходы, которые сильно отличаются между собой. Если вы выберете объект «Доходы», то налог ИП на УСН в 2021 году составит всего 6% от полученного дохода. Это хороший вариант, если расходы, связанные с бизнесом, у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами. Разрешенные виды деятельности на УСН почти совпадают с видами деятельности, доступными любому ИП на ОСНО.

- ЕСХН или сельхозналог – выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов. Кроме того, с 2019 на этом режиме надо перечислять НДС, от уплаты которого можно освободиться, если доходы не превышают 80 млн рублей в год. Применять ЕСХН вправе только ИП, производящие собственную сельхозпродукцию или занимающиеся рыбоводством, а также те, кто оказывает им определенные услуги.

- ПСН или патентная система налогообложения. Это единственный налоговый режим, предназначенный только для ИП. Особенность ПСН в том, что налогом облагается не реальный, а рассчитанный государством доход. Виды деятельности ограничены услугами и розницей, но разрешено также мелкое производство: валяной обуви, очков, визиток, ковров, сельхозинвентаря, молочной продукции, хлеба, колбас и др.

- НПД или налог на профессиональный доход — новый режим, который начинался в качестве эксперимента, но с 2021 года действует во всех регионах РФ. Применять его могут только ИП без работников, которые занимаются оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход (исключение — НПД, где взносы платят добровольно).

В 2021 году фиксированная сумма взносов предпринимателя за себя составляет 40 874 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт — он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Как заполнить строки

Рассмотрим, какие счета и каким образом используются при формировании баланса, в соответствии с Планом счетов БУ (приказ Минфина № 94н).

Актив

Так заполняется 1-й раздел актива баланса «Внеоборотные активы»:

- Нематериальные активы (НМА), стр. 1110. Дт 04 – Кт 05. Издержки на исследования и разработки НИОКР не показываются.

- Результаты исследований и разработок, стр. 1120. Дт 04 в части НИОКР.

- Нематериальные поисковые активы (ПА), стр. 1130. Дт 08 – Кт 05 (оба счета берутся в части нематериальных ПА).

- Материальные ПА, стр. 1140. Дт 08 – Кт 02 (оба счета берутся в части материальных ПА).

- Основные средства, стр. 1150. Дт 01 – Кт 02 (исключая амортизацию доходных вложений в мат. ценности).

- Доходные вложения в мат. ценности, стр. 1160. Дт 03 – Кт 02 (исключая амортизацию ОС).

- Финансовые вложения, стр. 1170. Дт 58 – Кт 59 (только по долгосрочным вложениям финансов) + Дт 73/1 (только по процентным займам долгосрочного характера, счет 73/1 — расчеты с сотрудниками по выданным займам).

- Отложенные налоговые активы (ОНА), стр. 1180. Дт 09.

- Прочие внеоборотные активы, стр. 1190. Дт 07 + Дт 08 (за исключением поисковых активов) + Дт 97 (издержки со сроком списания свыше 12 месяцев после отчетной даты).

Порядок заполнения 2-й раздела актива баланса «Оборотные активы»:

- Запасы, стр. 1210. Дт 10 + Дт 11 – Кт 14 + Дт 15 + Дт 16 + Дт 20 + Дт 21 + Дт 23 +Дт 28 + Дт 29 + Дт 41 – Кт 42 + Дт 43 + Дт 44 + Дт 45 + Дт 97 (по расходам со сроком списания не выше 12 месяцев после отчетной даты).

- НДС по приобретенным ценностям, стр. 1220. Дт 19.

- Дебиторская задолженность, стр. 1230. Дт 46 + Дт 60 + Дт 62 – Кт 63 + Дт 68 + Дт 69 + Дт 70 + Дт 71 + Дт 73 (субсчет 73-1 не берется) + Дт 75 + Дт 76 (исключается отраженный на счетах учета расчетов НДС с выданных и полученных авансов).

- Финансовые вложения (без денежных эквивалентов), стр. 1240. Дт 58 – Кт 59 (только по краткосрочным финансовым вложениям) + Дт 55/3 (счет 55/3 – депозитные счета) + Дт 73/1 (только по краткосрочным процентным займам).

- Денежные средства и денежные эквиваленты, стр. 1250. Дт 50 + Дт 51 + Дт 52 + Дт 55 + Дт 57. Не берется субсчет 50/3 и сальдо по субсчету 55/3.

- Прочие оборотные активы, стр. 1260. Дт 50/3 + Дт 94.

Пассив

Так заполняется 3-й раздел пассива баланса «Капитал и резервы»:

- Уставный капитал (и его законодательно закрепленные разновидности), стр. 1310. Кт 80.

- Собственные акции, выкупленные у акционеров, стр. 1320. Дт 81 (указывается в скобках, вычитаемый или отрицательный показатель).

- Переоценка внеоборотных активов, стр. 1340. Кт 83 (на сумму дооценки ВНА).

- Добавочный капитал (без переоценки), стр. 1350. Кт 83 (без дооценки ВНА).

- Резервный капитал, стр. 1360. Кт 82.

- Нераспределенная прибыль (непокрытый убыток), стр. 1370. Кт 99 + Кт 84 (либо Дт 99 + Дт 84, берется в скобки; Кт 84 – Дт 99, Кт 99 – Дт 84 если получен минус, берется в скобки).

Порядок заполнения 4-го раздела пассива баланса «Долгосрочные обязательства»:

- Заемные средства, стр. 1410. Кт 67 (период погашения задолженности на отчетную дату не выше 12 месяцев).

- Отложенные налоговые обязательства (ОНО), стр. 1420. Кт 77.

- Оценочные обязательства, стр. 1430. Кт 96 (только обязательства со сроком исполнения более 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1450. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 76 + Кт 86 (долгосрочная задолженность по всем счетам).

Приведен порядок заполнения 5-го раздела пассива баланса «Краткосрочные обязательства»:

- Заемные средства, стр. 1510. Кт 66 + Кт 67 (если на счете есть задолженность со сроком погашения не выше 12 месяцев на отчетную дату).

- Кредиторская задолженность, стр. 1520. Кт 60 + Кт 62 + Кт 68 + Кт 69 + Кт 70 + Кт 71 + Кт 73 + Кт 75 + Кт 76 (только задолженность краткосрочного характера, исключается учтенный на счетах учета расчетов НДС с выданных и полученных авансов).

- Доходы будущих периодов, стр. 1530. Кт 98.

- Оценочные обязательства, стр. 1540. Кт 96 (только обязательства со сроком исполнения не выше 12 месяцев после отчетной даты).

- Прочие обязательства, стр. 1550. Кт 86 (только краткосрочные обязательства).

Коды строк баланса проставляются согласно приказу Минфина № 66н от 02/07/10 г. в ред. от 19/04/19 г. (п. 5). Они перечислены в приложении № 4.

В приведенной схеме задействованы типовые счета, как правило, используемые для заполнения тех или иных строк баланса. Учетной политикой фирмы, рабочим планом счетов в стандартную схему могут вноситься изменения.

Форма бухгалтерского баланса 1 и 2. Как заполнить бухгалтерский баланс

В бухучете используется форма 1 бухгалтерского баланса — код по ОКУД 0710001. Она утверждена Приказом Минфина России N 66н от 02.07.2010 г. Последние изменения к данному приказу вступили в силу с июня 2019 г.

Обратите внимание! Форму бухгалтерского баланса компании разрешается дополнять собственными строками, т. е

детализировать по своему усмотрению.

Форма 2 представляет собой совсем иной документ — отчет о финансовых результатах.

Некоторые особенности заполнения, учитывающие последние изменения

- Единица заполнения — тысячи рублей, измерять размер величин в миллионах с недавних пор нельзя.

- Компаниям, подлежащим обязательному аудиту, в балансе следует непременно указывать данные об аудиторской организации.

- Данные предоставляются за последний отчетный год и за два предыдущих.

- В балансе должны присутствовать показатели в нетто-оценке, к примеру, амортизации основных средств.

Упрощенная форма бухгалтерского баланса

Субъекты малого предпринимательства (СМП) имеют право сдавать баланс в упрощенной форме, если:

- их годовой доход от предпринимательства составляет менее 800 млн. руб.;

- количество сотрудников за предыдущий год не превышает 100 человек;

- общая доля участия в уставном капитале муниципальных образований, РФ, религиозны фондов равна или менее 25%;

- а доля в капитале зарубежных предприятий или юрлиц, не считающихся субъектами малого и среднего предпринимательства равна или менее 49%.

Как отправлять, куда, в каком виде

Баланс можно сдавать в бумажном или электронном виде. При требовании госорганов или иных заинтересованных лиц необходимо своевременно подать бумажную версию.

Планируется, что уже за 2019 г. подать баланс можно будет исключительно в электронном виде через телекоммуникационные каналы связи. Исключение сделали только для СМП — за 2019 г. они смогут последний раз отчитаться на бумаге.

Отчет направляется в налоговую по месту нахождения субъекта. Исключение составляют предприятия, в балансе которых есть информация о гостайне — такие юрлица подают данный документ еще и в Росстат.

Заполнить бухгалтерский баланс онлайн можно в специальном интернет-сервисе либо в предустановленной на компьютере специализированной программе.

Ответственность за несвоевременную подачу

За несданный вовремя баланс в налоговую предприятию выписывают штраф в размере 200 руб. Должностные лица, по вине которых произошла задержка, наказываются штрафом в 300-500 руб.

За нарушение сроков подачи баланса в Росстат штрафы для юрлиц выше — 3-5 тыс. руб.

БЫСТРО И КАЧЕСТВЕННО

- Удобное выставление счетов онлайн

- Моментальная отправка счетов на e-mail вашему покупателю

- Контроль задолженности по каждому покупателю

Скачать образец заполнения бухгалтерского баланса

Скачайте заполненную форму бухгалтерского баланса, чтобы иметь перед глазами правильный вариант.

Тут вы можете скачать пустые бланки для заполнения бухгалтерского баланса образца 2021 года в правильной форме.

Хватит тратить время на заполнение шаблонов и бланков

Сервис КУБ помогает выставлять счета за 20 секунд и готовить другие документы без единой ошибки, за счет полной автоматизации заполнения шаблонов.

КУБ – новый стандарт выставления и отправки счетов покупателям.

Начать использовать КУБ прямо сейчас

14 днейБЕСПЛАТНЫЙ ДОСТУП

ИП на УСН с наемными работниками: отчеты 2020 года

Какую отчетность сдают ИП при УСН? Если говорить про налоговую отчетность ИП по упрощенке, то это всего одна декларация по итогам года. Сдать упрощенную декларацию ИП обязаны не позднее 30 апреля текущего года за предыдущий.

Организациям на сдачу декларации по УСН отводится меньше времени, для них последний срок — 31 марта. По итогам каждого квартала плательщики упрощенного налога должны рассчитать и заплатить авансовый платеж по полученным доходам. Квартальной отчетности на УСН не установлено.

Форма декларации по УСН часто меняется, а сдача отчетности ИП по устаревшей форме приравнивается к ее непредставлению. Найти актуальную действующую форму декларации можно на сайте ФНС налог.ру или в наших образцах документов.

Подготовить декларацию УСН онлайн

ИП на УСН с наемными работниками сдают в налоговую инспекцию отчеты РСВ, 2-НДФЛ и 6-НДФЛ, где отражают сведения о выплаченных работникам суммам, а также по удержанному и перечисленному подоходному налогу. В случае с НДФЛ работодатель является не налогоплательщиком, а налоговым агентом.

- Сроки сдачи 2-НДФЛ для ИП в 2020 году – до 1 марта за предыдущий год;

- Сроки сдачи 6-НДФЛ в 2020 году для ИП — не позднее конца следующего месяца за отчетный квартал, а за 2020 год надо отчитаться не позднее 1 марта 2020 года.

Кроме того, раз в год в ИФНС надо подать сведения о среднесписочной численности работников.

Бухгалтерия ИП с работниками намного сложнее, чем отчетность предпринимателя, работающего самостоятельно. Вы должны уметь дважды в месяц начислить и выплатить зарплату, ежемесячно высчитывать и перечислять страховые взносы, по необходимости рассчитать отпускные, больничный, декретные выплаты. Плюс надо сдавать отчетность – раз в квартал или месяц. Мы рекомендуем передавать ведение расчетов, учета, отчетности специалистам, т.к. ошибки могут привести к серьезным штрафам. Аутсорсинг бухгалтерского обслуживания часто обходится значительно дешевле зарплаты штатного бухгалтера.

Бесплатное бухгалтерское обслуживание от 1С

Ежемесячно, не позднее 15-го числа месяца, следующего за расчетным, ИП-работодатели выплачивают из своих средств страховые взносы за работников. О том, в какие фонды распределяются эти суммы, вы можете подробнее узнать в статье «Страховые взносы ИП 2020».

Какие отчеты сдает ИП в фонды? Как и раньше, отчет в ФСС сдается ежеквартально по форме 4-ФСС. В 2020 году работодатели сдают в Пенсионный фонд ежемесячную отчетность за работников. Называется она «Сведения о застрахованных лицах», для нее предусмотрена форма СЗВ-М. Кроме того, по итогам 2020 года, надо будет сдавать в ПФР годовую отчетность по работникам — Сведения персонифицированного учета за год. Срок сдачи — не позднее 1 марта следующего года.

С 2020 года, в связи с введением электронных трудовых книжек, утверждена новая форма отчетности — СЗВ-ТД. Сдавать ее надо не позже 15-го числа месяца, следующего за отчетным. Однако отчетным признается не каждый месяц, а только тот, в котором произошло кадровое событие (прием, перевод, увольнение работника или получение от него заявления о формате трудовой книжки).

Для удобства оплаты налогов и страховых взносов советуем открыть расчётный счёт. Многие банки предлагают выгодные условия по обслуживанию и ведению расчётных счетов, ознакомиться с предложениями можно здесь.

Как сделать бухгалтерский баланс — пример (пошаговая инструкция)

Порядок составления бухгалтерского баланса основан на заполнении соответствующих строк по данным оборотно-сальдовой ведомости за отчетный период с учетом требований ПБУ 4/99. Для заполнения баланса из «оборотки» берутся показатели в виде развернутого сальдо по всем счетам бухучета. Основные средства и НМА отражаются в балансе за минусом амортизации. Если в итоге работы фирмы получен убыток, его сумму отражают в скобках, как отрицательное число.

Каждая графа баланса имеет специальную кодировку, указанную в Приложении № 4 к Приказу Минфина РФ от 02.07.2010 № 66н. На основании наименований строк можно понять, как заполнить бухгалтерский баланс.

Пример формы баланса

Рассмотрим на примере, как заполнить бухгалтерский баланс предприятия, созданного в 2021 г.

Для этого нам понадобятся входные данные, основанные на показателях оборотно-сальдовой ведомости ООО «Искра» за 2017 г.:

| № | Наименование | Строка баланса | Сумма, тыс. руб. |

| 1 | Топливо | Запасы | 2720 |

| 2 | Производственное оборудование в цехах | Основные средства | 9000 |

| 3 | Товары для перепродажи | Запасы | 734 |

| 4 | Тара | Запасы | 215 |

| 5 | Задолженность покупателей | Дебиторская задолженность | 7 |

| 6 | Касса | Денежные средства | 70 |

| 7 | НДС по покупкам | НДС по приобретенным ценностям | 1700 |

| 8 | Производственные материалы | Запасы | 2200 |

| 9 | Ценные бумаги | Финансовые вложения | 113 |

| 10 | Компьютерные программы | Нематериальные активы | 750 |

| 11 | Деньги на расчетном счете | Денежные средства | 4000 |

| 12 | Аванс, выданный сотрудникам в подотчет | Дебиторская задолженность | 12 |

| 13 | Переводы в пути | Денежные средства | 112 |

| 14 | Задолженность перед поставщиками | Кредиторская задолженность | 1250 |

| 15 | Задолженность по налогам | Кредиторская задолженность | 1600 |

| 16 | Задолженность по оплате труда | Кредиторская задолженность | 1000 |

| 17 | Получен долгосрочный банковский кредит | Долгосрочные заемные средства | 120 |

| 18 | Уставный капитал | Уставный капитал | 10 123 |

| 19 | Резервный капитал | Резервный капитал | 5800 |

| 20 | Доходы будущих периодов | Доходы будущих периодов | 340 |

| 21 | Прибыль, полученная в отчетном году | Нераспределенная прибыль | 1400 |

Как заполнить баланс в данном случае: показатели нужно разнести по соответствующим строкам формы баланса и суммировать итоги.

Упрощённый бухгалтерский баланс

Ближайшие отчетные даты ООО

Налог ЕНВД за III квартал 2018 года

Аванс по УСН за III квартал 2018 года

Декларация по НДС за III квартал 2018 года

- Главная

- Помощь и доп. информация

- Бухгалтерская отчётность

- Бухгалтерский баланс

- Упрощённый бухгалтерский баланс

Независимо от того, какая форма собственности у организации, по какому типу налогообложения она работает, вести бухгалтерский учет она обязана.

Фирма, работающая на УСН, считается малым предприятием, а значит имеет право вести упрощенный бухучет и сдавать упрощенную бухгалтерскую отчетность.

Индивидуальные предприниматели на УСН и других режимах от бухучета освобождены.

Если организация решила воспользоваться правом вести учет и сдавать упрощенный баланс, это нужно прописать в учетной политике, и там же закрепить формы отчетов и план счетов.

Стандартный пакет бухгалтерской отчетности состоит из 5 форм:

- бухгалтерский баланс;

- отчет о прибылях и убытках;

- отчет об изменениях капитала;

- отчет о движении денежных средств;

- приложение к бухгалтерскому балансу,а также пояснительная записка и заключение аудиторов.

В состав упрощенной отчетности входят только два документа – бухгалтерский баланс и отчет о финансовых результатах, оформленные в соответствии с Приказом Министерства финансов РФ №66н от 02.07.2010г.

Для электронной подачи Федеральная налоговая служба разработала специальную форму упрощенной отчетности КНД 0710096. Она выглядит так:

1. На первой странице указывается наименование организации, отчетный период, дата утверждения отчетности, коды ОКПО, ОКВЭД, ОКФС, единица измерения, количество страниц отчета и прилагаемых документов, Ф.И.О и подпись руководителя.

2. На второй странице указывается адрес организации.

3. Третья страница — бухгалтерский баланс: Актив и Пассив.

Баланс на упрощенной системе налогообложения отличается от стандартного тем, что в нем нет разбивки по разделам, а данные указываются в укрупненном виде, без детализации.

Каждая строка баланса должна иметь четырехзначный код. Какой код ставить, если одна строка упрощенного баланса объединяет в себе показатели из нескольких строк обычного? Все будет зависеть от того, какой показатель имеет наибольший удельный вес.

Строка баланса содержит три суммы:

- на отчетную дату отчетного периода;

- на 31 декабря предыдущего года;

- на 31 декабря года, предшествующего предыдущему.

Показатели второго и третьего столбца берутся из предыдущих балансов. Если предприятие сдает первый баланс, заполняется только первый столбец.

Если у организации отсутствуют показатели по некоторым строкам актива или пассива, поле остается пустым.

4. Четвертая страница – отчет о финансовых результатах, состоит из 7 строк. Расходы и убытки указываются в скобках. Если окончательное значение получилось меньше нуля, оно указывается в скобках, это убыток. Положительное значение — это прибыль.

Организации на УСН баланс и отчет о финансовых результатах сдают до 31 марта следующего после отчетного года.

Не забывайте, что их нужно сдать не только в налоговую инспекцию, но и в отделение органа статистики.

Баланс на упрощенке собирается по счетам бухгалтерского учета, поэтому без специальных знаний в этом деле не обойтись.

Легко и просто это можно делать в сервисе «Мое дело».

Система автоматических разнесет показатели по счетам и сформирует отчет, вам останется лишь распечатать его или сразу отправить в налоговую инспекцию из личного кабинета. И никаких головоломок со сведением дебета и кредита.

Если в организации нет штатного бухгалтера, сервис «Мое дело» поможет обойтись без него, а значит без дополнительных расходов на заработную плату и социальные отчисления.

Если бухгалтер есть, сервис существенно облегчит его работу и позволит справляться с большими объемами.

Бухгалтерский баланс для ИП нужно ли сдавать в налоговую? и вообще сдают ли ИП бух баланс?

Баланс за2017 год нужно сдать до 31 марта 2018 года. Пример формы можно скопировать в приложении 5 к Приказу Минфина 66н.

В самом начале баланса указать откуда взята форма отчета. Дальше, написать название документа — бухгалтерский баланс, отчет о финансовых результатах или отчет о целевом использовании средств. Можно сдать один отчет, в котором указать сразу все три пункта, как в примере:

Пример заполнения «шапки» бухгалтерского баланса ООО на УСН

Дальше в отчете стоит указать:

- данные компании,

- дату заполнения баланса,

- название компании,

- вид экономической деятельности,

- ИНН компании,

- форму собственности,

- адрес компании.

Пример фрагмента отчета о компании

В основной части нужно заполнить два блока об активах и пассивах компании. Блок с активами содержит пять показателей, а отдел с пассивами — шесть.

Таблица для активов

Первая строчка активов называется «Материальные внеоборотные активы», в ней нужно указать остаточную стоимость основных средств компании.

В строке «Нематериальные, финансовые и другие внеоборотные активы» компания указывает все внеоборотные активы. То есть активы, которые начали приносить компании доход не менее, чем через год. Оборотные активы приносят прибыль компании несколько раз в год.

В строке «Финансовые и другие оборотные активы» нужно указать вложения, которые окупаются меньше, чем через год.

В строке «Баланс» компания пишет общую сумму всех статей из актива баланса.

В пассиве баланса необходимо написать откуда компания получает финансирование.

Таблица для пассивов

В строке «Долгосрочные заемные средства» компания пишет какой у нее долг по кредитам.

В строке «Другие долгосрочные обязательства» указывает все долги компании.

В строках «Краткосрочные заемные средства», «Кредиторская задолженность», «Другие краткосрочные обязательства» нужно написать о задолженностях, которые компания должна выплатить в течение года.

В строке «Баланс» компания указывает сумму всех строк «Пассива».

Чтобы сдать баланс, нужно ежедневно вести бухучет. Минфин России составил информацию об упрощенной системе бухгалтерского учета и позволил компаниям на УСН объединять счета. Объединять можно семь счетов:

- расходы на производственные запасы можно объединить с 10-м счетом — «Материалы»;

- затраты на производство и реализацию продукции, счета номер 20, 26, 29 и 44 можно объединить со счетами «Основное производство»;

- счета по готовой продукции — 41 и 43 можно присоединить к счетам «Товары»;

- к счету «Расчеты с дебиторами и кредиторами» можно отнести 62,71,73,75,76, 79 счета бухучета;

- все счета, которые касаются денег компании — 50, 51, 52, 55, 58 можно объединить с группой «Расчетные счета»;

- счета по учету капитала — 80, 82, 83 можно отнести к счетам по «Уставному капиталу»;

- счета, на которых указано сколько денег заработала компания и сколько потеряла — 90, 91, 99 можно объединить со счетом «Прибыли и убытки».

В приложении к Учетной политике компании стоит указать, что бухгалтерия использует упрощенный перечень счетов.