Ликвидация фирм-однодневок: пошаговая инструкция. использование фирм-однодневок

Содержание:

- Признаки фирм однодневок: судебная практика

- Последствия деятельности фирм-однодневок, опасность для делового сотрудничества с ними

- Директор работает без зарплаты

- Признаки фирм однодневок от ФНС

- Как обезопасить свой бизнес

- Как выявить фирму-однодневку

- Разбираемся с понятиями

- Ответственность

- Преследование по закону

- Понятие фирмы-однодневки

- Ликвидация компаний однодневок

- Признаки фирмыоднодневки по приказу ФНС 2019 — 2020 и уголовная ответственность

Признаки фирм однодневок: судебная практика

Не только деятельность ФНС направлена на выявление недобросовестных фирм. Деятельность судебных инстанций также направлена на выявление мошенников и уклонистов. Многочисленные судебные разбирательства определили перечень отдельных факторов, по которым производится признание фирмы однодневкой.

Критерии по судебной практике:

- Размер уставного капитала минимален. Однако, такой фактор можно расценивать только в совокупности с другими показателями. В отдельности, минимальный уставный капитал не является фактором риска.

- Массовые адреса регистрации. Указан один адрес сразу для нескольких юридических лиц.

- Систематически подаются нулевые формы отчетности, либо декларации не представляются вовсе.

- Компания функционирует без наемных работников. Причем ведения основного вида деятельности не возможно без привлечения трудовых ресурсов.

- У организации отсутствуют административные ресурсы для ведения деятельности. Также фактором риска считается и отсутствие материальных ресурсов.

- Ведение подозрительных операций по хозяйственной деятельности.

- Документация контрагента систематически подписывается лицами, не имеющими соответствующих полномочий.

- Короткий жизненный цикл компании. Например, компания зарегистрирована не давно, по отношению к дате свершения подозрительной операции или сделки.

- Фирма не исполняет требования налоговых органов и иных контролеров. Не представляет пояснения, подтверждения и иную документацию по запросу.

Наличие одного или сразу нескольких факторов в деятельности контрагента не всегда говорит, что контрагент признан фирмой однодневкой. Зачастую признаки недобросовестности возникают по халатности сотрудников предприятия, либо из-за незнания законодательства. Однако, судебная практика показывает устойчивое выявление мошеннических схем с участие однодневных предприятий.

Последствия деятельности фирм-однодневок, опасность для делового сотрудничества с ними

Руководителю компании, который заключил договор с фирмой-однодневкой, может грозить наказание, если будет доказано, что он знал о фиктивности контрагента (пункт 2 Постановления Пленума ВАС РФ №62 от 30 июля 2013 года).

Например, если директор совершил сделку на заведомо невыгодных для юридического лица условиях или с заведомо неспособным исполнить обязательство лицом, то его привлекут к ответственности.

Прежде всего, он будет возмещать убытки. Эта обязанность предусмотрена пунктом 3 статьи 53 ГК РФ. В документе прописано, что руководитель обязан по требованию учредителей (участников) юридического лица возместить убытки, причиненные им юридическому лицу. Но учтите, если иное предусмотрено законом или договором, то эта обязанность исключается.

Кроме того, компания, взаимодействующая с фирмой-однодневкой, лишается получения налоговых вычетов. Если к налогоплательщику будет применена налоговая ответственность за контрагента, то в результате ему откажут в сумме расходов (уменьшающих налог на прибыль) по сделке с этим контрагентом и сумме НДС к вычету.

Также компания будет вынуждена выплатить недостачу по налогам в бюджет государства. К налогоплательщику могут быть применены санкции по статье 122 НК РФ в размере 20% от суммы неуплаченного налога, а также пени.

Конечно же, можно попытаться доказать невиновность через судебные органы, но это не так просто.

Директор работает без зарплаты

Налоговики видят из отчетов, какие зарплаты в компании. Инспекторы считают, что директор не может работать без зарплаты. Так, нулевой отчет по взносам контролеры требуют уточнить как ошибочный (УНП № 29, 2018).

У однодневки директор обычно подставной, и ему не начисляют зарплату. Поэтому, если руководитель работает бесплатно, ревизоры подозревают схему.

Подозрительно, если доход руководителя компании нулевой. Ведь сложно поверить в то, что директор работает безвозмездно. Еще более опасно, если руководитель получает весь доход в другой организации. В таком случае две организации должны сотрудничать между собой, иначе ситуацию ничем не объяснить».

Признаки фирм однодневок от ФНС

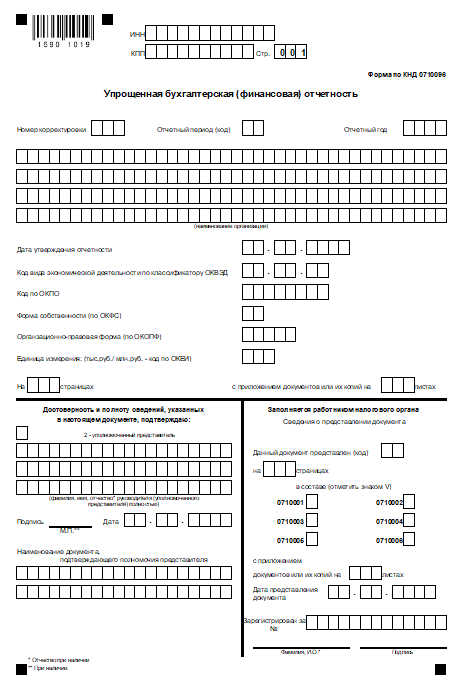

Налоговые инспекции по месту учета компании будут обращать внимание при сдаче финансовой отчетности на следующее:

— на номер уточненной декларации (ошибочный он или нет) и как часто она подается.

Очень часто компания сдает уточненную декларацию с неверным номером корректировки. Если в компании «живой» бухгалтер и компания действительно ведет бухгалтерию, то проблем с верным номером корректировок не будет, а хаотичная нумерация корректировки деклараций обязательно вызовет подозрения у налоговиков.

— на уклонение от приглашения на беседу к руководителю отдела налоговой инспекции более 2-х раз.

Согласно пп. 12 п.1 ст.31 НК РФ налоговые органы вправе вызывать руководящие лица компании для дачи объяснений по финансовой деятельности

Конечно же причины неявки могут быть разными, например, нахождение на больничном или в отпуске-и это уважительная причина, а вот уклонение вызовет подозрение к вашей ООО.

— не соответствие юридического и фактического адресов, т.е. компания должна находиться по заявленном юридическому адресу.

С 01.09.2017 года компании, которые не находятся по своим юридическим адресам, которые прошли проверку и имеют в выписке ЕГРЮЛ запись о недостоверности адреса- могут быть исключены по решению ФНС из реестра ЕГРЮЛ.

Однако, если ваша ООО имеют данную запись, но своевременно сдает отчетность, платит в полном размере налоги- вряд ли заинтересует налоговиков.

— вновь созданные организации (зарегистрированные после 2017 года).

Как правило «обнальщики» любят регистрировать новые компании, проводить через нее определенные сделки и бросать их. Далее схема будет повторяться с частой периодичностью.

Поэтому налоговики тщательно следят за работой новых фирм. Но если вы платите налоги, сдаете своевременно отчетность- вам не чего бояться!

— сдача в течении календарного года «нулевой» отчетности.

Сдача «нулевой» пустой отчетности несколько кварталов подряд всегда вызывает много вопросов со стороны налоговиков. ООО, которая не получает доход, не ведет ни какую финансовую деятельность не соответствует основному закону предпринимательской деятельности — главная задача ООО — это приносить доход. Значит такая компания засоряет реестр ЕГРЮЛ и ее нужно оттуда исключать.

А бывают случаи, когда в компании проходят многомиллионные сделки, деньги снимаются со счетов и фирма уходит в тень, а отчетность сдается нулевая. Поэтому налоговики и проверяют данный вопрос.

— среднесписочная численность сотрудником компании 1 человек или вообще полное отсутствие сотрудников;

Если прибыль компании минимальна, оборотов тоже немного- то конечно же много сотрудников и не должно быть (им в конце концов не чем будет платить зарплату).

Но если обороты с ндс миллионные, и доходность компании соответствующая- то конечно же в такой компании не может трудиться 1 сотрудник. К такой компании обязательно появиться вопросы.

— отсутствие начисления заработной платы в компании и соответственно неуплаты зарплатных налогов;

— отсутствие расчетного счета в компании в течении 3-х месяцев после ее открытия;

Статьей 86 НК РФ банки обязаны сообщать налоговой инспекции обо всех открытых счетах ООО. Если это будет один или два счета в разных банках, то конечно же вопросов не будет.

Но если это будет много разных счетов (валютные, транзитные) и в разных банках- то камеральный отдел обязательно запросит в банке выписку по этим счетам и проследит движение средств.

— наличие 10 и более расчетных счетов у компании в разных банках и перевод средств со счета на счет;

— удельный вес вычетов по НДС 98% и более;

— наличие в выписке ЕГРЮЛ недостоверных данных (массовый или неподтвержденный юрадрес, учредитель или гендиректор компании-нерезидент РФ) и тд.

Как обезопасить свой бизнес

Для защиты бизнеса от недобросовестных компаний позаботьтесь о детальном контроле контрагентов по обозначенным факторам риска. Проверять партнеров может руководитель, либо делегировать обязанности на подчиненных. Например, вменить обязанности по проверке контрагентов юристу предприятия или финансовому директору.

Закрепите обязанности в должностной инструкции ответственного работника. Ознакомьте специалиста в положениями норматива под роспись. Систематический анализ и контроль позволит исключить «встречи» с мошенниками.

Как самостоятельно проверять признаки организации однодневки? Налоговая служба разработала ряд интернет сервисов, которые позволяют получить достоверную информацию о деловом партнере. Единый портал проверок размерен в разделе «Проверь себя и контрагента».

Как выявить фирму-однодневку

Сотрудничество с нелегальными организациями, даже непреднамеренное, сурово карается законом (ВАС РФ от 21.02.2011 №ВАС-17648/10). Чтобы не столкнуться с такими неприятностями, следует тщательно выбирать контрагентов. Достаточно для этого соблюдать простые рекомендации:

Перед заключением договора с контрагентом, следует запросить у него некоторые копии документов: Устав предприятия, выписку из гос.реестра, документы подтверждения полномочий руководителя и/или его представителя, а также копии подписей директора и бухгалтера.

Важно лично пообщаться с директором фирмы, выяснить адрес фактического размещения организации и по возможности посетить его.

В ходе сотрудничества рекомендуется внимательно следить за характером ведения первичной документации контрагента: есть ли грубые ошибки, насколько тщательно они проверяют качество входящей документации и так далее.

Стоит рассмотреть банк, в котором открыт расчетный счет контрагента. Является ли банк надежным, не отозвана ли у него лицензия – это можно выяснить в Центральном Банке РФ.. При появлении сомнений касательно надежности организации следует провести более глубокую ее проверку либо отказаться от сотрудничества с ней

При появлении сомнений касательно надежности организации следует провести более глубокую ее проверку либо отказаться от сотрудничества с ней.

Какие минимальные действия должна провести добросовестная «белая» компания для проверки своего потенциального контрагента, чтобы в случае чего ФНС сочла ее осмотрительной и не заподозрила в сознательном сотрудничестве с «однодневкой»? Самыми важными являются следующие проверочные процедуры.

-

Юридическое лицо – исключительно действующее. Выше отмечено, что выписка из государственного реестра ЕГРЮЛ должна быть одним из запрашиваемых до сделки документов. Получив эту информацию (чаще всего в электронном виде), сохраните ее, обозначив дату получения. Это сможет доказать своевременность запроса. Однако, только наличия этой выписки недостаточно для того, чтобы установить должную степень осмотрительности, которая в случае проблем устроит суд.

Кроме выписки из реестра, нужно проверить, действительно ли компания-контрагент является налогоплательщиком. Это можно сделать на сайте ФНС: там отображается список компаний, имеющих задолженности по налоговым платежам и декларациям в течение года. Естественно, лучше, если вы не обнаружите в этом списке своего будущего партнера.

Стоит проверить правоспособность еще одним или несколькими из имеющихся ресурсов:

- реестр недобросовестных поставщиков – вы узнаете, замечено ли за проверяемой фирмой неисполнение обязанностей по госзакупкам;

- банк данных исполнительных производств – не попала ли компания в список «официальных» должников;

- единый федеральный реестр сведений о фактах деятельности юридических лиц – там можно почерпнуть сведения об уставном капитале и активах фирмы;

- картотека арбитража – выясните, попадала ли компания в поле деятельности арбитражного суда и по каким вопросам.

- Лицензии имеются, разрешения действуют. В некоторых случаях исполнение договора с контрагентом предусматривает обязательное наличие у последнего той или иной лицензии (если вид деятельности подпадает под один из пунктов, перечисленных в ст. 12 Федерального Закона «О лицензировании»). Иногда требуется не лицензирование, а членство в саморегулируемых организациях (СРО), например, для оказания аудиторских услуг, проектирования и др. Не лишним будет попросить контрагента предоставить копии документов, подтверждающих этот факт, либо проверить их наличие в самой СРО.

- Переговорщики имеют полномочия. Даже если фирма подлинная, может случиться так, что ее представители не имеют полномочий заключать договоры или обговаривать их условия, а значит, сделка с ними не будет действительной. Убедитесь, что лица являются действующими сотрудниками фирмы и обладают правом подписи на соответствующей документации.

- Компания действительно работает. Нужны доказательства, что контрагент имеет в наличии все способы для выполнения обязательств по заключаемому договору. Это может доказать запрошенная вами справка о, например, материально-технической базе, наличии профильных специалистов, объеме заключенных аналогичных договоров и т.п. Полезно поинтересоваться у других партнеров, с которыми уже работала проверяемая компания, отзывами о сотрудничестве.

Существуют судебные прецеденты, на основании которых при выполнении «перестраховок» указанными способами фирма, «попавшая» на однодневку, была обелена как добросовестно проведшая проверку надежности потенциального партнера.

Разбираемся с понятиями

Официальное толкование термина «подставные лица» содержится в примечании к ст. 173.1 УК РФ. Ключевым признаком фигурантов норма называет отсутствие реальной цели руководства или управления организацией. Парламентарии выделили две группы:

- Сознательное участие в преступлении. Злоумышленники предлагают гражданам плату за подписание документов и явку в регистрирующие органы. Подставные лица понимают противоправность деяния, но идут на сделку в погоне за «легкими» деньгами. Реальные бенефициары готовы регулярно платить за незаконную услугу. Выходить из тени они не желают по разным причинам. Схемой предпочитают пользоваться бывшие банкроты, дисквалифицированные директора, а также недобросовестные судьи, правоохранители и госслужащие. Выявить преступление сложно, так как соучастники сотрудничают длительное время. Члены криминальных формирований отличаются высокой юридической грамотностью, поддерживают и покрывают друг друга.

- Жертвы мошенников. Если целями злоумышленников является уклонение от налогов или отмывание криминальных заработков, регистрируется фирма-однодневка. На роль подставного лица подбирают соответствующего человека. Людей стараются ввести в заблуждение относительно сути сделки. Нередко мошенники используют украденные или недействительные паспорта. Получение денег за подпись кажется выгодным предложением алкоголикам, наркоманам, лицам без определенного места жительства. Жертвами мошенников становятся малограмотные россияне и пенсионеры. Встречаются в практике и случаи создания предприятий на имя умерших людей.

Подставным лицам из первой группы УК РФ грозит суровыми санкциями. Продолжительность жизни такого бизнеса может быть внушительной. Общественная опасность сводится к криминализации коммерческого сегмента. Прикрываясь чужими именами, бизнес ведут коррумпированные чиновники, депутаты, судьи. Кроме того, люди, неоднократно попадавшие в поле зрения правоохранителей, продолжают реализовывать свои схемы. Мошенничество приобретает широкий размах.

Если речь идет о второй группе, выяснению подлежат обстоятельства создания юридического лица. Степень участия фигуранта в преступлении оценивается комплексно. На основе полученных сведений определяют процессуальную роль. Так, статья 173.2 УК РФ предусматривает ответственность за регистрацию компаний по чужим документам. Если паспорта крадут, изымают под угрозами или иным образом выманивают, «номиналов» признают потерпевшими. Срок жизни у таких компаний минимальный. Нередко их создают для проведения всего одной сделки. Судьба подставных лиц злоумышленников не волнует.

Ответственность

Уголовная ответственность за фирмы-однодневки регламентируется статьями 173.1 и 173.2 УК РФ. В некоторых случаях может применяться административная ответственность в виде выплаты штрафа.

Согласно статье 173.2 УК РФ за незаконное образование юридического лица грозит следующее наказание:

- Штраф от 100 000 до 300 000 рублей.

- Материальное взыскание в размере суммарного дохода за последние 7 месяцев.

- сроком до 3 лет.

- Лишение свободы на срок до 3 лет.

Ужесточение наказания будет иметь место в том случае, если преступление было совершено должностным лицом. В таком случае штраф может быть в размере до 500 000 рублей, а лишение свободы на срок до 5 лет.

Также предусматривается уголовная ответственность за предоставление чужих документов:

- Штраф от 100 000 до 300 000 рублей.

- на срок до 240 часов.

- Исправительные работы на срок до 2 лет.

Если документ был куплен, то ответственность, следующая:

- Штраф от 300 000 до 500 000 рублей.

- Принудительные работы на срок до 3 лет.

- Лишение свободы на срок до 3 лет.

Преследование по закону

Деятельность однодневных фирм ведет к подрыву государственного бюджета. Искусственное занижение налоговых отчислений влечет отсутствие налоговых поступлений в региональные бюджеты субъектов РФ. Создание и ведение деятельности подобных подставных фирм влечет за собой преследование по закону. Лица, обвиняемые за создание однодневки, несут уголовную ответственность согласно положениям уголовного законодательства.

Деятельность однодневных фирм ведет к подрыву государственного бюджета. Искусственное занижение налоговых отчислений влечет отсутствие налоговых поступлений в региональные бюджеты субъектов РФ. Создание и ведение деятельности подобных подставных фирм влечет за собой преследование по закону. Лица, обвиняемые за создание однодневки, несут уголовную ответственность согласно положениям уголовного законодательства.

Суд, рассматривая дела о деятельности подставной фирмы, будет руководствоваться ст. 173.1 и ст. 173.2 УК. К сожалению, настоящие организаторы незаконной деятельности часто остаются в тени, т.к. определение злого умысла с их стороны очень затруднено. Ответственность за действия подставной компании, как правило, несет ее руководитель.

Виновное лицо штрафуется в фиксированном размере до 500 тысяч рублей или в виде суммирования дохода виновного за период до 3 лет. Возможно вынесение обвинительного вердикта с назначением принудительных работ. В отдельных случаях преступник лишается свободы на 5 лет.

На видео о фирмах-однодневках

В пресечении деятельности фирмы-однодневки заинтересовано не только государство. Работа по их выявлению ведется финансовыми структурами и специализированными службами безопасности.

На федеральном уровне принимаются новые поправки, ведущие к усложнению процесса регистрации юрлица. С 2016 года активная работа проводится и силами сотрудников фискального органа:

- данные о действующих организациях проходят серьезную проверку;

- при создании новых фирм возможно назначении дополнительной проверки подаваемых в ФНС сведений;

- у налоговой инспекции появилось больше оснований для отказа в регистрации нового юрлица на законных основаниях.

Данные меры призваны решить проблему ухода от налогов в особо крупных масштабах, и обеспечить приток фискальных отчислений в бюджет страны.

Понятие фирмы-однодневки

Несмотря на то что такого юридического понятия как «фирма однодневка» законодательно не закреплено (о каких «однодневках» может серьезно идти речь применительно к организациям, которые по два года не сдают отчетность!), фискальные органы пытаются его сформулировать.

В письме ФНС от 11 февраля 2010 г. № 3-7-07/84 содержится следующее определение: «Под фирмой-однодневкой в самом общем смысле понимается юридическое лицо:

-

не обладающее фактической самостоятельностью;

-

созданное без цели ведения ,

-

не представляющее налоговую отчетность;

-

зарегистрированное по адресу массовой регистрации, и т.д.»

Этим устоявшимся термином, как правило, называют организации, которые в установленном порядке зарегистрированы в качестве юридических лиц, однако при этом:

-

учредителем значится либо умерший человек, либо лицо, волеизъявление которого было фиктивным (регистрация по утерянному или похищенному паспорту, по паспорту лица, отбывающего наказание, связанного с лишением свободы и т.п.);

-

организация не находится по юридическому адресу, который к тому же может быть адресом так называемой «массовой регистрации» (в постановлении ФАС Московского округа от 24 июля 2007 г. по делу N КА-А40/7173-07 приведен пример: по юридическому адресу г. Москва, ул. Дубнинская, 44а, зарегистрировано свыше 2500 организаций);

-

организация не платит налогов и не , а если и сдает, то «нулевую»;

-

осуществляемые хозяйственные операции имеют «бумажный» характер, поскольку не связаны с реальным производственным процессом и движением товарно-материальных ценностей.

Почему опасно иметь дело с однодневками

Хотя сбор информации о контрагенте противоречит общим принципам функционирования гражданского оборота, но проверять контрагента при заключении договоров все же необходимо как для того, чтобы иметь хоть какую-то уверенность в том, что ваша фирма получит деньги, так и для того, чтобы избежать в сделках с фирмами-однодневками. Исчерпывающего ответа на этот вопрос нет, поэтому ориентироваться надо на судебную практику.

Суды считают, что организация должна выбирать таких контрагентов, связь с которыми не повлечет для нее дополнительных налоговых начислений. Если инспекторы заявляют об использовании схемы минимизации налогов, то в общем случае суды проверяют следующие обстоятельства:

-

проявил ли налогоплательщик ;

-

есть ли у контрагента расходы на ведение хозяйственной деятельности;

-

носят ли платежи, проходящие через эту компанию, транзитный характер;

-

поступили ли денежные средства реальному производителю товаров (работ, услуг) либо вернулись тому, от кого ушли;

-

соответствует ли размер цены на товар, приобретенный налогоплательщиком, средним ценам, сложившимся на рынке;

-

целесообразны ли сделки с экономической точки зрения.

Налогоплательщик считается добросовестным, пока не доказано обратное, т. е. пока не установлена умышленная связь с однодневкой или просто информированность о статусе контрагентов-злоумышленников (письмо Минфина России от 24.09.2010 № 03-02-07/1-423). Доказывать это «обратное» должен именно налогоплательщик. Ведь согласно позиции ВАС РФ риск наступления неблагоприятных последствий от заключения хозяйственных сделок с юридическими лицами, осуществляющими деятельность не в соответствии с требованиями действующего законодательства, несут сами предприниматели (определение ВАС РФ от 21.02.2011 № ВАС-17648/10).

Контакты с «однодневками» чреваты для налогоплательщиков следующими негативными последствиями:

-

отказ в налоговом вычете входного НДС;

-

отказ в признании расходов при исчислении налогооблагаемой прибыли.

Однако указанные налоговые последствия должны возникать у налогоплательщиков только при наличии условия, которое обозначено в п. 10 Постановления Пленума ВАС РФ от 12 октября 2006 г. № 53 «Об оценке арбитражными судами обоснованности получения налогоплательщиком налоговой выгоды»: «Факт нарушения контрагентом налогоплательщика своих налоговых обязанностей сам по себе не является доказательством получения налогоплательщиком необоснованной налоговой выгоды.

может быть признана необоснованной, если налоговым органом будет доказано, что налогоплательщик действовал без и осторожности и ему должно было быть известно о нарушениях, допущенных контрагентом, в частности, в силу отношений или аффилированности налогоплательщика с контрагентом»

Ликвидация компаний однодневок

Под формулировкой «фирма-однодневка» подразумевается юридическое лицо, которое фактически не обладает самостоятельностью.

Как правило, такого рода образование не ведет предпринимательскую деятельность, вследствие чего не предоставляет налоговую отчетность.

Какие основания

В законодательных и подзаконных актах не даны разъяснения относительно формулировки «фирма-однодневка». Хотя она широко используется государственными органами в официальных документах.

По своей сути фирма-однодневка есть контрагент, ведущий деятельность исключительно «на бумаге». Его действия позволяют сократить налоговую базу партнеров, способствуют расхищению средств государства.

Одной из особенностей процедуры является привлечение руководства и учредителей фирмы-одиночки к ответственности за допущение неправомерных действий на протяжении 2 лет после прекращения ее существования.

Особенности процесса

Законодателем не установлена процедура ликвидации фирмы-однодневки, не определен порядок прекращения ее существования. Она обладает рядом признаков, которые отличают ее от других юридических лиц.

К ним относится:

- образование с целью проведения конкретной финансовой операции;

- непродолжительность срока функционирования фирмы;

- местонахождение по адресу, где произведена массовая регистрации юрлиц;

- не предоставление налоговой отчетности;

- прохождение регистрации лицами, не имеющими к фирме непосредственного отношения.

Последовательность осуществления ликвидации в добровольном порядке:

| Показатели | Описание |

| Проведение общего собрания | с повесткой дня о ликвидации фирмы учредителей с составлением его протокола либо принятие решения о ликвидации единственным учредителем |

| Формирование ликвидационной комиссии | — |

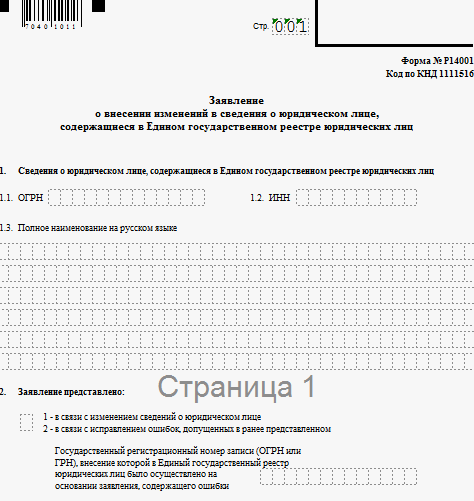

| Уведомление инспекции ФНС о ликвидации фирмы | оформленного на бланке с унифицированной формой – Р15001 |

| Опубликование | в официальных периодических изданиях о начале процедуры ликвидации |

| Прохождение внеочередной, выездной проверки инспекции ФНС | — |

| Погашение задолженностей | перед кредиторами, уплата налогов, обязательных платежей и сборов |

| Составление ликвидационного баланса | промежуточного и окончательного |

| Закрытие расчетных счетов в банке | — |

| Осуществление регистрации о ликвидации фирмы инспекцией ФНС | на основании заявления, оформленного на бланке с формой Р16001. Она исключает фирму из ЕГРЮЛ и выдает свидетельство |

Признаки фирмыоднодневки по приказу ФНС 2019 — 2020 и уголовная ответственность

Федеральная налоговая служба обновила рекорд в борьбе с фирмами-однодневками. Количество неблагонадежных компаний упало до 4,7% от общего числа зарегистрированных в России юридических лиц, сообщила РБК пресс-служба ведомства.

- По последним данным ФНС, в Едином государственном реестре юридических лиц содержатся сведения о 3,9 млн организаций, а число компаний с признаками фиктивности снизилось до 186,9 тыс. «С 1 января 2017 года количество таких компаний сократилось более чем на 1 млн», — подчеркивают налоговики.

- Однодневками ФНС считает юрлиц, не ведущих реальную деятельность, зарегистрированных по адресу массовой регистрации и, как правило, имеющих убытки или нулевые доходы и расходы. Среди других признаков однодневок — отсутствие сотрудников, значительные отклонения уровня рентабельности от средних по отрасли, регистрация юрлица незадолго до сомнительной сделки, отсутствие упоминаний в открытых источниках.

Как подсчитал ранее РБК, в 15% российских компаний, данные о которых раскрывает ФНС, нет ни одного сотрудника, в 50% фирм работают по одному-два человека. Как минимум 19% юрлиц убыточны, 25% сдали отчетность с нулевыми доходами и расходами.

ФНС уже не в первый раз фиксирует рекордное сокращение числа однодневок — летом 2018 года их доля упала до исторического минимума 7,3% от общего числа всех компаний, о чем впоследствии глава службы Михаил Мишустин докладывал президенту Владимиру Путину.

- Борьба с фирмами-однодневками усилилась в последние три года. Еще в начале 2016 года число юрлиц с признаками фиктивности достигало 1,6 млн — практически половина всего российского бизнеса.

- За 2018 год ФНС исключила из ЕГРЮЛ 487,8 тыс. недействующих фирм. Изменения в законе о госрегистрации с 2017 года позволили ФНС исключать из реестра юрлица с недостоверными сведениями без обращения в суд (по данным на 1 апреля, из реестра исключено около 90 тыс. таких юрлиц). ФНС также отказывает в регистрации компаний лицам, причастным к нарушениям в последние три года.

С чем это связано

- К сокращению числа фирм-однодневок привела работа Росфинмониторинга, ФНС и силовых структур, в первую очередь ФСБ, сказал РБК начальник отдела инвестиций «БКС Брокер» Нарек Авакян.

- «Об этом можно судить, например, по многочисленным рейдам силовиков в различные компании-«прачечные» и на розничные рынки, а также по росту числа запросов ФНС в банки на предмет тех или иных транзакций. Сейчас налоговики стали интересоваться крупными переводами и платежами даже у физлиц, а не только юридических», — отметил Авакян. Невозможно взять и внести крупную сумму свыше 600 тыс. руб. на банковский или брокерский счет без официального подтверждения дохода, напоминает он.

- Немалую роль в борьбе с однодневками сыграли изменения в правилах декларирования НДС, доначисления налогов и штрафов, риск привлечения к уголовной ответственности, указывает партнер юридического бюро «Падва и Эпштейн» Павел Герасимов. Такой способ ведения бизнеса становится все более рискованным.

- Однако обратная сторона борьбы с мошенничеством — растущее давление на бизнес, усложнение налогового и финансового учета на предприятиях и рост «коррупционного налога», отметил Авакян. «Под общую метлу попадают и абсолютно благонадежные компании, например, адрес регистрации которых по каким-то причинам не понравился инспектору», — сказал руководитель проектов Практики налогового консультирования МЭФ PKF Александр Овеснов.

Сокращение числа фирм-однодневок до минимума не означает, что проблема искоренена, уверен директор исследовательского центра «Интерфакс ЛАБ» Илья Мунерман: «Недобросовестные предприниматели по-прежнему действуют в криминальном бизнесе, просто они переключили свое внимание с противоправных действий в отношении государства на противоправные действия в отношении других компаний и банков. Лишь треть однодневок создаются для ухода от уплаты налогов»

Большинство же неблагонадежных фирм — это «фиктивные дилеры крупных компаний, мошенники, которые принимают платежи по банковским картам и не оказывают соответствующие услуги», сказал эксперт.

Кроме того, многие участники хозяйственного оборота, использующие юрлица для спорных операций, научились соблюдать критерии, по которым ФНС выделяет фирмы-однодневки, обратил внимание партнер юридического бюро «Падва и Эпштейн» Антон Бабенко