Правила обмена валюты: порядок действий, изменения 2018 года

Содержание:

- Конвертация по кросс курсу

- Обмен валюты в банках

- Какие операции доступны клиенту

- Скрытые проценты и другие опасности

- Заработок на обмене валюты

- Обменные пункты

- Безопасность и комиссии при обмене валют

- Когда конвертация валюты может принести выгоду?

- Если есть безналичные доллары

- Какие условия предлагают банки по вкладам в валютах

- Варианты пополнения долларового счета

- Стоп мошенничеству

- ЧТО БУДЕТ В БУДУЩЕМ С КУРСОМ РУССКОГО РУБЛЯ

- Что значит курс покупки/продажи при совершении операций с валютой

- Обмен в отделении банка

- Комиссии и ограничения

- Рекомендации специалистов

- Как банки устанавливают курс

- Особенности перевода рублей в доллары через Сбербанк-Онлайн

- Заключение

Конвертация по кросс курсу

Если вы решили отвергнуть первый способ по причине его непривлекательности, то мы предлагаем вам ознакомиться с обменом по кросс курсу. В данном случае нет необходимости задействовать национальную валюту.

В чем суть данного способа? Он предполагает прямой обмен одной валюты на ту, которая вам нужна. Допустим, стоимость доллара равняется 0,8 евро, получается, мы имеем четкое понимание стоимости и не привлекаем разменные средства. Порой, такая операция является более экономичной, именно поэтому данный способ представляет интерес.

Однако и у этого метода есть свои минусы. Речь идет о следующих факторах:

Не каждая банковская организация работает по такой схеме. Предположим, вы решили обменять деньги и захотели узнать, какие предложены курсы валют в разных учреждениях. Но уже на этом шаге вы поймете, что сложно даже просто найти банк, который производит такие сделки.

Никто не гарантирует, что этот вариант однозначно выгоден

Важно учитывать, что курсы валют, взятых в отдельности, для нас это евро, доллар и рубль, имеют существенное отличие от кросс курса. Различие заключается в разных принципах формирования, что налагает существенные отличия

Для более подробного ознакомления с этой темой стоит прибегнуть к изучению специальной литературы. Если же у вас есть пробелы в знаниях по этой тематике, то понять эту процедуру вряд ли получится. Как минимум, нужно запомнить, что курсы, которые предлагаются в банках, обменных точках и кросс курс — все это различные области, независящие друг от друга и меняющиеся ежедневно.

Производя валютный обмен доллар-евро, необходимо узнать курс непосредственно в момент перед совершением операции для того, чтобы определить выгодный для себя способ. Например, если сегодня обменные пункты предоставляют наиболее выгодные условия конвертации в сравнении с кросс курсом, то уже завтра ситуация может диаметрально измениться, и вы будете в более выигрышном положении, если выберете другой способ.

Обмен валюты в банках

Для граждан, не имеющих доступа к бирже самым оптимальным местом, где выгодно поменять доллары на рубли можно, является банк. В нем курс российского рубля к доллару определяется исходя из данных Центрального Банка.

Конечно, в разных финансовых учреждениях котировки на иностранную валюту могут отличаться. Но разница будет заметна только в том случае, если обмену подлежит сумма свыше тысяче долларов. Но, несмотря на это, обмен валюты в банке является одним из самых надежных способов. Особенно если он имеет государственную поддержку. Например, Сбербанк России, ВТБ24. Однако некоторые частные банки производят обмен валют по более выгодному курсу по отношению к рублю. Такими банками являются:

- «Альфа-Банк»;

- УРАЛСИБ;

- «Райффайзен-Банк»;

- «Хоум Кредит».

Обмен долларов на рубли в банке является самым простым и привычным способом, но к сожалению, далеко не самым выгодным.

Какие операции доступны клиенту

Сбербанк предоставляет своим клиентам множество способов, позволяющих обменять валюту, приобрести или продать её. Подобные операции выполняются на бесплатной основе, так как финансовая организация зарабатывает на разнице курсов покупки/продажи. Чаще всего, клиенты предпочитают обменивать доллары и евро на рубли и обратно, однако, нередки случаи, когда требуется осуществить конвертацию по кросс-курсу.

Подобный курс устанавливается банком ежедневно. Помимо прочих операций, Сбербанк РФ оказывает услуги по размену иностранных и национальных денежных знаков на купюры с небольшим номиналом. Они оказываются на платной основе, их стоимость составляет 5% от суммы размениваемых средств.

При обмене поврежденных иностранных купюр взимается комиссия

Скрытые проценты и другие опасности

Даже если вы нашли хороший обменник, где обменять валюту можно выгодно, расслабляться рано. Российские обменники (да и заграничные тоже) известны тем, что используют любую возможность, чтобы нажиться на клиенте. Винить их в этом нельзя, но вот откровенные мошенничества в отношении вас предупредить можно.

Перед тем как идти в банк менять российские рубли, нужно заранее уточнить несколько моментов.

- Нужно узнать, совпадает ли курс обмена, который представлен на сайте в интернете, с курсом в этом конкретном отделении. Даже если для всего банка представлен один курс, в разных отделениях он может быть различным, о чем честно предупреждается на сайте самыми маленькими буквами.

- Уточните, есть ли комиссия при покупке долларов.

- Выясните, какова минимальная сумма для обмена и сколько валюты в данный момент находится в обменнике. Иначе может случиться ситуация, что ваши рубли заберут, а доллары придут на следующий день и с вами рассчитаются по невыгодному курсу. Если валюту пришлось заказывать, закрепите распиской или договором, по какому курсу вы будете покупать валюту.

- Учтите, что в некоторых обменниках установлен разный курс для крупных банкнот и для мелких. Крупные доллары обычно стоят дешевле, чем мелкие.

- Иногда с вас могут взимать комиссию за износ купюры. Учтите, что в отношении рубля это несправедливо. В каком бы состоянии ни была банкнота отечественной валюты, хоть переклеенная скотчем, ее обязаны принять без штрафов и санкций.

Заработок на обмене валюты

Не обязательно ждать сильного повышения курса, для заработка. Многие используют постоянные колебания валютных курсов для извлечения прибыли.

Если посмотреть на график цен, то можно увидеть, что в течение месяца, недели — котировки могут изменяться на несколько процентов. Ловля таких выгодных моментов для продажи или покупки позволяет зарабатывать на обмене валюты.

Где и как на этом можно заработать?

Снова обменники в банках?

Дня наших целей не очень подходят. Даже если использовать мониторинг лучших предложений.

Почему? Наличие высокого спреда или разница между покупкой и продажей. Каждый банк накидывает свой интерес. В среднем спред варьируется от 2-4% и выше.

Он будет съедать львиную долю прибыли. Возможность заработка появляется только при резких скачках курса за короткое время.

Но и банки не дураки. В этот период высокой волатильности, они расширяют спред. Мне доводилось наблюдать разницу между покупкой и продажей в 10-12%.

Минус: высокий спред банка.

Рынок Форекс

Для старта потребуется скромная сумма, буквально в несколько долларов. Можно зарабатывать на любой валюте (несколько десятков валютных пар). И не только за счет роста, но и падения.

Спред, в отличие от банковских обменников — минимальный (десятые доли процента).

Главная проблема — высокое кредитное плечо. Форекс-брокеры изначально ставят игроков (или трейдеров) в заведомо проигрышное положение. Устанавливая плечи в пропорции 1 к 100 и выше.

Это значит, что на каждый имеющийся доллар вы покупаете 100 долларов. И если курс вырастает всего на 5 процентов, ваша прибыль составит 500%. При таком раскладе имея 1 000 баксов, зарабатываем сразу $5 000 сверху.

Как заманчиво это звучит!!!

Правда, если курс снизится всего на 1%, трейдер теряет свои капитал. Полностью.

Плюсы. Огромная потенциальная доходность. Можно получать прибыль на минимальных изменениях котировок. Каждый день.

Минусы:

- Требуется опыт. Знание основ технического анализа, риск-менеджмента.

- Огромные риски слить весь капитал.

ПАММ счета

Для тех кто не имеет опыта торговли на Форекс. Не горит желанием разбираться, тратить время (и нервы) на трейдинг, есть возможность инвестировать через ПАММ счета.

Звучит логично. Вверить собственный капитал человеку, имеющий бОльший опыт и знания.

Нужно только уметь правильно выбирать ПАММ счет.

Памм счета можно отнести к агрессивным, умеренным и консервативным.

Агрессивный — большая доходность, при огромных рисках. Управляющие могут за год удвоить-утроить капитал. Но также высока вероятность просадок счета до 30-50% и даже 80-90%. Вплоть до полного слива всего депо инвестора.

Консервативный — осторожная торговля, с минимальными рисками. На первом месте стоит получение дохода, с сохранением капитала. Потенциальная доходность 10-20% в год.

Умеренный находится посередине.

Минусы:

- высокие риски получения убытков (даже при консервативном управлении);

- высокая плата за управление (от 20 до 50%) от получаемой прибыли.

- риск выбора неправильного ПАММ счета.

Покупка валюты на Московской бирже

Смысл аналогичный Форексу. Покупка и продажа валюты и заработок на колебаниях цен.

Только играем на свои. Без всяких кредитных плеч.

Огромный плюс — это биржевые котировки. Разница цен между покупкой и продажей — минимальная (десятые-сотые процента). В разы ниже, чем у банковских обменников.

Минусы. Торговля ведется кратно лотам. 1 лот (минимальная сумма покупки валюты) — 1 000 условных единиц (долларов или евро).

Для торговли нужен доступ (получаем через брокера). Покупать и продавать валюту можно 5 дней в неделю (во время работы валютного рынка).

Альтернативный вариант

Как альтернатива валютному рынку, можно использовать сервис Тинькофф инвестиции. Смысл покупки валюты тот же. Курс тоже. Только совершать сделки можно уже не на 1 тысячу и выше, а от 1 доллара или евро.

Купленную валюту кстати можно вывести. Бесплатно.

За первую сделку можете получить 1 000 рублей от брокера.

Минусы:

- комиссия за сделку 0,3%;

- ежемесячная плата — 99 рублей (если операций по счету не было, плата не взимается).

Обменные пункты

Чаще всего доллары на рубли меняются в обменных пунктах, однако при валютных операциях в таких местах торопиться не стоит – следует пройтись по нескольким обменным пунктам, чтобы узнать, какой в них предлагается курс. В разных обменных пунктах курс может существенно различаться, поэтому торопиться не стоит, особенно когда речь идет об обмене крупной суммы.

Обменивая рубли в обменных пунктах, следует быть очень внимательными – есть такие недобросовестные обменные пункты, которые используют очень хитрые уловки: на табло показывается курс конвертации один, а когда осуществляется операция, то расчет происходит по совершенно другому курсу, который, как нетрудно догадаться, является далеко не таким выгодным, как это было представлено на табло. Нередки случаи, когда клиенты таких недобросовестных обменных пунктов не замечают обмана, а в случае обнаружения сотрудники обменного пункта пояснят, что указанный на табло курс обмена действителен только, если обменивается не менее 300 тысяч рублей, то есть вернуть свои деньги обратно при таком раскладе будет крайне затруднительно. Поэтому, прежде чем обменять деньги, нужно внимательно ознакомиться с условиями, тогда не возникнет такого рода недоразумений.

Безопасность и комиссии при обмене валют

И вот, мы подошли к главному вопросу: где производить обмен электронных валют в интернете. Ответ достаточно простой. В пунктах обмена, или по-простому в «обменниках».

При этом, подойдет не любой обменник. У всех обменных пунктов разная комиссия

Кроме того, важно убедиться в надежности сервиса

Обменные пункты — это, по-сути, финансовые посредники. Логично, что за свои услуги они берут комиссию. Безусловно, часть комиссии идет на вознограждение владельцев обменного пункта. Друга часть расходуется на развитие обменника и его безопасность.

Таким образом, чем меньше комиссия, тем больше вероятность получить некачественный обмен. Поэтому, не стоит сильно жадничать. Нередко, в погоне за низкими комиссиями люди теряют все деньги. А значит, наша задача найти баланс между надежностью и комиссиями обменного пункта.

Когда конвертация валюты может принести выгоду?

Несомненно, правильное понимание процесса конвертации может принести существенную прибыль. Однако в погоне за деньгами не стоит забывать об элементарных правилах безопасности. Доверять работу с деньгами лучше проверенным обменным пунктам, либо банкам.

Для того чтобы обмен валюты принес прибыль необходимо наступление ряда условий:

- Выгодный курс конвертируемой валюты. Другими словами отметки должны быть такими, при которых покупка совершается по низким показателям, а продажа по высоким. Очень часто клиенты путают банковские курсы, и ошибочно принимают продажу за покупку. Не стоит забывать, что финансовые учреждения предлагают именно те котировки, которые выгодны им;Для того чтобы получить максимальную выгоду, нужно внимательно следить за прогнозами аналитиков, и вовремя совершать операции. Поскольку курсы конвертации в течение рабочего дня могут меняться несколько раз;

- Если речь идет об операциях по мультивалютным депозитам, то следует знать, что курс обменного пункта банка при работе с наличностью может не совпадать с курсом, по которым проводятся безналичные операции. Обычно для своих клиентов, банки устанавливают наиболее выгодные предложения;

Важно! Двойная конвертация никогда не принесет выгоду. Поскольку клиент должен сначала купить валюту по одному курсу, а последующая продажа произойдет уже по другим значениям

В итоге клиент может понести существенные убытки.

Если операция происходит между счетами клиента и банка, при этом они представлены в одинаковой валюте, то такая операция не представляет собой конвертацию.

Если есть безналичные доллары

Конвертацию нетрудно осуществить несколькими способами. Крупнейший банк России предлагает на выбор использовать услуги:

• банкоматов;

• уполномоченных офисов;

• терминалов (не все из них имеют данную функцию!);

• сервиса Сбербанк Онлайн.

Так, если у вас есть необходимость обменять, к примеру, 100 долларов, из хранящихся в финучреждении средств, то в меню терминала или же банкомата выбирают:

• валютный счет в качестве источника списания;

• рублевый – для зачисления.

Во всех ситуациях перед операцией клиента познакомят с действующим на момент обмена курсом и правилами. Причем известно, что некоторые вкладчики обладают определенными льготами, и, следовательно, доллары в рубли им переведут на более выгодных, чем в общих случаях условиях.

К примеру, преференции дают физическим лицам, активировавшим следующие пакеты услуг:

• «Премьер»;

• «Первый».

Более выгодные курсы в названных пакетах действуют в ситуации, когда операцию проводят с помощью:

• двух счетов;

• вклада и дебетовой карточки.

Указав необходимые реквизиты, клиент подтверждает операцию обмена либо отказывается от ее, если курс не слишком выгоден. Стоит упомянуть еще один немаловажный момент – перевести доллары с кредитки на дебетовую карточку нельзя. Такое действие прямо запрещено правилами банка. А вот обратная операция не вызовет никаких затруднений.

Указав необходимые реквизиты, клиент подтверждает операцию обмена либо отказывается от ее, если курс не слишком выгоден. Стоит упомянуть еще один немаловажный момент – перевести доллары с кредитки на дебетовую карточку нельзя. Такое действие прямо запрещено правилами банка. А вот обратная операция не вызовет никаких затруднений.

Вывод валюты с пластика возможен, лишь если это предусматривает заключенный договор. Чтобы конвертировать доллары в рубли, необходимо иметь два счета зарегистрированных на одного гражданина.

Еще действуют определенные ограничения по:

• максимальной сумме;

• предельному суточному объему;

• месту выдачи карточек.

Какие условия предлагают банки по вкладам в валютах

Если вы решили открыть вклады в различных валютах, лучше выбирать надежные проверенные банки. Сегодня государство страхует вклады населения на сумму до 1,4 млн, но к сожалению, правило распространяется только на сбережения в рублях. Именно поэтому банк должен быть максимально надежен. Лучше всего остановить выбор на тех, что имеют гос. капитал, такие как Сбербанк, ВТБ, РосСельхозБанк и некоторые другие.

В целом наше государство не заинтересовано в том, чтобы население хранило деньги в иностранной валюте, такую политику проводит Центробанк РФ. Поэтому сегодня процентная ставка по вкладам в евро и долларах намного ниже, чем по рублевым. Она составляет всего 1,5-2% годовых, при том, как рубли можно вложить под 7-9%.

На сегодняшний день вклад в долларах выгоднее, чем в евро. Если ставка по первому может достигать 1,8-2%, то евро можно положить на хранение в банк менее чем под 0,5%.Но не стоит забывать, что по долларам и евро вы можете получить дополнительный доход от курсовой разницы.

Варианты пополнения долларового счета

Положить деньги можно тремя способами:

- через операционную кассу;

- через банкомат;

- через Сбербанк Онлайн.

В операционной кассе

Это самый надежный и простой способ пополнения инвалюты. Касса принимает доллары и рубли, которые конвертируются по текущему курсу. Если долларовые банкноты имеют какие-то видимые дефекты, то за определенную комиссию кассир поменяет их на новые.

В банкомате

Для пополнения инвалюты можно использовать и эти банковские устройства, однако, они не принимают иностранные купюры. Чтобы положить на инвалютную карту доллары, нужно в банкомат внести рубли, которые при помощи программного обеспечения будут пересчитаны по текущему курсу. Таким образом карта будет пополнена.

В Сбербанке Онлайн

Пополнение инвалюты данным способом возможно только для клиентов, предварительно подключивших соответствующую функцию и имеющих не пустые рублевые счета. Войдя в Сбербанк Онлайн, они могут перевести деньги с рублевой карточки на долларовую с учетом обменного курса на момент перечисления.

Стоп мошенничеству

Итак, выбрано место, где можно выгодно обменять рубль на доллар, выбран курс, вы перешли непосредственно к процессу обмена. И тут расслабляться не стоит, особенно если речь идет о крупной сумме.

В банках и серьезных обменниках обычно случаев мошенничества не встречается, но может иметь место невнимательность кассира. Так что лучше по два раза пересчитать свои рубли или доллары, прежде чем отходить от окошка. Тем более что обмен валюты чаще проходит в приватных помещениях, так что негодования очереди не будет.

К частым случаям обмана относятся:

- Выдача поддельных купюр. Тут просто нужно быть внимательным.

- Незаметное изъятие части купюр, например, при пересчете денег кассиром. Как боремся? Все полученные средства пересчитываем.

- Недостача средств, когда вас рассчитывают по повышенному курсу. Тут можно посоветовать одно: посчитайте на калькуляторе, сколько долларов вы должны получить за российские рубли, и сопоставьте с полученной суммой.

- Обвинение в мошенничестве. Вас самих могут необоснованно обвинить в мошенничестве. Если за вами ничего нет, вызываем полицию или прокуратуру и смело ждем прибытия федеральных органов.

Словом, если вы хотите выгодно поменять рубли на доллары, нужно не только выбрать подходящий курс и солидный обменник, но и быть предельно внимательным при совершении операции обмена.

ЧТО БУДЕТ В БУДУЩЕМ С КУРСОМ РУССКОГО РУБЛЯ

Аналитики предполагают, что уже в следующем месяце этого и следующего года курс рубля будет значительно опускаться относительно доллара, а также евро, которые на российском валютном рынке уменьшают свое присутствие, а поэтому повышаются в цене.

Как рассказывали ранее эксперты, если цена на российскую нефть упадет ниже психологического уровня, то курс рубля, который непосредственно привязан к ценовой политике нефтяной промышленности, значительным образом потеряет свои позиции. Банковские специалисты сегодня советуют держать свои вклады именно в иностранной валюте, так как в последнее время курс рубля теряет свои позиции, а это напрямую приведет к тому, что российские жители , которые удерживают свои сбережения в национальной валюте, понесут убытки.

Российские политики и чиновники надеяться на то, что если ситуация в Таможенном союзе стабилизируется, то эта организация усилит свое присутствие в Европе благодаря постройки “Северного потока 2″, тогда и курс рубля может стабилизироваться и остановить свои падения.

Что значит курс покупки/продажи при совершении операций с валютой

Операции по купле или продажи иностранной валюты совершаются по установленному курсу.

Основные термины:

- Курс продажи – это сумма, по какой стоимости финансовая организация готова продать 1 единицу иностранной валюты;

- Курс покупки – это сумма, которую кредитная компания готова заплатить за 1 единицу иностранной валюты;

- Спред – это разница между курсами. Другими словами – это прибыль банка.

Например, Сбербанк продает долл. США по курсу 65,74 руб., покупает по 62,54 руб., т. е. клиент сможет приобрести долл. США по 65,74 руб. и продать по 62,54 руб., спред (он же заработок банка) составляет 3,2 руб. с 1 долл. США.

Давайте приведём банальный пример. Курсы обменника мы привели на картинке выше. Покупка/Продажа – 62.3/65.5. Предположим, у Василия настали тяжёлые времена, он решил обменять свои припасённые 100 долларов США на рубли и сходить в магазин. Он относит их в банк, и кассир, забрав 100 долларов, выдаёт ему 6 230 рублей (62.3 × 100). У Екатерины дела наоборот, идут в гору. Она собралась слетать летом в США и уже сейчас припасает нужную валюту. Она решила купить 100 долларов. Для этого она идёт в эту же кассу и покупает у банка 100 долларов (которые принёс часом раньше Вася). За эти 100 долларов Катя заплатила 6 550 рублей (65.5 × 100). Таким образом, за простую операцию банк заработал 6 550 – 6 230 = 320 рублей.

Поскольку банк – это коммерческая структура, основная задача которой получение прибыли, курс покупки будет всегда ниже, чем продажи. Чем выше разница, тем больший доход от валютной операции заработает банк. По аналогии с магазином: стоимость закупки всегда ниже стоимости продажи, разницу составляет прибыль компании. Большая разница гарантирует получение продавцом максимального дохода. Банк является организацией, где товаром выступают денежные единицы.

Обмен в отделении банка

В любом отделении Сбербанка можно купить или продать наличную валюту. Курс обмена долларов на рубли всегда демонстрируется на электронных табло в помещении банка. Воспользовавшись любой интернет-картой, типа Яндекс-карты или Google Maps, можно с легкостью отыскать ближайшее отделение Сбербанка.

К вопросу о необходимости предъявлять паспорт при обмене долларов на рубли. В случае если вы собираетесь менять суммы меньше 1000 долларов, то нет, паспорт не нужен. Но если сумма обмена больше указанного лимита, то придется взять с собой паспорт или документ его заменяющий.

Важно знать, что банки не берутся менять монеты иностранных государств. Придется оставить их на сувениры

Для валютообменных операций с крупными суммами предусмотрены индивидуальные льготные курсы. Такие же условия действуют для вип клиентов обслуживающихся индивидуально.

Комиссии и ограничения

Наличие ограничений также влияет на привлекательность того или иного способа обмена:

- При обмене через банкоматы, максимальный объем одной операции не может превышать 15000 рублей. Именно по этой причине аппараты самообслуживания больше подходят для маленьких обменов.

- При операциях в офисе Сбербанка объемом свыше 1000 usd, предоставление паспорта является обязательным условием, без соблюдения которого сотрудники банка не смогут продолжить конвертацию. Ограничение введено на законодательном уровне, поэтому его не удастся обойти ни в одном банке России.

- При обмене в отделении Сбербанка поврежденных купюр, на конвертацию средств накладывается комиссия в размере 10% процентов от установленного курса. Таким образом банк компенсирует ненадлежащее качество банкнот.

- Если вы хотите сделать перевод с рублевого счета на счет в иностранной валюте или наоборот, учтите: суточный объем подобных операций не может превышать 1 млн. рублей, а число переводов не может быть больше двух в сутки. При этом суточный лимит переводов, не облагаемых комиссией — до 150 тысяч рублей. Все, что выходит за пределы лимита, облагается специальной комиссией в 3-5 процентов от суммы обмена.

- При переводах крупных сумм, российские банки имеют право заблокировать счет до выяснения обстоятельств в соответствии с Федеральным Законом «О противодействии легализации (отмыванию) доходов».

Рекомендации специалистов

Чтобы конверсия была безопасной и выгодной, недостаточно знать, сколько стоит поменять доллары на рубли в Сбербанке. Специалисты рекомендуют прислушаться к таким советам:

- Прежде чем купить или продать валюту, стоит посмотреть информацию о курсах в интернете. Так как онлайн-обменнику не нужно тратиться на физическую доставку средств в офис и платить сотрудникам, курс в интернет-банке бывает более выгодный.

- Основываясь на многолетних наблюдениях, специалисты советуют покупать валюту в начале года и в октябре. В эти периоды рубль переоценен, а валюта дешевая.

- Если нет крайней необходимости покупки валюты в период резких скачков, лучше воздержаться от подобной операции.

Как банки устанавливают курс

Перед покупкой или продажей валюты лучше знать, за счет чего образуется курс на обмен валюты в банке.

Схема простая. Центробанк ежедневно публикует официальный курс доллара. Думаете банки ориентируются на него? И исходя из текущих котировок, устанавливают свои значения. Продают чуть дороже. Покупают, чуть дешевле. Накидывая свой интерес в виде долей процентов (или процентов).

Курс ЦБ — это просто некий ориентир. Реальная цена может отклоняться от официальной, установленной ЦБ.

Банки берут значения доллара и евро с валютного рынка. Но об этом ниже.

Возьмем топовые банки и сравним размер накидываемой ими копеечки при обмене валюты (долларов).

Текущий курс доллара — 62,34 рубля (на момент написания статьи).

| Банк | Курс в банках | Наценка банка | ||

| Покупка | Продажа | Покупка | Продажа | |

| Сбербанк | 61,29 | 64,41 | 1,05 (+1,7%) | 2,07 (+3,3%) |

| ВТБ | 60,55 | 64,05 | 1,79 (2,9%) | 1,71 (2,7%) |

| Открытие | 60,98 | 63,70 | 1,36 (2,1%) | 1,36 (2,1%) |

| Альфа-банк | 60,97 | 63,72 | 1,37 (2,2%) | -1,38 (2,2%) |

Получаем, при обмене крупный банк зарабатывает в среднем 2-3%.

Более мелким банкам, чтобы конкурировать, приходится снижать собственный обменный курс (1-2% и ниже).

Сбербанк по тарифам наверное вне конкуренции. Они выше всех.

Размер обменного курса может отклоняться в большую сторону в разные периоды времени от официального, даже в пределах одного банка.

- На выходные, праздничные дни и нерабочее (вечернее, ночное) время — курс всегда выше. Менее выгодные для клиентов. Таким образом банк страхуется от форс-мажорных обстоятельств, которые могут произойти. Банальное резкое изменение ЦБ официального курса. Поэтому выгоднее всегда брать валюту в рабочие дни.

- Во время резкого или продолжительного изменения курса (роста или падения), банки всегда увеличивают свой процент за обмен. Комиссии реально могут увеличиваться в разы. Такое уже было, когда рубль взлетал с 30 до 70-80 рублей. Банковский интерес за обмен достигал +5-10% от официального курса.

Особенности перевода рублей в доллары через Сбербанк-Онлайн

Сервис Сбербанк Онлайн знаком многим клиентам. Это удобный способ дистанционного управления собственными финансами с широким перечнем предоставляемых услуг. В том числе в нем доступны и валютно-обменные операции.

Рассмотрим, как купить валюту в Сбербанке Онлайн. Провести данную процедуру можно только через личный кабинет. Если у вас до сих пор его нет, то вы можете буквально за несколько минут пройти простую регистрацию, для которой потребуется только доступ к интернету, карта Сбербанка и мобильный телефон. Далее в специальном разделе главного меню «Курсы валют» можно будет производить все необходимые манипуляции.

Сбербанк онлайн — популярный сервис для совершения безналичных операций

Сбербанк онлайн — популярный сервис для совершения безналичных операций

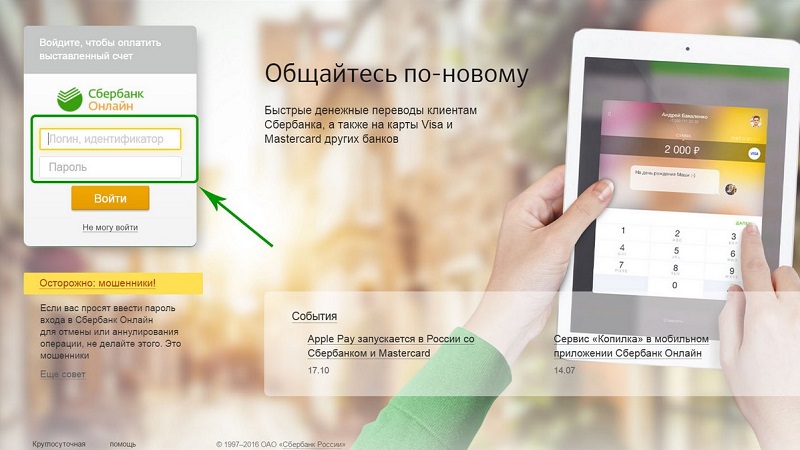

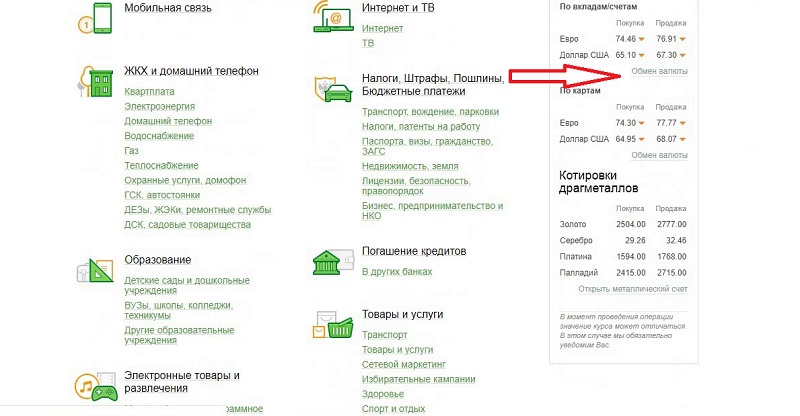

По какому курсу производится перевод

Для того чтобы валютно-обменная операция прошла с наибольшей выгодой, необходимо отслеживать курс валют. Его можно проверить несколькими способами:

Во-первых, он сразу доступен в личном кабинете на главной странице в разделе «Курсы валют». Его можно увидеть справа, чуть прокрутив страницу вниз. Там наглядно отображен курс покупки и продажи долларов и евро по вкладам/счетам и по картам

Важно! В момент проведения операции значение курса может несколько измениться. Об этом банк в обязательном случае уведомляет клиента.

Также можно, к примеру, купить доллары через Сбербанк Онлайн за валюту другого иностранного государства. Проводятся подобные операции по кросс-курсу. Он рассчитывается с применением курсов приобретения и продажи иностранной валюты соответствующих видов за рубли.

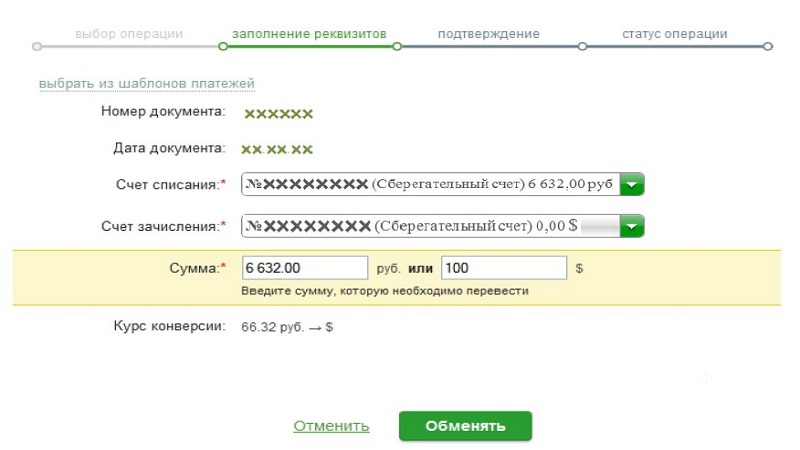

Пошаговый алгоритм действий

Производить обмен валюты с помощью Сбербанка Онлайн несложно. Для этого нужно выполнить следующие действия:

Авторизоваться в системе.

Зайти в раздел «Курсы валют» на главной странице, где будет доступна кнопка «Обмен валют», и нажать на нее.

В открывшемся окне понадобится указать «Счет списания» — это счет или карта в той валюте, которую предполагается продавать или обменивать. Далее нужно указать «Счет зачисления» — это счет или карта в той валюте, которую необходимо купить или получить с помощью обмена. Заполнить поле «Сумма».

После заполнения всех граф, в соседнем окошке с полем «Сумма» отобразится сумма к получению, уже переведенная в выбранные денежные единицы. Одним из обязательных условий успешного проведения операции является тот факт, что списываемая валюта должна отличаться от той, которую планируется получить путем конвертации.

Чуть ниже заполняемых полей отображается курс конверсии и схематично отображены нюансы проводимой операции. Так клиент имеет возможность отследить, например, как перевести рубли в доллары в Сбербанке Онлайн или наоборот.

Если приходится часто обменивать валюту, то имеет смысл создать автоплатеж для подобных операций. Это значительно упростит подобные процедуры. После заполнения всех полей и сверки данных остается нажать на кнопку «Обменять» и подтвердить перевод. Следует внимательно проверять все реквизиты. На этом этапе еще есть возможность отменить перевод в случае обнаружения каких-либо ошибок.

Лимиты и ограничения от банка

Валютно-обменные операции в Сбербанке имеют ряд ограничений. К примеру, совершенно недоступна конвертация валют с кредиток. Перевод денежных средств можно осуществлять только с дебетовой карты. Однако, такие операции возможны с открытого вклада, если условия по нему позволяют производить списание средств.

Также нужно знать о том, что перевод иностранных валют осуществляется только на карточки, оформленные на имя одного и того же клиента. Кроме того, если валюты счетов различаются, то конвертация производится по курсу банка, который всегда можно отследить на официальном сайте учреждения. Существуют также специальные условия для перевода средств со счета по вкладу на «Социальную» карточку:

- в сутки можно перевести не более 1 000 000;

- переводы на одну и ту же карту можно производить не больше двух раз за 24 часа.

Размеры комиссионного сбора

Система Сбербанк Онлайн не взимает дополнительных комиссий за валютно-обменные операции. Все сборы банка уже по умолчанию заложены в курс. Можно сказать, что процедура проводится на безвозмездной основе, хотя по факту банк остается в плюсе как раз за счет разницы курсов денежных единиц.

Обмен валюты проходит по действующему курсу банка

Обмен валюты проходит по действующему курсу банка

Заключение

Работа с иностранной валютой – это всегда дело не простое. Для достижения стабильного и высокого заработка самому трейдеру необходимо быть достаточно умным, грамотным специалистом с определенными навыками и знаниями.

Также необходимо иметь в запасе достаточное количество времени, а также терпения, усидчивости, желания много трудиться.

Заработок на обмене валют зависит от многих факторов: начиная от выбора приемлемого способа и заканчивая суммой вложения.

Для достижения успеха вам необходимо постоянно быть в курсе экономической и политической ситуации в мире, проводить анализ рынка и обладать достаточно хорошим чутьем. Пробуйте, учитесь и все у вас получится!