1

Содержание:

- Расчет среднего дневного заработка для оплаты больничного листа.

- Методика расчета среднедневного заработка для выплаты выходного пособия

- Показатели для расчета

- Как составить расчетный лист при увольнении

- Исчисление среднего заработка

- Что входит в средний дневной заработок и что из него исключается

- Для чего необходимо проводить расчет среднего дневного заработка в России

- Расчет средней зарплаты при увольнении онлайн калькулятор

- Примеры расчета среднего заработка для пособия по безработице в частных случаях

Расчет среднего дневного заработка для оплаты больничного листа.

По правилам ч. 3 ст. 14 Федерального закона № 255-ФЗ средний дневной заработок для исчисления пособия по временной нетрудоспособности определяется по формуле:

|

Средний дневной заработок |

= |

База для расчета пособия за расчетный период |

730 |

Расчетный период для исчисления пособия по временной нетрудоспособности – два календарных года, предшествующих году начала нетрудоспособности (ч. 1 ст. 14 Федерального закона № 255-ФЗ). Если страховой случай произошел в 2019 году, то расчетный период – с 01.01.2017 по 31.12.2018.

На основании ч. 1 ст. 14 Федерального закона № 255-ФЗ если в расчетном периоде работник был в отпуске по уходу за ребенком или по беременности и родам, то один или оба года расчетного периода можно заменить.

В базу для расчета больничных включают все выплаты работнику за расчетный период, с которых начислены взносы в ФСС в соответствии с Федеральным законом от 24.07.2009 № 212-ФЗ (за период по 31.12.2016 включительно) и (или) в соответствии с законодательством РФ о налогах и сборах (начиная с 01.01.2017) (ч. 2 ст. 14 Федерального закона № 255-ФЗ). Выплаты с предыдущего места учитываются на основании справки о заработке.

Предельная величина выплат для расчета больничного за каждый год расчетного периода равна предельной базе по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством за расчетный период. Напомним, предельная величина базы за 2018 год – 815 000 руб., за 2017 год – 755 000 руб.

В 2019 году среднедневной заработок не может быть больше 2 150,68 руб. ((815 000 + 755 000) руб. / 730) (ч. 3.2 ст. 14 Федерального закона № 255-ФЗ).

Предельная величина базы для исчисления страховых взносов на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством с 01.01.2019 составила 865 000 руб. Следовательно, с 01.01.2020 среднедневной заработок не может быть больше 2 301,37 руб. ((865 000 + 815 000) руб. / 730).

При отсутствии заработка пособие по временной нетрудоспособности рассчитывается исходя из МРОТ. Из МРОТ также следует производить расчет, если выплаты за расчетный период меньше 24-кратного МРОТ. По листкам нетрудоспособности, открытым с 01.01.2019, это 270 720 руб. (11 280 руб. x 24) (ч. 1.1 ст. 14 Федерального закона № 255-ФЗ).

Сотрудник представил больничный лист с 01.12.2019 по 11.12.2019. В расчетном периоде его заработок составил:

-

в 2017 году – 790 000 руб.;

-

в 2018 году – 805 000 руб.

Рассчитаем средний дневной заработок.

Для расчета средней заработной платы следует применить всю сумму начисленной сотруднику зарплаты за 2018 год, так как заработок меньше предельной базы по взносам на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством (805 000 руб.< 815 000 руб.), а за 2017 год в расчет можно включить только 755 000 руб., поскольку фактические выплаты работнику больше предельной базы (790 000 руб. > 755 000 руб.).

База для расчета больничного составила 1 560 000 руб. (755 000 + 805 000).

Средний дневной заработок сотрудника для оплаты больничного равен 2 136,99 руб. (1 560 000 руб. / 730 дн.).

Методика расчета среднедневного заработка для выплаты выходного пособия

Выплата дополнительных денежных средств при увольнении (выходного пособия) регламентирована ст. 178 ТК РФ. Эти деньги начисляются не во всех случаях ухода сотрудника, а только тогда, когда поводом к увольнению, зафиксированном в трудовой книжке и приказе, является один из следующих:

- несоответствие должности по здоровью;

- выход сотрудника, ранее занимавшего должность, с которой уходит увольняемый;

- призыв сотрудника на военную или альтернативную службу;

- отказ о перемещения на работу в другую местность.

В этих ситуациях работнику при уходе положены средства в размере их среднего заработка за 2 недели.

Если сотрудник вынужден уйти в связи с:

- ликвидацией или реорганизацией компании;

- сокращением численности или штата,

то ему положена компенсационная выплата в размере среднего заработка за месяц.

КРОМЕ ТОГО: во всех перечисленных случаях сотруднику сохраняют его среднемесячный заработок на первое время после утраты работы (не более 2, в отдельных случаях – 3 месяцев со дня увольнения, в эту величину входит и выходное пособие).

Порядок расчета

- Расчетный период, за который устанавливается суммарный доход, равняется 12 месяцам.

- Если стаж увольняемого сотрудника меньше года, расчетным периодом считается время со дня приема на работу до первого дня последнего рабочего месяца.

- Нужно учесть количество фактически отработанных дней за этот период.

При полностью отработанном последнем календарном годе применяется формула расчета:

Зср.-дн. = (∑12 мес. / 12) / Дн/мес.ср.

где:

- Зср.-дн. – среднедневной заработок;

- ∑12 мес. – суммарный доход сотрудника за 12 месяцев;

- Дн/мес.ср. – средняя продолжительность месяца, зафиксированная как 29,3 дня.

При расчетном периоде, отработанном не полностью, применяется формула:

Зср.-дн. = ∑Nмес. / (N-1) + Дн.неп.мес.

где:

- Nмес. – количество полных отработанных месяцев;

- Дн.неп.мес. – число дней, фактически отработанных в неполном месяце.

Пример расчета

Работник Росомахин В.М. работал в компании с 18.04.2015 года с заработной платой 20 тыс. руб./мес. В последний год по итогам работы ему была начислена премия в размере 5 тыс. руб. Увольняется по сокращению штатов 18.04.2017 года. Оплачиваемые дни отпуска использованы полностью. В течение последнего года он был на больничном в общей сложности 20 дней.

Рассчитаем среднедневной заработок для положенной ему компенсации. Средства, полученные за это время, составили 20 000 х 12 + 5 000 = 245 000 руб. Применяем формулу:

Среднедневной заработок Росомахина В.М. = 245 000 / 12 / 29,3 = 696,8 руб.

При исчислении компенсации из полученной суммы нужно будет вычесть средства, выплаченные за 20 дней временной нетрудоспособности.

Показатели для расчета

Для того чтобы рассчитать средний заработок, необходимо знать несколько показателей, о каждом из которых расскажем более подробно.

Время расчета

Прежде всего нужно определить период работы, за который берется средний заработок. Включается в него только время работы у текущего работодателя. Иногда бывают не совсем стандартные ситуации:

- Работник уволился и принят снова. В этом случае для расчета среднего заработка применяется только период после его повторного трудоустройства.

- У сотрудника несколько работодателей. В такой ситуации средний заработок ему должен рассчитывать каждый из них.

Размер заработка

Для расчета среднего заработка берется заработная плата сотрудника за 12 календарных месяцев до наступления того месяца, в котором понадобилось рассчитать ему средний заработок.

Однако 12-месячный период может быть изменен в договоре или локальном акте. Например, в Положении о среднем заработке может быть прописано, что его сумма рассчитывается за 3 месяца, а не за 12. Но есть важный нюанс: в итоге работник не должен страдать, то есть его положение в результате замены периода не может быть ухудшено.

Важно помнить, что в расчет среднего заработка не включаются периоды:

- которые оплачивались исходя из среднего заработка — отпуск, командировка и прочие периоды, указанные в начале статьи;

- которые не оплачивались, например, отпуск без содержания.

Какие виды заработка включать в расчет, показано в следующей таблице.

Таблица. Виды выплат, которые включаются и не включаются в расчет среднего заработка

| Включаются в расчет | Не включаются в расчет |

Выплаты, которые входят в систему оплаты труда:

|

Выплаты социального характера:

Выплаты, которые не являются вознаграждением непосредственно за труд:

|

Порядок включения премий таков:

- Разовые, месячные, квартальные, полугодовые премии учитываются, если начислены в любом из месяцев, попадающем в расчет.

- Премия по итогам работы за прошлый год учитывается в любом случае вне зависимости от месяца начисления.

- Премии, начисленные за период, превышающий год, учитываются в размере месячной части за каждый месяц расчетного периода. Например, премия за проект, рассчитанный на 3 года, будет включена в расчет за каждый месяц в размере 12/36.

- Квартальная премия учитывается в полной сумме, если квартал, за который она начислена, полностью вошел в расчетный период и при этом она начислена с учетом фактически отработанного времени в составе этого периода.

- Если период, за который выдана премия, входит в расчетный период не полностью, то нужно включать в расчет премию пропорционально времени, фактически отработанному в расчетном периоде.

Не так часто, но бывает, что в расчетном периоде сотрудник вовсе или практически не работал. Вот примеры таких ситуаций:

- Нанят новый сотрудник, который тут же отправлен в командировку. Расчет среднего заработка необходимо производить исходя из тарифной ставки или оклада.

- Сотрудник нанят 1-го числа, а 15-го числа того же месяца направлен в командировку. Расчет производится за период со дня поступления на работу до командировки, то есть с 1 по 14 число.

- Сотрудница вышла из декретного отпуска и тут же ушла в ежегодный. В декретном отпуске она получала выплаты исходя из среднего заработка, поэтому в расчет этот период не включается. Нужно рассчитать средний заработок по периоду, предшествующему началу декретного отпуска. Соответственно, тому же, по которому рассчитывалось пособие по беременности и родам.

Как составить расчетный лист при увольнении

Записка-расчет по форме Т-61 распечатывается на одном листе, который состоит из оборотной и лицевой стороны. На титульном листе (лицевой стороне) прописываются:

- наименование и реквизиты компании-работодателя (либо ФИО предпринимателя);

- дата составления документа и его номер (согласно правилам документооборота в компании);

- сведения об увольняемом сотруднике: его ФИО, должность, подразделение, табельный номер при трудоустройстве;

- реквизиты срочного или бессрочного трудового договора, заключенного с сотрудником;

- дата приема работника в штат;

- дата увольнения, статья, по которой расторгается трудовой договор и основание для расторжения трудового договора (в качестве основания указывается выпущенный приказ об увольнении, его реквизиты должны соответствовать тем, которые прописаны в трудовой книжке);

- также указывается количество дней отпуска, которые были использованы сотрудником авансом и которые остались у него (если работник перерасходовал положенный ему отпуск, то оплаченные дни исключаются из расчета);

- дата составления документа.

В завершение указывается должность сотрудника, его подпись и расшифровка.

Первая таблица необходима для указания расчетного периода. В ней перечисляются месяцы, которые включены в расчет, и сумма полученного за этот период заработка.

Во второй таблице прописывается фактически отработанное количество дней в расчетном периоде и средний дневной заработок. В 4 графе нужно прописать количество рабочих дней, которые приходятся на отработанное время. 5 графу необходимо заполнить в отношении сотрудников, для которых установлен суммарный учет рабочего времени.

Третья таблица содержит количество отгулянных дней авансом и неиспользованных дней отпуска. На основании этого рассчитывается размер положенной компенсации за отпуск.

Для определения количества неиспользованных дней отпуска для заполнения формы Т61 первоначально рассчитывается количество положенных дней отпуска за время работы в компании.

Для сотрудников, отработавших 11 месяцев и более – это 28 дней (если им не положен дополнительный отпуск). Для отработавших неполный период количество полагающихся дней отпуска определяется как количество отработанных месяцев*продолжительность отпуска/12. Для определения количества неиспользованных дней, за которые полагается компенсация, нужно из положенных дней вычесть использованные.

- сумма выплачиваемой зарплаты (с учетом премий, предусмотренных в компании) за фактически отработанное время до увольнения, включая последний рабочий день;

- сумма за отпускные (это компенсация за неиспользованный отпуск, которая была рассчитана ранее) – это значение берется из графы 9;

- прочие начисления, которые выплачиваются сотруднику (это может быть выходное пособие или материальная помощь), которые указываются в графе 12;

- в 13 графе суммируются все указанные начисления из граф 10-12;

- остаток долга организации перед сотрудником указывается в графе 17;

- остаток задолженности сотрудника перед компанией нужно указать в графе 18.

В графе после таблицы итоговая сумма к выплате дублируется прописью и цифрами. Здесь также прописываются реквизиты платежной ведомости или РКО, которые стали основанием для получения суммы из кассы. Бухгалтер, который заполнял оборотный лист, должен расписаться и поставить дату подготовки расчета.

Обычно в компаниях не заполняют записку-расчет самостоятельно, а она формируется автоматически специализированными бухгалтерскими программами.

Законом не запрещается подготовка и хранение формы исключительно в электронном виде (в таком виде она может быть передана для ознакомления работнику). При этом документ должен быть подписан электронной цифровой подписью.

Сотрудник может проверить справедливость расчетов, используя специальный онлайн-калькулятор. Обычно сложности возникают с расчетом компенсации за неиспользованный отпуск, так как эта выплата имеет множество нюансов при вычислении. Поэтому работнику без специальной подготовки сложно рассчитать компенсацию самостоятельно. Гораздо удобнее использовать онлайн-калькулятор, который сам произведет все вычисления на основе заданных параметров.

Таким образом, в последний рабочий день работодатель обязан рассчитаться со своим сотрудником и передать ему записку-расчет, которая будет содержать обоснование выплаченной суммы. Записка-расчет составляется в произвольной форме, но чаще всего работодателями применяется унифицированная форма Т61, которая автоматически формируется в бухгалтерских программах.

Дорогие читатели, каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

Исчисление среднего заработка

Для этого нужно знать величину среднедневного заработка (СДНЗ).

Она определяется по формуле (не применяется к расчету отпусков и компенсаций за неиспользованный отпуск, а также для расчета пособий): СДНЗ = зарплата за проработанные в расчетном периоде дни / число проработанных дней.

Чтобы рассчитать отпускные, которые по общему правилу выплачиваются за календарные, а не рабочие дни, применяется другая формула. О ней мы расскажем ниже.

На практике возникают ситуации, когда у работника в необходимом периоде не было выплат по оплате труда или он не работал. В таком случае расчет проводится с учетом следующих особенностей:

- средняя зарплата определяется исходя из сумм, начисленных за период, идущий перед расчетным и равный ему;

- если зарплаты в предыдущих годах вообще не было, то нужно брать начисления за проработанные дни в месяце наступления оплачиваемого случая;

- если выплаты вообще отсутствовали, в расчете используется тарифная ставка, оклад (должностной оклад).

Пример исчисления среднего заработка на время командировки

Сотрудник организации с пятидневной рабочей неделей был отправлен в командировку с 11 по 17 февраля 2021 года. Расчетный период 12 месяцев — с 1 февраля 2021 года по 31 января 2021 года. В этом периоде работник три дня болел (с 12 по 14 марта 2021 года) и был в ежегодном оплачиваемом отпуске с 2 по 29 июля 2021 года.

В расчетном периоде сотруднику выплатили:

- зарплату — 522 000 рублей;

- отпускные — 39 400 рублей;

- больничное пособие — 6 041,25 рубля.

Расчет:

- по производственному календарю с 1 февраля 2021 года по 31 января 2021 года было 247 трудовых дней;

- работник отработал (247 рабочих — 3 дня больничных — 20 дней отпуска (рабочих)) — 224 дня;

- в расчет среднего заработка включаются суммы зарплаты за расчетный период , а больничные и отпускные выплаты не учитываются.

СДНЗ: 522 000 рублей/224 дня = 2 330,36 рубля.

СЗ: 2 330,36×5 дней командировки (рабочих) = 11 651,80 рубля.

Что входит в средний дневной заработок и что из него исключается

Прежде, чем приступать к непосредственному расчету среднедневного заработка, ответственному работнику и работодателю следует точно определить все конкретные платежи, входящие в данный показатель, а также отчетный период, по которому будет рассчитываться средняя дневная зарплата. В частности, в среднедневной заработок в обязательном порядке должны включаться следующие платежи:

- Оклад. Если сотрудник получает оклад, то весь оклад в любом случае учитывается в среднедневном заработке сотрудника в полном объеме.

- Тарифная ставка. Работа на сдельной системе труда или по иным системам оплаты труда в любом случае требует включения всех прямо заработанных сотрудником средств в расчет среднедневной зарплаты.

- Надбавки и районные коэффициенты. Если работник получает определенные надбавки, например – за работу в условиях Крайнего севера, труд во вредных или опасных условиях, вахтовую работу или по иным причинам, все предусмотренные для него надбавки должны быть учтены в расчете среднедневного дохода.

- Премии. Если работнику назначается премия, то объем премии, выплаченной в соответствии с принятым в организации положением о премировании, в полном размере включается в расчет среднедневного заработка работника за рассматриваемый период.

- Выплата зарплаты продукцией. Законодательство позволяет работодателям обеспечивать выплату части заработной платы сотрудника продукцией. При этом стоимость таковой продукции согласно отчетности работодателя и рыночной цене также учитывается при расчете среднего заработка трудящегося.

При этом ряд выплат сотруднику, которые он получает и которые могут считаться его доходом, должны быть наоборот, исключены из расчета среднемесячного заработка. К таковым можно отнести:

- Материальную помощь, выдаваемую сотрудникам в связи с определенными негативными обстоятельствам. Она ни при каких обстоятельствах не учитывается при расчете среднего заработка сотрудника.

- Отпускные. Средства, полученные сотрудником на время отпуска, не засчитываются в качестве среднего заработка сотрудника во избежание начисления средств на сами средства – так как отпускные рассчитываются именно исходя из самого среднего заработка.

- Больничные. Оплата больничного является выплатой компенсационного характера – пособием на период временной нетрудоспособности, поэтому не включается в расчет среднемесячного или среднедневного или других усредненных показателей заработка сотрудника.

- Командировочные средства. По аналогии с выплачиваемыми работникам отпускными, командировочные не учитываются при расчете среднего заработка работника.

- Компенсации. Если сотрудник получал определенные компенсационные выплаты, например, оплату проезда, проживания, питания, связи, бензина – данные средства также не входят в расчет среднего заработка.

- Иные платежи, не имеющие отношения к трудовой деятельности. Согласно законодательству, если работодатель обеспечивает своим сотрудникам определенные подарки, премии, не связанные напрямую с трудовой деятельностью, а, например, приуроченные исключительно к какому-то празднику, то таковые средства также не учитываются при расчете среднедневного заработка.

Для чего необходимо проводить расчет среднего дневного заработка в России

Количество ситуаций, в которых может потребоваться проведение расчет среднего дневного заработка в России, достаточно велико. В первую очередь к таковым относятся случаи, когда работник не может исполнять свои прямые обязанности или осуществляет их в особом режиме. Основными случаями, для которых нужно рассчитать среднедневной заработок, являются:

-

Отпуска сотрудников

. Использование расчета средних доходов для определения отпускных выплат трудящемуся прямо предусмотрено нормативами трудового законодательства.

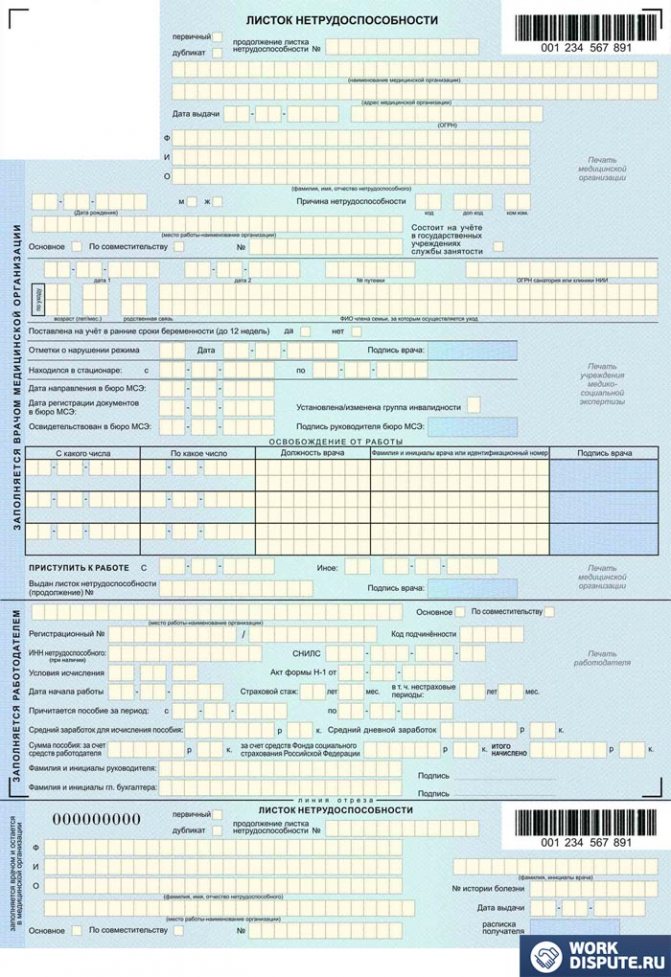

- Пособия по временной нетрудоспособности. Так как первичную выплату по больничному листу осуществляет работодатель, ему необходимо рассчитать полагающиеся сотруднику средства на основании его среднедневного заработка. При этом следует помнить, что потраченные на оплату больничных листов финансы будут скомпенсированы из средств ФСС. Однако Фонд также будет проводить расчет среднедневного заработка работника и компенсация будет проведена только в рамках информации, полученной самим Фондом. Таким образом, в данном случае неправильный расчет среднего заработка сотрудника может привести к прямым материальным издержкам работодателя.

- Командировочные. Положения Трудового кодекса РФ, регламентирующие направление трудящихся в служебные командировки, предписывают работодателю сохранять на время всей командировки за сотрудниками их средний заработок исходя из среднедневных показателей. При этом работодатель обязан выплачивать работнику его среднедневной заработок за каждый день командировки, а также за дни отъезда в командировку, возвращения из неё и нахождения в пути. Следует отметить, что за выходные в командировке, если они не предусматривают исполнения сотрудником трудовых обязанностей, работодатель платить не должен – но это не касается компенсаций проезда и проживания сотрудника.

- Компенсационные выплаты. На основании среднего заработка рассчитывается большинство видов обязательных предусмотренных законодательством компенсаций сотрудникам. В частности, именно исходя из среднего заработка компенсируются рабочие дни, потраченные трудящимся на прохождение обязательного медосмотра. Кроме этого, законодательство также предписывает обеспечивать сотрудников выплатой их среднего заработка на время сдачи крови или её компонентов и отдыха после означенной процедуры.

- Оплата простоя. В случае, если в организации возникает простой, то работникам должны выплачиваться средства на данный период. При этом расчет выплат по простою всегда также осуществляется непосредственно исходя из среднедневного заработка сотрудников за каждый день такового периода. При этом, оплата выплачивается в полном размере, если подобные обстоятельства возникли по вине работодателя, и в размере двух третьих от среднедневного заработка в случае, если в простое нет вины работодателя.

- Приостановление работы. Если в связи с невыплатой ему заработной платы работник согласно трудовому законодательству приостановил рабочую деятельность, то за каждый день такового приостановления он вправе все равно рассчитывать на выплату ему его среднедневного заработка.

- Оплата особого характера труда. В случае, если сотрудник трудится в условиях ночного времени или работает сверхурочно, то дополнительные выплаты за данные дни работы обеспечиваются и рассчитываются исходя именно из наличествующего среднего дневного заработка.

- При переводе сотрудника на иную должность. В некоторых случаях, когда перевод работника является необходимым в силу тех или иных обстоятельств и является временным, на период перевода трудящемуся должен быть предоставлен заработок, не ниже его среднедневного.

- При расторжении трудовых взаимоотношений. Непосредственно в случае расторжения трудовых взаимоотношений работодатель обеспечивает выплату работнику выходного пособия далеко не в каждой ситуации. При этом выплата выходного пособия рассчитывается исходя не из среднедневного, а из среднемесячного заработка в большинстве ситуаций. Однако ряд случаев требует выплаты пособия в размере заработка именно на среднедневной основе – например, когда по закону сотруднику полагается выходное пособие в размере двухнедельной зарплаты.

Необходимость расчета среднедневного заработка может также возникать и в иных ситуациях при осуществлении трудовых взаимоотношений. Кроме этого, данный показатель может быть достаточно важным для ведения финансовой отчетности и анализа затрат любой организации.

Расчет средней зарплаты при увольнении онлайн калькулятор

- Сотрудник уходит со службы по собственному желанию. При этом начисляется выплата заработка за рабочие дни, которые не были оплачены и компенсация за неиспользованный отпуск.

- Работник попадает под сокращение. В последний рабочий день выплачивается сумма заработка за отработанное время, которое не оплачивалось, компенсация за не использованный отпуск и еще один средний оклад.

Во второй месяц, если сотрудник не устроился на службу, ему положены денежные средства.

Работник приходит в бухгалтерию с трудовой книжкой для подтверждения, что он не работает на новом месте. После проверки документов бухгалтер производит начисление выплаты. В расчет берется тот же средний заработок, который брали для начисления выходного пособия.

На третий месяц тоже можно получить выплату от работодателя.

Калькулятор компенсации за неиспользованный отпуск при увольнении

Важно Определяем количество неиспользуемых дней отпуска Оно исчисляется следующим образом: за каждый полностью отработанный месяц работнику предоставляется 2,33 дня отдыха. Подсчитанные дни неиспользованного отпуска фиксируются в , которая передается в бухгалтерию для оплаты

Внимание! Бывает так что, отработан месяц не полностью. Внимание Тогда его следует отбросить, если число дней по календарю, приходящихся на работу, меньше 15

Иначе, кадровику следует такой месяц рассматривать, как полностью отработанным.

Далее каждый месяц, отработанный полностью в этом периоде считается по коэффициенту 29,3. Затем сумма полученной к расчету зарплаты за год делится на 12 и на 29, 3.

Калькулятор среднедневного заработка

Максимальный порог, который установлен для начисления выплат ФСС:

- 2014 – 624000 рублей;

- 2015 – 670000 рублей;

- 2016 – 718000 рублей.

Расчет при уходе в декрет рассчитывается по формуле больничного листа. Количество дней больничного листа берется 140. Это стандартный период, в котором женщина будет находиться на больничном листе, но бывают и исключения. Для вычисления пособия по уходу за малышом до 1,5 лет применяется формула.

Для самостоятельного вычисления пособия и выплат положенных декретных, можно использовать онлайн калькулятор. Примеры расчетов Разберем наглядно несколько примеров по вычислению среднего заработка.

№ 1 Нужно вычислить среднедневной заработок. Сотрудник в марте 2016 года находился на больничном листе 5 дней. За текущий календарный год воспользовался отпуском протяженностью 14 дней.

По рабочему календарю трудовых дней 247.

Калькулятор для расчета компенсации при увольнении

» Калькуляторы » Калькулятор для расчета компенсации при увольнении При увольнении компенсация выплачивается за неиспользованные дни отпуска. Предлагаем в онлайн калькуляторе рассчитать положенную сумму компенсации при увольнении — введите исходные данные и нажмите «рассчитать»

При использовании онлайн калькулятора важно учесть следующие моменты:

- Расчетный период для исчисления компенсации при увольнении за неотгулянный отпуск — последние 12 кал.мес.;

- Если отработан меньший срок, то он принимается равным расчетному периоду;

- При исчислении отпускного стажа не нужно учитывать месяцы, в которых отработано меньше половины дней.

Денежная компенсация положена за все дни неиспользованного отпуска, для ее расчета необходимо внести в поле онлайн калькулятора следующие значения:

- суммарную зарплату за расчетный период (последние 12 мес.

Как рассчитать среднедневной заработок

В каком случае компенсация не платиться? Если у сотрудника есть дни полагающегося ему отдыха, и он желает ими воспользоваться до прекращения договора, то он может обратиться к руководству фирмы с просьбой о предоставлении отпуска.

Но для этого необходимо согласие администрации фирмы. При получении положительного решения, компенсация за неиспользованный отпуск не выплачивается в связи с тем, что работник использует этот период отдыха.

Также работнику надо учитывать такой момент, согласно которому в отпуск он должен уйти в течение полутора лет с возникновения данного права. Если это время проигнорировано, то данный период сгорает, и компенсация за него не начисляется и не выплачивается.

Однако, руководству компании нужно помнить, что оно тоже отвечает за сгоревший период отдыха, так как организация обязана отправить своего сотрудника отдыхать.

Примеры расчета среднего заработка для пособия по безработице в частных случаях

Вышеприведенный пример демонстрирует порядок расчета среднего заработка при условии, что сотрудник отработал отчетный период полностью, при этом на предприятии установлена 40-часовая рабочая неделя. Однако на практике подобные ситуации встречаются достаточно редко. В большинстве случаев расчетный период содержит исключаемые периоды (больничный, отпуск за свой счет, т.п.). Кроме того, нередки случаи, когда постановка на учет в ЦЗН производится сразу после выхода из декрета, когда доходы, начисленные за расчетный период, отсутствуют. Как рассчитать средний заработок для пособия по безработице в частных случаях, расскажем ниже.

Средний заработок при наличии исключаемых периодов

Представим, что сотрудник ООО «Лагуна» Никитин уволился 12.09.2021, а 01.10.2021 встал на учет в ЦЗН. В течение расчетного периода (с 01.07.2021 по 30.09.2021) сотрудник:

- со 02.07.2021 по 31.07.2021 находился в командировке;

- с 01.08.2021 по 17.08.2021 оформил отпуск за свой счет;

- с 20.08.2021 по 31.08.2021 отсутствовал на работе в связи с болезнью на основании листка нетрудоспособности;

- с 03.09.2021 по 11.09.2021 снова был направлен в командировку.

В день увольнения Никитину начислена зарплата за последний рабочий день 12.09.2021 в сумме 1.050 руб.

Так как расчетный период Никитина состоит из исключаемых периодов (командировка, больничный, отпуск за свой счет), средний заработок для пособия по безработицу определяется на основании зарплаты за один день, с учетом количества рабочих дней в сентябре:

1.050 руб. * 22 рабочих дня = 23.100 руб.

Средний заработок при суммированном учете рабочего времени

Для граждан, учет рабочего времени которых ведется суммированно, размер среднего заработка для пособия по безработице определяется пропорционально отработанному количеству часов с учетом нормативов рабочего времени, установленных в отчетном периоде.

Допустим, сотрудник ООО «Гигант» Шевелев уволился 31.07.2021, а 01.08.2021 встал на учет в ЦЗН.

Расчет сумм, начисленный Шевелеву за расчетный период (01.05.2021 – 31.07.2021), представлен в таблице:

|

Отчетный период |

Количество рабочих часов в отчетном месяце | Количество отработанных часов в отчетном периоде | Сумма начисленного вознаграждения в отчетном периоде |

| Май 2021 | 159 | 120 | 18.300 руб. |

| Июнь 2021 | 159 | 120 |

18.300 руб. |

| Июль 2021 | 176 | 140 | 22.880 руб. |

| ИТОГО | 494 | 380 | 59.480 руб. |

Определим размер среднечасового заработка Шевелева:

59.480 руб. / 380 часов = 156,52 руб.

Рассчитаем средний заработок для ЦЗН:

156,52 руб. * (494 часа / 3 мес.) = 25.772,58 руб.

Средний заработок после декретного отпуска

Определение среднего заработка для лиц, которые уволились с работы после декрета и встали на учет в ЦЗН, зависит от периода, в течение которого гражданин находился в отпуске по уходу за ребенком.

Если сотрудник пребывал в отпуске все время с момента рождения ребенка до исполнения ему 3-х лет и после окончания декрета уволился, то размер пособия в таком случае устанавливается в минимальном размере – 850 руб./мес. Обоснование данной позиции следующее: на основании Закона №1032-1 «О занятости населения», минимальное пособие назначается лицам, чей трудовой стаж за 12-ть месяцев, предшествующих дате постановки на учет в качестве безработного, составляет менее 26-ти недель. Период отпуска по уходу за ребенком в расчетный период не включается.

В случае, если в течение 12-ти месяцев, предшествующих обращению в ЦЗН, сотрудник не только находился в декрете, но и работал, то в таком случае расчет пособия производится на основании среднего заработка за рабочие периоды.

Рассмотрим пример. 01.02.2021 года сотрудница ООО «Знамя» Хохлова оформила отпуск по уходу за ребенком до 3-х лет. 28.09.2021 Хохлова досрочно вышла из декретного отпуска и уволилась по собственному желанию. 01.10.2021 Хохлова встала на учет в центр занятости.

В 2021 году Хохловой выплачено пособие по беременности и родам, сумма которого не включается в расчет среднего заработка, а также зарплата за январь (10.030 руб. за 8 рабочих дней), на основании которого определяется средний заработок:

| Отчетный период | Количество рабочих дней в отчетном месяце | Количество отработанных дней в отчетном периоде | Сумма начисленного вознаграждения в отчетном периоде | Расчет среднего заработка для пособия по безработице |

| Январь 2021 | 17 | 8 | 10.300 руб. | 10.300 руб. / 8 * 17 = 21.887,50 руб. |