Калькулятор вклада с капитализацией, пополнением, частичным снятием, пролонгацией

Содержание:

- Как вычислить доход по вкладу с учетом эффективной ставки

- Понятие сложного процента

- Понятия и примерный расчёт сложных процентов

- Пример сложного процента на банковском депозите

- Как выбрать лучшие условия?

- Расчет % по вкладам в Сбербанк

- Страхование вкладов.

- Расчет и выплаты процентов по вкладу. Порядок начисления ежемесячных процентов

- Сложный процент с ежемесячным пополнением вклада

- Как выбрать вклад, что выгоднее

- Ключевые параметры, влияющие на результат расчетов

- Как можно рассчитать проценты по вкладу

- Обложение налогом

- Подробнее про формулу

- Формулы простых и сложных процентов

- Облагаются ли вклады и доходы от них налогом

Как вычислить доход по вкладу с учетом эффективной ставки

Часто при оценке выгодности сбережений люди обращают внимание всего на один параметр – на разрекламированную процентную ставку, написанную огромным шрифтом. В лучшем случае у некоторых граждан есть понимание, что %-ты могут добавляться к остатку и создавать более эффективное накопление, чем при начислении по итогам всего срока

Это поверхностное понимание, которое ведет к недооценке своих выгод.

Что такое эффективная ставка по вкладам

Этим термином оперируют профессионалы финансового рынка, которые понимают, что банк привлекает клиента не только одной цифрой номинальной процентной ставки, но и возможностью капитализации %-тов, а также бонусами за исполнение условий. Совокупный высокий процентный доход с учетом всех нюансов называется эффективной ставкой. Данный параметр отличается от номинальной ставки, прописанной в договоре. При обычном вложении %-ты можно механически рассчитать, начислить и забрать в конце срока действия договора.

Формула расчета

Хорошее общее представление о том, как рассчитать эффективную процентную ставку, можно получить, проанализировав следующую формулу расчета с учетом капитализации:

- рассчитать эффективную ставку = ((1+(номинальная ставка/12) T-1)*12 / T;

- Т – количество месяцев вложения;

- например, гражданин желает разместить инвестицию сроком на два года с условием ежемесячной капитализации, при номинальной ставке 9%;

- эффективная ставка составляет: ((1+9%/12)24-1)*12/24)*100 = 9,82%.

Понятие сложного процента

Почему инвесторы утверждают, что можно создавать капитал даже с небольшими суммами? Откладывая 5 000 ₽ в месяц на счет, разве накопишь что-то существенное?

Во-первых, смотря что подразумевать под существенным. Кто-то хочет купить квартиру, а кто-то – велосипед, другие создают пассивный доход к пенсии. Во-вторых, на маленьких суммах действительно можно создать капитал. Инвесторы не врут, потому что они уже хорошо знакомы с магией сложного процента.

В статье я обязательно покажу, как это работает на цифрах и конкретных примерах. А пока вспомним свое детство. Зимой многие из нас лепили снеговика. Брали маленький комочек снега, катали его, и он вырастал в большой ком. То же самое происходит и с нашими деньгами, которые мы не кладем в тумбочку, а заставляем на нас работать. Помогает в этом сложный процент.

В 1-й год маленькая сумма прирастает маленьким доходом. На 2-й год доход будет начислен уже на “Сумма + Доход за 1-й год”, на 3-й – “Сумма + Доход за 1-й и 2-й годы” и т. д. Покажу на простом примере. Цифры условные, даны для простоты понимания процесса, к реальным депозитам не имеют никакого отношения.

Вы положили на счет 10 000 ₽ под 10 % годовых. Через год сняли 11 000 ₽. А теперь допустим, что не сняли, а оставили на счете под те же 10 % годовых. Только уже 11 000 ₽. На них через год банк начисляет еще 10 %. И вот вы уже видите на счете 12 100 ₽. Забегая вперед, скажу, что через 10 лет будет 25 937,42 ₽, а через 40 лет – 452 592,56 ₽. Заметьте, что вы ничего не делаете, просто не снимаете деньги.

Цифры увеличиваются в разы, если вы регулярно пополняете счет, но об этом еще впереди и обязательно на примерах.

Понятия и примерный расчёт сложных процентов

Чтобы рассчитать прибыль, которае будет начисляться для вклада с капитализацией, необходимо знать несколько переменных:

- SUM — ожидаеммая сумма;

- X — тело депозита на момент вложения;

- % — размер вознаграждения (количество процентов делим на 100, чтобы получить коефициент);

- n — количество периодов для которых будет рассчитываться капитализация (лет, месяцев, дней, кварталов).

Формула: SUM = X * (1 + %)n.

Таким образом если вы положили 10000 рублей под 10 процентов на срок 10 лет, расчет будет выглядеть так:

SUM =10000*(1+0,1)10=10000*1,110=10000*2,59=25900 рублей.

Эта формула подходит для расчета сложных процентов, в случае если ваш депозит оформлен на долгий период, а проценты начисляются 1 раз в год.

Если по вашему вкладу прибыль начисляется каждый месяц, тогда предварительно процентную ставку нужно адаптировать к этому периоду.

Допустим, у вас те же 10000 рублей и ставка 10% годовых на 10 лет, таким образом в месяц вам будет начисляться 0,1/12=0,0083, а периодов для начисления будет равен 10 лет * 12 месяцев в году = 120.

Значит расчет будет выглядеть так:

Sum=10000*(1+0,0083)120 =10000*(1,0083)120 = 10000*2,696=26960 рублей.

Таким образом, видно, что во втором случае прибыль от капитализации больше, чем в первом случае.

Рассмотрим вариант, в котором прибыль начисляется и добавляются каждый день при тех же переменных. Тогда периодов n у нас будет 10*370 (дней в году)=3700. Процентная ставка начисленная в день будет иметь такой вид: 0,1/3700=0,00027 в периоде.

Значит формула расчета будет такой:

SUM=10000*(1+0,00027)3700 =10000*1,000273700 = 10000*2,7152=27152 рублей

В последнем расчете проценты еще больше. Стоит также учитывать, что приведенный пример будет лишь наглядным образцом начисления прибыли, и выгода от капитализации будет тем больше, чем больше сумма вклада и выше процентная ставка.

По такой формуле можно рассчитать любое дополнение депозитных средств.

Пример сложного процента на банковском депозите

Удобно и выгодно, когда ваши деньги одномоментно задействованы в разных инструментах. Сразу рекомендую не только у менеджера устно, но и в письменном договоре детально изучить — какой именно процент используется и какие есть нюансы по нему. На некоторых банковских сайтах или в мобильных приложениях есть калькулятор сложных процентов с капитализацией и пополнением. Показываю, как работает эта формула.

- Первоначальный вклад составил 100 тыс. рублей на 1 год с правом пополнения без ограничения суммы под 5% годовых.

- Во втором полугодии вы добавили к вкладу еще 100 тыс. рублей.

- За первую половину вы заработали (100000/100*5%) / 2=2500. Во втором полугодии получили (200000/100*5%) / 2 = 5000. Итого прибыль за год 7500.

- Далее вы можете забрать свои 7500 или добавить их к 200 тыс. или увеличить вклад еще на определенную сумму.

Наиболее выгодно так работать с проверенными инструментами, поэтапно повышая сумму вклада и внося все данные в excel, чтобы не заблудиться.

Как правило, разница на доходе с правом неограниченного пополнения и на обычном способе не превышает 0,5-1% в год, а иногда и вовсе отсутствует.

Ради справедливости нужно рассмотреть и правило, как работает формула расчета простых процентов по кредиту, поскольку ее часто применяют в работе. Простой процент начисляется так: сумма кредита умножается на процентную ставку и поделенная на 365 дней. Для примера: у вас кредит на 100 тыс. рублей под 10% годовых. Если предложен дифференцированный способ, то ежемесячно вам будет начисляться 1000 рублей непосредственно за пользование средствами.

Оплачивая их, через определенный срок можно приступить к погашению самого «тела». Многие банки предлагают аннуитетный платеж, работающий по формуле сложного процента. Это означает, что вы будете оплачивать кредит плюс-минус равными долями. 1000 рублей в месяц за сам кредит и, например, 1000 рублей за само тело. Таким образом, уже на второй месяц проценты будут начисляться на 99 тыс. остатка и с каждым месяцем и платеж по процентам, и выплаты по кредиту будут уменьшаться.

Обратите внимание: сложные проценты по кредиту предлагаются на средних и высоких суммах, в частности, когда оформляете ипотеку или покупаете по договору автомобиль из салона. Хотя есть и аналогичные предложения среди кредитных карт, например, карта Халва, где выплаты подразумеваются равными долями за определенный период и иногда вовсе с минимальными процентами

Узнав способ начисления процента в рабочем инструменте, возможность вносить дополнительно средства или погашать кредит досрочно, важно обратить внимание еще на один аспект — ставку дисконтирования. Это величина, применяемая для пересчета грядущих денежных потоков в общую величину актуальной стоимости. С математической точки зрения, это формула, обратная сложному проценту

С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля

С математической точки зрения, это формула, обратная сложному проценту. С ее помощью оценивается, сколько нужно сейчас инвестировать средств, чтобы, например, через 2 года, получить 100 тысяч. Рассчитывается она по формуле: итоговая сумма (100 тыс. руб) равно как произведение неизвестного на (1+0,1 (10% — средняя ставка банка)), возведенное в квадрат. Далее по правилу пропорции выделите тот самый Х (икс). Фактически, это 82644 рубля.

Учитывайте правило: ставка дисконтирования должна быть выше предложенной доходности.

В итоге подчеркну: сложные проценты в финансовых инструментах только на первый взгляд выглядят сложными, но, если разобраться в их сути, никаких камней преткновения не возникнет, а еще более — вы сможете получить существенную выгоду. Всем желаю только выгодных начислений для инвестиций и минимальных для кредита, если же вы все же решились его оформить.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Как выбрать лучшие условия?

Начисление простых процентов происходит в арифметической прогрессии, в то время как сложные проценты выдают прибыль в прогрессии геометрической.

Это не означает, что для успешного вложения всегда стоит останавливать свой выбор на предложении с капитализацией вклада.

С учетом срока действия депозитного договора, суммы вклада, и (что самое основное) периодичности начисления процентов, не всегда прибыль от капитализации будет больше, чем при заключении договора с одноразовой выплатой процентов в конце периода.

- При заключении договора на 3 месяца и периодичности капитализации в 6 месяцев, клиент заберет свой вклад раньше, чем произойдет начисление процентов. В этом случае оформление простого вклада будет иметь более логичный смысл.

- Также, если есть возможность выбора частоты начисления процентов (каждую неделю, месяц или три месяца), лучше выбрать капитализацию, где проценты будут приходить на счет в более короткие термины. Выбирая между периодичностью начислений в три месяца и один, примите решение в пользу последнего.

- При открытии краткосрочного вклада, клиентам банка нужно учесть, что на день закрытия депозита начисление процентов не происходит. Если вкладчик оформил договор на 2 недели и забирает средства на 14-й день, то начисление процентов будет произведено только за 13 дней.

В тексте депозитного договора буквально не говорится, будет происходить начисление простых или сложных процентов. Поэтому, исходя из условий договора, клиент сам должен понять, о чем идет речь.

Основное отличие:

- Если процент начисляется один раз по окончании срока действия депозита, расчет будет произведен по простой формуле.

- Если указана частота начисления процентов, вы имеете дело с капитализацией.

Самое выгодное для вкладчика:

- депозит с капитализацией,

- ежемесячное начисление процентов,

- возможность пополнения счета.

По таким вкладам, правда, у банков редко бывают высокие процентные ставки. Но здесь уже каждый клиент должен сам искать более выгодное решение.

Расчет % по вкладам в Сбербанк

Для предварительного расчета дохода по открытому депозиту Сбербанка необходимо рассчитать получаемые проценты.

Сделать это можно с помощью специальных формул или онлайн с помощью сервиса Сбербанка.

Термин “простые” подразумевает под собой начисления без капитализации, когда ежемесячно начисляются денежные средства на одну и ту же сумму.

Для подсчета полученного по вкладу дохода (см. Выгодные вклады Сбербанка) нужно воспользоваться формулой:

Где:

- Sp – искомая сумма,

- Sv – сумма депозита,

- Nd – число дней начисления,

- Ny – число дней в году,

- % – ставка, деленная на 100.

Пример:

Депозит открыт на 2 г. (730 д.) в размере 30 000 рублей под 10% (см. Как открыть или закрыть вклад через Сбербанк Онлайн).

Для подсчета полученной прибыли за один месяц:

Sp = 30 000 х 0,01 х 30 (или 31 в зависимости от количества дней в периоде) / 365 (или 364) = 24,657 рублей ежемесячно.

Для вычисления за весь срок хранения средств:

Sp = 30 000 х 0,01 х 730 / 365 = 600 рублей общей прибыли за весь срок хранения финансов (за два года).

Для расчета за 1 год, полученную сумму разделить на два (т. е. 300 р.).

Сложные вычисления

Термин “сложные” подразумевает собой начисления с капитализацией, когда за каждый последующий месяц начисления производятся на общую сумму, накопленную за предыдущий месяц.

Для подсчета нужно воспользоваться следующей формулой:

Где:

- Sp – искомая величина,

- Sv – общая сумма внесенных денег,

- % – размер ставки в период капитализации (значение вычисляется как произведение (p) одной сотой части годовой ставки и периода (Nd) в днях (или в месяцах), деленное на общее количество (Ny) дней (или месяцев)),

- n – это количество периодов.

Один период капитализации равен одному месяцу.

Пример: депозит открыт на 1 г. в размере 20 000 рублей под 10%.

Данные:

- Ny = 12;

- Ставка, деленная на 100 = 10%/100 = 0,1;

- Sv = 20 000;

- n = 12.

Для начала производим вычисление %, то есть ставку за один мес.

%=0,1 х 1 / 12 = 0,0083, подставляем значение в формулу:

Sp = 20 000 х (1 + 0,0083)?? – 20 000 = 20 000 х 1,1043 – 20 000 = 2086 рублей – размер полученной прибыли за весь период.

Расчет через интернет онлайн

Зайти на главную страницу сайта финансовой организации http://www.sberbank.ru и в разделе «Накопить и сохранить» кликнуть интересующий вариант вклада.

Найти внизу страницы онлайн-калькулятор и ввести данные о количестве вносимых денежных средств, указать дату открытия и закрытия вклада или указать срок в днях.

Для вычисления сложных % с капитализацией, в строке «Капитaлизация» кликнуть «Да», в обратном случае поставить «Нет», нажать кнопку «Рассчитать».

Справа появится информация о среднем доходе за 30 дней и диаграмма общей прибыли за весь срок хранения денежных средств, включая размер начисленной прибыли.

По данным с https://banki.site/sberbank/uslugi/protsenty-po-vkladu-v-sberbank.html

Страхование вкладов.

Страхование вкладов в нашей стране осуществляется в соответствии с Федеральным законом «О страховании вкладов физических лиц в банках РФ» № 177-ФЗ от 23 декабря 2003 года.

177-ФЗ

Статья 11. ФЗ 177 Размер возмещения по вкладам

от 27.12.2019

Изучить документ

В статье определяется размер возмещений по вкладам банков

Этот закон дает вкладчикам некоторую уверенность вернуть хотя бы ту сумму денежных средств, которые они вложили первоначально в банк для получения доходности, в случае, если у банка, которому они доверили свои денежные средства, отзовут лицензию либо банк станет банкротом. Наверняка вы сейчас подумали, откуда же берутся у банка денежные средства для выплат, если наступило банкротство. Дело в том, что банки в свою очередь выплачивают страховые взносы за счет привлекаемых вкладов в специальный фонд, откуда и производятся потом выплаты вкладчикам.

Если все таки наступил такой страховой случай, вкладчик может гарантированно рассчитывать на возмещение своих денежных средств в сто процентном размере, при условии что сумма данных денежных средств не превышает 1400 000 рублей. Выплаты вкладчикам начинаются не позднее 14 дней после наступления страхового случая.

Для возвращения своих денежных средств, вкладчику необходимо будет обратиться в Агентство по страхованию вкладов с заявлением по специальной форме (при себе нужно будет иметь также документ удостоверяющий личность, например паспорт).

Если вкладчик открывал вклад в иностранной валюте, то будет проведена конвертация данной валюты по курсу, установленному Центральным Банком России, т. е. возмещение по вкладу будет рассчитано в рублях и выплачено также соответственно в рублях.

Следует также отметить, что вклады в разных банках страхуются независимо друг от друга.

Страхованию не подлежат следующие виды средств:

- средства на счетах физических лиц, занимающихся предпринимательской деятельностью без образования юридического лица, адвокатов, нотариусов и иных лиц, если такие счета (вклады) открыты для осуществления предусмотренной федеральным законом предпринимательской или соответствующей профессиональной деятельности,

- Вклады на предъявителя,

- Средства, переданные банку в доверительное управление,

- Вклады в зарубежных филиалах российских банков,

- Денежные переводы без открытия счета,

- Средства на обезличенных металлических счетах.

Расчет и выплаты процентов по вкладу. Порядок начисления ежемесячных процентов

Согласно действующего законодательства право на размещение денежных средств на депозитных счетах имеют кредитные учреждения, которым выдана лицензия на данный вид деятельности.

Порядок начисления процентов по вкладам оговаривается в договоре при внесении денежных средств в депозит. Проценты могут начисляться по окончанию месяца, квартала, года или при окончании действия договора.

Расчет процентов по вкладу

Указанный в договоре размер процентов по вкладу является годовой ставкой, то есть сумма вклада увеличиться на величину оговоренных процентов через год.

Начисление процентов по вкладу начинается со следующего дня после внесения денежных средств на депозит.Окончание начисления происходит в день закрытия вклада включительно.

Расчет процентов по вкладу без капитализации производится по формуле:

П = (S х Cp х %) / (365(366) х 100%), где:

- П — сумма дохода (процентов) по депозиту,

- S — сумма депозита,

- Ср — срок действия депозита в днях,

- % — годовая ставка по вкладу,

- 365(366) — количество дней в году.

Расчет процентов по вкладу банком производится согласно условий заключенного договора вклада. Если договором не закреплено условие капитализации процентов (прибавление суммы начисленных процентов к остатку по вкладу), то сумма процентов по вкладу зачисляется на текущий счет или депозит «до востребования».

Ежемесячные проценты по вкладам

Ежемесячные проценты по вкладам начисляются и выплачиваются при внесении денежных средств на депозиты с условием, получения суммы ежемесячных процентов по депозиту, не трогая основную сумму вклада.

Так, при размере депозита в 100 тысяч рублей с годовой ставкой 10%, ежемесячные проценты по вкладу составят 821 рубль 92 копейки.

(100 000,0 руб. х 30 дн. х 10%) / (365 дн. х 100%) = 821,92.

По истечению следующего месяца ежемесячные проценты по вкладам будут рассчитываться из расчета 31 дня.

Выплата % по вкладу

Выплата % по вкладу регламентируется Гражданским кодексом Российской Федерации.

Выплата % по депозиту производится на условиях заключенного договора банковского вклада. Если в договоре банковского депозита не указан размер причитающихся процентов по депозиту, то банк должен выплатить сумму рассчитанную из величины ставки рефинансирования, действующую на момент выплаты процентов.

По условиям договора банковского депозита выплата % по вкладу может быть произведена за весь период действия договора вместе с суммой основного вклада. Обычно процентная ставка по таким депозитам самая высокая.

Если вкладчик по каким-либо причинам решил досрочно прекратить действие срочного договора банковского вклада и полностью получить сумму вложенных денег, то проценты по депозиту значительно снижаются, пересчитываются за весь период действия договора и их размер обычно приравнивается к процентам по вкладу «до востребования».

Если день выплаты % по вкладу приходится на выходной (не рабочий) день,выплата производится на следующий ближайший рабочий день.

Консультацию о видах депозитов, % на вклад, методе их расчета и порядке выплатывы можете получить обратившись к специалистам банка, чья деятельность направлена на привлечение вкладов в банк.

По данным с http://www.vsemvsud.ru/articles/1265-raschet-i-vyplaty-protsentov-po-vkladu-poryadok-nachisleniya-ezhemesyachnykh-protsentov

Сложный процент с ежемесячным пополнением вклада

Почему у клиентов банков часто возникают трудности со сложным банковским процентом? Чаще всего, потому, что они используют упрощенную формулу для расчета, и не учитывают разную ставку для каждого периода. Но тогда и общую формулу применять нельзя: ведь если в одном квартале у нас получится % = р * (90/365) = р * 0,2466, то уже во втором % = р * (91/365) = р * 0,2493.

Как посчитать сложный процент в таком случае? Вручную это делать долго и трудоемко, проще пользоваться программой Excel. Сначала рассмотрим другой вариант депозитного вклада – с ежемесячным пополнением.

Чем такой вклад отличается от стандартного депозита с капитализацией процентов? В данном случае по окончанию первого периода (месяца) к начальной сумме добавляются не проценты за этот период, а определенная фиксированная сумма. Для того чтобы посчитать сложный процент с ежемесячным пополнением, будем использовать другую формулу.

Для расчета сложного процента с пополнением формула выглядит так:

Сприбыль = Снач * (1 + %) w + (Сдоп* (1 +%) w+1 – Сдоп* (1 + %)) / % — Снач

Пример: вы положили на счет 100 000 рублей под 12% годовых, и каждый месяц добавляете к этому вкладу еще 5 000. При этом проценты мы не учитываем: считаем, что их вы получаете на отдельный счет и используете по-другому.

Вы получите: 100 000 * (1 +0,01) 12 – 100 000 + (5 000 * (1 + 0,01) 13 – 5 000 * 1,01) / 0,01 = 12 682 + 1904 = 14 586 рублей.

Чтобы посчитать сложный процент с капитализацией с точностью до дня, нужно рассчитывать каждый период отдельно, а затем суммировать их.

Формула для расчета по первому периоду: С1 = Снач * (1 + %). С1 – это не только проценты, но и плюс начальная сумма взноса. Расчет по второму периоду: С2 = С1 * (1 + %). Помните, что значение % в каждом случае будет разным.

Рассчитаем сложный банковский процент для вклада в 100 000 рублей под 12% годовых, с капитализацией каждый квартал. Днем, когда оформлен договор, будем считать 1 января.

С1 = Снач * (1 + %) = 100 000 * (1 + 0,12 * (30 + 28 + 31)/365) = 100 000 * (1 +0,12 * 0,2438356) = 100 000 * (1 + 0,0292603) = 102 926, 03 рублей;

С2 = 102 926,03 * (1 + 0,12 * (30 + 31 + 30)/365) = 102 926,03 * (1 + 0,0299178) = 106 005,35 рублей и т.д. Продолжая эти подсчеты, мы получим 112514,93 рублей. То есть, прибыль составит 12 514, 93 рублей (при подсчете по упрощенной формуле в итоге получалось 12 550 рублей).

Пользоваться такими сложными формулами не обязательно, разве что вы любите точные цифры и хотите проверить свой банк – правильно ли осуществляются начисления по вашим депозитам.

Как выбрать вклад, что выгоднее

При выборе банковского продукта с целью осуществления вложения денежных средств с последующим получением прибыли необходимо руководствоваться определенными критериями.

Что учитывают при выборе условий вклада:

1. Рейтинг организации. Получить данную информацию можно путем анализа отзывов о банковской организации. Необходимо понять, каковы особенности ее финансовой деятельности. Рекомендуется изучить значения показателей прибыли, ликвидности, рентабельности кредитной организации, представленных на специальном интернет-ресурсе Банки ру.

Для обеспечения сохранности собственных средств, в случае потери кредитной организацией платежеспособности, необходимо изучить информацию об ее участии в государственной программе страхования вкладов. В дальнейшем это послужит гарантией выплаты клиенту страховой суммы в размере до 1,4 млн. руб.

Если планируемые вложения превышают указанную отметку, оптимальным вариантом является размещение средств в нескольких банках.

2.Величина процентной ставки. Данный показатель находится в пропорциональной зависимости от величины первоначального взноса и срока действия договора вклада.

Большинство банков поднимают ставки на свои продукты с увеличением размера вносимой на депозит суммы. Исключение составляют вклады ПАО Россельхозбанк, где ставка в основном регулируется сроком вклада.

С увеличением сроков размещения средств на счетах снижается выплачиваемый банком процент за пользование клиентскими деньгами.

Для получения более точной информации о доходности по депозиту финансовые аналитики рекомендуют высчитывать размер эффективной ставки. Для этого существует следующая формула:

S = (1+(p/100)/12)*-1,

где, S — эффективная ставка, p — установленная ставка по вкладу, n — количество периодов капитализации за год, * — частное количества периодов капитализации и срока вклада.

Это значит, что при ставке 9% годовых, сроке вклада 12 месяцев и ежемесячной капитализации эффективная ставка составит 9,38%.

3. Возможность пополнения счета. Данный параметр позволяет повысить доходность депозитного счета. Регулярное пополнение вклада увеличивает остаток, на который происходит начисление процентов, что существенно влияет на размер последних.

4. Планируемый срок размещения денежных средств.

Наибольшую доходность приносит размещение средств на долгосрочном вкладе. При существовании вероятности того, что деньги понадобятся в ближайшей перспективе, рекомендуется воспользоваться депозитными счетами со сроком 1, 3 или 6 месяцев. Т.к. при досрочном расторжении договора происходит пересчет процентов по более низкой ставке (у большинства банков по ставке «До востребования»).

5. Порядок начисления и выплаты процентов. Фактором, существенно повышающим доходность по вкладу, является процентная капитализация. Чем выше ее периодичность, тем быстрее растет база для последующих начислений. Максимальной эффективностью, с точки зрения прибыльности для клиента, обладает ежедневная капитализация. Но продукты с данным видом причисления обладают рядом других ограничений (отсутствие пополнения, низкая ставка и т.д.).

Процесс начисления процентов не всегда совпадает по срокам с их присоединением к сумме вклада. Так, еженедельно начисляемые средства могут причислиться к основной сумме лишь в конце месяца. Эти условия необходимо тщательно изучить при подписании договора вклада.

Кредитные организации предусматривают также выплату доходов на отдельный счет или пластиковую карту. В этом случае клиент вправе самостоятельно распоряжаться средствами (снять их либо произвести пополнение вкладного счета).

6. Возможность снятия средств. Данный параметр способствует снижению прибыли клиента. Но при существовании даже незначительной вероятности возникновения потребности в деньгах рекомендуется выбирать продукт с частичным выводом средств со счета.

Ключевые параметры, влияющие на результат расчетов

Сумма, которую получит вкладчик или инвестор в конце расчетного периода, зависит от ряда ключевых параметров:

- Процентная ставка – доходность, которую вы получаете от вложения своих средств в тот или иной инструмент, или плата за использование “чужих” денег (например, кредит). Чем выше %, тем больше вы заработаете или заплатите.

- Расчетный период – срок (дни, месяцы, годы), в течение которого планируется получать доход или расплачиваться за кредитные средства. Чем он выше, тем больше будет накопленная или выплаченная кредиторам сумма.

- Стартовый капитал – сумма, которую вы первоначально выделили для накопления или получили в кредит.

- Частота дополнительных взносов. На коротком промежутке времени эффект от дополнительно внесенных на счет сумм незначительный. Снежный ком начинает расти заметными темпами с 5–7-го года накопления или погашения.

- Частота начисления % – ежедневно, ежемесячно, ежеквартально или ежегодно. Чем чаще, тем выше скорость наращения суммы.

Необязательно самостоятельно рассчитывать суммы по вышеприведенным формулам и играть с изменением ключевых параметров. В сети есть многочисленные онлайн-калькуляторы, в которые осталось только подставить цифры. На крайний случай можно один раз забить в Excel формулы и рассмотреть разные варианты вычислений. В дальнейших примерах я воспользуюсь онлайн-калькулятором.

Как можно рассчитать проценты по вкладу

Согласно требованию Центрального банка РФ, все кредитные организации, работающие на территории России, обязаны ежедневно начислять проценты по вкладам. Формально так и происходит, однако по факту клиент получает проценты по условиям договора.

В первом случае проценты не прибавляются к телу депозита (вкладываемой сумме), а перечисляются на другой счет вкладчика в соответствии с условиями договора. Как правило, начисление дохода происходит ежемесячно, ежеквартально, раз в 6 месяцев, раз в год или в конце срока действия депозита.

Во втором случае начисленный доход присоединяется к телу депозита в предусмотренные договором сроки (чаще ежемесячно или ежеквартально). Поскольку основная сумма вклада периодически увеличивается, то и начисляемые на него проценты растут. В конечном итоге общая доходность по депозиту возрастает, причем, вполне ощутимо.

Получается, что при одинаковой номинальной процентной ставке, идентичной сумме вклада и сроке действия депозит с капитализацией приносит большую доходность. Это нужно учитывать при выборе оптимального предложения.

Расчет процентов по вкладу с простым начислением

Как рассчитать проценты по депозиту с простым начислением? Достаточно просто, вот по этой формуле:

S = (P x I x t / K) / 100, где:

S — сумма начисленных процентов

Р — вносимая сумма

I — годовая процентная ставка по вкладу

t — период за который будут насчитаны проценты, в днях

K — количество дней в году (год бывает и високосный)

Пример расчета: Предположим, что клиент оформил вклад с простым начислением на сумму 100 тысяч рублей на 1 год под 11,5% годовых. Получается, что при закрытии депозита вкладчик получит доход в размере: (100 000 х 11,5 х 365/365)/100 = 11500 рублей.

Расчет процентов по вкладу с капитализацией

Как рассчитать проценты по вкладу с капитализацией? Для этого существует другая формула:

S = (P x I x j / K) / 100, где:

S — сумма начисленных процентов

Р — вносимая сумма, а также все последующие суммы, увеличенные в результате капитализации I — годовой процент по депозиту

j — количество дней в периоде, за который производится капитализация,

K — количество дней в году

Пример расчета: Предположим, что клиент оформил вклад с капитализацией на сумму 100 тысяч рублей на 3 месяца (июнь, июль, август) под 11,5% годовых.Доход за июнь составит: (100 000 х 11,5 х 30 / 365) / 100 = 945 рублей.

Прибавляем эту сумму к 100 000 рублей тела депозита, чтобы рассчитать начисленные проценты за июль: (100945 х 11,5 х 31 / 365) / 100 = 985 рублей. Аналогично рассчитываем доход за август: (101930 х 11,5 х 31 / 365) / 100 = 995,5 рублей.

Как видно из расчета, в августе доходность по вкладу выше, чем в июле, хотя, в каждом месяце 31 день. Это происходит благодаря капитализации процентов.

По данным с http://open-deposit.ru/notes/kak_rasschitat_procenty_po_vkladu/

Обложение налогом

Налогом облагается любой доход гражданина РФ, установленный законодательством. В случае с банком таким доходом признается процент превышения ставки рефинансирования.

Ключевая ставка в 2019 году составляет 11%, а значит, если процент по депозиту выше этого значения, то на такой доход обязательно начисление налога на доходы физических лиц – 35%.

Если клиент разместит депозит на 10000 рублей сроком на 1 год под простой процент по ставке 12,3%, то по истечении срока договора должен будет уплатить в налоговую:

- 10000 *12,3% = 1230 рублей;

- 10000*11% = 1100 рублей;

- (1230-1100)*35% = 45,5 рублей.

Таким образом, в рассматриваемом примере видно, что налоги составят 45,5 рублей. Вычетом налогов занимается банк, а клиент просто получит на руки уменьшенную сумму.

Подробнее про формулу

Банки в своей практике руководствуются несколькими формулами, позволяющими рассчитывать простые % и сложные. При их начислении применяется фиксированный и плавающий вид ставок. Фиксированную закрепляют договором при размещении вклада, она не меняется до оконца периода его действия. Она может измениться в случае автоматических пролонгаций действия договора.

При каких условиях и в каком порядке будет осуществляться этот процесс, нужно описывать в договорах. Изменение процентов привязано к изменениям:

- ключевой ставки;

- валютного курса;

- переводом депозита в иную категорию и др.

Для расчетов указываются все требуемые формой данные:

- сумма вклада;

- размер % ставки конкретного вклада;

- периодичность начислений % (поквартально, помесячно, ежедневно и др.);

- срок заключения договора;

- иногда нужно знать вид применяемой ставки – она может плавать или быть зафиксированной.

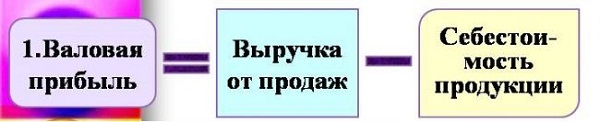

Формулы простых и сложных процентов

Поскольку простые и сложные проценты чаще всего используются при расчете прибыли от банковских вкладов, продолжим на их примере. Для решения задач нам понадобится такая информация:

- К — начальная сумма вклада;

- К — конечная сумма вклада;

- R — ставка доходности, переводится из процентов в число (10% = 0.1);

- N — количество периодов (лет).

Формула простого процента

По этой формуле мы можем рассчитать конечную сумму вклада без капитализации полученной прибыли. Для этого нужно знать начальную сумму вклада, процентную ставку за 1 период инвестирования и временной интервал. Если конечная сумма задана сразу и нужно найти другую неизвестную переменную, используйте производные формулы простого процента:

Формула сложного процента

По этой формуле мы можем посчитать конечную сумму вклада с учётом капитализации полученной прибыли, зная начальный депозит, процентную ставку и нужный временной интервал. Для решения задач также можно использовать производные формулы сложного процента:

На практике часто дело не заканчивается первоначальным депозитом — многие пользуются регулярными пополнениями, например делают регулярные инвестиции из зарплаты. Для этих случаев формула сложного процента становится длиннее:

где D — сумма регулярных пополнений банковского депозита

Обратите внимание, степень N-1 означает, что доливки начинаются со второго инвестиционного периода (если сумма дополнительных инвестиций вносится сразу, то N-1 меняется на N)

Ну что, удачи на экзаменах всем читающим меня студентам 🙂 Для закрепления далее мы разберем несколько примеров задач на сложные проценты.

Облагаются ли вклады и доходы от них налогом

Мы знаем, что все доходы граждан облагаются налогом, но нужно ли платить этот налог за начисленные по вкладу проценты?

Министерство финансов часто говорит о вероятности подвести вклады населения под налог о доходе, но пока что к стандартным депозитам физических лиц это не относится.

Но следует учесть, что при конкретных условиях налог все же придется заплатить, если:

- процент по депозиту выше ставки Центробанка на 5 базисных пунктов;

- открыт вклад в валюте со ставкой свыше 9 % годовых.

Если хоть одно из условий удовлетворено, то придется посчитать налог на доход. Ставка составит 35 % для резидентов РФ и 30 % для нерезидентов с суммы, превышающей минимальные условия.

Предположим, что если ЦБ предлагает ставку в 8 %, вклад в банке равен 15 %, то тогда превышение (с учетом максимальной разницы в 5 пунктов) составляет 2 %. Именно эти 2 % и попадают под налогообложение.