Как уменьшить ндс не нарушая закон

Содержание:

- Ввозной НДС

- Условия освобождения от уплаты НДС

- ***

- Условия освобождения от уплаты НДС

- Как НДС начисляется при строительстве?

- Кто находится в зоне риска

- Как абсолютно законно уменьшить размер ндс к уплате легальные схемы

- Действие налога в 2017 году

- Освобождение от обязанности обложения НДС

- Бухгалтерское оформление и возврат НДС

- Авансовые платежи

- Элементы НДС

- В чем риск использования схем?

- Ошибка №6. Взаимозависимость компаний и дробление бизнеса

- Как получить льготу?

- Причины, толкающие бизнес к оптимизации налогов

- «Схемотехника». Урок 8. Интересная налоговая схема по НДС

Ввозной НДС

Для компаний, занимающихся импортом в РФ, важным фактором является оптимизация ввозного НДС. Для этого должны выполняться условия (статья 171 НК):

- Товары или материалы должны продаваться или применяться на облагаемых НДС операциях.

- НДС к вычету обычно принимается в том же квартале, когда поступления были оприходованы на складской учет компании.

- Своевременная подача таможенной декларации.

Подтверждают право на вычет документы:

- Контракт с иностранной компанией.

- Наличие счета.

- Декларация с обозначенной суммой НДС, которая была уплачена компанией на таможне.

Кроме того у импортеров есть возможность отложить уплату таможенного НДС. Это можно сделать под гарантии банков или страховых компаний.

Налог к уплате текущего периода

В текущем периоде НДС можно уменьшить посредством оформления договора займа. Схема в этом случае такая:

- Покупатель заключает договор с продавцом о займе и предоставляет его.

- Затем по договору о поставке продавец отгружает товар без предоплаты.

- Завершается сделка взаимозачетом.

Хотя ничего противозаконного в этом нет, но для того чтобы у налоговой не возникло вопросов необходимо:

- Указать в договоре приемлемую нейтральную цель займа.

- Сумма займа должна немного отличаться от стоимости товара.

- Сроки по договору займа по договору продажи не должны совпадать.

Налог после окончания квартала

В 145-ой статье НК РФ есть указание на освобождение компании от уплаты НДС, если ее доходы за квартал оказались меньше миллиона рублей. Подобная льгота предоставляется на год после обращения в местную службу ФНС. В обращение входят:

В 145-ой статье НК РФ есть указание на освобождение компании от уплаты НДС, если ее доходы за квартал оказались меньше миллиона рублей. Подобная льгота предоставляется на год после обращения в местную службу ФНС. В обращение входят:

- Заявление.

- Выписка из баланса компании.

- Выкопировка из книги регистрации входящих и исходящих счетов-фактур.

- Выписки из книги продаж, доходов и расходов.

В этом случае при увеличении прибыли в течение года, льгота автоматически теряется. О том, как еще уменьшить прибыль не трогая НДС, читайте ниже.

Другие варианты

Есть еще несколько вариантов уменьшения выплат по НДС.

Можно ли уменьшить налог на прибыль и НДС при аренде помещения без регистрации договора в Юстиции, расскажет данный видеоролик:

Перечисление задатка

Так как задаток не облагается налогом (об этом говорит НК), то при его помощи можно уменьшить облагаемую налогом сумму сделки и, следовательно, и НДС. Схема в этом случае работает следующим образом:

- Выданный аванс оформляется документально как задаток на покупку материалов.

- Это является законным основанием для невнесения данной суммы в базу налогообложения.

- Полная сумма сделки указывается лишь по факту ее завершения в акте выполненных работ.

Данная схема наиболее эффективна в строительстве, когда покупка материалов происходит не сразу, а растягивается на какое-то время.

Оптимизация НДС, уменьшающая его, по транспортным расходам, рассмотрена ниже.

Оптимизация НДС по транспортным расходам

Актуально для компаний с 10% ставкой НДС. Так как НДС на транспорт всегда составляет 18% (153-я статья НК), компании с более низкими ставками, для уменьшения налога могут включать затраты на транспортировку в стоимость товара. Тогда НДС на эти услуги будет тоже 10%. Необходимое условие:

Актуально для компаний с 10% ставкой НДС. Так как НДС на транспорт всегда составляет 18% (153-я статья НК), компании с более низкими ставками, для уменьшения налога могут включать затраты на транспортировку в стоимость товара. Тогда НДС на эти услуги будет тоже 10%. Необходимое условие:

Не выделять траты на транспорт отдельной строкой. Сумма должна быть общей.

Отсрочка перехода товара в собственность

Не позволяя хотя бы частично уменьшить НДС, при помощи этого способа можно отсрочить его выплату. Для этого в договор вносится пункт о полном переходе прав собственности к покупателю только после завершения сделки.

Это позволит не включать платежи в налоговую базу, пока не пройдет последняя платежка или не будет подписан акт о завершении работ. Если контракт длительный, то выплата НДС может задержаться на один или два налоговых периода.

О том, как уменьшить НДС не уменьшая прибыль, расскажет видео ниже:

https://youtube.com/watch?v=IMMtqL7Xm60

Условия освобождения от уплаты НДС

На законном основании освободиться от НДС можно при соблюдении следующих условий:

- если различные виды денежных перечислений будут проводиться только на территории России;

- если размер денежного дохода, который облагается налогом за квартал, не превысит 2 миллиона рублей;

- если продукция для реализации не будет относиться к подакцизной категории.

Тем компаниям, которые соответствуют вышеописанным критериям, для освобождения от уплаты государственного налога, причем на весь календарный год, нужно всего лишь подать письменное заявление в отдел ФНС по месту регистрации организации в установленный срок. Те, кто получит на руки официальное разрешение, автоматически будут освобождены от подачи на проверку налоговой декларации. Таким образом, существуют правовые способы снизить налоговые суммы, и ими вполне можно пользоваться.

***

В настоящее время применяется достаточно большой набор законных подходов к оптимизации налогообложения в части НДС. Многие из них не снижают суммы платежей в бюджет, однако позволяют производить их в другое, более благоприятное для компании время, т. е. немного сдвигают период расчетов.

Определенные подходы позволяют полностью выводить суммы реализации из-под налогообложения НДС. Все они имеют правовое обоснование и относительно понятны с точки зрения законности, а риски их применения не так высоки.

Фирмы самостоятельно принимают решение о том, стоит ли использовать подобные варианты минимизации выплат в бюджет. Какой из приведенных вариантов более выгоден и безопасен для компании, определяет ее руководство.

Условия освобождения от уплаты НДС

На законном основании освободиться от НДС можно при соблюдении следующих условий:

- если различные виды денежных перечислений будут проводиться только на территории России;

- если размер денежного дохода, который облагается налогом за квартал, не превысит 2 миллиона рублей;

- если продукция для реализации не будет относиться к подакцизной категории.

Не каждый налогоплательщик знает, но статья 145 НК РФ предусматривает совершенно легальный способ быть освобожденным от уплаты НДС. Эта льгота применяется для тех компаний, которые за последние 3 календарных месяца подряд заработали не более 2 млн рублей выручки от реализации. Послабление не действует в отношении импортеров и продавцов подакцизных товаров. Чтобы применять эту льготу, достаточно подать в налоговый орган соответствующее уведомление и документы, подтверждающие право на нее.

https://youtube.com/watch?v=NOBRZzjTpvE

Второй минус связан с размером выручки — ее максимальный порог ограничен законом. Если его переступить, то право применять налоговое освобождение будет утрачено.

Как НДС начисляется при строительстве?

Строительно-монтажные работы для собственного потребления также признаются объектом налогообложения НДС. Согласно п. 2 статьи 159 НК РФ налоговая база в этом случае определяется как стоимость выполненных работ, включающая все понесенные расходы, в том числе реорганизованной (реорганизуемой) организации.

Очевидно, что при строительстве объектов с целью их дальнейшей продажи не идет речи о работах, выполненных «для собственного потребления». Поэтому НДС будут начислять только при реализации построенного объекта. Аналогично НДС не начисляется в том случае, если строительные работы осуществлялись только подрядными организациями без участия налогоплательщика (Письмо Минфина от 09.09.2010 N 03-07-10/12). Такая ситуация бывает, когда организация является инвестором и заказчиком-застройщиком, осуществляющим контроль за ходом строительства, но не принимающим непосредственного участия в строительно-монтажных работах.

— суммы налога, предъявленные налогоплательщику подрядными организациями при проведении ими капитального строительства, сборке (монтаже) основных средств;

— суммы налога, предъявленные налогоплательщику по товарам (работам, услугам), приобретенным им для выполнения строительно-монтажных работ;

— суммы налога, исчисленные налогоплательщиком при выполнении строительно-монтажных работ для собственного потребления, связанных с имуществом, предназначенным для осуществления операций, облагаемых налогом на добавленную стоимость, стоимость которого подлежит включению в расходы (в том числе через амортизационные отчисления) при исчислении налога на прибыль организаций.

Строительно-монтажные работы, осуществляемые одновременно силами подрядчика и непосредственно налогоплательщика, также считаются объектами налогообложения НДС. Но платить налог обязан в этом случае именно подрядчик, как поставщик соответствующих услуг.

Кроме того, не признается поводом для начисления НДС передача подрядчиками на давальческих условиях материалов, необходимых для проведения капитального строительства подрядным способом. А вот расходы на разработку проектно-сметной документации собственными силами и стоимость товаров (работ, услуг), приобретаемых для выполнения строительно-монтажных работ для собственного потребления, организации обязательно должны включать в налоговую базу по НДС (Письмо Минфина от 22.03.2011 N 03-07-10/07, Письмо Минфина от 17.03.2011 N 03-07-10/05).

Отдельным поводом для разбора статьи 146 НК РФ служит передача арендодателю неотделимых улучшений арендуемого недвижимого имущества. Если арендодатель согласился на улучшение своего имущества, то арендатор имеет право на возмещение своих затрат. При этом возникает вопрос, должен ли арендатор платить НДС, если передал неотделимые улучшения арендуемого имущества бесплатно. Судьи полагают, что проведение ежегодного ремонта в арендуемом помещении нельзя назвать реализацией, продажей или передачей товара, услуги, работы. Однако налоговики в этом случае ссылаются на Приказ Росстата от 09.12.2014 N 691, где уточняется:

«К строительно-монтажным работам (включая монтаж и наладку оборудования, необходимого для эксплуатации зданий, например, установка и монтаж оборудования для отопления, вентиляции, лифтов, систем электро-, газо- и водоснабжения), выполненным хозяйственным способом, относятся работы, осуществляемые для своих нужд собственными силами организации, включая работы, для выполнения которых организация выделяет на стройку рабочих основной деятельности с выплатой им заработной платы по нарядам строительства, а также работы, выполненные строительными организациями по собственному строительству (не в рамках подрядных договоров, а, например, при реконструкции собственного административно-хозяйственного здания, строительству собственной производственной базы и тому подобного)».

Тем не менее, суды настаивают: имущество арендуемое, а не собственное, а значит, и объекта налогообложения не возникает, поскольку строительно-монтажные работы не производятся для собственных нужд.

Кто находится в зоне риска

Считается, что вычетов по НДС много, когда за год они составляют 89% и более от начисленного налога. Об этом говорит критерий № 3 Концепции планирования выездных проверок.

Например, за год организация продала товаров стоимостью на 1 млн. руб. Сумма начисленного налога составила 180 тыс. руб. (1 млн. руб. 18%). К вычету компания приняла НДС в размере 171 тыс. руб.

Получается, что вычеты составляют 95% от начисленного налога (171 тыс. руб. 180 тыс. руб.100%). Для инспекции это сигнал о том, что, возможно, вычеты искусственно завышены.

Важно, что процент вычетов определяется за год, хотя платить налог и сдавать декларацию нужно каждый квартал. То есть, если у вас в одном квартале процент вычетов большой, а в других периодах меньше 89%, то беспокоиться не нужно

Это нормально.

Как абсолютно законно уменьшить размер ндс к уплате легальные схемы

Несмотря на то, что НДС относится к одним из обязательных видов налогообложения, от его уплаты вполне можно получить освобождение. Для достижения желаемого следует лишь соблюсти несколько условий. В первую очередь стоит знать, что освобождение от НДС могут получить денежные операции, проводимые лишь на российском рынке. Все продаваемые виды товаров не должны иметь отношение к подакцизной категории

Помимо этих условий присутствует и еще одно немаловажное, имеющее непосредственное отношение к доходу. Получить освобождение могут лишь те, у кого величина выручки, подходящей под налогообложение за квартал, не достигла предела в 2 миллиона рублей

Данная сумма дохода должна считаться без учета НДС.

НДС – налог на добавленную стоимость, включаемый в стоимость товара и фактически уплачиваемый конечным его приобретателем. Продавец обязан внести в бюджет разницу между НДС, выставленным покупателю, и НДС, выставленным поставщиком материалов, используемых для изготовления реализуемой продукции.

Действие налога в 2017 году

НДС — федеральный налог, который вот уже более трёх лет не имел изменений в схеме и ставках уплаты в бюджет. Статус говорит сам за себя. Желающие ознакомиться с его назначением и формулой образования должны изучить главу 21 Налогового кодекса РФ.

Сборы от рассматриваемого налога составляют весомую часть государственного бюджета

По этой причине налоговые органы уделяют вопросам его контроля особое внимание. НДС облагается реализация товаров, услуг и проведённых работ на территории Российской Федерации

Денежная нагрузка отчислений в бюджет ложится на конечного потребителя. НДС закладывается в итоговую стоимость товара и подлежит возмещению государству. Компания, реализующая товар, по сути, является агентом по взысканию налога. Однако предприниматель, получив определённую сумму в виде валового дохода, не хочет расставаться с его частью. И заинтересован в уменьшении суммы налога.

Вопрос о том, как уменьшить НДС к уплате, волнует бизнесменов разных стран

Освобождение от обязанности обложения НДС

Согласно действующим законам, некоторые компании и ИП с оборотами менее 2 000 000 могут обходить внесение платежа при предоставлении подтверждения, что выручка за последующие три месяца не превысила эту сумму. Этим правом не могут воспользоваться лица, которые занимаются продажей товаров с акцизными марками.

Освобождение дается на 12 месяцев, впоследствии его можно продлить при выполнении условий. Если в течение периода выручка превысила установленный лимит, либо был факт реализации подакцизных товаров, право на освобождение пропадает.

Другой вариант освобождения от обложения налоговыми платежами – переход на специальный режим. К ним относят ЕСХН, УСН, ЕНВД, ПСН. Освобождение при этом не действует, если производится ввоз продукции на территорию страны, исполняются обязанности налогового агента.

Законодательство предусматривает возможность не вносить налог при реализации некоторых видов товаров – к ним относят социально значимую продукцию, медицинские товары, оказание услуг в области НИОКР и т.д.

Бухгалтерское оформление и возврат НДС

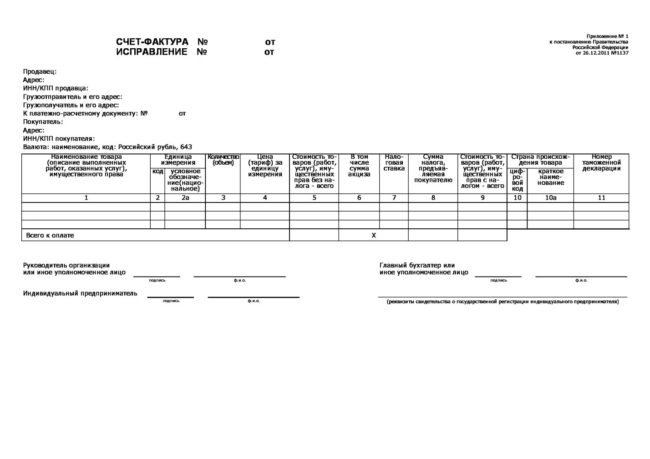

Как только осуществлена сделка по приобретению товара, возникает бухгалтерский документ — счёт-фактура с выделенной строкой НДС. Данная сумма заносится на счёт 19 — учёта НДС. После реализации товара бухгалтер направляет НДС по закупленным товарам из кредита сч. 19 в дебет сч. 68. Разница и составляет сумму НДС к выплате.

Не принятые к вычету суммы не должны уменьшать сумму НДС к вычету, поэтому их можно списать на сч. 91.2 как расходы, не принимаемые для целей налогообложения. Необходим также документ «Акт выполненных работ». В практике для производства арифметических расчётов бухгалтерами используются онлайн-калькуляторы НДС, которые позволяют точно и быстро вычислять значение НДС по каждой отдельной проводке.

Форма основного и корректировочного счета-фактуры утверждена Постановлением от 26.12.2011 № 1137.

Форма основного счета-фактуры утверждена Постановлением от 26.12.2011 № 1137

В работе бухгалтера понадобятся следующие документы и формы ведения документации:

- товарная накладная (форма ТОРГ-12);

- счёт на оплату;

- акт выполненных работ (услуг);

- книги покупок и продаж;

- платёжные поручения;

- приходные кассовые ордера;

- акт сверки по взаиморасчётам.

Образцы этих документов есть на каждом предприятии. Можно их найти и в интернете.

Если по результатам деятельности компании за квартал сумма налоговых вычетов превышает сумму начисления НДС на реализацию, то разница должна быть возвращена компании.

Порядок возмещения НДС предусмотрен п.2 ст. 171, п.1 ст. 172 и ст. 176 НК РФ. После подачи налоговой декларации с отрицательным балансом по НДС налоговики проверяют обоснованность суммы, заявленной к возмещению (камеральная налоговая проверка). Если законодательство не нарушено, то по результатам проверки в течение недели налоговый орган принимает решение о возврате заявленной суммы. Это в теории.

На практике налоговики никак не заинтересованы в возврате НДС. Камеральная проверка будет скрупулёзной. Нужно быть готовым к предоставлению самых различных сведений и документов. Весь спектр которых даже невозможно предположить. Известен случай, когда запрашивали сведения поста ГИБДД о времени прохождений машины, чтобы сопоставить с датой и временем оприходования товара. Такую проверку выдержит только настоящий бухгалтер.

На вопрос, платить или не платить НДС, есть один верный ответ: «платить». Пытаться обойти данный платёж или необоснованно его занизить будет дороже. Но легальные способы уменьшения налогообложения существуют и их нужно использовать в полной мере. Залогом успеха является юридическая и финансовая грамотность главного бухгалтера.

Авансовые платежи

Работу с авансами обычно начинают в конце квартала. Схема оптимизации работает, если компания получает аванс за товары или услуги в одном квартале, а реализует их в следующем. Заключается она в следующем: организация получает аванс от покупателя и переводит средства своему поставщику за другой товар, тот получает аванс и переводит средства уже своему поставщику и так далее. Налог платит участник цепочки, не успевший сделать аванс своему поставщику.

Имейте в виду, что налоговая отлично знает эту схему и не приветствует ее. При регулярном использовании авансов для отсрочки уплаты НДС вы можете получить внеплановую налоговую проверку.

С полученных авансов тоже надо платить НДС. И продавец может заключить договор на поставку в конце квартала, а аванс по договоренности с покупателем перенести на начало следующего квартала. Тогда продавец будет платить налог на три месяца позднее.

Ведите учет экспорта и импорта в веб-сервисе Контур.Бухгалтерия. Простой учет, зарплата и отчетность в одном сервисе

Перенести уплату НДС больше чем на квартал можно с помощью заемных средств. Тогда продавец берет у покупателя займ в сумме аванса. А после отгрузки они делают взаимозачет долгов по займу и за реализованные товары. Выдача займа НДС не облагается, так что налог начисляется только при реализации. Хотя эта схема не нарушает закон, налоговая относится к ней с недовольством, так что для регулярного применения она не подходит.

Важно учитывать интересы покупателя при работе с авансами. Когда покупатель перечисляет аванс, но использует для вычета НДС с этой суммы

Так что ему не выгодно переносить срок уплаты или работать с займом.

Элементы НДС

Объектами налогообложения НДС являются:

- реализация товаров, работ, услуг на территории России, передача имущественных прав (право требования долга, интеллектуальные права, арендные права, право постоянного пользования земельным участком и др.), а также безвозмездная передача права собственности на товары, результаты работ и оказания услуг. Ряд операций, указанных в пункте 2 статьи 146 НК РФ, не признаются объектами налогообложения НДС;

- выполнение строительно-монтажных работ для собственного потребления;

- передача для собственных нужд товаров, работ, услуги, расходы на которые не учитываются при расчете налога на прибыль;

- ввоз (импорт) товаров на территорию РФ.

Не облагаются НДС товары и услуги, перечисленные в статье 149 НК РФ. Среди них есть социально значимые, такие как: реализация некоторых медицинских товаров и услуг; услуги по уходу за больными и детьми; реализация предметов религиозного назначения; услуги по перевозке пассажиров; образовательные услуги и т.д. Кроме того, это услуги на рынке ценных бумаг; банковские операции; услуги страховщиков; адвокатские услуги; реализация жилых домов и помещений; коммунальные услуги.

Налоговая ставка НДС может быть равна 0%, 10% и 20%. Есть еще понятие «расчетных ставок», равных 10/110 или 20/120. Их используют при операциях, указанных в пункте 4 статьи 164 НК РФ, например, при получении предоплаты за товары, работы, услуги. Все ситуации, при которых применяются определенные налоговые ставки, приводятся в статье 164 НК РФ.

По нулевой налоговой ставке облагаются операции экспорта; трубопроводный транспорт нефти и газа; передача электроэнергии; перевозки железнодорожным, воздушным и водным транспортом. По 10% ставке – некоторые продовольственные товары; большинство товаров для детей; лекарства и медицинские изделия, не входящие в перечень важнейших и жизненно необходимых; племенной скот. Для всех остальных товаров, работ, услуг действует ставка НДС в 20%.

Налоговая база по НДС в общем случае равна стоимости реализуемых товаров, работ, услуг, с учетом акцизов для подакцизных товаров (ст.154 НК РФ). При этом в статьях со 155 по 162.1 НК РФ приводятся подробности для определения налоговой базы отдельно для разных случаев:

- передача имущественных прав (ст. 155);

- доход по договорам поручения, комиссии или агентскому (ст. 156);

- при оказании услуг перевозок и услуг международной связи (ст. 157);

- реализация предприятия как имущественного комплекса (ст. 158);

- выполнение СМР и передача товаров (выполнению работ, оказанию услуг) для собственных нужд (ст. 159);

- ввоз (импорт) товаров на территорию РФ (ст. 160);

- при реализации товаров (работ, услуг) на территории РФ налогоплательщиками – иностранными лицами (ст. 161);

- с учетом сумм, связанных с расчетами по оплате товаров, работ, услуг (ст. 162);

- при реорганизации организаций (ст. 162.1).

Налоговым периодом, то есть тем периодом времени, по окончании которого определяется налоговая база и исчисляется сумма налога к уплате по НДС, является квартал.

Плательщиками НДС признаются российские организации и индивидуальные предприниматели, а также те, кто перемещает товары через таможенную границу, то есть, импортеры и экспортеры. Не платят НДС налогоплательщики, работающие на специальных налоговых режимах: УСН, ЕСХН, ПСН (кроме случаев, когда они ввозят товар на территорию РФ), и участники проекта «Сколково».

Кроме того, могут получить освобождение от уплаты НДС налогоплательщики, которые отвечают требованиям статьи 145 НК РФ: сумма выручки от реализации товаров, работ, услуг за три предыдущих месяцев без учета НДС не превысила двух млн. рублей. Освобождение не распространяется на ИП и организации, реализующие подакцизные товары.

В чем риск использования схем?

Схемы ухода от налогов бывают законные и незаконные. Хотя даже легальные способы можно использовать так, что компанией заинтересуются. Эксперты предлагают оптимизацию, ссылаясь на успешные решения суда, но умалчивают про проигрыши.

Схема может сработать, а может принести неприятности. Конечно в этом случае эксперты за дополнительные деньги обещают решить проблемы с ФНС, но тут без гарантий.

Есть мнение, что налоговики закрывают глаза на маленькие правонарушения и приходят в час, когда бизнес достигает крупных оборотов. Но это не точно. В любом случае нужны ли вам лишние волнения?

Все таки ФНС одна из самых автоматизированных и продвинутых служб России. Уловки предпринимателей там хорошо известны.

Ошибка №6. Взаимозависимость компаний и дробление бизнеса

Само по себе дробление бизнеса не ошибка. Эта абсолютно легальная схема ведения дел, однако некоторые предприниматели все же используют ее незаконно. Руководители любят «разбивать» компанию на несколько маленьких, регистрируя новые юрлица или ИП и получая значительную налоговую экономию.

Используя свои информационные ресурсы, налоговики отслеживают подозрительных бизнесменов и интересуются причинами дробления компании. Если грамотно их сформулировать и подкрепить слова реальными бизнес-процессами, то в нелегком споре с налоговой можно выиграть.

У дробления бизнеса должна быть деловая цель, не связанная с экономией на налогах. Например, вам легче управлять делами при такой структуре. Дробить бизнес можно и из географических соображений, а также в целях оптимизации производства. Если вскроется фиктивность дробления, вероятность выигрыша в суде — 10%. Налоговые доначисления в этом случае могут исчисляться миллионами, поэтому не дробите бизнес, не озаботившись деловой целью.

Как получить льготу?

Чтобы воспользоваться льготой, в ФНС отправляют пакет документов до 20 числа. Например, планируете переход с октября 2018 года, значит до 20 октября присылаете в ФНС три документа:

- Уведомление о переходе;

- Выписку из книги продаж за 3 месяца (август, сентябрь, октябрь);

- Выписку из бухгалтерского баланса.

Уведомление оформляется в утвержденной . Пакет довольно быстро рассматривается, но держите ситуацию на контроле. Позвоните инспектору, уточните, что они все получили, а документы заполнены без ошибок. Налоговая пришлет в ответ уведомление, что переход одобрен.

Работа по новой схеме продолжается год, потом ее нужно продлить. Но если выручка за 3 последовательных месяца стала больше, чем 2 миллиона, то компании возвращается обязанность платить НДС. Вернуться можно с новым заявлением и доказательствами, что выручка вернулась к прошлым показателям.

После получения льготы компания освобождается от уплаты НДС и подачи декларации. Но выписывать счета-фактуры (с пометкой, что без НДС) и вести книгу продаж придется все равно. Последнюю запросит ФНС при проверке, поэтому отнеситесь к этому серьезно.

Причины, толкающие бизнес к оптимизации налогов

По глубокому убеждению автора, причины эти кроются не только в том, что никто не желает отдавать кровно заработанное, но и в чрезмерной налоговой нагрузке на фоне низкого уровня признания и понимания существующей налоговой системы. Своего рода философские вопросы типа «Почему, платя налоги, я плачу за школу, медицину и прочее?»

И бытовая причина: выживать надо. Все ищут способ увеличения рентабельности бизнеса, формирования конкурентоспособных цен. Увы, но чаще всего оптимизация бизнес-процессов не дает нужного результата. Да и сделать это в государстве, где платить налоги в сознании плательщиков считается дурным тоном, объективно крайне сложно. Реальная налоговая нагрузка в нашей стране крайне высока. Мне не приходилось видеть предприятия на общей системе налогообложения, где удалось бы снизить этот показатель менее 37 % при использовании только законных механизмов.

Можно громко и долго говорить с трибун о низких налоговых ставках, но все они опровергаются элементарными примерами на цифрах. Принято говорить, что у нас чуть ли не самая низкая ставка по налогу на прибыль в 20 %. Но умалчивается о том, что далеко не все расходы бизнес может принять для целей налогообложения. О чем это я?

Возьмем расходы на рекламу, которые принять для целей налогообложения можно лишь в процентном соотношении к выручке. Напомним, в силу п. 4 ст. 264 НК РФ рекламные расходы делятся на рекламные расходы, принимаемые к учету в полном объеме, и рекламные расходы, которые признаются в размере, не превышающем 1 % от выручки от реализации.

Допустим, выручка нашего предприятия составила 100 000 рублей, реальные расходы — 90 000.

Тогда прибыль до налогообложения составит 10 000 рублей.

Но некоторые расходы не признаются налоговой инспекцией в качестве уменьшающих налогооблагаемую базу. Предположим, что сумма непризнанных расходов составила 10 000 рублей.

Таким образом, реальная налогооблагаемая база составит: 100 000 – (90 000 – 10 000) = 20 000.

Тогда реально уплачиваемый бизнесом налог на прибыль составит: 20 000 х 20 % = 4 000 (или 40 % от прибыли).

40 % в данном примере — это и есть эффективная ставка налога, которая реально будет уплачена бизнесменом в бюджет. То есть реальная ставка налогообложения много выше.

Нельзя принять на расходы часть уплаченных процентов, часть объективно необходимых для бизнеса расходов, но почему-то не признаваемых таковыми в целях налогообложения. Об этом можно говорить много, но это не тема данной статьи и, увы, большинство из сказанного не будет иметь практического применения, хоть и способствует пониманию того, почему же так широко распространен в нашей стране уход от налогов.

«Схемотехника». Урок 8. Интересная налоговая схема по НДС

Налоговый эксперт Кирилл Соппа размещает на своем канале в Telegram самые интересные налоговые схемы: как опасные, так и безопасные.

На этот раз ему попалась интересная, непонятная на первый взгляд схема.

Мы постоянно мониторим арбитражную практику на предмет выявления устойчивых в суде схем работы.

Иногда мы находим удачные решения (примеры мы разбирали на шестом уроке для АЗС и на седьмом уроке для строителей). А иногда мы встречаем дела, в которых сама идея схемы неочевидна. Например, дело № А53-16496/2017, дошедшее до Верховного Суда РФ.

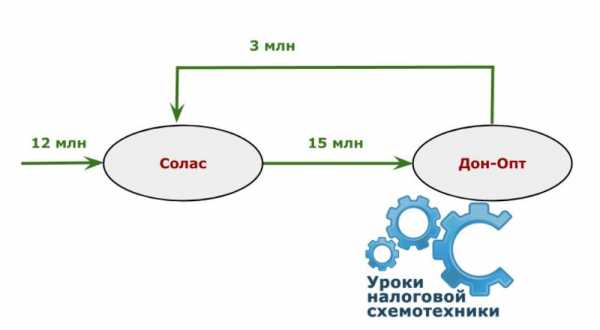

Налогоплательщик создал аффилированную на 100% компанию и перепродавал товар по кругу от одной к другой. При этом он сумел создать ситуацию для возмещения денег из бюджета в то время, как по второй компании к уплате был ноль. Суд конечно же отказал.

Но мы должны были разобраться, в чём была идея в этой на первый взгляд безобидной схеме.

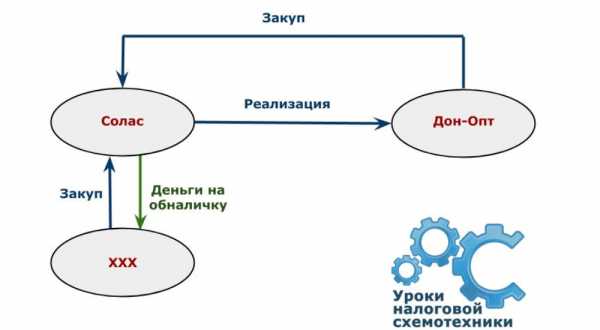

Продавая товар друг другу, невозможно получить выгоду по НДС. Первая гипотеза о том, что ООО «Солас» создано для подмешивания стороннего закупа (бумажный НДС) не выдержала нашей же критики.

Во-первых, учредитель ООО «Солас» на 100% совпадает с учредителем ООО «Дон-Опт». А директор ее зять. То есть, ООО «Солас» риски работы с техническими компаниями не демпфирует.

Во-вторых, материалы дела не содержит информации о сторонних поставщиках. Единственным поставщиком товаров для ООО «Солас» является ООО «Дон-Опт».

В-третьих, покупка бумажного НДС требует закрытия — либо оплаты денег на обналичку, либо оформление векселей, либо оформление зачёта. Ничего этого в материалах дела нет.

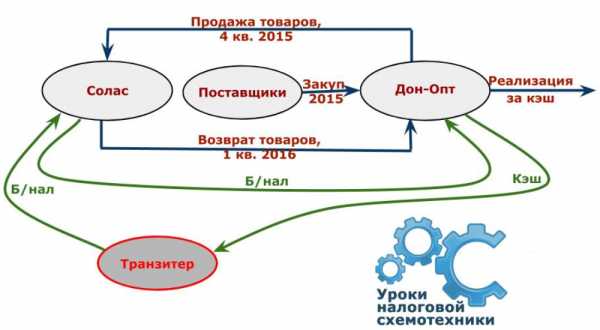

Есть два пути снизить НДС — добавить вычеты или уменьшить реализацию. Вторая гипотеза выглядит правдоподобной.

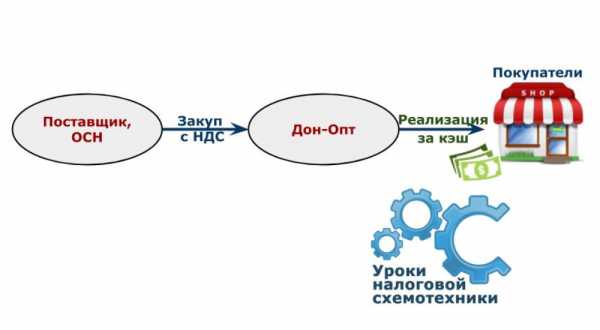

Рассматриваемый налогоплательщик занимается мелкооптовой торговлей продуктами питания. Это значит что основные его клиенты — розничные точки или магазинчики у дома. Они всегда применяют спецрежимы (УСН или ЕНВД) и преимущественно рассчитываются наличными. При этом, судя по материалам дела, поставщики ООО «Дон-Опт» это крупнооптовые компании, применяющие ОСН.

При таком раскладе у налогоплательщиков всегда возникает желание НДС с реализации не платить, а у особо смелых — еще и возместить входящий НДС из бюджета (самые умные продают лишний НДС поставщикам бумажного НДС, но в продуктах ставка 10%, такой НДС сложно продать).

В этом случае нужно где-то достать безнал для расчета с поставщиками. Поэтому появляется желание и необходимость продать кэш.

Гипотеза о продаже кэша подтверждается имеющейся в материалах дела схемой движения денежных средств по расчетным счетам. Имеется входящий на ООО «Солас» поток сторонних безнальных денег, который не формирует базу по НДС (согласно материалам дела в книге покупок и книге продаж ООО «Солас» включены только счет-фактуры ООО «Дон-Опт»).

Значит, деньги приходят после ломки и переворота назначения от транзитеров. Им же передается кэш, а безнал переправляется далее в ООО «Дон-Опт» для расчетов с поставщиками.

Вероятней всего ООО «Солас» было создано, чтобы принять на себя поток «левых» безнальных денег от продажи кэша и избавить ООО «Дон-Опт» от проблем с банком. В схеме с возмещением НДС из бюджета он был задействован потому, что возмещать налог из бюджета очень рискованно в отсутствии облагаемой НДС реализации и когда весь купленный с НДС товар ложится на склад.

Схема была реализована следующим образом:

- ООО «Дон-Опт» в конце года отгрузило все остатки на ООО «Солас», одновременно почистив годовой баланс от «дутых» остатков (проданных за кэш) и создав официальное основание для перечисления безнальных денег от ООО «Солас» в адрес ООО «Дон-Опт». НДС к оплате при этом не возникает, потому что ООО «Дон-Опт» поставил вычеты от поставщиков, а ООО «Солас» счет-фактуру от ООО «Дон-Опт» оставил в резерве на 19 счете.

- В первом квартале следующего года ООО «Солас» осуществило возврат всего товара в ООО «Дон-Опт», оформив обратную реализацию. У ООО «Солас» при этом НДС к оплате не возникает, так как оно применяет вычеты предыдущего квартала с 19 счета. У ООО «Дон-Опт» возникает казалось бы железное право на возмещение из бюджета НДС за возврат товара, который был отгружен и отражен в книге продаж ранее.