Онлайн-калькулятор ссч и вывод отчета для налоговой. новые формулы расчета с 2021 года

Содержание:

- Аттестация персонала предприятия

- Про расчет численности службы персонала

- Состав персонала

- Алгоритм расчета среднесписочной численности работников

- Оформляем отчет для ИФНС

- Структура и штат организации: взаимосвязь

- Тарифы страховых взносов на 2021 год

- ПФР

- Структура численности

- ФСС

- Штатная и фактическая численность работников организации: формула, виды, отчёт

- Оптимальное количество сотрудников

- Чем отличается списочная численность от фактической

- Для чего нужен такой показатель

Аттестация персонала предприятия

Аттестация персонала на предприятии нужна для адекватной оценки знаний и умений наемных сотрудников. В ходе ее анализируются следующие моменты:

- соответствует ли работник занимаемой должности;

- следует ли проводить кадровые перемещения: переводы, сокращения, увольнения;

- необходимо ли внести изменения в действующую систему обучения.

Аттестация персонала происходит на любых предприятиях. Для ее функционирования создается комиссия и издается приказ.

Сроки мероприятия определяются действующим законодательством. Для руководителей оговаривается периодичность аттестации не реже одного раза в год.

Сама процедура экзамена и подготовки к испытаниям стимулирует к саморазвитию, объективному анализу возможностей.

Среди работников нижнего и среднего звена, служащих и рабочих аттестация рассматривается как шанс очередной раз продемонстрировать свои знания и умения.

По ее результатам перспективным сотрудникам гарантируется продвижение по карьерной лестнице.

Про расчет численности службы персонала

Нормативы, которыми можно воспользоваться для расчета численности службы персонала, вы найдете в статье про 5 способов расчета численности службы управления персоналом HR-ПРАКТИКА.

Из нее же вы узнаете, что одним из способов расчета численности является применение калькулятора численности службы персонала, научиться пользоваться которым вы сможете в ходе изучения этой статьи.

Это, конечно, труднее, чем найти готовую цифру в таблице нормативов или вставить пару значений в «волшебную формулу», но полученный вами результат будет понятен, прозрачен и легко объясним.

Состав персонала

Под структурой понимают объединение ее сотрудников в группы и функционирующие единицы по различным признакам. Выделяют следующие группы по составу, отраженные в таблице ниже.

|

Группы |

Характеристика |

Этап классификации |

Характеристика |

|

Непромышленный |

Те работники, которые непосредственно не участвуют в процессе производства продукции. Труженики социального сегмента |

_ | _ |

|

Промышленно-производственный |

Те сотрудники, которые заняты в производственном процессе |

Руководители компании |

-низовой уровень (мастера); -средний (управляющие структурными подразделениями); -высший (генеральный директор, замы) |

| _ | _ |

Служащие |

Секретарь, кассир, табельщик, экспедитор. Все сотрудники по оформлению документации, финансово-расчетной работе |

| _ | _ |

Специалисты |

Инженеры, экономисты, юристы, технологи, кадровики, бухгалтера и т.д. Выполнение административных, экономических, инженерно- экономических и юридических задач |

| _ | _ |

Рабочие |

Те, кто непосредственно создает продукцию фирмы, производит конечный товар, оказывает услуги. |

На структуру и численность персонала могут оказывать влияние следующие факторы:

- Автоматизация и компьютеризация производства.

- Использование современных технологий.

- Применение новейших материалов.

- Организация производства.

Алгоритм расчета среднесписочной численности работников

- Вначале находим численность сотрудников, отработавших каждый день месяца.

- Затем определяем среднесписочную численность за месяц и за квартал

- В завершение вычисляем численность за полгода, 9 или 12 месяцев.

Формула расчета списочной численности работников

Данный параметр рассчитывается за каждый день месяца, при этом каждый работник определяется как целая единица.

В пункте 79 Указаний приводится перечень сотрудников, учитывающихся при расчёте списочной численности. В него входят следующие работники:

1) пришедшие на работу, а также отсутствующие из-за простоя;

2) трудоустроенные на неполный рабочий день или неделю, а также принятые на полставки согласно штатному расписанию;

3) отсутствующие по причине временной нетрудоспособности;

4) находившиеся в служебных командировках, в том числе и работники, побывавшие в зарубежных краткосрочных командировках;

5) отсутствующие по причине исполнения общественных или государственных обязанностей;

6) трудоустроенные с испытательным сроком;

7) заключившие договор с предприятием о выполнении работы в домашних условиях (надомники);

8) студенты и лица, обучающиеся в образовательных учреждениях, работающие на предприятии во время производственной практики, если их зачислили на рабочие места;

9) временно оторванные от работы для направления в образовательные учреждения для приобретения новой специальности или повышения квалификации (если за ними сохранена зарплата);

10) находящиеся в учебном отпуске (если за ними частично или полностью сохранена зарплата);

11) находящиеся в отпуске и поступающие в образовательные учреждения, а также сдающие вступительные экзамены без сохранения зарплаты на месте работы;

12) имевшие выходной день за переработку при общем учёте рабочего времени, а также согласно графику работы предприятия;

13) находящиеся в очередных и дополнительных отпусках, предоставленных в соответствии с законом и нормативными документами, в том числе работники, находившиеся в отпуске, а после него уволенные;

14) заслужившие день отдыха за выход на работу в нерабочие дни;

15) трудоустроенные с целью замещения работников, отсутствующих по уважительным причинам;

16) находившиеся в отпусках по уходу за ребёнком, в связи с беременностью и родами, а также по причине усыновления новорождённого ребенка;

17) принимавшие участие в забастовках;

18) находившиеся в отпуске без сохранения зарплаты, при этом продолжительность отпуска не имеет значения;

19) граждане других государств, работавшие в организациях на российской территории;

20) находившиеся под следствием до вынесения судебного решения;

21) внутренние совместители.

Работник, оформленный в качестве внутреннего совместителя или получающий в одной организации две, полторы, или менее одной ставки, учитывается в списочной численности как одна целая единица.

В списочную численность не включаются такие категории работников, как:

1) внешние совместители;

2) работавшие по гражданско-правовым договорам;

3) сотрудники, оторванные от работы с целью их направления предприятием на обучение в образовательные учреждения и получающие стипендию, выплачиваемую из средств этого предприятия; работники, с которыми был заключён специальный договор на профессиональное обучение с выплатой им стипендии во время учёбы;

4) привлечённые для работы в соответствии с договорами, заключёнными с государственными учреждениями на предоставление рабочей силы;

5) переведённые на работу в другую компанию без сохранения зарплаты, а также лица, направленные на работу за рубеж;

6) адвокаты;

7) члены кооператива, не имеющие трудовых договоров с предприятием;

8) подавшие заявление на увольнение и прекратившие работу без предупреждения руководства либо до истечения срока предупреждения. Данная категория работников исключается из списочной численности с первого же дня невыхода на работу;

9) собственники предприятия, не получающие зарплату;

10) военнослужащие, находящиеся при исполнении своих военных обязанностей.

Списочная численность работников за нерабочий день равна их количеству за предыдущий рабочий день.

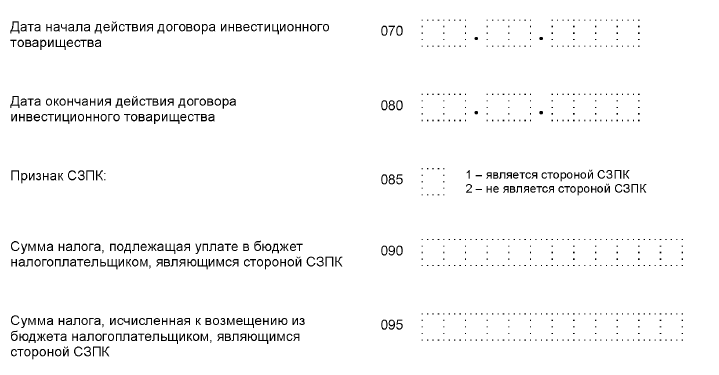

Оформляем отчет для ИФНС

Форма «Сведения о среднесписочной численности работников за предшествующий календарный год» утверждена Приказом ФНС РФ от 29.03.2007 № ММ-3-25/174. Учреждения могут представлять сведения в электронной форме по формату, утвержденному Приказом ФНС РФ от 10.07.2007 № ММ-3-13/421.

Рекомендации по заполнению формы приведены в Письме ФНС РФ от 26.04.2007 № ЧД-6-25/353.

Если у учреждения есть обособленные подразделения, то отдельно по ним сдавать сведения не надо. Работников таких подразделений учитывают при расчете среднесписочной численности по организации в целом.

Согласно рекомендациям по заполнению формы налогоплательщики должны заполнить все строки и ячейки формы сведений, кроме раздела «Заполняется работником налогового органа»:

-

в отведенных ячейках указать идентификационный номер налогоплательщика и код причины постановки на учет по месту нахождения учреждения;

-

по строке «Представляется в» отразить полное наименование налогового органа, в который представляются сведения, а в отведенных ячейках проставить его код;

-

по строке «Организация (индивидуальный предприниматель)» указать полное наименование учреждения в соответствии с его учредительными документами;

-

при заполнении показателей за 2018 год в специально отведенной для даты ячейке по строке «Среднесписочная численность по состоянию на» привести дату 01.01.2019. Затем в соответствующие поля вносятся показатели о среднесписочной численности работников учреждения.

При заполнении поля «Достоверность и полноту представленных сведений подтверждают» указывают:

-

фамилия, имя, отчество руководителя учреждения полностью, его подпись, которая заверяется печатью учреждения, и дата подписания;

-

при подтверждении достоверности и полноты показателей представителем учреждения – полное наименование организации либо фамилия, имя и отчество физического лица – представителя учреждения в соответствии с документом, удостоверяющим личность;

-

при подтверждении достоверности и полноты показателей организацией, являющейся представителем учреждения, – дата подписания и подпись руководителя уполномоченной организации, которая заверяется печатью организации;

-

при подтверждении достоверности и полноты показателей физическим лицом – представителем учреждения – дата подписания и подпись физического лица;

-

наименование документа, подтверждающего полномочия представителя (при этом к сведениям прилагается его копия).

За несвоевременное представление сведений о среднесписочной численности как налоговым, так, как и гражданским законодательством предусмотрена ответственность. При этом одновременно могут быть наложены штрафы:

-

на учреждение – в размере 200 руб. ( НК РФ, Письмо Минфина РФ от 07.06.2011 № 03-02-07/179)

-

на должностное лицо – в размере от 300 до 500 руб. (ч.1 ст. 15.6 КоАП РФ).

Структура и штат организации: взаимосвязь

Структура и штат организации — понятия сопоставимые. Структурные особенности предприятия влияют на кадровый состав и должны учитываться при подсчете штатной численности. Для этого определяется отношение руководящих работников к рядовым сотрудникам:

- какую часть персонала обслуживает один юрист, бухгалтер, экономист;

- сколько на предприятии производственных и обслуживающих подразделений;

- какое количество подчиненных у каждого руководителя подразделения.

С 1930-х в кадровом деле используют нормативы, которые разработал французский ученый В. Грейкунас. Согласно этим нормативам на руководителя высшего уровня приходится 3-5 рядовых работников, среднего уровня — 7-9.

Важно! Нормативы — ориентировочные величины, которые отражают средние показатели по отрасли. Поэтому оптимальная штатная численность рассчитывается на каждом предприятии индивидуально

Автор статьи: Ирина Смирнова.

У вас малое предприятие с сотрудниками? Ведите кадровый учет, легко начисляйте зарплату и сдавайте через интернет отчеты по сотрудникам в сервисе Контур.Бухгалтерия. Сервис автоматизирует большинство рутинных операций, избавляет от авралов, экономит ваше время и деньги. Также в сервисе — бухгалтерский и налоговый учет, подготовка, проверка и отправка отчетности, сверки с контролирующими органами, консультации экспертов, нормативно-правовая база.

Тарифы страховых взносов на 2021 год

Страховые взносы в 2021 году включает в себя четыре вида взносов:

- на случай материнства и болезни;

- медицинские;

- пенсионные;

- на травматизм.

Общая ставка взносов в 2021 году составляет 30 % плюс ставка страховых взносов от несчастных случаев (величина переменная и зависит от опасности производства). Тарифы в 2021 году напрямую зависят от максимального значения базы для расчета страховых взносов. Размеры тарифов для преобладающей массы плательщиков (ст. 425 НК РФ) приведены в таблице.

Таблица Тарифы

| Взносы на обязательное пенсионное страхование, % | Взносы на страхование на случай временной нетрудоспособности и материнства, % | Взносы на обязательное медицинское страхование, % | ||

| Если сумма выплат отдельному работнику не превысила 1 465 000 рублей | Если сумма выплат отдельному работнику превысила 1 465 000 рублей | Если сумма выплат отдельному работнику не превысила 966 000 рублей | Если сумма выплат отдельному работнику превысила 966 000 рублей | 5,1 |

| 22 | 10 | 2,9 |

Субъекты малого предпринимательства в 2021 году смогут продолжить платить страховые взносы по тарифу 15 % в части, которая превышает МРОТ. Каждый месяц нужно выделять из суммы выплат ту часть, которая превышает МРОТ, установленный на начало расчетного периода, и применять к ней пониженный тариф. Часть в пределах МРОТ облагается страховыми взносами по стандартным правилам, которые мы описали выше.

Часть сверх МРОТ облагается по такой схеме: взносы на ОПС уплачиваются по ставке 10 % (и в пределах 1 465 000 рублей, и сверх этой суммы), взносы на ОМС уплачиваются по ставке 5 %, взносы на ВНиМ не уплачиваются.

В 2021 году по взносам нужно отчитываться в ФНС и ФСС.

Расчет по страховым взносам сдается в ФНС ежеквартально до 30-го числа месяца, начинающегося сразу после отчетного периода.

Как заполнить расчет по взносам

Помимо данного расчета страхователям нужно сдавать форму 4-ФСС. С 2021 года форму планируют существенно поменять. 4-ФСС больше не будет касаться расходов на выплату страхового обеспечения, из ее состава уберут таблицы с расчетами по ОСС от несчастных случаев на производстве и профзаболеваний и расходами, но добавят таблицу с расшифровкой сведений об облагаемой базе и исчисленных взносах.

Фонд зарплаты ООО «КГБ» в феврале 2021 года составил 358 378 рублей — из этой суммы 127 920 рублей в пределах МРОТ, а 230 458 сверх МРОТ. Ни у кого из сотрудников выплаты не вышли за рамки установленного законом лимита. ООО «КГБ» относится к малому бизнесу. По ставке 0,3 % ООО «КГБ» платит «травматические» взносы.

Бухгалтер ООО «КГБ» рассчитал взносы и получил такие значения:

ОПС = 127 920 × 22 % + 230 458 × 10 % = 28 142,4 + 23 045,8 = 51 188,2 рубля.

ОМС = 127 920 × 5,1 % + 230 458 × 5 % = 6 523,92 + 11 522,9 = 18 046,82 рубля

ОСС = 127 920 × 2,9 % + 230 458 × 0 % = 3 709,68 рубля

Взносы на травматизм = 358 378 × 0,3 % = 1 075,13 рубля.

Итого в ФНС по разным КБК ООО «КГБ» перечислит взносы на сумму 72 944,7 рубля (51 188,2 + 18 046,82 + 3 709,68). В ФСС нужно отправить 1 075,13 рубля.

Рассчитанные суммы нужно отправить на счета ФНС и ФСС до 15 марта.

Независимо от наличия у предпринимателя наемного персонала, он обязан оплачивать свое страхование. Эти выплаты не зависят от размера его дохода, а ограничиваются фиксированной суммой. Если доход ИП больше, на разницу выплачивается 1% дополнительно.

Наглядно показывает страховые взносы в 2021 году, ставки, таблица ИП за себя:

| Назначение взноса | Размер выплат за год | Дата оплаты |

| Пенсионное страхование в ФНС | 32 448 руб. | до 31.12.21 |

| Медицинское страхование в ФНС | 8 426 руб. | до 31.12.21 |

| Дополнительные выплаты в ПФР | 1% от дохода свыше 300 000 руб. | до 01.07.22 |

Внимание!

Величина всех платежей ограничивается суммой 259,584 тысячи руб.

Несмотря на различность понятий, многие граждане считают, что налог на заработную плату — это не только НДФЛ, но и все страховые отчисления. Но чиновники довольно жестко разграничили эти термины.

Отметим, что ключевое отличие НДФЛ и страхового обеспечения в том, что подоходный налог удерживают непосредственно из суммы зарплаты. А вот страховые взносы работодатель уплачивает в бюджет за счет собственных средств, то есть начисляет их «сверх» сумм заработной платы.

Объектом обложения в обоих случаях являются суммы вознаграждений за труд. К примеру, налог в Пенсионный фонд с зарплаты касается не только должностного оклада, но и всех видов компенсационных и стимулирующих выплат. Например, премии, доплата за труд в ночное время, оплата сверхурочных часов и праздничных дней.

ПФР

Сумма взносов в ПФР зависит от размера вознаграждения сотрудника.

Когда проводятся отчисления?

Обязательства по перечислению денежных средств в ПФР лежат на работодателе за следующих сотрудников:

- штатных (работающих по ТК);

- работающих по совместительству;

- трудящихся по срочному договору.

Сколько должен платить работодатель? Размер налога фиксирован в процентном выражении, он составляет 22% от оклада и премии сотрудника. Перечисляется указанная сумма напрямую в ПФР.

Если выполняемые работы имеют высокий класс опасности, размер отчислений будет увеличенным. Работодатель об этом будет заранее предупрежден.

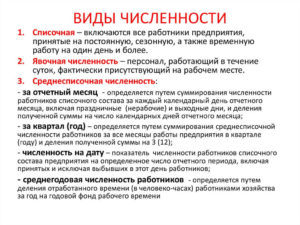

Структура численности

В нее можно включить несколько категорий сотрудников:

- Списочный состав.

- Сотрудники, осуществляющие трудовые функции по гражданско – правовым договорам.

- Совместители.

Списочное количество сотрудников – это полностью все работники, которые трудятся на предприятии: штатные, сезонные, временные и т. п. Принципиальным моментом является тот факт, что у всех них есть запись в трудовой книжке. Каждый такой работник учитывается в составе только одной компании. Также считаются те люди, которые не вышли на работу по любым причинам. Когда рассчитывают занятость, употребляют именно данный список. Если человек учтен в списочном составе, следовательно, он не является безработным.

Для тех, кто трудится по гражданско-правовым договорам, заключаются соглашения подряда либо трудовые соглашения. Подобные работники в течение отчетного периода могут быть задействованы в нескольких компаниях и считаться полноценными сотрудниками.

Их количество не определить без учета наружных и внутренних совместителей. Наружные совместители – это сотрудники, которые обычно находятся в перечне одной компании, а на полставки (согласно законам в сфере трудовых отношений) заняты на проектах в иной организации. Внутренние совместители – это работники компании, которые добавочно выполняют оплачиваемые задачи в собственной же организации.

При подсчете среднего количества человек работу наружных совместителей учитывают по затраченному ими времени. О том, в какую подгруппу включен новый человек, сообщается в распоряжении о приеме на работу и в заключаемом с компанией договоре. Совместители и работающие на договорной основе не включаются в список для определения занятой доли персонала для того, чтобы не допустить повторного счета.

ФСС

Направление денег в Фонд Социального Страхования обеспечивает людям возможность получения социальных выплат в случаях:

- появления ребенка;

- получения инвалидности;

- потери кормильца;

- выходе на пенсию.

Из ФСС получают пособия и такие незащищенные слои граждан:

- малоимущие;

- многодетные семьи.

Эта выплата не удерживается из зарплаты сотрудника, её выплачивает непосредственный работодатель.

Во время расчета заработной платы для персонала бухгалтерия должна подсчитать проценты для перечисления в фонд соцстрахования. За несвоевременные отчисления страховых взносов для предприятий законом предусматриваются штрафы.

Фактические выплаты ФСС

Такие выплаты осуществляют в фонды за социальное и медицинское страхование, в ПФР. При наступлении страхового случая на работе, получении травм человек получает материальную поддержку за счет этих платежей, поддержку организуют социальные фонды.

Условные выплаты ФСС

Здесь работодатель напрямую выплачивает материальные пособия на содержание иждивенцев сотрудника, пострадавшего из-за несчастного случая на работе.

Объем денежного пособия рассчитывается, исходя из отчислений предыдущего года, и составляет 2,9% от среднемесячной зарплаты (на конец 2018).

Пособия из этой категории выплат назначаются:

- если работник пострадал при несчастном случае;

- когда требуется компенсация морального вреда;

- при сокращении штата;

- финансовая поддержка по уходу за малолетними.

Часто встречаются неблагонадежные работодатели, которые недобросовестно исполняют обязательства по отчислениям в ФСС. Независимо от того, делает предприниматель взносы или нет, по достижении пенсионного возраста, работавший в этой компании гражданин будет получать пенсию в соответствии со своим стажем.

Расчет суммы взносов в ФСС от несчастных случаев

- Определяется общая сумма взносов, которая отчисляется с имеющегося штата сотрудников (оформленных по ТК).

- Прибавляется размер взносов, отчисленных с доходов временных работников (работающие по договору ГПХ).

- Вычитается объем выплаченных в отчетном периоде пособий ФСС.

- Размер сборов, направленных на страхование от несчастных случаев, составляет 2% от заработной платы.

Коэффициент, определяющий объем выплат работодателем в ФСС, изменяется в зависимости от рода деятельности фирмы:

- оптимальный, допустимый + 0%;

- вредный + 7,2%;

- опасный +8%.

Памятка: куда идут мои налоги

Когда производятся выплаты?

Плательщик должен вносить взнос по окончании одного отчетного периода. Обозначены следующие ограничения:

- за период в 12 месяцев следует внести средства до 31.12 текущего года;

- за 30-дневный срок – до 15 числа последующего месяца.

Оплата страховки от производственных травм регламентируется сроками выплаты ежемесячной зарплаты. Все обязательства считаются исполненными, если при перечислении всех взносов соблюдается точность реквизитов компании и банка, номера КБК.

Если календарное число для выплаты взносов выпадает на нерабочий день, перевод можно произвести в ближайший рабочий день. Компенсации за травматизм, наоборот, следует выплачивать предварительно до наступления указанной даты. Учет сборов работодатель должен делать индивидуально на каждого человека.

Несоблюдение крайних сроков по оплате приведет к увеличению процентов. Так, вместо стандартной ставки, работодатель должен будет заплатить 5% от суммы.

Штатная и фактическая численность работников организации: формула, виды, отчёт

Рано или поздно предприниматель нанимает в компанию сотрудников. По мере роста бизнеса увеличивается и штатная численность организации. Чем больше персонала, тем сложнее становится определение того, какая же у вас фактическая численность работников. Нужно разобраться, для чего нужен этот показатель и как его рассчитать за 1 отчетный период.

Понятие штатного расписания упоминается в ст. 57 Трудового кодекса РФ. Штатное расписание является нормативным документом внутреннего характера, заполняется по форме Т-3, установленной Постановлением Госкомстата №1. Оно может меняться в зависимости от расширения или изменения условий деятельности предприятия. По этому документу рассчитывается количество работников.

Виды численности персонала

Вам нужно знать, что существуют различные типы численности сотрудников, которые по-разному отражаются в налоговой декларации и других отчетах.

Виды численности сотрудников:

1. Нормативная численность.

Определяется нормами труда и объемом необходимых к выполнению работ. Ее значение должно быть идеализировано.

2. Плановая численность.

Она чуть более реалистична относительно текущего времени, чем нормативная, но все же приближена к ней. На такую численность влияют факторы производительности труда, переменчивая специфика самой организации.

3. Штатная численность.

В состав входят лишь те сотрудники, которые установлены штатным расписанием предприятия. К ним не относятся сезонные работники.

4. Фактическая численность работников.

5. Явочная численность.

Включает всех тех сотрудников, которые находятся на своем рабочем месте.

6. Среднесписочная численность.

Такой показатель высчитывается за отчетный период в виде среднего значения количества сотрудников, выполнявших работу полный или неполный день, относительно отработанного ими времени.

Расчет необходимой штатной численности сотрудников

Чтобы грамотно рассчитать необходимую штатную численность, сначала нужно определить, сколько сотрудников нужно для продуктивной работы предприятия.

Для определения необходимой штатной численности нужно учесть:

- Планируемый объем работ на рассматриваемый период (например, выручка за год).

- Фонд рабочего времени на этот же период (если в часах, то количество часов работы за весь рассматриваемый период).

- Предполагаемая выработка (выручка) одного сотрудника в час.

- Коэффициент выполнения запланированных норм (плановая выручка за предстоящий год делится на фактическую выручку прошлого года).

Кроме того, что работники предприятия пребывают на рабочем месте в отведенное время, они периодически уходят в отпуск, на больничный, берут отгулы. Поэтому вам необходимо определить коэффициент невыхода на работу своих сотрудников. Этот показатель рассчитывается в часах.

Формула для расчета коэффициента: 1 × % не вышедших на работу сотрудников от общего количества / 100.

Для определения нормативной численности применяется формула: (рабочее время × предполагаемая выработка × предполагаемая выручка × коэффициент выполнения запланированных норм) / плановый объем работ.

В итоге штатная численность в оптимальном размере будет = нормативная численность × коэффициент невыхода на работу сотрудников.

Фактическая численность работников

Определение фактической численности происходит по табелю рабочего времени, который ведется на предприятии, поэтому нужно учесть дату выхода на работу каждого сотрудника.

Для отчета перед Росстатом введено понятие «среднесписочная численность». Согласно п.

77 Приказа Федеральной службы государственной статистики №428, для учета берутся списочные сотрудники предприятия, внешние совместители, работники по договорам гражданско-правового характера.

Определение фактической численности происходит по табелю рабочего времени.

Часто случается так, что фактическая численность на предприятии больше штатной. Связано это с привлечением временных сотрудников, работа которых нужна лишь периодически. Превышение штатной численности недопустимо лишь предпринимателям, которые работают на упрощенной системе налогообложения (УСН) или патенте (ПСН). На УСН количество работников не должно превысить 100, а на патенте – 15.

Численность работников организации определяет эффективность коммерческой деятельности. Нужно серьезно подходить к установлению штатного расписания. Кроме планируемых людей в штате, руководитель должен учесть и тех, которые будут на него работать по факту. Превышение работников в штате или, наоборот, их недобор говорит о том, что свое штатное расписание вам необходимо пересмотреть.

Оптимальное количество сотрудников

Для оптимального расчета численности персонала в области производства применяют другие методы.

Способ 1. Хронометраж. Для замеров используют секундомер и засекают, какое количество времени занимает каждый последующий шаг рабочего процесса. Потом все приобретенные значения суммируются. Способ хронометража используют в основном менеджеры производства, финансисты и нормировщики. Главным недочетом способа является его трудозатратность и продолжительность, в особенности при существенном количестве сотрудников компании.

К примеру, среднее время производства какой-нибудь детали можно вычислить лишь после 30 замеров, во время которых действия осуществляют различные рабочие. При всем этом точность измерений будет недостаточно высокой. Скорость работы понижается у сотрудников, знающих, что на данный момент за ними наблюдают. Другой минус хронометража – отсутствие гибкости. Если нужно рассчитать скорость производства тождественных деталей, которые имеют незначительные различия, сделать это можно будет лишь посредством замеров для каждой из них.

Способ 2. Сопоставление с компаниями-соперниками. Оптимизация количества сотрудников в организации производится также с помощью сравнения количества сотрудников у вас и у ваших соперников, пользующихся теми же промышленными технологиями. Это чрезвычайно быстрый способ, но он принесет свои плоды лишь в том случае, если предоставлены реальные сведения о работе конкурирующих компаний. Сопоставление также помогает осознать, какое место занимает компания на рынке, исходя из убеждений количества сотрудников и продуктивности бизнеса.

Способ 3. Микроэлементное планирование. В базе этого метода лежит предположение, что всякую рабочую операцию можно свести к некому количеству простых действий, а время, которое на них затрачивается, уже известно. Тогда для расчета норматива будет нужна лишь сумма итогов замеров. На основании этих сведений можно будет провести оптимизацию количества сотрудников в компании. Нормирование с помощью микроэлементов операций подходит лишь для тех видов работ, которые выполняются вручную и состоят из циклических действий. Чтобы применить данный способ, необходим финансист, который прошел специальное обучение.

Чем отличается списочная численность от фактической

Списочная и среднесписочная численность работников Численность работников списочного состава — количественный показатель списочного состава, приводящийся на заданную дату, а также в среднем за отчетный период (которым может быть месяц, квартал, год с его начала).

Именно усредненный показатель чаще всего необходим для статистических и налоговых целей, а также для определения средней заработной платы, эффективности труда, коэффициентов оборота и других показателей. Правилам подсчета этой величины посвящен раздел третий Инструкции (пункты 11 — 23).

В списочную численность включаются все сотрудники организации, которые на определенную дату или период заняты в ней, за некоторыми исключениями.

При этом каждый работник учитывается в ней только однажды и как одна единица; включаются туда как фактически работающие лица, так и отсутствующие на работе.

Как определяется штатная численность организации

Если она была допущена и своевременно обнаружена, потребуется внести изменения и в тот отчет, в котором проблема возникла, и во все последующие, где фигурировали цифры из неправильного документа.

Списочная численность В данную категорию входят абсолютно все сотрудники, вне зависимости от того, на какой срок они были взяты на работу, даже если этот промежуток времени составляет всего один день.

Правильно составленная численность списочного состава — это залог успешной сдачи отчетности без проблем и ошибок.

Нужно учитывать и тех рабочих, которые по каким-либо причинам не присутствуют на предприятии в определенный период времени. Учитывая число людей, которые обязаны входить в отчет, и тех, кто в нем не указывается, проще перечислить именно вторых.

Списочная и среднесписочная численность: отличия

Итого 802 Рассчитаем среднесписочную численность за декабрь: 802 чел.-дн. : 31 дн. = 25,87 чел. В целых единицах она составит 26 человек.

Правила расчета среднесписочной численности за квартал, год или другой период таковы: необходимо сложить среднесписочную численность работников за каждый месяц периода и разделить на количество месяцев. Допустим, если требуется узнать показатель за квартал, то делить нужно на 3, если за год, — на 12.

Важно При этом показатель, полученный за месяц, не следует округлять до целых единиц. Округлению подлежит только конечный результат среднесписочной численности за расчетный период

Четыре нюанса при расчете среднесписочной численности работников Нюанс 1.

Если организация неполный месяц осуществляла предпринимательскую деятельность, то рассчитывать среднесписочную численность работников за этот период она должна следующим образом.

Для чего нужен такой показатель

Что такое штатная численность работников, определение понятия? «Штатная численность работников предприятия» — это число трудящихся, входящих в его штат, утвержденное штатным расписанием. Сюда входят только сотрудники, которые работают на основном месте работы в конкретной организации.

Давайте разберемся, кто входит в штатную численность работников. К ним относятся сотрудники, включенные в «штатку» предприятия.

Штатная и фактическая численность работников — это виды, которые отличаются тем, что фактическая подразумевает количество сотрудников на определенную дату. Например, штатная численность работников МВД г. Москвы — 200 человек, а фактическая на 01.08.2018 составляет 120 человек, поскольку 50 человек находятся в отпусках, 15 — на больничных, 5 — в командировках, а 10 — вакантные места.

Еще существует такое понятие, как предельная штатная численность работников, — это норматив, на основании которого определяется оптимальное количество кадрового состава, нужная для определения и обоснованности числа работников в штате.

Условия работы сегодня требуют от работодателя оптимизации количества сотрудников организации, поскольку это дает возможность при оптимальной нагрузке использовать рационально рабочее время, при этом не допустить перерасхода фонда заработной платы. Произвести оптимальный расчет штатной численности работников помогут проверенные методы статистики и наш образец штатной численности работников.