Формы и сроки отчетов за 1 квартал 2021 года

Содержание:

- Облако меток

- Отчетность в ИФНС

- Услуги бухгалтера для ООО

- Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

- Отчеты организаций

- Бухгалтерская отчетность ООО

- Бухгалтерская отчетность ООО на УСН в 2021 году

- Какую отчётность сдаёт ООО

- Как обновились отчетные формы в налоговую инспекцию?

- Аудиторское заключение

Облако меток

1С

3-НДФЛ

xml

Вычет

ЕГРИП

ЕНВД

КЭСП

Личный кабинет ЮЛ

Продажа недвижимости

Создать ЮЛ

ТКС

УСН

УСН патент

акцизы

взносы ПФР

дивиденды

дисквалифицированные лица

закрыть ип

запись в инспекцию

заполнение заявлений

заполнение отчётности

заполнение платёжных документов

земельный налог

имущественный налог

коды статистики

ликвидация ЮЛ

ликвидация фонда

налоги физических лиц

налог на прибыль

открыть ип

патентная система

получить ИНН

проверить реквизиты

продажа доли в уставном капитале

пфр

работодатели

расчётный счёт

сбис

транспортный налог

уменьшение налогов

уполномоченная бухгалтерия

устав ООО

фсс

штрафы

электронные деньги

Отчетность в ИФНС

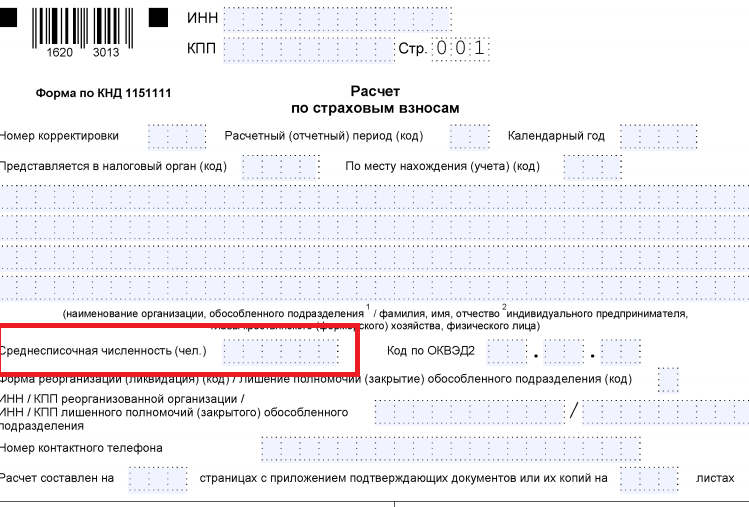

Среднесписочная численность работников — отчет отменен!

Ранее по итогам каждого года все ИП и организации (независимо от выбранной системы налогообложения) обязаны были подавать в ИФНС сведения о среднесписочной численности своих работников (СЧР).

Обратите внимание! 2020 год стал последним, в котором нужно было подать отчет СРЧ. С 2021 года он отменяется законом от 28 января 2020 года № 5-ФЗ

Информация о численности сотрудников будет передаваться в ИФНС в составе Расчета по страховым взносам.

Более подробно про отмененный отчет о среднесписочной численности.

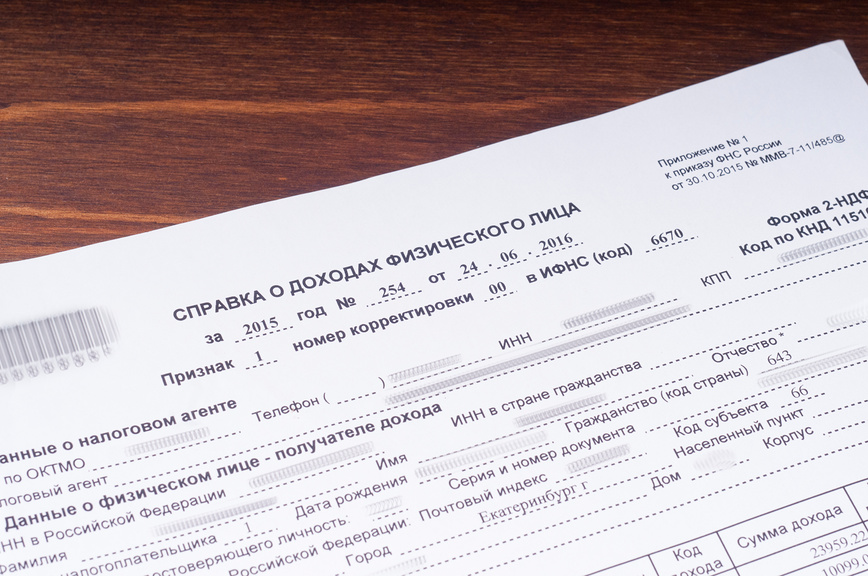

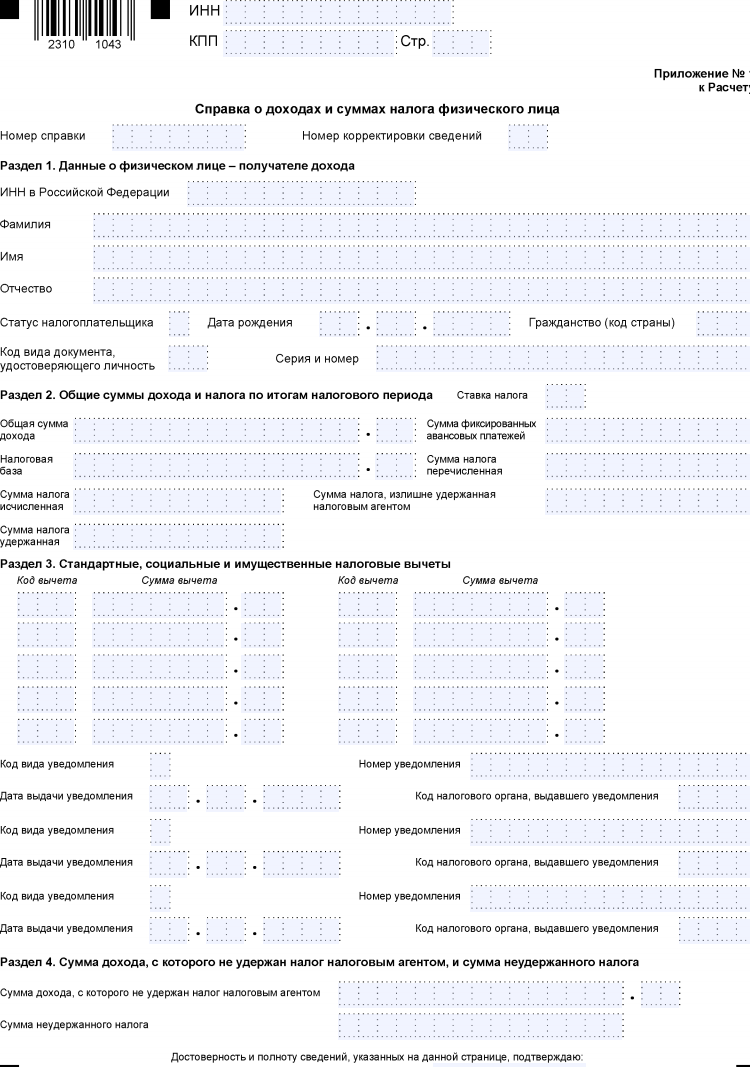

Справка по форме 2-НДФЛ

Справка 2-НДФЛ составляется по каждому работнику и сдается в ИФНС по итогам года, в срок до 1 марта. В ней необходимо отразить сведения по всем сделанным сотруднику выплатам, предоставленным налоговым вычетам и удержанным суммам подоходного налога.

Нередки случаи, когда справка 2-НДФЛ может понадобиться непосредственно и самому сотруднику, например, при оформлении кредита, устройстве на новую работу или подаче декларации 3-НДФЛ.

Более подробно про справку 2-НДФЛ.

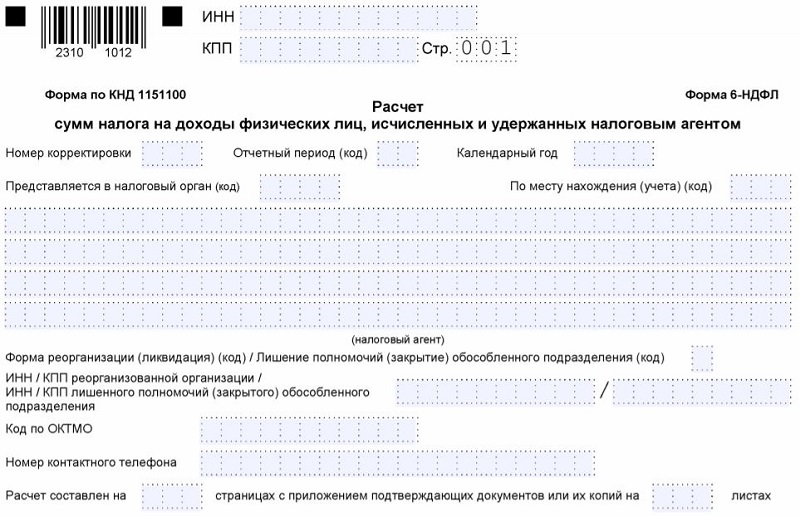

Расчет по форме 6-НДФЛ

Расчет 6-НДФЛ – еще один вид отчетности для работодателей. Его должны сдать все организации и ИП с работниками до 1 марта.

В отличие от справок 2-НДФЛ (оформление которых никто не отменял) форма 6-НДФЛ составляется не отдельно по каждому сотруднику, а по всей компании или ИП в целом.

Более подробно про расчет 6-НДФЛ.

Расчет по страховым взносам

Расчет по страховым взносам – это относительно новый вид отчетности для всех работодателей. По нему обязаны отчитываться все организации и ИП с работниками начиная с 1 квартала 2017 года.

Отчет включает в себя сведения обо всех уплаченных работодателем страховых взносах за своих сотрудников (кроме взносов на травматизм, данные по которым включаются в отчет 4-ФСС).

Более подробно про расчет по страховым взносам.

Услуги бухгалтера для ООО

Подведем итоги. Бухгалтерское обслуживание ООО обязательно на всех налоговых режимах и даже при отсутствии реальной деятельности компании. Вести бухгалтерию может сам руководитель, штатный специалист или специализированная аутсорсинговая компания. Стоимость бухгалтерских услуг для ООО будет зависеть от объема работы: количества хозяйственных операций, сложности выбранного режима, численности работников, способа ведения учета.

Для наших пользователей, желающих самостоятельно вести бухгалтерию ООО, мы хотим предложить онлайн-программу 1С Предприниматель. Это абсолютно новый инструмент для повышения эффективности бизнеса, который позволяет:

- вести полноценный бухгалтерский и налоговый учет;

- проводить расчеты с контрагентами;

- выставлять и оплачивать счета и платежные поручения;

- рассчитывать любые выплаты работникам;

- сохранять все документы ООО в единой базе;

- анализировать продажи, доходы и расходы;

- выбирать минимально возможную налоговую нагрузку и др.

Таблица со сроками сдачи бухгалтерской отчетности в 2021 году

|

Налог/ обязательный взнос |

Сроки уплаты налога (авансовых платежей) | Сроки сдачи отчетности | Система налогообложения (Кому сдавать) |

|

Страховые взносы в ФСС

Страховые взносы на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством, уплачиваемые в Фонд социального страхования РФ, а так же от несчастных случаев на производстве 0,2% (Форма 4 ФСС) |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В ФСС Ежеквартально

В срок до 20 числа месяца, следующего за отчетным периодом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все компании на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам, даже если начислений по заработной плате нет. Если количество сотрудников составляет 25 и более человек, отчетность сдается только в электронном виде. |

|

Налог на добавленную стоимость

(Декларация по НДС) |

Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом |

В ИФНС Ежеквартально

До 25 числа месяца, следующего за отчетным кварталом. Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. Декларация сдается только в электронном виде (даже нулевая форма). |

|

Налог на прибыль

(Декларация по налогу на прибыль) |

Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) |

В ИФНС Ежеквартально

до 28 апреля (за 1-й квартал) до 28 июля (за 2-й квартал) до 28 октября (за 3-й квартал) до 28 марта следующего года (в целом за год) Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Компании на ОСНО. |

|

СЗВ-М в ПФР

Форма СЗВ-М в ПФР |

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения |

В Пенсионный фонд ежемесячно

до 15-го числа месяца, следующего за отчетным. Форма предоставляется в случае начислений страховых взносов и исчисления стажа |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам.

|

|

Расчет по страховым взносам

|

Ежемесячно

В срок до 15 числа месяца, следующего за месяцем выплаты вознаграждения (страховые взносы с заработной платы в ПФР, ФФОМС, ФСС) |

В ИФНС Ежеквартально

Отчетность предоставляется даже в случае, если начисления отсутствовали и отчетность будет нулевой |

Все ООО на ОСНО и УСН, вне зависимости от наличия сотрудников и ИП с сотрудниками |

|

Расчет 6 НДФЛ (Форма 6 НДФЛ-квартальная) |

Ежемесячно

оплата ндфл в день перечисления дохода |

В ИФНС Ежеквартально

Отчетность предоставляется в случае, если есть начисления дохода и соответственно ндфл с дохода |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Налог на доходы физических лиц (НДФЛ)

(Реестр по форме 2- ндфл и годовая форма 6 НДФЛ) |

Удержание и перечисление НДФЛ в бюджет производится налоговым агентом в момент выплаты дохода физическому лицу | Налоговый агент представляет в налоговую инспекцию сведения о выплаченных доходах и удержанных налогах ежегодно не позднее 2 марта года, следующего за истекшим налоговым периодом. | Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

|

Декларация по УСН

(Упрощенная система налогообложения) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежегодно

|

ООО и ИП на УСН |

|

Декларация по ЕНВД

(Единый налог на вмененный налог) |

Ежеквартально Авансовые платежи до 25 числа месяца, следующего за отчетным кварталом |

Ежеквартально Не позднее 20 числа месяца, следующего за отчетным. |

ООО и ИП на ЕНВД |

|

Сведения о среднесписочной численности (Форма Среднесписочная численность за год) |

Ежегодно

ООО и ИП не позднее 20 января года, следующего за истекшим налоговым периодом |

ООО на УСН и ОСНО, вне зависимости от наличия сотрудников; И П в случае наличия сотрудников | |

|

СЗВ-Стаж (Отчет о пенсионном стаже своих работников) |

Ежегодно

ООО и ИП не позднее 02 марта года, следующего за истекшим налоговым периодом |

Все ИП и ООО на ОСНО и УСН имеющие в штате сотрудников, работающих по трудовым договорам. |

Также читайте на сайте:

Изменение системы налогообложения

Несвоевременная сдача отчетности

Все статьи

Все услуги компании БУХпрофи

Наши цены

Отчеты организаций

Большая часть юридических лиц, применяющих упрощенный режим налогообложения, имеют статус ООО — общество с ограниченной ответственностью. Для организаций обязательными являются итоговая бухгалтерская, налоговая и статистическая отчетность, ежемесячные и квартальные формы, отчеты во внебюджетные фонды.

Актуальная таблица и сроки сдачи отчетности ООО на УСН в 2021 году (годовые формы).

|

Куда сдавать |

Наименование формы |

Бланк |

Периодичность сдачи |

Сроки сдачи годовой отчетности за 2020 год при УСН |

|---|---|---|---|---|

|

ФНС |

Декларация по УСНО | Ежегодно | До 31.03.2021 | |

| Бухгалтерский баланс и приложения | Ежегодно | До 31.03.2021 | ||

| Справка 2-НДФЛ | Ежегодно | До 01.03.2021 | ||

| ПФР | СЗВ-СТАЖ | Ежегодно | До 01.03.2021 |

ВАЖНО!

Хозяйствующие субъекты обязаны отчитываться в территориальные органы статистики. Для организаций на УСН состав форм утверждает Росстат

Узнавайте, какие формы необходимо сдавать вашей компании, на . Потребуется только ИНН.

Помимо годовых, организации на упрощенке обязаны сдавать квартальный отчет в налоговую: для ООО обязательны РСВ и 6-НДФЛ. Кроме того, ежеквартально подаются отчетные документы в ФСС, ПФР и Росстат. Перечень форм для статистики отличается для каждого респондента по отраслевому признаку и выборке ведомства, а вот отчетность во внебюджетные фонды едина для всех организаций.

Ежеквартальная таблица отчетов ООО на УСН в 2021 году — в ФНС, ФСС, ПФР.

| Куда сдавать | Наименование формы | Бланк | Периодичность сдачи | Сроки сдачи |

|---|---|---|---|---|

| ФНС | Расчет 6-НДФЛ | Ежеквартально | 01.03.2021 (за 2020 год)

30.04.2021 (за 1 квартал 2021) 02.08.2021 (за 2 квартал 2021) 01.11.2021 (за 3 квартал 2021) 01.03.2022 (за 2021 год) |

|

| Единый расчет по страховым взносам | Ежеквартально | 01.02.2021 (за 2020 год)

30.04.2021 (за 1 квартал 2021) 30.07.2021 (за 2 квартал 2021) 01.11.2021 (за 3 квартал 2021) 31.01.2022 |

||

| ФСС | 4-ФСС | Ежеквартально | На бумаге:

Электронно:

|

|

|

ПФ РФ |

СЗВ-М | Ежемесячно | До 15 числа месяца, следующего за отчетным | |

| СЗВ-ТД | Ежемесячно, но только при условии кадровых передвижений в отчетном месяце | До 15 числа месяца, следующего за отчетным |

Приведем общий перечень, какие отчеты сдает ООО на УСН в 2020 году с работниками, в таблице (за 2020 год и в 2021 году).

| Контролирующий орган | Отчетная форма |

|---|---|

| ФНС | Декларация по УСН |

| 6-НДФЛ | |

| 2-НДФЛ | |

| ЕРСВ | |

| ПФР | СЗВ-СТАЖ |

| СЗВ-М | |

| СЗВ-ТД | |

| ФСС | 4-ФСС |

| Подтверждение вида деятельности (ООО — до 15.04.2021) |

Налоговый кодекс регламентирует, какую отчетность сдает ООО на УСН без работников за 2020 год и в течение 2021, — отсутствие служащих не освобождает организацию от обязанности предоставлять отчетность, предписанную выбранным режимом. То есть организации на упрощенной системе налогообложения подают и обязательную налоговую отчетность, и отчеты во внебюджетные фонды и Росстат, и итоговые бухгалтерские формы. Для таких компаний допускается сдача бухгалтерских отчетов в упрощенном виде.

Полная таблица отчетности при УСН в 2021 году для ООО по календарю бухгалтера на 2021 год (для организаций без работников).

| Куда сдавать | Что сдавать | В какие сроки отчитаться |

|---|---|---|

| ФНС | Декларация УСН | До 31.03.2021 |

| Бухгалтерская отчетность | До 31.03.2021 | |

| ЕРСВ (нулевой или со сведениями об учредителе) | 01.02.2021 (за 2020 год)

30.04.2021 (за 1 квартал 2021) 30.07.2021 (за 2 квартал 2021) 01.11.2021 (за 3 квартал 2021) 31.01.2022 |

|

| 6-НДФЛ | 01.03.2021 (за 2020 год)

30.04.2021 (за 1 квартал 2021) 02.08.2021 (за 2 квартал 2021) 01.11.2021 (за 3 квартал 2021) 01.03.2022 (за 2021 год) |

|

| ПФР | СЗВ-СТАЖ | До 01.03.2021 |

| СЗВ-М | Ежемесячно до 15 числа месяца, следующего за отчетным | |

| ФСС | 4-ФСС | На бумаге:

Электронно:

|

| Подтверждение основного вида деятельности | До 15.04.2021 | |

| Росстат | По выборке Росстата | По срокам, установленным Росстатом |

Бухгалтерская отчетность ООО

Бухгалтерский учет в ООО должен обеспечивать полноту сбора и учета информации о финансовой деятельности организации. С чего начать ведение бухгалтерского учета ООО?

Шаг 1. Определите ответственного за ведение бухгалтерского учета на предприятии. Часто после регистрации общества директор возлагает обязанности бухгалтера ООО на себя. На первое время это вполне допустимая ситуация, но как только подойдут сроки сдачи любой отчетности, необходимо либо самому разобраться в этом вопросе, либо передать обслуживание специалистам.

Шаг 2. Выберите, на каком налоговом режиме вы будете работать. Это необходимо сделать сразу после регистрации ООО, а лучше – еще до того, как вы подадите документы в ИФНС. Мы рекомендуем вам при выборе режима получить бесплатную консультацию по налогообложению, что поможет вам существенно сэкономить на платежах в бюджетах. На разных режимах налоговая нагрузка одного и того же предприятия может отличаться в разы!

Шаг 3. Изучите налоговую отчетность вашего режима. На УСН надо сдавать всего одну декларацию по итогам года, а на ОСНО каждый квартал сдают декларации по прибыли и НДС и годовую по налогу на имущество.

Шаг 4. Разработайте и утвердите учетную политику организации.

Шаг 5. Утвердите рабочий план счетов. За основу документа надо брать план счетов, разработанный приказом Минфина России от 31 октября 2000 года N 94н.

Шаг 6. Организуйте учет первичных документов и отражение содержащихся в них сведений в регистрах бухгалтерского учета.

Шаг 7. Соблюдайте сроки сдачи отчетности выбранной системы налогообложения и отчетов за работников.

Наши пользователи могут получить бесплатный месяц оказания бухгалтерских услуг специалистами 1С:БО с передачей бухгалтерской информационной базы 1С Бухгалтерия после окончания пробного периода.

К бухгалтерской отчетности ООО закон № 402-ФЗ относит бухгалтерский баланс, отчет о финансовых результатах и приложения к ним: отчеты об изменениях капитала; движении денежных средств; о целевом использовании полученных средств (если они были получены).

Бухгалтерская отчетность ООО на УСН в 2021 году

Как вести бухгалтерию ООО при УСН Доходы 6% и при УСН Доходы минус расходы? Упрощенная система налогообложения предусматривает сдачу всего одной годовой налоговой декларации. Ее форма одинакова для обоих вариантов упрощенной системы.

Какую бухгалтерскую отчетность сдают ООО на УСН в 2021 году? Ведение бухгалтерского учета при упрощенной системе налогообложения позволяет сдавать бухгалтерскую отчетность по упрощенной форме (прил. 5 к Приказу Минфина от 2 июля 2010 г. № 66н). В нее входит только баланс и отчет о финансовых результатах. Если организацией на УСН были получены целевые средства, то по ним тоже нужно отчитаться. Сдавать же отчеты об изменениях капитала и движении денежных средств необязательно.

Какую отчётность сдаёт ООО

Важным аспектом ведения деятельности предприятия является своевременная сдача отчётности в ИФНС, ПФР и ФСС. При открытии своего предприятия лучше заранее уточнить какую отчётность сдаёт ООО.

Список отчётов, подаваемых в налоговую инспекцию, зависит от системы налогообложения, их мы рассмотрим чуть ниже. Сперва хочется напомнить, что в ПФР и ФСС отчёты сдаёт ООО независимо от этого.

| Название | Периодичность | Сроки | Куда |

|---|---|---|---|

| РСВ-1 + Перс. учёт, если есть работники | Ежеквартально | До 15 февраля, мая, августа, ноября | ПФР |

| 4-ФСС | Ежеквартально | До 15 января, апреля, июля, октября | ФСС |

| Заявление о подтверждении основного вида экономической деятельности и Справка-подтверждение вида экономической деятельности | Раз в год | До 15 апреля следующего года (если они не представлены, ФСС выбирает вид деятельности с максимальной ставкой на травматизм) | ФСС |

Так же сразу стоит напомнить ещё про два отчёта, которые не зависят от системы налогообложения.

| Название | Периодичность | Сроки | Куда |

|---|---|---|---|

| Сведения о среднесписочной численности сотрудников (СрСпи) | Раз в год | До 20 января следующего года | ИФНС |

| 2-НДФЛ, если начислялась зарплата | Раз в год | До 1 апреля следующего года | ИФНС |

Предприятия, как и ИП, могут находиться на одной из трёх систем налогообложения:

- общей системе налогообложения (ОСНО);

- упрощённой системе налогообложения (УСНО, «упрощёнка»);

- едином налоге на вменённый доход (ЕНВД, «вменёнка»).

Стоит отметить, что совмещать вменёнку с УСН или ОСНО в порядке вещей, если предприятие ведёт несколько видов деятельности. В таком случае по ним ведётся раздельный учёт, а список того, что сдаёт ООО, увеличивается.

ООО на общей системе налогообложения сдаёт несколько обязательных отчётов:

| Название | Периодичность | Сроки |

|---|---|---|

| НДС | Ежеквартально | До 20 января, апреля, июля, октября |

| Прибыль | Ежеквартально | Годовая до 28 марта, квартальные до 28 апреля, июля, октября |

| Бухгалтерский баланс и Отчёт о прибылях и убытках (Ф1 и Ф2) | Ежеквартально |

Годовые до 31 марта, квартальные до 30 апреля, июля, октября * с 2013 года: один раз в год |

При применении упрощённой системы список отчётов которые сдаёт ООО значительно меньше:

| Название | Периодичность | Сроки |

|---|---|---|

| УСН | Раз в год | До 31 марта |

| Книга учёта доходов и расходов (нужно заверить, а не сдать) | Раз в год | До 31 марта, если книга велась в электронном виде; перед началом заполнения, если книга ведётся в печатном виде |

Последняя система налогообложения — ЕНВД или вменёнка. При нахождении на этой системе отчётность для сдачи ООО:

| Название | Периодичность | Сроки |

|---|---|---|

| ЕНВД | Ежеквартально | До 20 января, апреля, июля, октября |

| Бухгалтерский баланс и Отчёт о прибылях и убытках (Ф1 и Ф2) | Ежеквартально |

Годовые до 31 марта, квартальные до 30 апреля, июля, октября * с 2013 года: один раз в год |

Также к списку сдаваемой отчётности могут добавиться декларации по налогу на имущество, по налогу на землю или на транспортный налог.

| Название | Периодичность | Сроки |

|---|---|---|

| Земельный налог | Раз в год | До 1 февраля |

| Транспортный налог | Раз в год | До 1 февраля |

| Налог на имущество | Ежеквартально | До 30 апреля, июля, октября; годовая до 30 марта |

В заключение хотелось бы напомнить про минимальные штрафы за несвоевременную сдачу отчётности. Не менее тысячи рублей платится, если сдаёт ООО не в срок:

- НДС;

- Прибыль;

- УСН;

- ЕНВД;

- 3-НДФЛ;

- Земельный налог;

- Имущественный налог;

- Транспортный налог;

- отчётность в ПФР и ФСС.

Минимальный штраф в двести рублей придётся заплатить за несвоевременную сдачу:

- Бухгалтерская отчётность (за каждую форму);

- Среднесписочной численности;

- Книги учёта доходов и расходов;

- 2-НДФЛ (за каждую справку).

Для ООО, в сравнении с ИП, нагрузка по отчётности больше: как минимум, добавляются обязательные отчёты в ПФР и ФСС. При применении ЕНВД нужно вести бухгалтерскую отчётность. Но отсутствие обязательных страховых взносов, что характерно для ИП, вполне компенсирует затраты на несколько дополнительных отчётов.

Как обновились отчетные формы в налоговую инспекцию?

Изменения в отчетных формах всегда связаны с изменениями в действующем законодательстве: увеличение или уменьшение ставки по налогу, пересмотр круга лиц, являющихся налогоплательщиками, отмена налогового режима, регулирование принципов исчисления налога и пр. Все эти факторы обязательно повлияют на утверждение и отмену той или иной формы отчетности.

Что касается отмены, то с 2021 года упраздняются два отчета:

- 1 января завершила свое действие глава 26.3 НК РФ, касающаяся режима единого налога на вмененный доход. В последний раз вмененщикам необходимо было отчитаться за 4 квартал 2020 года. Декларации по ЕНВД в дальнейшем не понадобятся. В них может возникнуть необходимость только в случае обнаружения ошибок и представления корректировочных данных.

- Сведения о среднесписочной численности после 1 января нынешнего года также не подаются в инспекцию. Отныне они являются неотъемлемой частью другой формы. Какой, расскажем далее, когда будем давать характеристику новым отчетам за первый квартал текущего года.

Новых форм гораздо больше — остановимся на каждой из них подробнее.

Декларация по НДС

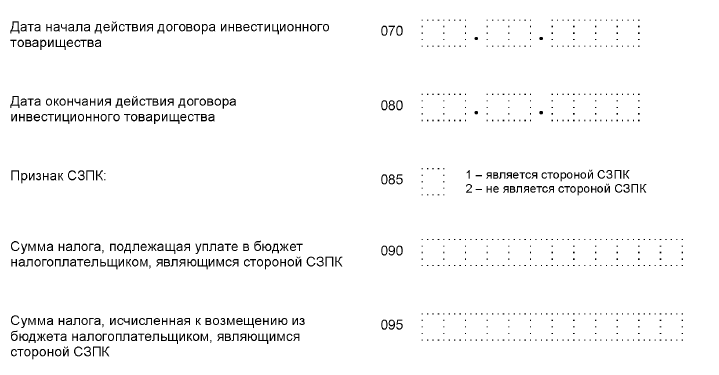

В прошлом году законодатели незначительно видоизменили декларацию по налогу на добавленную стоимость. Форма из приказа ФНС от 29.11.2014 № ММВ-7-3/558@ теперь применяется в редакции приказа от 19.08.2020 № ЕД-7-3/591@. На этом бланке налогоплательщики уже отчитались за 4 квартал 2020 года. Изменения главным образом коснулись кодов операций — значений кодов стало больше. Из остального это исключение поля со значением ОКВЭД с титульного листа и добавление строк в раздел 1 для информации по соглашениям о защите и поощрении капиталовложений.

Декларация по налогу на прибыль

Также незначительно обновлена декларация по прибыли из приказа ФНС России от 23.09.2019 № ММВ-7-3/475@. Новый бланк с 1 января 2021 года регламентируется приказом от 11.09.2020 № ЕД-7-3/655@. Впервые его использовали для сдачи декларации по итогам 2020 года. В первом квартале других изменений не было, поэтому, скорее всего, нужно будет отчитываться на нем же.

В обновленном бланке заменены штрихкоды, переименованы отдельные листы, добавлены некоторые коды. В целом же правила заполнения остаются прежними.

Расчет по страховым взносам

Уже упомянутые нами сведения о среднесписочной численности вошли в состав расчета по страховым взносам.

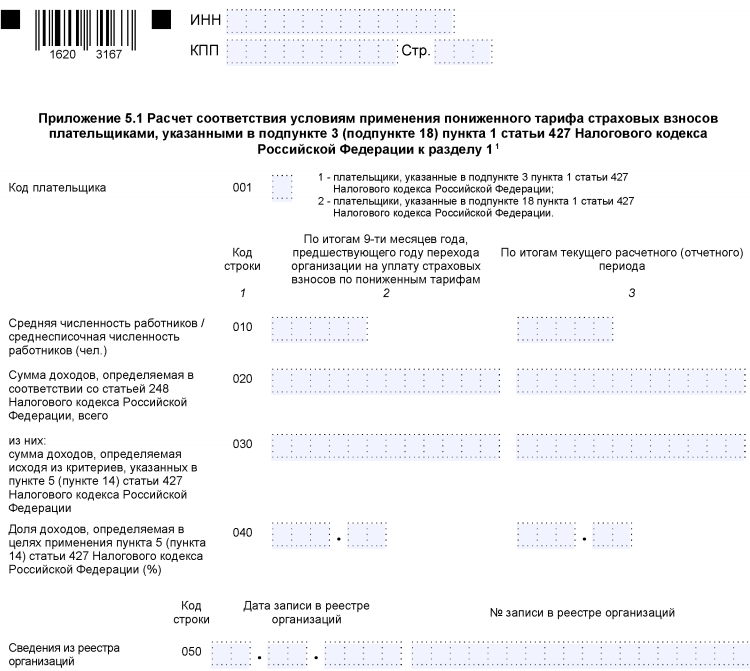

Именно поэтому форма расчета из приказа ФНС России от 18.09.2019 № ММВ-7-11/470@ была скорректирована приказом того же ведомства от 15.10.2020 № ЕД-7-11/751@. Помимо сведений о ССЧ в отчет включили новое приложение 5.1.

Оно предназначено для заполнения хозяйствующими субъектами, чья деятельность связана с ИТ-технологиями и электронными разработками. Все критерии, которые позволяют применять пониженный тариф взносов и, соответственно, обязывают сдавать новое приложение, определены Налоговым кодексом в п. 5 ст. 427 НК РФ.

Впервые на обновленном бланке РСВ отчитывались за 2020 год. За первый квартал нужно будет сдать ту же форму.

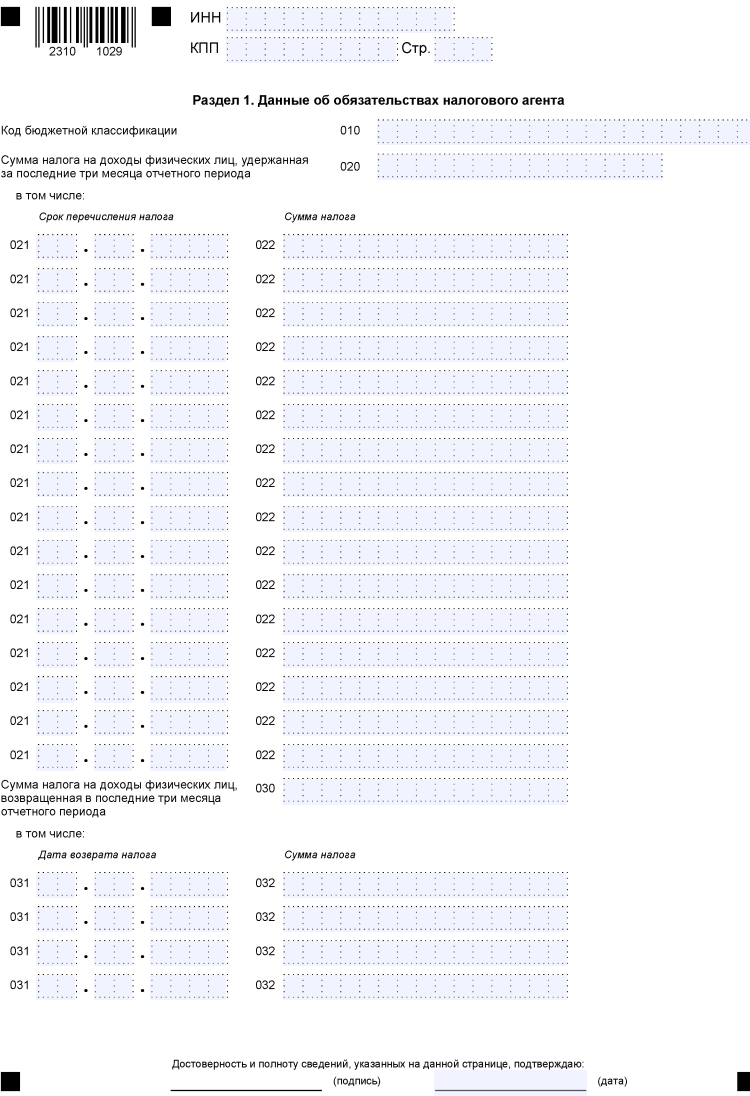

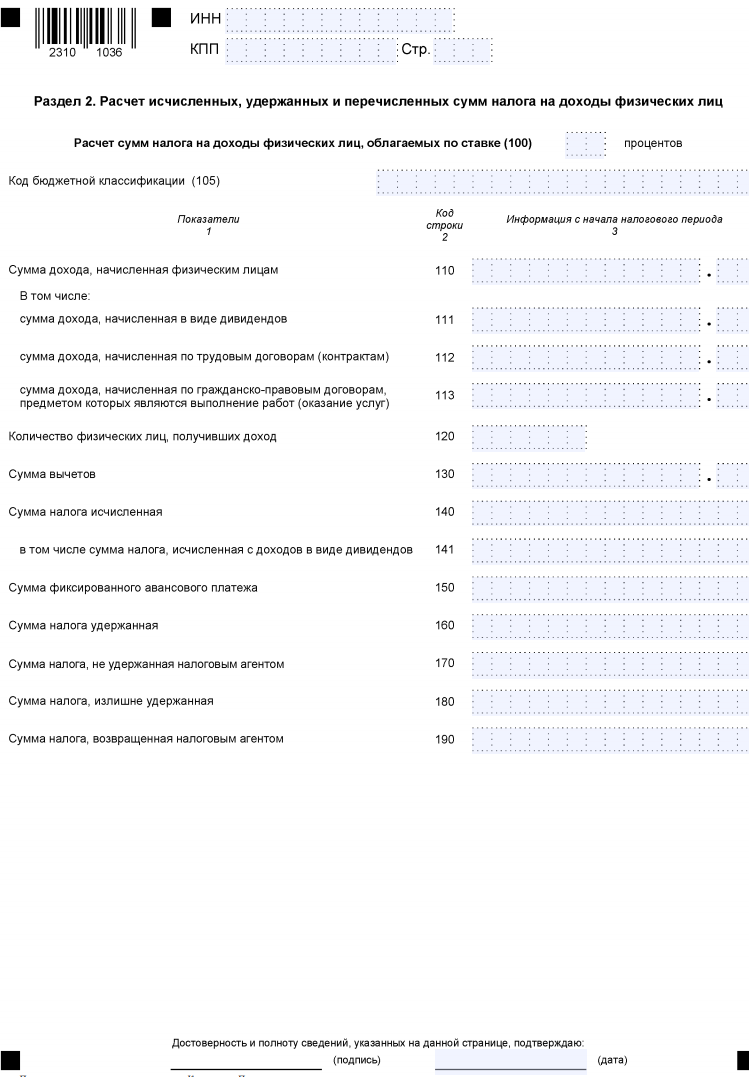

Расчет 6-НДФЛ

Самые глобальные изменения коснулись расчета 6-НДФЛ и справок 2-НДФЛ. Начиная с 1 квартала 2021 года все налоговые агенты по НДФЛ будут сдавать единую форму, объединившую эти два отчета, согласно приложению 1 к приказу ФНС России от 15.10.2020 № ЕД-7-11/753@.

Данные о доходах физлиц, т. е. то, что раньше относилось к справке 2-НДФЛ, налоговые агенты будут представлять в инспекцию только по итогам года или при ликвидации.

За промежуточные периоды и за весь год будут приводиться сведения в части расчета 6-НДФЛ, состоящего из двух разделов:

раздел 1 «Данные об обязательствах налогового агента»;

раздел 2 «Расчет исчисленных, удержанных и перечисленных сумм НДФЛ».

Бухгалтерам заполнять такой расчет наверняка будет гораздо легче, ведь из него были убраны строки, отражающие информацию о дате фактического получения доходов и удержания налога с них. Но в то же время добавлены строки для детализации сведений о возврате НДФЛ: дата возврата налога и его сумма.

Из нового нужно отметить и поле для указания КБК. Напомним, что с 1 января 2021 года НДФЛ с доходов, превышающих 5 млн руб., удерживается по новой ставке 15% и перечисляется в бюджет по другому КБК.

Аудиторское заключение

Если организация подлежит обязательному аудиту (ст. 5 Федерального закона от 30.12.2008 № 307-ФЗ), то в составе годовой бухгалтерской отчетности в Росстат нужно также представить аудиторское заключение, которое подтверждает достоверность представляемой бухгалтерской отчетности (п. 5 ПБУ 4/99).

В случае, если на момент сдачи отчетности в органы статистики аудит в организации не завершен, то сдать заключение можно будет позже.

Сделать это нужно не позднее 10 рабочих дней со дня, следующего за датой аудиторского заключения, но обязательно до 31 декабря года, следующего за отчетным годом включительно (п. 2 ст. 18 Федерального закона от 06.12.2011 № 402-ФЗ).

Таким образом, в состав годовой бухгалтерской отчетности входят:

-

Бухгалтерский баланс (форма №1);

-

Отчет о финансовых результатах предприятия (форма отчетности №2);

-

Отчет об изменениях капитала (форма №3);

-

Отчет о движении денежных средств (форма отчетности №4);

-

Пояснения к бухгалтерскому балансу и аудиторское заключение (обязательно только для тех, кто обязан проводить ежегодные аудиторские проверки).

-

Упрощенный Бухгалтерский баланс (форма №1);

-

Упрощенный отчет о финансовой деятельности предприятия (форма отчетности №2).