Система налогообложения осн

Содержание:

- Расходы, участвующие в расчёте базы

- Преимущества ОСНО

- Общая система налогообложения

- Зарплатные отчеты для ИП: когда сдаются и что в них входит

- ОСНО: налоги с выплат работникам

- Особенности перехода на ОСНО с других систем

- Особенности

- Платежи и сборы, уплачиваемые вне зависимости от налогового режима

- Кто может применять общий налоговый режим

- Учет доходов и расходов при ОСНО: применение кассового метода

- Налог на прибыль Расчет

Расходы, участвующие в расчёте базы

Расходами считаются подтверждённые документами затраты, а также убытки. Расходы тоже подразделяются на 2 группы:

- связанные с производством и реализацией;

- внереализационные.

К «производственным» расходам относится всё то, что организация тратит на изготовление своих товаров, работ или услуг, а также на их продажу. Такие расходы могут быть:

- прямыми — это материальные затраты, издержки на оплату труда, амортизацию;

- косвенными — это прочие затраты, связанные с реализацией.

Внереализационные расходы перечислены в статье 265 НК РФ. Например, это расходы на содержание переданного в аренду имущества, проценты по долговым обязательствам, отрицательные курсовые разницы и другие. Если какой-либо вид затрат, не связанных с реализацией, в статье не перечислен, то вычитать его из доходов нельзя.

Кроме того, есть расходы, которые не уменьшают налоговую базу. В статье 270 НК РФ приводится их закрытый перечень. Например, это дивиденды собственникам, штрафные санкции в бюджет, взносы в уставный капитал, расходы на добровольное страхование и множество других затрат.

Преимущества ОСНО

Общая система налогообложения подразумевает большую налоговую и документальную нагрузку, поэтому по самостоятельному желанию налогоплательщика она применяется редко.

Чаще всего ее используют крупные предприятия, которые не вправе работать ни на одном из специальных режимов. Однако традиционный режим все же имеет и некоторые преимущества:

Универсальность. Общая налоговая система подходит для всех организаций и предпринимателей, не установлены ограничения ни на один из данных показателей:

- вид деятельности;

- численность сотрудников;

- форма собственности;

- величина годового дохода;

- балансовая стоимость имущества;

- величина рабочих и производственных площадей;

- наличие структурных подразделений (филиалов, представительств).

Возможность уменьшить НДС. Это преимущество доступно, если партнерами предпринимателя также выступают плательщики НДС. При уплате этого налога в бюджет его сумма может быть уменьшена – на сумму НДС, который был получен от поставщика.

Освобождение от налога на прибыль. Такое право предоставляется в том случае, если организацией или ИП были получены за отчетный период убытки. Подробнее про отчетность на ОСНО вы можете узнать из этого видео:

Общая система налогообложения

- ЕНВД

- УСН

- УСН патент

- ОСНО

Общая (традиционная) система налогообложения (сокращ. ОСН или ОСНО) — вид налогообложения, при котором организациями в полном объеме ведется бухгалтерский учет и уплачиваются все общие налоги НДС, налог на прибыль организаций, налог на имущество организаций). Бухгалтерский учет при ОСН ведется с использованием Плана счетов.

Основные налоги, уплачиваемые организациями при ОСН

Налог на прибыль организаций (20%).

Платится с разницы между доходом и расходом. Суммы берутся без НДС. Перечень расходов почти не ограничен. Главное, чтобы расходы были обоснованы экономически и документально подтверждены.

НДС (ставки 18%, 10%, 0%).

Упрощенно НДС считается следующим образом: общая сумма дохода (включающая НДС) делится на 118 и умножается на 18 — это НДС к начислению; НДС к зачету, в принципе, считался бы со всех расходов аналогичным образом, однако, для принятия НДС к зачету необходимо наличие счетов-фактур (а их в принципе невозможно получить от контрагентов на УСН и ЕНВД, да и с обычными организациями иногда бывают трудности из-за неверного оформления); «к начислению» минус «к зачету» равно «к уплате в бюджет».

Налог на имущество организаций (ставка устанавливается местным законодательством, но не более 2.2%).

Платится с остаточной стоимости основных средств.

Страховые взносы в Пенсионный фонд Российской Федерации (ПФР), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС).

Иные федеральные, региональные и местные налоги в случае наличия объекта налогообложения налог на добычу полезных ископаемых, акцизы, земельный налог, и пр.)

Основные налоги, уплачиваемые индивидуальными предпринимателями на ОСН

НДФЛ (13%).

Уплачивается предпринимателем с доходов от своей предпринимательской деятельности и с доходов, из которых не был удержан НДФЛ налоговым агентом (например, доход от продажи квартиры или машины). Налоговой базой является доход, уменьшенный на профессиональные, стандартные, социальные и имущественные налоговые вычеты. Ставка 13% применяется только для тех физических лиц, которые являются налоговыми резидентами. Если предприниматель нерезидент, то размер ставки составит 30%, и при этом предприниматель не сможет применять профессиональный вычет, поскольку профессиональные вычеты могут применяться только по доходам, облагаемым по ставке 13% ( Налогового кодекса).

НДС (ставки 18%, 10%, 0%).

Упрощенно НДС считается следующим образом: общая сумма дохода (включающая НДС) делится на 118 и умножается на 18 — это НДС к начислению; НДС к зачету, в принципе, считался бы со всех расходов аналогичным образом, однако, для принятия НДС к зачету необходимо наличие счетов-фактур (а их в принципе невозможно получить от контрагентов на УСН и ЕНВД, да и с обычными организациями иногда бывают трудности из-за неверного оформления); «к начислению» минус «к зачету» равно «к уплате в бюджет». Механизм расчета НДС у ИП такой же, как и у организаций

Страховые взносы в Пенсионный фонд Российской Федерации (ПФР), Фонд обязательного медицинского страхования (ФОМС), Фонд социального страхования (ФСС) за себя и за своих работников.

Учет

Обязательное ведение бухгалтерского (в организациях) и налогового учета (они могут различаться), ежеквартально сдается в налоговую, статистику и фонд социального страхования довольно большой комплект отчетности. Декларация по НДС сдается ежеквартально. Такой учет следует поручить наемному главному бухгалтеру или бухгалтерской организации.

Плюсы

Компания на ОСН является плательщиком НДС. Все средние и крупные компании также применяют ОСН, и им необходимо, чтобы их затраты содержали НДС. Если вы на ОСН, вы сможете работать с ними без проблем.

Поскольку вы являетесь плательщиком НДС, ваши контрагенты, оплатив вам товары (работы, услуги) с НДС, вправе принять уплаченный НДС к вычету. В случае, если ваша организация будет работать преимущественно с контрагентами, находящимися на общей системе налогообложения (то есть плательщиками НДС), возможность принятия НДС к вычету является достаточно значительным плюсом, поскольку в ином случае (если бы Вы не являлись плательщиками НДС) Ваши контрагенты несли бы финансовые потери из-за невозможности принять к вычету НДС по операциям с Вами.

В случае если организация получает убыток, она не платит налог на прибыль, и есть возможность этот убыток учесть в будущем (уменьшить сумму налога на сумму убытка).

Зарплатные отчеты для ИП: когда сдаются и что в них входит

Индивидуальный предприниматель может затеять бизнес и самостоятельно вести все дела. Однако часто случается, что человек в одиночку перестает справляться с работой и ему приходится нанимать людей по трудовым договорам или договорам гражданско-правового характера. В этом случае ИП начинает выступать в роли работодателя, что связано с выплатой заработной платы, расчетом и удержанием НДФЛ, начислением страховых взносов со всех выплат, произведенных в пользу наемных работников. В подобных ситуациях состав отчетности ИП на ОСН значительно расширяется. Что она в себя включает, расскажем далее.

Отчеты в налоговую инспекцию

Отчетность, предназначенная для сдачи ИП-работодателем в налоговые органы, будет состоять:

Из расчета 6-НДФЛ, введенного в оборот приказом ФНС России от 15.10.2020 № ЕД-7-11/753@. Он содержит общие сведения о начисленных работникам доходах и суммах НДФЛ, рассчитанных и удержанных с таких доходов. Отчетными периодами являются: 1 квартал, полугодие, 9 месяцев и год. Оформить и сдать расчет за первые три перечисленных периода нужно до последнего числа месяца, следующего за отчетным периодом. Годовой должен сдаваться до 1 марта следующего года, квартальные — не позднее последнего дня месяца, следующего за соответствующим периодом.

ВНИМАНИЕ! До конца 2020 года совместно с 6-НДФл ИП должен был сдавать справки 2-НДФЛ. Но с 2021 года они отменены

Сведения из справок с 1-го квартала включаются в 6-НДФЛ. Подробности см. здесь.

Единого расчета по страховым взносам, утвержденного приказом ФНС от 18.09.2019 № ММВ-7-11/470@ в редакции приказа ФНС России от 15.10.2020 № ЕД-7-11/751@. Отчет содержит информацию о выплатах в пользу работников и рассчитанных взносах на ОПС, ОМС, ВНиМ. Он очень объемный и состоит из титульного листа, трех разделов, десяти приложений к разделу 1 и одного приложения к разделу 2. Но сдавать необходимо только те части, в которые вносятся данные. Расчет сдается по итогам 1 квартала, полугодия, 9 месяцев и года. Последний срок подачи — 30-е число месяца, следующего за отчетным периодом.

Отчетность в Пенсионный фонд

Основные отчеты, которые ждет Пенсионный фонд от работодателей, и ИП в том числе, это:

- Ежемесячная СЗВ-М— направляется в ПФР по окончании каждого месяца до 15-го числа следующего. Бланк этого отчета утвержден постановлением Правления ПФР от 01.02.2016 № 83п. Он содержит информацию о лицах, с которыми у работодателя были заключены договоры (трудовые и гражданско-правовые). Здесь приводятся Ф.И.О., СНИЛС, ИНН по каждому работнику.

- Ежегодная СЗВ-СТАЖ совместно с формой ОДВ-1 — сдается по окончании года до 1 марта следующего. За 2020 год нужно отчитаться по форме, утвержденной постановлением Правления ПФР от 06.12.2018 № 507п. Отчет предназначен для представления сведений о стаже застрахованных лиц. Он также должен быть сдан предпринимателем при выходе его работников на пенсию.

- С 2020 года — форма СЗВ-ТД (утв. постановлением Правления ПФР от 25.12.2019 № 730п). Подробнее о ней читайте здесь.

Помимо перечисленных существуют еще такие отчеты, как СЗВ-КОРР, СЗВ-ИСХ, ДСВ-3 и СЗВ-К, которые подаются при обнаружении ошибок или при представлении дополнительных сведений.

Отчет в Фонд соцстрахования

Вся отчетность, которую надлежит передать в Фонд соцстраха предпринимателям, использующим наемный труд, состоит из одной-единственной формы 4-ФСС по страховым взносам от несчастных случаев на производстве и профзаболеваний. Бланк указанного отчета был закреплен приказом ФСС РФ от 26.09.2016 № 381 и отредактирован приказом от 07.06.2017 № 275.

ВАЖНО! С отчетности за квартал 2021 года ожидаются поправки в форму 4-ФСС в связи с переходом всех регионов на прямые выплаты. и указаний по ее заполнению можно посмотреть на Федеральном портале проектов НПА. А разъяснения наших экспертов здесь

Форма включает титульник и 6 таблиц, но обязательно нужно сдавать лишь титульный лист и таблицы 1, 2, 5. В них содержатся сведения:

- о выплатах, образующих базу для начисления взносов НС и ПЗ;

- выплатах, с которых взносы не начисляются;

- тарифах взносов, присваиваемых Фондом соцстрахования на основании видов деятельности, включенных в выписку из ЕГРИП;

- величине исчисленных взносов;

- прохождении работниками предпринимателя медосмотров и проведении у ИП специальной оценки условий труда.

Таблицы 1.1, 3 и 4 оформляются и сдаются лишь при наличии данных.

Представляется отчет по итогам отчетных периодов: 1 квартала, полугодия, 9 месяцев, года. Сроки для сдачи отчета зависят от формы представления. Если отчет сдается на бумаге, то отчитаться надо до 20-го числа месяца, следующего за отчетным периодом; если отчет передается электронным способом — то до 25-го числа.

ОСНО: налоги с выплат работникам

Компании и ИП на ОСНО достаточно крупные и используют труд наемных работников. Поэтому, кроме вышеперечисленных фискальных платежей, они исчисляют и уплачивают фискальные платежи с выплат сотрудникам:

- НДФЛ;

- страховые взносы;

- взносы от несчастных случаев на производстве.

С выплат работникам-резидентам НДФЛ удерживается по ставке 13 %. В этом случае работодатель выступает как налоговый агент.

Страховые взносы уплачиваются по следующим ставкам:

- 22 % — на пенсионное страхование;

- 5,1 % — на медицинское страхование;

- 2,9 % — на социальное страхование на случай нетрудоспособности.

Особенности перехода на ОСНО с других систем

Переход на ОСНО бывает добровольным и вынужденным. С добровольным всё понятно: бизнес решает, что ему выгоднее исполнять финансовые обязательства на общих основаниях, он подаёт соответствующее уведомление и налоговики переводят его.

Но что значит вынужденный перевод? Если налогоплательщик перестанет соответствовать требованиям для применения любого из льготных способов уплаты налогов — УСН, ЕНВД, ПСН или ЕСХН — ФНС без разрешения переведёт его на общую систему

Неважно, что стало причиной — увеличение числа работников, незапланированный высокий доход, смена направления работы

Предположим, организация не успеет сдать какую-либо отчётность, которой на общей системе довольно много — получит штраф. Допустит неточности в расчётах или несвоевременно сделает один из платежей — тоже штраф. Поэтому строго следите за соответствием критериям своих расчётов с ФНС и государством.

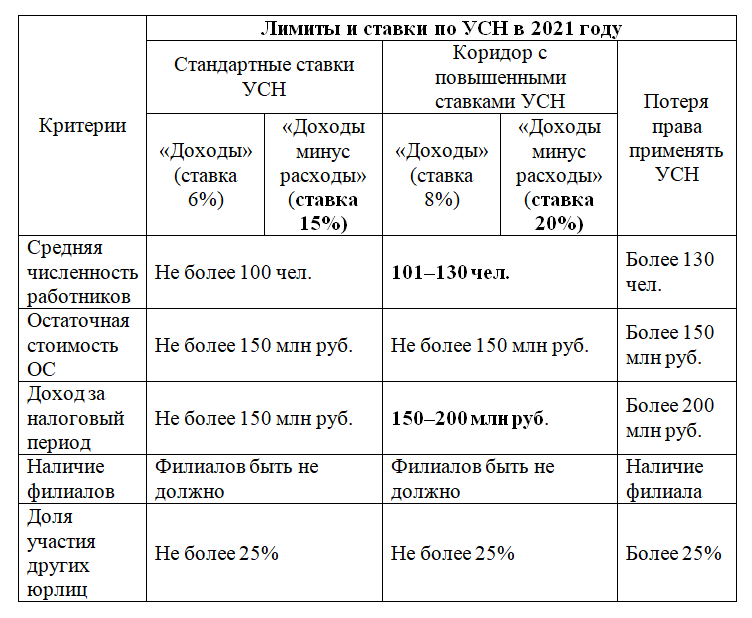

Переход с УСН

Добровольно сменить упрощёнку на ОСН разрешается только со следующего отчётного периода, не иначе как с нового года. Успевайте до 15 января, иначе инспекция не примет заявление. Разрешается вынужденный переход, если организация превышает лимиты УСН по сотрудникам или прибыли — тоже до 15 числа месяца после отчётного. Будьте готовы к многократному увеличению документооборота и приёму в штат хотя бы одного бухгалтера.

Уведомление подаётся не в произвольном виде, а по строго унифицированному бланку 26.2-3. Как и все другие образцы заявлений, он доступен к скачиванию на официальном сайте налоговой инспекции. Это всего лишь один лист, на котором указывают наименование ООО или имя предпринимателя и год, с которого налогоплательщик меняет метод уплаты налогов. Подготовка займёт 5 минут, разрешается писать от руки или печатать на компьютере.

Чтобы перейти с УСН на ОСНО, необходимо подать уведомление по форме 26.2-3

Переход с ЕНВД

Уйти с вменённого режима на ОСН также возможно добровольно и принудительно. Вынужденный переход происходит тогда, когда бизнес лишается права считать налоги по вменёнке:

- в регионе его вид деятельности исключили из списка для ЕНВД;

- площадь помещения превысила 150 кв.м;

- штат превысил 100 человек.

Когда налогоплательщик решает прекратить использования, он подаёт в ФНС соответствующее уведомление. Это требуется сделать в течение 5 дней со дня прекращения работы по вменёнке или после последнего дня месяца, когда был нарушен любой из лимитов режима. Потребуется форма ЕНВД-3. Заполнить её довольно просто: указать наименование организации, адрес работы, код вида деятельности и подпись. Объяснять причины не придётся.

Переход с ЕСХН

Единый сельскохозяйственный налог — это льготный вариант упрощёнки для производителей сельскохозяйственной продукции

Налогоплательщик обязан соблюдать одно важное условие — доля доходов от с\х продукции должна составлять от 70% в общей сумме дохода. Если это условие не соблюдается, требуется сменить режим расчётов с государством

Допустим, производитель планирует работать по ОСН. Он подаёт в ФНС уведомление по форме 26.1-3, официально отказывается от ЕСХН. Это простой бланк, где требуется указать наименование организации или имя и год, с которого запланирована работа по новому способу начисления налогов. После этого разрешается использовать как ОСНО (без специального уведомления), так и УСН (если подать бланк 26.2-1).

Переход с Патента

Разрешение на патентное налогообложение также можно потерять. Например, если бизнесмен заработал за год сумму от 60 миллионов рублей или трудоустроил больше 15 человек. Минус следующий: при лишении права на ПСН, инспекция назначит налогоплательщику пени, за не уплаченный за 3 месяца НДС

Поэтому к контролю соблюдения условий для использования патента необходимо относиться с вниманием

При добровольном переходе требуется уведомить ФНС по форме 26.5-4. Это простой документ, где налогоплательщик указывает своё имя, дату прекращения работы по ПСН, номер патента и подпись. Подготовка документа займёт не более 5 минут. После этого предприниматель вправе использовать ОСНО или претендовать на переход на другой вариант исчисления налогов.

Налогоплательщик на ОСН ежеквартально подаёт декларацию об уплате НДС

Особенности

На общем режиме налогообложения, в отличие от специальных, нет ограничений ни по видам деятельности, ни по количеству наемных работников, ни по размерам доходов. То есть работать на общем режиме может любой предприниматель или организация, и для этого не нужно соответствовать каким-либо условиям и ограничениям.

Специально переходить на общее налогообложение тоже не нужно. Если организация или ИП не подавали в налоговую инспекцию заявление о применении другого режима, они автоматически находятся на общем.

Если налогоплательщик переходил на один из спецрежимов, но нарушил условия применения, он тоже автоматически оказывается на общем режиме.

На ОСНО платят больше налогов, в связи с этим учет и отчетность гораздо сложнее и объемнее, чем на других режимах. Это самый существенный минус общей системы.

Платежи и сборы, уплачиваемые вне зависимости от налогового режима

Каждый начинающий бизнесмен столкнулся с вопросом выбора формы, в которой будет существовать бизнес. Самой распространённой формой существования малого бизнеса для России считается ООО (хозяйственное общество, ответственность которого по его собственным обязательствам ограничивается уставным капиталом).

Если для ведения бизнеса выбрана именно эта форма, то самое время определиться с налогообложением компании, так как оно повлияет на количество и размер различных отчислений.

Сразу после государственной регистрации ООО становится плательщиком налогов и встает на ОСНО – общую (стандартную) систему налогообложения. Если бизнес-процессы подразумевают определенные нюансы, то руководство может решить перейти к УСН (упрощенное налогообложение, т.е. “упрощенку”). Для этого подается соответствующая бумага в ФНС с 1.10 по 30.11. Новый налоговый режим начнет действовать для такого Общества с первого дня нового года.

Существенную часть всех налоговых выплат могут составлять следующие обязательные для всех ООО платежи:

- Акцизы.

- Налог транспортный, водный, земельный и на добываемые полезные ископаемые.

- Различные государственные, таможенные платежи.

- Сборы за эксплуатацию элементов животного мира и водных биоресурсов.

ООО, применяющее общие правила начисления и выплаты налогов (ОСНО)

Общая система выплаты фискальных сборов (ОСНО) для резидента, существующего в форме ООО, содержит целый список налогов, среди которых:

- федеральные

- региональные

- местные отчисления.

Федеральные отчисления взымаются с налогоплательщиков в любом регионе РФ, а региональные – только там, где приняты законы об их начислении. Местные налоги устанавливаются соответствующими органами власти.

Находясь на ОСНО, придется вести и сдавать строгую и довольно сложную бухгалтерскую документацию и платить следующие налоговые сборы:

- НДС (0%, 10% и стандартная ставка – 18%).

- Налог на определенное имущество, принадлежащее ООО.

- Налоговый сбор на прибыль (действующая ставка – 20%).

Для каждого из них устанавливается свой объект налогообложения и налоговая база.

Выбирать ОСНО стоит в случае, если:

- бизнес подразумевает ввоз товаров из-за рубежа и их растаможивание (во время которого и платится НДС)

- основная часть контрагентов такого юр. лица также находится на ОСНО.

- выбирать совсем не приходится, если численность сотрудников Общества превышает количество 100 человек, а деятельность не отнесена к налоговому режиму с уплатой налогового сбора ЕНВД.

Эти условия указаны в статье 346 НК РФ.

Невыгодность такой системы сбора налоговых отчислений заключается в том, что фискальный сбор на прибыль считается с той суммы, которая осталась после вычета расходов. Серьезной нагрузкой также ложится до 18% налога за добавленную стоимость (НДС). Плюс ко всему Общество, находящееся на ОСНО, ведет самый сложный бухгалтерский учет, требующий дополнительных расходов на опытных бухгалтеров.

Чтобы продолжать быть резидентом на ОСНО, не установлено никаких лимитов по годовой выручке Общества.

ООО на УСН

УСН или “упрощенка” представляет собой определенную налоговую льготу для резидентов с количеством сотрудников до 100 человек и может быть двух подвидов:

- Уплата 15% разницы между доходами и затратами организации согласно КУДИР (книге учтенных доходов и подтвержденных расходов ООО).

- Уплата 6% от доходов (доходами считаются все поступления денежных средств).

Некоторые регионы могут снижать эти ставки, поэтому они могут колебаться от 1 до 6 процентов, когда объектом налогообложения будет доход организации, и от 5 до 15% — когда разница между доходами и подтверждеными затратами Общества.

Упрощенцы освобождены от внесения платы налоговых отчислений со своей прибыли, кроме ситуации получения доходов в форме дивидендов и совершения операций с определенными типами долговых обязательств. Налоговый сбор НДС также может быть вычтен с ООО, находящегося на ОСН, в определенных случаях, предусмотренных статьями 151, 173, 174 НК РФ.

При упрощенке ООО не должно производить никаких отчислений за имущество, используемое для проведения основных приносящих доход хозяйственных операций.

В статье 346 НК России определен список тех лиц, кто не вправе надеяться на упрощенку.

ООО, состоящее на упрощенке, подает отчетную декларацию в ФНС до 31 марта.

На УСН можно продолжать оставаться пока годовая выручка ООО не более шестидесяти миллионов рублей.

Кто может применять общий налоговый режим

Для применения ОСНО НК РФ не устанавливает никаких ограничений. Общая налоговая система применяется по умолчанию с момента регистрации организации или ИП. Для отказа от нее необходимо подать в налоговую инспекцию заявление.

Для ОСНО расчет налогов является самым сложным. Также налогоплательщики должны сдавать большой объем отчетности в контролирующие органы. Но, тем не менее, у нее есть и свои неоспоримые плюсы.

Основная система налогообложения — это форма расчета и перечисления налогов, которую применяют многие средние и крупные компании

Для них очень важно, чтобы поставщик был плательщиком НДС. Поэтому если целью работы компании является сотрудничество с такими организациями, то им должна применяться ОРН система налогообложения

Учет доходов и расходов при ОСНО: применение кассового метода

Одним из первых действий, когда упрощенный режим меняется на ОСНО, является формирование налогооблагаемой базы периода. В этом случае важно не учитывать затраты и доходы повторно. Другими словами, если определенные поступления и расходы уже были зафиксированы ранее, то нет необходимости снова отражать их при изменении системы. Не предусмотрено законодательством и какой-либо специальной процедуры формирования статей доходов и расходов для тех предприятий, которые будут использовать кассовый метод для ОСНО. Это означает, что для этих компаний в принципе ничего не изменится

Налог на прибыль Расчет

При расчете налога на прибыль, необходимо точно знать, какие доходы и расходы можно признать в данном периоде, а какие нет. Существует два метода для определения дат, на которые признаются расходы и доходы для целей налогообложения. (ст. 271-273 НК РФ)

Метод начисления.

При данном методе налогового учета доходы (расходы) признаются в отчетном (налоговом) периоде, в котором они имели место (к которому они относятся). Дата признания доходов и расходов не зависит от даты фактического поступления средств (фактической оплаты расходов).

Порядок признания доходов:

- доходы признаются в том отчетном периоде, в котором они имели место, независимо от фактического поступления денежных средств, иного имущества и имущественных прав;

- в том случае когда связь между доходами и расходами не может быть определена четко или определяется косвенным путем, доходы распределяются налогоплательщиком самостоятельно, с учетом принципа равномерности;

- для доходов от реализации датой получения дохода признается дата реализации товаров (работ, услуг, имущественных прав) независимо от фактического поступления денежных средств.

Для внереализационных доходов датой получения дохода признается:

- дата подписания сторонами акта приема-передачи имущества (приемки-сдачи работ, услуг);

- дата поступления денежных средств на расчетный счет (в кассу) организации.

Порядок признания расходов:

Расходы признаются в том отчетном периоде, в котором эти расходы возникают исходя из условий сделок. В том случае, когда сделка не содержит таких условий и связь между доходами и расходами не может быть определена четко или определяется косвенным путем, расходы распределяются налогоплательщиком самостоятельно.

Датой осуществления материальных расходов признается:

- дата передачи в производство сырья и материалов;

- дата подписания акта приемки-передачи услуг (работ) производственного характера и т.д.

Датой осуществления внереализационных и прочих расходов признается:

- дата начисления налогов (сборов) — для расходов в виде сумм налогов;

- дата расчетов в соответствии с условиями договоров или дата предъявления налогоплательщику документов.

Кассовый метод.

При применении данного метода ведения налогового учета доходы и расходы признаются по дате фактического поступления средств — фактической оплаты расходов.

Порядок определения доходов и расходов

- датой получения дохода является день поступления денежных средств на счет в банк или в кассу организации, поступления иного имущества (работ, услуг) и имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом;

- расходами признаются затраты после их фактической оплаты. Оплатой товара (работ, услуг и т.д) признается прекращение встречного обязательства приобретателем указанных товаров (работ, услуг) и имущественных прав, непосредственно связаное с поставкой этих товаров (выполнением работ, оказанием услуг, передачей имущественных прав).

Необходимо выбрать единый метод налогового учета для доходов и расходов организациии.

Организации имеют право на определение даты получения дохода (расхода) кассовым методом, если в среднем за предыдущие 4 квартала сумма выручки от реализации без учета НДС не превысила 1 млн. рублей за каждый квартал.

Налог на прибыль Порядок расчета

Для того, чтобы рассчитать за налоговый период налог на прибыль, необходимо определить налоговую базу (то есть прибыль, подлежащую налогообложению) и умножить её на соответствующую налоговую ставку.

Размер налога = Ставка налога * Налоговая база

В соответствии со ст. 315 НК РФ, расчет налоговой базы должен содержать:

- период, за который определяется налоговая база;

- сумму доходов от реализации, полученных в отчетном (налоговом) периоде;

- сумму расходов, произведенных в отчетном (налоговом) периоде, уменьшающих сумму доходов от реализации;

- прибыль (убыток) от реализации;

- сумму внереализационных доходов;

- прибыль (убыток) от внереализационных операций;

- итоговую налоговую базу за отчетный (налоговый) период;

- для определения суммы прибыли, подлежащей налогообложению, из налоговой базы исключается сумма убытка, подлежащая переносу.

По прибыли, попадающей под разные ставки, базы определяются отдельно.

Основная ставка

20%

2% — в федеральный бюджет

18% — в бюджет субъекта РФ. Законодательные органы субъектов РФ могут понижать налог на прибыль для отдельных категорий налогоплательщиков, но не более чем до 13,5%.

Налоговым кодексом РФ установлены, кроме основной, еще и специальные ставки на прибыль.