Срок окупаемости: формула и методы расчета, пример

Содержание:

- Формула и примеры расчета

- Другие разновидности

- Формулы расчетов рентабельности продаж.

- Что учитывать, приобретая бизнес?

- Показатели рентабельности затрат

- Срок окупаемости инвестиций: что это такое?

- Формула затрат

- Понятие рентабельности затрат

- Общая характеристика

- Как определить срок окупаемости постоянных затрат в бизнесе по формуле

- Рентабельность затрат — определение

- Рентабельность затрат — что показывает

- Рентабельность затрат — формула

- Рентабельность затрат — значение

- Срок окупаемости капитальных вложений

- Виды рентабельности

- Приложение 1

- Вход на сайт

- Формула расчета

Формула и примеры расчета

В упрощенном виде формула расчета рентабельности предприятия выглядит так:

Где:

- П – прибыль

- З – все затраты на создание товара.

Для более четкого понимания формулы расчета предлагается рассмотреть несколько простых примеров.

Пусть фирма «Букинист» заработала на продаже своей продукции 100 000 рублей. Все затраты компании (ресурсы, оборудование, рабочая сила, (в том числе управленческий персонал) и инфраструктура) составили 80 000 р.

Пошаговая инструкция и советы по самостоятельному ведению бухгалтерии ИП находятся тут.

Прибыль равна разнице между выручкой и издержками: 100 000 р. минус 80 000 р. равно 20 000 р. Расчет рентабельности предприятия «Букинист» по приведенной выше формуле будет иметь вид:

Таким образом, рентабельность фирмы «Букинист» равна 25%

Таблица исходных данных для факторного анализа рентабельности предприятия.

Последний пример: пусть компания «Спутник» за определенный период получила доход суммой в 600 000 р.. Затраты на производство товара в этот же период составили 200 000 р.. Тогда прибыль (разность, полученная после вычитания из выручки расходов) будет равна:

Итак, имеется:

- Прибыль – 400 000 р.

- Затраты – 200 000 р.

Расчет рентабельности компании «Спутник» будет иметь вид:

В данном случае прибыль равна двумстам процентам.

В реальности может быть много вариантов калькуляции затрат. Если фирма открылась совсем недавно (меньше года), то рентабельность предприятия рассчитывать просто не имеет смысла, поскольку оборот первоначально авансированного капитала занимает период в несколько лет.

В каком порядке осуществляется распределение долей участников ООО, вы можете прочесть здесь.

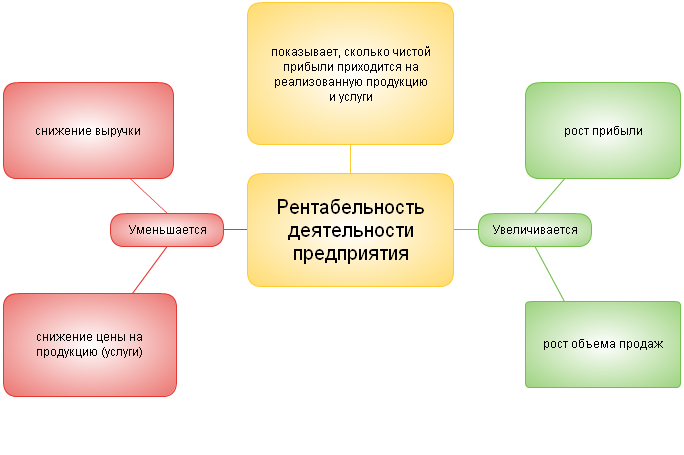

Схема: Что такое рентабельность деятельности предприятия?

Другие разновидности

Существует еще несколько признаков классификации этой разновидности издержек. По статистическому признаку переменные затраты организации бывают общими и средними. Первые включают в свой состав все переменные расходы по полной номенклатуре продукции, а вторые определяются на единицу продукции или определенной группы изделий.

По признаку отнесения на себестоимость переменные затраты могут быть прямые или косвенные. В первом случае издержки непосредственно относятся в цену продукции реализации. Второй тип затрат сложно оценить для отнесения их на себестоимость. Например, в процессе производства обезжиренного молока и сливок найти размер издержек для каждой из этих позиций довольно проблематично.

Переменные затраты могут быть производственными или непроизводственными. К первым относятся затраты на сырье, топливо, материалы, зарплату и энергетические ресурсы. К непроизводственным переменным издержкам следует причислять управленческие, коммерческие расходы.

Формулы расчетов рентабельности продаж.

По валовой прибыли: Рпвп = Вп/В, где Вп – валовая прибыль, а В – выручка.

Валовая прибыль – это разница между выручкой, полученной от продаж и себестоимостью продаж.

По чистой прибыли: Рчп = Чп/В, где Чп – чистая прибыль, а В – выручка.

Операционная рентабельность: Ор = EBIT/В, где EBIT – подсчитанная до налогов и вычетов прибыль, а В – выручка.

Оптимальное значение рентабельности продаж зависит от отраслевых и других особенностей предприятия.

Так в организациях, использующих длительный цикл производства, такая рентабельность будет выше тех компаний, которые работают с высоким оборотом, хотя их эффективность может быть одинаковой.

Эффективность реализации так же может показать рентабельность реализованной продукции, хотя она учитывает другие факторы.

Что учитывать, приобретая бизнес?

В современном деловом мире для потенциальных инвесторов предлагается огромное количество подготовленных проектов экономической деятельности:

- Выставляются на продажу действующие предприятия

- Купить (арендовать) подготовленные помещения, оборудование, технологии

Обычно при продаже бизнеса его представляют «в розовом свете» и рассказывают о радужных перспективах развития предлагаемой отрасли. Срок окупаемости у продавцов бизнеса редко выходит за рамки 3 лет, они обещают высокую доходность.

Срок окупаемости у покупателя при расчете может оказаться в разы больше, если он внимательно изучит предложенный бизнес-план, проанализирует ситуацию на конкретном рынке товаров в данной отрасли и регионе, познакомится с поставщиками сырья, материалов, необходимых для выпуска продукции, ее основными потенциальными заказчиками. Наряду с точной оценкой срока окупаемости предлагаемого бизнеса, инвестору полезно ознакомиться у экспертов с будущими возможностями его продажи в ближайшие годы.

При расчетах окупаемости необходимо учитывать не только первоначальные вложения, но и дополнительные расходы, требуемые в последующие периоды осуществления проекта. На его доходность могут повлиять изменения валютных курсов, стоимости основных элементов расходов (например, топливо, электроэнергия, металл), изменения видов, ставок налогов, другие экономические риски. Чем точнее выполняются расчеты в бизнес-плане, тем выше вероятность, что проект окупится в запланированные сроки.

Напишите свой вопрос в форму ниже

Показатели рентабельности затрат

Доходность от деятельности может быть рассчитана по формуле:

Рентабельность продаж = ЧП / Себестоимость х 100 %.

Этот же показатель можно рассчитать иначе:

Р прод = Валовая прибыль / Себестоимость х 100 %.

В числитель можно поставить доход от реализации. Тогда формула отобразит уровень прибыли предприятия с одного рубля, затраченного на изготовление продукции. Этот показатель можно рассчитывать как в целом по организации, так и по отдельным подразделениям, видам товаров. Во втором случае используется такая формула:

Р пр = (Цена – Себестоимость) / себестоимость х 100 %.

Динамика показателя зависит от:

- Структуры продаваемой продукции. Рост удельного веса рентабельных товаров способствует повышению рентабельности.

- Увеличение себестоимости обратно пропорционально влияет на эффективность производства.

- Рост цен также способствует увеличению уровня доходности.

Еще один важный показатель – операционная рентабельность затрат. Формула:

Р оп = Доход от операционной деятельности / Расходы на операционную деятельность х 100 %.

Он показывает, сколько прибыли приходится на 1 рубль расходов.

Доходность основной деятельности отображает эффективность не только процессов изготовления, но и сбыта продукции.

Рентабельность затрат = Прибыль от реализации / Суммарные издержки х 100 %.

В числителе учитывается себестоимость проданной продукции, коммерческих и управленческих расходов.

Следующий показатель дает общую картину об эффективности использования средств:

Рентабельность = Общие затраты / Объем проданной продукции х 100 %.

Срок окупаемости инвестиций: что это такое?

Если говорить вкратце, то период возврата инвестированных средств (или же Payback Period, PP) – это заранее просчитанный и определённый временной отрезок, который нужен для того, чтобы прибыль от бизнеса, затраченная на инвестирование проекта, полностью окупилась и вернулась к инвесторам.

Для примера: если инвестиционный капитал бизнес-проекта составил 800 000 долларов, а его ежегодный расчётный прогноз прибыли составляет 120 000 долларов, то РР в среднем составит 6,6 лет

Важно учесть, что при этом ценность материальных ресурсов с учётом фактора времени не учитывается

1) Для закупки оснащения

В этом случае коэффициент окупаемости показывает, за какой временной промежуток то или иное оборудование полностью окупит затраты на свою покупку. Иными словами, данная формула будет отображать доход, который компания будет получать за счёт купленного оснащения.

При подсчётах часто используются формулы с несколькими показателями, к примеру:

- расходы на установку и обслуживание оборудования;

- различные форс-мажорные обстоятельства;

- затраты на обучение и содержание персонала, работающего на оборудовании;

- ремонтопригодность оснащения;

- коэффициент полезного действия.

2) Для капитальных вложений

При этом наибольшую важность приобретает заранее определённый временной отрезок, за который повышенная эффективность бизнес-процессов полностью перекроет расходы, затраченные на модернизацию и обновление производственных и бизнес-процессов. Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции

Иными словами, РР для капиталовложения рассматривается в том случае, когда инвестор хочет понять, есть ли смысл вливать материальные и нематериальные ресурсы в модернизацию существующей бизнес-системы, и если да, то насколько эффективными будут данные инвестиции.

3) Для инвестирования

Это наиболее распространённая сфера применения PP, представляющая собой всё тот же отрезок времени, в период которого должна произойти полная окупаемость инвестиционного проекта, т.е. вся сумма, затраченная на развитие, полностью возвращается инвесторам.

Из этого выходит, что конечный срок отображает то количество времени, которое необходимо для прохождения полного круга рентабельности бизнес-проекта.

Для большинства инвесторов именно коэффициент окупаемости бизнеса является одним из ключевых показателей – чем меньше показатель, тем рентабельнее дело

Поэтому, при составлении бизнес-плана, для привлечения инвесторов рекомендуем обратить внимание на числа коэффициента

Для примера инвестирования рассмотрим таблицу, в которой будут введены следующие условия:

- инвестиции в проект – 1 млн долларов

- денежные потоки представляют собой увеличивающуюся суму

Из таблицы выходит, что при первичных инвестициях в 1 миллион долларов, период полной рентабельности бизнес-проекта составит 4 года, так как уже к 4-му году функционирования бизнеса его кумулятивный (т.е. суммарный) кэш-флоу вышел в плюс, и превысил изначальную сумму на 10 000 долларов.

Формула затрат

В данном случае продолжают пользоваться все теми же формулами, которые были рассмотрены выше. Однако, очень важную роль играют непосредственно сами затраты, куда они были вложены.

Если проект не слишком рискованный, то он будет довольно долго окупаться, однако шансов потерять средства здесь практически не будет. При высоких рисках можно получить хорошую прибыль, но вероятность потерять деньги будет значительно выше.

Например, если предприятие осуществило затраты на покупку продукции у сторонней компании на сумму около 10 миллионов, причем в дальнейшем эта продукция будет модернизирована и уйдет за 60 миллионов, однако на это необходимо потратить порядка трех лет, то окупаемость по истечении этих 3 лет будет довольно быстрой, а вложения прибыльными.

Если же случится такое, что спроса на продукцию не будет вовсе, то все затраты окажутся напрасными.

Понятие рентабельности затрат

С арифметической точки зрения, рентабельностью затрат считают соотношение расходов компании к ее прибыли. Коэффициент показывает отдачу предприятия в процентом выражении от рубля расходов.

Пройдите наш авторский курс по выбору акций на фондовом рынке → обучающий курс

Рентабельность затрат можно рассчитывать по всем расходам компании, по тратам в филиале, в отделе, в цехе и даже по производству определенного продукта. Но, как правило, определение коэффициента происходит в процессе анализа финансово-хозяйственной деятельности предприятия по всем расходам фирмы.

| Оценка стоимости бизнеса | Финансовый анализ по МСФО | Финансовый анализ по РСБУ |

| Расчет NPV, IRR в Excel | Оценка акций и облигаций |

Общая характеристика

Переменные затраты (Variable Cost, VC) представляют собой издержки организации, которые меняют свое количество соответственно объему производства. Если компания перестанет функционировать, то этот показатель будет равен нулю.

В состав переменных затрат входят такие виды издержек, как сырье, топливо, энергетические ресурсы для производства продукции. Также сюда относятся зарплата основных работников (часть, которая зависит от выполнения плана) и менеджеров по продажам (процент за реализацию).

Сюда же относятся налоговые сборы, которые имеют своей базой начисления размер реализованной продукции. Это НДС, акции, налог по УСН, ЕСН и т. д.

Рассчитывая переменные затраты предприятия, можно увеличить прибыльность компании при условии грамотной оптимизации всех влияющих на них факторов.

Как определить срок окупаемости постоянных затрат в бизнесе по формуле

В большинстве случаев именно показатель окупаемости определяет решимость предпринимателя вложить финансы в идею. Если размер показателя маленький, то это говорит о том, что можно быстро получить прибыль, а значит есть смысл вкладываться в дело.

Она покажет, в какую сторону будет меняться стоимость денег инвестора. Например, если вложения составили в тысячах рублей – 100, ставка равна 10 %, а время реализации проекта – 3 года, за это время первоначальная сумма за счет роста стоимости превратится в 133 100. Становится понятно, что прибыльность стартапа должна будет окупить сумму, полученную с учетом дисконта.

Рентабельность затрат — определение

Рентабельность затрат — коэффициент равный отношению прибыли к сумме ресурсов, затраченных на её производство. Один из самых важных показателей деятельности организации, поскольку дает интегральную оценку эффективность его деятельности.

В практике финансового анализа при расчете этого показателя в качестве прибыли чаще всего используется Прибыль (убыток) до налогообложения или Прибыль (убыток) от продаж. Для затрат чаще применяется Полная себестоимость проданных товаров. Рассчитать этот показатель можно по данным бухгалтерской отчетности.

Рентабельность затрат — что показывает

Рентабельность затрат показывает сколько предприятие (организация) получает прибыли с каждой единицы затрат (каждого рубля). Этот показатель можно рассчитывать по предприятию и по отдельным подразделениям или видам продукции.

Рентабельность затрат — формула

Общая формула расчета коэффициента

Формула расчета по данным старой бухгалтерской отчетности.

где стр.140, стр.050б стр.020, стр.030, стр.040 поля отчета о прибылях и убытках (форма №2).

Формула расчета по данным новой бухгалтерской отчетности

или для прибыли от продаж

Встречаются разновидности формулы показателя Рентабельность затрат, где в качестве прибыли используется валовая прибыль, а затраты включают себестоимость продаж, управленческие и коммерческие расходы.

Рентабельность затрат — значение

Динамика коэффициента говорит о необходимости пересмотра цен или усилении контроля за себестоимостью продукции. Увеличение этого показателя в динамике при неизменной величине затрат говорит о повышении объема товарооборота, следовательно, об увеличении прибыли, и наоборот. Чем больше значение этого показателя, тем лучше.

Срок окупаемости капитальных вложений

Субъектами инвестирования, осуществляемого в виде рассматриваемых вложений, могут быть инвесторы, заказчики проектов, фирмы-подрядчики, а также пользователи объектов основных фондов, формируемых в рамках капитальных вложений (ст. 4 закона № 39-ФЗ). Каждый из них может быть заинтересован в скорейшей окупаемости инвестиций. Изучим, каким образом рассчитываются ее сроки, а также то, в каких целях может использоваться соответствующий показатель.

При этом основные вложения могут быть реальными, а дополнительные — расчетными (предполагаемыми, задействуемыми в целях моделирования окупаемости инвестиций). В рамках соответствующих расчетов, как правило, учитывается один и тот же объем выпуска одних и тех же товаров и иные экономические результаты деятельности — например, площади возведенных домов. Но вместе с тем во многих случаях учитываются разные показатели себестоимости и отпускной цены единицы товаров.

Виды рентабельности

Рентабельность товаров, продукции — значимый показатель для компании, работающей над выпуском товаров. Она неразрывно связана с рентабельностью продаж. Однако есть и отличия: в данном случае прибыль соотносится не с выручкой, а с себестоимостью изготовленного товара. Расчет рентабельности можно выполнять и по всей массе товаров, и по их видам. Он может быть выполнен по 4 разным формулам, разница в которых связана с прибылью (чистая или от продаж) и себестоимостью (полная или производственная).

Рентабельность производства. Собственник компании заинтересован в прибыли. Однако она не настолько информативна, как этого бы хотелось. Наиболее эффективным показателем является рентабельность. Она позволяет понять, как эта прибыль была получена. Рентабельность производства позволяет установить соотношение между полученной прибылью и средствами, которые были на это затрачены. Иными словами, она показывает, сколько прибыли приходится на каждый затраченный на производство рубль.

Валовая и операционная рентабельность продаж. Операционная рентабельность — показатель результативности компании с точки зрения финансов. Она определяет прибыль от общего размера выручки. Индикатор измеряется в процентах и учитывает налоги. Часто этот показатель отличается в разных сферах деятельности, а также используется для сравнения компаний внутри отрасли. Операционная рентабельность помогает выявить лучшие компании в отрасли и продемонстрировать необходимость провести анализ деятельности компании.Валовая рентабельность — показатель эффективности компании. Он демонстрирует прибыльность компании и используется для оценки результатов работы крупных компаний в случаях, когда оценка чистой прибыли невозможна.

Рентабельность основных средств. Она помогает определить уровень прибыли, которая поступает в результате производственной эксплуатации основных средств. Особенно она важна в капиталоемких предприятиях. Контроль такого вида рентабельности позволяет быстро принимать решения о модернизации материальной базы, избавления от основных средств с наименьшей эффективностью и т.д.

Рентабельность персонала. Она считается относительным показателем, который связан с уровнем расхода денег, наемного труда и иных ресурсов. Выражается рентабельность персонала в проценках. Она помогает определить эффективность работы корпорации с точки зрения наемных сотрудников.

Рентабельность инвестиций. Она рассчитывается как отношения прибыли по балансу к совокупности стоимостей собственного капитала компании (средней за год) и долгосрочных займов. Данные для расчетов можно взять в бухгалтерском балансе и отчете об использовании капитала. Он показывает, насколько правильно компания распоряжается капиталом в рамках своей долгосрочной деятельности.

Рентабельность собственного капитала. Это показатель чистой прибыли, который сравнивается с величиной капитала компании

Этот финансовый показатель важен для любого инвестора и бизнесмена, так как только он позволяет оценить, насколько эффективно были израсходованы средства. От рентабельности активов он отличается тем, что принимается во внимание не весь капитал, а часть, которая выступает собственностью владельцев компании.

Приложение 1

| ОАО «X» Бухгалтерский баланс на 31.12.2011 | ||||||

| Показатель | Код | Код старый | 2009 г. | 2010 г. | 2011 г. | |

| 1 | 2 | 3 | 4 | 5 | 6 | |

| Актив | ||||||

| I. Внеоборотные активы | ||||||

|

Нематериальные активы |

1110 |

110 |

||||

|

Результаты исследований и разработок |

1120 |

|||||

|

Основные средства |

1130 |

120 |

8860 |

10 100 |

15 720 |

|

|

Доходные вложения в материальные ценности |

1140 |

135 |

||||

|

Финансовые вложения |

1150 |

140 |

2 |

2 |

2 |

|

|

Отложенные налоговые активы |

1160 |

145 |

4 |

4 |

4 |

|

|

Прочие внеоборотные активы |

1170 |

150 |

2221 |

2221 |

||

|

Итого по разделу I |

1100 |

190 |

11 087 | 12 327 | 15 726 | |

| II. Оборотные активы | ||||||

|

Запасы |

1210 |

210 |

67 871 |

75 094 |

87 552 |

|

|

НДС по приобретенным ценностям |

1220 |

220 |

280 |

25 |

2964 |

|

|

Дебиторская задолженность |

1230 |

|||||

|

В том числе: |

||||||

|

дебиторская задолженность, платежи по которой ожидаются более чем |

1231 |

230 |

||||

|

дебиторская задолженность, платежи по которой ожидаются в течение 12 |

1232 |

240 |

25 123 |

60 123 |

56 213 |

|

|

финансовые вложения |

1240 |

250 |

||||

|

Денежные средства и денежные эквиваленты |

1250 |

260 |

32 087 |

21 478 |

37 659 |

|

|

Прочие оборотные активы |

1260 |

270 |

2195 |

938 |

608 |

|

| Итого по разделу II |

1200 |

290 |

127 556 | 157 658 | 184 996 | |

| Баланс |

1600 |

300 |

138 643 | 169 985 | 200 722 | |

| Пассив | ||||||

| III. Капитал и резервы | ||||||

|

Уставный капитал (складочный капитал, уставный фонд) |

1310 |

410 |

3 |

3 |

3 |

|

|

Собственные акции, выкупленные у акционеров |

1320 |

411 |

||||

|

Переоценка внеоборотных активов |

1340 |

|||||

|

Добавочный капитал (без переоценки) |

1350 |

420 |

6631 |

6631 |

6631 |

|

|

Резервный капитал |

1360 |

430 |

||||

|

Нераспределенная прибыль (непокрытый убыток) |

1370 |

470 |

121 223 |

151 100 |

179 856 |

|

| Итого по разделу III |

1300 |

490 |

127 857 | 157 734 | 186 490 | |

| IV. Долгосрочные обязательства | ||||||

|

Заемные средства |

1410 |

510 |

||||

|

Отложенные налоговые обязательства |

1420 |

515 |

92 |

95 |

109 |

|

|

Оценочные обязательства |

1430 |

|||||

|

Прочие обязательства |

1450 |

520 |

||||

| Итого по разделу IV |

1400 |

590 |

92 | 95 | 109 | |

| V. Краткосрочные обязательства | ||||||

|

Заемные средства |

1510 |

610 |

||||

|

Кредиторская задолженность |

1520 |

620 |

10 694 |

12 156 |

14 123 |

|

|

Доходы будущих периодов |

1530 |

640 |

||||

|

Оценочные обязательства |

1540 |

|||||

|

Прочие обязательства |

1550 |

660 |

||||

| Итого по разделу V |

1500 |

10 694 | 12 156 | 14 123 | ||

| Баланс |

1700 |

138 643 | 169 985 | 200 722 |

Вход на сайт

Например, будьте осторожны в строительстве, имея отношения с дорожными службами. Если они разместят заказ на вашем предприятии, обязательно поинтересуйтесь об источнике финансирования: если будет хоть 1% финансирования за счет дорожного фонда — никто не позволит Вам рентабельность установить выше 6% (есть соответствующий документ). Уже пару раз имел «счастье» столкнуться с этим.

Но если вы будете иметь дело с заказчиком, финансируемым из бюджета, то он вправе установить ограничение рентабельности. Ну и есть еще министерства, которые доводят (настоятельно рекомендуют)предельный уровень рентабельности.

Формула расчета

В обобщённом виде валовая рентабельность затрат ROCS рассчитывается как отношение чистой прибыли к совокупным декапитализированным расходам, под которыми понимаются средства, уже вычтенные из баланса и занесённые в отчет о прибылях и убытках:

ROCS = GP / DC

Где:

ROCS – Рентабельность затрат (Return On Cost Of Sales);

GP – Валовая прибыль (Gross Profit);

DC – Декапитализированные расходы (Decapitalisation Costs).

В связи с тем, что методы определения показателя могут быть различными, чаще всего применяются три формулы, характеризующие следующие каналы оценки:

По окупаемости себестоимости продукции:

ROCS = GP / CS

Где:

ROCS – Рентабельность затрат;

GP – Валовая прибыль;

CS – Себестоимость продаж.

По эффективности продаж:

ROCS = GP / (CS + CCC + MC)

Где:

ROCS – Рентабельность затрат;

GP – Валовая прибыль;

CS – Себестоимость продаж;

ССС – Текущие коммерческие издержки;

МС – Расходы на управление предприятием.

По окупаемости совокупных издержек:

ROCS = GP / (CS + MC + IL + OE)

Где:

ROCS – Рентабельность затрат;

GP – Валовая прибыль;

CS – Себестоимость продаж;

МС – Расходы на управление предприятием;

IL – Проценты за пользование кредитами;

OE – Прочие статьи текущих затрат.

Источники информации

Закономерен вопрос о том, откуда брать цифры, необходимые для расчёта рентабельности затрат. Все они содержатся в бухгалтерской документации: балансе и отчёте о финансовых результатах (форме 2). Для удобства, источники цифр, характеризующих рентабельность затрат предприятия, сведены в таблицу:

| Обозначение в формулах | Наименование показателей | По отчету о финансовых результатах (форма 2) | По балансу |

| GP | Валовая прибыль | Стр. 2100 | Стр. 140 |

| CS | Себестоимость продаж | Стр. 2120 | Стр.020+Стр. 030+Стр. 040 |

| ССС | Текущие коммерческие издержки | Стр. 2210 | — |

| МС | Расходы на управление предприятием | Стр. 2220-3 | — |

| IL | Проценты за пользование кредитами | Стр. 2330 | — |

| OE | Прочие статьи текущих затрат | Стр. 2350 | — |

Нормативы

Рентабельность частной коммерческой структуры – забота его владельцев, и вопросы его успешности контрольно-финансовые органы не волнуют. Другое дело – государственные предприятия и целые отрасли, для каждой из которых правительственными постановлениями установлено своё предельное нормативное значение.

Вот некоторые из них:

- Молочные и хлебобулочные производства – 15%;

- Фармацевтические предприятия – 25%;

- Лёгкая промышленность – 35%.

Чем выше показатель ROCS, тем эффективней используются ресурсы и окупаются расходы.