Дисконтированный срок окупаемости

Содержание:

- Определение и суть

- Смысл расчета

- Простой способ расчета окупаемости бизнеса + 3 примера

- Срок окупаемости бизнеса

- Простой срок окупаемости проекта

- 11.4.3. Теория: коэффициенты деловой активности

- Коэффициент оборачиваемости капитала (capital turnover, CT)

- Коэффициент оборачиваемости основных средств (фондоотдача, fixed assets turnover, FAT)

- Коэффициент оборачиваемости активов (total assets turnover, TAT)

- Коэффициент оборачиваемости запасов (inventory turnover, IT, stock turnover, ST)

- Период оборота запасов (inventory turnover period, days sales in inventory)

- Срок (период) погашения дебиторской задолженности (average collection period, ACP)

- Методы расчета периода окупаемости инвестиционного проекта и формулы

- Понятие окупаемость

- Для какой пищи подходит пластик 5 (РР)?

- Как рассчитать простым способом

- Статические методики выполнения оценки

- Методы расчета срока окупаемости

- Расчет нормы доходности

- Возможные сложности при расчете NPV

Определение и суть

Прежде чем вкладывать капитал в какие-либо активы, инвесторы стараются определить, когда вложения начнут приносить прибыль. Для этого применяется специальный коэффициент – срок окупаемости (англ. PP, payback period). Под сроком окупаемости инвестиций следует понимать период времени, за который накопленный доход превысит начальные вложения, то есть когда достигается точка безубыточности.

Например, если в проект инвестировали 12 миллионов рублей, а ежегодная прибыль с инвестиций составляет 6 миллионов рублей, то срок окупаемости будет равен двум годам.

Окупаемость инвестиций представляет собой показатель того, окупятся или нет первоначальные вложения за весь срок жизни инвестиционного проекта. В экономике применяются разные подходы для определения этого показателя. Его используют как в сравнительном анализе при выборе самого выгодного варианта для инвестирования, так и в комплексном анализе, в качестве приоритетного показателя, когда предприятие ориентировано на быстрый возврат вложенных средств.

Для разных объектов инвестирования нужны разные вложения и текущие расходы. Случается, что вложения в оборотный капитал (сырьё, материалы, запчасти, топливо) бывают отрицательными, что впоследствии негативно влияет на норму прибыли и эффективность производственной деятельности организации.

Когда оборотный капитал мал и не оказывает существенное влияние на денежные потоки, такие вложения могут привести к серьёзным ошибкам по таким статьям баланса, как дебиторская задолженность, излишек товарных запасов, незавершённое производство.

Срок окупаемости инвестиций делится на три основных типа по целям финансовых вложений:

| Цель вложений | Описание |

|---|---|

| Для инвестиций | Показатель указывает, сколько времени понадобится для возврата вложенных средств и получения прибыли. Его используют для выбора инвестиционных проектов. Выгодными считаются те проекты, значение показателя у которых меньше, так как они быстрее принесут нормальную прибыль |

| Для капитальных вложений | Показатель оценивает эффективность от модернизации и реконструкции производства, то есть отражает время, за которое полученная экономия и дополнительные прибыли будут превышать сумму, вложенную в модернизацию. Обычно такие расчёты используют, чтобы оценить эффективность и целесообразность капиталовложений. Если значение показателя будет слишком высоким, возможно, от этих вложений придётся отказаться |

| В оборудование | С помощью срока окупаемости оборудования можно рассчитать, за какое время вложения возвратятся за счёт прибыли, полученной от использования этого оборудования |

Смысл расчета

Один из самых важных показателей при определении эффективности вложений — срок окупаемости. Формула его показывает за какой отрезок времени доход от проекта покроет все единовременные затраты на него. Метод дает возможность рассчитать время возврата средств, которое затем инвестор соотносит со своим экономически выгодным и приемлемым сроком.

Экономический анализ предполагает использование различных методов при расчете упомянутых показателей. Его используют, если осуществляется сравнительный анализ для определения самого выгодного проекта

Важно при этом, что он не применяется как основной и единственный параметр, а рассчитывается и анализируется в комплексе с остальными, показывающими эффективность того или иного варианта инвестиций

Расчет срока возврата средств как основной показатель можно применить, если предприятие нацелено на быструю отдачу от вложений. Например, при выборе способов оздоровления компании.

При прочих равных условиях принимается к реализации тот проект, у которого самый маленький срок возврата.

Окупаемость вложений – формула, демонстрирующая число периодов (лет или месяцев), за которое инвестор вернет свои вложения в полном объеме. Иначе говоря, это срок возврата средств. При этом следует помнить, что названный период должен быть короче отрезка времени, на протяжении которого осуществляется пользование внешними займами.

Простой способ расчета окупаемости бизнеса + 3 примера

Для расчета обычного срок окупаемости бизнеса используется формула:

PP = IC / CF, где

PP (Pay-Back Period) – простой срок окупаемости, единица измерения – год/месяц;

IC (Invest Capital) – сумма вложений на старте;

CF (Cash Flow) – планируемая чистая прибыль в год/месяц.

Данная формула позволит получить релевантное значение, только если будут соблюдаться следующие условия:

- инвестиции осуществляются однократно при старте бизнеса;

- прибыль от деятельности постоянна, ее величина в разные отчетные периоды колеблется незначительно – не более 5 %;

- расчеты проводятся для равных по продолжительности отчетных периодов.

Далее разберем несколько примеров расчета простого срока окупаемости.

Пример № 1

Бизнес-проект – магазин. Начальная сумма вложений в его открытие – 900 тыс. руб. Планируемая чистая прибыль – 300 тыс. руб. в год. Рассчитаем период, который понадобится для того, чтобы проект окупился.

|

Период (год) |

1 |

2 |

3 |

4 |

5 |

|

|

Инвестиции, тыс. руб. |

-900 |

|||||

|

Чистая прибыль в год, тыс. руб. |

300 |

300 |

300 |

300 |

300 |

|

|

Денежный поток, тыс. руб. |

-900 |

300 |

300 |

300 |

300 |

300 |

|

Денежный поток нарастающим итогом, тыс. руб. |

-900 |

-600 |

-300 |

300 |

600 |

Из приведенного в таблице расчета можно увидеть, в какой момент сумма прибыли становится равной начальным инвестициям, то есть наступает срок окупаемости.

Если значения из того же примера подставить в формулу, то получим:

Срок окупаемости = 900 тыс. руб. / 300 тыс. руб. = 3 года

Таким образом, простой срок окупаемости достигается через 3 года.

Пример № 2

Возьмем исходные параметры из первого примера. Только зададим условия неравномерного получения прибыли. Также рассчитаем простой срок окупаемости бизнеса.

|

Период (год) |

1 |

2 |

3 |

4 |

5 |

|

|

Инвестиции, тыс. руб. |

-900 |

|||||

|

Чистая прибыль в год, тыс. руб. |

300 |

250 |

350 |

400 |

300 |

|

|

Денежный поток, тыс. руб. |

-900 |

300 |

350 |

340 |

320 |

310 |

|

Денежный поток нарастающим итогом, тыс. руб. |

-900 |

-600 |

-250 |

-90 |

230 |

540 |

Из таблицы видим, что суммарная прибыль сравняется с начальными инвестициями на четвертый год.

То есть магазину понадобится 4 года, чтобы в таких условиях окупить стартовые вложения.

Безусловно, это упрощенные примеры, в реальности в работе любого бизнеса могут возникать дополнительные расходы. Попробуем учесть их в следующем примере.

Пример № 3

Возьмем все те же условия из первого примера. Но учтем, что магазину ежегодно придется дополнительно платить по 100 тыс. руб. за лицензию на торговлю алкоголем и табаком.

|

Период (год) |

1 |

2 |

3 |

4 |

5 |

|

|

Инвестиции, тыс. руб. |

-900 |

|||||

|

Прибыль в год (без учета дополнительных затрат), тыс. руб. |

300 |

300 |

300 |

300 |

300 |

|

|

Дополнительные расходы в год, тыс. руб. |

-100 |

-100 |

-100 |

-100 |

-100 |

|

|

Денежный поток, тыс. руб. |

-900 |

200 |

200 |

200 |

200 |

200 |

|

Денежный поток нарастающим итогом, тыс. руб. |

-900 |

-700 |

-500 |

-300 |

-100 |

100 |

Таким образом, начальные вложения в магазин окупятся на пятом году его работы. Вычислим срок окупаемости по вышеприведенной формуле, при этом в знаменателе учтем чистую прибыль, которая получается путем вычитания из выручки всех расходов. Возьмем значение прибыли из нашего примера 300 тыс. руб. и вычтем из него дополнительные расходы на лицензию в сумме 100 тыс. руб., получим чистую прибыль – 200 тыс. руб.:

Срок окупаемости = 900 тыс. руб. / 200 тыс. руб. = 4,5 года

Расчет подтверждает, что магазину понадобится 4,5 года на достижение окупаемости. По истечении этого периода суммарная чистая прибыль сравняется с суммой начальных инвестиций.

Срок окупаемости бизнеса

Срок окупаемости — период, необходимый для того, чтобы инвестиционный доход покрыл инвестиционные расходы. Кроме того, временная стоимость денег не учитывается. Этот показатель определяется путем последовательного расчета чистой прибыли за каждый период проекта. Точка, в которой PV является положительным, будет точкой возврата. Однако период возврата имеет недостаток. Он заключается в том, что этот индикатор игнорирует все притоки денежных средств после полного возмещения первоначальных расходов. При выборе из нескольких инвестиционных проектов, исходя из срока окупаемости, сумма прибыли, полученная от проектов, не будет учитываться.

Формула расчета срока окупаемости проекта:

PBP = И/(Дп + Ам)

Где:

И – инвестиции

Дп – денежный поток за один период

Ам – амортизация

9.1. Дисконтированный срок окупаемости бизнеса

Дисконтирование — это приведение всех денежных потоков (потоков платежей) к единому моменту времени. Дисконтирование является базой для расчетов стоимости денег с учетом фактора времени.

Формула для расчета дисконтированного срока окупаемости:

DPBP = min_t, при котором сумма Т t1 CFt x (1 + r) t > CF

где:

t — число периодов;

CF t — денежный поток для t-го периода;

r — ставка дисконтирования, равна средневзвешенной стоимости капитала

CF — величина исходных инвестиций в нулевой период.

Или

DPP = ICPVt

где DPP — дисконтированный период окупаемости, лет;

IC — сумма инвестиций, направленных на реализацию проекта;

PVt — средняя величина денежных поступлений в периоде t.

Простой срок окупаемости проекта

Что это такое и для чего он нужен

Простой срок окупаемости проекта – это период времени, за который сумма чистого денежного потока (все деньги которые пришли минус все деньги которые мы вложили в проект и потратили на расходы) от нового проекта покроет сумму вложенных в него средств. Может измеряться в месяцах или годах.

Данный показатель является базовым для всех инвесторов и позволяет сделать быструю и простую оценку для принятия решения: вкладывать средства в бизнес или нет. Если предполагается среднесрочное вложение средств, а срок окупаемости проекта превышает пять лет – решение об участии, скорее всего, будет отрицательным. Если же ожидания инвестора и срок окупаемости проекта совпадают – шансы на его реализацию будут выше.

В случаях, когда проект финансируется за счет кредитных средств – показатель может оказать существенное влияние на выбор срока кредитования, на одобрение или отказ в кредите

Как правило, кредитные программы имеют жесткие временные рамки, и потенциальным заемщикам важно провести предварительную оценку на соответствие требованиям банков

Как рассчитывается простой срок окупаемости

Формула расчета показателя в годах выглядит следующим образом:

PP=Ko / KFсг, где:

- PP – простой срок окупаемости проекта в годах;

- Ko – общая сумма первоначальных вложений в проект;

- KFсг – среднегодовые поступления денежных средств от нового проекта при выходе его на запланированные объемы производства/продаж.

Данная формула подходит для проектов, при реализации которых соблюдаются следующие условия:

- вложения осуществляются единовременно в начале реализации проекта;

- доход нового бизнеса будет поступать относительно равномерно.

Пример расчета

Пример №1

Планируется открытие ресторана с общим объемом инвестиций в 9 000 000 рублей, в том числе запланированы средства на покрытие возможных убытков бизнеса в течение первых трех месяцев работы с момента открытия.

Далее запланирован выход на среднемесячную прибыль в размере 250 000 рублей, что за год дает нам показатель в 3 000 000 рублей.

PP = 9 000 000 / 3 000 000=3 года

Простой срок окупаемости данного проекта равен 3 годам.

При этом данный показатель необходимо отличать от срока полного возврата инвестиций, который включает в себя срок окупаемости проекта + период организации бизнеса + период до выхода на запланированную прибыль. Предположим, что в данном случае организационные работы по открытию ресторана займут 3 месяца и период убыточной деятельности на старте не превысит 3 месяцев

Следовательно, для календарного планирования возврата средств инвестору важно учесть еще и эти 6 месяцев до начала получения запланированной прибыли

Пример №2

Рассмотренный ранее пример является наиболее упрощенной ситуацией, когда мы имеем единоразовые вложения, а денежный поток одинаков каждый год. На самом деле таких ситуаций практически не бывает (влияет и инфляция, и неритмичность производства, и постепенное увеличение объема продаж с начала открытия производства и торгового помещения, и выплата кредита, и сезонности, и цикличность экономических спадов и подъемов).

Поэтому обычно для расчета сроков окупаемости делается расчет накопительного чистого денежного потока. Когда показатель накопительно становится равным нулю, либо превышает его, в этот период времени происходит окупаемость проекта и этот период считается простым сроком окупаемости.

Рассмотрим следующую вводную информацию по тому же ресторану:

| Статья | 1 год | 2 год | 3 год | 4 год | 5 год | 6 год | 7 год |

| Инвестиции | 5 000 | 3 000 | |||||

| Доход | 2 000 | 3 000 | 4 000 | 5 000 | 5 500 | 6 000 | |

| Расход | 1 000 | 1 500 | 2 000 | 2 500 | 3 000 | 3 500 | |

| Чистый денежный поток | — 5 000 | — 2 000 | 1 500 | 2 000 | 2 500 | 2 500 | 2 500 |

| Чистый денежный поток (накопительно) | — 5 000 | — 7 000 | — 5 500 | — 3 500 | — 1 000 | 1 500 | 4 000 |

На основании данного расчета мы видим, что в 6 году показатель накопительного чистого денежного потока выходит в плюс, поэтому простым сроком окупаемости данного примера будет 6 лет (и это с учетом того, что время инвестирования составило более 1 года).

11.4.3. Теория: коэффициенты деловой активности

Конструктор рассчитывает следующие коэффициенты деловой активности (все они рассчитываются по состоянию на конец соответствующего года):

Коэффициент оборачиваемости капитала (capital turnover, CT)

Коэффициент оборачиваемости капитала (capital turnover, CT) показывает, насколько эффективно компания использует инвестиции; рассчитывается по формуле:

- CT = В / (СК + Кр + Ли), где

- CT – коэффициент оборачиваемости капитала; значение чем больше, тем лучше;

- В – выручка (с учётом прочих доходов, но без НДС и акцизов);

- СК – среднее за период значение собственного капитала;

- Кр – средний за период размер привлечённых кредитов;

- Ли – средний за период размер привлечённого лизингового финансирования.

Коэффициент оборачиваемости чистого оборотного капитала (net working capital turnover, NCT) показывает, насколько эффективно компания использует свой чистый оборотный капитал; рассчитывается по формуле:

- NCT = В / NWC, где

- NCT – коэффициент оборачиваемости чистого оборотного капитала; значение чем больше, тем лучше;

- NWC – среднее за период значение чистого оборотного капитала;

Коэффициент оборачиваемости основных средств (фондоотдача, fixed assets turnover, FAT)

Коэффициент оборачиваемости основных средств (фондоотдача, fixed assets turnover, FAT) показывает эффективность использования компанией своих основных средств; рассчитывается по формуле:

- FAT = В / ВОА, где

- FAT – коэффициент оборачиваемости основных средств; значение чем больше, тем лучше.

- ВОА – среднее за период значение раздела бухгалтерского баланса «Внеоборотные активы».

Коэффициент оборачиваемости активов (total assets turnover, TAT)

Коэффициент оборачиваемости активов (total assets turnover, TAT) характеризует эффективность использования компанией всех её ресурсов; определяется по формуле:

- TAT = В / А, где

- TAT – коэффициент оборачиваемости активов; значение чем больше, тем лучше (тем больше выручки генерируют активы компании);

- А – среднее за период значение активов бухгалтерского баланса.

Коэффициент оборачиваемости запасов (inventory turnover, IT, stock turnover, ST)

Коэффициент оборачиваемости запасов (inventory turnover, IT, stock turnover, ST) характеризует скорость реализации товарно-материальных запасов; рассчитывается по формуле:

- IT = СС / ТМЗ, где

- IT – коэффициент оборачиваемости запасов; чем он больше, тем лучше;

- СС – себестоимость реализованной продукции;

- ТМЗ – среднее за период значение подраздела бухгалтерского баланса «Запасы».

Период оборота запасов (inventory turnover period, days sales in inventory)

Период оборота запасов (inventory turnover period, days sales in inventory) показывает, на сколько дней в запасы, и рассчитывается в данном случае по формуле:

- ITP = 365 / (СС / ТМЗ), где

- ITP – период оборота запасов (в днях); чем он меньше, тем лучше.

Срок (период) погашения дебиторской задолженности (average collection period, ACP)

Срок (период) погашения дебиторской задолженности (average collection period, ACP) показывает, сколько, в среднем, дней уходит на получение платежа за поставленную продукцию (оказанную услугу), и рассчитывается по формуле:

- ACP = 365 × ДЗ / В, где

- ACP – срок погашения дебиторской задолженности (в днях); чем он меньше, тем лучше;

- ДЗ – средний за период размер дебиторской задолженности.

Методы расчета периода окупаемости инвестиционного проекта и формулы

Существует несколько способов посчитать, когда же проект окупится.

Бухгалтерский

О нём уже упоминалось. Это метод прямого принятия к учёту произведенных вложений и полученной прибыли. Обычно его используют так: высчитывают прибыль за каждый период и суммируют её до тех пор, пока сумма не совпадет с инвестированной величиной. Засекается общее время, пока суммированная прибыль не начнёт превышать вложения (например, в днях). Далее становится абсолютно понятен не только срок окупаемости, но и процент доходности данных инвестиций. Формула расчёта в общем виде выглядит следующим образом:

((Суммированная прибыль) / (Сумма вложений)) / (Кол-во дней до окупаемости) * 365

Принимая во внимание, что отношение суммированной прибыли к инвестициям равно 1 (так как мы засекаем время именно до окупаемости), формула упрощается:

365 / (Кол-во дней до окупаемости) = Доходность проекта (в %% годовых)

Если же объём прибыли по периодам примерно одинаков, то сам же период окупаемости, исходя из получаемой статистики по прибыли, по бухгалтерскому методу определяется так:

((Сумма инвестиций) / (Прибыль за период)) * (Кол-во дней в периоде)

Это линейный способ подсчёта как срока окупаемости, так и доходности проекта. Он не учитывает перманентное изменение окружающих экономических реалий в связи с тотальным удорожанием всего. Конечно, можно в дальнейшем соотнести полученную норму доходности со среднестатистической рыночной, но правильнее делать это по ходу процесса.

Используя дисконтирование и наращение

Прибыль в проекте может формироваться дискретно. Например, в соответствии с налоговыми периодами. При этом такие сроки уже начинают оказывать влияние на стоимость вложений во времени. Их альтернативная ценность подрастает.

Ведь если вы хотите получить завтра эквивалент 1000 рублей, инвестированных вчера, вам придётся кое-что к этой 1000 рублей прибавить. Как минимум, процент инфляции. За пару суток это не всегда бывает актуально, но вот за тройку месяцев, особенно в случае крупных сумм, это очень даже становится заметно.

В этом случае нужно понижать стоимость каждого кванта прибыли, получаемого в рамках проекта на величину выбранного определенного дисконта (пока мы говорили об инфляции). Формула расчёта доходности немного усложняется:

(Cумма инвестиций) / (p1/(1+n1) + p2/(1+n2) + … + pK/(1+nK)) / (Kол-во дней до окупаемости) * 365, где

p1, p2, …, pK – бухгалтерские значения прибыли, получаемой от проекта в определенный период времени;

n1, n2, …, nK – процентная доля от выбранного дисконта, соответствующая периоду от момента инвестирования до дня получения данной прибыли.

Как правило, показатели прибыли от периода к периоду различаются. В этом случае нужно просто скрупулезно высчитывать прибыль по каждому периоду, до тех пор, пока

(Сумма инвестиций) <= (p1/(1+n1) + p2/(1+n2) + … + pK/(1+nK))

и вот тогда количество этих самых «p» нужно умножить на количество дней в периоде. Получится период окупаемости с точностью до одного периода получения прибыли.

Понятие окупаемость

В зависимости от того, в какое направление планируется вложить деньги, понятий окупаемости бывает несколько:

- для недвижимого имущества;

- для приобретения оборудования;

- для инвестиций в будущие прибыльные проекты;

Срок окупаемости для инвестиционных вложений представляет собой конкретно взятый промежуток времени, по истечении которого вложенные финансовые средства сравняются с величиной полученного дохода.

Если говорить более простым языком, то данный коэффициент будет говорить, через какое время удастся получить размещенные средства обратно и приступить к получению прибыли.

Зачастую, подобный коэффициент применяется для того, чтобы определиться, какой из выбираемых проектов является гораздо более выгодным для вложения. Иными словами, где получится получать прибыль значительно быстрее. Инвестор скорее заинтересуется проектом с наименьшим коэффициентом, так как он станет приносить прибыль значительно быстрее.

Зачастую, к аналогичным расчетам прибегают в случае, если необходимо выяснить, насколько эффективным и целесообразным будет вложение денежных средств. При чересчур высоком значении данного коэффициента, скорее всего придется отказаться от размещения средств в данном предприятии.

Чтобы вложить средства в недвижимость, следует тщательно оценить, насколько эффективной будет реконструкция, строительство или модернизация выбранного объекта. Здесь в качестве основного показателя будет выступать временной промежуток, в течение которого дополнительная прибыль и проведенная работа по экономии сумеют стать больше по сравнению с вложенными средствами.

Период окупаемости оборудования помогает вычислить, в течение какого времени средства, затраченные на покупку данного станка будут возвращены, а изделие начнет приносить ощутимую прибыль.

Для какой пищи подходит пластик 5 (РР)?

Полипропилен безопасен при контактах с любой пищей. Не вредит человеческому здоровью даже при несильных нагреваниях.

Можно ли сдавать пластик 5 (РР) на переработку?

Да, можно. Сегодня функционируют специализированные предприятия, перерабатывающие сложные марки пластика методом литья под давлением, экструзии.

Как правильно собирать отходы из полипропилена для утилизации?

Сбор пластика 5 в домашних условиях происходит в любую удобную емкость: коробку, пакет, мешок. Хранить лучше в прохладном помещении, вдали от нагревательных приборов и открытого огня.

Куда можно сдать отходы из пластика 5 (РР)?

В любом регионе есть небольшие производства по изготовлению черепицы, плитки из различных пластмассовых смесей. Желающему отдать использованные пластиковые изделия следует найти информацию про такую организацию, узнать об нюансах переработки. Полипропилен — популярный тип пластика, который активно применяется при изготовлении различных деталей, изделий, пищевых компонентов. Отличается прочностью, долговечностью, безопасностью, устойчивостью к неблагоприятным воздействиям окружающей среды. Рекомендован для хранения любых продуктов.

Как рассчитать простым способом

Формула, к которой прибегают для расчёта простым способом вычисления коэффициента срока окупаемости выглядит так:

СРОК ОКУПАЕМОСТИ = РАЗМЕР ВЛОЖЕНИЙ / ЧИСТАЯ ГОДОВАЯ ПРИБЫЛЬ

Либо

РР = К0 / ПЧсг

Принимаем во внимание, что РР — срок окупаемости выраженный в годах. К0 — сумма вложенных средств

К0 — сумма вложенных средств.

ПЧсг — Чистая прибыль в среднем за год.

Пример.

Вам предлагают инвестировать в проект сумму в размере 150 тысяч рублей. И говорят, что проект будет приносить в среднем 50 тысяч рублей в год чистой прибыли.

Путём простейших вычислений получаем срок окупаемости равный трём годам (мы поделили 150 000 на 50 000).

Но такой пример выдаёт информацию, не принимая во внимание, что проект может не только давать доход в течение этих трёх лет, но и требовать дополнительных вложений. Поэтому лучше пользовать второй формулой, где нам нужно получить значение ПЧсг

А рассчитать его можно вычтя из среднего дохода средний расход за год. Разберём это на втором примере.

Пример 2:

К уже имеющимся условиям прибавим следующий факт. Во время осуществления проекта, каждый год будет тратиться порядка 20 тысяч рублей на всевозможные издержки. То есть мы уже можем получить значение ПЧсг — вычтя из 50 тысяч рублей (чистой прибыли за год) 20 тысяч рублей (расход за год).

А значит, формула у нас будет выглядеть следующим образом:

РР (срок окупаемости) = 150 000 (вложения) / 30 (среднегодовая чистая прибыль). Итог — 5 лет.

Пример показателен. Ведь стоило нам учесть среднегодовые издержки, как мы увидели, что срок окупаемости увеличился аж на два года (а это гораздо ближе к реальности).

Такой расчёт актуален, если вы имеет одинаковые поступления за все периоды. Но в жизни почти всегда сумма доходов меняется от одного года к другому. И чтобы учесть и этот факт, нужно выполнить несколько шагов:

Находим целое количество лет, которое понадобится для того, чтобы итоговый доход был максимально близок к сумме затраченных на проект средств (инвестированных).

Находим сумму вложений, которые так и остались непокрытыми прибылью (при этом принимается за факт, что в течение года доходы поступают равномерно).

Находим количество месяцев, которое потребуется для прихода к полноценной окупаемости.

Рассмотрим этот вариант дальше.

Пример 3.

Условия похожи. В проект нужно вложить 150 тысяч рублей. Планируется, что в течение первого года доход будет 30 тысяч рублей. В течение второго — 50 тысяч. В течение третьего — 40 тысяч рублей. А в четвёртом — 60 тысяч.

Вычисляем доход за три года — 30+50+40 = 120 тысяч рублей.

За 4 года сумму прибыли станет 180 тысяч рублей.

А учитывая, что вложили мы 150 тысяч, то видно, что срок окупаемости наступит где-то между третьим и четвёртым годом действия проекта. Но нам нужны подробности.

Поэтому приступаем ко второму этапу. Нам нужно найти ту часть вложенных средств, которая осталась после третьего года не покрытой:

150 000 (вложения) — 120 000 (доход за 3 года) = 30 000 рублей.

Приступаем к третьему этапу. Нам потребуется найти дробную часть для четвёртого года. Покрыть остаётся 30 тысяч, а доход за этот год будет 60 тысяч. Значит мы 30 000 делим на 60 000 и получаем 0,5 (в годах).

Получатся, что с учётом неравномерного притока денег по периодам (но равномерного — по месяцам внутри периода), наши вложенные 150 тысяч рублей окупятся за три с половиной года (3 + 0,5 = 3,5).

Статические методики выполнения оценки

Статические способы прогнозирования результативности капиталовложений, в первую очередь, имеют большое значение для частных инвесторов, располагающих небольшим капиталом. Прежде, чем воспользоваться такими способами, надо учесть, что они не берут в расчет многие важные факторы, поэтому для серьезной оценки они подходят не лучшим образом. Среди многообразия методов особой популярностью пользуются описанные далее два.

К главным достоинствам статических методик оценки результативности денежных вложений относится весьма высокая достоверность, а также простота эксплуатации за счет легкой математической модели. Не нужно иметь особые навыки и знания математического анализа для того, чтобы воспользоваться этими методами.

Минусы:

- Методы опираются на не самые точные данные, поэтому и точность расчета весьма небольшая.

- Статические способы не учитывают такое значительное свойство сумм, как дисконтируемость.

- При расчете инвестор опирается только на статические данные – не учитывается инфляция и т. д.

Еще один недостаток статических методик заключается в том, что оцененные с их помощью проекты сложно сопоставить друг с другом в ходе проведения сравнительного анализа. Несмотря на такое большое количество недостатков, способы из этой группы подходят для частных инвесторов, а также для владельцев небольшого капитала. Предлагаем ознакомиться с двумя востребованными у инвесторов статическими способами оценки.

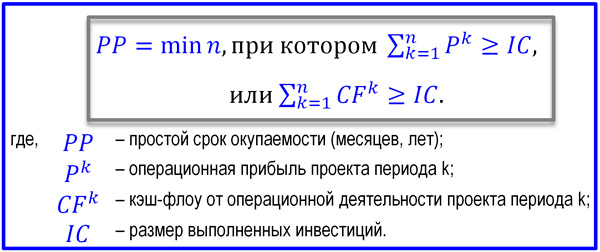

Методы расчета срока окупаемости

Простой срок окупаемости (PP, payback period) можно посчитать двумя способами в зависимости от того, насколько равномерно планируемые доходы от инвестиций распределены во времени. Если денежный поток от операционной деятельности в результате проекта поступает равномерно, то окупаемость легко посчитать как частное от деления сумм единовременных вложений на размер пошагового (годового) кэш-флоу или прибыли.

Но чаще всего денежный поток неравномерен. Поэтому для расчета показателя применяется подсчет числа шагов (лет), в течение которых кумулятивно накопленный операционный денежный поток превысит размер стартовых вложений. Формула показателя PP (простой срок окупаемости) в двух вариантах представлена далее.

Формула расчета PP в условиях неравномерности доходной части проекта

Формула расчета PP в условиях неравномерности доходной части проекта

Если потребуется, имеется возможность посчитать срок окупаемости более точно, буквально, с сотыми долями в «довесок» к числу шагов проектного периода. При этом следует абстрагироваться от потенциальной неравномерности доходной части внутри шага, следующего за последним периодом непокрытых инвестиций. В развитие показанной выше формулы в этом случае применяется способ, приведенный в статье, посвященной расчету окупаемости проекта на уровне замысла. Там же приведен пример табличной формы, заполняя которую, можно без формул и сложных моделей легко вывести значение PP.

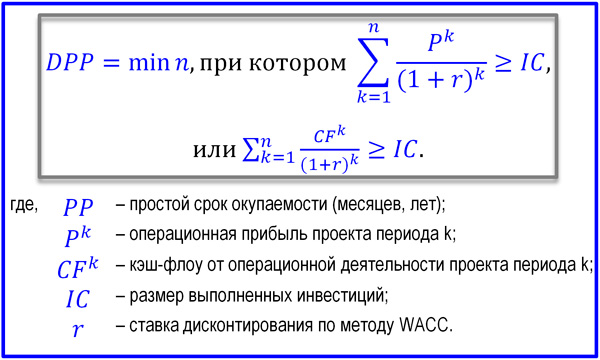

В отличие от простого метода, при комплексном подходе к оценке эффективности инвестиций период окупаемости рассчитывается с учетом временного фактора. При этом денежные потоки приводятся к стоимостной оценке старта проекта. А дисконтирование потоков наиболее грамотно выполняется с ориентацией на показатель WACC. В силу природы механизма дисконтирования, приведенный срок окупаемости (DPP, discounted payback period) всегда больше чем простой период, то есть DPP≥PP. Формула срока окупаемости приобретает следующий вид.

Формула расчета DPP

Формула расчета DPP

Срок окупаемости – очень легкий и оперативный показатель, которым могут воспользоваться участники инвестиционного проекта на разных этапах его реализации от замысла до момента оценки результатов после завершения. Он хорошо себя проявляет в комплексе с другими оценочными показателями и в условиях сравнения нескольких инвестиционных решений. Во всяком случае, данный критерий позволяет осознать инвестору, что рассматривая проект, он может выбрать более безопасную модель капитальных вложений, даже не принимая в расчет размер будущей прибыли.

Расчет нормы доходности

Расчет внутреннего стандарта прибыльности капиталовложений позволяет определить коэффициент, при котором затраты инвестора полностью окупаются. С экономической точки зрения, у показателя сразу несколько смыслов, каждый из которых представляет большое значение для инвестора. Так, этот параметр отражает максимальный размер доходов, связанных с проектом, в развитие которого вкладываются деньги.

В случае если бизнес развивается с использованием кредитных денежных средств, рассматриваемый параметр отражает предельно допустимую процентную ставку, по которой можно взять кредит и успешно возместить его за оптимальный срок. Инвестиционный проект считается перспективным в том случае, если этот показатель больше, чем средняя стоимость капитала в том секторе рынка, в котором бизнес-проект осуществляет работу.

Практика показывает, что динамические методы, основанные на дисконтировании, более точные по сравнению с другими способами, поэтому пользуются наибольшей востребованностью среди крупных инвесторов. Прежде всего, используются способы расчета чистой стоимости инвестиций, подсчета внутренней нормы прибыли, расчета индекса доходности, а также метод аннуитета. Рекомендуется использовать их в самую первую очередь.

Возможные сложности при расчете NPV

При работе с NPV мало знать, что это такое и как рассчитать, нужно также представлять пару важных тонкостей.

Начнем с того, что данный показатель трудно объяснить тем, кто не занимается финансами.

Фразу «дисконтированная стоимость будущих денежных потоков» нелегко заменить при общении на «нефинансовом» языке. Однако этот показатель стоит того, чтобы потратить силы на его объяснение. Любая инвестиция, которая проходит тест ЧДД, повышает акционерную стоимость. И наоборот, инвестиции, которые этот тест не прошли, точно нанесут урон компании и акционерам.

Также менеджеры не должны забывать: чтобы рассчитать NPV, нужно основываться на нескольких предположениях и оценках. Иными словами, расчет может быть субъективен и содержать ошибки. Можно снизить риски, дважды проверив свои оценки и сделав анализ чувствительности после первоначального расчета.

Ошибочные оценки сильно скажутся на конечных результатах расчета – все они могут возникнуть в трех случаях:

Первоначальные инвестиции. Вы знаете, в какую сумму обойдутся проект или расходы? При покупке оборудования по фиксированной цене такой риск отсутствует. Но если вы обновляете свою ИТ-систему, и ваши затраты на персонал зависят от сроков и этапов проекта, а также вы собираетесь делать предполагаемые закупки, суммы оказываются достаточно условными.

Риски, связанные со ставкой дисконтирования. Вы используете сегодняшнюю ставку, чтобы рассчитать будущие доходы, но может быть так, что на третьем году проекта процентные ставки будут расти, а стоимость ваших средств увеличится. То есть ваши доходы за этот год окажутся менее ценными, чем вы планировали.

Прогнозируемые результаты проекта. Именно здесь финансовые аналитики часто ошибаются в оценке, когда решают рассчитать NPV и PI

Вам важно быть уверенными в прогнозируемых результатах вашего проекта. Обычно прогнозы оптимистичны, ведь люди хотят делать проект или закупать оборудование.

]]>

Методы оценки и показатели эффективности инвестиций

Эффективность инвестиций – это соответствие полученных от реализации инвестиционного проекта результатов произведенным затратам.

Каждый инвестор, пытаясь дать объективную оценку собственным вложениям, опирается в своих расчетах на определенные показатели. Кроме того, экономическая наука разработала для решения этой задачи самостоятельную методологию.

Экономическая оценка эффективности инвестиций является основой проведения анализа происходящих инвестиционных процессов.