Рейтинг пифов. как выбрать пиф для инвестирования?

Содержание:

- Как выбрать ПИФ

- Стоит ли вкладываться только в доходные паевые инвестиционные фонды

- На что еще обратить внимание при выборе ПИФа?

- Критерии выбора

- Методология

- Действующие рейтинги качества управления УК активами ПИФов на 05.12.2011

- Преимущества и недостатки инвестирования в ПИФы

- Как считается доходность ПИФов?

- Стоит ли вкладываться только в доходные паевые инвестиционные фонды

- Уровень надежности паевого фонда и риски пайщиков

- Рейтинг самых доходных ПИФов по итогам 2019 года

Как выбрать ПИФ

1. Выбрать ПИФ по уровню риска/доходности

НИЗКИЙ РИСК, УМЕРЕННЫЙ ДОХОД Для кого? Если ваша цель получить доход выше вклада, защититься от инфляции и при этом минимизировать риски убытков, Вам подойдут ПИФы, инвестирующие в облигации.

Фонд облигаций Илья Муромец Фонд рассчитан на тех, кто стремится в первую очередь сохранить свои средства, предпочитая низкий уровень риска, и ожидает получить доходность, превышающую ставки по банковским депозитам.Для инвестирования выбираются активы с привлекательным соотношением риск/доходность и с возможностью роста курсовой стоимости.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд облигаций Илья Муромец Фонд Еврооблигации Фонд Денежный

Архивные фонды

Фонд Глобальный долговой рынок

СРЕДНИЙ РИСК, СРЕДНИЙ ДОХОД Для кого? Оптимальное сочетание риска и доходности: возможность заработать больше, купив ПИФы, которые инвестируют не только в облигации, но и в акции.

Фонд Сбалансированный Стратегия фонда рассчитана на инвесторов, предпочитающих долгосрочный взвешенный подход к вложению средств, и основывается на динамичном распределении средств между акциями и облигациями. Выбор бумаг основывается на тщательном фундаментальном анализе эмитентов и оценке их кредитных качеств. Соотношение облигаций и акций в структуре фонда может меняться в зависимости от конъюнктуры рынка.

a

за 3 года*

Все фонды

Открытые фонды облигаций

Фонд перспективных облигаций

Открытый фонд смешанных инвестиций

Фонд Сбалансированный

ОПИФ фондов

Фонд Золото

Закрытые фонды

Фонд Коммерческая недвижимость Фонд Арендный бизнес Фонд Арендный бизнес 2 Фонд Арендный бизнес 6

ВЫСОКИЙ РИСК, ПОВЫШЕННЫЙ ДОХОД Для кого? Эти ПИФы инвестируют преимущественно в акции, по ним возможен большой доход, но и риск убытков гораздо выше. Подходят для опытных инвесторов, готовых рисковать.

Фонд акций Добрыня Никитич Фонд инвестирует средства в диверсифицированный портфель акций преимущественно российских эмитентов, обладающих достаточной ликвидностью и высоким потенциалом роста. Основу портфеля составляют ликвидные акции. Некоторая доля активов может инвестироваться в акции второго эшелона. Отбор акций происходит на базе тщательного фундаментального анализа эмитентов, а также оценки текущей стоимости акций относительно их долгосрочного потенциала роста.

a

за 3 года*

Все фонды

Открытые фонды акций

Фонд акций Добрыня Никитич Фонд Электроэнергетика Фонд Природные ресурсы Фонд Глобальный Интернет Фонд Потребительский сектор Фонд Финансовый сектор

ОПИФ фондов

Фонд Глобальные акции (ранее – Америка) Фонд Биотехнологии

Архивные фонды

Фонд Европа Фонд Развивающиеся рынки Фонд Глобальное машиностроение Фонд акций компаний малой капитализации Фонд Телекоммуникации и технологии Фонд активного управления

* __.__.____ — __.__.____

Получить консультацию

Получить консультациюпоказать все

2. Выбрать валюту и определить срок инвестиций

ПИФы могут вкладывать средства пайщиков в ценные бумаги (акции, облигации или др.), номинированные не только в рублях, но и в иностранной валюте. Инвестируя в такие паевые фонды, Вы сможете получать доходность в валюте, но стоимость пая в рублях может снижаться в периоды, когда курс рубля растет по отношению к доллару США. При этом вложение средств в паевые фонды и вывод средств производятся только в российских рублях.В ПИФы облигаций целесообразно инвестировать на срок от 1 года, в ПИФы акций – на 3 года и более, в ЗПИФ недвижимости – на 5 лет. Подробно смотрите на страницах ПИФов.

3. Сравнить доходность ПИФ за разные периоды

На нашем сайте Вы можете посмотреть и сравнить доходность паевых фондов за разные периоды в таблице и на графике. Изучите эту информацию перед инвестированием в ПИФ или обратитесь к нашему консультанту, который поможет выбрать подходящий для Вас паевый фонд.

4. Узнать, как меньше рисковать и зарабатывать больше

Мы рекомендуем инвестировать средства не в один паевой фонд, а сразу в несколько. Так Вы сформируете инвестиционный портфель фондов (набор из нескольких ПИФ) и диверсифицируете Ваши вложения для снижения риска.

Стоит ли вкладываться только в доходные паевые инвестиционные фонды

При получении общей сводной информации по ПИФам можно посмотреть рейтинги или графики роста и падения доходов с течением времени в удобном виде. Но, глядя на растущую динамику, многие начинающие инвесторы вкладывают средства в тот паевой фонд, доходы которого в 2020 году достигли максимального значения.

И когда показатели начинают падать, пайщики стараются быстрее продать свои паи, чтобы таким способом уменьшить свой убыток. Импульсивность и паника – плохие советчики инвестору.

В любом случае красивого графика с высокой доходностью недостаточно, чтобы выбрать для вложения именно этот паевой инвестиционный фонд. Нужно как минимум ознакомиться с его активами и сравнить с бенчмарками (с двумя индексами: IF и EG, МосБиржи). Или найти рейтинг 2020 года, где уже произвели сравнение паевых «копилок» по данным критериям.

Подводные камни

Инвестирование всегда связано с рисками, и паевые инвестиционные фонды не исключение.

Самыми распространенными подводными камушками будут такие моменты:

- если паевой фонд на протяжении нескольких лет достигает доходности 20–40 %, то пайщик останется в плюсе и не растратит всю прибыль на вознаграждение УК и налоги. Но если доход будет не выше 5–6 %, то эту сумму «съедят» комиссии;

- несмотря на то, что УК заинтересованы в привлечении большего количества пайщиков, проценты за вход/выход и управление не уменьшают, а, наоборот, увеличивают;

- некоторые ПИФы могут вкладывать инвестиционные средства в собственные активы. То есть банк выпускает ценные бумаги, а УК покупает эти активы за деньги пайщиков и порой не указывает этих действий в стратегии управления;

- пайщики не могут постоянно отслеживать действия УК, они могут лишь довольствоваться сведениями, которые компания предоставляет (обычно) раз в квартал;

- рейтинги инвестиционных паевых фондов могут быть представлены заинтересованными лицами, поэтому показатели конкурентов бывают занижены. Или вписываются участники, на фоне которых можно выглядеть более презентабельно. Так что стоит доверять тем рейтингам, которые составляются сторонними сервисами (Сравни.ру или Банки.ру и т. д.), или сайтам с тематикой инвестиций и рейтингов;

- специальные депозитарии работают за вознаграждение от УК, поэтому в рамках закона могут пренебречь интересами пайщиков (к примеру, СД вправе немного приукрасить показатели ПИФа, что напрямую никак пайщику не навредит, но преподнесет информацию о фонде в приукрашенном виде и приподнимет в рейтинге конкурентов данный паевой инвестиционный проект).

Если инвестор осведомлен о возможных неприятностях, то он к ним будет готов.

На что еще обратить внимание при выборе ПИФа?

Думая о том, как выбрать ПИФ для инвестирования, обязательно обратите внимание и на следующие моменты:

Расходы, которые вы будете нести: размер надбавки и скидки компании по управлению активами. Надбавка — это комиссия, взимаемая компанией при покупке паев, а скидка — комиссия, взимаемая при их продаже

Слишком высокий в сравнении с другими фондами размер этих показателей может существенно снизить инвестиционную привлекательность ПИФа.

Условия обмена паев. Это важно, в первую очередь, для активных инвесторов. Желательно, чтобы при переводе капитала из одного фонда в другой в рамках одной компании по управлению активами не взимались никакие комиссии.

Ну и, конечно же, не забудьте удостовериться, что ПИФ имеет необходимую лицензию на ведение деятельности, а также подробно ознакомиться с Правилами доверительного управления, которые должны быть представлены на сайте компании и выдаваться по требованию при обращении в офис фонда. Если вам что-то там непонятно — обязательно задайте уточняющие вопросы.

Выбор ПИФов для инвестирования можно производить путем исключения, начиная с отбора по виду фонда, общим показателям деятельности, доступности с точки зрения цены пая и заканчивая анализом коэффициентов. Чем больше информации о деятельности фонда и показателей вы соберете и проанализируете, тем грамотнее будет сделан ваш выбор, а значит, тем защищеннее и доходнее будут ваши инвестиции в ПИФ.

Теперь вы знаете, как анализировать рейтинг ПИФов и как выбрать ПИФ для инвестирования. Если вам интересен этот финансовый инструмент — дерзайте. При этом не стесняйтесь уточнять все непонятные моменты у компетентных сотрудников компании: они точно так же заинтересованы в том, чтобы вы стали их пайщиком, ведь от этого зависит и их размер дохода.

Желаю всем надежных инвестиций и хорошей инвестиционной прибыли. Сайт Финансовый гений всегда следит за тем, чтобы ваша финансовая грамотность поддерживалась на высоком уровне. Оставайтесь с нами и учитесь вести грамотное управление личными финансами. До новых встреч!

Критерии выбора

Безопасность вложений и доходность на фондовом рынке напрямую зависят от того, какой инвестфонд выбрал вкладчик. Для определения подходящего варианта нужно выполнить следующие действия:

Определить, какую сумму можно выделить. Чем она меньше, тем уже диапазон возможностей.

Узнать, каков оборотный период. У каждого фонда он свой. Например, покупка недвижимости относится к долгосрочным вложениям

При размещении средств в облигациях и акциях деньги двигаются быстрее, но риск увеличивается.

Выбрать тип инвестфонда, обращая внимание на его ликвидность. Новичкам подходят ПИФы и ETF

Опытные инвесторы, умеющие соотносить риск и доходность, могут выбрать фонды недвижимости или смешанные.

Выбрать управляющую организацию. Граждане могут сотрудничать с российскими брокерами или передать деньги одной из зарубежных компаний. Популярностью среди вкладчиков во многих странах мира пользуются американские инвестфонды: BlackRock, Vanguard, и др.

Выбрав несколько организаций, нужно посмотреть их места в рейтингах. Их составляют Standard & Poor’s, Moody’s и Fitch Ratings. Среди российских: «Эксперт РА» и НРА. Информация публикуется в свободном доступе.

Окончательно определиться с выбором.

Хорошо себя зарекомендовали популярные фонды, находящиеся под управлением крупнейших компаний

Сравнивая несколько организаций, нужно обращать внимание на срок работы инвестфонда на рынке, размер минимальной суммы вложения. Стоит уточнить у представителей организации, имеют ли постоянные клиенты льготы и скидки

А также нужно узнать, в каких случаях разрешается обменивать паи одного фонда на другой.

Методология

Рейтинги качества управления управляющими компаниями (УК) активами фондов по итогам двух лет с 30.09.2009 по 30.09.2011 подготовлены рейтинговым агентством «Эксперт РА» на основе оценки эффективности управления УК активами ПИФов. В рейтинговании приняли участие 17 фондов под управлением 6 компаний, предоставивших данные о стоимости паев за 498 рабочих дней за период 30.09.2009 – 30.09.2011.

Рейтинг качества управления активами фондов «Эксперта РА» призван предоставить инвесторам объективную информацию о рисках и эффективности вложений в тот или иной фонд. Проект на ежегодной основе осуществляется рейтинговым агентством «Эксперт РА».

Для оценки используется совокупность трех показателей: коэффициент Шарпа (доходность-риск), α Йенсена (вклад управляющего в результат, «премия за риск») и превышение доходности фонда над доходностью бенчмарка за период.

Коэффициент Шарпа включен в методику, т.к. де-факто является стандартом оценки деятельности инвестиционных компаний и отражает связь двух наиболее важных для инвесторов понятий: доходность и риск. Для инвестора наиболее предпочтительной является стратегия, показывающая наибольшую доходность при наименьшем риске.

Коэффициент позволяет соотносить доходность и риск, т.е. показывает, сколько единиц доходности приходится на единицу риска. При этом мерой риска является волатильность, которая рассчитывается с учетом того, что чем старее данные, тем меньший вклад в волатильность они вносят, также учитывается коррелированность активов.

Вложения будут тем эффективнее, чем выше значение коэффициента Шарпа. Небольшое значение коэффициента будет говорить о том, что доходность от инвестирования не оправдывает принятого уровня риска. Отрицательная величина коэффициента Шарпа будет свидетельствовать о том, что вложения в безрисковые ценные бумаги принесли бы больший доход, чем инвестирование в фонд.

Альфа Йенсена показывает роль управляющего в получении дополнительной по отношению к бенчмарку доходности. Коэффициент позволяет определить, насколько управляющий обыгрывает рынок или проигрывает ему. Коэффициент позволяет сравнить доходность фондов, активы которых находятся под управлением конкретной УК со среднерыночными показателями. Чем больше значение коэффициента, тем качественнее было управление фондом. Отрицательное значение коэффициента говорит о том, что влияние управляющего было негативным.

Сравнение с бенчмарком – общепризнанный и наиболее простой инструмент оценки эффективности управления.

Действующие рейтинги качества управления УК активами ПИФов на 05.12.2011

| Управляющая компания | Фонд | Тип | Бенчмарк | Предлагаемый рейтинг | Коэффициент Шарпа | Коэффициент Альфа* | Доходность портфеля |

| ОАО «Альянс РОСНО Управление Активами» | Альянс РОСНО – Акции | ОА | ММВБ | А | 0.016 | 0.272 | 22.53% |

| Альянс РОСНО — Облигации | ОО | ММВБ корп обл | A | 0.074 | 0.182 | 21.27% | |

| Альянс РОСНО — Сбалансированный | ОС | 50% ММВБ/ 50% ММВБ корп обл | В | 0.001 | -0.010 | 11.59% | |

| ООО «Управляющая компания «Атон-менеджмент» | Атон — Фонд акций | ОА | ММВБ | А | 0.015 | 0.268 | 23.05% |

| ООО «Управляющая компания «ДОХОДЪ» | ДОХОДЪ — Индекс ММВБ | ОИ (А) | ММВБ | В | 0.003 | 0.053 | 10.81% |

| ДОХОДЪ — Нефть и Газ | ОА | ММВБ нефть и газ | А | 0.011 | 0.169 | 20.31% | |

| ОАО Управляющая компания «Ингосстрах — Инвестиции» | Ингосстрах акции | ОА | ММВБ | В | -0.002 | 0.054 | 8.98% |

| Ингосстрах индекс ММВБ | ОИ (А) | ММВБ | А | 0.010 | 0.191 | 18.54% | |

| Ингосстрах-денежный рынок | ОДР | 50% ММВБ/ 50% ММВБ корп обл | А | 0.240 | 0.317 | 17.21% | |

| Ингосстрах-облигации | ОО | ММВБ корп обл | А | 0.303 | 0.317 | 25.42% | |

| ООО «ФИНАНСОВАЯ ИНВЕСТИЦИОННАЯ КОМПАНИЯ «ИНТЕРФИНАНС» | ИНТЕРФИНАНС — фонд смешанных инвестиций | ОС | 50% ММВБ/ 50% ММВБ корп обл | А | 0.031 | 0.261 | 22.83% |

| ЗАО «Управляющая компания УралСиб» | УралСиб Инфраструктура и Связь | ОА | ММВБ телекоммуникации | А | 0.066 | 0.911 | 81.29% |

| УралСиб Фонд Консервативный | ОО | ММВБ корп обл | А | 0.016 | 0.267 | 24.77% | |

| УралСиб Фонд Отраслевых инвестиций | ИА | 50% РТС/ 50% РТС-2 | А | 0.043 | 0.391 | 37.08% | |

| УралСиб Фонд Перспективных вложений | ИА | РТС-2 | А | 0.029 | 0.245 | 30.75% | |

| УралСиб Металлы России | ОА | ММВБ металлургия | В | -0.004 | -0.042 | 3.11% | |

| УралСиб Энергетическая перспектива | ОА | ММВБ энергетика | А | -0.006 | 0.111 | 1.83% |

* коэффициент Альфа, умноженный на 1000

Преимущества и недостатки инвестирования в ПИФы

К минусам паевых фондов относят низкую ликвидность, высокие комиссионные сборы, отсутствие гарантированных купонных выплат и дивидендов. ПИФы определенно не подходят для краткосрочных сделок и требуют постоянного контроля действий управляющей компании.

Плюсы паевых инвестфондов:

- простота покупки и продажи пая (для ОПИФ);

- диверсификация вложений;

- возможность вкладываться в инструменты зарубежного биржевого рынка без присвоения статуса квалифицированного инвестора;

- оптимизация налоговой нагрузки за счет обмена паев различных фондов внутри УК;

- гарантия сохранности частной собственности инвестора при изменении гражданско-правовых взаимоотношениях.

Теперь вы четко понимаете, что такое ПИфы, в каких случаях они предпочтительнее вкладов в банке. Но, прежде чем доверить свои деньги управляющей компании, вспомните, что государство не гарантирует доходность этих инвестиций и не обеспечивает возврат вложенных средств.

Как считается доходность ПИФов?

Чтобы ответить на этот вопрос, нужно знать, как устроены ПИФы. Каждый фонд придерживается определенной инвестиционной стратегии, и приобретает активы на свой баланс в соответствии с ней. Например, если это ПИФ акций, то он приобретает акции определенных компаний.

Чтобы рассчитать стоимость пая, нужно общую стоимость чистых активов на счете ПИФа (СЧА) разделить на количество выпущенных паев. Например, если стоимость акций на балансе фонда составляет 1 млрд рублей, а паев – 1 млн рублей, то делим 1 000 000 000 / 1 000 000 и получаем 1000 рублей.

Если к концу года стоимость акций повысится до 1,1 млрд рублей, то стоимость паев возрастет до 1100 рублей, т.е. на 10%. Если же СЧА упадет, к примеру, до 0,9 млрд, то цена пая сократится до 900 рублей.

Таким образом, доходность ПИФов напрямую зависит от стоимости активов, которые приобретает фонд. При этом получаемые купоны и дивиденды, как правило, не выплачиваются инвесторам, а используются для приобретения дополнительных активов, что дополнительно «разгоняет» цену пая.

Доходность пифов по разновидностям

Основные разновидности ПИФов и их примерная доходность таковы:

- Фонды государственных облигаций – наименее рисковые и доходные. Прибыльность обычно находится в диапазоне 6-8% годовых, т.е. чуть выше депозитов.

- Фонды еврооблигаций – результат инвестирования будет зависеть, в том числе, от курса рубля. Если наша валюта падает, то за счет хеджа инвестор получает дополнительную прибыль. Доходность обычно на уровне 8-10% годовых, но при укреплении рубля падает.

- Фонды корпоративных облигаций – чуть более рисковый вариант, чем предыдущие, включает в состав активов долг российских компаний. В зависимости от отрасли может принести прибыль до 10%, а то и 15% годовых.

- Фонды акций – самые рискованные из всех ПИФов. Доходность сильно зависит от набора конкретных акций, входящих в состав активов. Поэтому разброс большой – от 5% до 100% годовых.

- Отраслевые фонды – инвестируют в конкретные товары или сырье, например, в золото. Цена пая коррелирует с изменением стоимости базового актива.

- Смешанные ПИФы – самые сбалансированные фонды, в состав активов которых в разных пропорциях входят акции и облигации. Обычно приносят инвесторам 10-12% годовых при умеренном риске.

- Фонды фондов – служат «обертками» для паевых и биржевых фондов (ETF), которые российскому инвестору просто так не купить без доступа на зарубежные биржи.

Средняя доходность ПИФов

Средняя доходность ПИФов

В целом доходность по ПИФам в России очень сильно зависит от внешнеполитических рисков. Например, когда в 2018 году ввели санкции против отдельных компаний, то многие ПИФы акций просто «просели» по доходности.

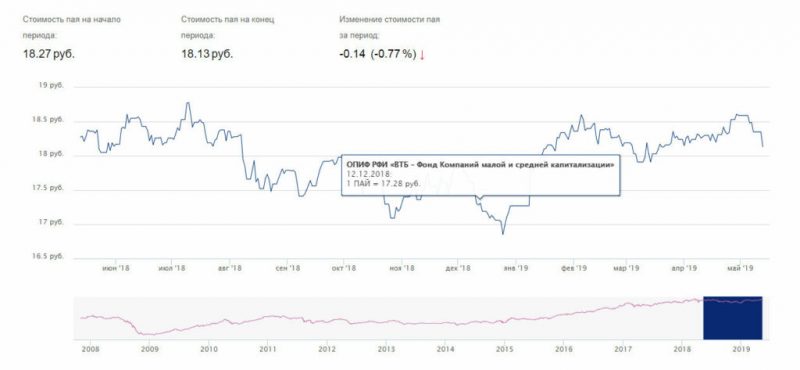

Например, ПИФ акций компаний малой и средней капитализации от ВТБ Управление активами практически весь 2018 год падал, но в итоге всё же показал положительную динамику.

ПИФ ВТБ

ПИФ ВТБ

Когда в августе 2018 года США запретили своим резидентам держать ОФЗ, то обычно стабильно растущие ПИФы, вкладывающие в госбумаги, значительно упали. И это при том, что сами ОФЗ не изменились, более того, за счет падения стоимости их доходность увеличилась. Многие опытные инвесторы использовали этот момент для входа в такие ПИФы и ETF.

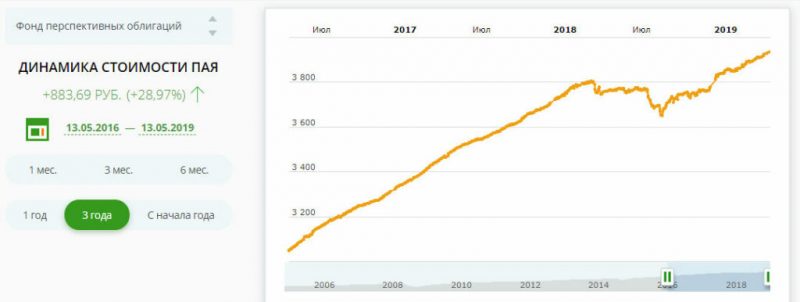

Аналогичная ситуация произошла и с корпоративными облигациями. Это хорошо видно на примере Фонда перспективных облигаций компании Сбербанк Управление активами. Видна просадка в 2018 году и значительный подъем в 2019-м.

ПИФ Сбербанка

ПИФ Сбербанка

Стоит ли вкладываться только в доходные паевые инвестиционные фонды

При получении общей сводной информации по ПИФам можно посмотреть рейтинги или графики роста и падения доходов с течением времени в удобном виде. Но, глядя на растущую динамику, многие начинающие инвесторы вкладывают средства в тот паевой фонд, доходы которого в 2020 году достигли максимального значения.

И когда показатели начинают падать, пайщики стараются быстрее продать свои паи, чтобы таким способом уменьшить свой убыток. Импульсивность и паника – плохие советчики инвестору.

В любом случае красивого графика с высокой доходностью недостаточно, чтобы выбрать для вложения именно этот паевой инвестиционный фонд. Нужно как минимум ознакомиться с его активами и сравнить с бенчмарками (с двумя индексами: IF и EG , МосБиржи). Или найти рейтинг 2020 года, где уже произвели сравнение паевых «копилок» по данным критериям.

Подводные камни

Инвестирование всегда связано с рисками, и паевые инвестиционные фонды не исключение.

Самыми распространенными подводными камушками будут такие моменты:

- если паевой фонд на протяжении нескольких лет достигает доходности 20–40 %, то пайщик останется в плюсе и не растратит всю прибыль на вознаграждение УК и налоги. Но если доход будет не выше 5–6 %, то эту сумму «съедят» комиссии;

- несмотря на то, что УК заинтересованы в привлечении большего количества пайщиков, проценты за вход/выход и управление не уменьшают, а, наоборот, увеличивают;

- некоторые ПИФы могут вкладывать инвестиционные средства в собственные активы. То есть банк выпускает ценные бумаги, а УК покупает эти активы за деньги пайщиков и порой не указывает этих действий в стратегии управления;

- пайщики не могут постоянно отслеживать действия УК, они могут лишь довольствоваться сведениями, которые компания предоставляет (обычно) раз в квартал;

- рейтинги инвестиционных паевых фондов могут быть представлены заинтересованными лицами, поэтому показатели конкурентов бывают занижены. Или вписываются участники, на фоне которых можно выглядеть более презентабельно. Так что стоит доверять тем рейтингам, которые составляются сторонними сервисами (Сравни.ру или Банки.ру и т. д.), или сайтам с тематикой инвестиций и рейтингов;

- специальные депозитарии работают за вознаграждение от УК, поэтому в рамках закона могут пренебречь интересами пайщиков (к примеру, СД вправе немного приукрасить показатели ПИФа, что напрямую никак пайщику не навредит, но преподнесет информацию о фонде в приукрашенном виде и приподнимет в рейтинге конкурентов данный паевой инвестиционный проект).

Если инвестор осведомлен о возможных неприятностях, то он к ним будет готов.

Уровень надежности паевого фонда и риски пайщиков

С расчетом доходности паевых фондов и топовыми ПИФами мы разобрались. Теперь пришло время добавить большую ложку дегтя и подробно разобраться с рисками. Есть подводные камни, которые начинающий инвестор должен знать перед распределением свободных средств в разные фонды. При вложении в лучшие по доходности ПИФы, растущие на 30–40% за несколько лет, вкладчик не почувствует ощутимых просадок из-за различных комиссионных. Если же за 3 года фонд прибавил к цене 5%, то всю прибыль пайщик потратит на налоги и другие сборы. Именно поэтому, кроме красивых цифр аналитики за 3–5 лет, необходимо знать стоимость операционных расходов.

На доходность ПИФа влияют три фактора:

- законодательные нормы;

- издержки;

- механизм управления.

Согласно действующему законодательству, определенную часть от общего объема инвестиций паевой фонд должен хранить, чтобы удовлетворять запросы вкладчиков по продаже их долей.

Одним из самых замалчиваемых недостатков при инвестировании — это комиссионные сборы. На этом моменте стоит остановиться более подробно.

- Комиссия за приобретение паев. При покупке доли инвестор платит 1–4% сверху.

- Комиссия за погашение. В момент, когда вкладчик захочет превратить ценные бумаги в реальные деньги, он заплатит 2–3% так называемой надбавки. От нее можно избавиться, если срок владения активами превышает 1–3 года (в зависимости от правил доверительного управления).

- Вознаграждение управляющей компании — 2–5% в год.

- Расходы на оплату услуг специального депозитария — 1–2%.

- Другие расходы — 1–2%. Сюда входит оплата услуг независимых специалистов.

- НДФЛ. Для резидентов 13%, для граждан других стран 30%. Платить налог не нужно, если покупка паев не принесла доход или срок владения превышает 3 года.

Комиссионные сборы придется погасить, даже если по итогам года фонд ушел в убыток. Для примера возьмем (гипотетически) ПИФ Сбербанка «Природные ресурсы». Представим, что он за год вырос на 28%. Допустим, инвестор купил 100 паев на сумму 145 тысяч рублей. Грязная прибыль составила 41 тыс. руб. Около 5% (2 тыс.) нужно заплатить за работу управляющей компании, специального депозитария и т. д. Комиссия за погашение — 410 рублей. Подоходный налог — 3560 для резидентов. Таким образом, чистая прибыль составит 35 тысяч.

Сравнение ПИФов по стратегии инвестирования и размерам комиссий поможет составить список перспективных фондов. К примеру, УК Сбербанка берет за свои услуги 3,2%, а «Райффайзен Капитал» – 3,9%. Разница кажется несущественной, но когда одни издержки накладываются на другие, это отнимает значительный процент прибыли.

Кроме высоких комиссий есть и другие нюансы, о которых должен помнить инвестор.

- Сомнительные активы. Если управляющая компания работает на базе банка, то она может приобрести его облигации для потенциального заработка. УК и банк в выигрыше, а вот пайщики могут не получить прибыль.

- Сокрытие условий. Авторитетные управляющие компании четко излагают условия доверительного управления, и при консультации честно рассказывают обо всех комиссиях и надбавках. При этом УК могут показывать выгодную для себя статистику. Например, демонстрировать графики периодов с высокой доходностью. ПИФ может принести доход 30% за 3 года, а с начала нового года демонстрировать отрицательную динамику.

- Урезанная отчетность. Управляющая компания должна постоянно отчитываться о состоянии дел в фонде. В 2016 году Центробанк пересмотрел требования к финансовым отчетам, и они потеряли информативность.

- Нет гарантий дохода. Можно строить красивые прогнозы, но как будет вести себя определенный рынок в долгосрочной перспективе — неизвестно.

Паевые инвестиционные фонды не стоит рассматривать исключительно как источник пассивной прибыли и закрывать глаза на недостатки. Обязательно изучайте правила доверительного управления и знакомьтесь с действующими клиентами выбранной управляющей компании.

При выборе фонда опирайтесь на следующие критерии:

- Срок инвестирования.

- Надежность УК (срок работы и рейтинги профильных агентств).

- Статистика фонда за 3–5 лет.

- Уровень риска.

- Объем издержек.

- Минимальная сумма взноса.

ПИФы — один из многочисленных способов инвестиций. Они могут принести гораздо больше прибыли, чем банковские вклады, но при этом объем издержек паевых фондов довольно высокий. Начинающие инвесторы должны тщательно изучить теоретическую базу и получить фундаментальные знания в вопросах функционирования ПИФов.

Опубликовано:

Добавить комментарий

Вам понравится

Рейтинг самых доходных ПИФов по итогам 2019 года

Никто не даст гарантий, что паи конкретного фонда будут расти в цене или начнут через месяц дешеветь. Но, чтобы отслеживать доходность фондов, придуманы специальные сервисы и рейтинги, в которых представлены свежие и достоверные данные.

В хвосте очутились паевые инвестиционные фонды, которые указаны в таблице рейтинга № 1.

Таблица № 1 «Сравнение ПИФов по доходности: рейтинг за 2019 год»

Цена на паи меняется каждый день. К примеру, несколько месяцев паевая стоимость могла падать, зато за пару других резко возросла, что в итоге в 2020 году могло дать неплохой прирост и прибыль пайщикам.