Расчетный счет для ип и ооо в сбербанке

Содержание:

- Способы получить расчетный счет карты Сбербанка

- Тарифы

- Где лучше открыть расчетный счет для ИП

- Виды услуг входящих в РКО Сбербанка для ИП и юридических лиц

- Как открыть расчетный счет в Сбербанке

- Что такое лицевой счет банковской карты Сбербанк

- Как открыть расчетный счет для бизнеса в Сбербанке

- Как зарезервировать и открыть счёт

- Тарифы для ИП

Способы получить расчетный счет карты Сбербанка

Что такое расчетный счет карты Сбербанка? Номер для проведения финансовых операций – приходных и расходных. В реквизитах включен номер банковской карты, которые и является р/с. Также там прописаны данные о владельце карточки. Номер банковского счета выдается для дебетовой или кредитной, зарплатной или социальной карты и остается без изменений на протяжении всего срока действия продукта.

Эти 16 или 18 (в редких случаях) цифр находятся на лицевой стороне пластиковой карты клиента. Но если пластика нет, а нужно узнать расчетный счет карты Сбербанка, то:

- Посмотрите в свой договор на выдачу сбербанковской карты.

- Узнайте реквизиты у сотрудника банковского отделения.

- Позвоните по номеру центра обслуживания клиентов.

- Воспользуйтесь банкоматом.

- Используйте Сбербанка Онлайн, там есть вся информация о счете.

Где посмотреть реквизиты расчетного счета зависит от Вашего удобства. Наиболее просты дистанционные варианты, на операцию уйдет 10-15 минут.

Через Сбербанк Онлайн

Для кредитного или дебетового пластика найти информацию по своему расчетному счету можно в Сбербанк Онлайн. Это личный кабинет, доступный каждому клиенту, в котором можно найти все счета по номеру карты, узнать текущий баланс, смотреть транзакции, сделать перевод или отследить состояние любой операции.

Чтобы узнать расчетный счет карты, следуйте инструкции:

- Зайдите на официальную страницу сайта.

- Найдите вверху ссылку на вход в личный кабинет клиента.

- Авторизуйтесь по имеющемуся логину и паролю.

- В графе карт выберите, какая вам нужна и кликните на нее.

- Из предложенных вариантов нажмите «Дополнительная информация».

- Данные будут выведены на экране, также можно их распечатать.

При работе в мобильном приложении со смартфона получить информацию можно по такому же алгоритму.

Инструкция:

В документах, прилагаемых к карте

16-значный номер счета, ИНН, БИК, адрес расположения главного отделения, код плательщика, полное наименование банка и другие реквизиты указаны в договоре. Этот документ сотрудник банка дает клиенту для ознакомления с условиями обслуживания в момент оформления карты. Лицевой счет написан на первой странице и выглядит как последовательные цифры, иногда с пробелом после каждого четырехзначного числа.

Кликабельно

Расчетный счет карты Сбербанка в доступе у человека – один договор банк оставляет себе, а второй выдает клиенту. Просто сохраните документ, и вы не потеряете данные лицевого счета.

По горячей линии

8-800-555-55-50 – телефон центра клиентской поддержки. Работает на территории всей России, круглосуточно и бесплатно. Чтобы узнать расчетный счет, позвоните по номеру и назовите сотруднику имя и фамилию. Потребуется информация из паспорта и кодовое слово. Скажите, как называется карточка, если у вас их несколько, и вам озвучат с каких цифр начинается и заканчивается номер.

В отделении Сбербанка

Если офис Сбербанка России находится рядом с Вами, то карточный счет можно узнать у сотрудника отделения. С собой возьмите паспорт для удостоверения личности, чтобы работник смог проверить, кому принадлежит карточка. Этот способ заставляет потратить время, но, если нет договора, значит – это Ваш вариант.

В банкомате

Как узнать номер расчетного счета карты через банкомат или терминал Сбербанка России? Вам понадобится сам пластик и действующий банковский аппарат для получения информации по лицевому счету:

- Вставьте карточку в приемник.

- В меню выберите пункт «Мои счета».

- Из высветившегося списка выберите нужный вариант и нажмите «Распечатать чек» или «Вывести информацию на экран».

Видео:

В документах после оплаты картой

Зачисление расчета, оплата коммунальных услуг, получение наличных в банкомате – все операции сопровождаются выдачей чека. Выписка содержит номер карточного счета, к которому привязана карточка клиента.

Тарифы

Сбербанк предлагает расчетно-кассовое обслуживание во всех регионах присутствия. Клиент самостоятельно может подобрать наиболее подходящий тарифный план с учетом количества операций, их характера и оборотов. В ассортименте кредитной организации представлены тарифы как для начинающих предпринимателей и микропредприятий, так и для крупных активных компаний.

На выбор ИП и ООО предлагается 5 тарифных планов (пакетов услуг). Они различаются набором включенных услуг и абонентской платой. Но открытие счета в любом случае производится бесплатно. В рамках специального предложения по тарифным планам «Удачный сезон», «Хорошая выручка» и «Активные расчеты» для новых клиентов предусмотрена возможность пользоваться первые 2 месяца услугами за 1 рубль.

Легкий старт

ТП «Легкий старт» ориентирован на тех, кто только начинает свой бизнес или клиентов с минимальным количеством операций в месяц. По нему отсутствует ежемесячная абонентская плата. Все платежи внутри Сбербанка производятся без взимания дополнительной платы. А также пакет предусматривает 3 внешних бесплатных платежа. При исчерпании базового лимита каждая платежка в другой банк будет стоить 100 р.

ИП предоставляется возможность без доп. комиссии перевести на счета физ. лиц до 150 тыс. р. ежемесячно. Для ООО лимит бесплатных переводов на частных лиц не предусмотрен. При получении наличных с помощью корпоративной карты за операцию придется заплатить 3%. А за внесение налички комиссия составит 0,15%.

Удачный сезон

Тариф «Удачный сезон» ориентирован на представителей развивающегося малого бизнеса или клиентов, работа которых носит сезонный характер. Ежемесячный платеж по нему составляет 490 р. За эти деньги можно провести 5 любых платежек. Каждый дополнительный внешний и внутренний перевод обойдется в 49 р.

Предприниматели могут перевести на счет физ. лиц до 150 тыс. р. в месяц бесплатно. Снятие наличных через карту компании обойдется в 1,4%, но не меньше 250 р. В пакет услуг включена возможность вносить через банкоматы и терминалы до 50 тыс. р. за календарный месяц. При превышении комиссия – 0,3%.

Хорошая выручка

«Хорошая выручка» – это тарифный план, ориентированный на бизнес, которому приходится часто вносить выручку. Обслуживание счета по нему стоит 990 рублей/месяц. Без дополнительной платы допускается отправить до 10 любых платежек. При превышении лимита внутренний перевод обойдется в 11 рублей, а внешний – в 32 рубля.

ИП может перевести на собственный или чужие счета физ. лиц до 150000 рублей ежемесячно без дополнительных комиссий. Для ООО такая возможность не предоставляется. Внести в банк через банкоматы и терминалы можно ежемесячно до 100000 рублей без комиссии, а далее она составит 0,15%. При снятии налички по картам компании применяется стандартный тариф в 1,4%, но не меньше 250 рублей.

Активные расчеты

Тариф «Активные расчеты» за 2490 руб./мес. предназначен для бизнеса, который часто совершает платежи. По нему предоставляет возможность ежемесячно провести до 50 любых платежек, причем неиспользованный лимит будет перенесен на следующий расчетный период. Любой перевод сверх входящих в пакет обойдется в 16 руб. Переводы частным клиентам осуществляются по стандартным условиям.

Для ИП предоставляется бесплатный лимит на такие операции в 150000 руб./мес., а для ООО его нет. При внесении наличных через терминалы и банкоматы придется заплатить 0,3% от суммы, а при снятии – 1,4%, но не меньше 250 руб.

Большие возможности

ТП «Большие возможности» подойдет бизнесу, который проводит много различных операций. Абонентская плата по нему составляет 8600 руб./мес. В нее уже входят все переводы внутри банка и 100 внешних платежек. Дополнительный внешний платеж обойдется в 100 рублей.

ИП и ООО могут без комиссии отправить на данном тарифе до 300000 руб. частным лицам. Для них также предоставлена возможность снимать без дополнительных платежей до 500000 руб. в банкоматах и терминалах. Внести наличными в устройствах самообслуживания бесплатно можно также 0,5 млн руб. далее комиссия за операцию составит 0,3%.

Где лучше открыть расчетный счет для ИП

Помимо затрат на ежемесячное обслуживание счета, есть еще много показателей, на которые нужно обращать внимание, при необходимости. К примеру, кому-то нужен процент за снятие или внесение средств как можно ниже, а у кого-то нет времени тратить на открытие счета и сделать это нужно как можно быстрее

Итак, в каком банке лучше открыть счет, учитывая все важные критерии, помимо стоимости. Ниже сравнительная таблица.

| Открытие | ПромСвязьБанк | Уралсиб | ФорБанк | Сбербанк | ДелоБанк | локобанк | МодульБанк | Сфера | ВТБ | Альфа-Банк | Тинькофф | Точка | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Срок открытия | до трех рабочих дней | 1-2 дня (возможно срочное) | 1-2 дня | 1-3 дня | за одну встречу | за 1 встречу | 1 день | 5 минут на регистрацию на сайте, открытие — за 1 встречу | моментально | 2-3 дня | 1-2 дня после подачи документов | один день | резервирование — 15 минут, открытие — в течение встречи |

| Бонусы при открытии счета | 2-4 месяца бесплатного обслуживания | до полугода бесплатного обслуживания | скидка 15% при оплате за год | скидка 15% при оплате за год | 2 месяца обслуживания по 1 р. | до 20% скидка на обслуживание счёта | 6 месяцев обслуживания в подарок, если у вашего предыдущего банка отозвана лицензия | Скидка на обслуживание 15-20%. Акции от партнёров на бухгалтерские программы и интернет-сервисы. Для получения скидки при открытии счёта нужно использовать кодовые слова (указаны на сайте). |

первые 90 дней обслуживания бесплатно | 3 месяца обслуживания — 0 руб. | 3 месяца бесплатного обслуживания; скидки при оплате за 3, 6 или 12 месяцев. |

на оплату рекламы в Яндекс.Директ, SeoPult — до 10 000 руб.; на оплату рекламы myTarget — до 50 000 руб.; на запуск первой рекламы Google AdWords — 3000 руб. |

в тарифе «Всё лучшее сразу» первые 3 месяца — 500 р. вместо 2500 р. |

| Начисление % на остаток по счету | нет | нет | до 4% | да | плавающая ставка | до 5% | нет | до 7% | нет | нет | до 3% | от 4 до 6% | нет |

| % за внесение наличных | от 0 до 1,3% | от 0 до 1% | от 0,12 до 1% | от 0,1 до 0,5% | от 0 до 1% | 0-0,3% | от 0 до 0,3% | от 0 до 0,5% | 0 руб. | от 0 до 0,5% | от 0 до 1% | от 0,15 до 0,3% | от 0,2%, максимально 8% в зависимости от суммы пополнения и тарифа |

| % за снятие наличных | от 0,99 до 4,99% | от 1,5 до 11% | от 1,1 до 11% | от 1,5 до 10% | от 0 до 10% | 2-3% | от 0 до 15% | от 0 до 6% | от 0 до 5% | от 0 до 11% | от 0 до 11% | от 1 до 15% | от 0% до 6% |

| Перевод на карту физ. лица | от 150 000 до 500 000 р. | до 150 тыс. р. | до 300 тыс. р. | комиссия | до 300 тыс. р. | до 150 тыс. р. | до 500 тыс. рублей | до 300 тыс. рублей — для юридических лиц, до 1 млн — для ИП | 100 000 — 500 000 р. в зависимости от тарифа | до 150 тыс. р. | до 6 млн рублей | до 1 000 000 р. | до 500 тыс. р — для ИП, до 300 тыс. рублей — для юр. лиц. |

| Комиссия за перевод юр. лицам и ИП | 0-100 р./шт. | от 30 до 100 р. | до от 28 до 120 р. | от 0 до 75 р. | от 16 до 199 р. | до 87 р. | от 19 до 89 рублей | от 0 до 90 р. | от 0 до 90 р. | от 32 до 100 р. | от 0 до 50 рублей за перевод | внутрибанковские — бесплатно, остальные — от 19 до 49 руб. | от 0 до 60 рублей |

| Интернет-банкинг и мобильное приложение | да | да | да | да | да | да | да | да | да | да | да | да | да |

| Корпоративные карты | выпуск бесплатно, обслуживание — 149 р./мес. за карту | выпуск бесплатно | обслуживание — первый год бесплатно, далее — 250 р./мес. | выпуск и обслуживание — бесплатно | от 2 до 7 тыс. р./год | бесплатные | есть | от 0 до 1000 р. в мес. | 1 карта бесплатно | стоимость обслуживания — 0 р. | выпуск и обслуживание бесплатно | выпускаются в день регистрации — бесплатно, после — 490 руб. | выпуск и обслуживание бесплатно |

| Зарплатный проект | есть, бесплатные переводы | от 0,1% за перевод зарплаты | переводы — бесплатно | комиссия устанавливается индивидуально | переводы от 0 р. | 0,2% за перевод | переводы без комиссии | комиссия — до 19 р. | 1% за перечисление зарплаты и пособий | 0-1% за перевод | бесплатные переводы | бесплатные переводы | комиссия за перевод денег сотрудникам устанавливается по соглашению сторон |

| Валютный счет | открытие — 800-2000 р. | бесплатно | бесплатно | бесплатно | 3000 р. открытие | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно | бесплатно |

Но даже это еще не все. Банки предлагают услуги бухгалтерии, юриста, инкассации, экваринга, расчетно-кассового обслуживания и т.д.

И тут уже каждый для себя должен выбрать банк, наиболее подходящий требованиям его требованиям который предлагает лучшие условия именно для него.

Виды услуг входящих в РКО Сбербанка для ИП и юридических лиц

Расчетно-кассовое обслуживание (РКО) представляет собой полное ведение финансовой деятельности организации в банке «Сбербанк». Тарифы РКО для юридических лиц и ИП включают в себя следующие услуги дистанционной работы по счету (ДБО):

- валютных отношений с контрагентами;

- зарплатных договоров;

- банковских гарантий;

- овердрафта;

- торгового эквайринга;

- бизнес-карт.

Ведение валютного счета и контроля операций

В услугу входит предоставление банком персонального менеджера; проверка контрактов; конвертация валюты (по некоторым пакетам предусмотрена скидка при увеличении суммы конвертации); обмен валюты; проверка благонадежности зарубежных партнеров; проведение операций по 60-валютным парам. Разработаны специальные пакеты для ведения ВЭД (с выгодныи стартовым курсом).

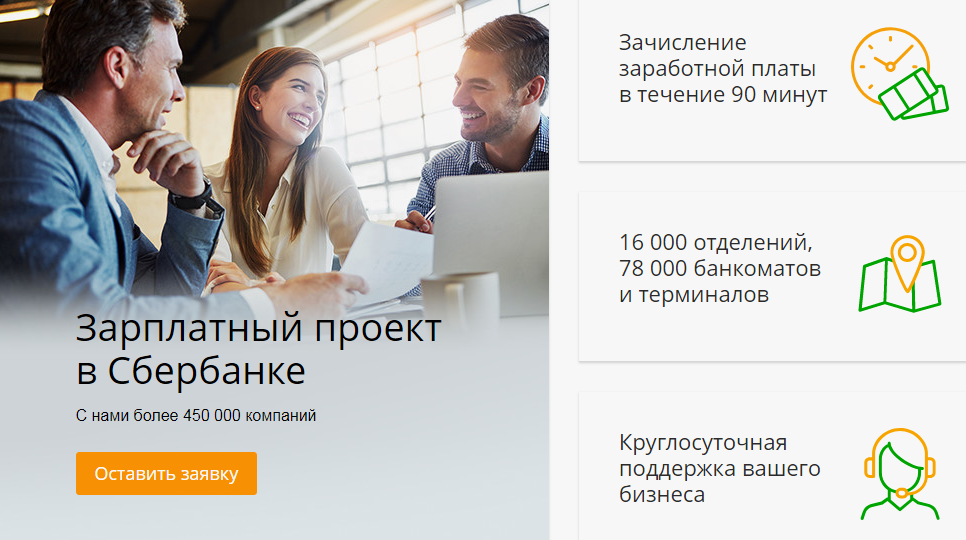

Зарплатные проекты

Они необходимы для начисления заработной платы сотрудникам через Сбербанк. РКО с открытием зарплатных карт работникам предоставляет возможность бухгалтеру загружать реестры в 1С при начислении выплат. Также позволяет сотрудникам получать повышенный кешбэк для некоторых категорий товаров и выбирать индивидуальный дизайн карты. При большом трафике сотрудников возможна установка банкомата на предприятии. Узнать, сколько стоит ведение зарплатного проекта именно для вашего предприятия, можно через персонального менеджера или в тарифах онлайн-сервиса.

Сбербанк онлайн

Это возможность ведения бизнеса дистанционным способом, без посещения банка. Дистанционное обслуживание позволяет проводить платежи, обмениваться документами с банком, совершать выгрузку реестров по зарплатному проекту, вести ВЭД, запрашивать необходимые справки, совершать проверку контрагентов, создавать выписки, формировать отчеты, и многое другое.

Предоставление банковской гарантии

Сбербанк позволяет клиентам при исполнении сделки заручиться обязательством надежного партнера. Гарантии выдаются клиентам банка менее чем за 2 часа, без залога и поручительства. При необходимости получения банковской гарантии новому клиенту, специалист запросит минимальный пакет документов. Чтобы получить банковскую гарантию в ПАО «Сбербанк», стоимость которой рассчитывается индивидуально, необходимо обратиться в банк через оператора или лично.

Овердрафт

Это возможность обеспечения средств для оплаты товаров по основному виду деятельности компании. Самым выгодным видом кредитования является овердрафт, позволяющий минимизировать кассовые разрывы и обеспечить стабильное ведение бизнеса. Он относится к виду кредитования с упрощенной системой выдачи средств и минимальным пакетом документов

При зачислении средств овердрафта важно позаботиться о тарифе с большим количеством платежей для экономии по РКО (например, пакетный тариф «Активные расчеты» и «Большие возможности» дает возможность пользователю сэкономить при расходовании средств овердрафта)

Торговый эквайринг

Услуга предлагает владельцам розничного бизнеса установить на свои точки торговые терминалы для совершения платежей с помощью пластиковых карт. Установка и техническая поддержка терминалов входит в тарифы по обслуживанию, которые зависят от оборота точки и количества аппаратов. К терминалам можно дополнительно установить онлайн-кассы марки «Эворот», а также подключить фиксальный накопитель (для передачи отчетности по платежам в налоговый орган).

Корпоративная бизнес-карта

Она позволяет совершать покупки для нужд компании безналичным путем. Для открытия корпоративной карты присваивается отдельный карт-счет, связанный с расчетным. Корпоративная карта оформляется на подотчетное лицо (как правило, на директора или бухгалтера). При совершении платежей дополнительная комиссия не списывается. Такая карта позволяет контролировать финансовые расходы подотчетных лиц без лишнего хранения чеков и отчетов.

Как открыть расчетный счет в Сбербанке

Чтобы открыть р/с, целесообразно следовать следующему алгоритму действий:

- Выбрать подходящий тариф. Информацию можно изучить на официальном ресурсе Сбера, получить консультацию лично или по телефону поддержки клиентов.

- Собрать необходимый пакет документов.

- Прийти в отделение Сбербанка, в котором вы желаете обслуживаться.

- Подписать договор банковского обслуживания. Здесь же можно подключить опции: Сбербанк Бизнес Онлайн, самоинкассацию и т.д.

- Внести плату за открытие РС и обслуживание по выбранному тарифу.

- Получить номер зарезервированного счета, которым вы будете пользоваться в дальнейшем.

- Войти на сайт Сбербанка.

- В горизонтальном меню выбрать категорию «Малому бизнесу и ИП».

Во вкладке «Открытие и ведение счета» выберите пункт «Открытие р/с».

Нажмите кнопку «Открыть». Вам будет предложена форма, куда необходимо ввести необходимые данные. Потребуется информация о вашей организации, размере средней выручки, личные данные подающего заявку человека.

После того, как нажмете на кнопку «Продолжить», вы попадете на страницу анкеты, где также нужно будет внести требуемую информацию и завершить процедуру.

Резервирование дает возможность начать получать на счет денежные средства от третьих лиц. Операции по переводу и снятию наличных, если это предусмотрено выбранным тарифом, будут доступны после того, как вы представите документы в банк. На это отводится 30 дней.

Что такое лицевой счет банковской карты Сбербанк

Оформленная кредитная или дебетовая карточка привязана к уникальному счету. Его номер сгенерирован автоматически в индивидуальном порядке. Такой счет называют лицевым. Л/с открывают при оформлении договора физическому лицу.

Лицевой счет отличается от расчетного назначением использования денег. Л/с используют физические лица для хранения и перевода денежных средств. Пользоваться счетом с целью получения прибыли запрещено.

Р/с открывают юридические лица и ИП для платежей и переводов организации, а также для хранения капитала.

Как узнать номер лицевого счета карты Сбербанк

Получить номер своего лицевого счета можно при личном обращении в банк или дистанционно через терминалы самообслуживания или в личном кабинете.

Через отделение банка

Получить номер лицевого счета можно обратившись к сотруднику в отделении кредитного учреждения. Для этого необходим паспорт владельца и банковская карта. После проверки специалист распечатает реквизиты, на которых будет отображена вся информация.

Звонок в службу поддержки

Узнать реквизиты платежного инструмента можно, обратившись в службу поддержки клиентов по номеру 8-800-555-55-50 или 900. Звонок бесплатный, колл-центр работает круглосуточно.

Специалист задаст ряд уточняющих вопросов владельцу с целью идентификации клиента. Необходимо предоставить кодовое слово или паспортные данные. После полученной информации сотрудник назовет номер лицевого счета.

В банкомате или терминале банка

Для этого необходимо:

- вставить карту в банкомат и набрать ПИН-код

- выбрать вкладку Мои счета

- выбрать карту, по которой нужно узнать реквизиты. Банкомат распечатает чек с реквизитами.

В договоре или ПИН-конверте

При оформлении договора в учреждении, клиент получает его экземпляр. На последней странице, под ФИО клиента, указан необходимый номер счета.

В личном кабинете Сбербанк-Онлайн на ПК или в мобильном приложении

Для этого необходимо:

- войти в личный кабинет, используя идентификатор и пароль

- в разделе Карты выбрать карточку

- нажать кнопку Информация по карте, номер будет указан в реквизитах для переводов.

Как открыть лицевой счет в Сбербанке: документы и тарифы для физических лиц

Открыть лицевой счет можно:

- обратившись в отделение

- самостоятельно в Сбербанк-Онлайн.

Действующие клиенты банка могут открыть лицевой счет с помощью личного кабинета в Сбербанк-Онлайн.

Алгоритм действий для открытия:

- авторизоваться при помощи логина и пароля

- войти в раздел Вклады и выбрать пункт Открытие вклада

- поставить галочку напротив выбранного вклада, нажать кнопку Продолжить внизу страницы

- Заполнить обязательные поля и нажать Открыть

- перепроверить внесенные данные и ознакомиться с договором. Электронный договор можно распечатать

- согласиться с условиями договора, поставив галочку под договором

- нажать кнопку Подтвердить.

После подтверждения, вклад отобразится в личном кабинете и им можно пользоваться.

Для открытия лицевого счета физическому лицу, необходимо предоставить паспорт гражданина РФ. Банк может запросить дополнительно второй документ.

Открытие л/с бесплатно. Если открывает дополнительно банковскую карту, то ее выпуск платный. Цена выпуска и годового обслуживания карты зависит от ее типа и статуса.

|

Вклад |

Пополнение |

Частичное снятие |

Ставка при оформлении онлайн |

Ставка при оформлении в отделении |

Минимальная сумма |

Срок вклада |

|

Сохраняй |

нет |

нет |

до 4,45% |

до 4,20% |

1000 ₽ / 100 $ |

1-36 месяцев |

|

Пополняй |

есть |

нет |

до 4,10% |

до 3,85% |

1000 ₽ / 100 $ |

3-36 месяцев |

|

Управляй |

есть |

есть |

до 3,80% |

до 3,55% |

30 000 ₽ / 1000 $ |

3-36 месяцев |

|

Социальный для детей без родительского попечения |

есть |

есть |

Не доступно |

3,35% |

1 ₽ |

36 месяцев |

|

Подари жизнь |

нет |

нет |

Не доступно |

4,15% |

10 000 ₽ |

12 месяцев |

|

Пенсионный плюс |

есть |

есть |

Не доступно |

3,50% |

1 ₽ |

36 месяцев |

|

На имя ребенка |

есть |

Нет В 14 лет ребенок получает доступ к процентам, в 18 – ко всей сумме |

Не доступно |

3,85% |

1000 ₽ / 100 $ |

3-36 месяцев |

Баланс банковской карты является балансом лицевого счета.

Способы узнать текущий баланс:

- в контакт центр Сбербанка по бесплатному номеру 8-800-555 55 50 или 900. После проверки кодового слова или паспортных данных, специалист озвучит текущий баланс

- в отделение банка по паспорту

- в банкомате самообслуживания, вставив карту и нажав кнопку Узнать баланс

- через личный кабинет сервиса Сбербанк-Онлайн.

Как открыть расчетный счет для бизнеса в Сбербанке

Чтобы открыть расчетный счет в Сбербанке нужны всего 3 шага:

- Определитесь с подходящим тарифом;

- Заполните анкету на сайте и Сбербанк зарезервирует для Вас р/сч;

- Подпишите документы в ближайшем офисе банка. Также менеджеры банка могут принести документы для подписания непосредственно в офисе компании.

Горячая линия Сбербанка

Для получения дополнительной консультации по вопросам открытия и ведения счета лучше позвонить в колл-центр банка: 8 800 5555 777

- Заполнить соответствующую форму с последовательным указанием:

- ОГРН;

- ИНН;

- суммы годовой выручки;

- вида организации;

- электронного адреса;

- номера мобильного телефона.

- На странице с анкетными данными указать:

- тип организации ― юридическое лицо или ИП;

- полное название и адрес компании;

- номер регистрационного свидетельства;

- реквизиты паспорта и данные о регистрации (для ИП).

После предоставления вышеуказанной информации представители Сбербанка в течение пяти рабочих дней должны принять решение об открытии счета. По истечение данного периода клиенту необходимо посетить филиал банка и предоставить требуемые документы.

Для юридического лица:

- письменное заявление об открытии расчетного счета;

- гражданский паспорт;

- уставные документы;

- образцы подписей должностных лиц;

- лицензии на ведение бизнес-деятельности;

- доверенности на выполнение операций руководством;

- ИНН;

- выписку из ЕГРЮЛ;

- выписку из налоговой инспекции.

Комплект для ИП идентичен, за исключением уставных документов предприятия.

Сбербанк предлагает максимум возможностей для ведения и развития бизнеса. При открытии расчетного счета ИП и юридические лица получают широкий ассортимент дополнительных услуг, позволяющих выгодно экономить время и деньги.

Как зарезервировать и открыть счёт

Открытие расчётного счёта для ИП в Сбербанке происходит точно так же, как и в другой кредитной организации, ведь инструкция ЦБ для всех одна и та же. Перечень документов для предпринимателей, которые надо иметь с собой, довольно скромный:

- паспорт или другой документ, удостоверяющий личность;

- лист записи ЕГРИП по форме №Р60009 или свидетельство о регистрации ИП (выдавалось до 2017 года);

- свежая выписка из ЕГРИП;

- лицензия, если она выдана на отдельный вид деятельности.

Если предприниматель передаст право распоряжения счётом другим лицам (например, бухгалтеру), то дополнительно потребуется подтверждение их полномочий. Карточку с образцами подписей и печати оформит банковский менеджер.

Останется только подписать заявление на открытие расчётного счёта для ИП в Сбербанке и заполнить информационные сведения о клиенте. При условии, что документы в порядке, а добросовестность заявителя не вызывает сомнений, счёт откроют в течение двух рабочих дней.

Расчётный счёт Сбербанка можно заранее зарезервировать онлайн без посещения отделения. Просто заполните форму, указав в ней контактные данные и регистрационные сведения ИП. Реквизиты в тот же день придут на вашу электронную почту и можно сразу использовать расчётный счёт для входящих платежей.

Правда, снять поступившие деньги или перевести их на другой счёт невозможно, пока процедура открытия р/с не завершена. Надо обязательно прийти в выбранное отделение с необходимыми документами, чтобы открыть счёт в Сбербанке для ИП. Сделать это надо в течение пяти дней, иначе деньги вернутся отправителю. Если же никаких поступлений на счёт не будет, то срок резервирования реквизитов продлевается до 30 календарных дней.

Тарифы для ИП

Индивидуальные предприниматели без наемных работников в рамках этого продукта снижают комиссию по перечислениям до 0,3%. Это происходит благодаря тому, что при формировании реестра для зачисления, предприниматель обозначает цели перевода как «прочие выплаты».

Банковская карта будет выпущена бесплатно, не придется платить за первый год ее обслуживания. Правда, это не касается пластиковых карточек «Аэрофлот», их стоимость обслуживания – 450 рублей. Тарифные условия для представителей малого бизнеса в рамках зарплатного проекта могут быть различными.

Мнение эксперта

Анастасия Яковлева

Банковский кредитный эксперт

Подать заявку

Прямо сейчас вы можете бесплатно подать заявку на займ, кредит или карту сразу в несколько банков. Предварительно узнать условия и рассчитать переплату на калькуляторе

Хотите попробовать?

Важно! Тарифы сильно зависят от того, к какому классу относится карта. Самым экономичным в плане обслуживания является пластик Maestro/Visa Electron

Плата за обслуживание обойдется всего лишь в 300 рублей.

Класс повыше у Visa Classic/MasterCard Standard. Годовое обслуживание в рамках зарплатного проекта составляет 750 рублей.

Наличные, не выходящие за определенный суточный лимит, выдаются Сбербанком бесплатно. За сверхлимитное снятие придется доплатить. Комиссия составит 0,5% от полученной суммы. Если деньги сняты в кассах других банковских учреждений, ИП потеряет 0,75%.

Суточный лимит на получение наличных составляет 50 тыс. руб., а ежемесячный – 500 тысяч. Это относится к картам Maestro/Visa Electron. При пользовании пластиковыми карточками классом выше цифры иные – 150 тысяч рублей ежедневно и полтора миллиона в месяц.

Выводить наличные средства, пока не будет исчерпан суточный лимит, можно без выплаты комиссионных сборов. Каким будет обслуживание этих операций, зависит от типа карты. Пользование овердрафтной линией обойдется в 20%. В случае просрочки с внесением платежа эта сумма увеличивается до 40%.