Ищем самый низкий процент эквайринга

Содержание:

- Плюсы эквайринга

- Как подключить интернет-эквайринг

- Какой выбрать банк, чтобы подключить эквайринг для ИП

- СовКомБанк — Перейти на сайт

- Что такое Интернет-эквайринг

- Платежная система InecoPay — Перейти на сайт

- ПромСвязьБанк — Перейти на сайт

- Понятие эквайринга

- Как подключить эквайринг

- Как работает интернет-эквайринг

- Шаг 2. Подать заявку

- ЛокоБанк — Перейти на сайт

- Причины подключения эквайринга

- Настройка POS-терминала: работа и устройство аппарата

- «Плюшки и фишки» для покупателя

- Проводка в розничной торговле

- Плюсы использования POS-системы и правила ее выбора

Плюсы эквайринга

Вот основные плюсы эквайринга для бизнеса:

- экономия времени за счет более быстрого ведения расчетов;

- минимизация влияния человеческого фактора за счет минимизации наличных операций;

- снижение расходов на инкассацию;

- повышение объемом продаж. Психологи считают, что человеку проще расстаться с деньгами при оплате картой;

- рост клиентской базы – безналичный расчет использует все больше людей;

- повышение лояльности покупателей, которые заинтересованы в получении кэшбэка и других поощрений от банка-эмитента, а также бесконтактных платежах;

- расширение географии продаж – принимать платежи можно из любой точки планеты.

Как подключить интернет-эквайринг

Узнать точные требования к организации и к ее сайту можно у менеджера банка, который перезвонит после подачи вами онлайн-заявки. Например, Альфа Банк установил перечень запрещенных к продаже онлайн товаров и услуг. Банк не предоставит доступ к интернет-эквайрингу, если компания занимается реализацией антиквариата и предметов искусств, продает товары для взрослых, алкогольную и табачную продукцию, оружие, лекарство и БАДы.

Если вы разобрались в том, что это такое — интернет-эквайринг, и поняли, что он вам нужен, можно приступать к его подключению по шагам:

- Выбор банк и подача заявки, удобнее это сделать через сайт.

- Посещение банка или встреча с его представителем у себя в офисе. Здесь нужно передать менеджеру документы компании. От ИП обычно требуют паспорт и свидетельство о регистрации, от компании требуют учредительные документы.

- Получение плагина или модуля, установка их на сайт.

- Тестирование опции. Проведите самостоятельный заказ и оплатите его картой. Если кроме сайта действует и мобильное приложение, проведите тест и через него. Если транзакция не выполнена, обратитесь в техническую поддержку банка, обычно она работает круглосуточно.

Какой выбрать банк, чтобы подключить эквайринг для ИП

Желающим подключить эквайринг, сначала необходимо проанализировать условия тех банков, которые предоставляют такие услуги, а затем сравнить их, чтобы выявить наиболее выгодные. При выборе обязательно учитывайте:

- надежность финансово-кредитной организации. Отдавая предпочтения таким учреждениям, вы исключите риски недобросовестности и проблем;

- оборудование. Его ИП может купить или арендовать. Поинтересуйтесь, предоставляют ли их фининституты, на какой основе. Некоторые дают доступ к нему бесплатно;

- принимаемые платежные системы. Каждый банк предпочитает сотрудничать с определенными платежными системами (MasterCard, МИР, Visa). Чем больше будет ассортимент, тем лучше;

- тип связи POS-терминала. Возможны: WI-FI, Ethernet, Dial-up, GPRS и др. Выбирайте тот тип, который обеспечивает высокую скорость (первые два в списке), а GPRS/GSM применимы для мобильного эквайринга;

- сервисное обслуживание. Хороший банк должен оперативно реагировать на запрос клиента, обеспечить качественное обслуживание в любое время суток: устранение сбоев, отмена ошибочных операций, замена сломанного оборудования;

- скорость перевода средств на счет ИП. Обычно процесс занимает 1 день. Если расчетный счет открыт в одном банке, а эквайринг подключал другой, время, в течение которого поступают деньги, может увеличиться до 3 дней;

- тарифы банков. В них прописаны стоимость обслуживания, размеры комиссий и прочее. С ними нужно ознакомиться, т.к. от этого зависят ваши будущие расходы на эквайринг;

- все пункты договора. Тщательно изучайте все условия, прописанные в документе. При заключении сделки банк должен обеспечить правильную установку аппаратов и их бесперебойную работу, обучение, инструктаж персонала, техподдержку, перечисление денег на счет компании в указанные сроки.

СовКомБанк — Перейти на сайт

О банке

Входит в число лучших банков России и СНГ. Репутация, отзывы, скорость – все на уровне:

- ставка от 1 %;

- сроки от 1 до 3 суток;

- много партнеров;

- поддержка смарт-контрактов.

Направления работы:

- банковские карты;

- криптовалюта;

- платежные шлюзы;

- мобильная связь и оплата сервисов.

Тарифные планы

Индивидуальный подход к каждому, много предложений для сетей предоставления услуг. Чтобы рассчитать тариф, нужно перейти на сайт.

Особенности:

- подойдет для сферы обслуживания и магазинов;

- решает вопрос автоматизации и экономии времени;

- рассматривают все предложения к сотрудничеству.

Плюсы:

- самая низкая ставка за ассортимент услуг;

- премиальные услуги;

- индивидуальный подход;

- поддержка 24/7;

- система скидок;

- официальное оформление.

Что такое Интернет-эквайринг

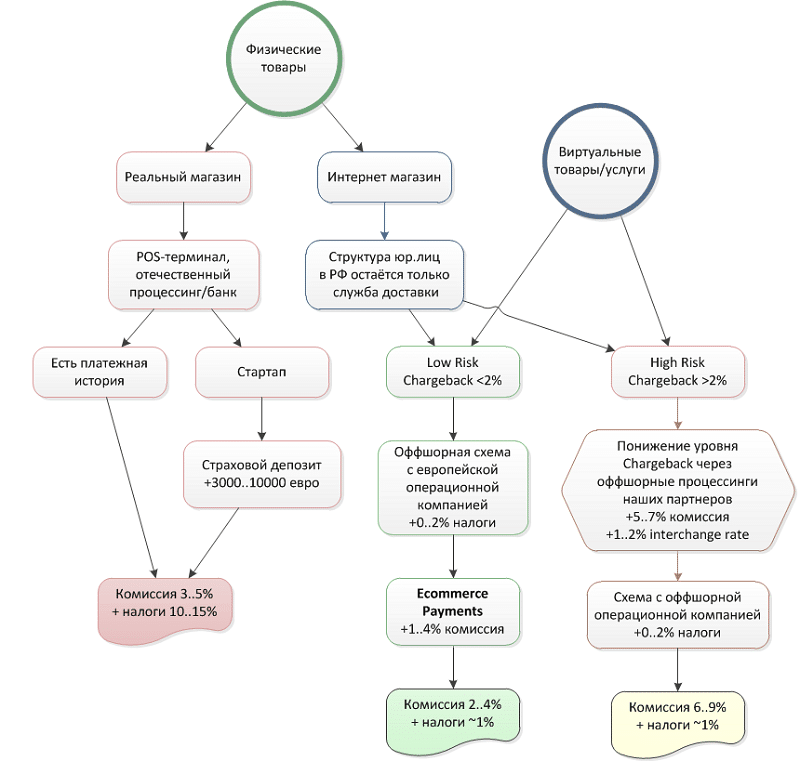

- Интернет-эквайринг — это оплата товаров и услуг банковской картой в интернете.

- Торговый эквайринг — это оплата товаров и услуг картой оффлайн (тот самый терминал в супермаркете).

- Мобильный эквайринг — это оплата картой оффлайн с помощью специального устройства (MPOS) и телефона/планшета.

Механизм работы

Чтобы выбрать идеального эквайрингового партнера, важно понимать, как работает оплата картами «под капотом»:

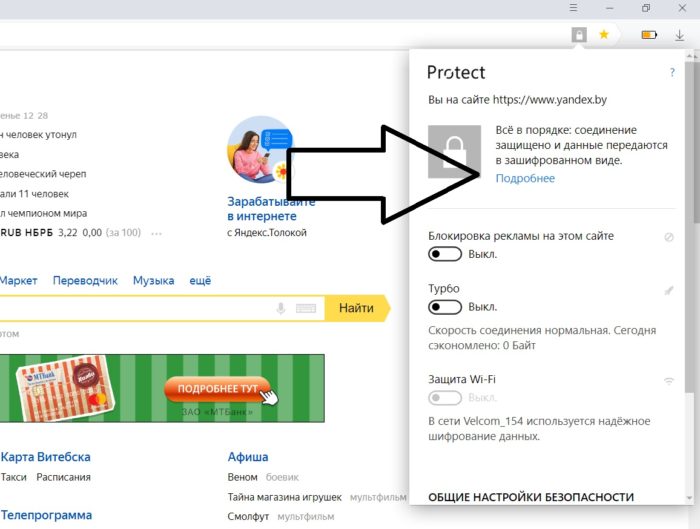

- В самом простом случае после выбора товара и способа платежа магазин переадресовывает покупателя на страницу эквайрингового партнера, где плательщик вводит данные карты.

- Далее банк-партнер магазина (эквайер) делает запрос в МПС (Международная Платежная Система, VISA/MasterCard/МИР и другие).

- Затем МПС запрашивает подтверждение операции у банка, выдавшего карту покупателю (банк-эмитент).

- Эмитент может запросить дополнительное подтверждение у держателя карты (3DS). Параллельно проводятся проверки на вероятность мошенничества в данной транзакции (фрод-мониторинг).

- После подтверждения или отклонения платежа эмитент транслирует ответ в обратную сторону: эмитент-МПС-эквайер-магазин.

- Наконец магазин передает товар покупателю (для торгового эквайринга) или создает заказ, в случае интернет-оплаты. При этом стоит заметить, что финансовые расчеты производятся не мгновенно: эмитент лишь блокирует средства на карте плательщика, а окончательно деньги перечисляются в течение нескольких суток, в зависимости от схемы расчета конкретных банков. Однако, магазину интересно получать поступления как можно раньше, поэтому эквайринговые партнеры обычно зачисляют платежи на счета магазинов в течение 1-3 дней.

Подключение

После выбора партнера подключение эквайринга для сайта начинается с подачи документов. Вам потребуются:

- Регистрационные данные. Для предприятий, которые были зарегистрированы до 1 июля 2002 года, нужно предоставить свидетельство о внесении в Единый государственный реестр юридических лиц; после этой даты требуется свидетельство о регистрации, выданное налоговой инспекцией.

- Свидетельство о постановке на учет в налоговый орган.

- Выписка из Единого государственного реестра юридических лиц.

- Все сопутствующие учредительные документы с отмеченными внесенными изменениями в них.

- Документы, свидетельствующие о назначении главного бухгалтера и руководителя.

- Договор аренды или права собственности на недвижимое имущество, расположенное по фактическому адресу организации, указанном в подаваемой заявке.

- Справка от банка, в которой подтверждается наличие корреспондентского счета или копия договора о рассчетно-кассовом обслуживании.

- Лицензия на задекларированные виды деятельности. Отдельно выделим ограничения онлайн-продаж для некоторых категорий товаров. Согласно законодательству РФ, далеко не все товары можно продавать онлайн. Например, запрещены к продаже алкоголь, табак, лекарства. Ознакомьтесь со ст.26.1 закона «О защите прав потребителей» и Правилами продажи товаров дистанционным способом от 27.09.2007 № 612.

- Анкета или заявление на подключение эквайринга от выбранного провайдера.

Интеграция

Чтобы начать принимать платежи, после оформления договора необходимо провести техническую интеграцию. Есть несколько вариантов:

- Полная интеграция. Разработчики вашего самописного сайта реализуют API эквайрингового партнера. Самый долгий, но функциональный способ интеграции. В зависимости от опций выбранного партнера, вы сможете кастомизировать платежную страницу, сохранять данные карт для упрощения последующих покупок, подключать не только карточные операции и использовать другие функции, повышающие конверсию. Для небольших сайтов с малым оборотом такой тип интеграции может оказаться излишне трудозатратным. Дополнительно существует возможность ввода данных карты на стороне магазина (WS-интеграция). Для этого необходимо получить сертификат PCI DSS и провести отдельную техническую интеграцию.

- Модульная интеграция. Если ваш сайт создан на основе популярной CMS (1C Bitrix, Joomla, WordPress) и выбранный партнер имеет специальный программный модуль, ваши технические специалисты достаточно быстро могут настроить прием платежей в административной панели. Таким образом интеграция пройдет быстрее, но возможны технические сложности и вам не будет доступен весь функционал эквайрингового партнера.

- Легкая интеграция. Можно настроить переадресацию на платежную страницу партнера, чтобы покупатель совершал все действия по оплате там. Самый быстрый способ начать принимать платежи, но весьма ограниченный по функциональности.

Платежная система InecoPay — Перейти на сайт

О платежной системе

Последний, но не по предложениям сервис. Широкий ассортимент для всех слоев бизнеса, система лояльности, много отзывов:

- ставка от 2,5 %;

- сроки от 18 часов до 3 суток;

- много партнеров;

- поддержка смарт-контрактов.

Направления работы:

- банковские карты;

- криптовалюта;

- платежные шлюзы;

- мобильная связь и оплата сервисов.

Тарифные планы

Все тарифы разделяются на: начальный, стандартный, индивидуальный. Цифры озвучивают только клиентам.

Особенности:

- широкий ассортимент услуг;

- автоматизация, скрипты, боты;

- отчетность по платежам и составление квартальных справок;

- смарт-контракты на проведение сделок и оспаривание оплаты.

ПромСвязьБанк — Перейти на сайт

О банке

Один из немногих банков, которые обслуживают промышленность и крупные сделки. Ориентация нацелена на большой бизнес и сделки федерального уровня, хотя есть и поддержка малого:

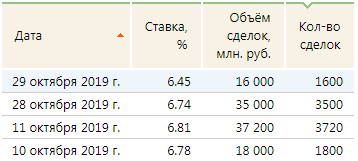

- ставка от 0,4 до 0,7 % (для начала);

- сроки от 1 до 3 суток;

- живая поддержка 24/7.

Дополнительные услуги

Что предлагают:

- персональный менеджер;

- автоматический возврат денег;

- проверка партнеров;

- продвинутый антифрод.

Тарифные планы

Тариф для всех один, но ставка в процентах плавающая. Ставка высчитывается от оборота финансов и может доходить до 2,5 %.

Особенности:

- быстро принимают платежи;

- не блокируют карты;

- составляют отчеты.

Понятие эквайринга

Понять, что такое эквайринг, поможет перевод слова с английского языка. Буквальное значение слова переводится как «приобретение». Этот термин распространен в банковском секторе, когда дается определение системе принятия к оплате особых карточек. На практике эквайринг обеспечивает возможностью совершения покупок, проведения оплат услуг без применения наличных средств.

История внедрения

Быстрое вытеснение «бумажных» денег на безналичные суммы показало, насколько востребована и удобна данная функция. Современная жизнь уже невозможна без банковского пластика. Получить представление об эквайринге, и что это такое простыми словами, можно на примере распространенных безналичных операций. Еще совсем недавно для оплаты услуг ЖКХ выстраивались очереди в кассы, а теперь достаточно вставить пластик в терминал и провести нужные расходные операции, а по завершении процедуры получить чек, заменяющий квитанцию об оплате.

Однако, как и любое другое изобретение, на первых этапах эквайринг был довольно прост и обладал немногочисленным набором функций. Многие предприниматели только задумывались об эквайринге, и что это такое, было знакомо лишь самым передовым компаниям.

Начало приема карточек к оплате связано со снятием так называемого слипа, т. е. бумажного слипа с реквизитами. На первых порах использование подобной системы было небезопасным – отсутствие связи с банком не позволяло проверить, достаточная ли сумма есть на счету клиента. Если покупка была дорогостоящей, кассир мог сделать звонок в банк с целью убедиться в том, что клиент располагает требуемой суммой. Появление специальных электронных устройств, устанавливающих связь с банком, увеличило безопасность и упростило работу по проведению оплат.

Современное применение

Эквайринг представляет собой услугу банка, предусматривающую всестороннее обслуживание организации по платежам при помощи платежных карт. Полный сервис включает технологическую, расчетную и информационную поддержку.

Применение эквайринговой системы предусматривает работу по предварительной подготовке и дальнейшему обслуживанию платежей. Прежде всего организация заключает договор с финансовой структурой, предлагающей услуги эквайринга. В рамках данного сотрудничества эквайрером является банк, владеющий платежными терминалами, которые устанавливают в магазинах и других точках оплаты (рестораны, заправки, кафе и т. д.) При необходимости обеспечения связки приема карточек с кассами в местах торговли устанавливают ПИН-пады.

Принцип работы на практике

Пластиковый продукт, эмитированный банком, представляет собой ключ к счету плательщика. Одним из признаков конкурентоспособной финансовой организации является эмиссия пластика. Благодаря подключению к международным платежным системам стал возможен прием карт в других странах мира, если эмитент является участником данной системы. Узнать, к какой системе относится карта клиента можно по логотипу, нанесенному на лицевую сторону пластика. Наиболее известными в России платежными системами являются «Виза», «МастерКард». С недавних пор активно внедряется применение собственной платежной системы под названием «Мир».

Каждая организация, занимающаяся торговлей или предоставлением сервиса, подключаясь к услугам эквайринга, проводит мероприятия по установке специального оборудования и организации его работы через участников платежных систем. В результате тесного сотрудничества с банками-эквайрерами процесс безналичной покупки в магазинах стал простым и безопасным.

Особенности услуг эквайрера

Чтобы обеспечить стабильную работу, организация подписывает особый договор эквайринга. Согласно положениям договора, банк-эквайрер устанавливает POS-терминалы и предоставляет программную поддержку.

В перечень обязательств банка входит:

- предоставление технологического оборудования (бесплатная установка, аренда, право выкупа);

- настройка работы по приему банковского пластика для приема платежей;

- работа по обучению кассиров принимать и обслуживать карточные операции;

- обеспечение расходными материалами;

- текущее сервисное обслуживание;

- информационная поддержка.

Со своей стороны, организация также должна исполнять взятые на себя обязательства перед банком.

Как подключить эквайринг

Предварительно нужно открыть расчетный счет, на который будут зачисляться средства от продаж. После этого:

- заполняем заявку на эквайринг для организаций на официальном сайте банка;

- ждем звонка специалиста, уточняем условия обслуживания, оговариваем удобное время встречи;

- предоставляем необходимые документы, подписываем договор;

- получаем оборудование для работы – специалисты настраивает программное обеспечение.

На практике на всю процедуру отводится несколько рабочих дней. В дальнейшем банк полностью сопровождает сервис, оказывает информационную и техническую поддержку.

Как работает интернет-эквайринг

Составляющими работы интернет-эквайринга являются следующие компоненты:

-

Банк-эквайер. Он предоставляет услуги по проведению расчетов через сеть.

-

Процессинговый центр, оснащенный web-интерфейсом, отвечающий за техническую сторону вопроса. Используя его функции, клиент производит оплату товар или услуги, а продавец – получает свои деньги.

-

Сервис-провайдер. Он обеспечивает не только быструю и точную передачу данных, но и конфиденциальность проходящей по его каналам информации.

-

Протокол аутентификации пользователей.

Комиссия, которую платит клиент, идет на оплату услуг не только банка, но и других, включенных в схему участников, в число которых входят, помимо вышеперечисленных, еще и платежная система, а также банк, работающий с ней. На сегодняшний день львиную долю рынка поделили между собой Виза и МастерКард, но процесс формирования еще не завершен, и вполне возможно появление новых игроков на этом поле.

Несмотря на то, что схема работы интернет-экавайринга выглядит громоздкой, она достаточно проста и проходит в несколько этапов:

-

Клиент определяется с выбором товара или услуги, представленной на сайте. Включение покупки в корзину автоматически перенаправляет запрос на страницу оплаты заказа, где можно выбрать способ ее осуществления. Страница, на которой вводятся реквизиты, надежно защищена.

-

Сервис-провайдер производит аутентификацию, включающую в себя проверку подлинности данных и платежеспособности клиента, после чего процедура продолжается.

-

Процессинговый центр получает информацию от провайдера и, в свою очередь, передает ее в платежную систему – об итоге ее работы продавец и покупатель оповещаются моментально.

-

Если указанная выше операция прошла успешно, то в дело вступает банк, где ведет расчеты клиент – он осуществляет возмещение средств и оповещает об этом своего клиента.

На практике процесс интернет-эквайринга происходит намного быстрее – вся операция может занять пару минут.

Шаг 2. Подать заявку

Подать заявку можно и в отделении банка. Тогда процедура будет проходить следующим образом:

Предприниматель приходит в банк, заполняет бумажную заявку на подключение услуги. При этом пункты, указанные в ней, будут аналогичны пунктам формы для заполнения на сайте.

Банк принимает решение об одобрении заявки. 2-5 рабочих дней.

После этого клиент подписывает договор с банком, в котором указываются все основные моменты их сотрудничества.

Сотрудник банка приезжает на торговую точку, для подключения оборудования и обучения персонала

Обратите внимание, что это прямая обязанность финансовой организации, она прописана в договоре.

После установки терминала на торговой точке рекомендуется провести первый тестовый платеж, чтобы убедиться, что терминал работает.

При посещении банка расспросите менеджера о процентных ставках, стоимости обслуживания и открытия расчетного счета, а также о цене оборудования.

Также узнайте об условиях ремонта, если поломка произошла не по вашей вине, кто будет оплачивать обслуживание.

ЛокоБанк — Перейти на сайт

О банке

Новый банк, который только начинает пробовать себя в интернет-сфере. Эквайринг получается на среднем уровне, хотя обычные платежи проходят быстро:

- ставка от 2,5 %;

- сроки до 2 суток;

- своя платежная система.

Направления работы:

- банковские карты;

- платежные шлюзы проверкой 3Ds;

- мобильная связь и оплата сервисов.

Тарифные планы

Банк предлагает тарифы для малого бизнеса, среднего и большого. Разброс 0,8–3 %. Крайнее значение для большого оборота на уровне федерации или выше.

Особенности:

- широкий ассортимент услуг;

- автоматизация, скрипты, боты;

- отчетность по платежам и составление квартальных справок;

- смарт-контракты на проведение сделок и оспаривание оплаты.

Причины подключения эквайринга

Узнав немного об эквайринге, вы, наверное, подумали: «Обязательно ли я должен его подключить?». Принимать решение необходимо самостоятельно. Если вы не намереваетесь внедрять безналичный расчет, то можете не думать об этом. Но если вы занимаетесь продвижением товаров и услуг, следуете тенденциям рынкам, стремитесь расширить клиентскую базу, то задуматься о подключении эквайринга стоит.

Многие ИП считают, что подобные меры просто необходимы. В подтверждение тому приводится статистика по безналичным платежам. Дело в том, что такой способ оплаты стал очень популярным. К нему россияне стали прибегать значительно чаще, особенно при покупке продовольственных товаров, оплате за мобильную связь, ТВ, услуги провайдера. Кроме того, нередко платежные карточки применяются при внесении налогов, оплате штрафов, ЖКХ, погашении кредитной задолженности.

И единственное, что сдерживает потребителя в еще более частом применении безналичных расчетов – это отсутствие такой возможности в некоторых магазинах.

Недавнее исследование ДИТ и Яндекс.Денег также показало, что бумажные деньги уходят в прошлое. Среди опрошенных москвичей, только 11% платят наличными. 89% пользуются возможностями эквайринга или сочетают оба способа. Иностранные граждане, которые могут стать вашими покупателями, тоже предпочитают делать покупки по карте. Свой выбор в пользу безналичного расчета люди объясняют:

- удобством;

- экономией времени;

- возможностью получить кэшбэк, скидки при оплате банковской картой;

- нежелание носить с собой наличные;

- безопасность проведения финансовых операций.

Настройка POS-терминала: работа и устройство аппарата

После того как покупатель изъявил желание расплатиться пластиком за приобретение продукции, нужно предоставить ему эту возможность. Стоит учесть, что некоторые модели принимают не все виды карточек. Это понятно по наклейкам с указанием платежных систем. Чтобы операция прошла успешно, клиент должен проверить наличие необходимой суммы на счете.

Считывается или вводится число в компьютер вручную либо автоматически с помощью ПО. На экране появляется итог. После считывания штрихкодов и введения количества всех элементов покупки продавец называет стоимость всей корзины.

Как пользоваться пост-терминалом, алгоритм действий:

- Выводится цена, которую надо заплатить.

- Вставляется, проводится или прикладывается банковская карточка.

- Устанавливается соединение, передается запрос в банк.

- Проводится авторизация, резервируется стоимость покупаемой продукции.

- Если все прошло успешно, на экране пин-пада появляется надпись «Спасибо».

Техника может подключаться, а затем выдавать отказ в проведении операции. Так происходит, если недостаточно денег на счете покупателя, если неверно вводится пин-код несколько раз подряд, или, есть подозрение, что пластик был украден.

После проведения покупки аппарат выдает два чека – один продавец оставляет у себя и подшивает в ежедневную финансовую отчетность для бухгалтерии. Второй отдается клиенту. Данные о том, что платеж совершен, передаются в налоговую через оператора.

«Плюшки и фишки» для покупателя

Сервис оплаты по QR-коду особенно интересен покупателям, не имеющим функции NFC в своем гаджете. По оценкам ПСБ, это примерно 70% пользователей смартфонов. Таким покупателям обычно приходится носить с собой и банковские карты, и телефон. На любом смартфоне есть камера и возможность поставить мобильный банк, который дает доступ к СБП. Если воспользоваться этим сервисом, уже не придется брать карту, можно оплачивать товары и услуги с помощью телефона.

Но если на смартфоне покупателя есть приложение Google Pay или Apple Pay, ему удобнее заплатить телефоном, чем сканировать QR-код, затем переходить в мобильное приложение и подтверждать платеж. Поэтому крупные розничные компании, стремясь сэкономить на эквайринге, стимулируют оплату по QR-коду с помощью своих бонусных программ.

«Ритейлеры готовы дополнительно мотивировать покупателей, увеличивая бонусы и предлагая разные «плюшки и фишки» за оплату по QR-коду, – рассказывает Никита Хомутов. – Например, при оплате по QR-коду на карту лояльности перечисляется 3%, при оплате банковской картой – 1%, при оплате наличными баллы не зачисляются. При этом розничным сетям выгодно использовать именно собственную бонусную программу, а не кэшбэк банка, потому что, если магазин дал баллы на свою карту лояльности, значит, покупатель с большой долей вероятности вернется сюда, чтобы их потратить».

Но подобные программы лояльности могут развивать только крупные игроки, у маленьких магазинов и локальных сетей финансовые и технологические возможности ограничены. Поэтому ПСБ в сотрудничестве с партнерами создает систему лояльности на базе СБП для небольших клиентов, чтобы они также могли начислять бонусы своим покупателям за оплату по QR-коду.

К услуге оплаты через СБП по QR-коду подключено порядка 7% клиентов ПСБ, в неделю подключается примерно 500–600 компаний по РФ. До конца 2020 года доля подключений достигнет 15–20%, а на следующий год 100% клиентов банка будут иметь возможность принимать оплату через СБП по QR-коду.

«Перспективы развития технологии очень большие, – говорит Никита Хомутов. – Ритейлерам оплата в СПБ по QR-коду нравится в основном по двум причинам – стоимость и скорость. Сервис дешевле эквайринга, а деньги за товар или услугу практически мгновенно перечисляются на расчетный счет. К тому же владельцы бизнеса могут выбирать форматы его использования: на POS-терминале, кассе, экране или телефоне».

Использование QR-кода другими игроками рынка – вопрос времени, так как реализация технологии требует как финансовых, так и технических ресурсов, но в ближайшей перспективе сервис будет доступен во всех банках. Конкуренция благотворно скажется на качестве клиентского предложения, считает Никита Хомутов. В отличие от тарифов других банковских продуктов, тарифы СБП регулирует Центробанк, при этом верхняя планка определена.

«Ни один из игроков не может взимать больше 0,7%, – поясняет Никита Хомутов. – Высокая конкуренция на ограниченных тарифах всегда позитивна для клиента, потому что банки борются качеством сервиса, скоростью предоставления услуги и подключения клиента». По мнению эксперта, все это будет двигать рынок СПБ к технологическому развитию.

Проводка в розничной торговле

В бухучете товары, проданные в розницу, и оплаченные картой, отражаются на счете 57. К нему открывается отдельный субсчет 57.3.

Он относится к активным счетам: тогда по дебету указываются фактические суммы покупок, включая и расчеты с клиентами (корреспонденция с 62 счетом). А по кредету – фактическая сумма, зачисленная на счет компании.

Как проводить эквайринг в розничной торговле в бухгалтерии:

- Дт 57 Кт 90.01: выручка с продажи;

- Дт 90.03 Кт 68.2: начисление НДС к сумме продаж;

- Дт 51 Кт 57: зачисление денежных средств, проведенных по безналичной оплате;

- Дт 91.2 Кт 51: указываются сумма процента, удержанного банком за услугу эквайринга, допустим – 2,7%.

Каждый банк устанавливает свой процент, в зависимости от ежемесячного оборота фирмы.

Плюсы использования POS-системы и правила ее выбора

Основных достоинств у этой техники несколько:

- Увеличивает прибыль предприятия. Когда клиент может расплатиться наличными или безналом на выбор, то вероятность совершения продажи значительно выше, чем если будет только наличка. Это помогает привлечь людей, которые привыкли оплачивать услуги карточками, и расширит круг потенциальных посетителей.

- Уменьшает временные затраты на обслуживание одного покупателя. Провести покупку по безналичному расчету проще, чем взять у человека деньги, найти и отсчитать ему сдачу до рубля.

- Прибыль в безопасности. Если в кассе денег меньше и больше на счету, снижается вероятность кражи. Инкассация будет нужна не так часто.

- Меньше фальшивых купюр, особенно крупного номинала.

Не стоит ставить оборудование, которое не сочетается с другими аппаратами. В этом случае при необходимости обновления из-за увеличения потока покупателей придется обновлять весь парк полностью.