Вклады под высокий процент

Содержание:

- Как проверить точность начислений

- Накопительный счет или вклад: что лучше

- Депозиты для физических лиц

- Как выбрать депозит

- Механизм работы

- Сложные проценты

- Что нужно понимать под вкладом с капитализацией процентов

- Депозитные ставки

- Безрисковая процентная ставка

- Резюме

- №12. Как максимально обезопасить деньги на депозите

- Отличие депозита и вклада

- Межбанковские процентные ставки

- №2. Как рассчитать доходность депозита?

- Годовые проценты

- Как рассчитать реальную процентную ставку по вкладу?

- Отличия вклада от депозита

- Какие процентные ставки по вкладам в Сбербанке?

Как проверить точность начислений

Депозит был оформлен с ежеквартальной капитализацией. Причем были совершены следующие операции:

- 10.03 (в марте) счет был пополнен на 30 000 руб.

- 15.07 (июль) были сняты 10 000 руб.

| Количество суток | Дата | Приход | Расход | Итоговая сумма |

| 20 января | 5 000 | 5 000 | ||

| 49 | 10 марта | 30 000 | 35 000 | |

| 42 | 21 апреля | 422,88 (проценты) | 35 422,88 | |

| 85 | 15 июля | 10 000 | 25 422,88 | |

| 6 | 21 июля | 780,03 (проценты) | 26 202,91 | |

| 91 | 20 октября | 587,95 (проценты) | 26 790,86 |

Расчеты происходили по следующей схеме:

- 20 января – 10 марта: 5 000 х 9 / 100 х 49 / 365 = 60,41.

- 10 марта – 21 апреля: 35 000 х 9 / 100 х 42 / 365 = 362,47.

- 20 января – 21 апреля: 60,41 362,47 = 422,88.

- 21 апреля – 15 июля: 35 422,88 х 9 / 100 х 85 / 365 = 742,42.

- 15 июля – 21 июля: 25 422,88 х 9 / 100 х 6 / 365 = 37,61.

- 21 апреля – 21 июля: 742,42 37,61 = 780,03.

- 21 июля – 20 октября: 26 202,91 х 9 / 100 х 91 / 365 = 587,95.

Накопительный счет или вклад: что лучше

Банковские вклады давно уже стали привычным способом накопления и сбережения денежных средств. А вот накопительные счета, которые сегодня активно продвигаются многими финансовыми организациями, пока еще в новинку большинству россиян. Попробуем разобраться, чем отличается накопительный счет от вклада и какой из этих продуктов будет более выгоден своему обладателю.

Правильным первым шагом в определении большей выгоды будет выбор надежного банка. Здесь не стоит полагаться на «сарафанное радио», поскольку речь идет о личных деньгах. Есть специальные агентства, которые проводят аналитические исследования и мониторинг рынка банковских услуг. Они публикуют данные в интернете, поэтому вы легко можете увидеть всю информацию.

Особое внимание стоит обратить на то, участвует ли банк в системе страхования вкладов. Если вы владеете капиталом, превышающим 1 400 000 рублей, тогда стоит разделить сумму и хранить деньги в нескольких банках

Именно на эту сумму страхуются ваши сбережения в банке, то есть при наступлении страхового случая вам не будет выплачена сумма, превышающая один миллион четыреста тысяч рублей.

Далее при выборе банковского продукта стоит проанализировать условия договоров предлагаемых вариантов и разницу между ними. Вопрос получаемой выгоды от хранения денежных средств стоит рассматривать индивидуально, поскольку каждый из вариантов имеет определенные преимущества и недостатки в зависимости от ситуации.

Отправляясь в банк, вкладчик должен ответить на несколько важных вопросов:

- На какую сумму будет оформляться банковский продукт?

- Как долго сбережения будут не востребованы?

- Будет ли необходимость в частичном снятии средств в период размещения их в банке?

- Есть ли возможность пополнения капитала?

В случае неопределенности в вопросе необходимости средств через какой-то период, стоит использовать накопительный счет. Тогда деньги надежно хранятся, на них начисляются проценты, и они доступны. Есть возможность оформлять вложения в любой валюте (рубли, евро, доллары) и мультивалютные, в том числе, а также не стоит забывать о существующей возможности капитализации процентов.

Чтобы стать клиентом банка, достаточно отправиться в выбранное банковское отделение и иметь при себе паспорт и деньги. Далее менеджер банка оформит все необходимые документы, учитывая ваши пожелания. Для клиентов, которые ограничены во времени, многие банки предлагают заполнить онлайн-анкету, а потом подъехать в банк для того, чтобы поставить подписи на документах и получить свои экземпляры, а также внести деньги.

В настоящее время банки активно продвигают новый финансовый продукт. Зачастую процентные ставки по накопительным счетам выше, чем по депозитам. Процент зависит от пакета услуг, к которому подключен такой счет. Влияет также срок хранения денежных средств и сумма остатка на счете. В чем разница накопительный счет или вклад?

Вклад, который дает право снимать и вносить наличность на счет, встречается в банках редко. Этот вид вкладов предполагает массу ограничений, которые мешают владельцу. Ограничения по сумме вывода средств или сроку размещения. В этом плане накопительный счет более гибкий финансовый инструмент. Клиент имеет право класть и выводить деньги бессчетное количество раз, при этом получать процент на среднемесячный остаток.

Депозиты для физических лиц

Банковский депозит является одной из наиболее надежных, но и одной из наименее доходных форм хранения сбережений для физических лиц. Открывая депозиты для физических лиц, банковское учреждение заключает с ними договор депозита. В соответствии с данным договором банковское учреждение обязуется не только возвратить через оговоренный срок принятую на хранение сумму денег, но и начислять на нее проценты в установленном порядке. Начисление процентов на внесенную в банк сумму начинается со следующего дня после заключения договора депозита. Многие банки предусматривают возможность досрочного расторжения договора депозита.

Как выбрать депозит

Депозит до востребования – это когда банк берет на себя обязательство вернуть вкладчику его деньги по первому требованию.

Срочный депозит – предусматривает, что банк обязан выдать вклад и начисленные по нему проценты только по истечении срока, определенного в договоре.

Вкладчик может досрочно вернуть вклад плюс проценты только в том случае, если это предусмотрено условиями договора срочного банковского вклада.

Если вы знаете, что деньги вам могут понадобится в любой момент, лучше оформить вклад до востребования. У него есть еще одно преимущество: такой счет можно пополнять в любое время и на любые суммы. Но есть и «минусы»: как правило, ставки по депозитам до востребования ниже, чем проценты по срочным вкладам. К тому же, банк может изменить ставку в любой момент в течение срока действия вклада.

Механизм работы

До сих пор мы рассматривали работу сложного процента в теории. Рассмотрим, что они из себя представляют на практике, на примере банковских депозитов и инвестиций.

На примере банковского депозита

При выборе банковского депозита вкладчик должен обращать внимание на несколько параметров: надежность банка, его участие в государственной системе страхования, условия пополнения и снятия денег, минимальная сумма на счете. Но главный из них – процентная ставка и условия ее начисления

Механизм сложных процентов подключен к вкладам с капитализацией процентов. А сама ставка, которая будет действовать на вашем счете, называется эффективной. Если вы не планируете снимать начисленный доход в течение всего срока накопления, то логично выбрать вклад именно с капитализацией.

Сравним полученный доход по депозиту с начислением процентов ежегодно, ежеквартально, ежемесячно и ежедневно. Первоначальные условия:

- сумма – 400 000 ₽;

- % ставка – 4 % годовых;

- срок вклада: 1, 2 и 3 года.

Сумма, которую получит вкладчик в конце срока, составит:

| Срок депозита | Начисление процентов | |||

| 1 раз в год | 1 раз в квартал | 1 раз в месяц | 1 раз в день | |

| 1 год | 416 000 | 416 241,6 | 416 296,62 | 416 323,38 |

| 2 года | 432 640 | 433 142,68 | 433 257,18 | 433 312,9 |

| 3 года | 449 945,6 | 450 730,01 | 450 908,75 | 450 995,73 |

В инвестициях

Сложный процент работает не только в банковской, но и в инвестиционной сфере. Если в банках процесс начисления процентов на проценты называют капитализацией, то в инвестициях – реинвестированием, т. е. повторным инвестированием. Но суть остается одинаковой.

Долгосрочные инвесторы хорошо знакомы с механизмом сложных % и стараются его использовать по максимуму. Рассмотрим, как он работает в различных инвестиционных инструментах.

Облигации

Доходность облигации складывается из двух источников – рост котировок и купоны. Последние выплачиваются в виде % от номинала ценной бумаги. Как правило, раз в полгода.

Эффект сложного процента можно наблюдать на купонных выплатах, но только в одном случае – если вы полученную прибыль не тратите на текущее потребление, а повторно вкладываете в инвестиции, т. е. реинвестируете. Понятно, что на доход от одной облигации мало что можно купить. Но если ценных бумаг несколько десятков или сотен, то сумма достаточна для покупки еще нескольких облигаций.

Полная информация об актуальных стратегиях, которые уже принесли миллионы пассивного дохода инвесторам

Скачать книгу

Например, владелец одной ОФЗ-26212-ПД 2 раза в год будет получать по 35,15 ₽. За год заработает 70,3 ₽. На эти деньги нельзя купить новую ОФЗ. Если облигаций не одна, а, например, 50 штук, то за год доход составит 3 515 ₽. Можно купить еще 3 ОФЗ за 1 085,81 ₽/шт. (котировка на 27.10.2020).

Если вы не держите облигацию до погашения, а пытаетесь заработать на росте котировок, то и в этом случае полученную прибыль от перепродажи лучше реинвестировать для включения механизма сложных %.

Акции

Точно такой же эффект, как описанный в предыдущем примере, может давать реинвестирование дохода от акций в покупку новых акций. Для этого полученные дивиденды не надо выводить со счета, а повторно инвестировать.

Не все эмитенты выплачивают дивиденды. Некоторые инвесторы покупают в свои инвестиционные портфели акции роста, т. е. бумаги, которые в перспективе могут вырасти в цене. Купил дешевле, продал дороже – одна из стратегий инвестирования. Сложный % заработает, если на полученную прибыль от перепродажи увеличится капитал в инвестициях, а не количество вещей в гардеробе.

Аналогично механизм “снежного кома” работает и с другими инструментами инвестиций. Эффект можно усилить, если инвестировать на ИИС, тогда каждый возврат подоходного налога (максимум 52 000 ₽ в год) необходимо опять возвращать на брокерский счет и покупать ценные бумаги.

Сложные проценты

Начисление сложных процентов по депозиту или капитализация – это эффект, при котором процент начисления прибавляется к первоначальной сумме вклада, а на эту сумму вновь происходит начисление процента в следующий период.

Капитализация происходит с разной периодичностью (каждый месяц, раз в полгода и т.п.)

Расчет в этом случае производится по формуле:

S= V*(1+P/100)^n,

n в данном случае – количество периодов капитализации.

Например, при годовой сделке на сумму 100 тыс. рублей и 8% за год и ежемесячном начислении процентов, получится:

100*(1+8/100/12)^12 = 108,3 тыс. рублей.

- Наглядно видно, что дополнительный доход с учетом капитализации больше, чем получаемый по формуле простого процента.

- Но при выборе лучшего предложения по оформлению вклада с капитализацией, нужно уточнить периодичность начисления процентов. Чем чаще это будет происходить, тем большая сумма получится при закрытии депозитного счета.

Что нужно понимать под вкладом с капитализацией процентов

Получать прибыль можно от классических вкладов или от вкладов с капитализацией процентов. В первом случае вкладчик отдает определенную сумму в банк, после чего он может рассчитывать на получение средств в процентном соотношении от вложенной суммы. Тут есть нюансы по самим процентам, по срокам, но главное – проценты выплачиваются вкладчику. Это значит, что получаемая сумма не будет меняться.

Более сложную формулу имеют депозиты с капитализацией процентов. Тут речь идет о так называемой формуле. Суть этой формулы в том, что процент в предыдущем расчетном периоде прибавляется к первоначальному вкладу. База для начисления будет расти по мере прохождения расчетных периодов.

При сравнении двух указанных формул можно однозначно говорить, что вторая является более выгодной для вкладчиков, но все зависит от обстоятельств. Начисление процентов на проценты подразумевает то, что снять средства можно будет только в конце расчетного периода. Долгосрочные депозиты объединяет то, что начисление процента будет происходить только раз в полгода или даже год. Краткосрочные депозиты подразумевают еженедельное или даже ежедневное начисление.

Депозитные ставки

Экономическая суть процентной ставки сводится к отображению рыночной стоимости денег, которая эквивалентна определенному уровню риска в рамках того или иного способа альтернативного размещения средств. Депозитная ставка считается своего рода платой за использование временно освободившихся денежных средств в течение определенного периода времени. Основная функция депозитной ставки – компенсация потенциального дохода по другим, не используемым направлениям размещения свободных средств. При определении денежных ставок банки используют не только стандартные формулы, но и учитывают выгоду потенциального заемщика от альтернативных способов размещения средств.

Безрисковая процентная ставка

Так принято называть

процентную ставку по финансовому

инструменту с относительно низким

уровнем риска. Например, ставку купонного

дохода по государственным облигациям,

которые считаются наиболее надёжными

ценными бумагами. Или же, безрисковой

можно считать ставку по банковскому

депозиту, ведь все вклады физических

лиц подпадают под программу государственного

страхования**

В инвестициях риск есть

всегда и чем больше их потенциальная

доходность, тем выше уровень риска.

Именно поэтому доходность финансовых

инструментов с безрисковой процентной

ставкой находится на минимальном уровне

(зачастую она едва превышает уровень

инфляции).

Инвестируя даже в самые

надёжные государственные облигации и

банковские вклады можно столкнуться с

такими рисками как:

- Неблагоприятное

изменение процентной ставки; - Политические перемены;

- Риск дефолта;

- Другие непрогнозируемые

обязательства.

Для чего введено понятие

безрисковой процентной ставки? Дело в

том, что всё в этом мире относительно и

сильно зависит от той конкретной

отправной точки, с позиций которой

ведётся оценка. Так и в данном случае,

безрисковая ставка служит отправной

точкой для расчёта и оценки процентных

ставок по другим финансовым инструментам.

Эффективность того или

иного вложения можно оценить по тому

количеству пунктов, на которое процентная

доходность по нему превышает безрисковый

уровень. Например, процентная ставка

по корпоративным облигациям в 14% годовых

смотрится весьма привлекательно

относительно 8% которые дают по банковским

депозитам.

Безрисковая процентная

ставка может быть двух основных видов:

- Нарицательная;

- Реальная.

Под нарицательной

понимается процентная ставка по

финансовым инструментам с максимальным

уровнем надёжности и минимальным уровнем

риска (как в рассмотренных выше примерах

с государственными облигациями и

банковскими вкладами). А реальной,

называют нарицательную безрисковую

ставку за вычетом текущего уровня

инфляции.

Оценивая привлекательность

инвестиционного проекта смотрят именно

на реальную безрисковую процентную

ставку, которая в данном случае выступает

в качестве той премии за риск, которую

получит инвестор в результате удачной

реализации рассматриваемого проекта.

** До суммы вклада не

превышающей 1400000 рублей.

Резюме

Выбирая, какой вклад выгоднее, и в каком банке лучше открыть депозит, важно учитывать много параметров. Не полениться и изучить договор, тарифы банка и условия обслуживания

Посмотреть специальные предложения и акции, позволяющие повысить доход от вложенных средств.

Рекомендуем

Трудно ли фрилансеру работать ИП? Фриланс и индивидуальный предприниматель – актуальные вопросы.

Какие платим налоги?

Индивидуальным предпринимателем я стал в сентябре 2007 года. До этого работал по договорам подряда, что было неудобно. …

Что такое оферта и как ее использовать для продажи услуг через сайт?

Герой нашего интервью – Иван Хрусталев – владелец сервиса Taxcon.ru, который использует оферту для продажи консультационных услуг. Все, что нужно …

№12. Как максимально обезопасить деньги на депозите

При наличии крупной суммы, лучше распределить её по депозитам в разных банках. Самым оптимальным будет размещение каждого депозита в пределах гарантируемой суммы (карточка №6). Гарантия КФГД распространяется на каждый такой депозит в отдельности.

Распределяйте деньги по «нескольким корзинам»: часть можно хранить в иностранной валюте, часть в национальной – это позволит снизить риски благодаря тому, что одна из валют укрепляется. Выбирайте надёжные финансовые институты (карточка №4 выше).

Депозит – это хорошее средство сохранить нажитое, но если вы хотите приумножить накопления, обратите внимание и на другие способы вложения средств: инвестирование, покупка недвижимости, ценных бумаг, драгоценных металлов или открытие собственного бизнеса

Отличие депозита и вклада

Общей целью рассматриваемых понятий является стремление клиента сохранить персональные активы и дополнительно приумножить их, если есть подходящие условия. Поэтому значение «вклад» чаще применяется к частным потребителям (физлицам), а в адрес юридических лиц оно не востребовано. Из-за того что в законодательстве отсутствуют четкие границы этих понятий, они часто считаются по умолчанию ошибочно тождественными.

Чтобы понять, что такое вклад и депозит, и в чем разница между ними, стоит обратить внимание на основные моменты. Изначально понятие «депозит» наделено более глубоким значением, а «вклад» относят только к 1 из подвидов депозита (по срокам, видам валют и прочим признакам услуг)

Для хранения в формате депозита любые средства могут передаваться какому-либо учреждению, тогда как вклад относится к банковской услуге.

Сделки по происходят на оговоренных пунктах условий между обеими сторонами. Когда меняется предмет сделки, вместо денег по вкладу вносятся ценности на депозит, то требования контракта будут отличаться. А если взнос будет совершаться в золоте и слитках, то частично пополнить или снять его вряд ли получится.

Предмет сделки

Основной вопрос разграничения — тип актива, который представляет собой смысл операции. Главным из отличий между понятиями будет тот факт, что вкладом могут оказаться только деньги, а депозитом — любые финансовые средства, документация и другие ценности. Эта деталь дает право клиенту не просто определиться, но и умело применить свой капитал, а также получить заработок на удачных вложениях.

Различия в договорных обязательствах

В случае с депозитом сделка действует только в официальном учреждении, у которого имеется лицензия на упомянутый тип работы. Чаще это масштабные члены российского рынка, которые много лет подряд работают в этой сфере деятельности. А вклад априори разрешено завести в любом учреждении с параллельным оформлением договора, где, в зависимости от типа, указывается валюта, минимальная сумма, процентная ставка.

Как вариант можно отметить срок вложения средств, условия преждевременного расторжения или наличие возможности частичного снятия и смежных взносов (включая их порядок).

Куда выгоднее инвестировать

Открывая очередной договор, стоит задуматься, куда и как правильнее пустить имеющиеся сбережения. Четко сформулированного ответа на вопрос, что выгоднее, нет, поскольку уровень риска опирается на цели самого вкладчика. Желая получить самую высокую прибыль, гораздо эффективнее утвердить депозит. Хотя в такой ситуации у пользователя обязана быть запасная подушка безопасности.

Если имеется только четкий лимит, и неясно, когда следует воспользоваться финансами, то тогда лучше . В случае с депозитом велик риск через некоторое время лишиться прибыли при преждевременном расторжении. С вкладами же получится получить минимальный процент.

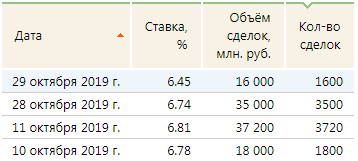

Межбанковские процентные ставки

Так принято называть

ставки по кредитам на межбанковском

рынке. По ним банки могут

взаимодействовать между собой как для

поддержания собственной ликвидности,

так и для размещения временно свободных

денег (тех которые не удалось разместить

более выгодно, например в виде кредитов

населению).

В России к таковым

относятся:

Ставки MIBID, MIBOR, MIACR

- MIBID – Moscow Interbank Bid Rate. Средняя ставка по которой привлекают межбанковские кредиты самые крупные банки Москвы;

- MIACR – Moscow Interbank Actual Credit Rate. Эта ставка представляет собой средневзвешенное значение (в зависимости от фактических объёмов сделок) того процента по которому крупнейшие банки Москвы готовы предоставить кредит на межбанковском рынке;

- MIBOR – Moscow Interbank Offered Rate. По этой ставке крупнейшие московские банки размещают кредиты на межбанковском рынке (также берётся его среднее значение);

- INSTAR – Interbank Short-Term Actual Rate. Процентные ставки на межбанковском рынке Москвы рассчитанные на основе фактически осуществлённых сделок между банками.

Межбанковская процентная ставка INSTAR

Межбанковская процентная ставка INSTAR

Наиболее известными

межбанковскими процентными ставками

в мире являются:

- LIBOR – London Interbank Offered Rate. Средняя ставка предоставления межбанковских кредитов устанавливаемая крупнейшими банками Лондона;

- BIBOR – Bangkok Intebank Offered Rate. Ставка по валютным депозитам на межбанковском рынке Бахрейна;

- PIBOR – Paris Interbank Offered Rate. Межбанковская процентная ставка устанавливаемая парижскими банками;

- SIBOR – Singapore Interbank Offered Rate. Средняя ставка по которой предоставляются кредиты (на относительно короткие сроки) сингапурскими банками;

- FFR – Federal funds rate. Ставка по которой банки США предоставляют друг другу однодневные кредиты;

- EURIBOR – European Interbank Offered Rate. Средняя ставка по кредитам в единой европейской валюте (Euro).

№2. Как рассчитать доходность депозита?

Обратите внимание на цифры со знаком % – это номинальная и эффективная ставки. Чем выше эти показатели, тем больше доход

Например, положив 100 тысяч тенге на 12 месяцев под 9%, вы получите 109 516 тенге к выплате, а под 11% – 111 153 тенге. За 500 тысяч, пролежавших год на депозите под 9 или 11%, можно получить вознаграждение в 47 582 и 55 764 тенге, соответственно.

Номинальная ставка определяет ежемесячное вознаграждение. Годовая эффективная процентная ставка (ГЭСВ) – это номинальная ставка + сумма капитализации. Капитализация – это начисление процентов на процент. Начисленные банком проценты плюсуют к сумме депозита, и в следующем месяце вознаграждение начисляется уже на общую сумму.

Годовые проценты

Для сравнения условий вкладов используется годовая доходность. Можно вычислить, например, квартальную ставку, но удобнее сравнивать именно годовую.

Банки в своих предложениях указывают номинальную ставку годовых, которая не учитывает капитализацию, если она есть. В этом случае полезно посчитать эффективную процентную ставку.

Эффективная процентная ставка позволяет сравнивать вклады с разными условиями: например, по одному вкладу проценты начисляются раз в месяц и капитализируются, а по другому выплачиваются в конце срока. Эффективная ставка позволяет привести эти два вклада к общему знаменателю и понять, какой из них выгоднее.

Как рассчитать реальную процентную ставку по вкладу?

Чтобы начать расчет, нужно определить все расходы вкладчика. К ним относятся:

- Налог. Для вкладов действует налог на доход физлиц 13%. Он применяется, если номинальный процент по рублевым вкладам будет выше СР на 5 п.п. (до 31.12.2015 г. действует условия, что НДФЛ будут облагаться вклады со ставкой выше 18,25%). Начисленный налог будет автоматически вычтен банком при выдаче накопленной суммы вкладчику.

- Инфляция. С ростом суммы накоплений растет и цена на товары и услуги. По состоянию на май 2015 года инфляция оценивалась на уровне 16,5%. На конец года ее прогнозируемое значение оценивается в 12,5% (с учетом стабилизации экономической ситуации).

Рассмотрим пример 1.

Вкладчик успел в начале года разместить 100 тыс.руб. под 20% годовых на 1 год без капитализации с выплатой процентов в конце срока. Рассчитаем его реальный доход.

Номинальный доход (НД) составит:

Реальный доход:

Таким образом, вкладчик увеличил свое благосостояние фактически всего на 4 772 руб., а не на 20 000 руб., как было заявлено банком.

Рассмотрим пример 2.

Вкладчик разместил 100 тыс.руб. под 11,5% годовых на 1 год с выплатой процентов в конце срока вклада. Рассчитаем его реальную прибыль.

Номинальная прибыль составит:

Налог=0, т.к. процентная ставка ниже СР+5 п.п..

Таким образом, в этих условиях покупательная способность накоплений вкладчика оказалась отрицательной. Он не только не смог приумножить сбережения, но и потерял часть.

Выводы:

- Стоит всегда просчитывать свой реальный доход при вложении средств во вклады.

- Вкладывать средства нужно под процент, выше уровня инфляции. В противном случае, рост накоплений не будет успевать за ростом цен.

- Не стоит доверять банкам, предлагающим сверхвысокий процент. Это свидетельствует о его плохом состоянии.

Бесполезно

1

Занятно

3

Помогло

5

Отличия вклада от депозита

Все знают, что хранить деньги лучше не дома, а в банке, так как они должны работать и приносить доход. Банковские организации предлагают клиентам различные сберегательные программы, которые могут помочь не только сохранить свои накопления, но и неплохо заработать на этом. К числу самых популярных и известных банковских продуктов относятся вклад и депозит, однако не все знают, в чем же отличия этих двух понятий.

Определение вклада

Вклад – это деньги, которые клиент размещает на банковском счете, чтобы получить доход. Прибыль складывается из начисляемых процентов и зависит от срока и суммы размещения. Храниться средства могут как определенное время, установленное договором, так и до востребования, пока клиент их не решит снять. Сделать это можно в любое удобное время.

Сегодня разработано много видов вкладов. Основные из них:

- До востребования – вклад, не имеющий четко установленного срока. То есть вкладчик (физическое лицо) может получить средства в любое время. К тому же он также самостоятельно выбирает, когда ему удобно забирать проценты. Доход по такому виду размещения не самый большой, но зато стабильный.

- Срочные вклады – размещение денежных средств, оговоренное определенным сроком. Как правило, такой тип вклада подразумевает под собой заключение договора на размещение денег на срок от 1 года до 5 лет. Процентная ставка также определяется сроком и суммой размещения. Однако стоит учитывать, что если вкладчик решит забрать деньги раньше срока, он теряет начисленные ему проценты.

- Накопительный вариант – это продукт для тех людей, которые хотят разместить деньги на длительный срок с возможностью периодического пополнения и снятия наличных.

Открывать вклад можно не только в российских рублях, но и в иностранной валюте, тем самым получая дополнительную прибыль. Однако здесь необходимо быть предельно внимательным и выбирать валюту осознанно, предварительно проанализировав рынок.

При срочном вкладе в договоре указывается определенный, заранее оговоренный срок. Если это условие вкладчиком соблюдается, он может получить таким способом максимальный доход.

Плюсы и минусы

Основным достоинством сберегательного вклада считается возможность безопасного хранения денег. Накопления, которые хранятся дома, можно потерять в любой момент, а вот если они размещены на банковском счете, то будут защищены государством, так как банковские вклады застрахованы на сумму до 1 400 000 рублей. В случае банкротства того или иного банка вкладчик в любом случае сможет вернуть свои деньги в пределах застрахованной суммы.

Если говорить о недостатках, то для получения максимального дохода необходимо разместить крупную сумму на короткий срок. Если сумма вклада невелика, то получить хорошую прибыль не получится. Если в среднем по стране процентная ставка по вкладу составляет, например, 5%, а уровень инфляции 3%, то прибыль будет чисто условной.

Какие процентные ставки по вкладам в Сбербанке?

Своим клиентам Сбербанк предлагает широкую линейку вкладов с разными процентными ставками. В сравнении с другими банками они будут неконкурентоспособными, но для многих граждан РФ надежность Сбербанка опускает прочие недостатки. Особенно это заметно на фоне громких отзывов лицензий и санаций крупнейших банков страны.

| Название | Мин. сумма | Ставка,% | Срок, мес | Капитал-я % |

Период % | Расчет | ||||||||||||||||||

|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|---|

| Вклад Сохраняй Срочный (через Сбербанк Онлайн) | 1000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Сохраняй Срочный | 1000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Пополняй Срочный | 1000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад пополняй Срочный (через Сбербанк Онлайн) | 1000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Управляй Срочный | 30000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Управляй Срочный (через Сбербанк Онлайн) | 30000 |

|

3 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Социальный | 1 | 4.25 | 36 | Да | Раз в три месяца на день депозита | |||||||||||||||||||

| Вклад Подари жизнь | 10000 | 5.05 | 12 | Да | Раз в три месяца на день депозита | |||||||||||||||||||

| Вклад Управляй онлайн | 30000 |

|

12 | Да | Ежемесячно на дату вложения | |||||||||||||||||||

| Вклад Управляй | 30000 |

|

12 | Да | Ежемесячно на дату вложения |

Если сравнить процентные ставки Сбербанка относительно сроков размещения, то выгоднее оформлять вклады на срок от 3 месяцев до 1 года. По самым коротким депозитам будут самые высокие проценты. Если вы хотите получить вклады с повышенной ставкой в Сбербанке, оформляйте их на короткие сроки с возможностью пролонгации.

Банковский калькулятор вкладов для Андроид

- Подходит для расчета вкладов любого банка: Тинькофф, Сбербанка, ВТБ, МКБ

- Учитывает при расчете налоги и ставку рефинансирования

- Есть возможность задать пополнения и снятия

- Удобный график выплат и возможность посмотреть ваш доход на сегодня

- Возможность учитывать несколько вкладов и знать сколько денег всего