Форма 4-ндфл в 2021 году

Содержание:

- В ПФР надо сдать два отчета

- Декларация 4-НДФЛ: кто сдает, сроки сдачи, бланк и образец заполнения

- Пример, когда необходимо подать 4-НДФЛ в налоговый орган

- Справка 2-НДФЛ: изменения 2021 года

- Штрафные санкции

- 3-НДФЛ для ИП на ЕНВД

- Заполнение декларации: что нужно взять

- Сроки предоставления 4-НДФЛ

- Как рассчитать авансовые платежи по НДФЛ для ИП на ОСНО

- Как заполнить декларацию 4-НДФЛ

- «Непредпринимательские» способы снизить НДФЛ

- Порядок подачи декларации 4-НДФЛ

В ПФР надо сдать два отчета

- Сведения о страховом стаже;

- Отчет СЗВ-М.

Сведения о страховом стаже застрахованного лица представляются 1 раз в год по итогам отчетного периода – в данном случае по итогам года. Сдать его надо до 1 марта уже следующего года. Введение формы также связано с передачей страховых взносов в ведение налоговой и отменой формы РСВ-1.

Отчет СЗВ-М совсем новый, ввели его недавно – с апреля 2016 года.

Сдавать его надо ежемесячно, срок сдачи — до 15 числа месяца, наступившего за отчетным. Критерий обязательной сдачи его электронно тот же – от 25 работников.

В бланке указываются сведения о работодателе, а затем идет список работников: прописывается ФИО, СНИЛС и ИНН. К работникам здесь относятся те, кто оформлен по трудовому договору или договору ГПХ. ИП, не имеющие ни одного работника, не заполняют отчет.

По сути, отчет представляет собой сведения о застрахованных лицах. Его введение связано с тем, что ПФР нуждается в информации о работающих пенсионерах – чтобы отсеять тех, кому не положена индексация пенсии.

Декларация 4-НДФЛ: кто сдает, сроки сдачи, бланк и образец заполнения

Индивидуальный предприниматель обязуется подавать в государственные органы особые формы документов не только в момент регистрации, но и в процессе последующей работы.

Это могут быть отчетные документы, которые формируются в пакеты, а также подаются по отдельности по истечении отчетных периодов.

Эти периоды могут быть разнообразными, в зависимости от типа налога, но в большинстве случаев отчетность имеет годовую периодичность подачи. Такой же период соблюдается для декларации 4-НДФЛ.

Образец заполнения 4-НДФЛ:

Особенности отчетного документа

Форма 4-НДФЛ имеет особую важность для предпринимателя, так как на базе этого документа налоговые органы определяют суммы авансовых платежей к внесению налогоплательщиком в течение года. Документ актуален только для плательщиков налога на доходы физических лиц

4-НДФЛ сопровождает форму 3-НДФЛ, которая ежегодно подается в налоговые органы. Документ служит в основном для сравнения реального дохода предпринимателя в течение прошлого года с его предполагаемым доходом на год новый, и в некоторых случаях для заполнения этой формы рекомендуется брать значение из формы 3-НДФЛ.

Иногда указанные выше формы могут предоставляться по отдельности, то есть у предпринимателя нет необходимости сдавать такую форму ежегодно, так как для подачи этого документа должны быть основания.

Кто сдает 4-НДФЛ и в каких случаях

Те, кто сдает в 2016 году 4-НДФЛ, имеют такую же обязанность и в году 2017.

Это могут быть предприниматели частного типа, которые используют основную систему обложения налогами, а также те, кто осуществляют частную деятельность (нотариусы, юристы, адвокаты).

Вообще отсутствует необходимость подачи у тех лиц, которые используют для своей деятельности УСН или патентную систему уплаты налогов, но необходимо помнить, что если совмещение происходит по нескольким системам, то подавать форму необходимо.

Для того чтобы понять, кто должен сдавать декларацию 4-НДФЛ, необходимо рассмотреть поводы для подачи:

- Указанная декларация подается частным предпринимателем после получения им первого дохода от предпринимательской деятельности.

- В случае радикального изменения суммы дохода, которая была представлена в прошлогодних отчетных документах в налоговые органы. Причиной для подачи может служить как увеличение, так и уменьшение дохода.

- В тот момент, когда утрачивается право использования специального режима обложения налогами и совершается автоматический переход на основной режим уплаты и расчета налогов.

Заполнение и подача

Стоит отметить, что особых требований к данному документу налоговые органы не предъявляют, так как он служит для получения информации для предсказания авансовых платежей и их предварительных расчетов.

Заполнение происходит вручную или на компьютере. В процессе предприниматель указывает личные данные, а также информацию по предприятию, дает контактную информацию, указывает налоговый период, а также код органов контроля, к которым принадлежит предпринимательский объект.

Стоит отметить, что процесс подачи может осуществляться разнообразными путями: в электронном формате с использованием ТКС, а также личное предоставление в органы налоговой. К тому же предприниматель имеет право предоставить документы с помощью письма заказного типа, применяя опись вложения, а также передать в органы с помощью доверенного лица при наличии у него доверительных документов.

Сроки сдачи 4-НДФЛ

Составление декларации, а также ее подача не займут много времени, но важно соблюсти сроки подачи отчетного документа, так как за их нарушение предусмотрены штрафные санкции. Обычно это 200 рублей как штраф за несвоевременное предоставление информации налоговой важности

Те, кто должен сдавать декларацию 4-НДФЛ после получения первого дохода от предпринимательской деятельности, обязаны соблюсти срок в месяц и пять дней. В том случае, если случился уход от другой системы налогообложения, для подачи декларации законодательством особых сроков не установлено, но затягивать этот процесс не стоит.

Ежегодный срок сдачи для ИП 4-НДФЛ совпадает с подачей 3-НДФЛ, данный процесс имеет место в случае изменения доходов предпринимателя от осуществляемой им деятельности.

Пример, когда необходимо подать 4-НДФЛ в налоговый орган

Предположим, что Иванов Иван Иванович зарегистрировался в качестве ИП 1 июля 2021 года. Первый свой доход от предпринимательской деятельности на расчетный счет ИП поступил только 15 марта 2021 года. Это означает, что обязанность по предоставлению формы 4-НДФЛ у ИП возникает и сделать это он должен до 20 марта 2021 года. В отчете он должен указать предполагаемую сумму дохода.

В том случае, если крайний день подачи формы 4-НДФЛ приходится на выходной или праздничный день, то он переносится на следующий рабочий день. Если предприниматели коммерческую деятельность ведут уже давно, то они подают форму 4-НДФЛ одновременно с 3-НДФЛ.

В том случае, если у предпринимателя происходит резкое увеличение дохода или его снижение (более чем на 50%), то специальный срок для подачи формы не устанавливается. В Налоговом кодексе оговаривается только обязанность по представлению этого бланка.

Если ИП в установленный срок не подаст форму 4-НДФЛ в налоговый орган, то на него накладывается штраф в размере 200 рублей. Специальных санкций за непредставление сведений в случае изменения дохода не устанавливается, так как обязательный срок для подачи таких данных.

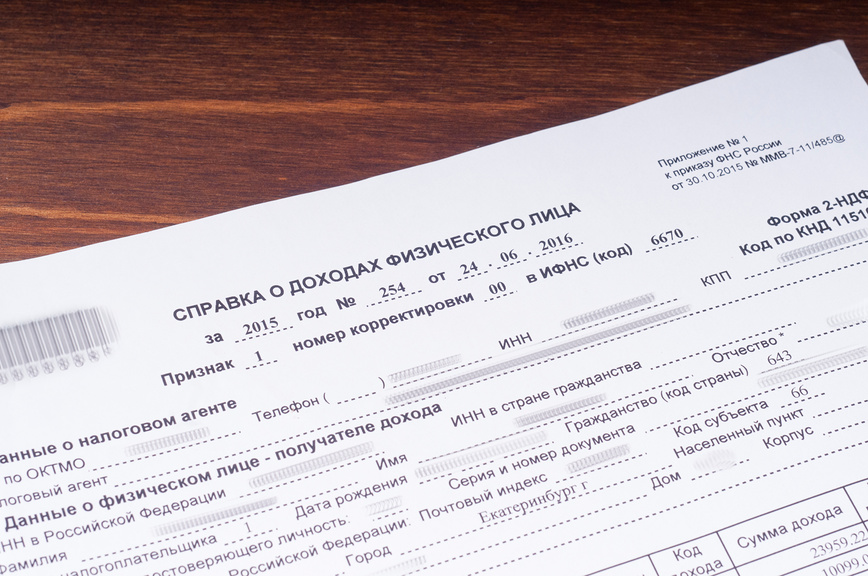

Справка 2-НДФЛ: изменения 2021 года

Приказ № ММВ-7-11/566@ был утвержден в 2018 году и начал применяться с 1 января 2019 года. Изменений в него в течение 2019 года ФНС не вносила, однако сделала разъяснение для тех налоговых агентов, которые в 2021 году будут подавать отчетность 2-НДФЛ и 6-НДФЛ в отношении ликвидированных обособленных подразделений.

Основные моменты, которые изменились в сравнении с отмененными нормативами 2015 года:

- форма бланка и состав разделов – вместо 5 разделов в документе оставили всего 3, а помесячная расшифровка зарплаты приводится в отдельном приложении;

- сроки предоставления – с 2020 года период подачи отчетности работодателю сократили, налоговики должны получить сведения за год до 1 марта следующего, ст. 230 НК;

- «бумажные» справки в 2021 году могут подавать только те работодатели, которые заполнили данные не более чем на 10 человек (имеется в виду не среднесписочное, а общее количество работников – уволенных и принятых должно быть не более 10 человек за год).

Штрафные санкции

Бизнесмены часто интересуются у бухгалтеров, что будет, если не сдать 3-НДФЛ? Забывчивость в данном случае будет стоить бизнесмену денег. Штраф будет насчитан за каждый полный и неполный месяц просрочки — 5 % от суммы НДФЛ. Минимальные потери ИП — 1 000 рублей. В худшем случае ИП придется заплатить 30 % от суммы налога — это предельная граница штрафа, то есть больше 30 % с бизнесмена взять нельзя.

Покажем на примере. ИП Амосов Тимофей Ильич отправил форму 3-НДФЛ 24.06.2021. Таким образом, Амосов Т. И. опоздал на два месяца (неполный месяц принимается за один целый месяц). Задекларированный НДФЛ составляет 76 140 рублей. Значит, штраф получится 7 614 рублей (76 140 х 2 месяца х 5 %).

А вот еще один пример. ИП Амосов Тимофей Ильич заявил о налоге в сумме 393 000 рублей, а сдал декларацию лишь в ноябре. Следуя рамкам закона, бухгалтер рассчитал штраф и получил 137 550 рублей (393 000 х 7 месяцев х 5 %). Полученная сумма превышает 30 % от налога (393 000 х 30 % = 117 900). Следовательно, ИП Амосов Тимофей Ильич заплатит 117 900 рублей, а не 137 550 рублей.

Кроме того, за непредставление декларации на предпринимателя могут наложить штраф в сумме от 300 до 500 рублей.

3-НДФЛ для ИП на ЕНВД

ЕНВД отменят с 2021 года, но тем, кто работал на этом режиме в 2020 году, может быть придется сдать 3-НДФЛ. В общем случае сдавать эту декларацию на ЕНВД также не нужно. Ведь вмененный налог заменяет ряд прочих налогов, в том числе и НДФЛ.

Подать декларацию придется:

- в случае совмещения ЕНВД и ОСНО, но только по доходам от деятельности, облагаемой по ОСН;

- при утрате в течение года права на применение вмененки и автоматическом переходе на ОСНО;

- если ИП проводил сделки с личным имуществом (к примеру, продал свой автомобиль), отчитаться нужно в качестве физического лица;

- при желании получить налоговый вычет.

Заполнение декларации: что нужно взять

Налоговая служба не предъявляет особых требований к этому документу, так как он носит информационный характер и служит лишь для расчета авансовых платежей. Заполнить декларацию можно вручную или при помощи ПК. В большинстве случаев ФНС просит предпринимателей подавать декларации через уполномоченных операторов в электронном виде, так как на ОСНО у них большая нагрузка по количеству документации.

В 4-НДФЛ необходимо вписать следующую информацию:

- личные данные ИП;

- информация о предприятии (коды, ИНН и прочие общие данные);

- контактный телефон, адрес;

- код органов контроля, перед которыми отчитывается ИП

- налоговый период.

Сдавать 4-НДФЛ необходимо по месту регистрации предпринимателя. У ИП оно совпадает с местом жительства (по прописке) предпринимателя. ФНС может высказать собственные пожелания к процессу сдачи декларации, но сам ИП вправе выбирать любой из способов:

Сдавать 4-НДФЛ необходимо по месту регистрации предпринимателя. У ИП оно совпадает с местом жительства (по прописке) предпринимателя. ФНС может высказать собственные пожелания к процессу сдачи декларации, но сам ИП вправе выбирать любой из способов:

- Если декларация заполняется при помощи ПК, то проще всего ее сдать через телекоммуникационную сеть. Этот способ хорош тем, что сокращает количество затраченного на передачу документации время. Недостаток его в том, кто вам придется сначала изготовить электронную подпись, а потом прибегнуть к услугам оператора ТКС. Чаще всего за это придется заплатить. Несмотря на это многие предприниматели перешли именно на электронный документооборот, который значительно ускоряет процесс отчетности по всем видам деклараций.

- В налоговую можно направиться лично, но тот способ подойдет только тем, кто выполняет на предприятии лишь руководящую должность. Учтите, что в последние дни подачи разнообразных форм в ФНС возникают большие очереди. Особенно трудно попасть на прием к инспектору в апреле, когда отчитываются по подоходному налогу не только предприятия, но и физические лица. Если сдает документацию помощник предпринимателя, то ему нужно представить инспектору заверенную доверенность.

- Допустимо отправлять декларацию заказным письмом. Правильно оформите отправление: приложите к нему опись вложения и уведомление о доставке корреспонденции. На случай потери письма у вас должно остаться доказательство, что вы его отправили. Уведомления о вручении и чеки, подтверждающие отправку корреспонденции, храните.

ИП не составит труда заполнить 4-НДФЛ, так как в ней не нужно подробно описывать суммы и пути их получения. Вам нужно лишь указать сумму предполагаемого дохода, исходя из которой вы будете рассчитывать авансовые платежи по налогу. Эта декларация имеет всего 1 лист, на заполнение ее уйдет не более 30 минут.

Сроки предоставления 4-НДФЛ

Точные сроки для подачи 4-НДФЛ законодательно установлены лишь для вновь зарегистрированных ИП. Это 5 дней по окончании месяца после первого получения дохода.

Для лиц, у которых изменился доход более чем на 50%, или для тех, кто утратил право на применение спец.режимов, точный срок законодательно не установлен. Однако с предоставлением расчета о предполагаемом доходе затягивать не стоит. Инспекторы могут применить штрафные меры после получения годовой декларации 3-НДФЛ.

Кроме того, если доход существенно снизился, имеет смысл сообщить об этом в ФНС. В течение 5 дней после получения декларации налоговики должны пересчитать размер авансовых платежей по НДФЛ в сторону уменьшения.

По 4-НДФЛ сроки сдачи в 2020 году остались прежними. Новички должны сформировать отчет в 5-дневный срок через месяц после получения 1 дохода. Те, у кого существенно изменились данные о прибыли, самостоятельно извещают налоговые органы в разумные сроки.

Как рассчитать авансовые платежи по НДФЛ для ИП на ОСНО

С 2021 года порядок расчета и сроки уплаты авансовых платежей для индивидуального предпринимателя на ОСНО существенно изменятся. Предприниматели будут сами считать авансы, отталкиваясь от фактических доходов за 3, 6 и 9 месяцев отчетного года.

Уплата НДФЛ для ИП на ОСНО по итогам года не меняется, правила остаются те же.

Отпускные и пособия по временной нетрудоспособности так же, как и заработная плата, облагаются НДФЛ. А вот срок уплаты НДФЛ в 2021 году с этих доходов другой. Заплатить налог в бюджет с отпускных и пособий следует не позднее последнего числа того месяца, в котором были выплачены данные доходы.

Сроки уплаты НДФЛ налоговым агентом

Далее отметим, когда налоговому агенту платить НДФЛ в 2021 году в самых распространенных ситуациях.

- Аванс и зарплата за вторую половину месяца – день, следующий за днем выплаты зарплаты за вторую половину месяца.

- Премия – день, следующий за днем ее выплаты.

- Отпускные – последний день месяца, в котором они выплачены.

- Больничные – последний день месяца, в котором они выплачены.

- Выплаты при увольнении, включая компенсацию за неиспользованный отпуск и зарплату, – день, следующий за последним днем работы.

- Дивиденды ООО – день, следующий за днем их выплаты.

- Выплаты по договорам ГПХ (подряда, оказания услуг) – день, следующий за днем выплаты любого дохода по договору, включая аванс.

- Матпомощь и прочие денежные доходы – день, следующий за днем выплаты.

- Материальная выгода от экономии на процентах – день, следующий за ближайшей денежной выплатой после расчета НДФЛ с матвыгоды.

При нарушении сроков уплаты НДФЛ в 2021 году за каждый день просрочки начисляются пени

Чтобы избежать таких расходов, важно помнить о датах платежей и соблюдать их

Смотрите в таблице сроки уплаты НДФЛ с разных видов доходов физлиц: с зарплаты, отпускных, больничных пособий и других выплат.

| Вид дохода | Крайний срок перечисления НДФЛ |

| Зарплата | Следующий рабочий день после выплаты денег |

| Отпускные | Последний день месяца, в котором перечислили сотруднику деньги |

| Больничные | Последний день месяца, в котором перечислили сотруднику деньги |

| Сверхлимитные суточные по командировке и компенсации расходов без подтверждающих документов | Следующий рабочий день после выплаты денег |

| Премии | Следующий рабочий день после выплаты денег |

Декларация 3-НДФЛ для ИП на УСН в общем случае не нужна, так как они освобождены от уплаты налога на доходы. 3-НДФЛ придется сдать в следующих случаях:

- в течение года ИП утратил право на применение УСН и автоматически перешел на ОСНО;

- ИП взял заем, по которому возникла материальная выгода, например, беспроцентный займ от организации;

- ИП продает свое имущество как физлицо или хочет получить налоговый вычет.

ЕНВД отменят с 2021 года, но тем, кто работал на этом режиме в 2020 году, может быть придется сдать 3-НДФЛ. В общем случае сдавать эту декларацию на ЕНВД также не нужно. Ведь вмененный налог заменяет ряд прочих налогов, в том числе и НДФЛ.

Подать декларацию придется:

- в случае совмещения ЕНВД и ОСНО, но только по доходам от деятельности, облагаемой по ОСН;

- при утрате в течение года права на применение вмененки и автоматическом переходе на ОСНО;

- если ИП проводил сделки с личным имуществом (к примеру, продал свой автомобиль), отчитаться нужно в качестве физического лица;

- при желании получить налоговый вычет.

Как заполнить декларацию 4-НДФЛ

Основные правила заполнения декларации 4-НДФЛ

- Декларация может быть заполнена от руки, либо распечатана на компьютере;

- Допустимые цвета чернил: черный и синий;

- Сведения в декларацию вносятся слева направо, начиная с первой ячейки. При заполнении на компьютере числовые показатели выравниваются по правому краю;

- В незаполненных ячейках необходимо поставить прочерк;

- При заполнении от руки сведения вносятся большими печатными буквами, при заполнении на компьютере – большими буквами с использованием шрифта Courier New высотой 16-18 пунктов;

- Использование замазок, внесение исправлений и скрепление листов с помощью степлера не допускается;

- При сдаче (заполнении) декларации представителем к отчетности нужно приложить доверенность.

Инструкция по заполнению формы декларации 4-НДФЛ

Поле «ИНН». ИП указывают ИНН, отраженный в свидетельстве о постановке на учет в налоговом органе.

Поле «Номер корректировки». Если декларация сдается первый раз, то указывается «0—», если уточненная (при изменении дохода в течение года, более чем на 50%), указывается ее номер: «1—», «2—» и т.д.

Поле «Налоговый период». Указывается год, в котором подается декларация (получен первый доход).

Поле «Представляется в налоговый орган (код)». Указывается код ИФНС на учете в которой состоит ИП. Узнать код вашей ИФНС можно с помощью этого сервиса.

Поле «Код категории налогоплательщика». ИП указывают код «720», нотариусы и иные лица, занимающиеся частной практикой – «730», адвокаты – «740», ИП-главы КФХ – «770».

Поле «Код по ОКТМО». Указывается код муниципального образования места жительства ИП. Узнать ОКТМО можно с помощью этого сервиса.

Поля «Фамилия», «Имя», «Отчество». Построчно вносятся данные о фамилии, имени и отчестве в соответствии с паспортом РФ.

Поле «Номер контактного телефона». Указывается номер телефона в формате «+7(код)ххххххх».

Поле «Сумма предполагаемого дохода (руб.)». Указывается сумма дохода, которую ИП планирует получить за год (с учетом расходов). Сумма указывается в полных рублях и выравнивается по правому краю.

Поле «на 1 странице с приложением подтверждающих документов или их копий». Если к декларации ИП хочет приложить документы, подтверждающие предполагаемый доход (это необязательно) или доверенность на представителя, необходимо указать количество листов в формате «001», «010» и т.д.

Поле «Достоверность и полноту сведений, указанных в настоящей декларации, подтверждаю». Если декларацию сдает сам ИП указывается «1», нижние строки не заполняются. Если представить ИП — указывается «2» и заполняются следующие строки:

«Фамилия, имя, отчество полностью» — ФИО представителя ИП. Если представитель физическое лицо, заполняется только это поле. Если юридическое лицо, указывается ФИО представителя и наименование организации в которой он работает.

Поле «Подпись». Подписывает декларацию ИП лично либо его представитель.

Затем ИП или его представителю необходимо указать дату заполнения декларации и наименование документа, подтверждающего полномочия представителя.

«Непредпринимательские» способы снизить НДФЛ

Кроме рассмотренного профвычета, который возникает у ИП в результате бизнес-деятельности, предприниматель также может уменьшить свой НДФЛ за счет стандартных, социальных и имущественных вычетов. Их перечень приведен в ст. 218–220 НК РФ.

Рассмотрим особенности применения вычетов на примере расходов по обучению.

Так, право получить вычет по расходам на обучение детей сохраняется до достижения ими 24 лет. При расчете вычета на обучение детей может быть учтена сумма расходов на каждого ребенка в 50 000 руб.

Пример

У предпринимателя Михайлова Д. Б. двое детей.

Сын посещает дошкольное отделение школы № 2025 г. Москвы. Расходы за год на его содержание в школе составили 30 000 руб.

Также он посещает школу искусств, годовое обучение в которой составляет 25 000 руб.

Дочь посещает ГБОУ «Спортивная школа № 7», где стоимость занятий в год определена в 54 000 руб.

В связи с производимыми расходами ИП Михайлов Д. Б. намерен заявить вычет по расходам на обучение в сумме 100 000 руб. (50 000 руб. × 2), который даст ему возможность снизить уплачиваемый за год налог на 13 000 руб. (100 000 руб. × 13%).

Общий размер расходов, по которым предпринимателю может быть предоставлен социальный вычет, за исключением понесенных затрат на дорогостоящее лечение и обучение детей, не может превышать 120 000 руб.

Пример

В 2021 году ИП Михайлов Д. Б. оплатил свою учебу по программе MBA в сумме 60 000 руб. и программу годового обслуживания в медицинской клинике в сумме 80 000 руб.

Итого произведенные ИП Михайловым Д. Б. расходы на социальные нужды составили 60 000 + 80 000 = 140 000 руб.

Однако в связи с существующими ограничениями по величине суммы в составе социальных вычетов из 140 000 могут быть учтены только 120 000 руб.

Подробнее о применении социальных вычетов можно узнать здесь.

Порядок подачи декларации 4-НДФЛ

Статья 227 НК РФ обязывает предпринимателей уведомлять налоговый орган о предполагаемом доходе. Подать сведения коммерсант должен в следующих случаях:

- постановка на учет в качестве плательщика ОСНО при регистрации ИП;

- переход на общий режим со специальных систем;

- изменение годового дохода более чем на 50% (письмо Минфина РФ № 03-04-07-01/47).

Передать данные в инспекцию необходимо по форме 4-НДФЛ. Бланк утвержден приказом ФНС России № ММВ-7-3/768@. Документ закрепляет правила заполнения разделов бланка и вводит требования к цифровому варианту.

Налоговое законодательство однозначно определяет, кто подает форму. Пункт 7 статьи 227 НК РФ распространяется на физических лиц, зарегистрировавшихся в статусе ИП. Норма действует в отношении доходов, полученных от коммерческой деятельности. Уведомлять о намерении продать личное имущество, ценные бумаги или получить проценты по вкладам не нужно. Рядовые граждане вообще не обязаны сообщать службе о предполагаемом размере заработка.

Сроки представления декларации закреплены статьей 277 НК РФ. Впервые подать 4-НДФЛ предприниматели обязаны на этапе открытия. На выполнение предписания отведено 5 рабочих дней. Точкой отсчета является внесение записи в ЕГРИП. Аналогичный принцип действует при резком изменении дохода. Срок в 5 суток отсчитывают с окончания месяца, в котором выросла или упала выручка.

Налоговым законодательством регламентирован способ подачи 4-НДФЛ. Отчет принимают на бумажном носителе либо в электронном виде. Декларацию разрешено представить лично, а также через представителя. Полномочия доверенного лица придется нотариально удостоверить. Ведомство принимает документы и почтой. Для этого потребуется выслать отчет заказным письмом с описью вложений.

Как правильно составить декларацию

Порядок заполнения формы 4-НДФЛ утвержден приказом ФНС РФ № ММВ-7-3/768@. Ведомство разрешает вносить данные в специальные графы вручную либо при помощи принтера. Чернила могут быть синими и черными. Ошибки, исправления, опечатки, повреждения двухмерного кода не допускаются.

https://youtube.com/watch?v=F90pMZPbdyQ

Проверка на предмет соответствия требованиям осуществляется сотрудниками контролирующего органа. Когда подается документ, представители инспекции внимательно его изучают. Если отчет передан по телекоммуникационным каналам, система автоматически сравнивает характеристики файла со стандартом.

Определенные требования предъявляют к содержанию. Предпринимателю необходимо указать:

- ИНН;

- налоговый период;

- ОКТМО;

- телефон;

- фамилию, имя и отчество.

Код налоговой инспекции определяют через специальный сервис https://service.nalog.ru/addrno.do. В графе «номер корректировки» следует указывать ноль. В этой строчке отражают количество уточнений и дополнений. Категорию налогоплательщика предложено выбрать в приложении № 1 к приказу № ММВ-7-3/768@.

Ключевым показателем будет предполагаемый размер дохода. Сумму прописывают цифрами. Использование десятичных или простых дробей не допускается. Результат предварительных расчетов отражают в полных рублях.

Пример. Предприниматель зарегистрировался в качестве плательщика ОСНО 1 апреля 2018 года. Отправить декларацию 4-НДФЛ он обязан в течение 5 рабочих суток. Конечной датой будет 6 апреля.

Предположим, что в месяц бизнесмен планирует получать от своей деятельности 240 тыс. при затратах в 160 тыс. рублей. Расчет на текущий год будет выглядеть следующим образом: (240 000–160 000)×9 месяцев = 720 000 рублей.

Период извлечения дохода будет зависеть от даты постановки на учет или перехода на режим. Поскольку предприниматель зарегистрировался в апреле, показатель равен 9 календарным месяцам.

Коммерсантам разрешено прилагать документальные подтверждения. Однако обязательным элементом отчета они не являются. Требования статьи 277 НК РФ будут исполнены даже при отсутствии подробной калькуляции. Если форму 4-НДФЛ подает представитель, копия его доверенности войдет в комплект приложений.

Куда предоставляется отчетность

Декларацию необходимо отправлять в налоговый орган, который располагается по месту прописки предпринимателя.

Если у ИП возникают трудности с определением правильного кода ФНС, в которую он должен направлять заполненный бланк, то ему на помощь придет специальный сервис с портала налоговой службы. Там необходимо указать адрес прописки, после чего будет выведен необходимый код.

Если ИП ведет деятельность в ином регионе, чем у него оформлена прописки, то бланк он все равно должен сдавать в инспекцию, где он вставал на учет.