Профессиональное управление активами в россии

Содержание:

- Что лучше: прямое ДУ или ПАММ-счет

- Судебная практика договоров

- Какие риски несут инвесторы?

- Как оценить результаты работы доверительного управляющего

- Участники трастовых отношений

- Механизм и особенности доверительного управления

- Инвестиции или сбережения?

- Как инвестировать в доверительное управление деньгами — пошаговая инструкция для новичков

- В чем преимущество брокерского счета для обычного человека

- Правила доверительного управления

- Доверительное управление

- Классификация доверительного управления

- Ценные бумаги

- А можно о налоговых льготах поподробнее?

- Раскрытие основных понятий

- Виды

- Есть ли в России хорошее ДУ

- Порядок доверительного управления

Что лучше: прямое ДУ или ПАММ-счет

На самом деле, отвечая на вопрос о том, что такое доверительное управление на рынке Форекс, необходимо понимать, что это «палка с двумя концами». С одной стороны, управляющему гораздо удобнее работать через ПАММ-счет, поскольку он дает гарантию, что его торговые операции не будут раскрыты и его стратегия торговли останется тайной. Также управляющий ПАММ-счетом получает свое вознаграждение автоматизировано.

В свою очередь, инвестору, как правило, передачу денег удобнее осуществлять на прямое доверительное управление, поскольку в этом случае он уверен в том, что в любой момент возьмет контроль над своим счетом, при необходимости сменит пароли для управляющего и не только.

Однако такие аргументы были действительными только в старом классическом понимании, а на деле управление капиталом Форекс уже давно практикуется брокерами, которые разрабатывают самые разные условия ПАММ-счетов, которые оказываются удобными, как для инвестора, так и для трейдера.

Судебная практика договоров

По судебным делам о нарушении условий ДДУ в России сложилась неоднозначная практика. Большая часть судебных решений принимается в пользу УК, так как условиями договора предусмотрено, что все риски, связанные с утратой инвестиций, принимает на себя инвестор. К таким рискам например относятся:

- рыночный риск, который заключается в снижении стоимости ценной бумаги, приобретенной на средства, переданные в ДУ

- риск потери ликвидности — падение спроса на бумагу приводит к увеличению разрыва между ценой спроса и предложения

- операционный – заключается в сбоях работы программного обеспечения и компьютерных систем, а также нарушениях процесса управления средствами со стороны сотрудников УК;

- правовой – заключается в изменении законодательства, которое может повлечь изменения в работе рынка ценных бумаг в целом, а также с ошибками в составляемой документации со стороны третьих лиц;

- риск, связанный со стратегией управления инвестиционным портфелем. Чем активнее выбрана стратегия, тем выше вероятность сильной просадки вплоть до полной потери средств

Но иногда адвокатам удается доказать, что УК совершила ошибки или намерено уменьшила активы, полученные по ДДУ. Например, в 2013 г. клиент передал УК «Таск Квадро Секьюритиз» акции крупных обществ «ГМК «Норильский никель», «Ростелеком» и других крупных компаний для управления активами.

Управляющий принял решение продать все акции из портфеля и приобрести на все деньги бумаги ОАО «Вышневолоцкий ордена «Знак Почета» мебельно-деревообрабатывающий комбинат». Данное решение не было финансово обосновано, так как из отчетности комбината было видно, что компания не выплачивает дивиденды своим акционерам уже на протяжении нескольких лет. Когда клиент перестал получать ежегодные дивиденды от владения акциями, он обратился к адвокату.

Юрист смог доказать в суде, что УК «не проявила должную заботливость об интересах учредителя управления», тем самым нарушив условия договора. К сожалению, к моменту вступления решения суда в законную силу, УК признала себя банкротом. Инвестор, вместо прибыли, понес убытки и был включен в реестр кредиторов с неопределенными перспективами по взысканию затраченных средств.

Много судебных разбирательств связано с привлечением средств граждан в ДУ путем обмана или введения в заблуждение. Но, к сожалению, почти все они решаются не в пользу обманутого инвестора, а зачастую даже не доходят до суда из-за отсутствия достоверной информации о том, кто взялся «управлять». Что часто случается, когда все взаимодействие инвестора с управляющим происходит онлайн.

Какие риски несут инвесторы?

Максим Первунин предупредил: долгое пребывание брокера или управляющей компании на рынке не гарантирует, что в будущем они не станут банкротами. А в случае банкротства владельцы ИИС не смогут получить компенсацию от Агентства по страхованию вкладов.

Павел Рукавишников подтвердил: «Денежные средства на ИИС государством не застрахованы. При банкротстве брокера вы их потеряете. Однако право на ценные бумаги, хранящиеся на ИИС, вы не утратите и сможете передать их другому посреднику. Получается, в плане страховки ИИС уступает банковскому вкладу, но вы все равно не будете держать на этом счете деньги (или их там будет немного), ведь его основное предназначение – приобретение ценных бумаг. Поэтому страхование тут бессмысленно».

Как оценить результаты работы доверительного управляющего

Вознаграждение доверительного управляющего привязано к результатам работы. Поэтому в каждом договоре будет приложение, где подробно расписывается формула прироста чистых активов.

Личная оценка результатов доверительного управления строится на основе периодической отчетности и регулярном мониторинге счета. Выписка по счету (стейтмент), предоставляемая компанией, – текстовый файл, в который можно вписать любые красивые цифры.

Мой совет: краем уха прислушиваться к тому, что говорят клиенты о фирме вообще и об управляющем в частности. Иногда подслушанная информация – основание для досрочного прекращения взаимных обязательств.

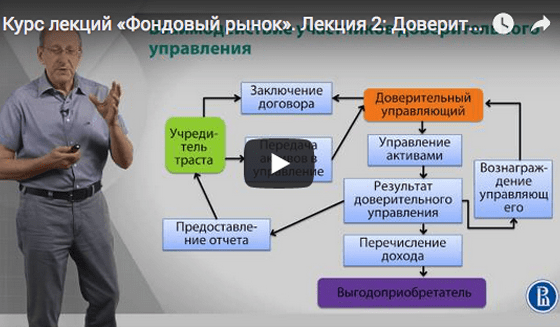

Участники трастовых отношений

С целью плодотворного использования объекта заключается

договор управления, в котором участвует собственник (учредитель), управляющий,

а также может быть указано третье лицо, которое будет получать доход от сделок.

Доверительным управляющим может быть назначено:

- лицо, зарегистрированное в качестве

предпринимателя; - коммерческая организация.

Человек, неоформленный, как ИП, а также некоммерческая организация, могут управлять имуществом только в случае, если оно перешло по наследству или принадлежит подопечному.

Кроме того, выступать в роли управляющей компании не может государственная организация.

Механизм и особенности доверительного управления

Многие компании предоставляют услуги доверительного управления, но выбирая подходящего посредника, рекомендую обращать внимание на:

- опыт работы в этой категории;

- отзывы в сети;

- успешность операций;

- тарифы и комиссии на сотрудничество.

Изначально ДУ представляло собой прямую передачу денег инвестором посреднику с опытом работы на определенных условиях: например, комиссия за услуги была постоянной или изменялась в зависимости от прибыли. Затем финансовые организации включили метод в работу: например, сбербанк в управлении активами предлагает работу успешной команды, которая в основном настроена на пиф и предлагает этот способ частным клиентам. Со временем подключились брокеры. На рынке Форекс способы немного другие.

Копирование сделок трейдеров

Брокер в рамках своих услуг предлагает инвестору скопировать определенную стратегию. Много отзывов о работе такого типа именно у брокера «Альпари», который более 20 лет предоставляет услуги и имеет лицензии ЦБ.

Такой формат работы участники форекс клуб называют «получение сигналов», «копирование сигналов», «копирование стратегий». Часто трейдеры переименуются в провайдеров.

Инвестор заходит на страницу с рейтингом сигналов и может выбрать, как одного, так и несколько трейдеров, стратегии которого ему кажутся выгодными. Такая услуга не бесплатная. В среднем, в месяц каждому трейдеру надо заплатить 30 долларов за использование его опыта.

В рамках работы с «Альпари» в контексте доверительного управления необходимо через личный кабинет зарегистрироваться и на MQL5.community, затем подключить сервис в установленном торговом терминале МТ4 или МТ5.

ПАММ счета

Подписав договор, выбираете подходящего среди всех трейдеров

Рекомендую изначально оценить уровень и работы, приняв во внимание срок на рынке, количество успешных и отрицательных сделок, доходность, суммарный объем торгов. В этом случае работа с форекс-рынком без вложений не возможна: ведь надо инвестированные средства распределить между выбранными трейдерами

Такой тип доверительного управления считается одним из достаточно выгодных, и предварительно найти трейдеров можно изучив на специализированных площадках «Рейтинг Форекс брокеров». Плюс, что трейдер получает доступ только на осуществление операций, а не в ваш личный кабинет. В автоматическом режиме рассчитывается и распределяется прибыль, комиссии управляющего ПАММ-сервисом.

Сборные пулы для работы форекс советников (роботы)

Поскольку работа на Форекс-рынке практически не зависит от кризисных явлений, доступна для вложений и имеет одну из прозрачных отчетностей, направление для вложений популярное. За последние несколько лет увеличивается популярность к советникам — автоматизированным компьютерным сервисам, что позволяют инвестору получать прибыль от торговли, при этом не рисковать и самостоятельно не открывать сделки, вести учет и контроль всех операций; отзывы о некоторых достаточно положительные. Я могу лично познакомить вас с инструментом, поскольку проверила на себе — способ эффективный и доходный.

Инвестиции или сбережения?

Специалисты говорят – чтобы быть уверенным в будущем, нужно инвестировать 10% от своего дохода. Причем речь идет не о сбережениях в виде копилки или «заначки» под подушкой – суть инвестирования состоит в получении дохода от своих вложений. Дело в том, что инфляция с течением времени обесценивает средства в вашей кубышке: отложенные год назад десять тысяч рублей сегодня имеют гораздо меньшую «цену», чем на первоначальный момент. Например, при уровне инфляции в 5% они обесценятся на это значение.

Инвестирование помогает нивелировать отрицательное влияние инфляции и даже получить дополнительный доход: те же 10 тысяч, вложенные в активы, при грамотном управлении принесут от 6-8 до 50 и выше процентов дохода. Окончательное значение напрямую зависит от вида актива, в который вложены средств, его рискованности и доходности.

Физические лица могут инвестировать средства в разные активы:

- Недвижимость – один из наиболее стабильных активов со средней доходностью, получаемой от сдачи в аренду жилых или коммерческих помещений. Главный минус состоит в необходимости вкладывать значительные суммы средств, накопить которые большинству россиян практически нереально – при этом окупаются такие инвестиции только в долгосрочной перспективе. Доход можно считать пассивным, так кК его получение не требует больших вложений времени и знаний;

- Банковские депозиты – самый надежный и стабильный способ сохранить деньги. Однако доходность здесь едва перекрывает уровень инфляции, а значит, преумножить свои капиталы таким способом не получится. Суммы здесь могут быть как совсем небольшими, так и весьма значительными, а доходность фиксирована договором и не зависит от эффективности управления вашими средствами;

- Акции, облигации и другие ценные бумаги – один из самых доходных видов инвестиций (выбор удачного и быстро растущего инструмента может дать прибыль в размере десятков, то и сонет процентов к цене покупки), однако при этом довольно рискованный. При неверной стратегии, обвале рынка и т.п. инвестор рискует не только не получить доход, но и потерять первоначально вложенные средства за счет обесценивания акций. Такое инвестирование требует глубоких знаний, понимания структуры рынка и доступно далеко не всем, но при этом вложения могут быть совсем небольшими.

- Валюта – также популярный вид вложения средств. За счет колебания курсов инвестор может получать большие прибыли за короткий срок, но такие инструменты еще более рискованны, чем игра на фондовой бирже. Инвестировать можно, например, на рынке Форекс, выбирая пары валют и отслеживая котировки. Объем вложений зависит только от ваших возможностей, но риск потери средств достаточно велик.

Как мы видим, разнообразие инструментов инвестирования дает возможность выбрать фонд по своему вкусу, возможностям и доходности. Однако самые прибыльные активы (валюта, акции), которые могут значительно увеличить ваше состояние, относятся к высокорисковым, а управление ими требует специальных знаний и больших затрат времени. Если вы не являетесь профессионалом в этой области и боитесь потерь, но при этом хотите получать достойную прибыль, стоит задуматься об обращении к системе доверительного управления.

Как инвестировать в доверительное управление деньгами — пошаговая инструкция для новичков

Доверительное управление деньгами — процесс, состоящий из нескольких важных моментов. Чтобы инвестировать правильно, воспользуйтесь нашими советами.

Шаг 1. Выбираем управляющего

Выбор управляющего — самый важный шаг в процессе доверительного управления деньгами.

Советуем обратить внимание на:

- профессионализм трейдера;

- уровень просадки (для ПАММ-счетов);

- наличие системы клиентской поддержки;

- использование различных систем ввода/вывода денег;

- прозрачность схем инвестирования.

Шаг 2. Обсуждаем условия инвестирования

Профессиональный управляющий перед заключением договора в обязательном порядке обсуждает с инвестором основные моменты сотрудничества

Здесь важно понимать то, каким инвестором вы собираетесь стать: индивидуальным (располагаете более 200 тыс. руб.) или планируете участвовать в коллективном инвестировании (ПАММ-счета)

Обязательные к обсуждению условия инвестирования:

- предполагаемый срок инвестирования;

- ожидаемый доход от вложений;

- максимально допустимый уровень просадки;

- отношения инвестора к риску.

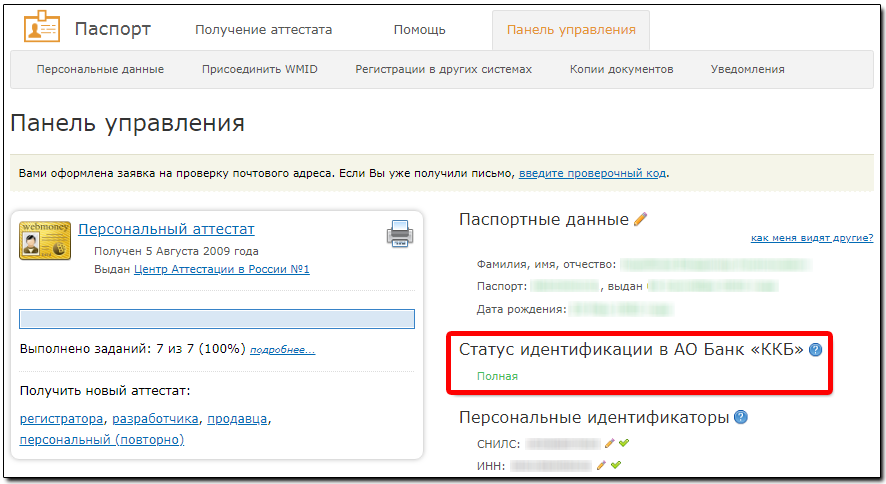

Шаг 3. Открываем торговый счет

Если вы индивидуальный инвестор (имеете в распоряжении более 200 тыс. руб.), то после того, как условия управления вашим капиталам оговорены, наступает черед открытия специального торгового счета у выбранного брокера.

После его открытия на указанную вами почту придет письмо с вашим логином, основным паролем и паролем инвестора.

Если мы говорим о доверительном управлении для инвесторов с небольшим капиталом, то наиболее популярный способ инвестирования таких сумм — ПАММ-счета. Средняя сумма начальных вложений — 100$.

Принцип работы ПАММ-счета можно рассмотреть на рисунке.

Подробнее о том, как работают ПАММ-счета, читайте в специальной публикации на сайте.

Шаг 4. Пополняем личный кошелек

Пополнить личный кошелек можно различными способами.

Пополнить личный кошелек можно различными способами (как наличными, так и безналичными).

Способы пополнения кошелька:

- с банковской карты;

- с помощью денежного перевода;

- через интернет-банк;

- электронными деньгами (Яндекс-деньги, WebMoney и т.п.);

- наличными, через банковский терминал.

Будьте внимательны – возможны комиссии!

После зачисления ваших средств в систему вашей УК или на счет вашего доверительного управляющего понадобится еще некоторое время (до 1 дня) для их внутренней обработки, после чего они поступят в управление.

Шаг 5. Заключаем договор

Выбрав компанию или управляющего для своего капитала, обсудив основные условия сотрудничества, заключите договор на доверительное управление.

Договор ДУ включает в себя: сумму инвестиций, срок инвестирования, обязанности и права инвестора и управляющей компании. Договор ДУ заключается на срок не более 5 лет.

Вы можете ознакомиться с образцом договора на ДУ с трейдером и образцом договора с банком на ДУ деньгами.

Шаг 6. Передаем управление трейдеру

Договор заключен, счет пополнен — можно передавать основной пароль для доступа к счету через терминал системы (в случае, если вы индивидуальный инвестор).

В случае, если вы инвестируете в ПАММ-счета, то трейдер начинает управление активами (вашими деньгами) сразу после их поступления на счет на условиях заключенного договора.

Шаг 7. Выплачиваем вознаграждение управляющему

Величина вознаграждения определяется управляющим и прописывается в договоре. При индивидуальном ДУ она может состоять из двух частей — платы за управление и премии за успех.

При ДУ в пулах вознаграждение — это фиксированный процент, который зависит от величины вложенного капитала и условий инвестирования.

При всей кажущейся простоте процесса передачи денег в доверительное управление может случиться, что вам понадобится профессиональная юридическая помощь. Советуем в этом случае обзавестись надежным партнером — таким, например, как ресурс Правовед.ru.

Правовед — компания, оказывающая круглосуточную юридическую помощь в режиме онлайн через сайт или по многоканальным телефонам на всей территории РФ.

Несмотря на то, что Правовед.ru коммерческая компания, значительное количество консультаций предоставляется бесплатно. Клиентами компании стали уже более 1 млн человек.

На сервисе компании зарегистрированы 16 693 высококлассных юриста с опытом работы каждого более 12 лет. На Правовед.ru вы можете выбрать профессионала любой специализации, произвести отбор по конкретному городу. Такая возможность позволяет оптимизировать поиск, экономит время.

Не откладывайте решение своих проблем, обращайтесь на сайт Правовед, консультируйтесь по телефонам, указанным ниже.

Напоминаем, что можно скачать мобильное приложение Правовед и тогда консультации профессиональных юристов будут под рукой в любом месте.

В чем преимущество брокерского счета для обычного человека

Открытие брокерского счета интересует всё больше людей. Стандартные банковские вклады, несмотря на безопасность, не приносят достаточно прибыли инвесторам. Из основных преимуществ инвестиций через брокера выделим:

Возможность покупки ценных бумаг и акций таких мировых игроков, как Google, Amazon, Facebook, а также доступ к российским компаниям, включая “Лукойл”, “Магнит”, Сбербанк, X5 Retail Group и другие. После инвестирования человек получает право на дивиденды и регулярный пассивный доход, а также возможность заработка на повышении стоимости акций.

Брокерский счет является альтернативой банковским вкладам. Средняя годовая ставка в финансовых организациях лишь незначительно покрывает уровень инфляции

Важно понимать, что на уровень прибыли влияет политическая ситуация в мире, финансовые показатели и соответствие результатов деятельности ожиданиям аналитиков.

Высокая ликвидность активов (т. е

возможность быстро продать актив) – покупка акций таких известных компаний, как “Газпром”, “Сибнефть”, Сбербанк исключает проблемы с их последующей реализацией по рыночной цене.

Источник дополнительного дохода – компании выплачивают дивиденды инвесторам в зависимости от финансовых результатов. Когда у человека скапливается большое количество акций, дивиденды обеспечивают стабильный пассивный доход.

Правила доверительного управления

Все особенности взаимоотношения между владельцем имущества и управляющим регулируются заключенным между ними договором и описаны в правилах доверительного управления. В частности, в договоре прописываются следующие условия:

- Объем, состав или сумма передаваемых активов от владельца к управляющему.

- Официальный данные об владельце имущества и доверительном управляющем, который принимает активы.

- Объем вознаграждения управляющему за проделанную работу (фиксированная сумма или процент от доходности).

- Особенности, стратегии, принципы управления доверенными активами. Другими словами – тактика действий управляющего по отношению к врученному в управление имуществу.

- Длительность действия заключенного договора.

- Неустойка за невыполнение условия, прописанных договором.

Доверительное управление

Доверительной управление предлагает ту же инвестиционную деятельность, но с минимальными рисками, ведь подобные взаимоотношения имеют официальную регистрацию и руководствуются буквой закона. Что же это за диковинный способ добычи пассивной прибыли и в чем его особенность — далее в статье.

Говоря о ДУ необходимо сразу обозначить, что это довольно широкое понятие, которое может включать в себя различные инвестиции в широкий круг объектов. При этом, изначально доверительное управление как таковое существовало только «на земле», а уже с техническим и общественным прогрессом деловые взаимоотношения такого вида перебрались в онлайн-плоскость, преобразившись в инвестиции онлайн

Поэтому все чаще мы слышим о различных инвестиционных инструментах и обращаем на них внимание, но всегда от активных действий остерегает страх перед такими неизведанными махинациями, обусловленный риском потерять свои сбережения

Доверительное управление — акт передачи личных активов в виде любых материальных ценностей третьим лицам с целью получения выгоды.

Говоря простым, обывательским языком, ДУ — передача своих средств (не важно деньги это, дом или бизнес) тем, кто в отличие от вас может эти деньги приумножить, а вы лишь получите свою выгоду, не будучи вовлеченным в процесс. При этом стоит различать, что, как и материальные ценности могут быль самыми разными, так и сфера их применения может быть какой-угодно, а лицо выступающее доверительным управляющим может и вовсе быть отдельным государством или вашим соседом, который решил преуспеть и подзаработать

За примерами далеко ходить не нужно. Все мы знаем что такое банк, и что данная организация принимает средства на депозиты, выплачивая проценты.

Так вот, создать банковский вклад — это также передача средств в управление организации, которая пустит их в оборот, получит прибыль и часть ее разделит с вами. Как видите, доверительное управление является вполне вхожим в нашу жизнь и более того, вполне законным явлением, которое регулируется Гражданским кодексом. Стоит отметить и то, что доверительное управление имеет много выгод и прибегают к нему по трем основным причинам: из-за недостатка времени, знаний или невозможности самому выполнять какие-либо действия для получения прибыли. При этом увеличивать свой капитал путем вовлечения его в доверительное управление могут как отдельные лица, так и юридические организации.

Классификация доверительного управления

В зависимости от характера взаимоотношений между владельцем активов и экспертом, доверительное управление можно разделить на несколько видов:

- Полное ДУ — предусматривает передачу всех активов в управление управляющему, который несет ответственность за принятое имущество. Но тут есть нюанс — в случае отсутствия прибыли, убыточности инвестиционных операций, владелец имущества не может требовать возмещения убытков от управляющего, т.к. для этого потребуется доказать умышленное нанесение вреда.

- ДУ по согласованию — этот вид управления активами предусматривает получение профессиональных рекомендаций по инвестированию средств. Главный момент при управлении активами по согласованию заключается в том, что окончательное решение всегда остается за владельцем активов.

- ДУ по приказу — данный тип управления предусматривает управление капиталом по согласованию с инвестором, при этом управляющий финансами самостоятельно не имеет права принимать решения.

Ценные бумаги

Доверительное управление акциями может осуществлять только

брокерская компания. Получив активы от владельца, брокер помещает их в

депозитарий банка и следит за колебаниями на фондовом рынке. Оценив обстановку,

управляющий разрабатывает стратегию для прибыльного инвестирования с учетом

возможных рисков.

При заключении соглашения о трастовом взаимодействии, в

договоре указывается:

- число акций и стоимость их в денежном эквиваленте;

- сколько брокер будет работать с ценными бумагами;

- условия расторжения соглашения;

- обязанности брокера;

- размер гонорара управляющего.

В дополнение к договору составляется инвестиционная декларация, в которой указывается прогноз на прибыль и возможные риски. Владельцу акций следует серьезно отнестись к составлению договора, который регламентирует работу брокерской организации период доверительного управления.

Кроме того, чтобы инвестиционная деятельность была успешной, нужно в первую очередь обратить внимание на профессионализм брокера, так как именно его компетенция влияет на уровень доходности

А можно о налоговых льготах поподробнее?

По словам Николая Титова, в зависимости от налоговой составляющей иногда принято говорить о двух типах ИИС – А и Б. Но данная классификация некорректна, так как в законодательстве не говорится о разновидностях индивидуальных инвестиционных счетов. Правильнее выделять типы налоговых вычетов, которые могут быть применены к ИИС, – от внесенных на счет денежных средств и от полученной прибыли при размещении активов на ИИС.

Подробнее о налоговых льготах рассказал адвокат, управляющий партнер КА «AKP Best Advice» Максим Первунин.

- Вычет от внесенной на счет суммы: при внесении на ИИС ежегодно до 400 тыс. руб. можно вернуть часть ранее уплаченного государству НДФЛ – до 52 тыс. руб. в год. Но только при условии, что ИИС не будет закрываться в течение 3 лет.

- Вычет от прибыли: при закрытии ИИС по истечении не менее 3 лет НДФЛ с суммы прибыли не уплачивается.

Вычет от внесенной на счет суммы может быть получен, только если ранее был уплачен НДФЛ, например при официальной заработной плате. Вычетом от прибыли могут воспользоваться даже те, кто НДФЛ не платил. Он пригодится нетрудоустроенным гражданам (пенсионерам, студентам и т.д.).

По словам Максима Первунина, получить инвестиционный налоговый вычет от внесенной суммы несложно. Заполните налоговую декларацию по форме 3-НДФЛ – это можно сделать в личном кабинете налогоплательщика на сайте ФНС nalog.ru. Приложите к декларации справки по форме 2-НДФЛ, которые можно получить в личном кабинете налогоплательщика или у работодателя. Также понадобятся копии документов, подтверждающих право на налоговый вычет, – в зависимости от вашей ситуации: договор на ведение ИИС, договор о брокерском обслуживании / доверительном управлении или заявление о присоединении к договору брокерского обслуживания. Еще нужно будет приложить копии документов, подтверждающих факт зачисления денежных средств на ИИС, – это может быть платежное поручение в случае перевода денежных средств с банковского счета; приходно-кассовый ордер, если средства вносились наличными; поручение на зачисление средств вместе с отчетом брокера о проведении операции, если они переводились с другого счета, открытого брокером / управляющей компанией. Вместе с декларацией и копиями документов подайте заявление на возврат НДФЛ.

Получить инвестиционный налоговый вычет от прибыли также не составит труда. Возьмите в налоговой две справки (можно через личный кабинет налогоплательщика): справку, подтверждающую, что вы ранее не пользовались правом на получение вычета от внесенной на счет суммы, и справку о том, что в течение срока действия договора на ведение ИИС вы не заключали аналогичные договоры. Эти справки предоставляются брокеру. Получив их, он не станет удерживать НДФЛ.

Раскрытие основных понятий

ЦБ — один из финансовых инструментов рынка. Чтобы получать выгоду от покупки ЦБ, необходимо понимать основные процедуры, происходящие на финансовом рынке. Такими знаниями обладают эксперты в сфере инвестирования.

Основные принципы управления

Чтобы не потерять собственный капитал и получать высокий доход от операций с ценными бумагами, его необходимо доверять профессиональным игрокам инвестиционного рынка. Опытный управляющий способен подобрать прибыльную стратегию независимо от рыночной ситуации при любых изменениях.

Чтобы не потерять собственный капитал и получать высокий доход от операций с ценными бумагами, его необходимо доверять профессиональным игрокам инвестиционного рынка. Опытный управляющий способен подобрать прибыльную стратегию независимо от рыночной ситуации при любых изменениях.

Варианты стратегий инвестирования в ЦБ:

- Агрессивная. Позволяет получать мгновенную прибыль от резкого колебания цены актива. Но существует большой риск потерять денежные средства.

- Консервативная. Это самый распространенный вариант инвестирования. Операции осуществляются с долговыми обязательствами проверенных надежных эмитентов. Стратегия менее рискованная, но и доходы минимальные.

- Пассивная (умеренная). Денежные средства вкладываются на долгосрочный период. Инвестиционный портфель (ранее мы рассматривали что это в ПАММ-инвестировании) состоит из высоколиквидных обязательств, при этом процентная ставка низкая.

- Структурная. Инвестиционный портфель формируется из нескольких видов ценных активов с разной ликвидностью, сроком погашения, предполагаемой прибылью. Управляющий в этом случае распределяет капитал так, чтобы возможные убытки от одних активов перекрывала прибыль от других.

- Индивидуальная. В создании портфеля с инвестициями активно участвует учредитель и управляющий. Эта стратегия разработана для краткосрочных рыночных колебаний. В этом случае можно получать прибыль за короткий период.

При самостоятельном управлении ЦБ специалисты рекомендуют тщательно разрабатывать свою инвестиционную систему, при этом используя одновременно несколько разных проверенных стратегий.

Цели и этапы управления

Независимо от того, самостоятельно формирует инвестиционный портфель владелец капитала или передает его профессиональному финансисту, главная цель — извлечение прибыли. Для выполнения этой задачи применяются разные технические возможности, стратегии. При работе с капиталом управляющий максимально соблюдает интересы вкладчика.

Цели, которых достигает управляющий при грамотном создании инвестиционного портфеля:

- Тело вклада увеличивается на размер прибыли, полученной от операции с ценным активом.

- Извлечение максимально возможного дохода от инвестирования в ЦБ.

- Сформированный портфель обладает инвестиционной направленностью.

Невозможно единовременно создать портфель с ЦБ, так как на рынке постоянно происходят изменения. На любом этапе торгов имеющийся актив может стать неактуальным.

Инвестор при передаче собственного капитала в управление наделяет управляющего полномочиями, которые фиксируются в договоре доверительного управления ценными бумагами.

Инвестор при передаче собственного капитала в управление наделяет управляющего полномочиями, которые фиксируются в договоре доверительного управления ценными бумагами.

Основные этапы инвестирования:

- Установление задач, типа инвестиционного портфеля.

- Подбор стратегии.

- Мониторинг ценных документов, создание портфеля.

- Анализ доходности комплекта финансовых активов.

- Пересмотр ЦБ, которые есть в наличии.

Чтобы стабильно получать доход от собственных инвестиций, необходимо создавать портфель на основании перечисленных этапов инвестиционной деятельности.

Законодательное регулирование

На территории РФ все операции с ценными бумагами регулируются федеральным законодательством:

- ФЗ №39 — 24.04.96 — «О рынке ЦБ».

- ФЗ №46 — 05.03.99 — «О защите прав и законных интересов инвесторов на рынке ЦБ».

- ФЗ №224 — 27.07.2010 — «О противодействии неправомерному использованию инсайдерской информации и манипулированию рынком и о внесении изменений в отдельные законодательные акты Российской Федерации».

Это основные законодательные акты, которые дополняют прочие федеральные указы, постановления, письма, нормы и инструкции.

Виды

Классификация доверительного управления проводится по

характеру отношений между собственником и наемным специалистом:

Полное

При данной форме соглашения собственность передается управляющему, который получает все полномочия на распоряжение ею. Он несет ответственность за переданное имущество, но и не отвечает за отсутствие дохода или убыточность трастовой деятельности.

При уменьшении количества активов, учредитель не сможет выразить недовольство и потребовать возмещения издержек. Для этого нужно доказать умышленное нанесение вреда, что сделать практически невозможно.

Управление по согласованию

В этом случае специалист по управлению осуществляет

консультативную деятельность, высказывая советы, что нужно сделать в той или

иной ситуации. Причем выбор остается за собственником активов, так же, как и

ответственность за результат.

По приказу

Посредник управляет имуществом по согласованию с учредителем. Любые действия являются исполнением воли собственника. Самостоятельно принимать решения он не имеет права.

Дополнительная дифференциация происходит по объекту соглашения:

- Владелец, располагающий крупной денежной суммой,

может передать ее в управляющую компанию с целью прироста капитала. - Задачей наемного специалиста может стать продажа

и покупка ценных бумаг на фондовом рынке. - Объектом доверительного соглашения становятся

объекты недвижимого имущества. - Учредитель может передать имеющиеся у него

активы: транспортные средства, оборудование и другое. - Интеллектуальная собственность также может

использоваться для извлечения выгоды.

Есть ли в России хорошее ДУ

Как ни странно, есть. С одним маленьким уточнением: управляющим становится сотрудник фирмы (от коммерческого или финансового директора до целого отдела). Собственнику выгодно платить зарплату, нагружая работников обязанностями и перекладывая на них риски. В этом случае требование лицензирования деятельности можно обойти.

На мировом рынке работают трастовые фонды, готовые от имени клиента заключать сделки. У нас под пышным названием часто скрывается финансовая пирамида. Сами подумайте: хорошему специалисту выгоднее быть брокером, а офисный планктон как умеет, так и работает.

Порядок доверительного управления

Этапы учреждения доверительного управления:

- Выбор актива.

- Выбор формы.

- Выбор управляющей компании.

- Заключение договора.

- Контроль за результатами управления.

На первом этапе доверитель должен определить, какой актив будет передан управляющему. Это могут быть деньги или имущество (недвижимость, ценные бумаги и т. д.).

Форма зависит от вида актива. Ценные бумаги и деньги могут быть переданы в коллективное или индивидуальное управление. Как правило, компания передает определенную денежную сумму управляющему, который осуществляет вложение в различные финансовые инструменты либо другие ценности в зависимости от выбранной стратегии инвестирования.

Отдельно управлять активами на сумму в 50 тыс. руб. не выгодно. Большая часть прибыли уйдет на покрытие издержек: формирование стратегии, выплату зарплаты сотрудников, налоги и т. д. Обычно для передачи активов в индивидуальное управление их сумма должна быть не менее 1-1,5 млн рублей.

Доверяя активы, собственник должен быть уверен, что получит их назад и заработает дополнительную прибыль

При выборе доверительного управляющего нужно обратить внимание на 4 фактора:

Продолжительность работы компании на рынке. Чем дольше, тем больше возможностей оценить качество работы.

Деловая репутация. Отзывы клиентов помогут составить объективную картину. Нужно помнить, что любая оценка субъективна. Не стоит принимать решения, основываясь исключительно на мнении других людей.

Потенциальная прибыль

Важно соблюсти разумное сочетание риск-доходность. Доверитель должен руководствоваться правилом: чем больше обещанный доход, тем выше уровень потенциального риска.

Принимая решение, предпочтение стоит отдавать крупным компаниям, регулярно публикующими отчетность в открытых источниках, таким как Сбербанк (одним из ПИФов компании «Сбербанк Управление Активами» является «Фонд перспективных облигаций»), «Альфа-Капитал», ВТБ и т. д.

Порядок заключения договора доверительного управления регламентирован Гражданским кодексом. Законодательно определен перечень существенных условий, которые должны быть предусмотрены в соглашении:

- какое имущество передается;

- от кого (наименование или ФИО);

- стоимость услуг управляющего;

- период, в течение которого активы будут находиться в управлении.

Идеальный вариант, если договором предусмотрена периодичность предоставления отчетности. Нельзя просто передать актив и забыть о нем. Управляющие компании – профессионалы в своей области, но они тоже ошибаются и иногда несут большие убытки. Поэтому собственник должен постоянно контролировать процесс. Это позволит ему вовремя принять необходимые меры и не потерять свои деньги.