Что такое доверительное управление (ду)

Содержание:

- Каким бывает управление активами — ТОП основных видов

- Инвестиции или сбережения?

- Доверительное управление

- Как инвестировать в доверительное управление деньгами — пошаговая инструкция для новичков

- Доверительный характер управления акциями с помощью траста

- Процедура передачи средств в доверительное управление

- Что это такое и зачем нужно

- Как передать акции родственнику

- Имущество

- Юридическая характеристика механизма

- Варианты сотрудничества при доверительном управлении — три варианта

- Стоит ли пользоваться услугами доверительного управления

Каким бывает управление активами — ТОП основных видов

Существует несколько классификаций, которые, как правило, показывают, каким бывает управление активами в зависимости от основного объекта, который отдаётся в пользование. Если ранее, по сути, это были только деньги, то со временем список значительно увеличился. Уточню, что наиболее часто выбирают именно доверительное управление, как комплексную профессиональную систему. Говоря о ней, различают такие виды управления:

- активами, которые имеются на текущий момент;

- нематериальными активами;

- средствами оборота;

- ликвидными активами, которые со временем становятся факторами производства;

- фиксированными активами.

Базовая цель такой деятельности — уменьшение пассивов и получение максимально большой прибыли для своего клиента.

Доверительное управление капиталом

Используют не только физические лица, но еще фирмы и большие корпорации. Плюс в том, что самостоятельно не надо постоянно вести учет и контроль, выбирать ликвидные инструменты для вложений, сравнивать прибыль и расходы

Но перед тем, как найти фирму или частного эксперта, который будет осуществлять управление активами, стоит обратить внимание на его опыт, репутацию, возможно, узнать о сотрудничестве с другими лицами или фирмами. Разумеется, финансовые условия (зарплата или размер комиссий) также достаточно важны

Доверительное управление ценными бумагами

В одном из своих материалов я уже говорила, что инвестиционный портфель в глобальном понимании слова состоит, в том числе, и из ценных бумаг: акций, облигаций. Как правило, чтобы ими управлять и первоначально их купить, выбирают брокеров, а потом, чтобы работать, проверенных финансовых помощников или консультантов. Какие же решения в управлении ценными бумагами они могут принимать?

- О покупке.

- О продажи по более выгодному курсу.

- О стратегии работы: наращивания портфеля с целью получения дивидендов или же для быстрой дальнейшей реализации.

Доверительное управление бизнесом

В этом случае помощь комплексная, и включает не только управление денежными потоками, но еще полный контроль над всеми процессами бизнеса, начиная от производства, закупок и заканчивая финальной стадией реализации. Выбирают этот вариант как в случае, когда бизнес запущен, стабильно держится на плаву, но в силу тех или иных причин у владельца нет времени и желания им заниматься, либо же, когда дело только на старте и стоит задача вывести его в топ-позицию.

Доверительное управление недвижимостью

Когда вы составляете инвестиционный план, то одной из статей доходов может быть коммерческая или жилая недвижимость. Если она разбросана по разным городам, то сложно контролировать каждую из них, тем более, если выбираете активный способ жизни и путешествуете по миру. Для этого недвижимость отдается в управление фирме или лицу за определенную плату, и они обеспечивают сдачу ее в аренду, а вы получаете свою выгоду. Некоторые компании за рубежом во время реализации недвижимости параллельно предлагают такие услуги: вы покупаете апартаменты, например, в Грузии, живете в них только летом, а все остальное время фирма сдает их в аренду и ваш профит увеличивается.

Доверительное управление на Форекс

Популярный инструмент для вложения денег и, пожалуй, лидером в этом является компания Альпари, которая на рынке аналогичных услуг более 19 лет. Вы передаете деньги в управление компании, самостоятельно или с помощью эксперта выбираете трейдера, который открывает сделки. Чем больше предложений среди инструментов — тем повышается диверсификация (а у этой компании их 75). Доверительное управление на Форекс-рынке обеспечивается брокерами.

Инвестиции или сбережения?

Специалисты говорят – чтобы быть уверенным в будущем, нужно инвестировать 10% от своего дохода. Причем речь идет не о сбережениях в виде копилки или «заначки» под подушкой – суть инвестирования состоит в получении дохода от своих вложений. Дело в том, что инфляция с течением времени обесценивает средства в вашей кубышке: отложенные год назад десять тысяч рублей сегодня имеют гораздо меньшую «цену», чем на первоначальный момент. Например, при уровне инфляции в 5% они обесценятся на это значение.

Инвестирование помогает нивелировать отрицательное влияние инфляции и даже получить дополнительный доход: те же 10 тысяч, вложенные в активы, при грамотном управлении принесут от 6-8 до 50 и выше процентов дохода. Окончательное значение напрямую зависит от вида актива, в который вложены средств, его рискованности и доходности.

Физические лица могут инвестировать средства в разные активы:

- Недвижимость – один из наиболее стабильных активов со средней доходностью, получаемой от сдачи в аренду жилых или коммерческих помещений. Главный минус состоит в необходимости вкладывать значительные суммы средств, накопить которые большинству россиян практически нереально – при этом окупаются такие инвестиции только в долгосрочной перспективе. Доход можно считать пассивным, так кК его получение не требует больших вложений времени и знаний;

- Банковские депозиты – самый надежный и стабильный способ сохранить деньги. Однако доходность здесь едва перекрывает уровень инфляции, а значит, преумножить свои капиталы таким способом не получится. Суммы здесь могут быть как совсем небольшими, так и весьма значительными, а доходность фиксирована договором и не зависит от эффективности управления вашими средствами;

- Акции, облигации и другие ценные бумаги – один из самых доходных видов инвестиций (выбор удачного и быстро растущего инструмента может дать прибыль в размере десятков, то и сонет процентов к цене покупки), однако при этом довольно рискованный. При неверной стратегии, обвале рынка и т.п. инвестор рискует не только не получить доход, но и потерять первоначально вложенные средства за счет обесценивания акций. Такое инвестирование требует глубоких знаний, понимания структуры рынка и доступно далеко не всем, но при этом вложения могут быть совсем небольшими.

- Валюта – также популярный вид вложения средств. За счет колебания курсов инвестор может получать большие прибыли за короткий срок, но такие инструменты еще более рискованны, чем игра на фондовой бирже. Инвестировать можно, например, на рынке Форекс, выбирая пары валют и отслеживая котировки. Объем вложений зависит только от ваших возможностей, но риск потери средств достаточно велик.

Как мы видим, разнообразие инструментов инвестирования дает возможность выбрать фонд по своему вкусу, возможностям и доходности. Однако самые прибыльные активы (валюта, акции), которые могут значительно увеличить ваше состояние, относятся к высокорисковым, а управление ими требует специальных знаний и больших затрат времени. Если вы не являетесь профессионалом в этой области и боитесь потерь, но при этом хотите получать достойную прибыль, стоит задуматься об обращении к системе доверительного управления.

Доверительное управление

Доверительное управление ценными бумагами заключается в следующем: прибыль, полученная в результате инвестиционной деятельности с ЦБ, не остается у управляющего для дальнейших вложений. Она переводится на личный счет владельца денежных активов, если договорным соглашением не предусмотрены иные действия.

Достоинства

Предоставление собственного капитала в управление с целью извлечения прибыли имеет следующие преимущества:

Предоставление собственного капитала в управление с целью извлечения прибыли имеет следующие преимущества:

- Владельцу денежных средств не нужно иметь знания и опыт в сфере инвестирования. Он заключает с профессиональным управляющим соглашение, на основании которого наделяет его следующими полномочиями: заключать с ценными активами сделки от своего имени, подбирать торговую стратегию, анализировать РЦБ и прочими.

- Очевидный результат управления. Инвестору предоставляются сведения обо всех заключенных контрактах с ЦБ, их результатах. Т.е. владельцу портфеля всегда понятна экономическая выгода, получаемая от администрирования.

- Спорные моменты сразу оговариваются сторонами и фиксируются в договоре. Соответственно, управляющий точно знает, какие допускаются риски при выполнении инвестиционных операций.

- Доходы при передаче капитала в ДУ обычно намного больше, чем при открытии банковского депозита на такую же сумму.

Чаще всего инвестиционный портфель предоставляется в ДУ по договору на 5 лет.

Модели управления

Форму распоряжения ЦБ определяет учредитель во время заключения контракта.

3 основных вида инвестиционных моделей ДУ:

- Полное управление ценными бумагами. Управляющий получает полную свободу действий на рынке ценных бумаг без их согласования с инвестором.

- ДУ инвестиционным портфелем по приказу. Владелец капитала дает распоряжения управляющему на использование активов.

- ДУ по соглашению. В этом случае управляющий может заключать сделки с денежными бумагами только после получения письменного или устного согласия владельца капитала.

Как передать бумаги в доверительное управление

Отношения владельца капитала и управляющего начинаются после подписания между ними договора доверительного управления . Инвестор становится клиентом физического лица или юридической организации, которых согласно договору он наделяет полномочиями осуществлять операции со своими ценными активами.

Денежные документы, передаваемые управляющему, указываются в соглашении отдельным списком. Перед подписанием документа доверитель тщательно анализирует возможные риски и подбирает торговые стратегии.

Как инвестировать в доверительное управление деньгами — пошаговая инструкция для новичков

Доверительное управление деньгами — процесс, состоящий из нескольких важных моментов. Чтобы инвестировать правильно, воспользуйтесь нашими советами.

Шаг 1. Выбираем управляющего

Выбор управляющего — самый важный шаг в процессе доверительного управления деньгами.

Советуем обратить внимание на:

- профессионализм трейдера;

- уровень просадки (для ПАММ-счетов);

- наличие системы клиентской поддержки;

- использование различных систем ввода/вывода денег;

- прозрачность схем инвестирования.

Шаг 2. Обсуждаем условия инвестирования

Профессиональный управляющий перед заключением договора в обязательном порядке обсуждает с инвестором основные моменты сотрудничества

Здесь важно понимать то, каким инвестором вы собираетесь стать: индивидуальным (располагаете более 200 тыс. руб.) или планируете участвовать в коллективном инвестировании (ПАММ-счета)

Обязательные к обсуждению условия инвестирования:

- предполагаемый срок инвестирования;

- ожидаемый доход от вложений;

- максимально допустимый уровень просадки;

- отношения инвестора к риску.

Шаг 3. Открываем торговый счет

Если вы индивидуальный инвестор (имеете в распоряжении более 200 тыс. руб.), то после того, как условия управления вашим капиталам оговорены, наступает черед открытия специального торгового счета у выбранного брокера.

После его открытия на указанную вами почту придет письмо с вашим логином, основным паролем и паролем инвестора.

Если мы говорим о доверительном управлении для инвесторов с небольшим капиталом, то наиболее популярный способ инвестирования таких сумм — ПАММ-счета. Средняя сумма начальных вложений — 100$.

Принцип работы ПАММ-счета можно рассмотреть на рисунке.

Подробнее о том, как работают ПАММ-счета, читайте в специальной публикации на сайте.

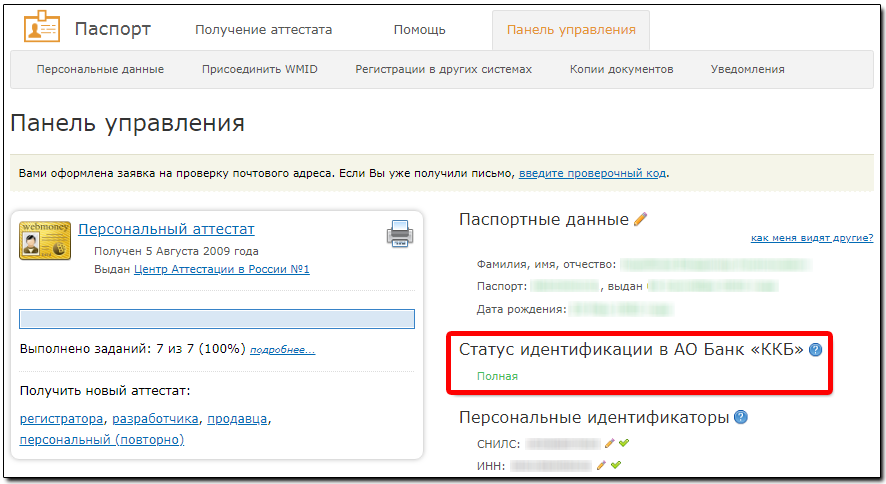

Шаг 4. Пополняем личный кошелек

Пополнить личный кошелек можно различными способами.

Пополнить личный кошелек можно различными способами (как наличными, так и безналичными).

Способы пополнения кошелька:

- с банковской карты;

- с помощью денежного перевода;

- через интернет-банк;

- электронными деньгами (Яндекс-деньги, WebMoney и т.п.);

- наличными, через банковский терминал.

Будьте внимательны – возможны комиссии!

После зачисления ваших средств в систему вашей УК или на счет вашего доверительного управляющего понадобится еще некоторое время (до 1 дня) для их внутренней обработки, после чего они поступят в управление.

Шаг 5. Заключаем договор

Выбрав компанию или управляющего для своего капитала, обсудив основные условия сотрудничества, заключите договор на доверительное управление.

Договор ДУ включает в себя: сумму инвестиций, срок инвестирования, обязанности и права инвестора и управляющей компании. Договор ДУ заключается на срок не более 5 лет.

Вы можете ознакомиться с образцом договора на ДУ с трейдером и образцом договора с банком на ДУ деньгами.

Шаг 6. Передаем управление трейдеру

Договор заключен, счет пополнен — можно передавать основной пароль для доступа к счету через терминал системы (в случае, если вы индивидуальный инвестор).

В случае, если вы инвестируете в ПАММ-счета, то трейдер начинает управление активами (вашими деньгами) сразу после их поступления на счет на условиях заключенного договора.

Шаг 7. Выплачиваем вознаграждение управляющему

Величина вознаграждения определяется управляющим и прописывается в договоре. При индивидуальном ДУ она может состоять из двух частей — платы за управление и премии за успех.

При ДУ в пулах вознаграждение — это фиксированный процент, который зависит от величины вложенного капитала и условий инвестирования.

При всей кажущейся простоте процесса передачи денег в доверительное управление может случиться, что вам понадобится профессиональная юридическая помощь. Советуем в этом случае обзавестись надежным партнером — таким, например, как ресурс Правовед.ru.

Правовед — компания, оказывающая круглосуточную юридическую помощь в режиме онлайн через сайт или по многоканальным телефонам на всей территории РФ.

Несмотря на то, что Правовед.ru коммерческая компания, значительное количество консультаций предоставляется бесплатно. Клиентами компании стали уже более 1 млн человек.

На сервисе компании зарегистрированы 16 693 высококлассных юриста с опытом работы каждого более 12 лет. На Правовед.ru вы можете выбрать профессионала любой специализации, произвести отбор по конкретному городу. Такая возможность позволяет оптимизировать поиск, экономит время.

Не откладывайте решение своих проблем, обращайтесь на сайт Правовед, консультируйтесь по телефонам, указанным ниже.

Напоминаем, что можно скачать мобильное приложение Правовед и тогда консультации профессиональных юристов будут под рукой в любом месте.

Доверительный характер управления акциями с помощью траста

На Западе доверительное управление с использованием траста отличается от подобных функций в России. Подобное управление, имеющее доверительный характер, в нашей стране сложнее и многограннее. Начнем с того, что учредитель при передаче ценных бумаг или другого имущества в траст теряет право собственности на него, но его не приобретает в полной мере и управляющий, осуществляющий доверительное управление. Фактически получается, что, осуществляя доверительное управление, он может только распоряжаться имуществом согласно договору траста. Существует также третья сторона сделки — выгодоприобретатели или бенефициары, получающие прибыль от акций. И это не говоря уже об особенном юридическом оформлении данного вида имущества, т. е. самого траста.

В нашей стране передачи прав собственности не происходит – разместив свои доходные бумаги в траст, т. е. в доверительное управление, вы остаетесь их собственником.

Представим, что в вашей собственности – ценные бумаги (акции) компании Coca-Cola на сумму 10 млн. долларов. И вы выбираете эффективный способ защиты своих активов, налоговой оптимизации и планирования передачи накоплений наследникам. Вы передаете доходные бумаги в доверительное управление: помещаете этот пакет акций в траст, находящийся под контролем доверенного лица – trustee. Одновременно вы можете, например, оговорить, что дивиденды от акций или других ценных бумаг должны ежегодно перечисляться равными долями вашим детям. А в случае вашего ухода из жизни договор управления предусматривает, что принадлежащие вам доходные бумаги будут проданы. Так, к примеру, 50% акций распределятся между назначенными вами бенефициарами в установленных пропорциях, а другие 50% ценных бумаг будут перечислены, скажем, в благотворительный фонд вашего имени.

Это весьма упрощенный пример использования траста, и для иллюстрации был взят только один вид ценных бумаг. Но если вы действительно захотите воспользоваться такой формой доверительного управления доходными акциями (независимо от их количества), то наши специалисты все объяснят, ответят на ваши вопросы и организуют самый надежный траст.

Траст в том виде, в котором он существует в английском законодательстве, представляет собой отточенный веками, совершенный доверительный инструмент эффективного управления ценными бумагами.

Этот финансовый инструмент доверительного характера эффективен для решения множества задач, а именно:

- сохранения капитала от растраты наследниками, не имеющими представления о грамотном распоряжении финансами и ценными бумагами;

- снижения налогов;

- сохранения инкогнито владельца акций;

- совместного владения ценными бумагами и многих других.

Что касается финансового управления, имеющего доверительный характер, то помещенные в траст активы могут приносить стабильный доход и вам, и вашим детям, и внукам. Мы осуществляем доверительное управление, опираясь на английское законодательство и опыт его многовекового использования.

Процедура передачи средств в доверительное управление

При решении инвестора перейти на доверительное управление Форекс, необходимо решать этот вопрос поэтапно:

Управление капиталом на Форекс начинается с поиска управляющего. Им может стать как отдельный трейдер, так и целая группа трейдеров, работающая под одним именем.

На втором этапе управление капиталом Форекс обговаривают условия инвестирования, где в первую очередь обговаривают вознаграждение управляющего

Важно также обсудить максимальный лимит «просадки», по достижению которого торговля прекращается. Это обезопасит инвестора от существенной потери денежных средств

Этот вопрос очень важен, поскольку инвестиции в Форекс это всегда риск, который должен быть продуман до мелочей.

Когда все детали Форекс доверительного управления обговорены и прописаны в договоре, необходимо выбрать брокера, у которого будет обслуживаться ПАММ-счет. После открытия счета, инвестор получит логин и пароль для мониторинга торговых операций. Управляющий получит свои реквизиты на вход в торговый терминал, где будет производить торговые операции.

Далее, чтобы доверенному лицу начать торговлю, необходимо пополнить счет на сумму, которая изначально была обговорена, после чего управляющий может приступать к торговле.

Инвестору после прохождения предыдущих этапов остается только отслеживать деятельность управляющих и вовремя выплачивать вознаграждение.

Что это такое и зачем нужно

Данный вид договора получил свое регулирование в гражданском законодательстве. Это – довольно распространенный вид сделки, с помощью которого собственник передает определенное имущество доверительному управляющему, а последний осуществляет доверительное управление переданного ему имущества.

Данный вид договора получил свое регулирование в гражданском законодательстве. Это – довольно распространенный вид сделки, с помощью которого собственник передает определенное имущество доверительному управляющему, а последний осуществляет доверительное управление переданного ему имущества.

Коротко говоря, собственник денежных средств может передать их доверительному управляющего, который вместо него делает определенные инвестиции и обеспечивает получение собственником определенного дохода.

Если вы не знаете толк в инвестициях или не имеете достаточно свободного времени, чтобы распоряжаться своими денежными средствами, но в то же время хотите ежемесячно получать определенный доход, то доверительное управление деньгами – наилучшее решение.

В соответствии с действующим законодательством, договор доверительного управления может быть заключен на определенный срок, который не может превышать 5 лет. Таким образом максимальный срок заключения подобного договора – 5 лет. Конечно, по истечении данного срока стороны могут продлить его или заключить новый по тем же условиям.

Договор доверительного управления имеет несколько плюсов. В первую очередь, собственник денежных средств может предусмотреть определенные ограничения использования своего имущества. Например, в тексте договора могут быть предусмотрены те или иные направления, в которые доверительный управляющий не имеет права инвестировать.

Кроме того, собственник может предусмотреть выгодоприобретателя. В этом случае все доходы, полученные от доверительного управления, получает не сам собственник, а указанное им в качестве выгодоприобретателя лицо.

Еще одной особенностью данного договора является то, что деньги, переданные на доверительное управление, отражаются на отдельном балансе, и управляющий должен вести регистратуру каждой сделки, заключенной касательно переданных им денежных средств. Это дает возможность собственнику в любое время потребовать от управляющего тщательного отчета касательно направлений использования и инвестирования своих финансов.

Как передать акции родственнику

> > К сведению В судебной практике были случаи, когда договор дарения акций коммерческой организацией директору или иному работнику другой коммерческой организации признавался не противоречащим действующему законодательству, так как он совершен не в рамках предпринимательской деятельности. Независимо от того, является одаряемый работником юридического лица, совершившего дарение акций или нет, организация-даритель, как налоговый агент должна удержать подоходный налог со стоимости подаренных акций и перечислить его в бюджет.

Если у организации нет такой возможности в течение текущего года, то тогда она письменно уведомляет об этом одаряемого налогоплательщика и налоговую службу.

В таком случае физическое лицо, получившее акции по договору дарения, обязано самостоятельно подать декларацию о доходах и уплатить налог со стоимости подаренных ему ценных бумаг.

В нотариальных конторах есть всевозможные шаблоны и образцы этих документов, поэтому оформление соглашения не займет много времени.

Нотариус напечатает экземпляры договора на специальных номерных бланках и после подписания сторонами заверит их надлежащим образом. Инфо Скачать форму бланка НДФЛ Дарение акций родственнику (близкому) не облагается налогами. Если оно происходит между иными лицами, то стандартная ставка НДФЛ составит 13%, которую платит лицо, принимающее дар.

Даже если налог не платится, все равно в налоговую одаряемый должен подать декларацию 3-НДФЛ. Дарение доли в квартире третьему лицу или родственнику — один из способов получения в свою собственность, если не всю площадь, то хотя бы ее долю или часть стоимости при продаже.

Так как переход прав к одаряемому лицу, указанному в акциях, осуществляется в момент внесения соответствующей отметки в учетные записи, которая вносится на основании передаточного акта. При этом

Имущество

Договором доверительного управления имуществом устанавливается, что одна сторона (учредитель управления) отдает другой стороне (доверительный управляющий) на установленный срок имущество в доверительное управление. В то же время другая сторона обязуется управлять этим имуществом в пользу учредителя или названного им лица (выгодоприобретателя).

Из данного определения понятия договора вытекают признаки, которые содержатся в договоре и отражают его:

- осуществление доверительного управления имуществом возможно в течение ограниченного срока>;

- доверительное управление не дает права перехода собственности на передаваемое от учредителя к доверительному управляющему имущество;

- осуществление доверительного управления допускается в интересах учредителя управления или названного им лица (выгодоприобретателя).

Согласно нормам российского гражданского законодательства договор доверительного управления имуществом обязательно должен быть заключен в письменной форме. Данный договор относительно недвижимого имущества заключается в такой же форме, как и договор купли-продажи такого имущества. Кроме того, передача недвижимости в доверительное управление должна пройти государственную регистрацию.

При несоблюдении формы договора доверительного управления или требования о государственной регистрации передачи недвижимого имущества договор признается недействительным.

Примеры

В данном случае учредителем в основном выступает юридическое лицо или индивидуальный предприниматель, в собственности которого находятся коммерческие объекты, используемые для производственных целей.

В ДУ передают транспорт, оборудование, инвентарь, сырье, земельные участки, производственные здания и сооружения. Гражданским кодексом допускается передача целого предприятия или имущественного комплекса, а также доли в компании.

(Visited 57 times, 1 visits today)

Юридическая характеристика механизма

В законе 14-ФЗ от 08.02.98 доверительное управление упоминается лишь в статье 42. Норма разрешает обществу наделять полномочиями директора независимого специалиста или профильную организацию. А вот упоминаний о долях в ней нет. Не содержит таких положений и ст. 8 закона. Учредителям не предоставлено право на заключение договора.

Отсутствие соответствующих положений в отраслевом законе становится причиной дискуссий. Отдельные юристы приходят к выводу о недопустимости применения юридического механизма к долям в капитале ООО. Их оппоненты считают подобные выводы поспешными и ссылаются на ст. 1013 ГК РФ. Статья содержит открытый перечень объектов доверительного управления. В него входит движимое и недвижимое имущество, ценные бумаги и иные активы. О правомерности применения инструмента свидетельствует и принцип диспозитивности гражданского законодательства.

Нормативные акты дают четкое описание процедуры для следующих случаев:

- Наследование. Права на бизнес переходят после смерти владельца к родственникам или лицам, указанным в завещании. Договор с управляющим нотариус заключает до официального определения наследника. Задачей специалиста становится обеспечение сохранности доли и защита интересов будущего собственника (ст. 1173 ГК РФ).

- Неспособность к самостоятельному управлению. Договор подписывают в случае утраты участником ООО дееспособности или перехода доли к опекаемому лицу (ст. 1026 ГК РФ). Учредителем управления становится орган опеки. Наличие у гражданина родственников значения не имеет. Правило закреплено ст. 38 ГК РФ. Норма признает учредителем доверительного управления государственный орган, специализирующийся на вопросах попечительства. Официальные опекуны не могут заключать такие сделки. Аналогичные правила действуют при вынесении судом решения о безвестном отсутствии владельца (ст. 43 ГК РФ). Инструмент используют и при патронаже над совершеннолетними вменяемыми гражданами. Такие лица в силу слабого здоровья не могут самостоятельно управлять имуществом (ст. 41 Кодекса).

- Поступление на государственную службу. Обязанность заключить договор доверительного управления долями закреплена п. 7 закона 273-ФЗ от 25.12.08. Особенностью статуса госслужащих является запрет на ведение коммерческой деятельности (ст. ст. – закона 79-ФЗ от 27.07.04). Недопустимость конфликта интересов подтвердил Верховный Суд России в обзоре практики от 30.07.14. Впоследствии служители Фемиды неоднократно признавали законность доверительного управления долями в капитале ООО. Генеральная же прокуратура РФ разработала специальную инструкцию для штатных сотрудников (приказ № 531 от 30.08.16).

Таким образом, прямых запретов на применение механизма к долям в капитале общества нормативно-правовые акты не содержат. Заключение сделки не будет считаться нарушением.

Варианты сотрудничества при доверительном управлении — три варианта

Можно выделить три варианта сотрудничества

- Коллективное;

- Индивидуальное;

- Консультационное;

Вариант №1. Коллективное управление

Коллективное доверительное управление предполагает объединение всех вкладчиков в общий пул. Типичным примером являются ПИФы (Паевой Инвестиционный Фонд).

Вкладчики покупают долю в ПИФе. Чтобы дискретизировать долю придумали паи. Один пай это доля в ПИФе. Так инвестор может покупать и продавать свою долю.

Управляющий торгует сразу всеми деньгами вкладчиков, поэтому результат у всех одинаковый.

- Можно инвестировать с небольшой суммой денег (от 1000 руб в среднем);

- Инвестор защищен от необдуманных действия со стороны фонда. Например, фонд не может закупать мусорные облигации, подвергая риску вложения вкладчиков. Есть декларация, где прописано, что и в каких пропорциях имеет право покупать управляющий;

- Защищенность вложений. ПИФы обычно принадлежат крупным компаниям, где всё официально;

- Широкий выбор продуктов, которые предлагают фонды. Например, состав из российских акций, дивидендные акции, растущие акции, корпоративные облигации, гособлигации, Еврооблигации, иностранные акции и прочее;

- Можно докупать и продавать паи в любой момент;

- Высокая плата за ежегодное управление независимо от результатов;

- Нет супердоходности;

- Паи можно покупать только в отделениях банка;

- После продажи паи деньги на счёт могут поступать с задержкой;

- Возможные требования на срок инвестирования;

- Отсутствует индивидуальный подход;

В качестве альтернативы ПИФов на бирже появились индексные фонды или ETF (от англ. «Exchange Traded Fund» — «фонд, торгуемый на бирже»). Его можно покупать и продавать на бирже в любой момент.

Главным преимуществом ETF для всех инвесторов являются:

- Возможность продавать и покупать фонд прямо на бирже;

- Можно отследить динамику;

- Низкие комиссии;

- Дешёвый и простой способ для реализации пассивное индексное инвестирование;

На рынке Форекса также широко развит принцип коллективного доверительного управления через ПАММ-счёта (Percent Allocation Management Module — модуль управления процентным распределением).

Вариант №2. Индивидуальное управление

В этом варианте доверительное управление принимает индивидуальный характер, то есть конкретно под клиента выстраивается инвестиционная стратегия. Это более долгий и сложный процесс, чем просто вложить деньги в ПИФ.

Есть требования к финансовому положению клиента. Минимальный капитал обычно начинается от 10 млн рублей. Если у клиента меньше, то индивидуальное ДУ невозможно, поскольку компании просто не выгодно разрабатывать стратегию под конкретного инвестора.

Инвестиционная стратегия может включать в себя самые различные финансовые инструменты: фьючерсы, опционы, валюты, зарубежные рынки (не только США, но это могут быть почти любые страны).

Договор индивидуального доверительного управления регулируется гражданским кодексом РФ.

- Управляющий полностью будет исполнять ту стратегию, которую выберет клиент;

- Комиссии рассчитываются индивидуально;

- Лояльное отношение к клиенту;

- Есть ограничения к минимальной сумме счёта;

- Могут быть ограничения по срокам инвестирования;

- Сложность просмотра ежедневных результатов;

Вариант №3. Консультационное

В консультационном варианте доверительного управления деньги клиента лежат на его счёте. Задача управляющего является давать оперативно нужные рекомендации по действиям, что купить или продать. Далее, клиент уже самостоятельно принимает решение.

Подобное вид ДУ часто практикуется среди брокеров. Для этого вводят специальный брокерский счёт с отдельным тарифом. Клиентам приходят ежедневно какие-то рекомендации по отдельным ценным бумагам.

Для клиента такой вид доверительного управления ничего не стоит, кроме повышенной комиссии за торговый оборот. Никто не мешает просто открыть брокерский счёт и не торговать на нём, а только получать бесплатные уведомления. Правда эти рекомендации очень спорные. Заработать на этих идеях проблематично.

- Этот вариант можно назвать почти бесплатным;

- Доступен для каждого;

- Маленькая эффективность идей;

- ;

Бывают ещё следующие варианты сотрудничества доверительного управления:

- В полное управление. Управляющий действует полностью самостоятельно;

- Управление по согласованию. Действия согласовываются с клиентом;

- Управление по приказу. Клиент выступает главным лицом принимающим решение;

Стоит ли пользоваться услугами доверительного управления

Насколько целесообразно доверять деньги управляющему? Есть ли в этом смысл?

Ответ для каждого будет свой. Например, если у вас небольшая сумма денег (до 3 млн рублей), то большинство УК не примутся даже работать с такими деньгами. Обычно порог для входа начинается от 1 млн рублей, у кого-то даже от 15 млн рублей.

Многие не понимают, что большинство фондов доверительного управления проигрывают динамике фондового индекса (с учётом выплаты дивидендов). То есть, какого-то смысла вкладывать в фонды нету. Можно самостоятельно купить ETF на фондовый индекс или даже взять отдельные голубые фишки на крупную сумму денег и заработать больше.

За самостоятельное вложение также выступает и доступная ликвидность. Например, клиент не может моментально продать пай и сразу получить денежные средства. Есть ещё и ограничения на вывод. Например, 1-3 года деньги обязательно должны пролежать в ПИФе.

При самостоятельном инвестировании будет виден баланс каждый день, что упрощает отслеживание.

Некоторые клиенты ведутся на инвестиционные облигации или по-другому структурные. Они должны дать немного большую доходность в случае выполнения ряда условий. Но немного понимают риски, которые берут на себя.

Как правило, стратегия зашитая в этот инвестиционный продукт может дать сбой 1 раз за 5 лет. То есть клиент будет получать 4 года прибыль на 2-3% больше, чем по ОФЗ, а на пятый год может получить убыток в 10-30%, тем самым потеряв весь доход за 5 лет.

И это ещё не самый худший вариант. Ведь кто-то придёт и сразу получит убыток в первый же год.