Инвестирование в акции: конкретные и практические шаги, с чего начать + советы, как правильно инвестировать

Содержание:

- Как собрать портфель акций?

- «ПИК»

- Советы бывалых инвесторов

- Популярные стратегии

- Почему это не популярно в России

- Краткосрочные варианты

- Торговые стратегии на акции 2021

- Что такое акции и как их выбирать?

- Плюсы и минусы инвестиций в акции

- Какие бывают виды акций – 3 основных вида

- Как начать инвестировать в акции: Инструкция

- Долгосрочные стратегии инвестирования в акции

- Как купить акции дистанционно

- Какие риски инвестиций в акции и способы их снизить

Как собрать портфель акций?

Начиная собирать портфель инвестиций, первое, что вы должны понимать — вы не станете миллионером за один день. И даже за неделю вам вряд ли удастся заработать хорошие проценты, хотя были случаи.

Акции — это инструмент долгосрочный. Это инструмент заработка терпеливых людей. Здесь не стоит торопиться, не нужно никуда спешить.

Акции могут не показывать рост, месяц, год, два года, а потом за день прибавить 20-30 %. (Редко, но такое на рынке случается) Главное не продать эти компании за это время! «Главное правило фондового рынка — «все, что упало, обязательно поднимется». (в отличие от людей)

Поэтому настройтесь на долгосрочную работу и будьте терпеливы, тогда все будет хорошо, и вы получите удовольствие от инвестирования и прибыль от вложенных денег. Еще одно правило, которого придерживаюсь я сам и советую всем кто работает на фондовом рынке, не вкладывайте деньги в 30-50 акций. Ничего хорошего такой портфель вам не даст. Следить за таким количеством компаний крайне сложно.

Самое оптимальное количество компаний в вашем портфеле 9-15 штук. Это могут быть акции Российских или Американских компаний, тут уже все зависит от Вас, главное не покупайте много всего, чтобы потом не вспоминать, за сколько купил, когда и, что это за компания.

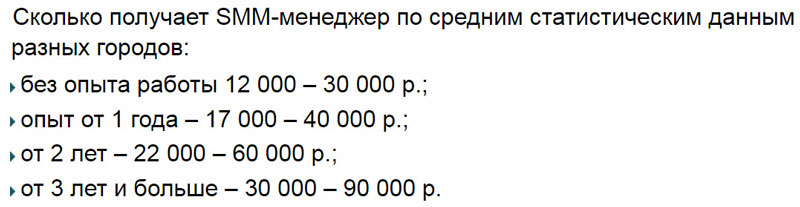

«ПИК»

- Доходность за год: +49,5%.

- Отрасль: строительство недвижимости и девелопмент.

- Факторы роста: программа льготного кредитования ипотеки, грамотное поглощение и слияние с другими компаниями, бенефициар реновации Москвы, поддержка государства, диверсификация бизнеса.

- Посмотреть карточку компании.

Строительная компания, которая работает в девяти регионах России, но сосредоточена в основном на Москве и Московской области. «ПИК» начал работать в 1994 году и построил более 25 млн м² жилой площади. На 2020 год в столичном регионе компания делает 70 проектов из сегмента «доступное жильё». Число сотрудников более 25 тысяч.

Советы бывалых инвесторов

Не нужно все свои сбережения вкладывать в одни только акции. Часть средств можно вложить в такие достаточно надёжные инструменты как ОФЗ и облигации госкомпаний

А кроме этого стоит обратить внимание на биржевые фонды (ETF). Расклад инвестиционного портфеля при этом может быть примерно таким:

- 20% акции;

- 20% ETF;

- 60% облигации.

Начинающим инвесторам

не стоит вкладываться в акции

третьего-четвёртого

эшелонов. Гонясь за быстрой прибылью

можно в худшем случае потерять деньги,

а в лучшем — надолго их заморозить (по

причине очень низкой ликвидности в этом

секторе)

Вместо этого лучше сосредоточить

своё внимание на бумагах более надёжных

эмитентов (голубых фишках) таких как

Сбербанк, Газпром, Магнит и т.д

Необходимо

правильно оценивать свои риски и всегда

быть готовым к просадкам. Цена любого

финансового инструмента подвержена

неизбежным колебаниям как в большую,

так и в меньшую сторону. Не нужно

паниковать всякий раз, когда цена

купленных акций снижается. Вместо этого

необходимо установить лимит на ограничение

убытка в виде ордера Stop

Loss.

По возможности

следует делать выбор в пользу акций

компаний не только принадлежащих к

разным отраслям, но и находящимся в

разных странах. Это ещё больше усилит

диверсификацию вашего инвестиционного

портфеля.

Не старайтесь

заскочить в уже идущий поезд и не

покупайте акции на фоне ажиотажного

спроса на них. Такая покупка вскоре

грозит обернуться большими убытками

ввиду того, что акции могут оказаться

«перегретыми» и их цена попросту

развернётся вниз. Покупать надо стремиться

ещё до того, как это начнёт делать

основная масса инвесторов. А в тот

момент, когда к покупкам подключается

большинство, опытные инвесторы уже

начинают закрывать свои позиции,

постепенно сокращая их объёмы.

Популярные стратегии

Прежде чем вложить деньги в акции, инвестору предстоит сделать очень важный выбор, связанный со стратегией инвестирования, т.е. необходимо изучить правила покупки и продажи ценных бумаг в зависимости от наступления различных событий (колебания курса, негативные и позитивные экономические события, связанные с деятельностью компании).

Держим акции

Это наиболее простая стратегия, которую выгодно применять новичкам. Если вкладчик еще не успел разобраться с закономерностями работы реального фондового рынка, ему предпочтительно просто купить бумаги и «забыть» про них на долгое время – несколько лет или даже десятилетий

Единственное важное требование – следует приобретать только самые надежные активы, т.е. именно голубые фишки

Обычно вкладчики инвестируют в акции тех компаний, чьи товары или услуги пользуются неизменным спросом на протяжении последнего времени (в течение многих лет). Затем держатель начинает увеличивать свой пакет, а также расширять портфель за счет бумаг других компаний (это делается для распределения рисков)

При этом важно не торопиться реализовывать активы даже при условии кратковременного падения рыночного курса. Акции просто должны «ждать» наилучшего момента, который практически гарантированно наступит спустя несколько лет

Стратегия Баффета

Это авторская стратегия одного из самых известных инвесторов с мировым именем, который до сих пор проживает в США (размер состояния на июнь 2018 года оценивается в 84 млрд $). Предполагает комплексный подход к инвестированию на основе таких правил:

Перед совершением вложения необходимо тщательно изучить работу компании, ее успешных и не окупившихся проектов.

Важно достаточно хорошо разбираться в том виде бизнеса, которым занимается фирма. Тогда инвестор с большой вероятностью сможет сделать правильный выбор относительно прогнозов развития.

Лучше вкладывать средства в те корпорации, которые уже хорошо зарекомендовали себя на рынке и имеют свой бренд.

Две составляющие успеха фирмы – ее менеджмент и продукт, на который есть стабильный рыночный спрос.

Стратегия Грэхема

Это тоже авторская стратегия, которая была разработана американским профессиональным инвестором Бенджамином Грэхемом (1894 – 1976 гг.). Его подход основан на 2 простых правил, доступных для понимания любому человеку:

- приобретать ценные бумаги необходимо в тот момент, когда они продаются дешевле активов компании на 30-60%;

- продавать их нужно тогда, когда рынок переоценил акции по сравнению с активами также на 30-60%.

Для применения этой стратегии инвестору необходимо научиться объективно оценивать активы компании в соответствии с текущей рыночной ситуацией. Поэтому эти правила в большей степени подойдут для более опытных вкладчиков.

Доходность от вложений

Инвестору следует научиться прогнозировать возможную доходность от сделок с ценными бумагами в обозримой перспективе (1-2 года, 3-5 лет). На практике выделяют несколько показателей доходности:

- дивидендная определяется как отношение суммы годового дохода по акции к ее стоимости;

- текущая определяется текущим дивидендом к сегодняшней стоимости актива (по рыночному курсу);

- полная высчитывается как сумма дохода, полученного по дивиденду и за счет положительной/отрицательной разницы рыночных котировок за определенный период времени (месяц, год и т.п.);

- конечная доходность рассчитывается как размер всей прибыли, полученной за все время, в течение которого ценная бумага была в собственности у инвестора.

Уровень доходности удобно определять процентами годовых (подобно банковскому депозиту). Обычно прибыль составляет более 10% годовых.

Почему это не популярно в России

По результатам исследований и по мнению ведущих инвесторов, долгосрочные инвестиции в акции приносят больший доход, нежели краткосрочные сделки, носящие спекулятивный характер. Тем не менее, в России инвестирование на долгий срок не имеет большой популярности. Каковы основные причины?

- Не слишком благоприятный инвестиционный климат. Цены на акции ведущих российских компаний зависимы от стоимости сырья. Кроме того, на приток инвесторов влияют санкции западных государств.

- Высокая волатильность ценных бумаг. Эта причина вытекает из предыдущей. Не все готовы идти на риск и предпочитают получать более низкий, но гарантированный доход.

- Уровень финансовой грамотности хотя и вырос по сравнению с 90-ми годами прошлого века, но все еще недостаточно высок. Огромный пласт сбережений сосредоточен на банковских депозитах. Это связано еще и с тем, что в России не так много молодых инвесторов, а люди солидного возраста придерживаются более консервативных стратегий.

- Если говорить о непопулярности долгосрочных инвестиций в акции российских компаний – то очень многие предпочитают делать вложения в ценные бумаги и индексы иностранных предприятий, считая их более надежными. Тем не менее, в портфеле можно держать не только зарубежные, но и российские акции. Тем самым мы, во-первых, поддерживаем отечественную экономику, во-вторых, соблюдаем принцип диверсификации.

Краткосрочные варианты

Этот вариант не подходит для новичков, поскольку здесь нужны знания и опыт. Совершать точечные прибыльные сделки это большое мастерство, которое приходит лишь со временем. Также потребуется временные ресурсы, поскольку нужно много читать и быть в курсе событий. Не помешает еще знать основы технического анализа, популярных паттернов и графических фигур.

5.1. Покупка акций под дивиденды

Акции перед дивидендной отсечкой чаще всего ускоряют рост. Иногда даже кажется безумным то, что до закрытия реестра остается 5 дней и акция не растет. Но за 4, 3, 2 день начинается бурный рост на несколько процентов. Вероятнее всего, цена начинает рост на краткосрочных спекулянтах. Тем не менее на этом можно делать деньги, если быть немного быстрее остальных.

В день закрытия реестра имеет смысл фиксировать прибыль и продавать, поскольку следующий день откроется дивидендным гэпом, где будет уже сложно сориентироваться. Начало торгов после отсечки обычно крайне эмоциональное. Возможно, что удастся продать лучше на следующий день (с учетом получения дивидендов), но гарантии на это нет.

5.2. Стратегия на основе новостей

Покупать на новостях — это отличная краткосрочная стратегия покупки акций, которая реально позволяет «делать» деньги здесь и сейчас. Как только выходят положительная новость, то можно встать в лонг прямо по рыночной цене. При этом новость должна быть долгосрочно-положительной. Например, изменении дивидендной политики в пользу акционеров, покупка или продажа крупного актива, информация о разовых больших дивидендах, запуск программы обратного выкупа акций.

В зависимости от ситуации и «положительности» новости акции можно держать от нескольких часов до нескольких недель.

Примерами таких историй можно назвать Газпром. В мае 2019 года была принята новая дивидендная политика с последовательным переходом к выплате 50% от прибыли по МСФО. Акции стали стремительно расти. С 167 рублей они за пару часов выросли до 193 рублей. Далее рост продолжился и их цена ушла на 220 рублей. Можно было заработать 30-40% за неделю держа голубую фишку в своем портфеле.

Другой пример. Февраль 2020 г, «дочки» Газпрома будут платить дивиденды 50% от МСФО. В итоге, случился сильный рост в акциях ТГК-1, ОГК-2, ТГК-2. Акции росли несколько дней. Можно было заработать 20-30%.

Можно также и шортить на негативных новостях. Однако эта затея более рискованная, поскольку в любой момент выход противоположной новости разом вернет цену акций в нормальное русло.

5.3. Стратегия покупаем лучшие акции по результатам квартала

Стратегия относится к краткосрочным, поскольку ребалансировку придется делать каждый квартал. Суть проста: отбираем акции больше всех выросшие за последний период и вкладываем в них деньги.

Как показывает история и статистика такой простой результат в среднем обгоняет фондовый индекс. Главная сложность заключается в психологии инвестора. Сложно покупать то, что растёт быстрее всех. Плюс к тому же многие компании будут находиться на исторических максимумах.

Есть риски попасть в момент кризиса. Тогда эти «вздутые» компании покажут минус, при этом вероятнее всего сильнее рынка. Но это не точно, поскольку нужно знать за счёт каких событий был рост.

5.4. Закрытие дивидендного гэпа

Еще одна интересная краткосрочная стратегия для покупки акций основана на статистической вероятности того, что акции чаще всего закрывают дивидендный гэп в течении 30-60 дней. С учётом среднего размера выплат 3-10%, можно рассчитывать на вполне достойную прибыль с высокой долей вероятности.

Вот как это выглядит на графике:

Ещё один пример:

Плюсом этой стратегии является практически отсутствие каких-либо действий. Инвестор просто дожидается закрытия реестра и на следующий день покупает акции. Когда продавать тоже не возникает вопросов: как только гэп закроется.

Риски этого подхода в том, что инвестор может отобрать проблемную компанию, которая может очень долго не расти. Для этого нужно изучить динамику показателей прибыли и долгов по МСФО, чтобы не оказаться держателем стагнирующей компании.

Торговые стратегии на акции 2021

6. Модель Гринблатта

Гринблатт считал, что покупать нужно перспективные акции, цены на которые еще не успели вырасти. Иными словами, покупайте только те активы, рыночная цена которых значительно ниже их реальной стоимости. Другими словами – нас интересует только такая ситуация, когда мы можем заплатить 60, 40 или 30 рублей за то, что стоит 100 рублей.Стратегия реализуется следующим образом:

- Проводится анализ небольших компаний, но с капитализацией не менее 50 миллионов долларов.

- Отклоняются компании из коммунального и финансового секторов.

- Рассчитывается соотношение EBIT / EV для каждой компании.

EBIT – прибыль до вычета процентов и налогов, представляет собой концепцию, примерно эквивалентную операционной прибыли. В свою очередь, EV означает стоимость предприятия, понимаемую как рыночная стоимость капитала компании и рыночная стоимость чистого долга.

4.Рассчитывается доходность инвестированного капитала (ROIC) для данной компании как отношение EBIT /чистые основные средства + чистый оборотный капитал.

5. Составить рейтинг компании с наибольшим соотношением прибыльности и рентабельности в процентах.

6. Инвестировать в 20-30 компаний начиная с самого высокого в рейтинге.

7. Через год продайте все и снова создайте рейтинг.

8. Повторите эти действия в течение не менее 3-5 лет.

Следует отметить, что стратегии инвестирования в акции по методу Гринблатта применимы только к американскому рынку акций, к которому мы уже получили доступ. Также для составления рейтинга требуется много часов работы.

- Акции медицинских компаний

- Перспективные китайские акции

Что такое акции и как их выбирать?

Немного о том, в какие акции вкладывать деньги, если вы новичок.

Вы много слышали про инвестиции в фондовый рынок и, наконец, решились попробовать. С чего же начать?

Немного теории. Давайте разбираться, что такое акции. В самых разных источниках вы найдете гигабайты информации по финансовой грамотности. Чтобы переваривать все это, необходимо разбираться хотя бы в базовых терминах. Мы в ITI Capital любим рассказывать о сложном просто и понятно. Сейчас все расскажем.

Акция — это ценная бумага, которая дает своему владельцу что-то вроде небольшого кусочка от огромного пирога. Если представить, что компанию разделили на маленькие части и раздали, а вернее — продали, людям, то один такой кусочек — это и есть акция.

Предположим, что вы купили акции компании, например, по рублю. После того, как компания достигла каких-то успехов, например, получила какой-то контракт, увеличила обороты или открыла новые филиалы, и стала стоить дороже, ценные бумаги тоже выросли в цене. Теперь вы уже можете продать их за 1,5 рубля. Но это, конечно, очень и очень упрощенный пример.

Перед любым инвестором, а именно так вас назовут, если вы купите ценные бумаги компании, встает вопрос, как выбрать компании и акции, куда вложить деньги? При этом хорошо бы заработать, а не потерять деньги.

Плюсы и минусы инвестиций в акции

Вкладывая в ценные бумаги, можно не только заработать, но и обанкротиться. Смысл покупать акции есть, если предвидится последующий рост их стоимости, особенно во время финансовых кризисов. Риск таких инвестиций довольно высок, но и прибыль можно ожидать солидную.

Одно из основных достоинств данного типа капиталовложений – доступность. Чтобы новичку начать инвестировать, достаточно суммы в 500 условных единиц, но следует учитывать, что выход на иностранные площадки может потребовать несколько тысяч долларов. Огромным плюсом является и высокая ликвидность вложений. Акции известных компаний можно продать практически мгновенно. Так как торговля ценными бумагами осуществляется онлайн, то инвестор имеет возможность моментально реагировать на изменения фондового рынка и принимать решение выгодно ли вкладывать деньги при данных обстоятельствах.

К плюсам инвестирования в акции можно отнести:

- небольшой размер стартового капитала;

- хороший потенциал доходности;

- ликвидность;

- возможность инвестирования онлайн;

- наличие перспективы долевого участия в бизнесе при покупке крупного пакета;

- получение прибыли при использовании как активных, так и пассивных стратегий инвестирования;

- возможность зарабатывать имеют даже те, кто в этом разбирается слабо, благодаря доверительному управлению или ПИФам.

Главный минус инвестиций в акции заключается в том, что в случае банкротства компании, активы моментально теряют свою стоимость. Цены на них стремительно падают и в кризисное время. Восстановление стоимости может длиться не один год. Многие инвесторы сомневаются, стоит ли покупать акции одной компании, насколько это рискованно.

К минусам инвестиций в акции можно также отнести:

- отсутствие реальной вещественной стоимости активов;

- высокий риск убытков при вложении в бумаги одной компании;

- акционеры могут не получить дивиденды, если компанией будет принято решение направить прибыль на развитие;

- сильное влияние экономических и политических факторов.

Это только основные аспекты инвестиционной деятельности. Существует еще множество как положительных, так и отрицательных факторов, с которыми вынужден сталкиваться акционер. Поэтому ему надо тщательно взвесить все плюсы и минусы вложений в акции, чтобы впоследствии не пришлось жалеть о принятом решении.

Курс «Основы инвестирования»

Какие бывают виды акций – 3 основных вида

Рядовому инвестору не обязательно углубляться в теорию экономики и изучать научную классификацию ценных бумаг.

Достаточно рассмотреть 3 вида акций с точки зрения их ликвидности и доходности.

Вид 1. Обыкновенные акции

Такие бумаги дают право на управление АО и распределение прибыли компании. Одна акция равняется одному голосу на общем собрании акционеров.

Понятно, что важнейшие решения в жизни предприятия будет принимать тот, кто владеет контрольным пакетом акций. В теории такой пакет представляет собой 50% всех ценных бумаг плюс хотя бы 1 акция.

Но в крупных компаниях достаточно владеть 20-30% акций, чтобы иметь перевес на общем собрании акционеров. Ведь значительная часть акционеров не будет присутствовать на таких заседаниях в виду ненадобности.

Распределение прибыли (дивидендов) среди владельцев обыкновенных акций происходит пропорционально инвестированным средствам.

Вид 2. Привилегированные акции

Эта разновидность акций имеет ряд преимуществ.

Перечислим некоторые из них:

- право на гарантированный доход;

- первоочередное распределение дивидендов;

- право погашать акции в первую очередь при банкротстве или ликвидации компании.

Иногда владельцы получают дополнительные права на участие в управлении компанией. Ещё один бонус – дивиденды по привилегированным акциям нередко фиксированы в виде конкретной доли от чистой прибыли или даже в определённой сумме денег.

Вид 3. «Голубые фишки»

Специфическая разновидность акций. Сам термин пришёл из казино, в которых фишки голубого цвета имеют максимальную стоимость в игре. В мире ценных бумаг голубые фишки – это акции известных компаний со стабильными доходами и дивидендами.

Эксперты советуют новичкам вкладывать свои средства именно в голубые фишки – такие инвестиции редко бывают убыточными.

Акции крупных компаний – своего рода индикаторы всего фондового рынка. Если стоимость голубых фишек возрастает, значит, и ценные бумаги «второго эшелона» скоро поднимутся в цене.

Типичные примеры голубых фишек международного уровня – акции Apple, IBM, Microsoft, «Кока-кола». В России это Газпром, Сбербанк, Лукойл, Магнит, МТС и несколько других стабильных корпораций.

Дополнительные сведения по теме ищите в статье «Долгосрочные инвестиции».

Как начать инвестировать в акции: Инструкция

Прочесть истории и инструкции самых успешных инвесторов. Эссе Уоррена Баффетта, Разумный инвестор и Анализ ценных бумаг (Бенджамин Грэм), Обыкновенные акции и необыкновенные доходы (Филип Фишер), Метод Питера Линча/Переиграть Уолл-стрит (Питер Линч) — это базовые труды, которые дадут представление о работе рынка акций на живых примерах. В дальнейшем можно расширять свой кругозор в этом направлении.

Определиться с суммой бюджета. Здесь никаких ограничений нет. Начать можно и с двумя сотнями долларов в кармане, хотя профессионалы рекомендуют начинать, имея на счету как минимум $2000–5000

Важно, чтобы вы инвестировали лишь свободные средства, без которых ваш уровень жизни не ухудшится.

Изучить рынок. Лучшим пояснением к этому пункту будет цитата Питера Линча: «Если вы не изучаете сферу деятельности компании, в которой приобретаете акции, значит, вы играете в покер, не глядя на свои карты»

Проведите анализ компании и сравните ее с показателями других компаний в данном секторе, выявите недооцененного лидера отрасли.

Распределить средства. Не нужно класть все яйца в одну корзину. Как можно увидеть на примере практически всех известных инвесторов, никто из них не делал ставку на быструю прибыль от одного-двух источников. Лучшим вариантом будет потратить большую часть денег на покупку «долгоиграющих акций» стабильных компаний, а остальные вложить в более динамичные проекты. Лучше всего сформировать портфель акций так, чтобы он состоял из 5–20 компаний из разных стран и отраслей.

Открыть и пополнить счет у брокера с выходом на нужные биржи (американские, европейские, российские, азиатские).

В торговом терминале найти нужные акции, ввести количество для покупки, сверить итоговую сумму инвестиции при текущей цене акций.

Реинвестировать прибыль и дивиденды, расширять портфель.

Спустя несколько лет вы уже можете увеличить свой капитал в несколько раз, а если вам еще до 40, то вы успеете скопить огромный капитал, чтобы проводить пенсию на яхте.

Определившись, с чего начать инвестиции в акции, можно приступать и к самому процессу, так как затягивать с этим не стоит, ведь каждая неделя с учетом реинвестиций в будущем может равняться 3-м или более месяцам.

Долгосрочные стратегии инвестирования в акции

5. Стратегия ДжозефаПиотровски

Идея стратегии исходит из информации о том, что компании с низкой ценой к балансовой стоимости регулярно обгоняют рынок в течение длительных периодов времени. Используя основные показатели фундаментального анализа Пиотроски создал 9-балльную рейтинговую шкалу, которая позволила ранжировать выбранные компании от лучших, с сильным и улучшающимся фундаментом, до самых слабых, без перспектив развития.

Основой для оценки баллов послужили девять характеристик, определяющих основы компании, и присуждались 1 или 0 баллов за каждую функцию или ее отсутствие. Компания может получить максимум четыре балла за соответствие четырем критериям, связанным с прибыльностью, максимум три балла за соответствие трем критериям, связанным со структурой капитала, и максимум два балла за соответствие двум критериям, связанным с операционной эффективностью. Подробные критерии оценки следующие:

По показателям рентабельности:

- ROA (рентабельность активов) – требование не распространяется на конкретный ROA, а только положительный результат за последний финансовый год.

- ROA за последний год должен быть выше, чем ROA за предыдущий год.

- Денежные потоки от операционной деятельности в прошлом году должны быть положительными.

- Денежные потоки от операционной деятельности в прошлом году должны быть выше, чем чистая прибыль.

Критерии левереджа, ликвидности и источника средств:

Соотношение долгосрочной задолженности и активов, рассчитанное за последний год, должно быть ниже, чем за предыдущий год.

Коэффициент текущей ликвидности (краткосрочные обязательства / текущие активы) в прошлом году должен быть выше, чем в предыдущем году (автор рекомендует соблюдать осторожность при оценке, так как слишком высокий уровень индикатора может указывать на неэффективное управление ликвидностью).

Среднее количество акций компании в прошлом году не должно быть выше, чем в предыдущем году.

Критерии операционной эффективности:

- Валовая прибыль (валовая прибыль / выручка от продаж) в прошлом году должна быть выше, чем в предыдущем году.

- Коэффициент оборачиваемости активов (доходов / активов) в прошлом году должен быть выше, чем в предыдущем году.

Характерной особенностью стратегии Пиотроски является то, что она основана исключительно на исторических данных, рассчитанных на основе финансовой отчетности.

К несомненным плюсам модели Пиотровски относятся:

- Высокие показатели роста стоимости акции в долгосрочной перспективе,

- Стратегия рабочая и проверена временем.

Из минусов можно отметить:

- затраты времени,

- относительная сложность расчетов и сравнений на начальном этапе.

Стратегия полностью рабочая для рынка акций США с историей. К сожалению, исторические данные за последние 8 лет для европейкого рынка не подтверждают прибыльность стратегии. Возможной причиной можно назвать недостаток остающихся после отсеивания компаний в сравнении с США. Результаты теста на российском рынке акций мне пока не встречались.

- Американские нефтяные акции с высоким потенциалом роста

- Акции американских банков

Как купить акции дистанционно

Купить акции можно через брокера «Тинькофф Инвестиции». Вся процедура проходит онлайн, а отслеживать состояние активов можно через личный кабинет.

Заполните заявку на брокерский счёт

window.addEventListener(«load», function() {

const linkList = jQuery(‘a’);

let clientId = «»;

try {

clientId = yaCounter47841770.getClientID();

} catch(e) {

console.log(e);

}

linkList.attr(‘href’, «https://dp.tinkoff.ru/click?lid=2972&cid=109140&sub10=investlab&sub11=kak-investirovat-v-akcii&sub12=» +clientId);

linkList.removeAttr(‘data-tinkoff’);

});

– он оформляется бесплатно. Для этого нужен паспорт.

Когда счёт будет готов, «Тинькофф» даст вам доступы в личный кабинет и мобильное приложение, где можно начать покупать акции. Перед этим пополните счёт с банковской карты.

За каждую операцию брокер берёт комиссию (от 0,025% от общей суммы сделки).

Читайте: Как правильно диверсифицировать портфель

Какие риски инвестиций в акции и способы их снизить

Инвестиции в акции несут риски. Особенно сильные риски у тех, кто вложил всё в одну ценную бумагу. Даже самые успешные и надёжные компании могут потерпеть крах. История финансовых рынков показывала это уже не раз. На момент 2020 г. ситуация не простая, но в среднесрочной перспективе оптимистичная. Прибыли всех голубых фишек упали, но постепенно восстанавливается финансовая активность, а значит прибыль придёт.

Инвестиционные риски — подробное описание;

Лучше составить инвестиционный портфель, который содержал бы акции из нескольких секторов экономики. Это позволит значительно диверсифицировать риски. Можно немного разбавить свой портфель облигациями. Например, идеально для этого подойдут краткосрочные ОФЗ (гособлигации). В моменты коррекций на фондовом рынке, их можно будет быстро продать и докупить подешевевшие акции.

Таблица ОФЗ с ближайшей датой погашения (краткосрочные);

Как показывает столетняя история фондовых рынков, компании всегда растут в цене. Периодически происходят экономические кризисы, спады, дефолты. Но после кризисов фондовый индекс всегда восстанавливается и растёт дальше.

Если выделить отдельный короткий период, то инвестиции в акции будут напоминать лотерею. Ваши деньги могут вырасти, упасть или остаться на том же уровне. Поэтому рекомендуется покупать их на долгосрок, а лучше навсегда. Только так можно гарантировать себе заявленную среднюю прибыль в 10-20% годовых.