К вопросу о стоимости, или сколько стоит бизнес-план

Содержание:

- Структура финансового раздела бизнес-плана

- Бизнес-план: Показатели эффективности проекта

- Основные виды

- Структура правильного бизнес-плана

- Функции, задачи и цели

- Какие аспекты являются решающими для инвесторов

- Поиск идеи для бизнеса

- Что вам нужно как заказчику бизнес-плана

- Структурные элементы инвестиционного бизнес-плана

- Для чего следует составляеть бизнес план инвестиционного проекта?

- Стратегический уровень планирования

- Установите личный порог риска

- Как создать инвестиционный фонд — в России

- Виды и методы бизнес-планов

- Отличительные черты инвестиционного бизнес-плана

Структура финансового раздела бизнес-плана

Каждый компонент структуры служит конечной цели. Если не проработан хотя бы один, нарушится пропорциональность, и весь финансовый план окажется невыполнимым. Финансовую часть нового бизнеса уместно просчитать на 2-3 года вперед.

Прогноз объема продаж

При составлении бизнес-плана нужно обязательно продумать, какую нишу займет новое предприятие. А лучше – подготовить почву заранее: устно договориться с возможными партнерами, заключить договор с клиентами или начинать вести группу в «ВКонтакте» / Instagram, опросить потребителей в тематических группах.

Оценка прибыли и убытков

Этот пункт складывается из следующих показателей:

- доходы от реализации;

- издержки производства;

- суммарная прибыль;

- общепроизводственные расходы;

- чистая прибыль (минус издержки).

В этой части финансового плана главное – отразить, как изменится прибыль и за какой срок.

Анализ движения наличности

Прибыль – главная цель бизнеса. Но нередко предприниматель сталкивается с проблемой, когда при хорошей прибыли нет достаточного количества наличных средств. . Ошибка распространенная: бизнесмен вкладывает в развитие дела большую часть заработанных денег, чем увеличивает долю малоликвидного капитала в общих активах (здание, земля, пристройки, машины на балансе есть, но ими нельзя оплатить счета).

Годовая балансовая ведомость

Бухгалтерский баланс составляется в конце года. Баланс между активами и пассивами важен не только для банков при просьбе о займе, но и для предпринимателя

Для бизнеса важно вложиться в развитие предприятия (производство, маркетинг), банк же заинтересован в основных фондах, под залог которых выдаст кредит

Бизнес-план: Показатели эффективности проекта

Оценка эффективности инвестиционного проекта поможет инвестору определить, насколько цена приобретаемого актива (то есть размер вложений) соответствует ожидаемым доходам с учетом всех рисков проекта. Таким образом, он сможет понять, целесообразно ли вкладывать деньги в проект.

Если вы зарегистрировались в качестве ИП, то при написании этого раздела используйте следующие показатели, которые определяются на основе денежных потоков проекта и его участника: чистый доход, чистый дисконтированный доход, внутренняя норма доходности, потребность в дополнительном финансировании, индексы доходности затрат и инвестиций, срок окупаемости.

Чистый доход – это прибыль за вычетом налогов, полученная компанией за определенный период времени. Чистый дисконтированный доход (ЧДД, NPV – Net Present Value) – это сумма ожидаемого потока платежей, приведенная к стоимости на настоящий момент времени. Обычно этот важный показатель рассчитывается при оценке экономической эффективности инвестиций для потоков будущих платежей.

Чистый доход и чистый дисконтированный доход характеризуют превышение суммарных денежных поступлений над суммарными затратами для данного проекта. Для того чтобы инвестор признал ваш проект эффективным и захотел вложить в него свои деньги, необходимо, чтобы ЧДД вашего предприятия был положительным. Соответственно, чем больше этот показатель, тем выше инвестиционная привлекательность проекта.

Внутренняя норма доходности (прибыли, рентабельности, возврата инвестиций, Internal Rate of Return — IRR) определяет максимально приемлемую ставку дисконта, при которой можно инвестировать средства без потерь для собственника. Этот показатель, который часто обозначается аббревиатурой IRR (Internal Rate of Return), обозначает ставку дисконтирования, при которой чистая текущая стоимость инвестиционного проекта равна нулю.

Простой срок окупаемости инвестиционного проекта – это период простого возврата суммарными чистыми доходами с проекта, в который был вложен капитал. Для инвестора этот показатель не представляет большого интереса, так как он не указывает на то, сколько и за какой период он сможет получить дополнительные прибыли.

А вот дисконтированный срок окупаемости (Discounted payback period) обозначает период, за который вложенные средства в данный проект обеспечат ту же сумму прибыли, дисконтированных (приведенных по фактору времени) к настоящему моменту, которую за это же время можно было бы получить с другого инвестиционного актива.

Потребность в дополнительном финансировании – это максимально значение абсолютной величины отрицательного накопленного сальдо от инвестиционной и операционной деятельности. Этот показатель обозначает минимальный объем внешнего финансирования проекта, который необходим для его реализации. По этой причине потребность в допфинансировании называют также капиталом риска.

Индексы доходности (profitability indexes) отражают «отдачу» проекта на вложенные в него средства. Они могут вычисляться как для дисконтированных, так и для недисконтированных денежных потоков. Этот показатель часто встречается в сравнении инвестиционных проектов, которые отличаются друг от друга величиной затрат и потоками доходов. При оценке эффективности обычно используют:

- индекс доходности затрат – отношение суммы накопленных поступлений к сумме накопленных затрат;

- индекс доходности дисконтированных затрат– отношение суммы дисконтированных денежных потоков к сумме дисконтированных денежных оттоков;

- индекс доходности инвестиций – увеличенное на одну единицу отношение ЧД к накопленному объему инвестиций;

- индекс доходности дисконтированных инвестиций – увеличенное на единицу отношение ЧДД к накопленному дисконтированному объему инвестиций.

Перейти к подготовке раздела бизнес-плана: «Анализ чувствительности проекта»

Татьяна Никитина, Основатель портала openbusiness.ru. Предприниматель. Бизнес-тренер.(c) www.openbusiness.ru — портал бизнес-планов и руководств по открытию малого бизнеса

29.01.2017

Сохраните статью, чтобы внимательно изучить материал

Основные виды

Существует достаточно много видов инвестиционных концепций. Они классифицируются в соответствии с разными показателями. Среди основных категорий проектов можно выделить несколько примеров

- Длительность реализации — проекты могут быть краткосрочными (менее трех лет), среднесрочными, а также продолжительными (свыше 5 лет).

- Объем финансирования – мелкие и средние, крупные и мегакрупные.

- Специализация – коммерческие, научно-технические, производственные, экологические.

- Масштаб – от глобального и крупномасштабного до локального.

- Уровень рисков, как пример – низкие и завышенные.

https://youtube.com/watch?v=Oe9cxlf_vfE

Структура правильного бизнес-плана

Изучая технологии, как составить документ, стоит обратить внимание на его ключевые составляющие:

- резюме или вводная часть;

- описание того, что предлагаете;

- способы продвижения;

- план производства и организации работы;

- ориентировочная эффективность;

- сильные и слабые стороны.

В сети можно найти готовые примеры с расчетами, они упростят задачу.

Составление документа позволит не только будущему владельцу бизнеса и его компаньонам продумать наперед все нюансы, но и предоставить документ потенциальному инвестору для ознакомления.

Резюме

В этой части короткое описание особенностей дела: форма интернет магазина или салона красоты, супермаркета или комиссионной лавки. Можно добавить о том, почему открытие новой структуры поможет рынку и в чем конкуренты более слабые. Рекомендуется дать предварительную оценку окупаемости проекта и обозначить стартовые суммы для вложений. Не забывайте об описании условий для открытия.

Описание продукции или услуг

Составляя бизнес план автосервиса, кафе, аптеки с расчетами по примерам, актуальным в 2019, можно заметить, что необходимо не только максимально описать предложения (лучше всего это делать по категориям), но указать по каждому себестоимость, наценку и итоговую сумму для реализации клиенту. Это поможет понять, сколько вложить, сколько заработать и что получить.

Маркетинг и сбыт продукции или услуг

Оформляя бизнес-план инвестиционного проекта, стоит точно оценить рынок сбыта, понять, насколько он перегружен или наоборот в нем не хватает конкретного предложения. Рационально заказать исследование рынка, потребительской способности клиентов. На основе результатов выработать постоянные и эксклюзивные предложения, вывести их на рынок и оценить реакцию.

Производственный план

Например, вы планируете открыть кафе, и производственной часть генерального документа будет прописанное меню. Как правило, оформляется графа в виде таблице, и включает такие категории.

| Вид товара, услуги | Вложения | Количество | Наценка | Итоговая стоимость |

|---|---|---|---|---|

| Гамбургер | Мука, яйца, говядина, специи, зелень, сыр, томаты, горчица + человеческий труд + коммунальные расходы на приготовление | 1 | 20% | Вложения + наценка |

Так происходит расчет производства 1 товара, но если сразу делается несколько, то затраты снижаются.

В эту категорию стоит включить также дополнительные издержки на производство. В случае кафе — покупка посуды, техники, моющих средств.

Организационный план

Для того чтобы наладить постоянный заработок в долларах, стоит придерживаться определенных календарных норм. В документе рекомендуется указать, когда планируется выход в безубыток, когда можно ожидать первую прибыль, какое время требуются дополнительные вливания, а когда можно получить чистые дивиденды. При этом также включаются моменты расширения предложений из списка товаров или услуг.

Финансовый план

Просматривая образец, можно заметить, что здесь стоит включить все позиции, которые требуют вложения средств и точно прописать суммы, указав для чего именно. Для малого бизнеса стоит учитывать стоимость франшизы, благодаря которой можно быстрее запуститься. В эту категорию вносятся издержки на налогообложение, оплату труда, коммунальных услуг, аренды помещения или торговой площади. Обязательно включается категория непредвиденных растрат, и на нее финансовые эксперты рекомендуют закладывать не менее 10% от общей стоимости старта торговой компании.

Направленность и эффективность проекта

Составляя бизнес план салона красоты в текущем 2019, можно скачать готовый пример с расчётами, при необходимости дополнить его своими категориями, видоизменить. Заполнив все важные графы, не сложно оценить наперед, через сколько бизнес начнет давать чистую прибыль, где можно сэкономить и какой минимум оборота необходимо иметь в день, месяц или год, чтобы предприятие считалось работоспособным.

Риски и гарантии

Грамотная разработка бизнес-плана включает описание рисков и гарантий. Если с первым моментом все понятно, то гарантии важны для соучредителей и инвесторов. В некоторых случаях буквально прописывается сумма, которая в случае форс-мажора может быть возвращена инвестору и на каких условиях. Уточняя риски, предлагаются стратегии по их минимизации. Именно поэтому в план маркетинга включается прогноз цен, для экономики РФ и других стран с нацвалютой, привязанной к доллару, и курс цен по отношению к нему.

Функции, задачи и цели

Инвестиционный план нужен каждому, причем показательно и удобно, что можно составить, как кратковременный, так и долгосрочный. В первом случае он поможет собрать в одном месте все достойные площадки для работы и спрогнозировать прибыль. Долгосрочный включает и позицию девальвации валюты, но позволяет целенаправленно идти к четко обозначенной финансовой цели. Среди основных задач выделю такие:

- порядок во вложениях;

- стратегическое планирование прибыли;

- обеспечение детального контроля.

Цель в составлении плана — одна, но масштабная — приблизиться к конкретной обозначенной задаче, выбрав тот или иной инвестиционный проект, банковский депозит, торговлю на Форекс-рынке или криптобирже. Благо, что рабочих инструментов действительно много. А вот функции у такого документа, который можно составить самостоятельно или подойди к этому, воспользовавшись услугами профессионалов, несколько:

- стратегическая;

- порядка;

- планирования и расчета.

Когда речь идет о деньгах, тем более немалых, я за то, чтобы был порядок и четко обозначенные стратегии и планы. В конце материала позволю себе резюмировать: инвестиционный план нужен и новичкам, а тем более опытным вкладчикам, чтобы не просто не потеряться в изобилии инструментов и не забыть, где и что вложено, но и четко, шаг за шагом продвигаться к цели.

Форма документа может быть разнообразной (хоть используйте мелованную доску на кухне и ежедневно вносите измененные показатели), главное – грамотный подбор, учет и контроль, диверсификация. Традиционно желаю вам, чтобы инвестиционный план не просто был грамотно и точно составлен, но и приносил реальную стабильную и ожидаемую (а то и больше) прибыль.

Профессиональный инвестор с опытом работы 5 лет с разными финансовыми инструментами, ведет свой блог и консультирует вкладчиков. Собственные эффективные методики и информационное сопровождение инвестиций.

Какие аспекты являются решающими для инвесторов

Показатели бизнес-плана должны четко демонстрировать соотношение вложенных финансов и полученных результатов.

Это соотношение определяет эффективность бизнес-идеи на практике, поэтому берется во внимание любым инвестором. Кроме того, вкладчики акцентируют внимание на:

Кроме того, вкладчики акцентируют внимание на:

- финансовых показателях, особенно тех, которые отображают последствия для самого инвестора;

- показателях целесообразности вложения по существующему бюджету (особенно это касается инвестиций из бюджета государства, города или региона);

- всевозможных видах затрат (которые не представляют прямого интереса для вкладчика).

Главное — это финансовое будущее

Критерии оценки бизнес-плана инвестиционного проекта:

- темпы окупаемости;

- показатели доходности, реализованной идеи;

- чистый доход;

- внутренние цифры нормы прибыли (дохода)

Финансовые перспективы являются решающим показателем для новых на рынке предприятий.

Некоторые инвесторы обращают внимание на экологические и социальные факторы

Поиск идеи для бизнеса

Именно выбор направления, а не бизнес-план или другие расчеты – первое обязательное условие при планировании бизнеса

Вот несколько критериев, на которые стоит обратить внимание

Спрос

Наш бизнес появился от «боли», которую мы решали собственными силами. Но до того, как, собрав остатки воли в кулак, начать «пилить» полноценный сервис, мы изучили рынок и выяснили несколько важных моментов – при высоком спросе на нем было не так много предложений, а существующие сервисы были слишком сложны или, скажем так, интуитивно непонятны. Одним из главных требований к нашему новому сервису стала простота – малым бизнесом в России занимаются чаще всего люди, не обладающие серьезными познаниями в финансах и, зачастую, не отличающие финучет от бухучета.

Как проанализировать спрос, не обладая серьезными навыками маркетолога? Посмотрите, как часто люди ищут в поисковиках нужную вам услугу и оцените, сколько компаний-конкурентов оказывают ее.

Если их много, значит и спрос есть, но и конкуренция, скорее всего, высока. И, наоборот, стоит проверить, как часто в поисковиках ищут продукт или услугу, если получить их можно в небольшом (одна-две) количестве компаний или сервисов. На помощь придет сервис подбора ключевых слов от «Яндекса».

Область интересов

Так или иначе, у каждого из нас есть любимое занятие, которое можно монетизировать. Связь с любимым делом необязательно должна быть при этом линейной. Например, основатели одного известного в России сервиса авто от частных лиц – заядлые путешественники и любители зимних видов спорта. Столкнувшись однажды с тем, что поездка в Финляндию оказалась под угрозой ввиду сложной авиалогистики, стали искать варианты и поначалу решили приобрести микроавтобус, т.к. собственные авто не вмещали все необходимые для активного катания вещи и оборудование. Посчитав, во что это выльется, принялись искать такое авто в прокате, но не нашли.

Помог случай – сосед по гаражу сдал имевшийся у него и подходящий по всем параметрам микроавтобус. Ребята съездили на отдых, сэкономив кучу денег, а владелец авто неплохо заработал.

По возвращении решили организовать сервис аренды авто от частных лиц и, тем самым, решать множество транспортных проблем (или кейсов, как они это называют) для рядовых автолюбителей. По сути, они соединили частных автовладельцев и тех, кому нужен на определенный срок и для определенных целей тот или иной автомобиль.

Стоит отметить, что еще до запуска сервиса молодые бизнесмены провели custdev – метод исследования, позволяющий сначала определить решаемую боль и после этого сформировать под нее продукт.

Если вы не так продвинуты, то можно для начала поработать в компании в интересной вам нише в качестве наемного сотрудника – это поможет понять бизнес изнутри и не совершить впоследствии тех ошибок, которые наверняка совершили бы.

Актуально в данный момент

Стоит ли открывать в текущих условиях кафе – например, пельменную? Очевидно, что нет. А вот организовать цех и договориться с сервисами доставки еды – вполне может быть. Проанализируйте, какие направления бизнеса подходят в текущих условиях или в данный момент времени – для этого не нужны дополнительные знания, а лишь пытливость и умение найти нишу.

Еще один совет – ориентируйтесь на территорию бизнеса. Если вы живете небольшом городе, то вряд ли детский развлекательный центр привлечет солидный трафик, по сравнению с мегаполисом.

Есть успешные кейсы, которые принято характеризовать «не благодаря, а вопреки»: когда бизнес начинает приносить прибыль при кажущейся бесперспективности в данных условиях или момент времени. Совсем недавно мы писали об этом в своем блоге: основатель именного тату-салона открыл бизнес в пандемию, когда подобная ниша оказалась под угрозой.

Зона комфорта

Бизнес можно открыть полностью самостоятельно или в партнерстве. В первом случае за вами остается полная свобода действий, возможности, но и рисков не меньше. Партнерство с опытным предпринимателем позволяет получить поддержку и нивелировать часть рисков. В случае же, если вы с компаньоном сильны в разных областях знаний, например, в привлечении клиентов и маркетинге – и вовсе может случиться синергия. Не забудьте «на берегу» разобраться с зонами ответственности, пропорциями вложений и доходов и распределением рисков в случае негативного развития ситуации.

Еще один вид партнерства – франшиза. Здесь не нужно искать идею, изучать рынок, а, получив готовый бизнес-план и стандарты производства или оказания услуг, развивать дело. И при этом придется делиться прибылью либо платить взнос в оговоренном размере.

Что вам нужно как заказчику бизнес-плана

На самом деле, прежде чем что-то у кого-то заказывать, я бы порекомендовал потенциальным заказчикам разобраться «для себя»… А что же ему, Заказчику, надо на самом деле? И, разумеется, для каких целей?

Какие могут быть варианты?

По первому вопросу варианты следующие:

-

бизнес-план;

-

технико-экономическое обоснование;

-

инвестиционное предложение;

-

резюме инвестиционного проекта;

-

инвестиционный меморандум.

Да и по второму… вариантов не так много:

-

для банка (получения кредита);

-

для потенциальных инвесторов (привлечение инвестиций);

-

для акционеров (учредителей);

-

и, гораздо реже… для себя любимого (чтобы… «не попасть на бабки»)!

Последним заказчикам сразу должна быть скидка! Как правило, таким заказчикам я предлагаю начать не с бизнес-плана, а с финансового расчета, так как это по стоимости значительно дешевле.

И, соответственно, разобравшись для себя с этими вопросами, можно начать общаться с потенциальными исполнителями.

Структурные элементы инвестиционного бизнес-плана

Композиция бизнес-плана делится на две части:

- вступительная часть(резюме, которое охватывает весь бизнес-план);

- основная часть.

Со вступлением инвестор знакомится в первую очередь, и часто оно решает, будет ли план прочитан полностью.

Поэтому к написанию данной части нужно отнестись с полной ответственностью.

В основной части можно выделить следующие элементы:

- общее описание бизнес-идеи, изложение стратегии ее развития;

- характеристика товаров и услуг (нужно подать общую оценку отрасли на современном рынке и положение конкретного предприятия, товара или услуги);

- маркетинговая стратегия, характеристика потенциальных возможностей продаж (необходимо показать пути достижения высоких объемов сбыта);

-

производственный план;

- организационный план;

- финансовый план;

- показатели эффективности (их обязательно нужно обосновать);

- оценка рисков (проблемы, с которыми можно столкнуться на разных этапах производства и реализации услуг);

- юридический план;

- сведения об авторе бизнес-плана

В основной части плана нужно отобразить бизнес-идею полностью: от этапа разработки до воплощения и применения на практике.

Важную роль играет прогнозирование результатов. Прогноз делается только на основе оценки реального положения рынка.

Для чего следует составляеть бизнес план инвестиционного проекта?

Учитывая сегодняшние условия рыночной экономики ни одно из предприятий без углубленной разработки бизнес плана, прибыльно работать просто не сможет. Составление и глубокий анализ бизнес планов дает возможность увидеть, как именно будет осуществляться управление бизнесом для обеспечения его эффективности и прибыльности, а также возможность возвратить инвестиции.

По причине постоянных изменений, происходящих в экономической среде, в которой приходится действовать компаниям, предполагается пересмотр и уточнение бизнес плана, что в итоге вынуждает компании вырабатывать механизм привлечения к данной работе управленческого коллектива.

2 ЛУЧШИХ БРОКЕРА ОПЦИОНОВ, КОТОРЫХ ВЫБРАЛИ ВЫ!

Не требуется верификация! | обзор | отзывы | НАЧАТЬ ТОРГОВЛЮ С 10$

Депозит от 5$. Новый брокер! | обзор | отзывы | ПОПРОБОВАТЬ СИГНАЛЫ

Депозит от 5$. Новый брокер! | обзор | отзывы | ПОПРОБОВАТЬ СИГНАЛЫ

РЕКОМЕНДУЕМ: ОНИ ОСТАЮТСЯ ЛИДЕРАМИ НА FOREX!

| Депозит от 0$. ТОП2 стратегии | ТОРГОВЫЕ УСЛОВИЯ | обзор | отзывы

Депозит 100$. ТОП3 ТС. ТОРГОВЫЕ УСЛОВИЯ | обзор/отзывы

Депозит от 1$. Как получить 1500$? ТОРГОВЫЕ УСЛОВИЯ | обзор / отзывы

Бизнес план инвестиционного проекта преследует внутренние и внешние цели. Внешняя его сторона предназначена оправдывать доверие кредиторов и инвесторов, убеждая их в высоком потенциале предприятия, его компетентных сотрудников, а также убеждать их в необходимости оказывать финансовую и стратегическую помощь.

Проще говоря, отсутствие тщательно проработанного плана, который будет систематически корректироваться согласно к постоянно изменяющимся экономическим условиям, это существенный недостаток, который отображает управленческую слабость, в результате чего усложняется возможность привлекать финансовые ресурсы и достигать в конкурентной среде долгосрочной стабильности.

Можно сказать, что составление и предстартовый анализ бизнес плана инвестиционного проекта, по сути является КРИТИЧЕСКОЙ ТОЧКОЙ и, несомненно, базисом всей исполнительской и плановой деятельности компании. Этот документ, на сегодня наиболее важный источник, аккумулирующий стратегическую информацию, а также способы прямых воздействий управления на будущее экономическое положение компании, и помимо этого описывающий пути и способы достижения роста прибыльности. В целом инвестиционная, оперативная и финансовая политика компании должна полностью соответствовать стратегическим целям и направлениям, которые изложены в бизнес плане.

Наконец, можно отметить следующее: бизнес план инвестиционного проекта четко показывает понимания и знания менеджерами компании среды бизнеса, а также ее рыночного положения.

Планирование бизнеса дает возможность управленческой системе внимательно изучать все ее недостатки, заставляя тем самым рассматривать специфические факторы и характеристики, которые влияют на конкурентоспособность компании. Поэтому, требования, которые предоставляются к бизнес планам, являются условиями создания эффективной стратегии управления и самосовершенствования в целом системы управления.

Ценность бизнес планов можно определить по качеству содержащихся в них предложений и полнотой информации. Бизнес план инвестиционного проекта, никогда не должен отображать предубеждения или преувеличения его составителей. Этот качественно составленный документ является очень полезным и высокоэффективным инструментом для ведения маркетинговой деятельности

А особое внимание, инвесторы обращают на вероятность его исполнения на протяжении определенного времени, что прямо отображает компетентность управленческой системы компании

Бизнес план, на сегодня остается главным документом для кредиторов и инвесторов, а для руководства компании (предприятия), это основной инструмент управления. От правильного составления структуры бизнес плана, зависит получение его одобрения и определение дальнейшей жизнеспособности.

Стратегический уровень планирования

Я являюсь сторонником позиции, что любую бизнес-деятельность можно смело представлять в трех доступных теориях-парадигмах. Взять, к примеру, инвестиционное планирование.

- С первой позиции, это существенная функция управления компанией (функциональная доктрина).

- На второй взгляд, данный вид планирования – значимая часть проектного управления.

- А с третьей точки зрения, процессуальная модель компании включает ряд подсистем, и ключевая из них – подсистема планирования и проектирования, схему которой приглашаю рассмотреть подробнее.

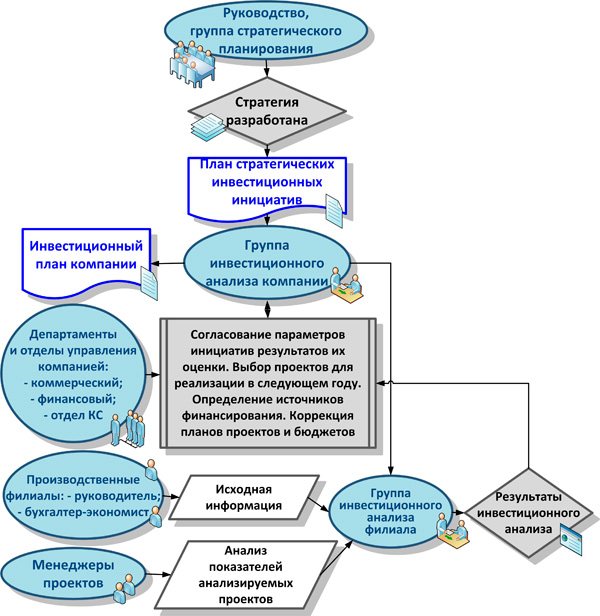

Модель подсистемы процессов планирования и проектирования

Весь контекст стратегического и инвестиционного развития компании заключен в бизнес-процессе № 1 «Осуществить стратегию управления». Концепция развития с многочисленными стратегиями, включая инвестиционную, используется для получения других выходов процесса. Среди них мы видим финансовые, рыночные и иные ограничения развития, требуемые ключевые компетенции и план стратегических инвестиционных инициатив.

Его разрабатывает группа стратегического планирования. Затем план анализирует коммерческий директор с позиции рыночной стратегии. Следующим шагом план подлежит экспертизе со стороны финансового директора, который руководствуется стратегическим анализом, финансовой стратегией и рядом управленческих политик. Набор политик традиционный, в его составе:

- инвестиционная;

- амортизационная;

- дивидендная;

- заимствований;

- налоговая;

- учетная политика.

Блок-схема процедур формирования и коррекции инвестиционного плана

Формируются выводы по прогнозам в сфере реальных и портфельных инвестиций компании с учетом имеющегося потенциала финансовых источников. Подготовив заключение, финансовый директор передает материалы главному инженеру. Ему предстоит составить первичный план на длительную перспективу (3-5 лет) и представить его на утверждение генеральному директору. Перед этим главный инженер выполняет следующие действия.

- Проверка потребности в инвестициях по полученному плану инициатив и двум предыдущим заключениям. Анализируются основные фонды компании по группам, комплектующие (оборотные средства), уровень подготовки персонала по работе на ОС. Учитывается износ, физическое состояние машин, оборудования, зданий и сооружений.

- Из специалистов финансового департамента и потенциальных PM формируется группа инвестиционного анализа, которой главный инженер поручает рассчитать по каждой инициативе 3-4 предварительных параметра (NPV, IRR, PI, срок окупаемости).

- В группу подключается финансовый директор, который обязан составить прогнозный план движения ДС с учетом предполагаемых инвестиций и гипотетических источников в нескольких вариантах: позитивном, медиум и депрессивном.

Установите личный порог риска

Порог риска – это правило, которое определяет сколько риска готов взять на себя инвестор. Даже будучи молодым, человек может быть не готов много рисковать. Он будет выбирать инвестиции, которые соответствуют его «точке кипения».

Акции более волатильны, чем облигации, сберегательные и накопительные банковские счета.

Риск и размер потенциальной выгоды взаимно влияют друг на друга. Чем больше риск, тем больше возможная прибыль. Инвесторы получают лучшие результаты за правильные, но «опасные» решения

Важно разумно оценить фундаментальные показали компании, прежде чем покупать её акции

О том, как правильно выбрать акции мы писали здесь.

Как создать инвестиционный фонд — в России

Несмотря на нестабильную экономическую ситуацию в стране некоторые граждане задумываются о том, как создать инвестиционный фонд , чтобы увеличить отложенные сбережения. А именно вкладывать их в коммерческие проекты, которые, по мнению инвестора, смогут принести реальный доход. Однако чтобы в России иметь возможность стать инвестором нужно иметь крупную денежную сумму, только тогда можно рассчитывать на получение дохода от выгодного вложения. Инвестиционным фондом называется организация, основная задача которой — вложение денег в выгодные проекты с целью получения дохода. Именно финансами, которые находятся в инвестиционных фондах, и поддерживается экономики всей страны. Существуют конкретные фонды, которые практикуют финансовые вливания в одну конкретную сферу экономики, например, химическую промышленность, тогда как другие смешанные фонды свои инвестиции направляют в самые разные сферы, которые даже никак между собой не связаны.

Это интересно: Регистрация скважины на воду

При наличии желания заниматься инвестициями и возможностей ничего не остается, как открыть инвестиционный фонд своими силами и постараться запустить его в работу. Такое решение часто пугает новичков, которые считают, что в РФ достижение такой вершины просто невозможно и в итоге у будущего инвестора просто опускаются руки, когда он теряет уверенность в своих силах. Но не так все сложно как предполагается и даже неопытному инвестору вполне реально создать свой инвестиционный фонд. Главное разобраться во всех нюансах процесса и работать со знанием дела.

Виды и методы бизнес-планов

В финансовом консалтинге существует несколько различных классификаций планов. Предлагаю остановиться на основных из них:

| Ключевой аспект | Особенности |

|---|---|

| Гибкость | Директивный (строгое следование данным)Индикативный (нечеткие цели) |

| Горизонт и уровень планирования | Стратегическое (длительный срок)Тактическое (средний период)Оперативное (краткосрочное время) |

| Объект планирования | Предприятие в целомГруппа предприятийИнвестиционный проект |

| Условия конфиденциальности | РабочийОфициальный |

| Объем | СжатыйРазвернутый |

| Налоговое планирование | Оценка размера пошлин и сборов |

Основные методы подготовки бизнес-план торговой компании, с разным направлением, как названием «ВОВ», так и «Акцент» можно представить как:

- экономический анализ;

- прогнозный;

- балансовый;

- нормативный;

- программно-целевой;

- экономико-математический.

В мире консалтинга существуют и общепринятые рекомендации или даже отдельные формы документа.

UNIDO

Стандарт предусматривает составление документа для одного или нескольких товаров, но каждый в своей форме. Формат — типичный для классического варианта. Организация ЮНИДО как структура ООН нацелена на промышленное развитие, создание конкурентной экономики во разных странах, помогая преодолеть в них бедность. Предложенная форма пользуется спросом по всему миру.

ТАСИС

Программа, разработанная ЕС для постсоветских стран, фактически предлагает не форму, а рекомендации, как составлять этот документ. Отличительная особенность в сравнении с классическим видом, что сразу после титульного листа идет меморандум о конфиденциальности. В середине проекта есть описания персонала и руководства, требования к местной инфраструктуре, уточнение процесса контроля и принятия решений. Интересный аспект — предусмотренный балансовый отчет.

ЕБРР

Европейский банк реконструкции и развития в обязательном порядке требует проведения предварительного исследования рынка. Также требует описание технико-экономической информации, моделирование схем финансирования. Предусмотрены стандартные графы и, что интересно, требуется указание возможной оптимизации. Этот пункт напрямую показывает готовность бизнеса к модернизации. Включает меморандум о конфиденциальности и предусматривает экологическую оценку.

KPMG

Швейцарская организация, основанная 32 года назад, сегодня является ТОПовой сетью, предлагающей консультации по финансам и юридическим вопросам клиентам по всему миру. Вместе с традиционными пунктами, описываются детали рынков сбытов, стратегии рекламы, как будет проходить управление и предусматривает слишком детальный финансовый анализ, в том числе, по движению средств, балансу, анализу безубыточности.

Ernst&Young

Руководство по составлению документа представлено в отдельной книге, которая была представлена миру в 2017 году. Специалисты компании рекомендуют детально ознакомить с фирмой, если она уже существует на рынке, и представить это в плане. Плюс, что необходимо заключить соглашение о конфиденциальности, прописать структуру предприятия и уточнить, как именно будет происходить капитализация. В основном стратегию использует готовый бизнес.

Отличительные черты инвестиционного бизнес-плана

В основе инвестиционного плана – показать инвестору эффективность и правильность составленных планов относительно производства. В данной ситуации преследуется всего одна цель: привлечь инвестиции, посредством которых далее будет развиваться весь бизнес.

Главные задачи:

показать не просто актуальность самой идеи, а востребованность её именно сегодня и именно в сегодняшних экономических условиях;

определить чёткие рамки времени жизни проекта (например, план разработан на 48 месяцев), срок получения первой прибыли;

обозначить финансовую выгоду таким образом, чтобы каждая вложенная денежная единица приносила максимальный доход;

выгодно предоставить всю необходимую информацию по перспективам развития, роста и, что немаловажно, стабильности бизнеса.

Большой объём информации со многими деталями производства – минус документа. Инвестору незачем тратить основную часть времени на изучение деталей и тонкостей процесса производства. Какой бы идеальной, перспективной, потенциально прибыльной не представлялась идея самому организатору проекта, как бы ни хотелось расписать её со всех сторон, – этого делать не стоит. Для инвестора имеет значение лишь описание экономических выгод. Причём нужны не общие фразы, а информация, подкреплённая фактами.

Рекомендации большинства специалистов по разработке бизнес-планов – документ не должен представляться более чем на 70 листах. Идеальный объём документа – 40-50 листов.

План проекта, требующего инвестиций (бизнес-план), – это отчетный документ с чётко обозначаемой целью и имеющий определённую структуру. Поэтому прежде, чем начать его составлять, необходимо убедиться в правильности взятого направления, и в том, есть ли достаточное количество знаний, которые помогут сформировать правильный и максимально понятный документ для изучения инвестором.