Подводные камни рефинансирования ипотеки. минусы и плюсы

Содержание:

- Документация, необходимая для проведения перекредитования ипотеки

- Обязан ли банк рефинансировать своего заемщика?

- Процедура оформления на этапе строительства дома

- Конкретные предложения

- Как мы рефинансировали ипотеку

- 1. Проконсультировались в банке

- Вернут ли налоговый вычет, если я оформлю рефинансирование?

- 2. Предоставили справки о доходах

- 3. Заказали оценочную экспертизу квартиры

- 4. Заключили сделку

- А если у меня еще не истек первый договор страхования?

- 5. Погасили долг в банке, где брали первую ипотеку

- 6. Переоформили закладную

- Выгодно ли рефинансировать ипотеку

- Процесс рефинансирования — пошаговая инструкция

- Рефинансирование ипотеки в 2019 году: кому это будет выгодно

- Описательные характеристики процедуры

- Пример рефинансирования: сколько можно сэкономить

- Рефинансирование ипотеки

- Когда стоит рефинансировать ипотеку?

- Условия успешного одобрения заявки на рефинансирование

- Грамотное рефинансирование.

- ТОП-5 банков с лучшими условиями перекредитования

Документация, необходимая для проведения перекредитования ипотеки

Расскажем подробно, какие нужны документы для рефинансирования ипотечного кредита, оформленного в другом банке.

Для одобрения рефинансирования понадобятся:

- анкета-заявка с общими данными по текущему кредиту, паспортными данными, информацией о работе и другой стандартной информацией. Количество вопросов зависит от банка, в котором оформляется перекредитование;

- сканкопии страниц паспорта (их количество так же зависит от требований банка-кредитора). Рекомендуется во избежание лишних вопросов сканировать все страницы основного документа;

- документ, подтверждающий доходы. В разных банках требования к этому документу так же отличаются – им может быть справка формы 2-НДФЛ, банковской формы и пр. Период, по которому должна быть представлена информация о доходах, так же может быть разным – от полугода до двух лет;

- копии страниц трудовой книжки, заверенные работодателем;

- копия СНИЛС;

- действующий ипотечный договор с графиком платежей;

- выписка о задолженности по ипотеке.

Это стандартный пакет документов, который нужно представить заемщику для оформления рефинансирования.

На недвижимость нужно представить отдельный комплект бумаг. В него входят:

- свидетельство о собственности;

- кадастровый паспорт;

- технический паспорт;

- оценочный отчет экспертизы;

- договор купли/продажи с передаточным актом.

В ряде банков существуют свои требования по документации на залоговое обеспечение. О них нужно узнавать у сотрудников банковской организации.

Финучреждение вправе запрашивать любые документы, касающиеся недвижимости, прошлой сделки, ипотечного кредита и заемщиков.

Это вся информация по сегодняшней теме.

Делитесь статьей в соцсетях, оставьте комментарий, оцените качество контента. Не забудьте подписаться на обновления блога, чтобы не пропустить важных новостей.

До новой встречи, друзья!

Обязан ли банк рефинансировать своего заемщика?

Даже если для новых претендентов на ипотеку условия более выгодные, банк все же не обязан рефинансировать уже имеющиеся кредиты. По имеющимся документам считается, что рефинансирование предполагает ухудшение платежеспособности заемщика, а значит, и ухудшение категории качества кредита. Поэтому чаще всего имеет смысл обращаться в сторонний банк для оформления договора рефинансирования.

ВАЖНО! Если рефинансировать кредит соглашается собственный банк, где изначально оформлялась ипотека, то это не в полной мере рефинансирование. Этот процесс именуется реструктуризацией долга

Соглашаются на него далеко не все банки, но для заемщика это выгодный процесс.

Процедура оформления на этапе строительства дома

Первое, что необходимо сделать тому, кто желает оформить рефинансирование ипотеки по ДДУ, — это получить согласие своего первичного кредитора на проведение такой процедуры.

Если первичный кредитор дал своё согласие, следующим шагом будет выбор нового банковского учреждения, предоставляющего наиболее выгодные условия перекредитования и подача туда соответствующего заявления.

При подаче такого заявления заёмщику необходимо предоставить новому кредитору определённый пакет документов. Состав данного пакета для каждого кредитора несколько разнится, однако такой пакет должен непременно включать в себя следующие документы:

- Действующий договор кредитования.

- Договор страхования. Если такового нет, то по условиям некоторых банковских учреждений, его необходимо заключить.

- Справка о величине остатка задолженности по ссуде.

- Справка об отсутствии просроченных задолженностей перед первичным кредитором.

- Документация о доходах и трудоустройстве заёмщика.

После подачи всей необходимой документации, вторичный потенциальный кредитор весьма и весьма тщательно проверит кредитную историю своего потенциального заёмщика, убедится в отсутствии неоплаченных штрафов, отсутствии судимостей и уточнит прочую необходимую кредитору информацию.

Если от вторичного кредитора получено согласие на предоставление соответствующих услуг, заёмщику нужно:

- Подписать 2 договора: один — на получение нового кредита, второй — на погашение старого (вторичный кредитор переведёт средства на счёт первичного).

- Следующим шагом нужно зафиксировать смену банковского учреждения — для этого необходимо обратиться в регистрационную палату.

После выполнения всех предусмотренных действий происходит процесс рефинансирования и заёмщик начинает платить по счетам уже нового банка-кредитора.

Конкретные предложения

Финансовые организации предлагают своим клиентам возможность рефинансировать как займы, оформленные в других банках, так и кредиты, выданные этими же банковскими организациями. Кроме того, клиент может воспользоваться программами рефинансирования для покрытия нескольких займов в разных банковских организациях одновременно.

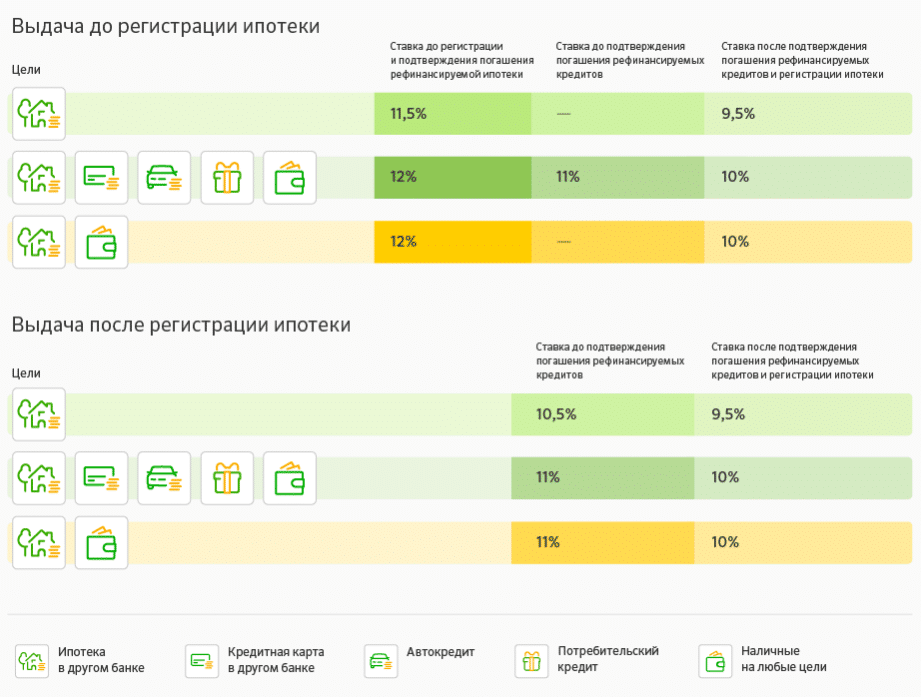

В «Сбербанке» (учреждение вышло на рынок рефинансирования в текущем году), к примеру, можно оформить рефинансирование по ставке в 9,5% (начинает действовать после погашения старого займа/займов). При этом финансовое учреждение позволяет объединить под одним кредитом как ипотеку, так и другие виды займов. Минимальная сумма кредитования – 1 миллион рублей. Средства выдаются на срок до 30 лет.

Услугу перекредитования предоставляют также следующие банки:

- «ВТБ». В этом финансовом учреждении клиент может получить еще более низкую процентную ставку – 9,45% годовых. Сроки кредитования такие же, как и в предыдущем случае. Гражданин может получить от 1,5 до 30 миллионов рублей. Заем выдается только в том случае, если задолженность превышает 460 000 рублей. В качестве залога выступает недвижимость (минимальная стоимость имущества должна превышать 1,8 миллионов рублей).

- «РосБанк». В этом финансовом учреждении можно оформить ипотеку по процентной ставке в 8,75% годовых. Получить новый заем можно в рублях. Клиентам банка предоставляется возможность изменения валюты кредита. Средства выдаются на срок не более 25 лет.

- «РоссельзозБанк». Заемщики могут рефинансировать кредит, взятый в данном учреждении. В таком случае максимальная сумма займа – 20 миллионов рублей, ставка — от 9,05%. Жители столицы могут получить такую же сумму для погашения кредита, оформленного в другом банке. В иных случаях на рефинансирование займов, взятых в сторонних финансовых учреждениях, выделяется не более 5 миллионов рублей. Минимальный размер кредита – 100 000 рублей. Срок погашения – не более 30 лет. Предоставляется возможность выбора формы погашения займа (аннуитетные или дифференцированные платежи). Процентная ставка подбирается индивидуально.

- «Райффайзен Банк». Учреждение предоставляет своим клиентам возможность рефинансирования валютного кредита, полученного в этом банке. Новый заем оформляется в рублях. Процентная ставка – от 9,75% годовых.

- «Газпромбанк». Заем в сумме до 45 миллионов рублей на срок до 30 лет могут получить клиенты «Газпромбанка». Новый кредит выдается в рублях. Минимальная сумма – 500 000 рублей. В качестве залога предоставляется недвижимость, на которую ранее был оформлен заем. До 30 декабря текущего года клиенты банка могут оформить рефинансирование по льготной ставке в 9,5% годовых.

- «Абсолют Банк». В этом финансовом учреждении можно получить новый заем под процентную ставку в размере 9,49% годовых на срок до 30 лет. Минимальный размер кредитования – не менее 300 000 рублей.

Во всех банках, представленных выше, отсутствуют комиссии за оформление займа. Финансовые учреждения готовы выдать клиенту не более 70–85% от стоимости имущества, предоставляемого в качестве залога. Кредитные средства переводятся на счет первоначального банка-кредитора. Перечень документов, которые необходимо предоставить, зависит от конкретного банка.

Таким образом, рефинансирование – это хорошая возможность изменить условия ипотеки и уменьшить финансовую нагрузку на семейный бюджет. Оформить перекредитование можно как на один заем, так и на несколько кредитов. К заемщику выдвигаются повышенные требования, касающиеся, в том числе, исправности погашения предыдущего кредита. Перекредитоваться по ипотеке под меньший процент можно в одном из банков, представленных выше либо в другом финансовом учреждении.

Как мы рефинансировали ипотеку

Процедура рефинансирования оказалась не такой быстрой, как я надеялась.

Мы потратили два месяца и прошли почти такой же путь, как при оформлении первой ипотеки. Разве что не пришлось искать и покупать квартиру.

1. Проконсультировались в банке

Правила, которые действуют в одном банке, могут не работать в другом. Лучше уточнить информацию, даже если что-то кажется очевидным.

Для нас были важны удобные условия частично-досрочного погашения долга: в какие дни месяца можно вносить такие платежи, как изменяется график погашения кредита.

Перед встречей мы забыли узнать сумму основного долга по ипотеке. Назвали приблизительные цифры, и менеджер сделал предварительный расчет.

Продумайте какие условия договора и обслуживания важны для вас. Уточните, действуют ли они в новом банке. Узнайте сумму вашего основного долга по ипотеке, чтобы сделать предварительный расчет.

Вернут ли налоговый вычет, если я оформлю рефинансирование?

Есть мнение, что если вы делаете рефинансирование, то теряете право на налоговый вычет. В большинстве случаев это не так. Право на вычет за покупку квартиры не теряется в любом случае.

Право на вычет от суммы уплаченных процентов по кредиту остается, если вы делаете рефинансирование в аккредитованном банке, а не в другой организации (например, в АИЖК без оформления через банк). Вы сохраняете право на все налоговые вычеты, если делаете рефинансирование через банк. В договоре о рефинансировании должен упоминаться первый договор ипотеки.

2. Предоставили справки о доходах

Банк должен быть удостовериться, что заёмщик сможем платить по долгам, проверить кредитную историю. Еще одно условие, принятое во многих банках — рефинансирование одобрят только если вы не делали его раньше.

3. Заказали оценочную экспертизу квартиры

Когда нас одобрили как заёмщиков, банк перешёл к проверке квартиры.

Попросили отчет об оценке недвижимости в одном из агентств, выбранных банком, и документы на квартиру.

Клиенты оплачивают экспертизу сами. Нам это обошлось в 5 000 рублей, средняя цена в Иркутске. Но по результатам банк может и не одобрить жильё, тогда деньги будут потеряны.

Мы беспокоились, что квартира не понравится новому банку, поэтому уточнили у менеджера требования к жилью. Они у всех разные. Например, могут одобрить только квартиры не старше определенного года постройки, без деревянных перекрытий, с кухней.

Также банк смотрят и на оценочную стоимость квартиры. Она должна быть на дороже той суммы, которую вы берете в долг. Для нас занимаемая сумма не должна превышать 75% стоимости квартиры. Или придется самостоятельно платить в ВТБ часть денег.

Если вы сомневаетесь, оценят ли квартиру в нужную сумму, подойдет ли она для рефинансирования, поговорите с менеджером банка и оценщиком прежде, чем платить за экспертизу.

Отчеты об оценке: для первой ипотеки и для рефинансирования. Марина Нифонтова

4. Заключили сделку

В день заключения сделки мы подписали все документы, открыли счет, оформили договор страхования. К этому времени у нас как раз только истекла предыдущая страховка.

А если у меня еще не истек первый договор страхования?

Банки не имеют права навязывать страховку при оформлении кредита. Но многие прописывают в договоре условия, по которым процент за кредит выше, если у клиента нет страховки.

Также банки рекомендуют клиентам оформлять страхование в одобренных ими агентствах. Не все решатся спорить, так как банк может отказать в рефинансировании без объяснения причин.

Если клиент досрочно расторгнет договор со страхования, по общим правилам деньги не вернут (п. 3 ст. 958 ГК РФ). Но если страховка оформлена не более 14 дней назад, можно вернуть страховую премию (п. 1 указания ЦБ РФ N 3854-У в ред. от 21.08.2017 N 4500-У).

5. Погасили долг в банке, где брали первую ипотеку

На следующий день после сделки деньги перевели в банк ВТБ. Мы погасили первую ипотеку и получили справку об отсутствии задолженности.

За время между подписанием договора рефинансирования и закрытием первой ипотеки прошло два дня. Небольшую сумму набежавших за это время процентов по первому кредиту пришлось «переплатить». Такая ситуация может возникнуть, её стоит учитывать.

6. Переоформили закладную

Завершающий шаг — это оформление закладной на квартиру в пользу нового банка.

Для этого заказали пакет документов в ВТБ. Затем с менеджером Райффайзенбанка обратились в центр «Мои Документы» (у вас это может быть другой государственный регистрирующий орган) и оформили закладную.

На эту процедуру банки дают срок, прописанный в договоре. У нас это были три месяца. Но выгоднее оформить все как можно быстрее. Банки стимулируют клиентов и снижают процентную ставку после оформления залога.

Выгодно ли рефинансировать ипотеку

В условиях современной экономической ситуации выгодное рефинансирование ипотеки подразумевает получение заемщиком нескольких достаточно весомых преимуществ. К ним относятся:

- Снижение размера регулярного платежа по кредиту. Несмотря на кажущееся небольшим снижение ставки даже на 2-3%, позволит заметно сократить величину ежемесячной ипотечной выплаты при оставшемся неизменной продолжительности срока действия кредитного договора;

- Сокращение продолжительности займа. Другим вариантом рефинансирования выступает сохранение размера постоянной выплаты, что ведет к более раннему погашению всего долга перед банком. В результате, объект недвижимости быстрее перейдет в полное распоряжение заемщика;

- Уменьшением суммы переплаты и, как следствие, реального процента по ипотеке. Оба приведенных выше варианта позволяют снизить расходы по обслуживанию кредита, что выступает главным достоинством процедуры рефинансирования;

- Смена валюты займа. Многие клиенты банков после произошедшей в 2014-2015 годах девальвации национальной денежной единицы предпочли перевести валютную ипотеку в рублевую, что стало вполне обдуманным и целесообразным решением;

- Возможность объединения нескольких кредитов, один из которых обязательно должен быть ипотечным, в общий займ. Это не только снижает величину переплаты, но и серьезно упрощает обслуживание взятых ранее кредитов.

В качестве бонуса к последнему плюсу рефинансирования необходимо отметить, что осуществление процедуры в одном из крупных банков страны позволяет еще и воспользоваться их более развитой инфраструктурой, включая сети филиалов, банкоматов и терминалов, а также системы дистанционного обслуживания клиентов в режиме онлайн. Все сказанное в полной мере относится к таким кредитным организациям, как Сбербанк, Газпромбанк, Россельхозбанк, ВТБ и Альфа-Банк.

Процесс рефинансирования — пошаговая инструкция

Вся процедура перехода с ипотекой от одного банка в другой состоит из следующих этапов:

- Выбор кредитного учреждения, предлагающего наилучшие условия рефинансирования кредита на покупку жилья.

- Оформить заявку на одобрение и дождаться согласования со стороны банка.

- Подписать кредитный договор с новым банком, т.е. стать его заемщиком.

- Зарегистрировать договор с банком в Росреестре, тем самым подтвердить обременение в силу ипотеки за другим кредитным учреждением.

- Выполнять условия договора, ежемесячно вносить платежи в счет погашения основного долга и процентов.

- Полностью рассчитаться по ипотеке, после чего снять с квартиры обременение.

Рефинансирование в другом банке подразумевает весь комплекс действий, аналогичный оформлению нового кредита. Заемщику потребуется предоставить:

- анкету-заявку на получение кредита с указанием всех необходимых персональных данных;

- удостоверение личности и его копию;

- сведения о заработке и стаже по месту работы (кредит выдается гражданам, работающим по последнему месту работы не менее 6 месяцев);

- копию кредитного договора и справку из банка, выдавшего ипотеку, об остатке долга.

После получения одобрения на выдачу кредита предоставляется весь комплект документов относительно залогового имущества:

- договор, на основании которого недвижимость зарегистрирована за заемщиком (договор купли-продажи, дарения, долевого участия в строительстве);

- выписка из ЕГРН;

- акт о проведении оценочной экспертизы;

- согласие супруга на оформление ипотечного кредита, заверенное нотариально.

Рефинансирование ипотеки в 2019 году: кому это будет выгодно

Существует своего рода миф о том, что рефинансирование необходимо всем. На практике это не так. Есть определенные категории граждан, которым необходимо перекредитование:

- в новом банке процентная ставка ниже на 1%, чем в текущем банке;

- при аннуитетных платежах, если заемщик еще в первой половине срока выплат;

- трудная жизненная ситуация толкает заемщика искать способы облегчить выплату долга;

- те, у кого валютная ипотека, взятая до 2015 года;

- если заемщик — клиент небольшого банка, у которого нет достаточного количества банкоматов и нет возможности следить онлайн за своим кредитом.

Этим категориям граждан будет выгодно рефинансировать ипотеку. Заемщикам же, которые не так давно взяли кредит на средних по рынку условиях, не рекомендуется ввязываться в эту процедуру. Как минимум, потраченные дополнительно деньги и время.

Описательные характеристики процедуры

Рефинансирование представляет собой получение новой денежной величины в целях погашения старого обязательства. Есть несколько практических ситуаций, в которых люди обращаются за подобным сервисом:

- Первая ипотека была взята в банке A в условиях кризиса. Прошло время, ситуация в стране стабилизировалась, банки начали выдвигать более выгодные программы. Человек, оказавшийся в роли заемщика, понимает, что платить по завышенной ставке сейчас как минимум глупо и пишет заявление в банк A или в банк B на предоставление более рациональных условий.

- Человек не может финансово потянуть высокие выплаты и нуждается в сокращении ежемесячной суммы. На практике это явление обычно сопровождается увеличением кредитного периода и сокращением ставки %. В итоге переплата хоть и растет, заемщик может рассчитывать на пролонгацию ссуды и на выигрыш дополнительного временного ресурса.

- Ссуда была взята в долларах. Впоследствии курс этой валютной единицы вырост настолько, что ежемесячные платежи просто-напросто стали неподъемными. Заемщик понимает, что ему нужно что-то предпринять, и обращается за рефинансированием, но в другой валюте, например, в российских рублях.

Конечно, ситуации бывают разные. Сначала заемщик на 100% уверен, что справится с любыми выплатами. Но поскольку ипотека – кредит на длительный срок, за это время с клиентской платежеспособностью может произойти все, что угодно. Да и наверняка за 5-10 лет ситуация на рынке банковских услуг может измениться настолько сильно, что появится уйма новых предложений по более выгодным процентным ставкам. Вот мы и рассмотрели понятие рефинансирование ипотеки, что это такое, и каким образом его можно использовать.

Разновидности рефинансирования

В целом на сегодняшний день можно выделить несколько базовых направлений рефинансирования:

- Первое из них предполагает т. н. «кривую схему». Для ее функционирования необходимо обзавестись поддержкой родственника или знакомого, который предоставит деньги в долг, чтобы вы получили возможность расплаты с собственным банком. Конечно, деньги нужно будет вернуть, но уже не финансовой структуре, а родственнику. И вероятнее всего, это будет происходить в рамках более выгодных условий. Для этого берется кредит в новом банке, возвращается долг. Плюс схемы состоит в том, что львиная доля банковских структур охотно взаимодействует с клиентами, у которых есть имущество. Можно осуществить выбор программы на наиболее выгодных для клиента условиях. Недостаток состоит в необходимости поиска человека, который был бы согласен на отработку подобной схемы.

- Классическая разновидность действий. В этой ситуации клиент сразу делает обращение в финансовую структуру и получает средства на погашение существующей ссуды (речь идет о кредите целевой направленности).

За размер ставки рефинансирования отвечает ЦБ РФ

За размер ставки рефинансирования отвечает ЦБ РФ

Если рассматривать схему этого вопроса поэтапно, то можно отметить, что:

- заемщик собирает необходимую документацию;

- отправляется в банк, который рассматривает заявку и выносит окончательное решение по поводу того, стоит ли выдавать ссуду;

- в процессе заполнения заявления заявитель просит банк о принятии оставшихся кредитных средств;

- далее будет получено согласие на заблаговременное погашение;

- с ним нужно отправиться во вторую организацию и подписать договор;

- затем останется получить средства и погасить обязательство перед первой организацией;

- залог снимается с первой квартиры, которая куплена в ипотеку, а затем она закладывается во второй банк, но уже на условиях более низкой ставки %.

Ключевое преимущество классической схемы состоит в получении всей суммы денег непосредственно от банковской организации. Если говорить о недостатках, то не многие финансовые организации готовы взаимодействовать с клиентом в рамках данного режима.

Таким образом, рефинансирование кредитов других банков – распространенная процедура, требующая грамотного подхода к оформлению и рассмотрению.

Пример рефинансирования: сколько можно сэкономить

Допустим, ваша ставка в «старом» банке – 11% годовых, вам осталось выплатить долг 2 000 000 рублей в течение 7 лет. Ежемесячный платёж – 34 200 рублей.

Вы снижаете ставку до 9%, ежемесячный платёж – до 32 100 рублей. Во-первых, вы экономите в месяц 2 100 рублей. Если вам кажется, что это мало, посчитайте, сколько вы сэкономите за весь срок ипотеки с учётом переплаты: долг станет меньше на 176 000 рублей.

Но это скромный пример. Можно сэкономить миллионы рублей:

Ваша ставка — 14% годовых, вы платите 35 000 рублей в месяц, срок — 25 лет. Остаток по кредиту – 2 907 554 рубля, плюс 7 595 446 рублей — проценты. По ставке 9% вы будете платить 24 426 рублей – на 10 574 рубля меньше. Остаток по кредиту, если рефинансируете через 2 месяца, – 2 905 384 рубля, плюс проценты 4 373 564 рубля. Экономия – 3 151 052 рубля.

Подробные расчёты экономии на перекредитовании с учётом разной ставки смотрите в материале Когда рефинансирование ипотеки выгодно, а когда нет?».

Рефинансирование ипотеки

- Условия оформления

- Полезная информация

Софья Комарова Автор Выберу.ру, sofyakomarova@vbr.ru Специализация: ипотека, кредиты, пластиковые карты

Ипотека берется на несколько лет, и в течение этого времени у заемщика может возникнуть ситуация, когда нечем выплачивать долг. В этом случае есть риск лишиться объекта недвижимости. Выходом в такой ситуации может стать процедура перекредитования ипотеки в 2021 году.

Выгодным этот шаг будет в том случае, если по условиям новой программы уменьшится ставка, а значит, и размер ежемесячных платежей.

Рефинансирование жилищного займа других банков используется для того, чтобы избежать просрочки, не лишиться жилья , сохранить хорошую кредитную историю. Также заемщик может воспользоваться льготной программой другого банка, получить господдержку, если относится к соответствующей категории граждан.

Процедура оформления новой ссуды может проходить следующим образом:

- получение новой жилищного займа, чтобы погасить текущий долг;

- выведение жилья из-под залога (заемщик расплачивается с банком, а потом выплачивает новый займ без обременения имущества);

- объединение нескольких кредитов в один потребительский.

На финансовом портале Выберу.ру собраны лучшие банковские продукты по рефинансированию жилищных займов. Чтобы найти подходящий вариант, используйте онлайн-поисковик. Задайте нужные параметры рефинансирования: срок выплаты нового жилищного займа, размер первоначального взноса, стоимость объекта недвижимости. Затем нажмите «Подобрать ипотеку». На странице появятся те предложения от банков за 2021 год, которые отвечают заданным параметрам.

Важно! Процедура будет выгодной только в том случае, если процентная ставка нового займа будет ниже, чем у действующего. Новый жилищный кредит предоставляется при соблюдении следующих условий:

Новый жилищный кредит предоставляется при соблюдении следующих условий:

- выплаты осуществлятись в полном объеме и в соответствии с графиком;

- выплачено более 20% стоимости объекта недвижимости;

- срок действия договора осталось не менее трех месяцев;

- рефинансирование действующей ипотеки до этого не использовалось.

Необходимая документация

На каждом этапе рефинансирования потребуется определенный пакет бумаг. назовем их основной перечень:

- заявление по форме банка;

- российский паспорт (некоторые кредитно-финансовые организации предлагают переоморфление займа нерезидентам РФ);

- справка из бухгалтерии о подтверждении дохода или документ по форме банка о величине заработной платы;

- копия ГПХ, трудовой книжки или иного документа о трудоустройстве;

- СНИЛС, ИНН;

- договор действующей ипотеки;

- справка об отсутствии просрочек.

Эти справки нужно собрать на начальном этапе. В случае одобрения нового кредита нужно будет предоставить следующий пакет:

- договор о передаче залога недвижимости другой организации;

- справки на квартиру/дом (выписка из домовой книги, выписка из ЕГРН, кадастровый паспорт, правка об отсутствии долга по оплате коммунальных услуг).

Реструктуризация ипотеки: инструкция по применениюПочему банк может отказать в ипотеке и что делать

Как выбрать банк для ипотечного кредитованияКак оформить ипотеку?

Как рассчитать выплаты по ипотеке?Причины отказа банков в оформлении ипотеки

Когда стоит рефинансировать ипотеку?

Банк вероятнее всего одобрит переход клиента с ипотекой, если соблюдены следующие условия:

- не было просрочек по уплате ежемесячных платежей;

- не имеется текущей задолженности;

- кредит не подвергался реструктуризации;

- не менее трех месяцев до даты окончания действия ипотечного договора;

- в соответствии с условиями нового банка процент по ипотеке будет ниже более, чем на 1 процент;

- заемщик в рамках рефинансирования хочет объединить несколько кредитов;

- кредитный договор оформлен до 2015 года в иностранной валюте;

- прежний банк не располагает достаточным количеством офисов и банкоматов, что затрудняет клиентское обслуживание.

Условия успешного одобрения заявки на рефинансирование

Существует несколько причин, делающих перекредитование невозможным. К первой группе относятся те, которые указывают на ненужность операции для самого заемщика.

Рефинансирование лишено смысла при сумме остаточной задолженности менее 1 млн руб. Это положение легко проверить на расчетах, методика которых изложена выше, или принять его на веру. То же касается срока. Если до даты погашения остается пять лет или меньше, можно не беспокоиться: существенной экономии добиться не удастся.

При общей стоимости страхования, превышающей 2% от суммы остатка долга, также нецелесообразно менять кредитора. Большее снижение ставки при рефинансировании на современном этапе найти трудно. Плюс расходы на подготовку пакета документов. В общем, процедура «съедает» всю выгоду.

Вторая группа помех обусловлена требованиями, предъявляемыми банками к залоговой недвижимости и клиентам.

Условия рефинансирования ипотеки на дом или квартиру предполагают обязательное соблюдение следующих характеристик объекта:

- Безупречное оформление правоустанавливающего документа.

- Отсутствие регистрации посторонних жильцов, в том числе арендаторов – никого, кроме заемщика и членов его семьи.

- Недопущение перепланировки помещений. Имеется в виду, конечно, не косметический ремонт, а изменение в несущих конструкциях. Расширять дверные проемы, сносить межкомнатные перегородки, объединять санузел и производить подобные перестройки нельзя.

- Отсутствие стороннего обременения. Иными словами, квартира или дом могут быть в залоге только у действующего кредитора, и ни у кого более.

Требования к заемщику в целом сводятся к подтверждению его платежеспособности. Если его доход вдвое превышает расчетный регулярный платеж, с высокой вероятностью заявка на рефинансирование ипотеки будет одобрена. Второй важнейший фактор – состояние кредитной истории. В «своем» банке просрочки, возможно, и будут иногда терпеть, а в новом, получив свидетельства необязательности, скорее всего, откажут.

Есть и другие признаки, по которым кредиторы принимают решения о согласии – они общие для любого займа и рефинансирования. В частности, нужен как минимум полугодовой стаж обслуживания действующих обязательств. Имеют значение и возрастные ограничения.

Обобщая изложенную информацию, можно сделать выводы о лицах, которым доступна и нужна процедура ипотечного перекредитования:

- Заемщики, платящие по ставке, превышающей как минимум на 1% предлагаемое значение. Как правило, они заключили договоры до 2015 года.

- Собственники жилья, обслуживающие задолженность менее половины срока, но у которых до его конца осталось не более пяти лет.

- Лица, заключившие ипотечный договор с привязкой к курсу иностранной валюты.

- Клиенты, недовольные качеством обслуживания и испытывающие по этой причине существенный дискомфорт.

К другим ограничениям, декларируемым банками, не стоит относиться как к безусловным табу. Например, реструктуризация задолженности не обязательно препятствует рефинансированию в дальнейшем, если клиент предоставит весомые гарантии своей состоятельности. Разовые просрочки по уважительным причинам не всегда становятся причиной отказа.

При соблюдении важнейших условий перекредитование полезно и заемщику, и банку. Для первого интерес представляет пониженная ставка рефинансирования ипотечного кредита, а второй всегда заинтересован в привлечении платежеспособного должника.

Предложение месяца

от

7.49%

300 000 — 15 000 000 ₽

от 12 месяцев до 25 лет

от

7.8%

500 000 — 30 000 000 ₽

от 3 лет до 30 лет

Грамотное рефинансирование.

Помните с чего мы начали тему рефинансирования? С того, что мы решили уменьшить процентную ставку по кредиту и, что обратились в другой банк потому, что «свой банк» отказался понижать процентную ставку. Теперь мы знаем, что рефинансирование кредита в новом банке, потребует дополнительных расходов.

Как быть, чтобы и процентную ставку уменьшить, и доп. расходов избежать? Раскрываю маленький секрет:

Вы надумали рефинансировать кредит, и все просчитав, решили, что будете это делать не зависимо от того: понизит Вам процентную ставку Ваш банк или придется брать кредит в другом банке.

После этого подаете документы и получаете решение кредитного комитета нового банка.

А вот это важно: с решением крединого комитета нового банка-кредитора Вы идете в свой банк и разговариваете на предмет снижения процентной ставки.

И, о чудо! Банк, который прежде отказывался понизить Вам процентную ставку даже на один процент, может запросто согласиться на понижение процентной ставки!!! Заметьте: я не утверждаю однозначно, что процентную ставку Вам понизят, но вероятность — достаточно высока.

Почему так происходит?

Когда Вы приходили в свой банк прежде, мол: «Понизьте мне процентную ставку, а то у конкурентов она ниже», банк не видел серьезности Ваших намерений. Более того, утверждение, что: «У конкурентов дешевле.», не означает, что: «У конкурентов дешевле именно для Вас!» Вы можете долго ссылаться на конкурентов, ничего не предпринимая для того, чтобы рефинансировать свой кредит.

Когда Вы пришли с решением кредитного комитета другого банка, то: — во-первых, видно, что Ваши намерения рефинансировать кредит — доcтаточно серьезны; — во-вторых, видно, что Ваши намерения вполне осуществимы; — в-третьих, банку не выгодно терять клиента и возможно, банку будет выгоднее понизить процентную ставку для данного заемщика (особенно видя, что другой банк может дать кредит их заемщику на лучших условиях). Если Вы поступите таким образом, то возможно, Вам удастся и процентную ставку понизить и избежать лишних затрат, связанных с рефинансированием. Если же договориться со «своим банком» не удастся — ничего страшного: ведь кредит Вы все-равно решили рефинансировать.

ТОП-5 банков с лучшими условиями перекредитования

Сегодня многие банки предлагают подобный сервис на своих условиях. Потенциальный клиент на сайте в графе «Услуги» может прочесть детали перекредитования, узнав важную информацию:

- на какое количество займов и их общую сумму рассчитан сервис;

- какой пакет документов необходимо предоставить для рассмотрения;

- финансовые показатели — процентная ставка, регулярность погашения;

- период, когда можно обращаться — за несколько месяцев до завершения или с начала выплат.

Если вы уже столкнулись с необходимостью рефинансирование кредита, то взвесьте все «За» и «Против», оцените, какие банки лучше, почитайте отзывы, узнайте мнение знакомых, если они уже пользовались таким финансовым сервисом. Если вы еще думаете, какой банк лучше выбрать для физических лиц, то предлагаю мини-обзор условий по каждому, чтобы смогли принять решение взвешено, найдя идеальный вариант.

Сбербанк

В этом банке клиентам предложат процентную ставку от 11.99%, а общая сумма кредита не должна превышать 3 млн. рублей. Максимальный срок составляет 5 лет

Обратите внимание, что чаще всего здесь отказывают людям без прописки, а также если слишком негативная кредитная история. Многие задаются вопросом, стоит ли делать рефинансирование кредита в Сбербанке

Ответ неоднозначный, но если вы все же хотите сотрудничать с этим банком, то на перекредитование ипотеки и автокредитов у них одни из лучших условий в стране.

Газпромбанк

Базовый процент от 9,5%, но по отзывам людей, кто пользовался сервисом, реальные издержки намного выше. Срок кредитования весьма большой — от 1 до 7 лет. Привлекает клиентов предложение тем, что займ для рефинансирования может составлять от 100 тыс. до 3 млн. рублей. Отмечается, что заявки рассматриваются весьма быстро.

ВТБ

Предложение с одной из наиболее низких ставок — от 6,4%, когда условия в «Почта банке» от 12,9%. Предусматривает возможность получить до 5 млн рублей, но только в случае автокредита и, если получаете зарплату именно в этом банке. Максимальный срок — до 5 лет. Отзывы клиентов говорят о том, что столь низкий процент номинальный, в среднем банк рефинансирует займы под 15-16%.

Альфа-Банк

Максимальный размер — до 3 млн. рублей, а срок погашения составляет до 5 лет. Стартовые проценты от 9,9% — такие же условия представлены и в Уралсиб смп банке. Чтобы просчитать итоговые точные выплаты, можно для удобства воспользоваться кредитным калькулятором. По отзывам, реальные начисления также на порядок выше заявленных. В среднем, заявка рассматривается 1 рабочий день.

Тинькофф банк

Первый онлайн-банк рефинансирует кредит и предлагает погасить новый займ не позже, чем за 3 года. Максимальная сумма, на которую могут рассчитывать клиенты, составляет 2 млн. рублей. Процент начислений стартует от 9,9%. Во многих случаях банк отказывает, присылая объяснение отказа. Если ошибки будут устранены в указанные сроки, тогда можно претендовать на получение нужной суммы. И для сравнения еще несколько предложений от других банков.

Условия рефинансирования банками РФ

| Банк | Минимальная процентная ставка, % | Минимальная сумма, руб. | Срок |

|---|---|---|---|

| Хоум кредит | 7,9 | 1 млн. | 5 |

| Московский кредитный банк | 10,9 | 3 млн. | 10 |

| Юни Кредит | 16,6 | 700 тыс. | 2-7 |

| Росбанк | 11,99 | До 3млн. | 1-5 |

Перекредитовывают ипотеку, автокредит, потребительский, а также кредитки. Последние, чаще всего, под очень большой процент.