Онлайн заявка на кредит в сбербанке

Содержание:

- Как оформить кредит в «Сбербанке» через интернет за несколько минут?

- Какие преимущества при подаче заявки через онлайн

- Как оформить кредит Сбербанка для физических лиц

- Предварительно одобрен кредит — что это значит

- Особенности оформления и получения кредита от Сбербанка

- Когда МФО могут отказать в предоставлении онлайн займа на карту Сбербанка?

- Плюсы и минусы кредитов наличными

- Часто задаваемые вопросы

- Кредит в Сбербанке, условия кредитования для физлиц

- Как подать заявку на кредит в Сбербанк онлайн без посещения офиса банка?

- Цель кредита

Как оформить кредит в «Сбербанке» через интернет за несколько минут?

Понятно, что банк, это не микрокредитная организация и сам процесс получения необходимого финансирования займет несколько больше времени, нежели пара минут. В данном случае имеет место соблюдение регламента крупного кредитора. Чтобы стать клиентом банка в сфере кредитования, необходимо соответствовать ряду требований:

- возраст от двадцати одного года;

- стабильный доход и трудоустройство;

- отсутствие крупных долгов;

- хорошая кредитная история.

Последний пункт достаточно интересен. Как можно испортить кредитную историю, если человек до этого не подходил по возрасту для потенциального заемщика? Тут можно вспомнить про пресловутые микрофинансовые организации (МФО), работающие с гражданами от восемнадцати лет. Таким образом, к кредитованию посредством крупной компании человек может прийти с отрицательным «багажом»:

- задолженности;

- просроченные выплаты;

- текущие непогашенные обязательства.

Все это вписывается в кредитную историю, которая является одним из основополагающих факторов принятия клиента как состоятельного. Потому, прежде чем обращаться за займом в банк, необходимо подготовиться – то есть преподнести себя как надежного и состоятельного заемщика.

Получается, что быстрое оформление займа на сайте «Сбербанка» невозможно? Вполне вероятно, что последовав некоторым советам, любой обратившийся человек получит необходимое финансирование. Прийти в филиал в любом случае придется, но отказ вы точно не получите.

Какие преимущества при подаче заявки через онлайн

Еще недавно для получения заемных средств в банк приходили несколько раз. Клиенты отпрашивались с работы, долго ждали в очередях. Некоторые заемщики приезжали издалека.

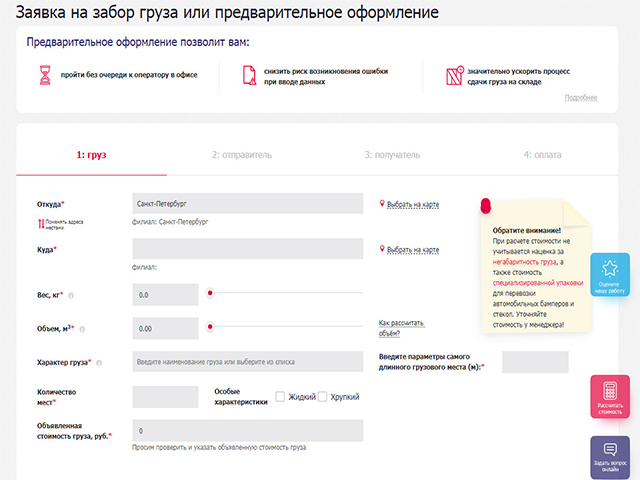

Онлайн займы на карту без залога и поручителей

Займ на карту – очень удобная форма получения быстрых денег. Его выдают круглосуточно, без лишних бумаг, поручителей и походов/поездок в офис кредитной организации.Чтобы получить микрозайм, достаточно быть гражданином Российской Федерации и иметь постоянную регистрацию. Возраст заемщика от 18 до 65-100 лет. При оформлении заявки требуется российский паспорт и банковская карта. Внимательно читайте условия договора.

С появлением Сбер сайтов клиенты стали самостоятельно получать информацию о банковских продуктах. В личных кабинетах интернет-сервиса и мобильных приложений можно посмотреть данные по картам, счетам, обязательствам. Сейчас заемщики погашают задолженности, не обращаясь к банковским операционистам.

Работа банка улучшилась, исчезли длинные очереди. Клиенты, получающие пенсии/зарплаты по банковским картам, могут оформлять кредитные продукты в любых отделениях. Остальных заемщиков принимают по месту регистрации. По данным Сбербанка сейчас примерно половина клиентов оставляют кредитные заявки через банковские офисы. Остальные заемные средства оформляют онлайн.

Преимущества дистанционной подачи очевидны:

- Заемные средства могут оформляться через интернет-банк или его мобильное приложение в любое подходящее для заемщика время.

- Данные удобно заполнять и редактировать.

- Если банку не потребуются дополнительные документы, после одобрения заявки клиенту сразу перечисляют заемные средства.

Как оформить кредит Сбербанка для физических лиц

Способы оформления сегодня зависят от того, какой кредит вы берете — с поручителем или без. Потребительский займ без обеспечения можно оформить несколькими способами:

✓ Онлайн.

Чтобы подать заявку на кредит в Сбербанк Онлайн, зайдите в раздел «Кредиты» в верхнем меню. Нажмите «Взять кредит». После этого откроется форма для подбора параметров займа. Выберите подходящие вам параметры, в том числе сумму и срок.

Выберите удобный для вас офис обслуживания и нажмите кнопку «Оформить кредит».

Подтвердите заявку на кредит СМС-паролем и заполните все поля анкеты. После заполнения анкеты станет активной кнопка «Отправить заявку».

✓ В офисе.

Для этого надо обратиться в офис Сбербанка по месту регистрации.

Поблажку имеют зарплатные клиенты. Физическим лицам, получающим зарплату / пенсию на счет в Сбербанке, кредиты предоставляются в любом кредитующем подразделении банка, независимо от места регистрации на территории РФ.

А вот кредит под поручительство физических лиц можно оформить только в отделении Сбербанка.

Срок рассмотрения кредитной заявки может составлять от нескольких часов до нескольких дней в зависимости от категории клиента.

Те, кто получает зарплату на счет в Сбербанке, получат ответ в течение 2 часов со дня предоставления в банк полного пакета документов. В остальных случаях срок рассмотрения кредитной заявки может составлять 2 рабочих дня.

Если ваша заявка будет одобрена, то вы получите деньги единовременно в безналичном порядке. Их перечислят на счет вашей дебетовой банковской карты.

Кто может взять кредиты Сбербанка

На получение потребительского кредита в Сбербанке без поручителей могут претендовать физические лица, которые соответствуют требованиям банка к заемщикам. Они следующие:

1 Возраст на момент предоставления кредита:

• не менее 18 лет, если получаете зарплату или пенсию на счет в Сбербанке• не менее 21 года — для других заемщиков

2 Возраст на момент возврата кредита по договору:

• не более 70 лет

3 Стаж работы:

• не менее 3 месяцев на текущем месте работы — для клиентов, получающих зарплату или пенсию на счет в Сбербанке. Для работающих пенсионеров, получающих пенсию на счет в Сбербанке, общий трудовой стаж за последние 5 лет должен составлять не менее 6 месяцев.• не менее 6 месяцев на текущем месте работы при общем трудовом стаже не менее 1 года за последние 5 лет — для клиентов, не получающих зарплату на счет в Сбербанке.

Потребительский займ под поручительство физических лиц могут получить молодые люди в возрасте от 18 до 21 года и пенсионеры от 60 до 80 лет (на дату погашения кредита). А поручитель должен быть старше 21 года и моложе 70 лет. Требования к стажу по этой программе кредитования такие же.

Какие документы нужны для оформления займа

Перед обращением в банк за деньгами надо собрать целый пакет справок и документов. Требуется подтверждение личности, финансовой состоятельности и трудовой занятости. Для большинства клиентов перечень документов может быть следующим:

1Паспорт РФ с отметкой о регистрации;

2Справка 2-НДФЛ за последние 6 месяцев или справку по форме банка.

3Копия трудовой книжки;

Если по каким-либо причинам вы не можете предоставить именно эти документы, например, у вас трудовой книжки или справки 2-НДФЛ, то их можно заменить другими.

Документам для получения кредита Сбербанка для физических лиц у нас посвящена целая статья. С ней можно ознакомиться здесь.

Надо отметить, что при подтверждении финансовой состоятельности банк может учесть доходы не только с основного места работы. Подойдут также деньги, получаемые от работы по совместительству, а также пенсии и ряд других выплат.

Как погашать потребительские кредиты Сбербанка

Возвращать деньги, полученные в Сбербанке, надо аннуитетными, то есть равными платежами. График с датами и суммой платежей вы получите в банке при оформлении кредита.

Если есть финансовая возможность, то погашать займ можно досрочно, как полностью, так и частично. Комиссия за это в Сбербанке не взимается. Минимальная сумма досрочного погашения не ограничена. Главное заранее предупредить банк о вашем намерении, подав заявление о досрочном погашении кредита. Сделать это можно, в том числе, и с использованием системы «Сбербанк Онлайн».

Предварительно одобрен кредит — что это значит

Если клиент Сбербанка получил сообщение: «Вам предварительно одобрена сумма», несмотря на то, что не обращался за предоставлением ссуды, это значит, что менеджеры финансовой организации посчитали его подходящим заемщиком и в рекламных целях предлагают участие в программе кредитования на льготных условиях.

За дополнительной информацией о предодобренном кредите следует обратиться к специалисту в любой офис Сбербанка.

За дополнительной информацией о предодобренном кредите следует обратиться к специалисту в любой офис Сбербанка.

Подобные предложения могут получить следующие категории клиентов:

- участники зарплатных проектов;

- бывшие заемщики банка, вернувшие деньги в срок;

- держатели вкладов и дебетовых карт с хорошим оборотом.

Если необходимость в дополнительном финансировании отсутствует, получение такого уведомления можно проигнорировать. Оно не накладывает обязательства заключения договора кредитования со Сбербанком и не означает, что кто-то пытается взять деньги под чужим именем.

С другой стороны, информирование о возможности получить некую сумму не обязывает банк к ее выдаче на прописанных в уведомлении условиях.

Обратившись за деньгами, человек может столкнуться с тем, что ему будут предложены иные условия:

- большая процентная ставка;

- меньшая сумма кредита.

Кроме того, в выдаче ссуды может быть и вовсе отказано. Это вызвано тем, что подобное уведомление от банка носит исключительно рекламный характер, предложение не является офертой и может быть пересмотрено. Изменение условий обосновывается тем, что при оформлении персонального предложения сотрудники банка не имеют доступа к наиболее полной информации о клиенте.

Пример индивидуального предложения от Сбербанка.

Пример индивидуального предложения от Сбербанка.

Подобную рассылку СМС, а также уведомление посредством сервиса Сбербанк онлайн или через устройство самообслуживания следует воспринимать как рекламу, нацеленную на привлечение внимания потенциального клиента. Особенно если предыдущие взаимоотношения с этой организацией закончились давно и она не располагает сведениями, на основании которых можно судить о платежеспособности человека.

Что означает «кредит предварительно одобрен в Сбербанке», если человек самостоятельно подал заявку на предоставление займа? Как и в большинстве финансовых организаций, в Сбербанке существует возможность обращения за интересующим продуктом в режиме онлайн.

Для этого случая и предусмотрено предварительное одобрение. Окончательное решение выносится уже после предоставления в банк пакета документов, подтверждающих соответствие внесенных в онлайн-форму сведений.

Особенности оформления и получения кредита от Сбербанка

1. Как подавать заявку.

Чтобы оформить потребительский кредит, клиенту необходимо сначала обратиться в отделение Сбербанка. Можно также позвонить по горячей линии. Это надо, чтобы специалисты банка ознакомили заемщика с необходимой информацией.

2. Где подавать.

Обратите внимание, что обычным физическим лицам надо подавать заявку в офисах по месту регистрации. А вот зарплатным клиентам потребительские кредиты предоставляются в любом подразделении Сбербанка, независимо от места прописки

Если вы являетесь зарплатным клиентом Сбербанка, то можно подать заявку через «Сбербанк Онлайн».

3. Как оформить кредит в «Сбербанк Онлайн»

Чтобы подать заявку на потребительский кредит в Сбербанк Онлайн, надо сначала зайти в раздел «Кредиты» в верхнем меню.

Нажмите на кнопку «Взять кредит в Сбербанке». После этого откроется форма для выбора параметров кредита. Выберите там подходящие для вас параметры, в том числе сумму и срок кредита.

Обратите внимание, что процентная ставка и ежемесячный платеж рассчитываются автоматически! Там же вы можете посмотреть график погашения займа. Он будет указан рядом с суммой ежемесячного платежа

Если предложенные банком условия вас устраивают, то выберите наиболее удобный для вас офис обслуживания и нажмите кнопку «Оформить кредит».

Далее надо будет подтвердить заявку на кредит СМС-паролем, который придет на ваш телефон. А следующим шагом станет заполнение анкеты. После ответов на все вопросы станет активной кнопка «Отправить заявку». Жмите, и заявка на кредит в Сбербанк будет отправлена!

Заявка будет рассмотрена в течение 2 рабочих дней с момента предоставления в банк полного пакета документов. Если решение будет положительным, то средства будут перечислены на счет открытой в банке карточки.

Какие документы нужны для получения кредита

Для оформления потребительского кредита Сбербанка физическим лицам требуется подтверждение личности, финансового состояния и трудовой занятости. Перечень документов для большинства клиентов в итоге может быть следующим:

- Паспорт РФ с отметкой о регистрации;

- Копия трудовой книжки;

- Справка 2-НДФЛ за последние 6 месяцев или по форме банка.

Это общий перечень. Пенсионеры могут подтверждать доходы справкой из ПФ РФ, а ИП – налоговой декларацией за прошлый год. Полный список документов в зависимости от конкретной ситуации лучше уточнить в банке.

При подтверждении финансового состояния Сбербанк может учесть доходы не только с основной работы. Подойдут также деньги, получаемые от работы по совместительству, а также пенсии и другие выплаты.

Как погашать кредит

Некоторые кредитные организации, например, Россельхозбанк, предлагают клиенту самому выбирать способ погашения займа — равными или диффиренцированными платежами. В Сбербанке такой возможности нет. Возвращать займ надо будет аннуитетными (равными) платежами. Вносить деньги следует ежемесячно, в соответствии с графиком погашения кредита, который вы получите во время оформления.

Условия досрочного погашения

Полное или частичное досрочное погашение займа осуществляется без предварительного уведомления Сбербанка. Минимальная часть досрочно возвращаемого кредита не ограничена. При этом осуществляется уплата процентов за фактический срок пользования кредитом. Подача заявления о досрочном погашении возможна также с использованием системы «Сбербанк Онлайн». Комиссия за досрочное погашение не взимается.

Что будет если не возвращать деньги?

За несвоевременное погашение кредита или неуплату процентов взимается неустойка. Ее размер составит 20% годовых с суммы просроченного платежа.

Неустойка будет браться за весь период просрочки. Санкции введут уже на следующий день после того, как клиент не сделал очередной платеж. Продлятся они до даты погашения просроченной задолженности.

Банк может ввести и другие виды ответственности за нарушение различных обязательств заемщика. Поэтому лучше заранее уточнить детали у сотрудников Сбербанка.

Когда МФО могут отказать в предоставлении онлайн займа на карту Сбербанка?

Существуют нюансы подачи заявки на заемные средства. От этого зависит результат всей процедуры. Причинами отказа выступают: несоответствие стандартам микрокредитной конторы, не читабельность прикрепленной онлайн информации, неразборчивая фотография отсканированного паспорта, низкий доход, наличие просрочек в МФО или банках, испорченная кредитная история или действующие займы. Для положительного решения нужно устранить указанные проблемы.

Если указанные проблемы отсутствуют у клиента, есть вероятность системного сбоя, потому что заявки обрабатываются круглосуточно скоринговой программой. Рекомендуется подать заявку на финансовую помощь через пару дней. При необходимости моментального получения средств в долг от ведущих МФО клиент должен быть честен с потенциальным заимодавцем и предоставлять правдивую информацию.

Плюсы и минусы кредитов наличными

Финансово-кредитные учреждения предлагают широкий спектр заемных продуктов — целевых, нецелевых, с залоговым обеспечением, потребительских, краткосрочных, долгосрочных. Классической формой заимствования является ссуда наличными, предусматривающая небольшой лимит средств и не сложную процедуру оформления за короткий период. Основными преимуществами кредитования являются: быстрая возможность получения необходимой суммы для срочной покупки, оформление, не выходя из дома или в ближайшем отделении, быстрое принятие решения по заявке (от 10 минут до трех часов). Для увеличения шансов одобрения оформлять займы лучше в тех организациях, в которых оформлен зарплатный проект или где открыта кредитная линия по карте, а также вклад. Несомненным плюсом кредитования является выдача запрашиваемой суммы в полном объеме после подписания договора. Это исключает процесс накопления собственных средств, который может происходить годами. Погашать долг можно удобным способом после даты получения заработной платы, аванса, по комфортному графику без чрезмерной нагрузки на семейный бюджет.

Потребительские займы выдаются на любые цели. Заемная организация — серьезная финансовая структура, деятельность которой регламентируется федеральным законом. Клиент может не сомневаться в чистоте и надежности сделки. Такую гарантию не обеспечивают частные займодавцы. Нужно внимательно изучать условия договора до его подписания. Для оформления займа нужен только паспорт РФ, но если сумма свыше 50000 потребуется справка о доходах, копия трудовой книжки или поручительство третьих лиц. Задолженность можно погасить досрочно без комиссии, переплаты. Линейка кредитов различных банковских структур регулярно обновляется. В каждой организации имеются тарифы со сниженными ставками, увеличенным лимитом для постоянных заемщиков. При своевременном погашении долга кредитная история заемщика улучшается. Платежеспособные клиенты, добросовестно исполняющие финансовые обязательства, получают доступ к лояльным кредитным продуктам. Инфляция негативно отражается на сумме накопленных средств, а стоимость товаров стабильно увеличивается. Кредитование с процентами оказывается выгоднее, чем долгое накопление собственных средств на необходимую покупку. Требования к заемщику минимальные, но изменяются в зависимости от индивидуального статуса клиента, его финансовой истории или запрашиваемой суммы.

Для расширения клиентской базы, банки упрощали оформление, получение ссуды. Онлайн-заявка экономит время заемщика. При получении предварительного одобрения достаточно посетить ближайшее отделение и принести минимальный пакет документов. Однако специалисты чаще требуют подтверждение дохода, возможности комфортной оплаты. Имеются «подводные камни» у кредитования. Это касается невнимательного ознакомления с информацией, потому что следует адекватно оценивать финансовую ситуацию и способность погасить долг. Минусы кредитования:

- Высокие проценты.

- Жесткие штрафы за просрочку и последующие негативны6е последствия для заемщика, его родственников и КИ.

- Ограничения по возрасту, доходу.

Чтобы пользоваться выгодными условиями или привилегиями, рекомендуется оформлять кредиты, займы у одного кредитора. Это выгодно, если в финучреждении открыт зарплатный проект или вклад.

Часто задаваемые вопросы

Список популярных вопросов и ответов на них:

Как долго рассматривают заявку? Заявка рассматривается обычно в срок от нескольких минут, до нескольких дней. Зависит от того, является ли заявитель клиентом банка, как часто он брал кредиты ранее, вовремя ли их отдавал и так далее.

Сколько можно получить денег? Сумма займа зависит от требований заемщика, его залога и финансового состояния. Также на потенциальную сумму влияет выбранный продукт.

Часто ли отказывают? Сбербанк является крупнейшим банком РФ, и он представляет своим клиентам достаточно выгодные условия. Как следствие, данная финансовая организация может себе позволить «перебирать» клиентами. В то же время, если у потенциального заемщика все в порядке с документами и кредитной историей, вероятность отказа будет стремиться к нулю.

Можно ли получить кредит без справки и официального трудоустройства? В теории – да. На практике – очень редко и только небольшую сумму.

Можно ли взять кредит несовершеннолетнему? Нет. Кредиты выдаются только совершеннолетним гражданам РФ с постоянной пропиской. Лицо, не достигшее возраста 18 лет может быть признано эмансипированным (совершеннолетним) в судебном порядке, однако доказать данный факт банку и получить кредит все равно будет практически невозможно.

Нужно ли предоставлять залог, поручителей или созаемщиков? Зависит от выбранного продукта и суммы кредита. Например, для ипотеки залог нужен всегда, а для потребительского кредита – только если клиент запрашивает очень крупную сумму.

Можно ли взять кредит с плохой кредитной историей? В теории – можно. Прямого запрета нет, однако банк предпочитает не кредитовать тех лиц, которые ранее недобросовестно выполняли свои обязательства. В лучшем случае можно будет взять небольшую сумму на короткий срок и только если вернуть этот кредит точно вовремя, появится шанс на оформление более крупного займа.

Кредит в Сбербанке, условия кредитования для физлиц

ОСНОВНЫЕ УСЛОВИЯ ПО КРЕДИТАМ В СБЕРБАНКЕ

- Процентная ставка: от 11,9% до 19,9%

- Сумма кредита: от 30’000 до 5’000’000 руб.

- Срок кредитования: от 3 месяцев до 5 лет

Потребительский кредит — минимальная процентная ставка

В прошлом году, Сбербанк снизил минимальную процентную ставку по кредиту на 1 процент. Если вы оформите заявку на кредит через интернет банк , либо получаете зарплату или пенсию на счёт в Сбербанке, то ставка по кредиту от 300’000 рублей составит 11,9% годовых.

При оформлении кредита на сумму от 300’000 рублей сроком от 10 месяцев, через 6 месяцев кредитная ставка автоматически снизится на 1,5% и составит 10,4% годовых. При этом, обязательным условием является своевременная оплата, без просрочек, а также отсутствие частично-досрочного погашения.

| Процентные ставки по кредитам (специальные условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 12,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 11,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | 11,9% |

| Процентные ставки по кредитам (общие условия) | |

|---|---|

| Сумма кредита до 300’000 руб. | от 13,9% до 19,9% |

| Сумма кредита от 300’000 до 1’000’000 руб. | от 12,9% до 16,9% |

| Сумма кредита от 1’000’000 рублей | 12,9% |

| Требования к заемщику | |

|---|---|

| Возраст на момент предоставления займа: | не менее 18 лет |

| Возраст на момент полного погашения: | не более 65 лет |

| Рабочий стаж на текущем месте работы: | не менее 3 месяцев |

*Работающим пенсионерам, получающих пенсию на счет в Сбербанке, стаж работы не менее 3 мес., на текущем месте работы, при общем трудовом стаже не менее 6 месяцев за последние 5 лет. **Клиентам, не получающих зарплату на счёт в Сбербанке, рабочий стаж не менее 6 месяцев на текущем месте работы, при общем трудовом стаже не менее 1 года за последние 5 лет.

| Необходимые документы | |

|---|---|

| Паспорт гражданина РФ с отметкой о регистрации* | |

| Документ, подтверждающий финансовое состояние | |

| Документ, подтверждающий трудовую занятость |

*Допускается наличие временной регистрации, при этом дополнительно представляется документ, подтверждающий регистрацию по месту пребывания. **Если у вас есть зарплатная карта Сбербанка России, для оформления кредита понадобится только паспорт. Подайте заявку в Сбербанк Онлайн. После одобрения кредита, деньги придут вам на карту.

Как подать заявку на кредит в Сбербанк онлайн без посещения офиса банка?

Для начала вам необходимо войти в личный кабинет по логину и паролю.

После успешной авторизации, на главной странице перейдите в раздел «Кредиты» и выберите «Взять кредит в Сбербанке». Таким образом, начнется подача онлайн заявки без визита в банк через интернет. Перед вами откроется меню анкеты, которую необходимо заполнить, соблюдая последовательность.

Внимание! 2 ключевых момента

- Первый – это само оформление. После нажатия на кнопку «взять» часть ваших данных из личного кабинета автоматически подставиться в нужные поля.

- Второй – это кредитная история. В самом Сбербанке.Онлайн вы можете запросить выписку о состоянии своей КИ и получить ответ сразу! Услуга платная, стоимость проверки КИ составляет 580 руб.

Этапы подачи онлайн заявки – пошаговое описание

Анкета на потребительский кредит наличными состоит из 7 частей. Рассмотрим каждый из них по порядку.

Шаг 1. Выбор программы кредитования

- вид и наименование кредита;

- валюта получения (рубль, доллар или евро);

- сумма;

- срок;

- предварительный диапазон процентных ставок.

Шаг 2. Персональные данные

- Ф.И.О;

- дата и место рождения;

- контакты для связи (мобильный и рабочий телефон, электронная почта);

- удобное время для получения звонка от банковского сотрудника.

- ИНН;

- гражданство;

- паспортные данные;

- образование.

Часть информации может автоматически заполниться в онлайн заявку Сбербанка на кредит наличными, недостающие сведения вы вносите самостоятельно. Это одна из особенностей оформления без посещения офиса банка. Нажимаем на кнопку «далее» и переходим к следующему этапу.

Шаг 3. Семейное положение

- при наличии брака требуется указать сведения о супруге: Ф.И.О., дату рождения, наличие либо отсутствие кредитов;

- информация о детях и родителях указывается дополнительно.

Важно, указать личные данные родных в соответствующих графах. Если кто-то из родных работает в Сбербанке, обязательно следует указать это момент

Шаг 4. Прописка

- адрес постоянной регистрации;

- адрес временной регистрации указывается по желанию;

- адрес фактического проживания, право собственности и сроки.

Если адрес проживания совпадает с постоянной регистрацией, выберите соответствующий пункт и переходите к следующему шагу заполнения.

Шаг 5. Работа и доходы

- тип занятости;

- текущее место работы;

- ежемесячные расходы и доходы, включая среднемесячные данные семейного бюджета.

На этом этапе появляется возможность открыть расширенную анкету, вернуться к предыдущей вкладке и изменить условия оформления. Дополнительно появляется график платежей с предварительным расчетом.

Обращаем внимание на то, что трудовой стаж за последние 5 лет должен быть не менее 12 месяцев. Безработные граждане без справки о доходах и поручителей могут так же получить кредит в Сбербанке, но создание онлайн заявки не подходит для таких случаев

Шаг 6. Собственность

- вид недвижимости;

- информация об объекте;

- примерная рыночная стоимость, по вашему усмотрению;

- транспортное средство.

Данный шаг не является обязательным, но его заполнение увеличивает шансы на одобрение в разы. Клиенты, обладающие имуществом, могут не только рассчитывать на получение денег без отказа, но и на снижение процентной ставки и увеличения максимальной суммы займа.

Шаг 7. Способ получения

- на карту (зарплатную, дебетовую, новую);

- на счёт;

- наличными;

После выбора способа получения кредита, и нажатия кнопки «отправить», онлайн заявка в Сбербанке считается заполненной. Осталось дополнить итоговую анкету, в которой нужно поставить галочки напротив стандартных вопросов, и подтвердить подачу запроса по телефону. Нажмите на «подтвердить по СМС», и введите одноразовый код подтверждения, который придет на ваш мобильный.

Готово!

В Сбербанке началась процедура Рассмотрение вашей заявки. В среднем запрос обрабатывается банком в течение суток, иногда время рассмотрения может длиться до 2 дней. По результатам решения, вы получите оповещение на телефона по звонку или SMS, дополнительно информация будет отправлена на вашу электронную почту.

В личном кабинете в разделе с кредитами статус заявки будет отображаться как, «Обрабатывается». В любой момент вы можете в него войти и проверить, не изменился ли статус на «Отклонен» либо «Одобрено».

Цель кредита

Заемные средства подразделяются на целевые и нецелевые. Первая классификация включает деньги банка, направленные на покупку конкретного товара (услуги). Их оформляют на крупные приобретения — автомобиль, недвижимость, для мероприятий, требующих крупных затрат. Банки учитывают этот факт и предлагают целевые кредиты, выдающиеся для строго определенных покупок. Указанная разновидность заемных средств «дешевле», но финансовая организация досконально следит за использованием. Нецелевой характер займа не контролируется и деньги клиентом направляются по необходимости.