Минимальный кредит в сбербанке в 2021 году

Содержание:

- Размер минимального кредита в Сбербанке

- Банк Открытие — лучшие кредиты в 2021 году без обеспечения и поручительства

- Как поступить проще

- Формула расчета максимальной суммы ежемесячного платежа

- На какой период и какие суммы

- 8 способов увеличить сумму кредита

- Как получить самую низкую ставку

- От чего зависит минимальная сумма кредита наличными в Сбербанке

- Рекомендации по получению выгодного кредита

- Продление срока кредитования

- Кредит без справок в Тиньков Банке

- Виды обеспечения по кредитам Сбербанка

- Какова возможная сумма кредита при обращении в банки в первый раз

- Какие суммы дают взаём МФО

- Совкомбанк – лучшие кредиты в 2021 году с отменой процентов

- Расчет максимальной суммы кредита по зарплате

- Как выбрать и оформить кредит наличными в Москве?

- Нюансы оформления кредита

- Автокредиты

- Кто может получить кредит под залог недвижимости

- Банковский кредит на льготных условиях – ожидания и реальность

- Минимальная сумма кредита в Сбербанке России

Размер минимального кредита в Сбербанке

Немногие клиенты обладают информацией о том, какая же минимальная сумма кредита выдается в Сбербанке.Данные находятся на сайте, но их всегда можно узнать, позвонив на горячую линию или же провести онлайн-чат с менеджером. В одном из самых надёжных банков страны под небольшие проценты легко взять небольшой займ в 30 тыс. руб. Обеспечение не требуется, иногда могут попросить подключить поручителя.

Например, минимальный размер ссуды с использованием залога, составляет полмиллиона рублей.

Особые условия существуют для военнослужащих. Кроме минимальной процентной ставки, они могут оформить всего 15 000 руб.

Банк Открытие — лучшие кредиты в 2021 году без обеспечения и поручительства

Параметры кредитов банка Открытие сильно разнятся. На лучших условиях в 2021 году кредитуют заемщиков:

- которые имеют или имели продукты организации;

- согласившихся на страхование;

- оформляющих крупную сумму на длительный срок;

- участвующих в зарплатном проекте.

В первый год обслуживания кредита клиентам он обойдется в 5,5—19,9%. Со второго года устанавливается ставка 6,90-22,90%. Оформить ссуду можно на любые цели, включая рефинансирование и образование.

Преимущества потребительского кредита банка Открытие, за счет которых он был включен в подборку лучших кредитов 2021 года:

- крупный размер – до 5000000 рублей;

- умеренная процентная ставка со скидкой на первый год;

- решение – через 3 минуты;

- учет всех доходов;

- зачисление денег на дебетовую карту с кэшбэком и ее бесплатная доставка;

- право воспользоваться услугой «Отложенный платеж»;

- возможность досрочного погашения с первого дня пользования деньгами.

Негативные стороны: высокие требования, получение заемных средств с 21 года, отказы после предодобрения, большие проценты при отсутствии страхового полиса, «агрессивная» реклама продуктов, минимальный срок кредитования – 2 года.

Как поступить проще

Многие совершенно справедливо заметят, что небольшой займ не оправдывает потраченного на него времени и сил. Как же еще можно поступить в случае возникновения потребности?

- Оформить потребительский кредит или рассрочку прямо в магазине. Применимо к случаю, если вам понадобились деньги на покупку бытовой техники либо любого другого товара из магазина. При совершении покупки в интернет-супермаркетах, таких как Озон, или МВидео, вы можете заказать товар в кредит прямо в режиме онлайн. Подписать необходимые документы можно у курьера, который доставит покупку домой либо в пункте самовывоза. Конечно, покупка обойдется значительно дороже, но время и нервы вы точно сэкономите.

- Взять в долг у друзей и знакомых либо оформить заем у микрофинансовой организации. Первый вариант слишком очевиден, но вполне реален, особенно если вам необходимо всего 5 000 рублей, а банк навязывает сразу 15 000. Есть над чем подумать. Микрофинансовые организации имеют не очень хорошую репутацию из-за того, что выдают займы под слишком высокие проценты. Зато деньги вы получите наличными и в течение одного часа. Попробуйте сделать расчет, может, такой вариант окажется и не слишком провальным. Особенно если деньги нужны срочно, или у вас есть проблемы с кредитной историей (они ее не особо учитывают).

- Воспользуйтесь собственными накоплениями. Многие люди не задумываются над тем, что ставки по кредиту намного выше, чем по депозитам. Например, вам, как участнику зарплатного проекта при минимальном сроке кредитования можно оформить ссуду под 13.9%. При этом у вас есть небольшой вклад с годовой ставкой 5%. Гораздо выгоднее закрыть вклад и сэкономить на возможных выплатах по кредиту (мы еще не учли дополнительные расходы, такие как страхование). Суммарный расход по кредиту намного превысит доход по вкладу. После выплаты займа, вы вновь сможете откладывать, тем более банк предлагает для этого множество вариантов.

- Попросить аванс на работе. Вы наверняка уже думали об этом, а ведь это очень хороший вариант.

Формула расчета максимальной суммы ежемесячного платежа

В первую очередь, расчет максимальной суммы кредита для физических лиц осуществляется на основании нескольких данных. Основную роль в расчетах играет поправочный коэффициент, каждый кредитор устанавливают свою величину.

Поправочный коэффициент обычно находится в диапазоне от 30 до 70%, а именно это тот процент от чистого дохода заемщика, который может быть направлен на выплату по кредиту.

P=S*K, где:

- P – размер ежемесячного платежа;

- S – чистый доход заемщика;

- K – поправочный коэффициент.

Только прежде, чем приступить к расчету максимальной суммы банковского займа, нужно вычислить чистый доход заемщикам, или совокупный доход семьи. То есть, из всей суммы ваших доходов, включая заработную плату супруги или супруга, нужно вычесть все ваши расходы по кредитам коммунальным услугам и прочее, оставшееся сумма – это чистый доход.

Важно! В формуле поправочный коэффициент делится на 100, например, если он составляет 70%, то формуле следует указывать значение 0,7. https://www.youtube.com/embed/mKYt5JpX_Uk

Чистый доход в данном случае составляет 60000 рублей соответственно, если посчитать для них максимальную сумму ежемесячного платежа, при поправочном коэффициенте 0,5, то для них максимальная выплата по займу составить 30000 рублей в месяц.

Кстати, всегда стоит учитывать, что банк обращает внимание на состав семьи, остаток после расчета нового займа должен быть не ниже прожиточного минимума по региону. А вот если в семье 5 человек и их чистый доход за вычетом расходов составляет 60000 рублей (без учета выплат по займу), то максимум, что они могут отдавать – это 10000 рублей в месяц

А вот если в семье 5 человек и их чистый доход за вычетом расходов составляет 60000 рублей (без учета выплат по займу), то максимум, что они могут отдавать – это 10000 рублей в месяц.

Формула будет выглядеть так:

- X — максимальный размер банковского займа;

- P — максимальная сумма ежемесячного платежа;

- L — срок кредитования в месяцах;

- G — размер годового процента.

Обратите внимание, что данные расчеты актуальны только для дифференцированной системы расчета ежемесячного платежа

На какой период и какие суммы

По оценкам специалистов в России средний период, на который оформляют ипотеку примерно 5 – 10 лет.

Этот срок отличается от соответствующих сроков за рубежом. К примеру, в США люди спокойно берут ипотечный кредит на всю жизнь и даже передают её по наследству. Всё дело в процентных ставках. Там они составляют 1,5 – 2 процента, а у нас в среднем от 10,5 до 16 процентов годовых.

Цена недвижимости варьируется в зависимости от региона России и качества строительного объекта и может составлять суммы от сотен тысяч до нескольких миллионов рублей.

Виды платежей – что выгоднее

Существует два вида ипотечных платежей: дифференцированный и аннуитетный. Нельзя с определённой уверенностью сказать, какой из них выгоднее, в каждом случае есть свои плюсы и минусы. Необходимо учитывать возможности индивидуально у каждого заемщика.

Удобство аннуитетных способов погашения кредита в том, что каждый месяц нужно оплачивать одинаковую сумму денег. При этом первые годы погашения ипотеки большую часть суммы будут составлять проценты по основному долгу.

При дифференцированных взносах за кредит человек более крупные суммы выплачивает в первые месяцы ипотеки, а к концу срока они заметно уменьшаются. Дело в том, что при таком способе погашения кредита с каждым новым платежом проценты пересчитываются на оставшуюся часть основного долга, поэтому суммы идут на уменьшение.

Общая часть переплаты при дифференцированных платежах меньше, но не каждый сможет платить достаточно крупные суммы ежемесячно в первые годы ипотеки.

Большинство предпочитают брать ипотеку с одинаковой помесячной суммой и, если получается, стараются погасить часть долга досрочно.

Благо такая возможность сейчас есть в большинстве банков. Поэтому, какой вариант платежей выгодный, выбирать вам.

8 способов увеличить сумму кредита

Нередки ситуации, когда заёмщик отправляет в банк интерактивную заявку на одну сумму кредита, а банк готов отдать какую-то другую, поменьше.

Как увеличить размер кредитования?

- Представить справку о доходах. Практически у всех банковских организаций имеются различные программы заимствования, хотите получить побольше денег – запросите у работодателя 2-НДФЛ.

- Постараться показать банку все имеющиеся дополнительные доходы, доказав свою кредитоспособность.

- Предоставить залог. Суммы по залоговому кредитованию в разы больше без залоговых кредитов.

- Пригласить созаёмщиков. Например, Почта Банк разрешает привлечь до 2-х созаёмщиков для увеличения размера потребкредита.

- Закрыть имеющиеся кредиты. Погасив действующие долговые обязательства, вы сразу повысите свои шансы на получение более крупного кредита, т.к. улучшите свою кредитоспособность. Погасив имеющиеся ссуды, не спешите бежать за новым кредитом. Обождите 2 недели – месяц, чтобы успели измениться записи в вашей кредитной истории.

- Обратиться в финансово-кредитную организацию, где вы – зарплатный клиент. Вас уже «знают», видят постоянство ваших доходов – одобренная к выдаче ссуда будет больше, чем у простых кредитозаёмщиков. На какую сумму вы сможете кредитоваться, вам оперативно сообщит специалист обслуживающего вас банка.

- Получить дополнительную кредитную карту при получении наличного кредита. Ряд банковских учреждений, после выдачи наличного займа, предлагают получить карту с небольшим кредитным лимитом. Получив её, вы увеличите общий размер кредита.

- Для получения серьёзной кредитной суммы в перспективе – постарайтесь исправить текущую кредитную историю, если она испорчена. Для этого возьмите и аккуратно выплатите несколько мелких банковских кредитов и микрофинансовых займов.

Как получить самую низкую ставку

Процентная ставка и условия кредитования в целом, определяются индивидуально для каждого клиента. Однако, есть ряд рекомендаций, позволяющих снизить ставку:

- Обращайтесь в тот банк, клиентом которого вы являетесь. Для своих клиентов, банки предлагают самые выгодные условия.

- Дополнительные документы и привлечение поручителей, также положительно повлияет условия кредитования.

- Берите большую сумму на длительный срок. Ставка будет ниже, а ежемесячный платеж меньше.

Надеемся, теперь подобрать кредит онлайн низкой процентной ставкой, станет проще. Займ-го.ру составил ТОП банков по кредитам с наименьшими процентами, вам остается выбрать наиболее выгодный и оформить онлайн заявку.

От чего зависит минимальная сумма кредита наличными в Сбербанке

Рассматривая вопрос о том, какая сумма может быть предоставлена конкретному заемщику, каждый банк использует собственную методику, которую никогда не раскрывает. Не является исключением из этого правила и Сбербанк.

Однако все кредитные организации обязательно ориентируются при одобрении лимита на следующие данные:

- наличие обеспечения (и его вид);

- возраст заемщика;

- кредитную историю заемщика;

- размер доходов;

- место работы;

- семейное положение и состав семьи;

- долговую нагрузку;

- представленные для оформления документы.

Не секрет, что Сбербанк одобряет крупные ссуды даже работникам бюджетной сферы, являющимся держателями зарплатных карт банка. При этом, если человек имеет довольно приличный доход, но за другие займы выплачивает крупную сумму, то банк существенно снизит для него одобренный лимит.

Рекомендации по получению выгодного кредита

Не каждый человек, обращающийся в кредитную организацию, знает о возможности снизить предлагаемую ставку. Многие банки идут на уступки своим клиентам и понижают процент по кредиту при определенных условиях:

- Нуждающийся уже числится клиентом данного банковского учреждения с действующим личным счетом. Это выступает гарантией платежеспособности заемщика. Тогда банк идет на уступки, и предоставляет льготу. Практикуют подобную практику Сбербанк и ВТБ 24. Обладатели зарплатных карт могут рассчитывать на уменьшение базовой ставки на 1,5-2%.

- Ранее человек уже неоднократно пользовался услугами данной финансово-кредитной организации и добросовестно исполнил свои долговые обязательства.

- Наличие безукоризненной кредитной истории. Это важный критерий для любого банка, по которому оценивается уровень благонадежности обращающегося.

- Предоставление в залог ликвидного имущества либо надежного поручительства сторонних лиц. Во втором случае вероятно понижение ставки на 1%.

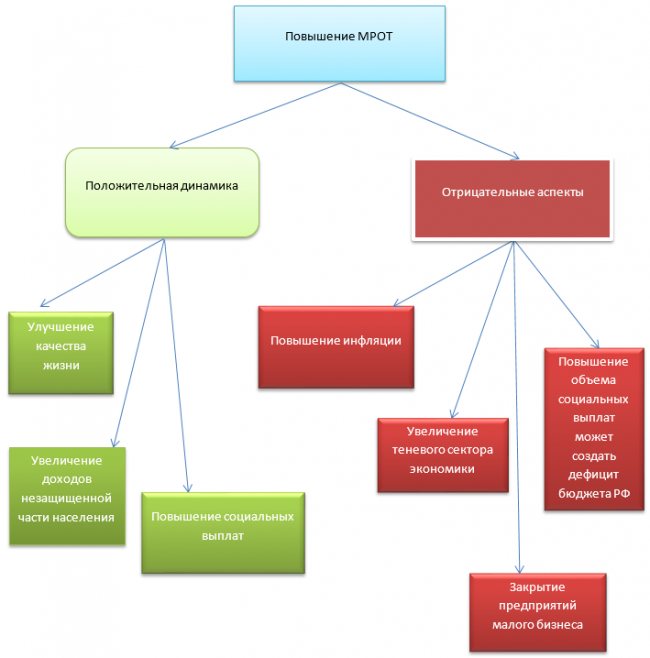

С ключевыми факторами, оказывающими непосредственное влияние на уменьшение процента по кредиту, можно ознакомиться из ниже представленной схемы.

Помимо этого надо самостоятельно провести мониторинг финансовых учреждений и выделить наиболее приемлемые варианты по условиям.

Продление срока кредитования

Определение периода кредитования на этапе обсуждения со Сбербанком этого вопроса предполагает оптимальные условия для обеих сторон договора. Банк при одобрении желаемого клиентом периода исходит из анализа его доходов, содержащихся на банковских счетах или отражающихся в представленной документации. Учитывается и возраст заемщика.

В вопросе рассмотрения и выдачи кредитов возрастной ценз имеет минимальную и максимальную границу. В момент предоставления клиенту должно быть не менее 18 лет. Максимальный же возраст клиента по некоторым ипотечным продуктам составляет 70 лет, что гораздо выше, чем у других кредиторов.

Если человек обратился с заявкой в 50 лет, то максимальным временным запасом для возврата денежных средств в его случае будет период в 20 лет. Именно в 70 лет должны быть завершены все клиентские долговые обязанности.

Что касается максимального возрастного запаса и наличия финансовых сложностей, внезапно возникших в жизни у заемщика, то в данном случае предполагается проведение следующих процедур: рефинансирование и реструктуризация. Они возможны при подаче заявления. По рассмотрению заявки кредитодатель может дать как положительный, так и отрицательный ответ.

Кредит без справок в Тиньков Банке

Данный банк является один из самым прогрессивных и устойчивых на российском банковском рынке. Основные продукты банка это: кредитный и дебетовые карты, за которые банк не раз получал престижные премии и номинации.

У Вас также есть возможность оформить потребительский кредит, который доставят вам лично в любую точку России на дебетовой карте банка. А это значит, что Вы сможете снять деньги в любом банкомате, любого банка без комиссий и процентов.

Преимуществом банка является то, что у него нет отделений и как следствие больших издержек на содержание помещений и персонала. Банк может себе позволить держать процентную ставку ниже рыночной. А из-за всех операций, которые проходят в режиме онлайн, все решения принимаются очень быстро. К тому же дебетовая карта Тиньков Банка дает ряд других преимуществ, а не только возможность снимать деньги в любом банкомате мира без процентов.

Виды обеспечения по кредитам Сбербанка

В зависимости от вида кредита в качестве основного обеспечения по кредитам Сбербанк принимает:

- поручительства физических лиц – граждан РФ (не более 2-х). Количество поручителей определяется исходя из суммы кредита и размера платежеспособности поручителя(ей).;

- залог объекта недвижимости (квартиры, жилого дома с земельным участком, земельного участка;

- поручительство супруги/супруга заемщика, если заемщик состоит в браке (по жилищным кредитам).

- залог имущества (но в качестве единственного обеспечения может не приниматься);

В качестве дополнительного обеспечения могут рассматриваться:

- поручительства платежеспособных физических лиц (оформляется по усмотрению Банка);

- залог жилого помещения.

Оформлять кредит под поручительство значительно удобнее и проще, но, а для самого поручителя это очень ответственное и рискованное обязательство. Если заемщиком окажется безответственный или склонный к аферам человек, то выступать у него поручителем, это подставлять себя и свою семью под удар.

Не стоит забывать — если заемщик, по какой либо причине не сможет или не захочет гасить кредит, то гасить будет поручитель. И еще, при проблемах с погашением кредита, кредитная история поручителя тоже будет испорчена на длительные годы.

Был в моей практике такой случай. Работали за соседними столами две коллеги в Областном управлении Сбербанка и считались подругами.

https://www.youtube.com/watch?v=RUvZeiVi4PA

Одна оформила кредит Сбербанка, вторая выступила поручителем и даже подписала стандартный в те времена бланк банка о согласии на удержание процентов и кредита из своей зарплаты.

Через некоторое время в банке прошло сокращение штатов, и первая попала в список на увольнение. Обидевшись на весь белый свет, и на Сбербанк в том числе, она прекратила выплачивать кредит и проценты.

Ее попробовали пристыдить тем, что будут удерживать деньги из зарплаты подруги, и услышали в ответ следующее: «Вот и пусть платит, она богатая, а я не работаю».

И поручитель платила, так как в свое время просто безоговорочно поверила в порядочность подруги и не оформила обязательство на возмещение погашенный по кредиту.

анкеты на кредит в Сбербанке России

или до принятия решения выступить поручителем или

https://www.youtube.com/watch?v=Gk2Oszv3HeM

, внимательно ознакомьтесь с условиями кредитования, оцените свои реальные возможности по погашению всей суммы кредита с процентами, оформите необходимые гарантийные обязательства (это касается поручителей и созаемщиков), и удачной Вам работы с банком по осуществлению своей задумки.

Какова возможная сумма кредита при обращении в банки в первый раз

Какую сумму кредита российские банки дают заёмщикам, которые вообще не имеют кредитной истории, то есть, никогда ещё не кредитовались? Отвечаем: обычно небольшую ссуду, стремящуюся к минимальному лимиту кредитования.

И что интересно, многие финансовые компании факт отсутствия заёмной истории приравнивают к факту наличия плохой кредитной истории. «Неизведанный» кредитополучатель для них = плохому заёмщику.

На какой размер банковского займа «кредитному новичку» можно рассчитывать:

- Хоум Кредит банк – 10 000 ₽;

- Росбанк – 50 000 ₽;

- Райффайзенбанк – 90 000 ₽;

- Восточный банк – 25 000 ₽;

- Бинбанк (с 2019 года это банк «Открытие») – 50 000 ₽.

Совет. Хотите быстро создать себе хорошую кредитную историю – возьмите пару банковских микро кредитов и вовремя погасите их. Желательно брать их поэтапно, выплачивать же лучше без досрочного погашения. Запросто можно воспользоваться и вторым вариантом (лучше в совокупности с первым) – взять несколько микро займов в МФО.

Какие суммы дают взаём МФО

Микрофинансовые компании как были, так и остаются единственным вариантам для лиц с негативной заёмной историей, не способных представить доходные справки или нуждающихся в срочном кредитовании.

На какую сумму быстро выдаваемого займа можно рассчитывать при обращении в МФО? Большинство микро финансовых организаций готовы предоставить некрупные займы, размер которых находится в денежном диапазоне от 2 000 до примерно 30 000 рублей.

Правда, есть и компании, выдающие более серьёзные суммы. Например, компания «Лайм-Займ» готова перечислить на карту заёмщика до 70 тысяч, а МФО «MoneyMan» – до 80 тысяч ₽.

Примечательно, что уже в этом году все компании-займодавцы, оформляющие микрозаймы, стали снижать долговые ежедневные проценты, причём снижать значительно. Обусловлено это изменениями, внесёнными в законы, регламентирующие работу МФО и выдачу займов.

Надеемся, приведённая банковская информация поможет вам определиться, на какую нужную сумму кредита вы можете подать онлайн заявку, и вы сумеете предварительно оценить, даст ли вам эту сумму банк. И, как говорится, оставляйте заявки «не отходя от кассы», прямо на нашем портале «Найди кредит».

Совкомбанк – лучшие кредиты в 2021 году с отменой процентов

Совкомбанк не остается в стороне. Его продуктовая линейка также заслуживает внимания. Он предлагает не меньше разнообразных кредитных программ. В 2020 году он был отмечен 17 номинациями премии Cbonds Awards, вошел в тройку рейтинга мобильных приложений. За обработку обращений в соцсетях ему вручили награду DIGITAL LEADERS. Кредит, о котором далее пойдет речь, будет интересен клиентам, которые имеют или собираются оформить карту рассрочки Халва.

С одной стороны данное предложение справедливо называют лучшим:

- кредит доставляют бесплатно;

- сумма достигает 1000000 руб., а срок – 5 лет;

- вероятность одобрения и скорость принятия решения увеличиваются для регистрирующихся через Госуслуги;

- фининститут после полного погашения возвращает все проценты на определенных условиях;

- кредиты дают лицам, достигшим 23 лет, и пенсионерам до 65-ти по двум документам. Подтверждение дохода не требуется, кредит одобряют по паспорту и еще одному документу, удостоверяющему личность.

С другой стороны, условия для получения лучших условий не так уж и просты:

- подключение услуг «Гарантия минимальной ставки» (комиссия 4,9% от суммы кредита), программы «Финансовая защита»;

- ежемесячная оплата покупок «Халвой» (не менее 5 покупок) на сумму от 10 000 руб. Покупки в рассрочку, совершенные за счет собственных средств, платежи в разделе «Оплата услуг» мобильного приложения «Совкомбанк — Халва» и переводы/операции по снятию заемных средств также учитываются;

- нельзя допускать просрочек ни по кредиту, ни по карте рассрочки;

- не допускается досрочное гашение долга.

Совкомбанк достаточно часто одобряет заявки, но заемщикам нужно иметь в совокупности более 30 000 руб., чтобы соответствовать требованиям платежеспособности.

Для понимания, будет ли этот кредит лучшим для вас, посмотрите на пример расчета выгодности:

- Сумма – 200000 рублей;

- Срок – 5 лет;

- Ставка – 9,9%;

- Платеж – 5125,58 руб.

- Возврат % по акции «Всё под 0!» – 62 934,88 руб.

Расчет максимальной суммы кредита по зарплате

Существует 2 типа займов — потребительские кредиты и ипотека. Ипотека отличается от потребительского займа договором комплексного ипотечного страхования, ставкой, суммой и сроком ипотеки.

Ипотека — долгосрочный кредит, ставка по ней ниже, а срок выше. Потребительский займ обычно дается на сумму до миллиона рублей. И ставки по данному виду займа начинаются 18 процентов и срок до 5 лет. Естественно встает вопрос, сколько могут дать человеку денег, если у него определенная зарплата? Во первых это зависит от размера заработной платы.

Благодаря дострочным погашениям срок или сумма очередного платежа уменьшается. Это позволяет выплатить ипотеку досрочно.

Однако естественно нужно все точно посчитать. Самое хорошее — дифференцированные платежи по ипотеке. Они более выгодны при досрочном погашении.

Итак, чтобы понять какая максимальная сумма займа при вашей зарплате возможна нужно выполнить следующие шаги

- Определиться со стоимостью объекта, который будете покупать.

- Посчитать все свои официальные доходы.

- Выбрать банк и посмотреть, какие у него процентные ставки. Выбрать среднюю ставку.

- Зная сумму, ставку использовать онлайн калькулятор ипотеки — задавая разное количество месяцев рассчитывать ваш кредит и смотреть чтобы ежемесячный платеж был меньше половины вашей заработной платы в месяц.

Как только такой вариант подобран — вперед в банк для получения займа. В целом расчет суммы займа по заработной плате является приблизительным. Точный расчет все равно делает банк исходя из вашего материального положения, наличия семьи и других затрат.

Как выбрать и оформить кредит наличными в Москве?

Иногда в жизни случаются экстренные ситуации и появляются финансовые трудности или вам просто нужны деньги на новую покупку. Вы начинаете искать, где можно быстро получить потребительский кредит или кредитную карту с наименьшей переплатой.

На нашем сайте вы можете сравнить все актуальные предложения по кредитам наличными в банках Москвы. В таблице можно посмотреть основные характеристики по каждому предложению. А с помощью кредитного калькулятора, узнать какими будут ежемесячные платежи и итоговая стоимость покупки.

В каких банках Москвы можно получить потребительский кредит наличными?

Потребительское кредитование очень популярная услуга среди коммерческих банков и финансовых компаний. Как правило, для оформления кредита соискателю нужно собрать минимальный пакет документов. Важным критерием влияющим на одобрение в кредите, является платежеспособность заявителя.

Некоторые банки способны предоставить небольшую сумму займа без справок и поручителей. В таком случае скоринговая система банка основательно проверяет кредитную историю заемщика на наличие текущих просрочек по незакрытым кредитам. Поэтому в большинстве случаев основная причина отказов это негативная кредитная история.

Наиболее популярные банки, которые занимаются потребительским кредитованием в Москве это Банк «ФК Открытие», Хоум Кредит Банк и Почта Банк. Давайте детально рассмотрим основные условия и требования к клиенту:

- минимальная процентная ставка от 3% в год при сумме заимствования до 10 000 000 руб.;

- максимальная сумма 100 000 000 рублей, если брать кредит на срок не более 36 мес.;

- возрастные требования от 18 до 85 лет на момент заключения договора.

Необходимо подчеркнуть, что для того чтобы максимально увеличить шансы на получение кредита необходимо отправлять заявки сразу в несколько банков Москвы. Если кредит одобрят сразу несколько банков, вы можете выбрать банк с лучшими условиями.

Как правильно оформить онлайн заявку на кредит?

Стремительное развитие банковских услуг в 2021 году предоставляет возможность получать кредиты наличными через Интернет. Для того чтобы отправить заявку на кредит для физических лиц, достаточно иметь под рукой паспорт гражданина РФ и ноутбук или смартфон. Весь процесс оформления выполняется в режиме онлайн в несколько этапов:

Если вы желаете получить кредит в Москве в кратчайшие сроки вам необходимо обратиться в Фора-Банк. По программе «Фора-Стандарт» возможно взять до 500 000 руб. под 18,5% годовых. При этом ответ по кредитной заявке выдается в срок от 1 до 3 дней.

Кто может взять кредит наличными с минимальной переплатой в 2021 году?

В наше время многие люди нуждаются в денежных ресурсах, и они стараются решить свои финансовые проблемы за счет банковских кредитов. В свою очередь банки не испытывают недостаток в клиентах желающих оформить кредит. По этой причине они предлагают выгодные условия только надежным клиентам, которые будут в состоянии расплатиться с задолженностью в отведенный срок.

Если вы хотите получить низкую процентную ставку по кредиту в Москве, то вам нужно доказать банку свою платежеспособность. Сделать это можно несколькими способами:

- Предъявить справку о доходах за последние 6 месяцев. Это могут быть справки 2-НДФЛ, 3-НДФЛ, 4-НДФЛ или по форме банка;

- Наличие собственной недвижимости или автомобиля повышает вероятность одобрения кредита;

- По возможности предоставить в банк дополнительные документы, которые указывают на уровень ваших доходов. Это могут быть выписки с банковского счета, справка с пенсионного фонда или о начислении социальных пособий.

- Возможно у вас есть загранпаспорт с большим количеством виз, то это указывает на довольно высокое финансовое положение.

Бывают ситуации, что банк не выдает крупную сумму, или предоставляет на небольшой срок. В таком случае вам можно попробовать взять кредит под залог жилья или авто. Бывает банк может потребовать найти поручителей, чтобы подстраховать себя от вероятных рисков.

Нюансы оформления кредита

Прежде чем оформлять потребительский заем в каком-либо стороннем банке, удостоверьтесь, что у вас не имеется уже банковской карточки в наличие. Тогда обращайтесь в свою организацию, где вам будет гарантировано снижена процентная ставка по запрашиваемому кредиту.

Заявку рекомендуется подавать одновременно в несколько кредитных учреждений. Подробно узнав условия в каждом, выбирайте наиболее выгодные.

Сейчас большинство банков готовы выдать кредит только по паспорту. Если же вы рассчитываете на более низкий процент, то придется собрать стандартный набор документов – справку о доходах, ксерокопию трудовой книжки и паспорта.

Перед тем как оформлять кредит важно досконально ознакомиться с политикой банка в данном направлении. Нельзя игнорировать ни один пункт в договоре, даже пропечатанный мелким шрифтом

По любым непонятным моментом консультируются с банковским служащим.

Автокредиты

| Банк | Кредит | Процентная ставка | Сумма кредита | Срок кредитования | Ограничение по возрасту | Подача онлайн заявки |

| Кредит на автомобили с пробегом от Совкомбанка | от 11,9% годовых | от 100 000 до 1 млн рублей | От 12 до 60 месяцев | от 22 до 85 лет | Онлайн заявкаВсе условия | |

| Кредит на покупку автомобиля от 7,9% | от 7,9% годовых | от 10000 до 1 млн. руб. | от 1 месяца до 5 лет | от 22 до 70 лет | Онлайн заявкаВсе условия | |

| Кредит на автомобиль в Альфа-Банке | от 6,5% годовых | от 50 000 до 5 млн рублей | от 1 до 5 лет | от 21 года | Онлайн заявкаВсе условия | |

| Автокредит от Кредит Европа Банк | от 10,9% годовых | от 500 000 до 6 000 000 рублей | от 3 до 7 лет | Онлайн заявкаВсе условия | ||

| Кредит на покупку автомобиля от Газпромбанка | от 5,6% | от 100 000 до 5 000 000 рублей | от 13 месяцев до 5 лет | от 20 до 70 лет | Онлайн заявкаВсе условия | |

| Автокредит «Из рук в руки» в Экспобанке | от 8,5% годовых | от 100 000 до 5 000 000 рублей | от 6 месяцев до 8 лет | от 21 до 65 лет | Онлайн заявкаВсе условия | |

| Кредит на покупку авто у частного лица | от 5,9 до 13,9% годовых | от 100 000 до 3 000 000 рублей. | от 1 года до 5 лет | от 21 до 70 лет | Онлайн заявкаВсе условия | |

| Автокредит в Тинькофф без первоначального взноса и по паспорту | 7,9% -21,9% | от 100 000 до 3 млн рублей | от 12 месяцев до 5 лет | от 18 до 70 лет | Онлайн заявкаВсе условия | |

| Автокредит ВТБ | от 1% годовых | от 300 000 до 7 млн рублей | от 12 месяцев до 7 лет | от 21 года до 65 лет | Онлайн заявкаВсе условия |

Кто может получить кредит под залог недвижимости

Подавая заявку на кредит, необходимо указать размер дохода и представить его документальное подтверждение. Банк готов рассматривать не только официальную зарплату заемщика по основному месту работы, но и практически любые дополнительные доходы, не запрещенные российским законодательством.

Приведем список доходов, которые банк готов учитывать при определении максимального размера займа:

- зарплата (по всем местам работы);

- пенсии;

- различные вознаграждения, например, по договорам гражданско-правового характера;

- доходы от сдачи в аренду недвижимости.

Если вы собираетесь получить в долг крупную сумму, то стоит заранее позаботиться о подтверждении всех дополнительных доходов справками и другими документами.

Увеличить одобренную сумму потребительского займа можно, предоставив банку гарантию возврата средств в виде поручительства другого платежеспособного физического лица или передав в залог недвижимое имущество. Иногда это позволяет увеличить максимальный размер ссуды в несколько раз.

Обычно претендовать на одобрение большей суммы могут те клиенты, кто получает зарплату на карточку банка. Если вы заранее задумываетесь о получении крупной ссуды, то может быть, разумно подать заявление в бухгалтерию работодателя, чтобы зарплата приходила на карточку, выданную этим банком.

Это не только повысит шансы на одобрение крупного займа, но и упростит процесс сбора необходимых документов.

Итак, кто теперь может получить кредит в Сбербанке? Чтобы получить кредит Сбербанка России по любому из предлагаемых видов, заемщик должен, в первую очередь, соответствовать стандартным требованиям банка, а именно:

- Быть в возрасте от 18 или 21 года до 75 лет (до 65 лет по картам).

- Быть Гражданином Российской Федерации.

- Иметь стаж работы на текущем месте работы не менее 6 месяцев, и общий стаж — не менее 1 года (за последние 5 лет).

- Кредит в отделениях Сбербанка России можно получить по месту регистрации заемщика/одного из созаемщиков; по месту нахождения кредитуемого объекта недвижимости или по месту аккредитации компании -работодателя заемщика/созаемщика.

- Иметь хорошую кредитную историю в Сбербанке или в любом другом банке России. Решение о выдачи кредита принимается только с учетом проверки данной информации. Если клиент однажды уже не обеспечил своевременное погашение кредита, то на повторное кредитование он может не рассчитывать.

- Быть платежеспособным для обслуживания запрашиваемой суммы кредита. Расчет платежеспособности клиента составляется Сбербанком исходя из представленных документов о платежеспособности (Справки о среднемесячном доходе за последние 6 месяцев по форме 2-НДФЛ или по форме банка, налоговая декларация и т.д.). По отдельным программам ипотечного кредитования могут учитываться доходы всей семьи или нескольких созаемщиков (не более 3-х).

Потрет потенциального заемщика таков: это россиянин, который имеет постоянную или временную регистрацию на территории того региона, в котором он обратился с заявкой в банк.

https://www.youtube.com/watch?v=fH6utRXG_CY

Если заемщик получает зарплату на счет, открытый в Сбербанке, ему достаточно иметь текущий стаж в 3 месяца, чтобы кредит был одобрен.

Набор документов

Сбор полного пакета документов займет некоторое время. Потребуется предоставить паспорт, документ, подтверждающий уровень дохода (для большинства это справка о доходах из компании-работодателя).

Обязательно принести в банк документы на недвижимость. Это:- свидетельство о регистрации права собственности на недвижимость;- договор (купли-продажи, мены, разрешение на строительство и т.

п.);- отчет об оценке недвижимости;- выписка из ЕГРП о том, что недвижимость не обременена (например, в ней не выделены доли несовершеннолетним детям);- кадастровый паспорт с поэтажным планом, экспликация;- согласие супруга на передачу недвижимости под залог (должно быть заверено нотариусом).

Если все документы в порядке, а клиент соответствует требования Сбербанка, кредит будет одобрен.

Банковский кредит на льготных условиях – ожидания и реальность

Банки для притока большего числа клиентов корректируют требования к заемщикам, запрашивая максимум пару документов. При этом устанавливается высокая процентная ставка.

Несмотря на минимум требований, его работники проверяют информацию о клиенте, запрашивают кредитную историю в БКИ.

Для лучших условий кредитования, предоставьте справку о доходах. В этом случае возможно снижение процентной ставки, уменьшение ежемесячного платежа.

Решение – оформить кредитную карту, если вам необходимы заёмные деньги регулярно. Нужно планировать возврат земных средств с учетом соблюдения условий договора.

Минимальная сумма кредита в Сбербанке России

Сегодня многие предпочитают брать кредиты в Сбербанке. Такая востребованность, в первую очередь, связана с выгодными условиями по банковским продуктам. Встретить более низкие проценты встретить в других кредитных учреждениях практически невозможно. Многие клиенты пытаются узнать, какова же минимальная сумма кредита в Сбербанке.

Тут многое зависит от выбранного кредита. При этом пользователь должен понимать, что получить деньги не так-то просто. Наличие постоянной работы и дохода не является гарантией получения средств. Это лишь плюсы, которые позволяют заинтересовать кредитного специалиста в общении с потенциальным клиентом. Нужно быть готовым к различного рода вопросам. Неправильные ответы нередко становятся причиной отказа в получении заемных средств.