Межбанковский кредитный союз

Содержание:

- Примеры и наиболее распространенные типы кредитных организаций в России

- Похожие предложения

- Критерии правового статуса кредитной организации

- Главные особенности кредитных учреждений

- Глава 5 Расширение деятельности кредитных организаций

- 1. Меры по предупреждению банкротства кредитных организаций

- 2. Проверки кредитных организаций (филиалов кредитных организаций) Банком России

- 12. Регистрация и лицензирование кредитных организаций.

- 14. Инспектирование деятельности кредитных организаций.

- 27. Этапы создания кредитных организаций

- 22.1. Налогообложение кредитных организаций

- Небанковские кредитные организации: виды, функции и порядок создания — Деньги и финансы простым языком

- Небанковские кредитные организации: функционал и примеры

- Кредитные организации понятие и виды

- Особенности деятельности на территории России

- Особенности функционирования в России

- Какие обязанности у кредитных организаций

- Что такое кредитная организация

- Данные оборотной ведомости по счетам бухгалтерского учёта

Примеры и наиболее распространенные типы кредитных организаций в России

Разнообразные структуры менее жестко контролируются Центральным банком, существуют за счет средств участников (паи, взносы, комиссионные платежи и т.д.), поэтому перед заключением договоров и началом сотрудничества нужно очень тщательно все проверять.

Разнообразные структуры менее жестко контролируются Центральным банком, существуют за счет средств участников (паи, взносы, комиссионные платежи и т.д.), поэтому перед заключением договоров и началом сотрудничества нужно очень тщательно все проверять.

Одной из наиболее распространенных кредитных организаций является ломбард, который дает клиентам средства в долг на небольшие временные отрезки под залог их имущества. В ломбарды можно сдать все, что имеет определенную ликвидность и ценность – бумаги, драгоценности, бытовая техника, одежда, компьютеры, другие гаджеты и т.д.

Скорость выдачи кредита объясняется чрезвычайно низкой оценочной стоимостью залога, риском, что он скоро будет продан по более высокой цене, а если и появится шанс забрать вещь обратно из ломбарда, то по гораздо более высокой цене. Банки также имеют свои ломбарды, где залогом выступает недвижимость и земля, но вся процедура более жестко контролируется, предполагает сбор документов, длительный срок ожидания и т.д.

Кредитный союз – также довольно распространенный вид организаций, являющий собой по сути объединение физических лиц для предоставления займов всем, кому это нужно. Основной источник существования – членские взносы и оплата паев участниками. Кредитное товарищество – тот же принцип, но кредиты дают предприятиям, участникам малого/среднего бизнеса.

Что выбрать и почему

Если рассматривать само понятие небанковской кредитной организации, то это структуры с конкретным перечнем услуг (чаще всего одной основной). В то время, как банки могут осуществлять весь спектр финансовых операций и законодательно их деятельность регулируема, кредитные организации получают лицензию на осуществление какой-то одной операции.

Если рассматривать само понятие небанковской кредитной организации, то это структуры с конкретным перечнем услуг (чаще всего одной основной). В то время, как банки могут осуществлять весь спектр финансовых операций и законодательно их деятельность регулируема, кредитные организации получают лицензию на осуществление какой-то одной операции.

Банковские структуры более жестко подходят к клиентам, проверке документации и предъявляют больше требований. Так, для получения займа в банке придется потратить не один день и предоставить серьезный залог, а в ломбарде можно получить нужную сумму мгновенно практически, но отдав ее по низкой цене и с возможностью выкупа потом за намного большую сумму.

При выборе небанковской организации необходимо поинтересоваться наличием лицензии на предоставление конкретной услуги, подлинностью документов и уровнем профессионализма сотрудников, особенно если речь идет об управлении счетами и выполнении важных операций.

Похожие предложения

от 1.5%

от 0.7%

от 0.12%

от 0.1%

Также преимуществом является и то, что кредитор такой организации не проверяет платежеспособность и кредитную историю своего клиента, ведь у него есть гарантия на возврат денег

Важно сказать о том, что максимальная сумма займа в ломбардной организации будет равняться 70-75% от оценочной стоимости предоставляемого залога

Кредитные кооперативы (кредитные союзы)

О кредитных кооперативах слышали единицы, так как такой способ кредитования не особо сильно распространен в нашей стране. Кредитные кооперативы предоставляют заемщикам очень выгодные условия кредитования, которые в некоторых случаях оказываются даже выгоднее условий по кредитованию в банковской организации. Однако также стоит сказать о том, что крупную сумму в такой кредитной организации получить вряд ли получится, так как особо крупного бюджета в кредитных кооперативах нет.

Оформление кредита за 5 минут

В кредитных кооперативах отсутствует кредитор, который бы полностью следил за деятельностью данной организации, вместо этого кредиторами являются все члены данной организации, которые вкладывают в нее свои денежные средства. Единственным ярко выраженным минусом такого способа кредитования является то, что для того, чтобы получить кредит в такой организации необходимо стать ее членом, а для этого необходимо внести некоторую денежную сумму, которой у потенциального заемщика просто может не оказаться, так как он сам нуждается в деньгах.

Дата обновления: 22.05.2021

12:11 02.06.2019

244 просмотра

Критерии правового статуса кредитной организации

В состав правового статуса кредитной организации входят такие составляющие, как:

- Основные свойства организации как субъекта права, образующие понятие и определение кредитной организации;

- Способность кредитной организации выступать в качестве участника правовых отношений, то есть ее правоспособность;

- Права и обязанности, которые возлагаются на кредитную организацию, а также запреты и ограничения, адресованные ей.

Первый элемент – свойства организации как субъекта права, образующие понятие и определение кредитной организации – раскрывает сущность признаков, которые предусматриваются для нее законом.

Пример 3

В качестве примера следует привести такой аспект, как организационно-правовая форма кредитной организации, которым предоставляется возможность только данной организации указывать в своем наименовании слово «банк»; на повышенные требования, предъявляемые ей и ее учредителям.

Нужна помощь преподавателя?

Опиши задание — и наши эксперты тебе помогут!

Описать задание

Вторым элементом раскрывается способность кредитной организации выступать в качестве участника правовых отношений, предусмотренная законодательством и согласно принятых нормативно-правовых актов Банков Российской Федерации.

Третьим элементом правового статуса кредитной организации является то, что кредитная организация вправе вступать в правовые отношения и возлагать на себя определенные права и обязанности.

Федеральным законодательством также предусмотрен перечень запретов, предъявляемых кредитной организации.

Пример 4

Кредитная организация не имеет право осуществлять производственную, страховую деятельность, при некоторых обстоятельствах – торговую деятельность.

Также возможны запреты и ограничения, являющиеся санкциями согласно статье 74 Закона о Банке России. Некоторые запреты и ограничения, предъявляемые кредитным организациям, могут выступать возможными и вводимыми Центральным Банком Российской Федерации мерами предупреждения банкротства, которые предусмотрены Законом о банкротстве кредитных организаций.

Существуют также исключения. Право на привлечение вкладов физических лиц может быть предоставлено вновь регистрируемому банку или банку, с даты государственной регистрации которого прошло менее двух лет, в случае:

- Если размер уставного капитала вновь регистрируемого банка или размер капитала действующего банка составляет не менее 3 млрд 600 млн рублей;

- Если банком соблюдена обязанность, установленная нормативными документами Центрального Банка Российской Федерации, о рассекречивании неопределенному кругу лиц информации о лицах, под контролем которых находится банковская организация.

Правоспособность кредитных организаций

Правоспособность подразумевает собой:

- Виды деятельности, которые предусмотрены Законом о банках и зарегистрированным Уставом организации;

- Банковские операции, указанные в банковских лицензиях, выданных Центральным Банком России;

- Права и обязанности, возложенные на кредитные организации в соответствии с законом.

Между правоспособностью, которая предусматривается учредительными документами организации и банковскими лицензиями, выдаваемыми Центральным Банком Российской Федерации имеются несовпадения.

Пример 5

Если кредитная организация зарегистрирована как банк, то получить лицензию, на основании которой граждане могут осуществлять вклады, она сможет лишь через 2 года, в течении которых она проработает на банковском рынке. Это связано с тем, что право вкладов денежных средств физических лиц может быть предоставлено банкам, дата государственной регистрации которых составляет не менее двух лет.

Замечание 2

При объединении банков срок предоставления лицензии рассчитывается по тому банку, который имеет более раннюю дату государственной регистрации; при преобразовании банка указанный срок не прерывается.

Всё ещё сложно?

Наши эксперты помогут разобраться

Все услуги

Решение задач

от 1 дня / от 150 р.

Курсовая работа

от 5 дней / от 1800 р.

Реферат

от 1 дня / от 700 р.

Главные особенности кредитных учреждений

Кроме базовых принципов работы юридического лица, которым является любая кредитная организация, есть некоторые отличительные моменты в ее работе, которые необходимо знать потенциальным заемщикам.

- Для проведения любых банковских операций и требуется письменное разрешение клиента. Это может быть оговорено в договоре с кредитной организацией или выписан отдельный документ, в котором клиент разрешает компании проводить конкретные операции. Кредитор не может самостоятельно установить, какой тип услуг будет необходим конкретному клиенту, но обязан предоставить полную информацию об услуге.

- Надзорные организации (Налоговая служба, Служба банковского контроля и пр.) проводят полную проверку работы учреждения и осуществляют постоянный контроль и назначают процедуру аудита ее деятельности. Если кредитор нарушает права клиента или не выполняет обязательства должным образом, у заемщика есть право написать жалобу в контролирующую инстанцию или подать исковое заявление в суд.

- Кредитная организация обязана держать в тайне все клиентские операции. Все сведения о состоянии счета, проводимых транзакциях и пр. доступны только клиенту после процедуры идентификации. Для этого создаются кабинеты самообслуживания в офисах финансово-кредитных компаний. У клиентов есть возможность оформить соответствующие документы на допуск к информации своего счета своему представителю (доверенному лицу).

Рынок финансовых услуг достаточно разнообразен, от потенциального заемщика или клиента не потребуется много времени выбрать надежную и стабильно работающую кредитную компанию, где можно спокойно кредитоваться под небольшие проценты на долгий срок.

Глава 5 Расширение деятельности кредитных организаций

Глава 5 Расширение деятельности кредитных организаций Нормативная база1. Федеральный закон от 2 декабря 1990 г. № 395-I «О банках и банковской деятельности» в ред. Федерального закона от 3 февраля 1996 г. № 17-ФЗ.2. Инструкция Банка России от 14 января 2004 г. № 109-И

1. Меры по предупреждению банкротства кредитных организаций

1. Меры по предупреждению банкротства кредитных организаций Под несостоятельностью (банкротством) кредитной организации понимается признанная арбитражным судом ее неспособность удовлетворить требования кредиторов по денежным обязательствам и (или) исполнить.

2. Проверки кредитных организаций (филиалов кредитных организаций) Банком России

2. Проверки кредитных организаций (филиалов кредитных организаций) Банком России Для осуществления функции банковского регулирования и банковского надзора Банк России проводит проверки кредитных организаций (их филиалов).Основной целью проведения Банком России.

12. Регистрация и лицензирование кредитных организаций.

12. Регистрация и лицензирование кредитных организаций. В соответствии с Федеральным законом «О банках и банковской деятельности» кредитные организации подлежат государственной регистрации в Банке России, который в процессе осуществления этих функций уполномочен.

14. Инспектирование деятельности кредитных организаций.

14. Инспектирование деятельности кредитных организаций. В соответствии с инструкцией ЦБ РФ №34 от 19. 02. 1996 г. «О порядке проведения проверок кредитных организаций и их филиалов уполномоченного представителя ЦБ РФ» проверки кредитных организаций осуществляются на

27. Этапы создания кредитных организаций

27. Этапы создания кредитных организаций 1. Предварительный этаппредназначен для согласования с ЦБ РФ названия будущей кредитной организации. До подписания учредительного договора учредители кредитной организации направляют в ЦБ РФ запрос о предварительном

22.1. Налогообложение кредитных организаций

22.1. Налогообложение кредитных организаций В ст. 11 НК РФ под банками (банком) понимаются коммерческие банки и другие кредитные организации, имеющие лицензию Центрального банка РФ.Однако налоговое законодательство не делает различий между понятими.

Небанковские кредитные организации: виды, функции и порядок создания — Деньги и финансы простым языком

Небанковские кредитные организации (НКО) специализируются на предоставлении определенного спектра банковских услуг. Деятельность НКО регулируется отечественным законодательством. Основным нормативно-правовым документом, затрагивающим вопросы функционирования НКО, является закон №395-ФЗ «О банках и банковской деятельности».

Перечень финансовых операций, которые могут выполнять НКО, устанавливает Центральный банк РФ. В этот перечень могут входить различные функции (одна или несколько). Список всех операций, которые может выполнять та или иная НКО, прописывается в лицензиях, дающих право на ведение соответствующей деятельности.

НКО могут выполнять банковские операции, но лишь банки имеют право на привлечение средств граждан во вклады.

Только банки могут открывать счета физлицам и заниматься их ведением. К небанковским кредитным организациям предъявляются менее строгие требования, нежели к банкам. Это связано тем, что НКО имеют меньше полномочий по сравнению с банковскими организациями.

У НКО менее жесткие требования к клиентам, в то время как в банках очень строго подходят к проверке всей документации клиента. Так, для получения кредита в банке заемщику придется потратить много времени и сил, а в НКО он может получить нужную сумму практически сразу.

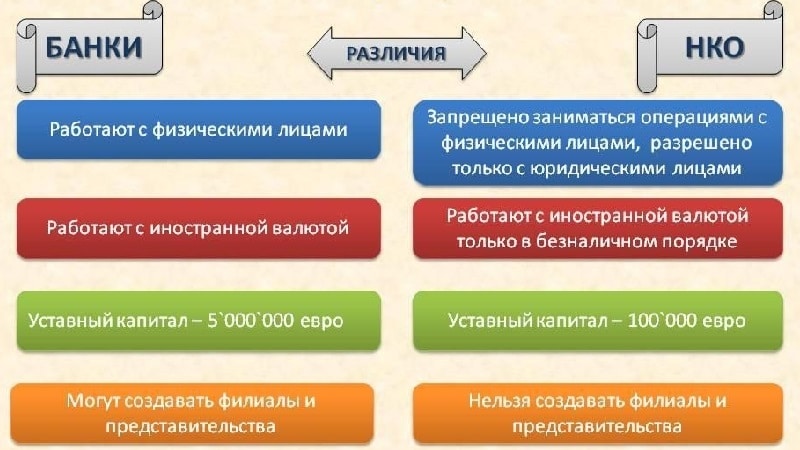

Основные отличия между банками и НКО

Как банки, так и НКО являются кредитными организациями – юридическими лицами. Для ведения деятельности они должны получать лицензию ЦБ РФ. Могут создаваться в виде ООО, ЗАО или ОАО.

В то же время, банки и НКО имеют ряд существенных отличий.

Основные из них приведены в следующей таблице:

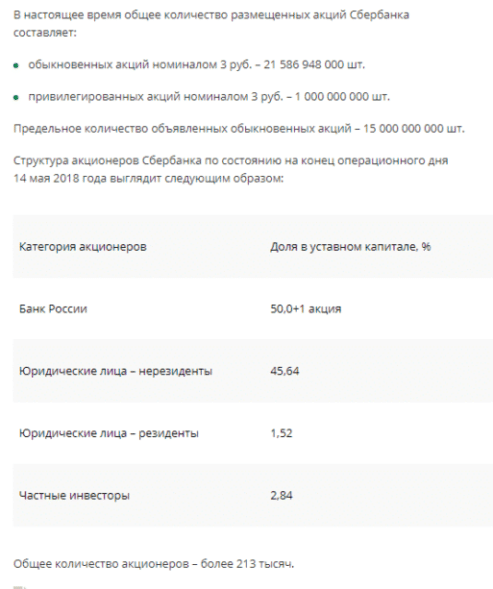

| Банки | НКО |

| Могут работать с частными лицами | Могут работать с организациями (юридическими лицами) |

| Могут работать с иностранной валютой | Могут работать с валютой исключительно по безналичным операциям |

| Минимальная величина уставного капитала должна составлять 5 миллионов евро | Минимальный размер уставного капитала должен составлять 100 тысяч евро |

| Могут создавать представительства и филиалы | Не могут создавать представительства и филиалы |

Таким образом, банки обладают гораздо более широкими полномочиями по сравнению с НКО.

Однако НКО имеют одно ключевое преимущество перед банковскими организациями: они могут использовать только те финансовые инструменты, которые обладают нулевым рисковым коэффициентом.

Это значит, что банки вынуждены направлять огромные финансовые ресурсы на реализацию мероприятий по риск-менеджменту, в то время как НКО вовсе не заботятся об этом.Виды небанковских кредитных организаций

Все НКО делятся на три основных вида:

- депозитно-кредитные (НДКО). Могут привлекать средства клиентов для размещения на вкладах, покупать и продавать валюту (в безналичной форме), работать на фондовом рынке. Не могут заниматься инкассацией и кассовым обслуживанием. На сегодняшний день НДКО в России не работают;

- расчетные (РНКО). Могут обслуживать ИП и юрлиц, торговать ценными бумагами на фондовом рынке, покупать и продавать валюту. К РНКО принадлежат клиринговые организации, расчетные центры и палаты, ПИФы и национальные платежные системы;

- платежные (ПНКО). Занимаются оказанием услуг по переводу денежных средств без открытия счетов. Основная задача ПНКО – обеспечение безопасности таких переводов. К ПНКО принадлежат такие известные системы, как WebMoney и Яндекс.Деньги.

Порядок открытия НКО

Открытие НКО (независимо от вида) осуществляется в соответствии с Инструкцией №135, согласно которой на рассмотрение ЦБ РФ организациями предоставляются определенные бумаги.

Предоставляются:

- заявление на имя главы Центрального банка РФ;

- пакет учредительных документов (в том числе, устав, протокол собрания учредителей, приказ о назначении руководителя и т. д.);

- сведения о перечне учредителей НКО;

- сведения о претенденте на должность главного бухгалтера;

- согласие ФАС на открытие НКО;

- документ, подтверждающий уплату госпошлины.

Если открывается ПНКО, дополнительно предоставляется порядок выполнения денежных переводов (кибер-переводов)

Обратите внимание, что НКО должно обладать необходимым размером уставного капитала

Документы рассматриваются ЦБ РФ в течение трех месяцев. Это максимальный срок, в течение которого Банком России должно быть выдано согласие на регистрацию НКО (либо отказ в выполнении соответствующих действий).

Таким образом, клиенты могут выбирать, к кому обращаться – к банкам или к НКО

При выборе НКО необходимо обращать внимание на наличие лицензии на ведение той или иной деятельности и на профессионализм сотрудников организации

Небанковские кредитные организации: функционал и примеры

Каждый тип НКО проводит набор операций, определенный регулятором (ЦБ РФ) и указанный в лицензии при регистрации. Самая многочисленная группа в России – расчетные НКО, их 29.

К РНКО относятся, к примеру, «Вестерн Юнион», «Деньги Mail.ru», «Яндекс.Деньги», «Элекснет», «Платежи и расчеты», «Монета».

Основные функции РНКО:

- переводы денежных средств;

- валютно-обменные операции;

- кассовое обслуживание;

- инкассация.

Платежных НКО зарегистрировано девять. Среди них «Pay Pal», «Моби.Деньги», «Электронный платежный сервис». ПНКО имеют право на переводы денежных средств по поручению юридических лиц. Важнейшее условие – деньги переводятся без открытия счетов. Организациям разрешено выпускать предоплаченные платежные карты.

Единственный представитель депозитно-кредитных НКО – НДКО «Лэнд Кредит». Учреждение вправе выдавать кредиты частным лицам и предприятиям, открывать депозиты для юридических лиц, покупать и продавать валюту. Любые расчетные операции, переводы, инкассация для НДКО запрещены.

НКО «Национальный клиринговый центр» также единственный представитель в своем сегменте. Центральный контрагент выступает посредником на биржевых торгах и гарантирует исполнение обязательств каждым участником сделки. «НКЦ» – крупнейший участник банковской сфере РФ, активы организации – почти 4 трлн рублей.

Кредитные организации понятие и виды

К видам финансовых структур, осуществляющих кредитование населения и юридических лиц относят:

- Банки.

- Не банковские организации.

- Учреждения, имеющие ограниченные возможности предоставлять клиентам кредитно-финансовые банковские услуги и операции (Прочие компании).

Все представленные организации имеют разные права на возможность предоставлять те или иные финансовые услуги. Только банкам разрешается предоставлять населению и юридическим лицам весь спектр финансовых услуг в их совокупности. Самыми распространенными банковскими операциями являются:

- Создание клиентских вкладов для юр. и физ. лиц.

- Размещение клиентских средств от имени банка.

- Открытие-закрытие клиентских счетов.

- Реализация валюты в наличности.

- Реализация драгоценных металлов.

- Инкассация.

Рекомендуем к ознакомлению: Что такое банк →

Финансовые структуры, имеющие статус «Небанковские» могут оказывать услуги по кредитованию, как юр. лиц, так и отдельных граждан, и проводить несколько (до десяти) банковских операций. Для того, чтобы проводить конкретные финансовые операции, кредитное учреждение должно иметь лицензию, выданную регулятором под конкретный вид деятельности.

Действующим законодательством выделены три вида небанковских кредитно-финансовых учреждений:

- Расчетные компании. Главной деятельностью данной финансовой структуры является: открытие-закрытие клиентских счетов (как физических, так и юридических лиц), проведение денежных расчетов через поручение своего клиента.

- Кредитные компании инкассации. Лицензированная компания, кроме кредитных услуг проводит инкассации (платежей, векселей, денежных сумм).

- Депозитно-кредитные учреждения. Главная деятельность этих компаний направлена на проведение операций в государственной валюте: привлекать деньги клиентов во вклад, размещать его от имени структуры, проводить безналичные валютные операции, проводить выдачу гарантий.

Особенности деятельности на территории России

Небанковские кредитные организации на первоначальном этапе образования были представлены немногочисленной группой реорганизованных банков, которые не смогли обеспечить установленный уровень капитализации. Текущая ситуация на финансовом рынке России складывается так, что для НКО устанавливаются новые повышенные требования в связи с появлением все большего числа новых институтов этого типа.

Депозитно-кредитная форма НКО самая малочисленная на территории России в связи с тем, что создание НДКО предполагает наличие высоких требований к уставному капиталу и жестких ограничений на проведение операций. Услуги, предоставляемые расчетными НКО, пользуются большой популярностью у клиентов, что привело к увеличению количества таких форм на рынке. Росту числа РНКО способствуют также лояльные условия лицензирования и минимальные риски этого вида деятельности.

Учредители небанковских финансовых организаций и устав

Требования банковских инструкций относительно учредителей небанковских финансово-кредитных организаций сводятся к наличию достаточных ресурсов для создания уставного фонда у право- и дееспособного физического или юридического лица. Помимо этого, для учредителя юридического лица необходимо доказать:

- устойчивость своего финансового положения;

- осуществление деятельности на протяжении последних трех лет;

- выполнение финансовых и иных обязательств перед бюджетами всех уровней за последние три календарных года.

Формирование уставного капитала

Нормативы, установленные для небанковских кредитных организаций, основываются на величине рискованности проведения операций. Для самых высокорисковых НКО, которыми являются НДКО, норматив достаточности собственного капитала самый высокий, и составляет 15%. При этом минимальный размер учредительных взносов – 90 млн рублей. Для ПНКО и РНКО этот порог ниже – 18 млн рублей, а норматив расчетной достаточности собственных средств – 2% и 12%.

Форма собственности

Законодательными нормами РФ предусмотрена возможность регистрации НКО, имеющих любую организационную форму. На сегодняшний день самый распространенный организационно-правовой статус у действующих НКО – это общество с ограниченной ответственностью (ООО). Вторая по распространенности форма – это акционерное общество закрытого типа (ЗАО), и третья – акционерное общество открытого типа (ОАО).

Надзор ЦБ РФ и ограничения деятельности

Главной целью банковского надзора и регулирования процесса функционирования финансовых небанковских организаций является защита законных интересов клиентов. Центральным банком РФ разработан ряд инструкций и обязательных нормативов, регламентирующих работу НКО. Их нарушение грозит ликвидацией кредитной структуры. Ограничение деятельности заключается в запрете на осуществление высокорисковых видов банковских операций, таких как:

- открывать текущие счета физическим лицам;

- осуществлять банковские переводы по счетам физических лиц;

- принимать депозитные вклады денежных средств от физических лиц;

- принимать участие в страховании вкладов;

- проводить операции с драгоценными металлами.

Особенности функционирования в России

Сегодня на российском рынке работает немало НКО. Их широкое распространение обусловлено мягкими требованиями, которые предъявляются к данным экономическим субъектам в момент их создания. В ряде случаев юрлицу оказывается проще зарегистрировать небанковское кредитное учреждение, чем выполнять жесткие требования для получения полноценной банковской лицензии.

Одной из причин роста числа НКО в РФ стало принятие летом 2011 г. Федерального закона № 161-ФЗ «О национальной платежной системе». Он положил начало деятельности платежных сервисов.

Многие НКО относятся к востребованной сегодня сфере экспресс-кредитования. Эта тенденция проявилась в начале XXI ст., когда граждане и предприниматели стали нуждаться в небольших ссудах на личные расходы или развитие бизнеса. Новая финансовая услуга позволила быстро получить требуемую сумму и избежать бюрократических формальностей, с которыми сталкиваются клиенты при обращении к банковским структурам.

Такое явление, как НКО, существует не только на российском финансовом рынке. Подобные компании работают как в развитых, так и в растущих экономиках мира. Некоторые организации специализируются на обслуживании предпринимателей и небольших фирм, другие предоставляют микрозаймы населению.

Какие обязанности у кредитных организаций

- предоставлять полную информацию обо всех услугах; предоставлять информацию о лицензии Центробанка на оказываемую услугу (в том числе копию лицензии); для проведения любой операции получать письменное разрешение клиента (подпись в договоре, расходном/приходном ордере, квитанции и так далее); сохранять тайну о кредитных операциях клиента (в том числе никому не передавать персональные данные заемщика – это правило, к слову, нередко нарушается, причем даже у крупных банков, сотрудники которых «сливают» базы данных своих клиентов на сторону); содействовать в проведении проверок сотрудниками Центробанка РФ; приостанавливать движение средств по счету клиента по требованию налоговой инспекции или суда.

Что такое кредитная организация

Согласно российскому законодательству, кредитная организация – это юридическое лицо, имеющее право заниматься банковскими операциями в соответствии с законом «О банках и банковской деятельности». На каждый вид таких операций у организации должна быть лицензия Центрального Банка РФ. Основная цель работы кредитного учреждения – получение прибыли, то есть речь идет исключительно о коммерческих компаниях. Существовать такая организация может в различных формах собственности, подробнее об этом поговорим в соответствующей главе.

Для кредитных организаций есть ограничения по видам деятельности. Так, КО не может:

- оказывать услуги по страхованию клиентов; быть посредником в торговых операциях или торговать самостоятельно (за исключением продажи собственных финансовых услуг); заниматься производственной деятельностью.

Данные оборотной ведомости по счетам бухгалтерского учёта

Форма 101

2021 год

2020 год

2019 год

2018 год

2017 год

2016 год

2015 год

2014 год

2013 год

2012 год

2011 год

2010 год

2009 год

2008 год

2007 год

2006 год

2005 год

2004 год

2003 год

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 января

на 1 февраля

на 1 марта

на 1 апреля

на 1 мая

на 1 июня

на 1 июля

на 1 августа

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

на 1 сентября

на 1 октября

на 1 ноября

на 1 декабря

Ещё +Свернуть —