Как посчитать ндфл 13% от суммы: формула

Содержание:

- Что нужно знать ↑

- Расчет тринадцатой зарплаты калькулятор онлайн в кз

- Основания и порядок удержания из заработной платы

- Как рассчитать подоходный налог в калькуляторе — инструкция

- Стандартные вычеты

- Часто задаваемые вопросы ↑

- Как рассчитать подоходный налог с зарплаты

- Порядок расчёта налога на доходы, удерживаемого из заработной платы физического лица

- Как посчитать проценты, разделив число на 10

- Что нужно знать

- Как рассчитать размер льготы

- Налог с продажи квартиры

- Льготы

Что нужно знать ↑

Каждый налогоплательщик хотя бы раз в жизни получал ведомость о начислении заработной платы.

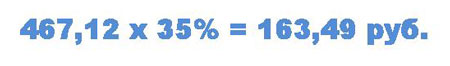

Однако некоторые виды доходов облагаются НДФЛ по ставке 35%. К ним относятся:

- Выигрыши в лотерею.

- Прибыль от банковских депозитов.

- Экономия на процентах по ипотечным займам.

- Плата за пользование денежными средствами членов кооператива.

Нерезиденты Российской Федерации обязаны уплачивать налог в размере 30%. НДФЛ является одним из основных налогов, который отвечает за наполнение местных бюджетов.

Основная его особенность состоит в том, что НДФЛ удерживается исключительно из доходной части налогового субъекта.

Однако фактическое удержание налога осуществляется после того, как будут произведены иные отчисления, уменьшающие размер доходов налогоплательщика.

Отдельно стоит выделить доходы, не подпадающие под налогообложение. К ним относятся:

- прибыль от продажи имущества, которое находится во владение более 3 лет;

- доход, образовавшийся при получении наследства;

- прибыль, полученная в виде подарка от членов семьи или близких родственников;

- стипендии;

- алименты;

- гранты;

- компенсационные выплаты;

- иная прибыль, полученная в рамках российского законодательства.

Также необходимо сказать, что НДФЛ не уплачивают индивидуальные предприниматели, перешедшие на ЕНВД или УСН. Исключением могут быть доходы, полученные не от предпринимательской деятельности.

На основании отчетной документации фискальный орган проводит проверку правильности начисления и удержания НДФЛ от суммы задекларированного дохода.

Плательщики

Плательщиками НДФЛ являются следующие лица:

- граждане России (резиденты);

- физические лица, получающие доход на территории РФ, но, не имеющие статус резидента.

Однако этот период не распространяется на военнослужащих, которые проходят службу за границей.

Что признается объектом

Объектом налогообложения считаются следующие виды доходов:

- Прибыль, полученная на территории России или за ее пределами, при условии, что ее получатели являются налоговыми резидентами РФ.

- Прибыль, полученная на территории России, при условии, что ее получатели не являются налоговыми резидентами.

В какие сроки платить?

Если говорить об удержании НДФЛ с отпускных, то перечисление налога в бюджет, должно быть, произведено не позже последнего дня месяца, в котором были выплаты.

При задержке перечисления НДФЛ к налоговому агенту могут быть применены штрафные санкции. Стоит отметить, что граничный размер удержания не должен превышать 50% от суммы выплаты.

Исключением являются кредитные организации, выполняющие функции налоговых агентов в отношении своих клиентов. Уплата налога осуществляется по месту постановки на учет налогового агента в органах ФНС.

Крайний срок для подачи отчетной документации 1 апреля следующего года. В документе отображаются суммы начисленной, удержанной и перечисленной в бюджет суммы НДФЛ.

Если работодатель по объективным причинам не может удержать налог, то он должен сообщить об этом в налоговую службу и налогоплательщику.

Извещение направляется не позже чем через месяц после истечения календарного года, в котором образовалась задолженность.

При этом уплата налога за счет средств работодателя не допускается. В свою очередь, налогоплательщик после получения уведомления обязан самостоятельно уплатить начисленную сумму налога.

О том, как посчитать НДФЛ от зарплаты (формула) будет сказано ниже. После этого налогоплательщику нужно подать налоговую декларацию в орган ФНС по месту своей регистрации.

Расчет тринадцатой зарплаты калькулятор онлайн в кз

Не оставляйте незаполненных строк, иначе результат расчета может исказиться.

Для проведения расчета положенной зарплаты заполните следующие шесть строк:

- Нажмите для увеличения

Оклад — непосредственно сумма из трудового контракта.

- Премии — сюда можно включить все стимулирующие добавки, дополняющие окладную часть зарплаты.

- Вычеты — это льготы по НДФЛ, применяемые к зарплате, на которые имеет право работник, в данное поле нужно вносить только положенные стандартные вычеты. Самый распространенный — это вычет на ребенка: 1400 на первого и второг, 3000 на следующих по очередности рождения, 12000 (или 6000) на детей инвалидов.

Эта премия всегда носит стимулирующий и/или поощряющий характер.

Соответственно, расчет 13 зарплаты и прилагающаяся формула зависит исключительно от политики руководства компании. На 100% вычислить итоговую «добавку» можно лишь в том случае, если это прописано в договоре или если у вас имеется доступ к внутренней документации фирмы.

Чаще всего предприниматели выплачивают деньги в следующем порядке:

- Фиксированная плата;

- Через расчетный коэффициент;

- В процентах от оклада сотрудника;

- В процентах от среднегодового заработка сотрудника.

Правильно высчитать причитающиеся деньги можно, зная выбранную руководителями компании модель расчета.

С фиксированной премиальной выплатой проще всего — поэтому она является одним из самых популярных поощрений среди предпринимателей. Она выражена в конкретной твердой сумме.

Например, согласно положению об оплате труда, ООО «Восток» установлено, что премирование по окончанию года выплачивается в размере 8% от суммы заработной платы за год. Инженеру Иванову за 2010 год было выплачено 120000 рублей.

Таким образом, сумма премии составила: 120000*8%=9600 рублей. 5 Также вы можете рассчитывать размер премии по итогам годам исходя из оклада. Например, согласно распорядительному документу, годовая премия выплачивается в размере 1,5 месячного оклада.

Известно, что оклад Иванова составляет 10000 рублей. Таким образом, он получит тринадцатую зарплату в размере 10000*1,5=15000 рублей.

6 Возможно, вы остановитесь на выплате тринадцатой заработной платы в виде среднего заработка за год. Для этого вам понадобиться табель учета рабочего времени и платежные ведомости.

В числе прочего работодатель также имеет право определить круг сотрудников, которые способны претендовать на этот вид поощрения.

Основания и порядок удержания из заработной платы

Виды возможных удержаний из зарплаты работника:

Данные виды установлены ст. 101 закона №229-ФЗ. Основные виды таких доходов:

- Возмещение вреда, причинённого здоровью или в связи со смертью кормильца;

- Компенсации при получении увечья сотрудником и членам семей, если они погибли;

- Компенсация за счёт средств бюджета в результате катастроф (техногенных или радиационных);

- Алименты;

- Суммы служебной командировки, переезда на новое место жительства;

- Материальная помощь в связи с рождением ребёнка, заключением брака и т.д.;

Удержания из заработной платы работника производятся в следующей последовательности:

- НДФЛ;

- Исполнительные листы по алиментам на несовершеннолетних детей, на возмещение вреда здоровью, смерти кормильца, нанесённым преступлением или моральный вред;

- Прочие исполнительные листы в порядке поступления (прочие обязательные удержания);

- Удержания по инициативе руководителя.

Сумма обязательных удержаний не может превышать 50% заработной платы, причитающейся работнику. В отдельных случаях размер удержаний может быть увеличен. Например, удержания по исполнительным листам. По данным удержаниям установлено ограничение 70%:

- По алиментам на несовершеннолетних детей;

- Возмещения вреда, причинённого здоровью, смерти кормильца;

- Возмещение преступного ущерба.

Также при расчете удержаний следует учесть:

- Если сумма обязательных удержаний превышает предельную (70%), то сумма удержаний распределяется пропорционально обязательным удержаниям. Остальные удержания не производятся;

- Сумма ограничения удержаний по инициативе работодателя составляет 20%;

- По заявлению сотрудника сумма удержаний не ограничивается.

Произведем расчёт удержаний по исполнительным листам:

- Налогооблагаемая база НДФЛ = 15 000,00 – 5 800,00 = 9 200,00 руб.;

- НДФЛ = 1 196,00 руб.;

- Сумма заработка для расчёта удержаний = 15 000,00 – 1 196,00 = 13 804,00 руб.;

- Предельная сумма = 9 662,80 руб.

Получите 267 видеоуроков по 1С бесплатно:

Удержания в размере =11 902,00 руб., из них:

- По алиментам = 6 902,00 руб. (58% от общей суммы удержания);

- Возмещение вреда = 5 000, руб. (42% от общей суммы удержания).

В итоге по исполнительным листам производятся удержания в сумме:

- По алиментам – 9 662,80 *0,58 = 5 604,42 руб.;

- Возмещение вреда – 9 662,80 *0,42 = 4 058,38 руб.

Как рассчитать подоходный налог в калькуляторе — инструкция

Как выше было сказано, калькулятор позволяет посчитать НДФЛ при различных исходных данных.

Пошаговая инструкция:

- Шаг 1 — в поле 1 отметьте нужный вариант расчета (если известна сумма, которую посчитал работодатель до налогообложения, то выберите левый вариант; если известная сумма, которая выдана на руки, то выберите второй вариант).

- Шаг 2 — в поле 2 укажите известный доход (начисленную или полученную на руки).

- Шаг 3 — если есть дети, то заполните поле 3 — укажите возраст всех ваших детей, включая совершеннолетних и несовершеннолетних (поле 3 не нужно заполнять, если у вас нет детей, если ваш доход с начала года достиг 350000 руб.).

- Шаг 4 — если вам положен дополнительный вычет 3000 руб. на основании пп.1 п.1 ст.218 НК РФ или 500 руб. на основании пп.2 п.1 ст.218 НК РФ, то укажите его размер в поле 4.

Налоговая льгота 500 руб. или 3000 руб. положена только особым категориям лиц, перечисленных в НК РФ

Обратите внимание можно указать только один вариант — либо 500, либо 3000. Если положены обе — укажите большую

Если никакие льготы вам не положены, то достаточно указать нужный вариант расчета в начале онлайн калькулятора и сумму в рублях.

После заполнения нужных полей калькулятор производит автоматический расчет.

- В строке 5 вы увидите размер вычета на детей с учетом заполненных сведениях о возрасте в поле 3.

- В строке 6 показан подоходный налог с учетом всех вычетом.

- В строке 7 отражается величина дохода, начисленная работодателем до удержания НДФЛ.

- В строке 8 — величина дохода, которую получает физическое лицо на руки после удержания 13 процентов.

Ниже на примерах даны пояснения, как правильно рассчитать НДФЛ в калькуляторе, как заполнить его поля в зависимости от исходных параметров.

Формулы, как посчитать 13 процентов от суммы на руки и начисленной

Если известна величина заработка до обложения НДФЛ и с нее нужно удержать налог и посчитать сумму к выплате на руки, то формулы следующие:

НДФЛ с начисленного дохода = Доход нач. * 0,13

Доход на руки = Доход — Доход нач.

Если известна величина заработка, выданная на руки после удержания с него налога, то для расчета налога и начисленной суммы используются следующие формулы:

НДФЛ с суммы на руки = Доход на руки * 0,13 / 0,87

Доход начисленный = Доход на руки + НДФЛ

Примеры расчета НДФЛ с зарплаты

Варианта расчета два:

- Известна начисленная сумма, нужно рассчитать подоходный налог, который подлежит удержанию.

- Известна выданная на руки сумму после налогообложения, нужно рассчитать налог, который удержан работодателем.

Без льгот

С начисленной суммы:

Работнику рассчитана зарплата в размере 28546 руб. Детей у него нет, льготы не положены. Требуется рассчитать, какой налог следует удержать, а также размер выплаты на руки сотруднику.

Заполняем строки калькулятора:

- 1 — выбираем левый вариант расчета;

- 2 — вносим 28456;

- 3, 4 — ничего не меняем.

Итоги вычислений:

- НДФЛ = 28456 * 0,13 = 3699.28;

- Зарплата на руки = 28456 — 3699.28 = 24756.72.

С суммы на руки:

Сотрудник получил зарплату 34500 руб. и хочет знать, какой подоходный налог с него удержал работодатель.

Заполняем строки калькулятора:

- 1 — выбираем правый вариант расчета;

- 2 — вносим 34500;

- 3, 4 — не меняем.

Итоги вычислений:

- НДФЛ = 34500 * 0.13 / 0.87 = 5155.17;

- Начисленная зарплата = 33500 + 5155.17 = 39655.17.

С вычетами на детей

С начисленной суммы:

У работника двое детей: 10 и 15 лет. Бухгалтер посчитал его зарплату за октябрь 2020 в размере 46800 руб., при этом с начала 2020 года работнику начислено суммарно 280000 руб. Нужно узнать, какой налог следует удержать и сколько денег выплатить сотруднику на руки.

Заполняем строки калькулятора:

- 1 — выбираем левый вариант расчета;

- 2 — вносим 46800;

- 3 — для 1-го ребенка указываем 15, для второго — 10;

- 4 — не меняем.

Результаты вычислений:

- вычет на детей = 1400 + 1400 = 2800;

- НДФЛ = (46800-2800) * 0.13 = 5720;

- Зарплата на руки = 46800 — 5720 = 41080.

От суммы на руки:

У сотрудника трое детей: 3, 15 и 20 лет. За ноябрь 2020 он получил на руки 34000 руб. (С начала года заработок составил 3200000 руб.). Рассчитаем размер подоходного налога, удержанного с зарплаты, и изначальный начисленный доход.

Заполняем строки калькулятора:

- 1 — выбираем правый вариант расчета;

- 2 — вносим 34000;

- 3 — для 1-го ребенка указываем 20, для второго — 15, для третьего — 3;

- 4 — не меняем.

Результаты вычислений:

- вычет на детей = 0 + 1400 + 3000 = 4400 (на первого не положен, так как ему больше 18 лет);

- НДФЛ = (34000 — 4400) * 0.13 / 0.87 = 4422.99;

- Зарплата на руки = 34000 + 4422.99 = 38422.99.

Стандартные вычеты

В основном, этот вид льгот касается работников, на чьем попечении находятся несовершеннолетние дети или студенты очной формы обучения (до 24 лет). За каждого ребенка из этой категории полагается вычесть из суммы дохода по 1400 рублей, а если детей больше 2, то каждый последующий отпрыск на иждивении сэкономит на НДФЛ по 3000 руб. Такую же сумму – 3 тыс. руб. – полагается вычитать на ребенка-инвалида 1 или 2 группы. Опекуны, усыновители или попечители имеют те же права, что и родная семья. Права должны быть подтверждены документально.

ВАЖНАЯ ИНФОРМАЦИЯ! К работающим по совместительству такой вид льгот может быть применен только на основной работе.

Пример 1. Сотрудница Ласкина Н.А., работающая на окладе 10000 руб. в мес., имеет троих несовершеннолетних детей. По итогам года она получила премию 2000 руб. и материальную помощь 4000 руб. Рассчитаем НДФЛ для Ласкиной Н.А. Ее доход за год: 12х10000 + 2000= 122000 руб. 4 тыс. руб материальной помощи мы не учитываем, поскольку этот вид дохода не облагается НДФЛ. Сотрудница подпадает под социальные льготы, так как ее годовой доход меньше 200 тыс. руб. На первых двух детей Ласкиной Н.А. полагается вычет по 1400 руб., а на третьего – 3000 руб. Итого, облагаемая налогом сумма: 122000 – 1400 Х 2 – 3000 = 116200 руб. Ласкина Н.А. является резидентом РФ, так что вычисляем НДФЛ по ставке в 13%: 15106 руб.

Часто задаваемые вопросы ↑

При исчислении НДФЛ часто возникают следующие вопросы:

- Нужно ли учитывать средний заработок.

- Как рассчитать налог, если деньги выдают на руки.

- Каким образом рассчитывается НДФЛ с материальной выгоды.

- Нужно ли учитывать налог во время расчета декретных.

- Тонкости исчисления НДФЛ при выдаче отпускных.

Учитывается ли при расчете среднего заработка

Средний заработок является основным показателем при расчете пособий и отпускных. В свою очередь, государственные пособия освобождены от уплаты НДФЛ. Тогда как отпускные, напротив, облагаются налогом наравне с заработной платой.

Как рассчитывается НДФЛ от суммы на руки

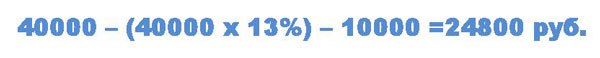

Если предположить, что работник получает заработную плату в размере 40 тыс. руб., то размер налога должен составить 5200 руб. Однако у налогоплательщика могут быть обязательства по уплате алиментов.

Обычно их величина устанавливается на уровне 25% от всех доходов вышеуказанного лица. Как следствие, размер заработной платы уменьшается до 30 тыс. руб.

На первый взгляд может показаться, что НДФЛ должен удерживаться именно с той суммы, что выдается на руки. Но, как уже говорилось, алименты не способствуют уменьшению налоговой базы.

Поэтому налог удерживается с суммы, которая была начислена работодателем. В итоге налогоплательщик получит на руки:

Как считать с материальной выгоды по беспроцентным займам

Организации достаточно часто выдают беспроцентные займы своим работникам. Следовательно, у сотрудника возникает материальная выгода, которая подлежит налогообложению (ст.212 НК РФ).

Обязанность по удержанию НДФЛ лежит на налоговом агенте (ст.226 НК РФ). Допустим, работнику 01.01.2015 года была выдана ссуда в размере 100 тыс. руб. Срок выдачи займа составляет 1 месяц.

Ставка рефинансирования установлена на уровне 8,25%. Расчеты суммы материальной выгоды проводятся следующим образом:

Исчисление суммы НДФЛ проводится следующим образом:

Учитывается ли налог при расчете декретных?

Отдельно стоит отметить, что, так как декретные выплаты производятся за счет ФСС, то предприятие не может включать их в состав расходов.

Нюансы расчета с отпускных

Отпускные считаются дополнительной заработной платой, а, значит, подлежат налогообложению. Расчеты суммы НДФЛ производятся по такой же схеме, как и при исчислении налога из зарплаты.

Завершая обзор налогового права, следует выделить несколько ключевых моментов. Физические лица, за исключением, льготных категорий граждан обязаны уплачивать НДФЛ.

Как правило, удержание налога осуществляют налоговые агенты. Однако у налогоплательщиков кроме заработной платы могут быть и другие доходы.

Как следствие обязанность по начислению и уплате налога возлагается на них.

Как рассчитать подоходный налог с зарплаты

С заработка каждого официально трудоустроенного налогоплательщика взимается подоходный налог

Важно отметить, что данное правило действует даже в отношении тех лиц, чей заработок ниже установленного значения МРОТ. Здесь следует отметить, что труженики с низким уровнем дохода также имеют право на использование вышеописанных льгот

Следует отметить, что действующие правила запрещают суммирование нескольких видов льгот. Единственным исключением являются стандартные вычеты на детей.

Расчет подоходного налога с заработной платы осуществляется сотрудниками бухгалтерского отдела. Это означает, что работник получает выплату, из которой уже вычтены все обязательные платежи. При составлении расчетов не учитываются такие расходы, как оплата кредитов и выплаты алиментов. Это означает, что данные издержки не входят в состав налогооблагаемой базы. Ниже мы предлагаем рассмотреть несколько примеров расчета величины налоговых выплат.

Процентные ставки подоходного налога находятся в прямой зависимости от такого фактора, как статус налогоплательщика

Без учета вычетов

Итак, давайте представим работника, оклад которого равен сумме в пятьдесят тысяч рублей. Помимо этого, данный работник получил премию в размере десяти тысяч. Как мы уже говорили выше, все доходы граждан облагаются рассматриваемым налогом. Это означает, что премиальные выплаты входят в состав налогооблагаемой базы.

При составлении расчетов, бухгалтеру компании необходимо суммировать оклад работника и премиальные выплаты. Для того чтобы определить размер отчислений в бюджет, необходимо разделить полученный результат на тринадцать процентов. В расчетном месяце, компании необходимо перечислить в бюджет, сумму равную 7 800 рублей. Оставшиеся средства выдаются работнику в кассе предприятия или перечисляются на банковскую карту.

С зарплаты работников, имеющих детей

Отдельного внимания заслуживает ситуация, в которой труженику положены стандартные льготы. Для начала бухгалтеру нужно рассчитать налоговый вычет из зарплаты работника. Наличие двух несовершеннолетних детей позволяет получить вычет в размере двух тысяч восьмисот рублей. Данные вычеты являются единственной льготой, размер которой прямо пропорционален количеству детей.

После того как «льготная сумма» будет вычтена из оклада работника, необходимо рассчитать размер платежа. Если оклад труженика равен сумме в 50 000 рублей, то сам налог будет рассчитываться из суммы в 47 200 рублей (благодаря вычету за двух детей). Эту сумму необходимо разделить на ставку по рассматриваемому налогу. В рассматриваемом примере, объем отчислений в государственный бюджет составит 6 136 рублей.

С дохода после всех удержаний

Многие работодатели часто озвучивают своим работникам те суммы заработка, из которых уже вычтен рассматриваемый налог. Такой подход объясняется необходимостью создания условий, позволяющих избежать путаницы в расчетах денежных средств. Для того чтобы рассчитать размер отчислений в государственный бюджет на основе объема полученных денежных средств, применяются разные формулы.

Так как ставка по данному налогу составляет тринадцать процентов от дохода плательщика, то сумма денежных средств, полученных на руки, равна восьмидесяти семи процентам от начисленных средств. Для того чтобы опередить размер выплат в бюджет, необходимо умножить данную сумму на тринадцать процентов.

Для того чтобы лучше понимать порядок составления расчетов, рассмотрим еще один практический пример. В этом примере сотрудник компании получает ежемесячно сумму в размере сорока тысяч рублей. Для того чтобы узнать начисленную ему сумму и размер налоговых отчислений, необходимо умножить эту сумму на тринадцать процентов. В данном случае, размер выплат по подоходному налогу составит пять тысяч двести рублей. Для того чтобы узнать объем денежных средств, начисленных работнику, необходимо прибавить эту сумму к объему денежных средств, полученных от работодателя.

Порядок расчёта налога на доходы, удерживаемого из заработной платы физического лица

Расчет и перечисление НДФЛ осуществляется из поступлений, полученных от основного источника доходов, который является налоговым агентом. Доходы физического лица, которые он получил от остальных источников, основной работодатель не берёт в общий доход. В том случае, если работник предприятия осуществляет свою трудовую деятельность по совмещению в другой организации, то каждый из работодателей рассчитывает НДФЛ для каждого такого сотрудника по отдельности.

К доходам сотрудника–налогоплательщика, из которых производится удержание НДФЛ, относятся следующие выплаты

- Основная заработная плата.

- Ежемесячные, квартальные, полугодовые и годовые премии.

- Суммы начисленных ежегодных основных и дополнительных отпусков.

- Суммы начисленных пособий по листкам временной нетрудоспособности, за исключением сумм пособий по беременности и родам. • Начисленные компенсации на лечение, выплачиваемые вместе с ежегодным отпуском.

- Суммы начисленной денежной помощи, свыше четырёх тысяч рублей.

- Доплаты за замещение временно отсутствующих сотрудников.

- Прочие выплаты.

Налогооблагаемая база рассчитывается исходя из наличия налоговых вычетов, которым обладают сотрудники организации. При налогообложении начисленной заработной платы по каждому сотруднику должны быть учтены следующие типы налоговых вычетов: стандартного вида, имущественные, социальные. В данном случае необходимо отметить, что стандартный налоговый вычет может получить работник, отнесённый к особой категории согласно статье двести пятнадцать Налогового кодекса РФ, или сотрудник, имеющий детей.

Использовать право на имущественный или же социальный вычет может претендовать работник, получивший письменное уведомление в налоговом органе по месту проживания. После того как сотрудник предоставит данный документ бухгалтеру, вычеты могут быть использованы для уменьшения дохода, подлежащего обложению НДФЛ.

Для правильного вычисления налога используется следующая математическая формула: Налог = (Совокупный доход – Вычеты) * ставку.

Обычная налоговая ставка, предусмотренная законодательством, составляет тринадцать процентов. Существует также ряд специальных процентных ставок для разных субъектов налоговых отношений. Так, например, если в организации осуществляют трудовую деятельность иностранные граждане — нерезиденты, то для исчисления налога с их доходов будет применяться ставка равная тридцати процентам.

Наглядный пример, как осуществляется расчёт и перечисление НДФЛ.

В феврале две тысячи пятнадцатого года менеджеру фирмы Интерспорт Калашникову В.В. была начислена заработная плата равная девяноста пяти тысячам рублей. Он известил в письменной форме работодателя, о том, что является отцом двоих детей: 6 и 14 лет и приложил свидетельства об их рождении. На основании предоставленных документов Калашникову В.В. был предоставлен стандартный налоговый вычет на первого ребёнка в сумме 1400 рублей, и на второго ребёнка в размере одна тысяча четыреста рублей.

Расчёт налога будет выглядеть следующим образом:

- При расчёте НДФЛ доход будет облагаться по ставке тринадцать процентов.

- Налооблагаемый доход составит: 95000 руб. – 1400 руб.-1400 руб.=92200 рублей.

- Общий налог, подлежащий удержанию и перечислению в бюджет составит: 92200 руб.*13%=11986 рублей.

Платёж будет осуществлён в момент выплаты остатка заработной платы за февраль две тысячи пятнадцатого года.

Как посчитать проценты, разделив число на 10

Этот способ похож на предыдущий, но считать с его помощью гораздо быстрее. Но только если речь идёт о процентах, кратных пяти.

Сначала вы находите размер 10%, а потом делите или умножаете его, чтобы получить нужное количество процентов.

Пример

Допустим, вы кладёте на депозит 530 тысяч рублей на 12 месяцев. Процентная ставка составляет 5%, капитализации не предусмотрено. Вы хотите узнать, сколько денег заберёте через год.

В первую очередь надо вычислить 10% от суммы. Разделите её на 10, передвинув запятую влево на один знак. Вы получите 53 тысячи.

Чтобы узнать, сколько составляют 5%, разделите результат на 2. Это 26,5 тысячи.

Если бы в примере речь шла о 30%, нужно было бы умножить 53 на 3. Для расчёта 25% пришлось бы умножить 53 на 2 и прибавить 26,5.

В любом случае такими крупными числами оперировать довольно просто.

Что нужно знать

Налоговый агент делает все необходимые расчеты и направляет средства в бюджет. Порядок исчисления НДФЛ закреплен положениями НК РФ. В них сказано, что трудоустроенные граждане отдают в бюджет сумму, удерживаемую от:

- заработной платы;

- премиальных начислений;

- денежных подарков;

- больничного листа.

Для правильного расчета совершаемого платежа нужно строго соблюдать порядок исчисления НДФЛ:

- Определить налоговую базу (далее – НБ) – суммировать все доходы человека, полученные в материальной или денежной форме за последний год. В 2021 году схема расчета осталась прежней.

- Уточнить процентную ставку. Для резидентов она равна 13%, а нерезиденты отчисляют 30% от доходов, полученных на территории Российской Федерации. При поступлении прибыли от вкладов в банке, вручения денежных призов и в других случаях устанавливается 35%.

Как рассчитать размер льготы

Права и обязанности налогоплательщиков регулируются Налоговым кодексом РФ. В нем указано, какие суммы работодатель не вправе облагать налогом.

Вычеты бывают стандартные (ст. 218 НК РФ), социальные (ст. 219 НК РФ), имущественные (ст. 220 НК РФ) и профессиональные (ст. 221 НК РФ).

Игнорировать Налоговый кодекс бухгалтерия предприятия не может, но когда налоговый вычет больше дохода работника, схема отчислений сильно меняется.

Превышение льготы над заработком сотрудника может быть вызвано несколькими причинами:

- низкая заработная плата и наличие сразу нескольких видов льгот;

- отпуск без сохранения заработной платы;

- работник является многодетной матерью (отцом) или имеет ребенка-инвалида;

- покупка недвижимости, земли;

- оплата дорогостоящего лечения.

На основании ст. 210 НК РФ в случаях, когда у работника в течение месяца не было дохода, или же доход был меньше суммы вычета, НДФЛ за этот период не платится. При наличии неиспользованного остатка необлагаемой НДФЛ суммы, он переносится на следующий период, что позволить уменьшить сумму отчислений.

Остатки могут переноситься на следующий месяц только в течение одного календарного года. На следующий год возможно перенесение лишь имущественного вычета.

На основании законодательства работодатель должен исчислять НДФЛ нарастающим итогом, то есть поэтапно суммировать и пересчитывать его. Это необходимо, чтобы избежать переплаты НДФЛ за счет лишних отчислений из зарплат работников. При возникновении излишка, он может быть переведен в счет будущих отчислений или получен работником самостоятельно после обращения в ФНС.

Налог с продажи квартиры

Вычисляет сумму налога, которую требуется уплатить при продаже квартиры

Собственник, продающий квартиру, платит налог с дохода от ее продажи. Следующий калькулятор поможет Вам определить точную сумму налога на доход при продаже Вашей квартиры:

Налоги при продаже квартиры

Сумма (в рублях) за которую вы продаете квартиру (документально подтвержденная)

Как долго квартира находилась в собственности

Год в котором было приобретено жилье в собственность.

Документально подтвержденные расходы на приобретение или ремонт продаваемой квартиры

Какая часть квартиры находится в вашей собственности ( в процентах ).

Кадастровая стоимость на 1 января того года в котором продается квартира.

Способ получения права собственности на объект недвижимого имущества.

Налоговым резидентом признается лицо, проживающее на территории РФ 183 дня и более

Налог исчисляется с так называемой налоговой базы. В соответствии с налоговым кодексом, налоговая база — это сумма доходов, уменьшенная на сумму налоговых вычетов, полагающихся налогоплательщику. Налогоплательщику при продаже квартиры полагается налоговый вычет в размере 1 млн. рублей, если квартира находится в собственности менее минимально допустимого срока владения. Минимальный срок владения — 5 лет, или 3 года, если квартира приобретена до 2016 года. Кроме того срок 3 года установлен для квартир подаренных или унаследованных от близких родственников, квартир полученных в собственность в результате приватизации или квартиры, приобретенной плательщиком ренты в результате передачи имущества по договору пожизненного содержания с иждивением. Если квартира находится в собственности более 5 лет (или более 3-х если она приобретена до 2016-го года), то налогов при продаже платить не надо. В противном случае придется уплатить 13 процентов от налогооблагаемой базы, то есть, 13 процентов с суммы продажи минус 1 млн. рублей. Для нерезидентов процентная ставка выше — 30%. Если стоимость продажи ниже чем 70% кадастровой стоимости квартиры, то налог придется платить с 70% кадастровой стоимости. Вместо использования права на получение имущественного налогового вычета налогоплательщик вправе уменьшить сумму своих облагаемых налогом доходов на сумму фактически произведенных им и документально подтвержденных расходов, связанных с получением этих доходов. Соответственно, если вы можете документально подтвердить расходы по приобретению или ремонту продаваемой квартиры на сумму превышающую 1 млн. рублей, то выгоднее использовать этот метод исчисления налогооблагаемой базы. Старый налоговый калькулятор можно найти тут Налоги при продаже квартиры до 2016 года.

Консультацию по поводу получения налоговых вычетов и по заполнению декларации НДФЛ можно получить тут.

Льготы

Сотрудники предприятий могут претендовать на льготы, но для их получения трудящиеся должны относиться к следующим категориям граждан:

- Инвалиды.

- Участники боевых действий.

- Лица, у которых есть несовершеннолетние дети. К этой же группе относятся усыновители и опекуны.

- Чернобыльцы.

- Матери-одиночки.

Если возникает вопрос, можно ли вернуть сумму, уплаченную за подоходный налог, нужно обратиться к законодательству. Например, участники боевых действий могут рассчитывать на льготу в размере 500 руб. Льготы получают ВБД, ветеранам боевых действий нужно предоставить соответствующие документы.

Вычет получат ликвидаторы Чернобыля и те лица, которые пострадали при этой катастрофе. Им положен вычет, его сумма составляет 3000 руб. Такой же вычет положен гражданам, которые участвовали в ВОВ и получили травмы. Действие вычета распространяется на военнослужащих, которые пострадали, принимая участие в боевых действиях. О том, кого законодательство включает в список претендентов на льготы, можно узнать из Налогового Кодекса.

В отдельную категорию выделены опекуны и родители несовершеннолетних, для них действуют особые условия. Например, если заработная плата родителей или опекуна превышает 350 тыс. рублей за год, они теряют право на налоговый вычет.

Вычетом может пользоваться каждый родитель. Если оба родителя трудятся в одной организации, то они оба имеют право на льготу. Это же правило распространяется на опекунов. Один родитель может отказаться от положенного ему вычета, для этого он должен написать отказ. При этом второй родитель получает право на льготу в двойном объеме.

Сумма вычета рассчитывается с учетом того, сколько детей в семье. Если несовершеннолетний ребенок, находящейся на иждивении, один, то опекуны или родители получают право на льготу в размере 1400 рублей. За 2 детей льгота — 2800 рублей.

https://youtube.com/watch?v=FFU5tJ4EtDY

Многодетные семьи получают вычет, его сумма составляет 3000 рублей. К таким относят семьи, в которых 3 и более детей. Сумма фиксированная, право на нее получают не только за третьего, но и за каждого последующего ребенка.

Предоставив документы, получит льготы многодетная мама, многодетной матери нужно предъявить удостоверение.

У сотрудника организации может быть ребенок-инвалид. В этом случае родитель получает вычет, его сумма составляет 12 тыс. рублей. Он будет начислен за каждого ребенка.

Получить льготу можно, если ребенок-инвалид учится в вузе. При этом форма обучения должна быть очной. Льгота распространяется на детей, у которых 1 или 2 группа инвалидности.

Вычет в полном объеме положен работающему родителю или усыновителю. Попечители и опекуны получат меньшую сумму — 6000 руб.

https://youtube.com/watch?v=eh9TA2vDOOk

Матери-одиночки могут уменьшить сумму, взимаемую с них за НДФЛ. Для этого они должны предоставить документы, которые подтвердят их право на налоговый вычет. После оформления бумаг они получат на каждого ребенка удвоенную сумму, например, не 1400 рублей, а 2800. Если у гражданки 2 ребенка, то льгота будет рассчитана по следующей формуле:

2800+2800=5600

На такую сумму будет уменьшен подоходный налог.

Фев 12, 2018