Налоговая декларация

Содержание:

- Внесение изменений в налоговую декларацию

- Кто и когда должен заполнять бланк 3 НДФЛ?

- Работа по декларации

- Заполнение 3-НДФЛ при декларировании доходов и оформлении налогового вычета

- Кто и когда является декларантом?

- Подготовка налоговых деклараций

- Заполнение декларации 3 НДФЛ на сайте налоговой пошаговая инструкция

- Доход, освобожденный от налогообложения

- Когда заполнение обязательно?

- 3-НДФЛ: образец заполнения для ИП

- Принятие декларации налоговыми органами

- Тонкости заполнения документа

- 3-ндфл: заполнение декларации за 3 года онлайн

- Заключение

Внесение изменений в налоговую декларацию

При обнаружении налогоплательщиком (налоговым агентом) в поданной им в налоговый орган налоговой декларации факта:

-

- неотражения или неполноты отражения сведений;

- ошибок,

приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик обязан внести необходимые изменения в налоговую декларацию и представить в налоговый орган уточненную налоговую декларацию в порядке, установленном ст. 81 НК РФ.

Если недостоверные сведения, а также ошибки, не приводят к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Если уточненная налоговая декларация представляется в налоговый орган до истечения срока подачи налоговой декларации, она считается поданной в день подачи уточненной налоговой декларации.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, если уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи налоговой декларации и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

-

- представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

- представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

Подробнее

В случае, если участник договора инвестиционного товарищества — управляющий товарищ, ответственный за ведение налогового учета (далее в настоящей статье — управляющий товарищ, ответственный за ведение налогового учета), предоставил участникам договора инвестиционного товарищества копию уточненного расчета финансового результата инвестиционного товарищества, налогоплательщики, уплачивающие налог на прибыль организаций, налог на доходы физических лиц в связи с их участием в договоре инвестиционного товарищества, обязаны подавать уточненную налоговую декларацию (расчет).

Уточненная налоговая декларация (расчет) должна быть представлена в налоговый орган по месту учета участника договора инвестиционного товарищества не позднее 15 дней со дня, когда ему была передана копия уточненного расчета финансового результата инвестиционного товарищества.

При этом, если уточненная налоговая декларация (расчет) представляется в налоговый орган в сроки, указанные в абзаце втором настоящего пункта, участник договора инвестиционного товарищества, не являющийся управляющим товарищем, ответственным за ведение налогового учета, освобождается от ответственности.

Если участник договора инвестиционного товарищества обжалует акты или решения налогового органа, которыми были изменены финансовые результаты инвестиционного товарищества, он обязан представить уточненную налоговую декларацию (расчет) не позднее пятнадцати дней со дня, когда вышестоящим налоговым органом было принято решение по результатам рассмотрения его жалобы.

Кто и когда должен заполнять бланк 3 НДФЛ?

Сведения о полученной за отчетный период прибыли следует сдавать следующим категориям граждан:

- Индивидуальные предприниматели.

- Специалисты узкопрофильных профессий, ведущие частную практику – фермеры, адвокаты и нотариусы.

- Резиденты РФ, которые получают прибыль за рубежом.

- Нерезидента, получающий дополнительную прибыль в России.

- Лица, получившие вознаграждение по ГПД.

- Люди, которые получали денежные переводы от частных лиц, выигрыши, призы и подарки.

Также выписка составляется после продажи недвижимости по нормам законодательства и при сдаче в краткосрочную и долгосрочную официальную аренду. Здесь главное знать, как заполнить справку 3 НДФЛ для налоговой на возврат за квартиру.

Работа по декларации

Декларации в современном мире являются важным элементом экономической деятельности и юридической сферы. Поэтому с правилами работы с данным видом документов обязан ознакомиться каждый предприниматель, государственный служащий, владелец собственного бизнеса, управляющий компании, турист и др. лица. Нет такой категории граждан, которой не коснулся бы этот вопрос.

Чаще всего приходится иметь дело с экономическими декларациями, такими как таможенные, имущественные и налоговые

При этом очень важно не нарушить сроки, установленные законодательством, для подачи отчетности данного типа. Не меньшее значение имеет правильность составления документов, заполнение всех пунктов формы, достоверность и полнота предоставляемой информации

ВНИМАНИЕ! В случае, если гражданин не уверен в том, что может самостоятельно справиться с составлением декларации, рекомендуется обратиться за помощью к специалисту. Подача отчетности в налоговую инспекцию в ненадлежащем виде может грозить штрафными санкциями

Это относится и к срокам предоставления документов.

Заполнение 3-НДФЛ при декларировании доходов и оформлении налогового вычета

Порядок заполнения 3-НДФЛ зависит от того, для какого случая вы подаете декларацию. Бланк декларации содержит 19 листов, из которых заполнить следует только необходимые лично вам:

- раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»;

- приложение к разделу 1 «Заявление о зачете (возврате) суммы излишне уплаченного налога на доходы физических лиц»;

- раздел 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке (001)»;

- приложение 1 «Доходы от источников в Российской Федерации»;

- приложение 2 «Доходы от источников за пределами Российской Федерации, облагаемые налогом по ставке (001)»;

- приложение 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики»;

- приложение 4 «Расчет суммы доходов, не подлежащей налогообложению»;

- приложение 5 «Расчет стандартных и социальных налоговых вычетов, инвестиционных налоговых вычетов, установленных статьей 219.1 НК РФ»;

- приложение 6 «Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав, налоговых вычетов, установленных абзацем вторым подпункта 2 пункта 2 статьи 220 НК РФ»;

- приложение 7 «Расчет имущественных вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества»;

- приложение 8 «Расчет расходов и вычетов по операциям с ценными бумагами и производными финансовыми инструментами, по операциям инвестиционного товарищества»;

- расчет к приложению 1 «Расчет доходов от продажи объектов недвижимого имущества»;

- расчет к приложению 3 «Расчет авансовых платежей по пункту 7 статьи 227 НК РФ»;

- расчет к приложению 5 «Расчет социальных налоговых вычетов по подпунктам 4 и 5 пункта 1 статьи 219 НК РФ».

Помимо выплаты НДФЛ, декларация пригодится, чтобы получить налоговый вычет. По закону, каждый гражданин вправе вернуть часть ранее уплаченного государству налога на покрытие расходов на обучение, лечение, покупку недвижимости или выплату ипотечного кредита. Подавать документы на получение вычета разрешено в любой день после завершения года, в котором были потрачены деньги. Вычет получают в течение трех лет. В этом случае правила, как правильно заполнить декларацию 3-НДФЛ, таковы:

- При продаже квартиры или машины, которые были в собственности менее 3 лет, заполните титульный лист, разделы 1 и 2, приложение 1 и, при необходимости, заявление на зачет или возврат излишне уплаченного налога декларации 3-НДФЛ.

- Для выплаты налога со сдачи квартиры в аренду заполните только титульный лист, разделы 1 и 2 и приложение 1.

- При покупке квартиры, чтобы получить налоговый вычет, заполните титульный лист, разделы 1 и 2, приложение 1 и приложение 7. Такие же страницы заполните для возврата НДФЛ при оплате ипотечного кредита. В составе 3-НДФЛ подайте заявление на зачет или возврат излишне уплаченного подоходного налога.

- Получить налоговый вычет на оплату образования или лечения можно, заполнив титульный лист, разделы 1 и 2, приложения 1 и 5.

- Для получения вычета при уплате дополнительных страховых взносов на накопительную пенсию или при затратах по договорам на негосударственное пенсионное обеспечение и добровольного пенсионного страхования или страхования жизни заполните титульный лист, разделы 1 и 2, приложения 1 и 5.

- Лидия Иванова

- Я главный редактор сайта Сашки Букашки. Опыт работы с правовой информацией — более 15 лет.

Последние публикации автора

- 2021.04.16Рабочий процессГрафик рабочих и выходных дней в мае 2021 года

- 2021.03.16КалькуляторыКалькулятор компенсации за неиспользованный отпуск

- 2021.03.12МедицинаКак оформить налоговый вычет за лечение в 3-НДФЛ

- 2021.03.04МедицинаРазбираемся с дневником самонаблюдения после вакцинации на Госуслугах

comments powered by HyperComments

Кто и когда является декларантом?

Письменное заявление налогоплательщика по годовым итогам заполняют граждане:

- рассчитывающие и уплачивающие налог на доход индивидуально (ИП на общей системе налогообложения, адвокаты и пр.);

- резиденты России, получившие выручку за границей;

- имеющие налогооблагаемый денежный оборот(от продажи автотранспорта, жилья, выигравшие в лотерею и пр.).

Для получения вычета, то есть частичного возврата уплаченной налоговой суммы (при покупке жилья, лечении и пр.). Декларирование с этой целью не относится к обязательным процедурам.

Периодичность подачи

Составление налоговых деклараций это регулярное действие. Налогоплательщик составляет отчет с периодичностью в 1 год.

Некоторые формы (например, для налога на прибыль организации) заполняют также относительно отчетных периодов. Сводки типа декларации по НДС формируются ежеквартально. Декларация по налогу подается в отчетный период, следующий за получением дохода или осуществления деятельности.

Суть налоговой декларации

Бухгалтерия предприятия ведет налоговый учет, основываясь на первичных документах.

Все имеющиеся данные обобщают, группируют согласно НК РФ.

Полученные сведения вносят в декларационный бланк и подают в налоговый орган.

Целью этих действий является формирование документа, который станет базовым для определения налога на прибыль.

Роль в отчетности

Суммарные показатели деятельности организации, необходимы для общего учета. Их используют для формирования государственных налогов. Своевременно внесенные выплаты помогают формированию финансовых ресурсов государства.

Их информация помогает осуществлять контроль и распределения финансирования между социальными группами, в поддержку экономических процессов, льгот и т.д.

Для чего нужна налоговая декларация РФ? Исходя из вышесказанного становится понятно, что налоговая декларация это документ, помогающий осуществлять определенный контроль и учет доходов как физических лиц, так и предприятий и организаций.

Теперь мы знаем, что такое налоговая декларация и кто ее составляет, перейдем к подаче и заполнению.

Подготовка налоговых деклараций

В зависимости от вида фискального обязательства определяется унифицированный бланк и порядок его заполнения. Налоговики определили, что сдать отчетность можно несколькими способами. Например, лично сдав НД в территориальное отделение ИФНС, отправив отчет по почте (заказным письмом), направив электронную форму по защищенным каналам связи, с использованием ЭЦП, или же сформировать сведения в личном кабинете налогоплательщика на официальном сайте инспекции.

Как составить налоговую декларацию, пошаговые инструкции по видам налогов:

|

Перечень налоговых деклараций, расчетов и бухгалтерской отчетности |

Ссылки на инструкции |

|

НДФЛ |

|

|

НДС |

|

|

Прибыль организаций |

|

|

Земельный налог |

|

|

Имущество организаций |

|

|

УСН |

|

|

ЕНВД |

|

|

Бухгалтерская отчетность (бухгалтерский баланс и налоговая декларация) |

Важно отметить, что для каждой формы отчета установлены не только свои бланки и правила заполнения, но и иные особенности. Например, отчетный период

Для одного НО достаточно отчитаться один раз в год, то есть сдать годовую налоговую декларацию (к примеру, 3-НДФЛ). А для другого придется отчитываться ежеквартально или даже ежемесячно (НДС, прибыль, акцизы)

Например, отчетный период. Для одного НО достаточно отчитаться один раз в год, то есть сдать годовую налоговую декларацию (к примеру, 3-НДФЛ). А для другого придется отчитываться ежеквартально или даже ежемесячно (НДС, прибыль, акцизы).

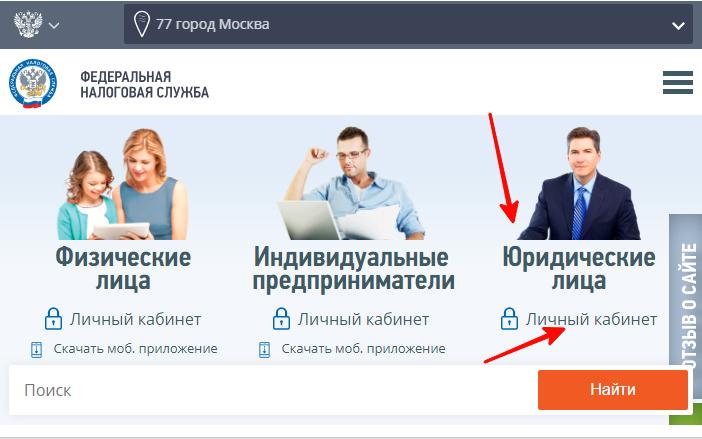

Заполнение декларации 3 НДФЛ на сайте налоговой пошаговая инструкция

Пере началом заполнения налоговой декларации 3-НДФЛ необходимо определиться на какой из существующих налоговых вычетов мы можем претендовать. Это может быть получение налогового вычета при покупке квартиры, или получение налогового вычета за лечение, или получение налогового вычета при покупке квартиры, или получение налогового вычета за обучение, или получение налогового вычета по уплаченным процентам по ипотеке, или получение налогового вычета на ребенка, или получение налогового вычета по ИИС. Затем нужно собрать все необходимые документы по каждому из вычетов.

Более подробно о видах налоговых вычетов и необходимых документах по ним читайте в статье (ссылка откроется в новом окне).

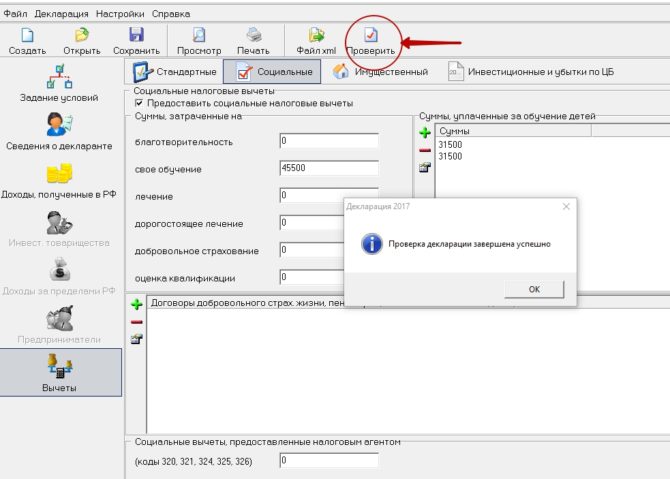

В данной статье рассмотрим второй способ, так как он дает больше гибкости в данном процессе. К тому же, позволяет сохранить декларацию для будущих корректировок, в случае необходимости.

После того, как все необходимые документы собраны, можно приступать к заполнению декларации 3-НДФЛ. Порядок действий следующий:

- Скачать с сайта налоговой службы программу Декларация. Данная программа позволяет сформировать налоговую декларацию по форме 3-НДФЛ автоматически и избежать возникновения ошибок.

программа Декларация Ссылка на скачивание программы находится внизу страницы.

ссылка на скачивание программы

- Установить программу Декларация на компьютер согласно инструкции.

- После установки программы, найти ее на рабочем столе, запустить ее и заполнить налоговую декларацию. Не забываем сохранить ее, на случай внесения корректировок. рабочий стол

- Отправить налоговую декларацию и пакет документов в налоговую инспекцию через личный кабинет или при личном посещении налоговой инспекции по месту жительства.

После этого остается дождаться окончания камеральной проверки, которая длится до 3-х месяцев, и получить положенный вычет.

Не забывайте подать заявление о возврате излишне уплаченного налога, либо в момент подачи налоговой декларации в налоговой инспекции, либо после завершения камеральной проверки в личном кабинете налогоплательщика.

Доход, освобожденный от налогообложения

Далеко не за всю поступившую прибыль необходимо отчитываться. Налоговый кодекс в этом отношении достаточно гибкий, и существует обширный перечень источников прибыли,,которые на облагаются подоходным налогом..

Не следует оплачивать подоходный налог, если источником прибыли послужили:

- материальная помощь от государства, за исключением дотаций по уходу за больным ребенком и в связи с наступлением временной нетрудоспособности;

- пенсия;

- стипендия;

- алименты;

- одноразовые выплаты материальной помощи;

- прибыль от реализации самостоятельно выращенной продукции растениеводства или животноводства;

- выручка от продажи недвижимости, находившейся в собственности более 3 лет;

- доходы, полученные в порядке наследования;

- подарки от членов семьи;

- спортивные призы или их материальный эквивалент.

Поэтому перед тем как приступить к заполнению 3-НДФЛ, подробно изучите этот список, возможно, нет необходимости пополнять государственную казну.

Когда заполнение обязательно?

Законодательство содержит точный список лиц, для которых подача деклараций становится обязанностью в любых ситуациях. Без заполнения документов нельзя обойтись следующим гражданам:

- Физические лица, получившие доход по причине гражданско-правовых отношений и заключенных с кем-то соответствующих соглашений.

- Граждане РФ, которым приходит доход из зарубежных стран. Такие виды прибыли в обязательном порядке предполагают применение вычетов. Органы контроля не могут самостоятельно выяснить, в каком размере поступили деньги. Потому и требуется подавать все необходимые документы лично.

- Нотариусы и адвокаты, другие типы граждан, ведущие частную практику.

- Индивидуальные предприниматели, прошедшие соответствующую официальную регистрацию.

Налогообложение применяется и в других сферах деятельности:

- Продажа автомобилей.

- Переводы из зарубежных стран.

- Денежные призы.

- Сделки с недвижимостью.

Три и более детей у гражданина становятся основанием для применения различного вида социальных вычетов.

3-НДФЛ: образец заполнения для ИП

Рассмотрим пример. ИП Ростов Глеб Петрович работает на ОСНО в городе Вологда. Годовой доход вологодского бизнесмена составил 1 530 000 рублей. Сумма расходов, включенных в состав профессионального налогового вычета — 1 165 000 рублей, в том числе:

- 570 000 рублей — материальные расходы;

- 450 000 рублей — расходы на оплату труда;

- 145 000 рублей — прочие расходы.

Также Ростов Г. П. в течение 2020 года уплатил авансовые платежи в сумме 30 000 рублей. Других особенностей в заполнении декларации нет. Ростов Г. П. заполнит титульный лист, разделы 1 и 2 декларации, приложение 3 и расчет к нему.

В завершение хочется предостеречь всех бизнесменов: не стоит пытаться занизить доход в декларации, ведь инспекторы ФНС сотрудничают с банками и сверяют заявленные цифры с оборотами по счету. Конечно, не все поступления являются доходами ИП, но по банковским выпискам можно сделать некоторые выводы.

Сдайте отчетность по 3-НДФЛ в срок и без ошибок!

3 месяца Контур.Экстерна в подарок

Принятие декларации налоговыми органами

В соответствии с приказом МНС РФ от 14 февраля 2003 г. N БГ-3-06/65 «О введении в действие Регламента принятия и ввода в автоматизированную информационную систему налоговых органов данных, представляемых налогоплательщиками налоговых деклараций, иных документов, служащих основанием для исчисления и уплаты налогов, и бухгалтерской отчетности» на стадии принятия налоговых деклараций и бухгалтерской отчетности все представленные документы подвергаются визуальному контролю на наличие следующих реквизитов:

- полного наименования (Ф.И.О. физического лица, даты его рождения) налогоплательщика;

- идентификационного номера налогоплательщика;

- кода причины постановки на учет (для юридических лиц);

- периода, за который представляются налоговые декларации и бухгалтерская отчетность;

- подписей лиц, уполномоченных подтверждать достоверность и полноту сведений налоговых деклараций и бухгалтерской отчетности налогоплательщика (руководителя и главного бухгалтера организации-налогоплательщика) или его представителя.

В случае отсутствия в представленных налоговых декларациях и бухгалтерской отчетности какого-либо из вышеуказанных реквизитов сотрудник отдела работы с налогоплательщиками должен в устной форме предупредить налогоплательщика или его представителя об этом и предложить внести необходимые изменения. Вместе с тем сотрудник отдела работы с налогоплательщиками не вправе отказать в принятии налоговых деклараций и бухгалтерской отчетности, за исключением случая представления вышеуказанных документов не по установленной форме.

При отказе налогоплательщика (его представителя) внести необходимые изменения в налоговые декларации и бухгалтерскую отчетность на стадии приема, а также в случае представления налоговых деклараций и бухгалтерской отчетности по почте и отсутствия в них какого-либо из указанных выше реквизитов отдел работы с налогоплательщиками в 3-дневный срок с даты регистрации должен письменно уведомить налогоплательщика о необходимости представления им документа по форме, утвержденной для данного документа, в следующих случаях:

- отсутствия в представленных налогоплательщиком налоговых декларациях и бухгалтерской отчетности какого-либо из необходимых реквизитов;

- когда имеет место нечеткое заполнение отдельных реквизитов документа, делающее невозможным их однозначное прочтение, заполнение их карандашом, наличие не оговоренных подписью налогоплательщика (руководителя и главного бухгалтера организации-налогоплательщика) или его представителя исправлений;

- составления налоговых деклараций и бухгалтерской отчетности на иных языках, кроме русского;

- несовпадения сведений о постоянно действующем исполнительном органе юридического лица и сведений о руководителе юридического лица, подписавшем налоговую декларацию и бухгалтерскую отчетность, содержащихся в Едином государственном реестре юридических лиц (ЕГРЮЛ).

При наличии в зарегистрированных и переданных в отдел ввода декларациях ошибок, не позволяющих осуществить ввод, декларации по реестру передаются из отдела ввода и обработки данных в отдел работы с налогоплательщиками. Должностное лицо отдела работы с налогоплательщиками подготавливает уведомление о необходимости внесения уточнений в представленную отчетность и передает его в отдел финансового и общего обеспечения для отправки по почте заказным отправлением с уведомлением.

Если в течение 10 календарных дней с момента получения почтового отправления налогоплательщиком или возврата почтового отправления ввиду отсутствия налогоплательщика по указанному в учредительных документах адресу налогоплательщик не вносит уточнения в отчетность, копия реестра таких деклараций и декларации направляются в отдел камеральных проверок для принятия соответствующих мер.

Тонкости заполнения документа

Хорошим помощником в формировании справки является приложение «Декларация», его можно скачать на официальном сайте ФНС.

При составлении 3-НДФЛ вручную необходимо учесть некоторые тонкости:

- поля для текстов и чисел начинают заполнять слева, писать нужно заглавными буквами;

- если остаются пустые строки, необходимо оставить там прочерки;

- при пропуске пунктов необходимо оставить прочерки во всех свободных ячейках.

В документ вписывают полную сумму до копеек, кроме графы НДФЛ. Здесь вычисления округляются до рубля. Указание доходов и расходов нельзя указывать в иностранной валюте, необходимо перевести сумму в рубли по действующему курсу на момент заполнения декларации.

Важна и нумерация страниц, которая начинается с числа 001 и идет по порядку в поле «Стр.». Данные, которые налогоплательщик вносит в декларацию, должны быть подлинными и заверены подтверждающими документами.

3-ндфл: заполнение декларации за 3 года онлайн

Бланк декларации насчитывает более десяти страниц, но заполнять их все не нужно. На нашем сайте Вы с легкостью заполните 3-ндфл за последние 3 года (лица на пенсии в целях получения имущественного налогового вычета имеют право на заполнение деклараций за 4 последние года).

Выбрав цели подготовки декларации 3-ндфл, Сервис предложит ответить только на нужные вопросы и наша программа автоматически заполнит все, что необходимо, на основании Ваших ответов:

Все вопросы просты и интуитивно понятны. К каждому вопросу есть подсказка и образец ответа.

Все вопросы просты и интуитивно понятны. К каждому вопросу есть подсказка и образец ответа.

Если Вам нужна помощь по заполнению декларации 3-ндфл или у Вас есть вопросы по налоговым вычетам — спросите об этом нашего специалиста — он Вам все расскажет и поможет!

Если Вы хотите рассчитать примерную сумму налога к возврату без заполнения декларации, Вы можете сделать это в нашем онлайн калькуляторе налоговых вычетов!

Стоимость подготовки декларации:

450 рублей — при выборе любой цели заполнения декларации за исключением возврата налога в связи с покупкой (или строительством) жилья;

690 рублей — при заполнении декларации для возврата налога при покупке (или строительстве) жилья.

В итоге Вы получите проверенную декларацию 3-ндфл, которую сможете подать на бланке или через Интернет.

Это значительно дешевле и намного быстрее, чем при личном визите в консультационно-информационные центры. Плюс, отсутствуют дополнительные издержки: нет необходимости в затратах времени и денег на проезд и на прочие расходы.

Важным преимуществом также является то, что каждая заполненная декларация 3-ндфл обязательно проверяется специалистом Сервиса! Это гарантирует отсутствие ошибок и успешную подачу в инспекцию

ЭТО ОЧЕНЬ ВАЖНО! Ведь, если Вы подадите декларацию с ошибками, тогда также, позднее, Вам придется подавать и уточненную декларацию 3-ндфл. В таком случае, получение вычета (возврата налога) откладывается еще до 4 месяцев, пока будет проверяться уточненная декларация

Предоплата не требуется

Когда захотите скачать готовую декларацию, тогда и внесите оплату, выбрав удобный способ:

Если в процессе подготовки декларации 3-ндфл Вы неверно ответили на какой-либо вопрос, тогда Вы всегда сможете к нему вернуться: в Личном кабинете кликните «Внести правки в декларацию» и заново ответьте на нужный вопрос.

При необходимости Вы также всегда можете удалить декларацию или заполнить новую.

Попробуйте без регистрации

Начните заполнение декларации 3-ндфл прямо сейчас и посмотрите сами, как это работает: первая страница заполняется и доступна к просмотру без регистрации!

Заключение

Экспертное мнение

Налоговую декларацию по форме 3-НДФЛ подают люди, которые получили дополнительный доход вне основного места работы. Это доход от сдачи в аренду или продажи имущества, из источников вне России, от выигрышей и призов. Кроме того, декларацию 3-НДФЛ заполняют ИП и ведущие частную практику адвокаты и нотариусы. Ее нужно заполнить, чтобы подтвердить свои доходы перед государством или получить налоговый вычет.

Проще всего заполнить декларацию 3-НДФЛ в личном кабинете на сайте Федеральной налоговой службы. Его можно зарегистрировать в налоговой инспекции по месту жительства. В личном кабинете вы также сможете отправлять и получать документы из налоговой, уплачивать некоторые налоги и подавать различные заявки. Некоторые операции в нем можно совершить без посещения инспекции.

Зайдя в личный кабинет, выберите раздел «Жизненные ситуации»-«Подать декларацию 3-НДФЛ». В нем вы можете создать новую декларацию, просмотреть список уже заполненных и отредактировать существующие. В подразделе «Подать декларацию 3-НДФЛ», вы найдете опцию «Заполнить онлайн». Далее, следуя подсказкам, вы без труда заполните декларацию и отправите ее в налоговую инспекцию.

Декларация 3-НДФЛ заполняется за прошедший год и подается до 30 апреля. Штраф за каждый месяц просрочки составит 5% от суммы налога, подлежащего уплате. Общая сумма штрафа не может превысить 30% от суммы налога, но она должна быть не менее 1000 рублей. Для оформления вычета за прошлый год декларацию можно подавать в любое время.

Александр Кожемякин

РБК, Коммерсантъ, Известия

Заполнить налоговую декларацию самому, даже если вы делали это раньше, довольно трудно. Поэтому, чтобы облегчить задачу, всегда сохраняйте данные и документы о своих доходах и расходах, за которые можно получить вычеты. Тогда вы сможете не только уточнить нужные сведения, но и подтвердить их перед ИФНС.

В других статьях #ВсеЗаймыОнлайн расскажет вам подробнее о вычетах, которые можно оформить по 3-НДФЛ. Вы узнаете, как они рассчитываются и на какие расходы распространяются. Кроме того, вы найдете примеры заполненных деклараций для каждого из них.

Итак, декларация 3-НДФЛ отражает ваши доходы и уплаченные на них налоги за предыдущий период. Правильно заполнить ее самому, особенно с первого раза, достаточно сложно. Эти правила помогут вам избежать ошибок:

- Заранее подготовьте документы, по которым будут считаться доходы, налоги и вычеты

- Попробуйте заполнить несколько пробных деклараций в программе на сайте налоговой

- Вначале заполните титульный лист, затем — листы А-И, потом — разделы 1 и 2

- Заполняйте только те листы, которые вам нужны для отрражения налогов или оформления налогового вычета

- Изучите образцы — они помогут вам правильно подготовить декларацию

При заполнении будьте внимательны, проверяйте данные и не допускайте ошибок или помарок. Тогда налоговая примет вашу декларацию для зачета налогов или предоставления вычета.