Отсрочка по ккт до 2021 года для ип без наемных работников

Содержание:

- Каким должен быть кассовый аппарат?

- Отмена касс для малого бизнеса до 2021 года

- Регистрация кассового аппарата

- В каких случаях применяют кассовый аппарат?

- Как начать работать с кассой

- Штрафные санкции

- Обязанность по применению онлайн-касс при УСН

- Кто обязан использовать новые кассы

- Что будет, если касса должна быть, но ее нет

Каким должен быть кассовый аппарат?

С 1 февраля 2017 года прекращается постановка на учет кассовых аппаратов старого образца, не имеющего функций подключения к Интернету. До 1 июля 2017 года все продавцы, уже работающие с ККТ, должны модернизировать свою технику, если это возможно, и пройти перерегистрацию в налоговой инспекции. Если имеющийся кассовый аппарат не допускает модернизации, то необходимо приобрести новую онлайн-кассу и поставить ее на учет. Требования к кассовому аппарату приводятся в статье 4 закона от 22 мая 2003 г. N 54-ФЗ «О ККТ».

Контрольно-кассовая техника должна:

- иметь корпус с заводским номером;

- внутри корпуса должны находиться часы реального времени;

- иметь устройство для печати фискальных документов (внутреннее или вне корпуса);

- обеспечивать возможность установить фискальный накопитель внутри корпуса;

- передавать данные в фискальный накопитель, установленный внутри корпуса;

- обеспечивать формирование фискальных документов в электронной форме и их передачи оператору сразу после внесения данных в фискальный накопитель;

- обеспечивать печать фискальных документов двухмерного штрихового кода (QR-код размером не менее 20 x 20 мм);

- принимать от оператора подтверждение получение данных или информацию об отсутствии такого подтверждения;

- обеспечивать возможность считывания фискальных данных, записанных и хранящихся в памяти в течение пяти лет с момента окончания эксплуатации.

Обращаем ваше внимание и на то, что так называемые чекопечатающие машинки (ЧПМ) не признаются кассовым аппаратом для постановки на учет в налоговой инспекции. Использовать такие аппараты можно только плательщикам ЕНВД и ПСН, чтобы выдавать покупателю документ, подтверждающий прием денежных средств за приобретаемый товар

С 2017 года штрафы за неприменение ККТ при наличных расчетах, использование кассового аппарата, не соответствующего установленным законом требованиям, а также за нарушение условий регистрации и применения контрольно-кассовой техники составляют (статья 14.5 КоАП РФ):

Неприменение кассового аппарата, если он должен применяться:

- от ¼ до ½ суммы покупки, но не менее 10 000 рублей на ИП и руководителей организаций;

- от ¾ до полной суммы покупки, но не менее 30 000 рублей для юридических лиц;

Применение старой ККТ или нарушение порядка их регистрации/перерегистрации:

- предупреждение или штраф от 1 500 до 3 000 рублей на ИП и руководителей организаций;

- предупреждение или штраф от 5 000 до 10 000 рублей для юридических лиц.

Отказ в выдаче покупателю бумажного или электронного чека:

- предупреждение или штраф 2 000 рублей на ИП и руководителей организаций;

- предупреждение или штраф 10 000 рублей на юридических лиц.

Отмена касс для малого бизнеса до 2021 года

Закон № 129 о применении поправок к 54-му ФЗ предоставляет немало преференций для малого бизнеса и отдельных некоммерческих направлений. Кому-то предоставлена 2-х годичная отсрочка, некоторым совсем отменили кассовые системы, другим был облегчен сам порядок перехода. Оригинальный текст документа представлен на интернет-ресурсе Государственной Думы России.

Переход к полномасштабному введению ККМ изначально планировали осуществить в 3 приема. Первый завершился 01.07.2017 года. На новую технику перешли:

- крупные розничные торговцы на ОСН и УСН, до того использовавшие кассы с ЭКЛЗ;

- онлайн-магазины, работающие с наличным и безналичным расчетом;

- реализующие подакцизную продукцию.

На момент завершения 2-го этапа (01.07.2018) кассы эксплуатируют:

- коммерсанты на ЕНВД и ПСН в розничной торговле, общепите, штатно содержащие нанятый персонал;

- магазины онлайн, принимающие электронные деньги, наложенные переводы, оплату по квитанциям банка;

- вендинг, с использованием наемных сотрудников.

Третий, заключительный этап планировался на 1-ое июля нынешнего года. До введения новшеств, обязательства подключить интернет-кассы возлагались на розничную торговлю, сферу общественного питания (ПСН, ЕНВД) и вендинговый бизнес без привлечения наемного труда. Касалось это, также, все ИП и ООО в сегменте обслуживания. Большинство коммерсантов этих направлений до последнего рассчитывали на предоставление отсрочки. 20.02.2019 года, на коллегии Федеральной Налоговой Службы, Министр финансов А. Силуанов заявил о необходимости увеличения срока подключения касс для ИП на один год.

Предприниматели рассчитывали на скорейшее продвижение инициативы министра. Официальных комментариев тогда не поступило. Через 1,5 месяца, в Думу попал законопроект по отмене касс для ИП до 2021 года. Его инициатором явился Андрей Макаров — глава думского бюджетного комитета. На текущий момент, нововведения в ФЗ № 54 обрели юридическую силу. Что поменялось в процедуре перевода на новое кассовое оборудование после поправок, рассмотрим ниже.

Основания для отмены онлайн касс для ИП до 2021 года

Послабления по распространению ККТ связаны с несколькими моментами. Об этом многократно заявляли многие представители государственной службы. Отсрочка на контрольно-кассовое оборудование до 2021 года связана с перспективой введения нового налога, затрагивающего «самозанятых» россиян.

Экспериментально, проект такого налога уже испытывает Москва, Московская и Калужская области, Республика Татарстан. С начала 2020 года запланирован поэтапный ввод налогового сбора в остальных регионах России. Работающие, как «частники», смогут самостоятельно выбрать уровень вовлеченности – «самозанятый», или индивидуальный предприниматель. Необходимость подключения касс будет напрямую исходить из этого выбора.

Каким ИП отменили кассовую технику до 2021 года

Ожидаемые поправки по отсрочке касс до 2021 года приняты к исполнению 6 июня, после подписания акта закона Президентом. Преференции актуальны для работающих единолично, тех, кто привлекает сотрудников разово, без оформления трудового договора. В каких сферах это возможно:

- Предоставление платных услуг: репетиторство, массаж, бухгалтерия, программирование. Парикмахерские, экскурсионные, юридические и другие услуги.

- Выполнение работ: мастера ремонта, реставраторы, швеи, портные и т.д. — лица, работающие на себя.

- Продажа товаров собственного изготовления: реализация своей выпечки, картин, сувениров, украшений, «штучных» изделий.

Ценное примечание: для упомянутых выше ИП отмена касс до 2021 года действительна, если нет оформленных по трудовому соглашению работников. Приняв на работу, даже одного сотрудника, необходимо будет поставить кассовый терминал на налоговый учет в течение тридцати дней.

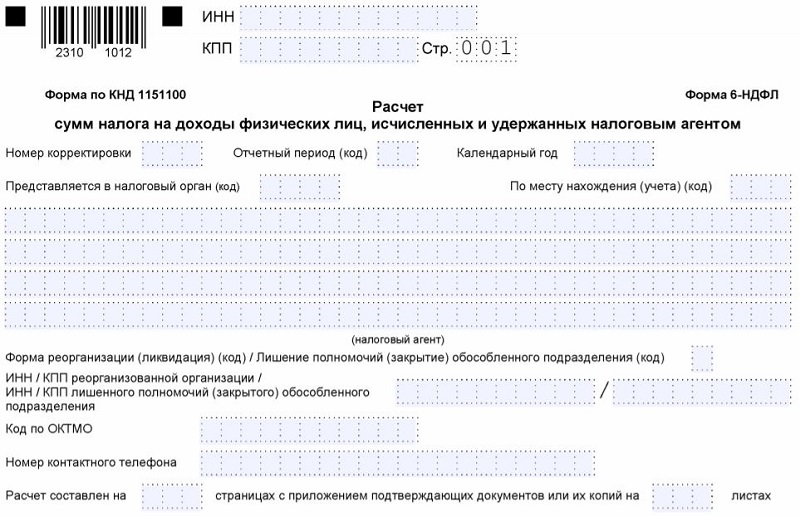

Регистрация кассового аппарата

Регистрацию ККТ регулирует специальный Административный регламент, утвержденный приказом Минфина от 29.06.2012 № 94н. В приложении № 2 к этому регламенту приводится блок-схема предоставления государственной услуги по регистрации, перерегистрации и снятию с учета кассового аппарата. Блок-схема, представленная ниже, увеличивается по нажатию.

Индивидуальные предприниматели регистрируют кассовый аппарат в налоговой инспекции по месту своей прописки, а организации – по юридическому адресу. Если кассовый аппарат будет находиться не по юридическому адресу организации, то придется создавать обособленное подразделение по месту торговли или оказания услуг, по этому адресу и будет проходить регистрация ККТ.

В случаях, когда у организации несколько обособленных подразделений (например, магазинов), подведомственных разным налоговым инспекциям, но находящихся в одном муниципальном образовании, все кассовые аппараты можно регистрировать в одной налоговой инспекции по выбору налогоплательщика.

Документы для регистрации ККТ подаются согласно перечню, приведенному в статье 25 Административного регламента:

а) заявление по форме, утвержденной приказом ФНС России от 9 апреля 2008 г. № ММ-3-2/152@);

б) паспорт контрольно-кассовой техники;

в) договор о технической поддержке, заключенный с поставщиком или центром технического обслуживания (ЦТО), уполномоченным поставщиком на осуществление технической поддержки регистрируемой модели контрольно-кассовой техники.

Этот перечень является исчерпывающим, но на практике в налоговой инспекции могут дополнительно запросить еще ряд документов, например, таких как:

- договор аренды помещения, где будет стоять кассовый аппарат, или свидетельство о регистрации права на помещение, если оно в собственности;

- журнал кассира-операциониста по форме КМ-4;

- журнал учета вызова технических специалистов по форме КМ-8;

- документы, подтверждающие факт покупки кассового аппарата.

Эти требования можно оспаривать, но можно и захватить с собой эти документы. И, конечно, если кассовый аппарат регистрирует не лично индивидуальный предприниматель или руководитель организации, то понадобится доверенность на осуществление регистрационных действий. После принятия документов налоговый инспектор согласовывает дату, время и место осмотра кассового аппарата, и если он громоздкий, то вполне возможен выезд на место нахождения ККТ.

Осмотр и проверка кассового аппарата проводится работником налоговой инспекции в присутствии представителя налогоплательщика (ИП, руководитель организации или доверенное лицо) и специалиста ЦТО. Налоговый инспектор проверяет данные налогоплательщика, которые работник ЦТО вводит в кассовый аппарат. Кассовый чек должен содержать обязательные реквизиты, такие как ФИО индивидуального предпринимателя (наименование организации), ИНН, заводской номер аппарата, дату, время и стоимость покупки, порядковый номер чека.

Далее происходит фискализация кассового аппарата, то есть перевод его в фискальный режим работы. Сотрудник налоговой инспекции вводит специальный цифровой код, который защищает фискальную память от взлома, после чего специалист ЦТО устанавливает пломбу на кассовый аппарат. Налоговый инспектор должен убедиться в исправности ККТ, затем регистрирует аппарат в книге учета, делает отметки в паспорте и ученом талоне, заверяет журнал кассира-операциониста и выдает карточку регистрации ККТ. Кассовый аппарат готов к работе, и его можно эксплуатировать.

В каких случаях может потребоваться перерегистрация кассового аппарата? Эти основания приводятся в п. 75 Административного регламента:

- замена фискальной памяти или накопителя фискальной памяти (ЭКЛЗ);

- смены адреса места установки кассового аппарата;

- изменения ФИО индивидуального предпринимателя или наименования организации;

- смены ЦТО.

Для перерегистрации ККТ надо обратиться в налоговую инспекцию, где стоит на учете кассовый аппарат, с заявлением по форме, утвержденной приказом ФНС России от 09.04.2008 № ММ-3-2/152@, паспортом ККТ и карточкой его регистрации. При замене ЭКЛЗ надо приложить к этим документам еще и заключение ЦТО (при наличии).

Перерегистрация ККТ производится при личном осмотре аппарата налоговым инспектором на предмет исправности, целостности корпуса, наличии пломб и знака «Сервисное обслуживание». Так же, как и при первичной регистрации, необходимо присутствие специалиста ЦТО и налогоплательщика. Отметки о перерегистрации вносятся в паспорт и учетный талон кассового аппарата.

В каких случаях применяют кассовый аппарат?

Необходимость в обязательном порядке применять кассовый аппарат на территории РФ всеми организациями и индивидуальными предпринимателями при проведении наличных денежных расчетов или с использованием платежных карт установлена статьей 2 федерального закона от 22 мая 2003 г. № 54-ФЗ «О применении ККТ».

При этом часто можно наблюдать, как торговля или оказание услуг ведется без ККТ. Неужели все эти предприниматели нарушают закон? Нет, не нарушают, а просто знают о своем праве не применять в некоторых случаях кассовый аппарат при расчете наличными деньгами или платежной картой. И возможностей таких несколько.

- До 1 июля 2018 года плательщики вмененного налога (организации и индивидуальные предприниматели), а также ИП, работающие на патентной системе налогообложения, имеют право принимать оплату наличными деньгами без использования кассового аппарата (статья 2.1 закона № 54-ФЗ). Если покупатель или клиент потребует для подтверждения факта оплаты документ, то взамен кассового чека надо выдать товарный чек или квитанцию.

- До 1 июля 2019 года могут не использовать кассовый аппарат организации и индивидуальные предприниматели, независимо от режима налогообложения, если они оказывают услуги населению (статья 2 закона № 54-ФЗ). При этом в обязательном порядке, а не по требованию клиента, надо выдавать бланк строгой отчетности (БСО). Порядок оформления и выдачи БСО приведен в Постановлении Правительства РФ от 6 мая 2008 г. N 359. К примерам бланков строгой отчетности можно отнести транспортные билеты, квитанции, билеты в кино, абонементы, наряд-заказы, талоны, туристические и экскурсионные путевки и др.

- Организации и индивидуальные предприниматели в силу специфики деятельности либо особенностей местонахождения могут производить расчеты наличными или платежными картами без применения кассового аппарата при осуществлении следующих видов деятельности:

- продажи газет, журналов и сопутствующих товаров в специальных киосках, при этом доля продажи газет и журналов в их товарообороте должна составлять не менее 50 процентов, а ассортимент сопутствующих товаров должен быть утвержден органом местной власти;

- продажи проездных билетов и талонов для проезда в городском общественном транспорте;

- продажи ценных бумаг и лотерейных билетов;

- обеспечения питанием обучающихся и работников образовательных организаций, реализующих основные общеобразовательные программы (то есть, в детских садах и школах);

- торговли в киосках мороженым и безалкогольными напитками в розлив;

- торговли из цистерн пивом, квасом, молоком, растительным маслом, живой рыбой, керосином, вразвал овощами и бахчевыми культурами;

- разносной мелкорозничной торговли продовольственными и непродовольственными товарами;

- организации и ИП, находящиеся в отдаленных или труднодоступных местностях (за исключением городов, райцентров, поселков городского типа), указанных в перечне, утвержденном органом местной власти, и др.

Полный список таких видов деятельности смотрите в статье 3 закона № 54-ФЗ.

Подробнее: Новый закон о кассовых аппаратах с 2017 года

Обратите внимание: с 31 марта 2017 года все розничные продавцы алкоголя, в том числе пива, должны применять кассовый аппарат. Требование распространяется и на торгующих пивом в общепите

На что стоит обратить внимание плательщикам ЕНВД и ИП, работающим на патенте? К розничной торговле на этих режимах не относится реализация продуктов питания и напитков в учреждениях общественного питания. Известны судебные дела, когда организации на ЕНВД, реализовывающие продукты и напитки в учреждениях общепита, были оштрафованы на 30 000 рублей за торговлю без выдачи документов, подтверждающих оплату, потому что считали, что имеют право не использовать кассовый аппарат, как плательщики вмененного налога

Закон приравнивает реализацию в учреждениях общепита к услугам населению, потому каждому клиенту (покупателю) в обязательном порядке надо выдавать БСО или кассовый чек.

|

Подробнее: Кассовые аппараты с 2017 года для ИП на ЕНВД |

Как начать работать с кассой

Мы разобрались, кому из предпринимателей не нужен кассовый аппарат. Пора рассказать предпринимателям, которые в «льготные» группы не попали, с чего начинается работа с новой контрольно-кассовой техникой.

На рынке доступно много предложений по покупке кассовых аппаратов. Отличий между ними минимум, по стоимости разницы также особой нет

Предпринимателей радуют предложения, по которым можно купить ККТ без первоначального взноса и комиссии.

Не менее важно грамотно выбрать тариф. Именно от него будет зависеть выгодность использования аппарата для ИП

По данному вопросу можно проконсультироваться у специалистов, которые занимаются продажей касс.

При обращении в специализированные организации про рутинный процесс регистрации можно забыть. При выборе даже минимального тарифа вся работа за клиента делается специалистами компании. Это позволяет сэкономить время.

Штрафные санкции

Внимание! С 15 июля 2016 года введена обновленная редакция штрафов за ККТ (смотрите ст. 14.5 КоАП РФ)

Наличие кассового аппарата требует от индивидуального предпринимателя ведения строгой отчетности по его использованию и соблюдения кассовой дисциплины. В частности, нужно в обязательном порядке вести журнал кассира-операциониста, журнал вызова технических специалистов, писать акты о снятии показаний счетчиков, возврате денежных сумм и т.д.

Поскольку эксплуатация кассовых аппаратов строго регламентирована, законом предусмотрены и наказания за неправильное их использование. Контролируют ИП по этой части представители налоговых органов.

В случае выявления каких-либо нарушений они могут наложить административное взыскание и назначить штраф в сумме 1500-2000 рублей.

В частности, индивидуальный предприниматель может быть оштрафован за следующие правонарушения: нарушение норм регистрации и неправильное использование кассы, отсутствие ККМ в случае необходимости, а также применение кассового аппарата, не соответствующего требованиям закона.

Ниже приведена таблица основных штрафов, которые могут быть связаны с применением или неприменением ККТ.

| Нарушение | Ответственное лицо | Ответственность |

|---|---|---|

| Неприменение ККТ в случаях, когда это необходимо (ч.2 ст. 14.5 КоАП РФ) | Должностное | штраф от 0,25 до 0,5 от суммы расчета, осуществленного без ККТ (но не менее 10 000 руб.) |

| Юридическое/ИП | штраф от 0,75 до 1 от суммы расчета, осуществленного без ККТ (но не менее 30 000 руб.) | |

| Повторное нарушение предыдущего пункта, если сумма расчетов, осуществленных без применения ККТ, составила 1 и более млн. рублей (ч.3 ст. 14.5 КоАП РФ) | Должностное | дисквалификация на срок от 1 года до 2 лет |

| Юридическое/ИП | приостановление деятельности на срок до 90 суток | |

| Применение ККТ, не соответствующей установленным требованиям; нарушение порядка регистрации ККТ; порядка, сроков и условий ее перерегистрации, порядка и условий ее применения (ч.4 ст. 14.5 КоАП РФ) | Должностное | предупреждение или штраф от 1 500 до 3 000 руб. |

| Юридическое/ИП | предупреждение или штраф от 5 000 до 10 000 руб. | |

| Непредставление информации и документов по запросам налоговых органов, а также представление информации и документов с нарушением сроков о применении ККТ (ч.5 ст. 14.5 КоАП РФ) | Должностное | предупреждение или штраф от 1 500 до 3 000 руб. |

| Юридическое/ИП | предупреждение или штраф в размере от 5 000 до 10 000 руб. | |

| Ненаправление покупателю (клиенту) кассового чека или бланка строгой отчетности в электронной форме либо непередача указанных документов на бумажном носителе покупателю (клиенту) по его требованию (ч.6 ст. 14.5 КоАП РФ) | Должностное | предупреждение или штраф 2 000 руб. |

| Юридическое/ИП | предупреждение или штраф 10 000 руб. |

Таким образом, работать с использованием контрольно-кассовых аппаратов обязаны все предприниматели, имеющие дело с наличностью. В некоторых случаях кассовые аппараты можно заменить бланками строгой отчетности и другими документами, подтверждающими оплату. Если же индивидуальный предприниматель использует кассу, то он должен строжайшим образом соблюдать все нормы и правила, установленные законом для ее эксплуатации.

Обязанность по применению онлайн-касс при УСН

- Расчеты с помощью электронных средств платежа (банковская карта, онлайн-банк, электронный кошелек).

- Прочие безналичные расчеты (по квитанциям, платежным поручениям, через кассу банка). Такие расчеты требуют применения ККТ не во всех случаях. Во-первых, при безналичной оплате ККТ не нужно применять, если плательщик — организация или ИП (п. 9 ст. 2 закона № 54-ФЗ). Кроме того, от применения ККТ при безнале освобождены (в рамках своей сферы деятельности) ТСЖ, садовые и огороднические товарищества, потребительские кооперативы, образовательные организации, организации физкультуры и спорта, культурные, досуговые центры. При наличных расчетах и платежах по карте освобождение от ККТ на них не действует.

При этом нет никаких оснований считать, что упрощенная система налогообложения дает какие-либо преимущества в кассовых вопросах. ИП и организации на УСН так же, как и те, кто работает на ОСН, должны оформлять все расчеты с помощью чеков. И в настоящее время это далеко не только расчеты за продажу ТРУ, но и в том числе:

получение предоплаты, аванса, а также их возврат покупателю или зачет в счет оплаты покупки;

Подробнее об использование ККТ при зачете и возврате предоплаты или аванса читайте здесь.

- выплата денег покупателю при возврате им товара;

- предоставление и погашение займа для оплаты товаров, работ, услуг;

- предоставление или получение иного встречного предоставления за товары, работы, услуги.

О том, как перейти на применение онлайн-ККТ, подробно рассказано в Готовом решении от КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный онлайн-доступ бесплатно.

Не требуют применения ККТ расчеты по договорам займа, предоставленного для целей, не связанных с оплатой товаров (работ, услуг), а также реализация товаров (работ, услуг) через агента. Если расчеты с покупателями производит агент, он и должен применять ККТ (а не продавец).

В то же время тот факт, что упрощенный спецрежим сам по себе поблажек при работе с ККТ не дает, не лишает упрощенцев пользоваться общими видами освобождения, которые закон о ККТ предоставляет всем продавцам независимо от выбора системы налогообложения. Расскажем о них подробнее.

Кто обязан использовать новые кассы

Кассовые аппараты в 2019 году обязаны применять всё больше предпринимателей, но изменения будут постепенными. Нужен ли кассовый аппарат для ИП, работающих на ПСН и на ЕНВД в новом году? До какого числа нужно подключить онлайн-кассу для ИП на ЕНВД? Кто из плательщиков УСН и ОСНО в 2019 году все ещё может работать без ККТ?

В этой таблице мы собрали информацию по срокам и категориям налогоплательщиков, обязанных установить кассы нового образца.

|

Дата |

Кто обязан применять |

|---|---|

|

С 1 июля 2017 года |

Продавцы на УСН, ОСНО, ЕСХН |

|

С 1 июля 2018 года |

Предприниматели на ЕНВД и ПСН, если у них есть работники в сфере торговли и общепита |

|

С 1 июля 2019 года |

Предприниматели без работников на ЕНВД и ПСН, работающие в сфере торговли и общепита. Предприниматели с работниками при оказании услуг населению. ИП при реализации билетов в салоне общественного транспорта. |

Новый закон не только установил технические требования к ККМ, но и перечень организаций и индивидуальных предпринимателей, которые по-прежнему вправе не применять кассовый аппарат при расчётах наличностью и картой (статья 2 закона № 54-ФЗ от 22.05.03):

- продажа газет, журналов и сопутствующих товаров в киосках при условии, что не менее половины товарооборота составляют газеты и журналы (учёт выручки по этой группе товаров надо вести отдельно);

- реализация ценных бумаг;

- услуги общепита в отношении работников и обучающихся общеобразовательных учреждений, если они оказываются во время учебных занятий;

- торговля на розничных рынках, ярмарках, в выставочных комплексах (за исключением таких торговых мест, как магазины, павильоны, киоски, палатки, автомагазины, контейнеры и других, обеспечивающих сохранность товара), кроме продажи перечня непродовольственных товаров, утверждённом Правительством РФ;

- продажа в киосках мороженого и безалкогольных напитков в розлив;

- торговля квасом, молоком, растительным маслом, живой рыбой, керосином из автоцистерн;

- сезонная продажа овощей, фруктов, бахчевых вразвал;

- разносная торговля продовольственными и непродовольственными товарами, кроме тех, что требуют определённых условий хранения и продажи;

- приём от населения стеклопосуды и утильсырья (кроме металлолома, драгметаллов и драгоценных камней);

- реализация изделий народных художественных промыслов самими изготовителем;

- ремонт и окраска обуви;

- изготовление и ремонт металлической галантереи и ключей;

- вспашка огородов и распиловка дров;

- услуги по присмотру и уходу за детьми, больными, престарелыми и инвалидами;

- услуги носильщиков на вокзалах и в портах;

- сдача индивидуальным предпринимателем жилья в наем, если оно является его собственностью;

- аптечные организации, расположенные в сельских населённых пунктах;

- ИП на ПСН по некоторым видам деятельности.

Не применять контрольно-кассовую технику могут также организации и ИП, ведущие расчёты в отдалённых или труднодоступных местностях (кроме городов, райцентров, посёлков городского типа), если эти населённые пункты указаны в перечне, утверждённом региональными органами власти. Кроме того, Приказом Минкомсвязи России от 5 декабря 2016 г. № 616 разрешено вместо онлайн-касс применять старые модели ККТ в населённых пунктах с численностью до 10 000 человек.

Но даже когда деятельность предпринимателя вписывается под эти послабления, они не действуют, если ведётся торговля подакцизными товарами или при применении автоматических устройств для расчётов (торговый автомат). Без каких-либо оговорок наличные расчёты без кассового аппарата предусмотрены только при реализации предметов религиозного культа (религиозной литературы) и оказания услуг по проведению религиозных обрядов и церемоний.

Отсрочку от ККТ получили ИП без работников, если они оказывают услуги или продают продукцию собственного производства. Работать без кассы эта категория предпринимателей вправе до 1 июля 2021 года. Однако, если ИП наймет работника до этой даты, то в течение 30 дней после заключения трудового договора надо зарегистрировать и начать применять ККТ.

Что будет, если касса должна быть, но ее нет

Законодатель довольно спокойно относится к тем предпринимателям, которые не зарегистрировали кассу. При этом выделяется несколько пограничных ситуаций:

- ИП использует устаревшую технику;

- ИП не оформил кассу в установленном порядке;

- предприниматель игнорирует требования закона об установке ККТ.

Если правонарушение было совершено впервые, то специалисты ФНС могут ограничиться предупреждением.

Как происходит процесс регистрации касс?

Сначала гражданин выбирает аппарат, который отвечает целям его бизнеса. Далее он регистрирует его в ФНС. После этого ему необходимо воспользоваться услугами по настройке кассы, введению необходимых данных для чека. Основное значение в ККМ имеет фискальный накопитель. Он рассчитан на 15 или 36 месяцев и подлежит замене по мере заполнения.

Если касса отсутствует, то ФНС не сможет проконтролировать деятельность собственника бизнеса. Штраф – 2000 руб. за каждый неоформленный чек. А вот за само отсутствие техники – от 25 до 50% от суммы проданных товаров, но не менее 10 000 руб.

Прочтите: Как обналичить деньги с расчетного счета ИП легально в 2021 году