Что такое кредитная история

Содержание:

- Зачем заемщику проверять кредитную историю?

- Плохая кредитная история — это

- Почему банк проверяет кредитную историю

- Способы отправления запроса в бюро кредитных историй:

- Где хранится ваша кредитная история

- Как формируется кредитная история для банка

- Способы проверить кредитную историю онлайн по фамилии

- Через сколько лет обновится плохая КИ

- Вся кредитная история хранится в одном месте

- Для чего нужна КИ кредиторам

- Что такое кредитная история

- Что влияет на решение банков при выдаче кредитов?

- Что влияет на кредитную историю

- Примеры кредитных историй из различных БКИ

- Что значит плохая кредитная история

- Почему положительная кредитная история — это важно

- Как найти данные о своей обновленной КИ

- Что такое КИ

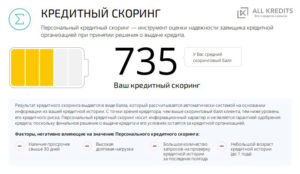

- Что такое скоринговый или кредитный балл

Зачем заемщику проверять кредитную историю?

Обычно кредитная история запрашивается, когда уже случилась неприятная ситуация. К примеру, человек, который всегда своевременно выполнял обязательства перед банками, подаёт заявление на кредит, и вдруг сталкивается с отказом, причём сразу в нескольких финансовых организациях. Причина – плохая кредитная история. Понятно, что делать – анализировать и оспаривать свою КИ, если в ней были выявлены недостоверные данные. Подобные процедуры предусмотрены федеральным законом №218-ФЗ от 30.12.2004 «О кредитных историях», который определяет право каждого заёмщика подать в бюро кредитных историй (БКИ) соответствующее заявление на оспаривание, и в течение 30 дней сомнительные данные в КИ должны быть исправлены (аннулированы). В ином случае заявителю должен быть предоставлен мотивированный отказ.

Такая неприятность может случиться с каждым заёмщиком, ведь в банках тоже люди работают, а значит и ошибки при передаче данных в БКИ не исключены.

Напоминаем, что БКИ – это частные компании, которые собирают и хранят КИ субъектов кредитных историй, то есть заёмщиков (физических и юридических лиц). А чтобы бесплатно узнать, в каком БКИ находится ваша история, вам следует обратиться в ЦККИ (центральный каталог КИ) – подразделение Центрального банка РФ

И что самое важное, раз в год каждому человеку вышеназванный закон даёт право один раз в год бесплатно и любое количество раз за плату без указания причин получить кредитный отчет из КАЖДОГО БКИ, в котором хранится ваша кредитная история. Такой возможностью надо пользоваться хотя бы в целях профилактики и выявления возможных проблем

Вот лишь некоторые проблемы ухудшения КИ: технические ошибки со стороны банков и БКИ; мошеннические действия третьих лиц; технические сбои при оплате кредитов в терминалах; несвоевременная передача данных из источников формирования КИ (кредитных учреждений и др.).

В общем, запрашивать кредитный отчет нужно как минимум один раз в год. Причем это обязательно надо делать при планировании крупных кредитных сделок, к коим можно отнести автокредиты и любые программы жилищного кредитования. Суммы и сроки там большие, потому потенциальных заемщиков проверяют максимально тщательно, и даже мелкую «шалость» банк им может и не простить, если она должным образом не исправлена.

Плохая кредитная история — это

Почему кредитная история испортилась

По вине банка

- В вашу историю вписали данные вашего тезки. Из-за этого вы стали злостным неплательщиком.

- Вы вовремя внесли платеж, но банковский сотрудник не поставил нужную галочку. Из-за этого появилась отметка о просрочке.

- Вам одобрили кредит, а вы от него отказались. В этом случае банк может указать в отчете отклонение заявки.

Из-за перечисленных причин, о которых вы можете и не знать, банки отказывают людям с плохой КИ в кредите.

По вине человека

Причина 1. Вы допускаете просрочки. Особенно опасно, когда пауза длится 3 и больше месяцев или кредитор подал на вас в суд. Из-за этого в КИ появляются негативные отметки. Банки не хотят связываться с нарушителем договора. Для чего им давать кредит человеку, который не погашает его?

Причина 2. Вы копите долги: не оплачиваете алименты, услуги ЖКХ, штрафы и т. д.

Причина 3. Вы подаете много заявок на кредит. В кредитной истории отражается общее количество поданных заявок, а также количество одобренных и отклоненных. Что это значит для кредитора? Во-первых, что у человека финансовые проблемы. Во-вторых, если много заявок отклонили это означает что к нему нет доверия.

Причина 4. Вы часто изменяете персональные данные в своем досье. Человек может сменить адрес проживания, номер мобильного телефона и даже фамилию. Это нормально, если не происходит слишком часто. В противном случае, вызывает подозрения.

Причина 5. У вас много действующих кредитов

Банки пробивают по базе и принимают во внимание сумму, которую вы ежемесячно отдаете для погашения долгов. Так они рассчитывают долговую нагрузку

Эта сумма не должна превышать 40% от официального дохода. В противном случае, новый кредит вам не выдадут.

Причина 6. Вы злоупотребляете микрозаймами. Значит, вам постоянно не хватает до зарплаты. Для банков это означает, что вы не умеете планировать свои траты и распоряжаться бюджетом.

Причина 7. Вы досрочно погашаете кредиты. Заемщику это выгодно, ведь он сокращает свою переплату. А банкам — нет, ведь они недополучают прибыль. Не все, ведь им нужно сохранять свое место в рейтинге, но некоторые финансовые учреждения из-за этого отклоняют заявку.

Причина 8. У вас нет кредитной истории. У банков это вызывает подозрения. По ее длительности и качеству они судят об ответственности и платежеспособности претендента. Если в КИ нет данных, то финансовое учреждение сильно рискует при оформлении кредита.

| Банк | Сумма | Срок | Ставка |

|---|---|---|---|

| Уралсиб | 2 000 000 рублей | до 7 лет | от 9,9% |

| МТС Банк | 5 000 000 рублей | до 5 лет | от 6,9% |

| Промсвязьбанк | 3 000 000 рублей | до 7 лет | от 5,5% |

| СКБ-Банк | 1 500 000 рублей | до 5 лет | от 7% |

| Банк Открытие | 5 000 000 рублей | до 5 лет | от 6,9% |

| Росбанк | 3 000 000 рублей | до 5 лет | от 6,5% |

| Тинькофф | 2 000 000 рублей | до 3 лет | от 9,9% |

| Почта Банк | 1 500 000 рублей | до 5 лет | от 9,9% |

| УБРиР | 1 500 000 рублей | до 7 лет | от 8,5% |

| ВТБ | 5 000 000 рублей | до 7 лет | от 7,5% |

| Райффайзенбанк | 2 000 000 рублей | до 5 лет | от 7,99% |

| Металлинвестбанк | 3 000 000 рублей | до 7 лет | от 8,5% |

| СМП Банк | 3 000 000 рублей | до 7 лет | от 9,5% |

| Банк Хлынов | 1 500 000 рублей | до 7 лет | от 8,8% |

| Датабанк | 1 000 000 рублей | до 5 лет | от 11,5% |

| РНКБ | 3 000 000 рублей | до 7 лет | от 10,9% |

| МКБ | 3 000 000 рублей | до 15 лет | от 10,9% |

| Банк Зенит | 3 000 000 рублей | до 7 лет | от 10,9% |

Узнайте, какой банк одобрит рефинансирование

Пройдите короткий тест и узнайте, какие банки готовы одобрить вам рефинансирование. Выберите из списка подходящий банк, подайте онлайн заявку и получите деньги уже сегодня.

Что делать с плохой кредитной историей

Если были ошибки

- Гражданин подает запрос в бюро кредитных историй, лично посетив его или дистанционно: на сайте, по почте. Требования должны быть подтверждены фактами и документами.

- БКИ направляет запрос в банк, который предоставил ошибочные данные.

- Банк проверяет запрос и подтверждает правоту обратившегося лица.

- БКИ удаляет ошибочные данные в течение 1 месяца и сообщает об этом владельцу истории.

Если банк отрицает правоту клиента, то обладателю испорченной КИ стоит обратиться в суд. В качестве доказательств выступят: договор, график платежей, справка о погашении кредита и все квитанции, подтверждающие своевременность внесения платежей. Покажите их в суде, и это повлияет на вашу КИ.

Если это — вина самого человека

- Подайте заявку на кредит или займ на минимально возможный срок.

- Вносите платежи своевременно и в полном объеме.

- Ожидайте обновления данных в кредитной истории.

- Повторно возьмите кредит или займ и, соблюдая все условия, погасите его.

Вместо кредита или займа можно оформить кредитную карту. Погашать ее следует и до окончания льготного периода, и после, чтобы дать возможность банку заработать на вас. Что именно вы оформите будет зависеть только от вас. Все способы одинаково влияют на вашу КИ.

Почему банк проверяет кредитную историю

Представим, что ваша кредитная история сильно испорчена. Ранее вы надолго задерживали платежи, оплачивали неустойки, получали неоднократные отказы в различных финансовых организациях, возможно – даже отдавали долг через судебное взыскание. Эта информация будет видна тем, кто делает запрос о вашей кредитной истории (она хранится сразу в нескольких бюро).

Если вам потребовались деньги, то вы начнете искать подходящие банки: какие не проверяют вашу репутацию? Подавать в них заявки — ошибка. Дело в том, что если клиент делает обращения в финансовые организации и получает отказы, то эта информация фиксируется. Новые потенциальные кредиторы запросят КИ с учетом последних данных, увидят, что вам не одобрили заявки, и сделают вывод — с вашей репутацией что-то не так. Шанс на получение кредита снизится.

Если с вашей КИ есть проблема – не спешите рассылать заявки в организации, которые утверждают, что не смотрят на кредитную историю. В большинстве случаев без запроса в бюро все же не обходится, а такое заявление – не более, чем маркетинговая уловка. Как правило, этим грешат чаще всего новые, самые лояльные банки. Но даже они заботятся о своей безопасности и не рискнут выдавать деньги недобросовестным заемщикам.

Рекомендуем: Самые одобряемые банки по кредиту →

Чтобы не совершать ошибок и не портить еще больше свою репутацию в глазах потенциального кредитора, необходимо понимать, как вообще работает система выдачи заемных средств. В первую очередь – разберемся, для чего вообще банки запрашивают кредитную историю клиента (даже если они утверждают, что ничего такого не смотрят):

- оценивают добросовестность и ответственность заемщика);

- проверяют наличие текущих просроченных задолженностей;

- узнают кредитную нагрузку клиента (даже самые лояльные компании, для получения кредита не захотят выдавать займ тем, у кого слишком большая сумма ежемесячных платежей);

- ищут паспортные данные в черных списках других кредиторов;

- проверяют, приходилось ли другим организациям взыскивать с человека долги через суд.

На основании всех этих данных формируются результаты банковского скоринга. Это условная оценка, с помощью которых принимается решение – выдавать ли заявителю займ или нет. Если с кредитной историей есть проблемы, то банк может одобрить кредит на меньшую сумму, потребовать дополнительные страховки или вовсе отказать.

Способы отправления запроса в бюро кредитных историй:

-

лично (при условии, если Вы находитесь в Москве).

-

телеграммой (заверяется оператором на почте);

-

письмом (заявление заверяет нотариус).

Отчет подготовят в течение десяти дней, бесплатно его можно получить только раз в год

кредитный отчет в режиме онлайн! Для этого нужно зарегистрироваться на сайте и один раз пройти процедуру идентификации личности, после чего Вы сможете заказывать отчеты сидя дома, в любое время.

Необходимо не забывать, что к кредитной истории нужно относится очень бережно. Любая оплошность останется несмываемым пятном в вашей финансовой истории. В том числе снижают качество кредитной истории — это сведения о просрочках. Об этом необходимо помнить, когда Вы берете кредит.

Где хранится ваша кредитная история

Ваша кредитная история хранится в одном или нескольких бюро кредитных историй (БКИ). Так получается, потому что разные банки работают с разными БКИ. Например, банк «Апельсин» передает данные заемщиков в бюро Эквифакс, а банк «Мандарин» — в НБКИ. Если вы кредитовались в разных банках и МФО, часть ваших данных может хранится в одном бюро, часть — в другом.

По состоянию на декабрь 2018 года, в России работают 13 БКИ. Актуальный список ежемесячно обновляется на сайте Центробанка. Основная часть кредитных историй находится в четырех крупнейших бюро: НБКИ, Эквифакс, КБРС и ОКБ.

Чтобы узнать, в каких бюро хранится ваша кредитная история, закажите справку ЦККИ.

Как формируется кредитная история для банка

Кредитная история каждого банковского клиента формируется постепенно. При оформлении каждого займа банк, выдавший деньги в долг, должен передавать в Бюро кредитных историй (БКИ) информацию о заемщике и о предоставленном ему кредите (ст. 4 ФЗ № 218):

- Ф.И.О. заемщика, его паспортные данные, ИНН и СНИЛС, а также место жительства и регистрации;

- размер каждого из выданных ему кредитов (или предельного лимита заемных средств, которыми он может воспользоваться – такая информация указывается по кредитным картам), срок их погашения и срок уплаты процентов, а для погашенных кредитов – срок их фактического исполнения;

- сведения о решениях суда, принятых по кредитам должника и пр.

Банк должен передать сведения о должнике и его кредите в БКИ в течение 5 дней с момента формирования кредитной истории (ч. 3.7 ст. 5 ФЗ № 218).

Вам будет интересно прочитать

Что будет, если не платить кредит банку?

Способы проверить кредитную историю онлайн по фамилии

На сегодня кредитная история проверяется бесплатно по фамилии через интернет. Вам необходимо войти на любой из ресурсов-партнёров БКИ.

Через KИ24.инфo

Среди наиболее надёжных и удобных сервисов многие пользователи отмечают KИ24.инфo.

Чтобы кредитная история была найдена корректно по фамилии бесплатно, сайт у вас запрашивает Ф.И.О. и паспортные данные.

Далее заявка обрабатывается, и готовый отчёт автоматически отправляется на вашу почту. В нём будет содержаться информация о:

- сумме переплат;

- количестве обязательств;

- кредитной нагрузке;

- баллах надёжности.

Поиск кредитной истории через сайт НБКИ

Теперь что касается дальнейших действий:

- В левом углу вертикального меню кликаем на «Услуги клиента».

- Затем перед вами открывается окно, где нужно выбрать «Проверить».

- Выбираем для физического лица.

- Выполняем далее представленную инструкцию.

Есть ещё один вариант получения информации через сайт НБКИ:

Открываем сайт Госуслуг.

Переходим в персональный профиль.

Вносим личные данные, затем ждём подтверждения статуса клиента.

Входим в такой вот профиль https://person.nbki.ru/subject-cabinet/ и открываем свою КИ.

Через сервис banki.ru

Обратите внимание, что существует также вариант изучения своего кредитного рейтинга без прохождения регистрации и подтверждения своей личности. При необходимости можете воспользоваться таким альтернативным вариантом, как сервис banki.ru

Итак, здесь можно автоматически получить информацию, для этого нужно выполнить следующие действия:

Сразу нужно выбрать мастера подбора займа.

В окошке вводим интересные для вас параметры кредитования.

После нужно дойти до «кредитного рейтинга», затем важно указать все действующие данные, без обмана

Затем сервис учитывает ваши условия и параметры и подбирает для вас организацию для оформления займа.

При наличии кода

На этапе оформления займа каждому человеку присваивается индивидуальный код, который позволяет удалённо получать информацию о своей КИ. Также сторонние лица не смогут искать кредитную историю бесплатно по фамилии, принадлежащую вам. Главное преимущество кода – возможность получать информацию по КИ бесплатно по фамилии, пользуясь соответствующими ресурсами через интернет. Для осуществления процедуры вам необходимо:

войти на сайт ЦБ РФ;

перейти в раздел по КИ;

заполнить форму;

подтвердить заявку;

дождаться письма, которое будет автоматически отправлено на вашу электронную почту.

В случае утери кода вы можете его восстановить путём обращения в Центробанк, заплатив символическую сумму за возобновление.

Если код неизвестен

Перед тем как проверить кредитную историю онлайн по фамилии, стоит удостовериться в наличии кода. Если он утерян или неизвестен – через интернет данную процедуру осуществить невозможно. В таких случаях вам необходимо:

- Обратиться в любое БКИ или банковское учреждение для получения нового кода. После одобрения заявки вам нужно будет сформировать запрос в Центральный банк, чтобы узнать кредитную историю бесплатно по фамилии.

- Не использовать код, а обратиться в любую из организаций для получения КИ.

Чтобы узнать в РФ кредитную историю бесплатно по фамилии, обращайтесь в Центробанк или в свой БКИ лично, имея при себе полный пакет документации: удостоверение личности, сопутствующие ксерокопии и прочее.

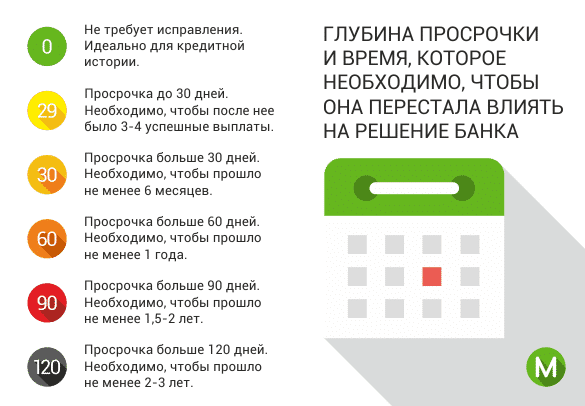

Через сколько лет обновится плохая КИ

Если в прошлом имеется негативный опыт кредитования, закончившийся длительными просрочками, судебными разбирательствами, принудительный взысканием, стоит всерьез задуматься о паузе в кредитовании. Испорченная КИ не оставляет шансов на выгодные условия по кредиту.

Через какое время обновляется кредитная история, зависит от отношений заемщика с банками и частотой обновления записей в КИ. По закону, для полного обновления КИ необходимо, чтобы между заемщиком и кредитором на протяжении 10 лет отсутствовали какие-либо действующие обязательства. Непогашенная задолженность, незакрытые кредиты не дают возможности для обновления базы БКИ.

Если кто-либо предлагает исправить историю за определенную плату, обещая удалить все негативные упоминания в базе БКИ, следует отказаться от подобного варианта обновления, поскольку технически удалить сведения из всех бюро не представляется возможным и является незаконным. Оплачивая услугу обновления КИ, заемщик с испорченным досье просто дарит деньги мошенникам.

Вся кредитная история хранится в одном месте

В России зарегистрировано несколько десятков Бюро Кредитных Историй, которые сотрудничают с коммерческими банками. Если вы брали кредит несколько раз и в разных банках, вероятнее всего, что ваша кредитная история разбита на части и хранится в разных БКИ. Как мы уже выяснили выше, вы можете узнать, в каких именно БКИ хранятся сведения о вашей кредитной истории, через сервис на сайте ЦБ РФ.

Крупнейшие БКИ в России – Национальное Бюро Кредитных Историй (НБКИ), Equifax и Объединенное Кредитное Бюро (ОКБ). Обратившись в любое из них вы с большой долей вероятности получите полную кредитную историю. Однако ряд банков сотрудничает с тем или иным БКИ на условиях эксклюзивности, поэтому сведения о некоторых ваших кредитах могут быть доступны в отчетах одних БКИ и отсутствовать в отчетах других.

Узнать свою кредитную историю онлайн. Бесплатно

Для чего нужна КИ кредиторам

Зачем нужна кредитная история кредиторам (банкам, микрофинансовым организациям, частным инвесторам)? Чтобы принять решение о выдаче кредита или об отказе в нем. В КИ указываются данные обо всех долговых обязательствах заемщика и об особенностях их выполнения. Изучая такую информацию, кредитующие организации анализируют кредитоспособность потенциального кредита, то есть его способность погашать займы. И если у человека много непогашенных задолженностей, то он вряд ли сможет выплачивать регулярно еще один долг.

В кредитной истории есть сведения обо всех отношениях гражданина с кредиторами. И даже если кредитная нагрузка нулевая или минимальная (активные долги отсутствуют или немногочисленны), выдающая заемные средства компания будет проверять добросовестность потенциального клиента, чтобы понять, насколько ответственным плательщиком он будет. Если человек ранее допускал многочисленные просрочки и постоянно задерживал платежи, то с большой вероятностью он будет демонстрировать такое поведение в дальнейшем.

Кредитная история может проверяться не только кредиторами перед выдачей займов. Страховщики перед оформлением договоров страхования для анализа платежеспособности и добропорядочности страхователей проверяют информацию из отчета КИ. А также работодателями перед приемом на работу с целью оценки добросовестности, дисциплинированности и ответственности соискателей.

Что такое кредитная история

Кредитная история человека рассказывает всем, кто получает к ней доступ, где, когда и на какие суммы вы брали кредиты, насколько аккуратно вносили платежи, когда, у кого и с каким результатом запрашивали кредиты.

Содержанием вашей кредитной истории обычно интересуются такие компании:

- банки и другие финансовые организации, когда вы подаёте в них заявку на кредит;

- страховые компании, где вы хотите приобрести полис;

- компании-работодатели, рассматривающие вас как кандидата на вакансию.

В зависимости от содержания кредитная история расценивается как хорошая или плохая. Хорошая — это если у вас закрыты все текущие кредиты или они есть, но сумма задолженности невелика, а просрочек по ним не было. Плохая — с обилием просрочек, крупной общей задолженностью, совсем плохо, когда просрочки настолько велики, что долг передан на принудительное взыскание или признан безнадёжным.

Кредитная история может содержать скоринг заёмщика по методике, где она хранится: чем выше скоринговый балл, тем заёмщик благонадёжнее, но обольщаться не надо — банки будут оценивать по своей методике, и результат не всегда совпадает с оценкой бюро

Компании интересуются кредитными историями потенциальных клиентов не из праздного любопытства. Банки хотят знать, можно ли доверить деньги, не получат ли вместо выданной взаймы суммы с процентами проблемы с её возвратом. В прежние времена сотрудники банков проверяли информацию, которую указывал в анкете потенциальный заёмщик, только прозвоном работодателей и мониторингом межбанковских баз по обмену информацией, где сведений о заёмщике могло и не быть. С появлением кредитных историй они в несколько кликов получают досье, которое говорит само за себя.

Есть проблемы с кредитом — скорее всего, в новом займе откажут. Или дадут, но на более жёстких условиях, чем когда всё в ажуре: под более высокий процент, с обязательным залогом и/или поручительством и тому подобное.

Для страховых компаний кредитная история потенциального клиента — также источник информации, насколько он надёжен и безопасен. По данным бюро кредитных историй «Эквифакс Кредит Сервисез», клиенты с проблемами в кредитной истории на 20% чаще, чем те, у кого с ней всё в порядке, прибегают к страховым мошенничествам. Например, имитируют аварию или иной страховой случай. Да и в реальные ДТП клиенты с хорошей кредитной историей попадают реже. А выплаты проблемным клиентам банков по страховым полисам заёмщиков с подмоченной кредитной репутацией на 30–50% больше, чем тем, кто добросовестно исполняет обязательства по кредитам.

Проблемы с кредитом не всегда ведут к отказу в продаже полиса, хотя и этот вариант не исключён. Но тариф на него будет выше, в то время как дисциплинированным заёмщикам отдельные страховые компании предлагают скидки — например, 10%.

Работодатели на основании кредитной истории делают выводы о таких деловых качествах кандидата, как надёжность, зрелость, аккуратность, дисциплинированность. По умолчанию: обманул банк — обманет и фирму. Особенно тщательно проверяются кредитные истории кандидатов на позиции, связанные с материальной ответственностью: бухгалтер, товаровед, офис-менеджер (завхоз), директор и другие. Для банка, когда тот выступает в роли работодателя, проблемная история служит маркером — претендент, у которого непорядок с кредитами, явно не разделяет корпоративных ценностей.

С 2014 года доступ к кредитной истории вправе получить кто угодно с письменного согласия её обладателя. Согласие можно и не давать, но на практике это означает отказ от дальнейшего взаимодействия со страховой компанией или работодателем.

Всё это позволяет ответить и на вопрос, зачем кредитная история нужна заёмщику — чтобы не иметь проблем с получением кредитов, оформлением страховых полисов и трудоустройством и получать возможность сэкономить на процентных ставках и страховых премиях. Если же проблемы возникают, это повод задаться вопросом — всё ли в порядке с кредитной историей, и лишний раз её проверить. Бывают и ситуации, когда в ней содержится неверная информация, в которую можно и нужно вносить коррективы.

Что влияет на решение банков при выдаче кредитов?

Все говорят о том, что, принимая решение по заявке, банк руководствуется кредитной историей обратившегося

Но не все знают, на что именно банк обращает внимание. Финансовые эксперты выделяют следующие факты, имеющие значение для займодателей:

- Регулярность платежей или систематические просрочки. Наличие просрочек значительно снижает вероятность одобрения займа.

- Общий размер задолженности, выплачиваемой по другим кредитам. Если с учетом имеющихся кредитов от дохода заемщика остается сумма меньше прожиточного минимума, то вполне вероятно, что в предоставлении еще одного займа ему откажут.

- Общий период кредитования. Если заемщик пользуется услугами кредиторов достаточно продолжительное время, это положительно отразиться на принятии банком решения.

- Регулярность обращения за займами. Если физическое лицо систематически прибегает к услугам кредиторов, это может показаться банку ненадежным, и он посчитает заемщика неплатежеспособным.

- Виды займов. Постоянный клиент микрофинансовых организаций не вызовет большого доверия у банка. А вот гражданин, выплативший ипотеку или большой кредит, будет на более хорошем счету.

Если вы рассчитываете неоднократно пользоваться услугами финансовых организаций, то следует позаботиться о том, чтобы ваша репутация как заемщика была идеальной. В любом случае лучше не портить КИ, чем потом пытаться ее восстановить всеми возможными способами.

О том, как получить свою КИ через Госуслуги бесплатно, вы можете узнать из следующего видео.

Сен 8, 2019

Что влияет на кредитную историю

Человек формирует свою кредитную историю самостоятельно. Финансовые организации, кредиторы, являются лишь операторами уже имеющихся данных, передающими сведения по кредиту в бюро. Наличие долгов и просрочек способно ухудшить историю. Это приведет к отказам в выдаче кредитов, либо к жестким условиям и высокой процентной ставке для получателя. Поскольку, выдавая человеку с испорченной кредитной историей займ, банк несет риски, связанные с невозвратом долга.

На что влияет просрочка по платежам

Для формирования идеальной кредитной истории человеку нужно следить за аккуратностью внесения платежей по кредитам, а также контролировать данные, которые в нее вносятся. Поскольку, данные могут быть искажены в результате ошибки оператора, сбоя в системе, либо мошеннических действий.

Помимо своевременных выплат по кредитам и займам, немаловажно в полном объеме отвечать по алиментным обязательствам, не допускать появления долгов по коммунальным платежам и ЖКХ, судебным решениям, если таковые имеются

Примеры кредитных историй из различных БКИ

Мы читали с вами кредитную историю на примере отчета из БКИ «Эквифакс». А теперь вы сможете ознакомиться с образцами отчётов из других бюро: НБКИ и ОКБ. Все их вы можете скачать. Но для начала посмотрите на полный пример кредитного отчета Эквифакса.

GDE Ошибка: Ошибка при загрузке файла — При необходимости выключите проверку ошибок (403:Forbidden)

Ниже вы увидите образец отчета из НБКИ. В нём больше текста и меньше табличных данных. Проблем при его расшифровке у вас возникнуть не должно.

GDE Ошибка: Ошибка при загрузке файла — При необходимости выключите проверку ошибок (403:Forbidden)

Для вашего удобства мы выкладываем инструкцию к прочтению отчета из НБКИ от Ассоциации Российских банков (АРБ).

GDE Ошибка: Ошибка при загрузке файла — При необходимости выключите проверку ошибок (403:Forbidden)

Ну а ниже небольшой пример отчёта из ОКБ.

GDE Ошибка: Ошибка при загрузке файла — При необходимости выключите проверку ошибок (403:Forbidden)

Не забывайте периодически запрашивать и проверять вашу КИ в профилактических целях, и по возможности делайте это бесплатно!

Что значит плохая кредитная история

Плохая кредитная история – это история, в которой есть сведения о допущенных просрочках по обязательным платежам или о невыплаченных кредитах. Если ваша история именно такая, вероятность того, что банк откажет в выдаче нового кредита, существенно возрастает. Срок хранения сведений в бюро кредитных историй – 10 лет с момента их внесения в базу данных (пп. 1 п. 1 ст. 7 Федерального закона «О кредитных…» от 30.12.2004 № 218-ФЗ). Это значит, что в течение указанного срока история будет оставаться плохой, причем при каждом запросе на новый кредит, по которому будет получен отказ, история будет ухудшаться.

Плохую кредитную историю можно попытаться исправить до того, как истечет установленный законом срок хранения сведений о кредитах заемщика в базе данных. Некоторые банки предлагают своим клиентам услугу по восстановлению испорченной кредитной истории. Для этого потребуется:

- получить в банке небольшой заем под высокий процент и своевременно его погасить;

- оформить следующий кредит – на большую сумму и на более длительный срок, и также добросовестно его закрыть;

- получить еще один кредит, и опять же своевременно с ним расплатиться.

Такая услуга предоставляется не бесплатно – за возможность получения кредита с плохой кредитной историей придется заплатить. Сначала – единовременным платежом, затем – повышенными процентами по выдаваемым займам.

Вам будет интересно прочитать

Как исправить плохую кредитную историю

Почему положительная кредитная история — это важно

Срок хранения кредитной истории — 15 лет с даты погашения последней задолженности в бюро кредитных историй (БКИ). В случае «нечистой» истории, если вы будете вынуждены взять кредит, то вероятность того, что вы его получите, существенно снижается, а в некоторых случаях равна нулю.

В случае выявления какой-либо ошибки, вы можете подать заявление на исправление. Все ваши данные подвергнутся глубокой проверке. Если ошибку подтвердят, то ее исправят, если нет — соответственно, всё останется по-прежнему. Каждое решение можно оспорить в суде.

«Положительная» КИ может влиять на вашу процентную ставку — чем лучше ваша история, тем ниже процент переплаты.

Как найти данные о своей обновленной КИ

Сведения из КИ выдаются по личному запросу заемщика, либо с его письменного согласия уполномоченным организациям. Дважды в год граждане России вправе бесплатно получать выписки БКИ, напрямую обращаясь в бюро. Чтобы отыскать КИ, понадобится личный код субъекта, присваиваемый каждому заемщику при первом обращении в банк, а также информация, в каком БКИ аккумулированы записи КИ конкретного человека.

Код субъекта кредитной истории можно встретить в подписанном ранее кредитном договоре, либо его уточняют в банке, где клиент обслуживается.

Узнать, в каком БКИ хранят записи КИ, поможет обращение в Центральный Каталог (ЦККИ). Обратиться в ЦККИ можно через личный кабинет на Госуслугах.

При отсутствии сведений о коде субъекта и названия БКИ, в котором хранится досье, получить КИ можно только через посредника и за отдельную плату. Нередко сами банки готовы выступить в роли посредников, зарабатывая комиссионные.

Что такое КИ

Кредитная история представляет собой сводную ведомость, содержащую систематизированную информацию о финансовых обязательствах человека. Этот документ раскроет историю взятых человеком займов и кредитов, начиная с самого первого займа. Он отразит величину долговых обязательств, насколько аккуратно человек вносил платежи, имелись ли просрочки и задолженности.

Кредитная история составляется по частичкам. Данные берутся из сведений, направляемых в бюро кредитных историй финансовыми организациями, осуществляющими выдачу кредитов.

Как формируется кредитная история

Помимо них, источниками, помогающими формировать личную историю, могут являться:

- банки;

- ломбарды;

- малые финансовые организации и потребительские кооперативы;

- организации, осуществляющие страхование;

- организации, осуществляющие взыскание долгов;

- приставы;

- иные кредитные организации.

Важно! Личная кредитная история требуется прежде всего кредиторам, для оценки платежеспособности и благонадежности заемщика. В некоторых случаях ею могут поинтересоваться страховые организации, или потенциальные работодатели.. Если человек обращается в финансовые организации за кредитом и получает отказ, следует изучить свою кредитную историю, если ранее это не было сделано

В кредите могут отказать без объяснения причин, одной из которых может являться плохая кредитная история. Ознакомиться с ней нужно, даже если человек не имел проблем с возвратом долгов, вносил все платежи своевременно. Это потребуется для осуществления контроля. Несмотря на автоматизацию процесса передачи личных данных заемщика, все же не исключается вероятность ошибок внесения данных в личную историю либо искажения сведений вследствие человеческого фактора

Если человек обращается в финансовые организации за кредитом и получает отказ, следует изучить свою кредитную историю, если ранее это не было сделано. В кредите могут отказать без объяснения причин, одной из которых может являться плохая кредитная история. Ознакомиться с ней нужно, даже если человек не имел проблем с возвратом долгов, вносил все платежи своевременно. Это потребуется для осуществления контроля. Несмотря на автоматизацию процесса передачи личных данных заемщика, все же не исключается вероятность ошибок внесения данных в личную историю либо искажения сведений вследствие человеческого фактора.

Кроме того, человек может стать объектом мошеннических действий, сам того не подозревая. Результатом может стать испорченная кредитная история, не по вине человека. Для того чтобы отказ банка в кредите не стал неожиданностью, нужно заранее поинтересоваться своими данными.

Что такое скоринговый или кредитный балл

Само определение скорингового балла подразумевает под собой рейтинг доверия кредитной организации, выраженный в числовом значении. Каких-то стандартных механизмов и алгоритмов его расчета практически не существует. Как правило, банк сам решает «сколько баллов» начислить за ту или иную информацию.

Само определение скорингового балла подразумевает под собой рейтинг доверия кредитной организации, выраженный в числовом значении. Каких-то стандартных механизмов и алгоритмов его расчета практически не существует. Как правило, банк сам решает «сколько баллов» начислить за ту или иную информацию.

Однако в целом усредненное понимание механизма дает шанс заемщику самостоятельно удостовериться в возможности получения кредита, например, используя онлайн сервисы или путем запроса своей кредитной истории, в основной части которой будет отражено числовое значение скорингового рейтинга.

Наиболее сильно влияющими на балл факторами в наше время являются:

- Пол и возраст заемщика – понятно, что молодой парень вряд ли получит высокую оценку, в то время как женщина среднего возраста, как правило, имеет устоявшиеся взгляды и семью;

- Семейное положение – помимо показателя ответственности, наличие супруга говорит кредитору о том, что в случае форс-мажора, заемщик не останется без средств к существованию, а его кредитную нагрузку разделит близкий человек;

- Степень достатка заемщика – как правило, формируется из таких факторов, как место работы и должность, величина дохода, возможность дополнительного заработка, количество и частота выездов за границу, наличие других обязательств;

- Наличие имущества – движимого и недвижимого, которое может послужить либо обеспечением кредитного договора, либо гарантией того, что с клиента есть «что взять» в случае негативного исхода.