Как посчитать наценку на товар в процентах и как она влияет на эффективность бизнеса

Содержание:

Смена ценников

Мы разобрались, как делать переоценку товара в магазине, теперь стоит понять, как и в каком порядке меняются сами бирки.

Здесь действует принцип «по приоритету». Сначала меняется все, что идет «на повышение», а затем — те позиции, которые «на понижение». Кроме того, запрещено просто зачеркивать старую цену и писать рядом новую от руки. Рекомендуется каждый раз печатать актуальные данные и менять указатель на стеллаже или любом другом месте, где покупатели узнают информацию. О том, в каком виде должны быть ценники, мы уже рассказывали ранее. «Клеверенс» предлагает ПО Магазин 15, которое поможет провести переоценку с ПО и терминала сбора данных точно и быстро.

Передача товара для оформления витрин

Передача товара на витрину и снятие товара с витрины осуществляется по распоряжению руководителя и оформляется накладной на внутреннее перемещение, передачу товаров, тары (форма N ТОРГ-13) <***>. В результате экспонирования товар частично, а иногда и полностью теряет свои потребительские качества (например, выгорает на солнце). Поэтому организация уценивает его или полностью списывает. Если уценка производится в пределах торговой надбавки, то изменяется только продажная цена товара: Дебет 41 Кредит 42 (сторно). В бухгалтерском учете организации, ведущей учет товаров по покупным ценам, равно как и в налоговом учете, эта уценка не отражается. Если же сумма уценки превышает размер торговой надбавки, изменяется не только розничная цена, но и покупная стоимость товара. Но попадает она уже не в дебет счета 91-2, а в дебет счета 44 «Расходы на продажу» как рекламные расходы.

<***> Утверждена Постановлением Госкомстата России от 25.12.1998 N 132.

В соответствии со ст.2 Федерального закона от 18.07.1995 N 108-ФЗ «О рекламе» использование товаров для оформления витрин признается рекламой. При списании товаров, потерявших свое качество при экспонировании, расходы в бухгалтерском учете признаются расходами по обычным видам деятельности и оформляются проводкой Дебет 44 Кредит 94. При передаче товаров на витрину расходы на рекламу не формируются.

Использование в проводках счета 94 «Недостачи и потери от порчи ценностей» обусловлено следующим. Согласно п.29 Методических рекомендаций по бухгалтерскому учету материально-производственных запасов, утвержденных Приказом Минфина России от 28.12.2001 N 119н, суммы недостач и порчи запасов списываются со счетов учета по их фактической себестоимости. В бухгалтерском учете данная операция отражается по дебету счета 94 «Недостачи и потери от порчи ценностей» и кредиту счетов учета запасов (Дебет 94 Кредит 41). В случае порчи товары, которые могут быть проданы (с уценкой), одновременно приходуются по рыночным ценам с учетом их физического состояния с уменьшением на сумму потерь от порчи: Дебет 41 Кредит 94. Если товары учитываются по продажным ценам, суммы торговой наценки по товарам, списанным вследствие порчи, брака и т.п., одновременно сторнируются по кредиту счета 42 «Торговая наценка»: Дебет 94 Кредит 42 (сторно).

Пример 6. Воспользуемся условием примера 1. Напомним, что торговая наценка на каждую куртку 5785 руб. (в том числе налог с продаж — 585 руб., НДС — 1950 руб.). Продажная цена одной куртки 12 285 руб.

Допустим, что при приобретении в ноябре 2002 г. одна зимняя куртка была передана на витрину. В декабре ее сняли с витрины. Было принято решение уценить куртку до 5000 руб. (без учета налогов) в связи с частичной потерей потребительских качеств.

В бухгалтерском учете необходимо сделать проводки:

в ноябре 2002 г.:

Дебет 41 (субсчет «Товары, используемые при оформлении витрины») Кредит 41-1

12 285 руб. — приобретенный товар использован при оформлении витрины.

При выявлении фактов порчи имущества необходимо провести инвентаризацию. Результаты надлежит оформить в ведомости учета результатов, выявленных инвентаризацией (унифицированная форма ИНВ-26, утверждена Постановлением Госкомстата России от 27.03.2000 N 26). На основании указанной ведомости делается запись:

в декабре 2002 г.:

Дебет 94 Кредит 41 (субсчет «Товары, используемые при оформлении витрины»)

12 285 руб. — списана стоимость куртки, используемая при оформлении витрины;

Дебет 94 Кредит 42

сторно 5785 руб. — сторнирована торговая наценка, приходящаяся на испорченный товар;

Дебет 41 Кредит 94

Дебет 44 Кредит 94

1500 руб. (12 285 руб. — 5785 руб. — 5000 руб.) — стоимость испорченного товара отнесена к расходам на рекламу.

Указанные расходы признаются и в целях налогообложения прибыли. Согласно п.4 ст.264 гл.25 НК РФ к расходам организации на рекламу, в частности, относятся расходы на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании. В налоговом учете такие расходы признаются в полном размере в периоде их осуществления.

Юридические лица, рекламирующие свои товары, уплачивают налог на рекламу по ставке, не превышающей 5% от стоимости услуг по рекламе. В бухгалтерском учете суммы начисленного налога на рекламу отражаются проводкой:

Дебет 91-2 Кредит 68 (субсчет «Налог на рекламу»)

75 руб. — начислен налог на рекламу.

В налоговом учете сумма налога на рекламу относится к прочим расходам, связанным с производством и реализацией (пп.1 п.1 ст.264 НК РФ), и входит в состав косвенных расходов.

М.Ю.Ракитина

Эксперт РНК

Е.А.Шабрина

Эксперт РНК

П = (ТНн + ТНп — ТНв) : (Т + ОК) x 100,

где ТНн — торговая надбавка на остаток товаров на начало отчетного периода (сальдо счета 42 «Торговая наценка» на начало отчетного периода);

ТНп — торговая надбавка на товары, поступившие за отчетный период (кредитовый оборот счета 42 «Торговая наценка» за отчетный период);

ТНв — торговая надбавка на выбывшие товары <6> (дебетовый оборот счета 42 «Торговая наценка» за отчетный период);

ОК — остаток товаров на конец отчетного периода (сальдо счета 41 «Товары» на конец отчетного периода).

——————————-

<6> Под выбытием товаров в данном случае понимается так называемый документальный расход (возврат товаров поставщикам, списание порчи товаров и т.п.).

Пример. Расчет реализованной торговой наценки по среднему проценту.

Остаток товаров по продажной стоимости (сальдо по счету 41) на 1 апреля составил 5200 руб.

Сумма торговой наценки, относящейся к остатку товаров на 1 апреля (сальдо по счету 42), — 1200 руб.

Получено в апреле товаров по покупной стоимости без учета НДС на 12 000 руб.

Сумма торговой наценки, начисленной на поступившие в апреле товары, составила 4000 руб.

В апреле организация продала в розницу товары на сумму 18 018 руб. (в том числе НДС — 2860 руб., налог с продаж по ставке 5% — 858 руб.).

Остаток товаров на конец месяца составил 2182 руб. (5200 руб. + 12 000 руб. + 3000 руб. — 18 018 руб.).

Покупная стоимость реализованных товаров по данным налогового учета без учета НДС составляла 13 860 руб.

Расходы на продажу — 100 руб. (для упрощения ситуации допустим, что транспортных расходов у организации не было).

Поскольку в рассматриваемой ситуации оплата была произведена в месяце фактической отгрузки продукции, все записи на счетах бухгалтерского учета и порядок составления налоговой отчетности будут одинаковыми при любой учетной политике.

Рассчитаем реализованную торговую наценку.

Подставляем данные из примера в формулы, приведенные в Методических рекомендациях Роскомторга.

Расчет среднего процента валового дохода:

П = (ТНн + ТНп — ТНв) : (Т + ОК) x 100 = (1200 руб. + 4000 руб. — 0 руб. <7>) : (18 018 руб. + 2182 руб.) х 100% = 25,74%.

——————————-

<7> Допустим, что в рассматриваемом примере не было случаев возврата товаров поставщикам, списания порчи товаров и т.д. Если такие операции имели бы место, то по выбывшим таким образом товарам следовало бы определить сумму начисленной торговой наценки при их оприходовании и именно эту сумму торговой наценки списать со счета 42 (проводкой по дебету этого счета).

Соответственно, сумма валового дохода (реализованной торговой наценки) составит:

ВД = (Т x П) : 100 = (18 018 руб. х 25,74%) : 100% = 4638 руб.,

где П — средний процент валового дохода.

На счетах бухгалтерского учета оформляются следующие проводки:

- отражение выручки от реализации товаров:

Д-т 50 К-т 90-1 — 18 018 руб. (в том числе НДС — 2860 руб., налог с продаж — 858 руб.) (основание — отчет кассира-операциониста или товарный отчет);

- отражение налога с продаж, рассчитанного с суммы оборота по реализации:

Д-т 90-4 К-т 68 — 858 руб. (18 018 руб. х 5% : 105% <8>) (основание — расчет бухгалтерии);

- отражение НДС, полученного от покупателя:

Д-т 90-3 К-т 68 — 2860 руб. (основание — расчет бухгалтерии и записи о продажах через ККМ в книге продаж);

- списание суммы торговой наценки, относящейся к реализованным товарам:

Д-т 90-2 К-т 42 (сторно) — 4638 руб. (основание — ведомость учета реализации товаров за апрель или расчет бухгалтерии);

- списание продажной стоимости реализованных товаров:

Д-т 90-2 К-т 41 — 18 018 руб. (основание — ведомость учета реализации товаров за апрель или расчет бухгалтерии);

- списание расходов на продажу:

Д-т 90-2 К-т 44 — 100 руб. (основание — ведомость учета расходов, расчет бухгалтерии);

- выявление финансового результата от реализации (в данном случае это прибыль):

Д-т 90-9 К-т 99 — 820 руб. (18 018 руб. — 858 руб. — 2860 руб. — (-4638 руб.) — 18 018 руб. — 100 руб.) (основание — расчет бухгалтерии).

Если в данном примере произвести расчет прибыли для целей налогообложения, мы получим следующий результат:

18 018 руб. (выручка) — 858 руб. (налог с продаж) — 2860 руб. (НДС) — 13 860 руб. (покупная стоимость реализованных товаров <9>) — 100 руб. (расходы на продажу) = 340 руб.

——————————-

<8> Допустим, ставка налога с продаж составляет 5%.<9> См. условия примера.

Как видим, при использовании данного способа начисления и списания торговой наценки бухгалтерский учет не совпадает с налоговым. Это является следствием того, что на разные товары делалась разная торговая наценка, а в бухгалтерских расчетах все данные были усреднены.

Типы цен и наценка в 1С

Торговые предприятия используют различные типы цен. Например, они производят оптовые и розничные закупки одной и той же номенклатурной единицы, а потом ее же и реализуют оптом и в розницу. В этом случае предприятие нуждается в четырех типах цены для одного товара. Хранить, создавать и изменять типы можно в справочнике. Он доступен по пути: «Панель разделов» = «Справочники» = «Панель навигации» = «Товары и услуги» = «Номенклатура» = ссылка «Типы цен номенклатуры». Изначально в системе заложены следующие виды:

-

Базовые — вводятся вручную и являются основой для формирования других цен на товар;

-

Расчетная — вводятся вручную или формируются при помощи процента наценок и скидок, хранятся в виде конкретного значения;

-

Динамическая — формируются автоматически по определенному алгоритму на основе базовых, в системе хранится только алгоритм.

Торговая наценка — это разница между оптовой/закупочной и розничной стоимостью. Эти категории определяют друг друга, что делает возможным назначать розничную стоимость при помощи наценки/скидки или же рассчитывать наценку разницей конкретных ценовых значений. Рассмотрим ниже на примере конфигурации 1С: Бухгалтерия (алгоритм схож для всех конфигураций восьмой версии), и как устанавливать автоматические значения в 1С: Управление торговлей.

Какую наценку делать на товар, чтобы получать прибыль

Чтобы рассчитать, какую наценку делать на свою продукцию,

задайте себе несколько вопросов:

- Есть ли спрос на товар, можно ли брать

количеством, чтобы окупаться и получать прибыль? Существует такое понятие, как

эластичный спрос. Это явление обозначает, что востребованность товара

увеличивается или уменьшается в зависимости от изменения цены. Люди любят

выгоду и покупать подешевле, поэтому ставьте либо низкую наценку, если ваш

товар попадает под эластичный спрос, либо высокую, но постоянно используйте

скидки или накопительные карты с бонусами. - Какая целевая аудитория у товара? Если попасть в

яблочко и правильно определить своих целевых потребителей, то легко можно

разобраться с тем, какую цену они будут готовы заплатить. К примеру, студенты

не могут позволить себе дорогие товары, а вот люди старше 25 уже

платежеспособнее. Если вы работаете для небольшой, но богатой группы людей, то

здесь наценка может достигать 400-500%. - Какая ценовая политика у конкурентов? Заранее

ознакомьтесь с фишками и ценами конкурентов, чтобы суметь выделиться либо

грамотным брендингом, либо привлекательной ценой. - Сильный ли у товара личный бренд? Многие вещи

люди готовы покупать, даже осознавая непомерность наценки. Все дело в

продуманном и сильном личном бренде. Сюда входит узнаваемое название, качество,

уникальная упаковка, фишки и грамотная пиар-стратегия.

Когда вы честно ответили на эти вопросы, и имеете

представление, какую наценку можете себе позволить, приступайте к выбору

методики установления надбавки.

Метод 1: вычислите средние издержки и прибавьте к ним желаемую прибыль. Это частый способ, используемый на рынке для ценообразования. Его минус заключается в том, что методика не учитывает возможные рыночные перемены и скидки.

Метод 2: безубыточность. Поставьте такую цену, при которой точно не будет убытков, чтобы войти на рынок, успеть зарекомендовать себя и окупить расходы.

Метод 3: используйте цены конкурентов. Чтобы не сильно выделяться и быть конкурентоспособным, можете применять идентичную ценовую политику. Минус такого подхода очевиден, здесь не учтены индивидуальные издержки.

Метод 4: используйте низкую надбавку на самые популярные товары, а на других можно и завысить цену

Это отвлекает и рассеивает внимание покупателей, они приходят за дешевым продуктом, а в процессе докупают еще и дорогие

Установка торговой наценки

Компания, занимающаяся розничной торговлей, имеет право выбирать способ установки торговой наценки на свой товар.

Следует иметь в виду! Метод должен быть закреплен в учетной политике.

- Единый процент наценки на всю продукцию независимо от их стоимости (например, 20% на каждую единицу номенклатуры).

- Фиксированный размер, выраженный в рублевом эквиваленте (например, 1000 рублей на закупочную цену).

- Определяется реализационная стоимость товара, затем на основании этого рассчитывается сумма установленной наценки (например, при закупочной цене в 100 рублей цена продажи – 120 рублей, значит, торговая наценка на товар – 20 рублей).

Примечание от автора! В бухгалтерской отчетности товары должны отображаться исключительно по фактической себестоимости.

Оценка эффективности установленных наценок анализируется при закрытии 90 счета, предназначенного для подведения итогов деятельности предприятия.

Основные проводки при учете продукции в продажных ценах в рознице:

-

Приобретение продукции для перепродажи

Операция

Проводка

Оприходование на складе

Дт41 Кт60

Учет НДС, выставленного поставщиком

Дт19.03 Кт60

Учет торговой наценки на товар

Дт41 Кт42

Учет затрат на доставку продукции

Дт41 Кт60 – при учете транспортных издержек в стоимости товара

Дт44 Кт60 – при отдельном учете транспортных расходов

Оплата задолженности перед поставщиком

Дт60 Кт50,51

Перемещение ранее закупленного товара на соответствующий розничный склад при совмещении нескольких видов деятельности

Дт41.2 Кт41.1

Примечание от автора! Способ учета транспортных расходов определяется фирмой самостоятельно, выбранный метод должен быть отражен в учетной политике.

-

Реализация розничным потребителям

Операция

Проводка

Передача продукции, списание себестоимости

Дт90.02 Кт41

Сторнирование сумм установленных наценок

Дт90.02 Кт42

Учет полученной от продажи выручки

Дт62.Р Кт90.01 (62.Р – отдельный субсчет для фиксирования операций по рознице)

Учет эквайринговых операций (оплаты покупателями товаров банковскими картами)

Дт57.03 Кт62Р

Прием наличных денежных средств от покупателей

Дт50 Кт62Р

Зачисление на расчетный счет доходов по эквайринговым операциям

Дт51 Кт57.03 (Дт91.02 Кт57.03 – банковская комиссия за прием и обработку платежей по договору эквайринга)

Примечание! При установке скидок на товар торговая наценка также сторнируется в корреспонденции со сч.41.

-

Определение финансового результата, анализ осуществляемой деятельности

Дт90 Кт99 – прибыль.

Дт99 Кт90 – убыток.

Подробности

Расчет торговой надбавки

Формула для расчета торговой надбавки (ТН) в процентах:

ТН=СТ*УТН, где:

СТ — стоимость товаров, руб.;

УТН — уровень торговой наценки, %.

Анализ изменений объемов реализации способствует расчету уровня торговых наценок, который формируется после продажи.

Торговая надбавка является показателем, определяемым по формуле:

ТН=(РВ — СТ)/СТ, где:

РВ — реальный доход от продажи, руб.

Оптовая торговая наценка

Надбавка на торговлю оптом всегда создается за счет определенного расчета затрат по плану. Оптовик-посредник обычно самостоятельно определяет размер наценки, которая основывается на определенных показателях:

— стоимости изготовителя товара, по которой оптовик его приобретает;

— нужно принимать во внимание характеристики некоторых групп товаров, к которым относится срок хранения, оборот данной группы, популярность товара среди покупателей;

— стоимость хранения товаров на складе, вероятные потери в процессе хранения, транспортные расходы, затраты на аренду, на зарплату сотрудников, на связь и так далее;

— стоимость некоторых групп товаров определяется государством, поэтому для оптовика ценовые диапазоны будут ограничены;

— в итоговую стоимость для покупателя всегда входят налоги и сборы, которые оплачиваются как оптовиком, так и розничным торговцем.

В итоге, оптовая маржа рассчитывается из определения экономической целесообразности компании. Получается, что оптовая надбавка предприятий, использующих пассивные продажи, может резко отличаться от наценок конкурентов, которые ведут продажи через торговых представителей.

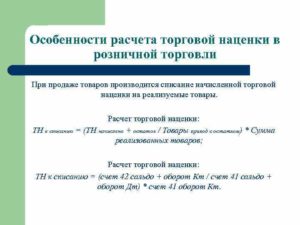

Торговая наценка в розничной торговле

Для фиксации уровня торговой наценки нужно использовать реестр розничных цен. Этот документ находится в свободном доступе, но с некоторыми требованиями к его содержанию. В обязательном порядке в реестр должна быть внесена такая информация, как:

— наименование предприятия;

— наименование продуктов предприятия;

— стоимость покупки товара без НДС;

— надбавка на стоимость;

— сумма НДС;

— цена на товар в розницу.

Для того, чтобы бизнес был эффективным, нужно установить такую стоимость товара, чтобы продавец мог получать прибыль и покрывать все расходы, которые связаны с продажей. Однако переоцененная стоимость товаров может привести к отсутствию на них спроса, что в итоге приведет к финансовым потерям

Для наиболее эффективной продажи товаров, нужно уметь грамотно определить на них цену, обращая внимание на некоторые функции

Многие неопытные предприниматели пользуются методом определения одинакового процента премии для некоторых групп товаров. Некоторые бизнесмены изучают конкурентов и определяют надбавку по аналогии с ними. С помощью этих двух методов можно увеличить продажи, а это положительно скажется на величине прибыли

При определении наценки бизнесмен должен принимать во внимание качество продаваемых товаров и размер спроса на них

Есть три главных способа для торговой наценки в розничной торговле:

- Одинаковая надбавка для всех продаваемых товаров.

- Определение разной величины наценки для каждой группы товаров.

- Назначение средней наценки на все товары.

Случается, что товары поступают на склад от разных поставщиков в разное время. Но все эти продукты нужно продавать с одной скоростью. Тогда товару назначается одна стоимость и разный уровень надбавки. Реализованная надбавка является динамическим индикатором. Ее размер прямо связан со скоростью и уровнем оборота. Иногда увеличение выручки за счет уменьшения затрат может плохо сказаться на производительности бизнеса.

Уменьшение реализованной торговой наценки в целях стимулирования объема реализуемых товаров рекомендовано исключительно при благоприятных условиях.

СПРАВКА! Для уменьшения затрат можно применять специальные налоговые режимы, сокращать площади продаж или число рабочих.

Стоимость закупки как элемент торговой наценки

Нужно определить все расходы , которые понес продавец, чтобы продать товар. Чаще всего они включают закупку товаров и транспортные услуги. Если продавец сам занимается изготовлением товара, то должна учитываться стоимость сырья и материалов для производства этих товаров. Расходы продавца должны быть добавлены к товарной надбавке и к стоимости покупки товара.

Как посчитать маржу и наценку в Excel

Понятие наценки и маржи (в народе еще говорят «зазор») схожи между собой. Их легко спутать. Поэтому сначала четко определимся с разницей между этими двумя важными финансовыми показателями.

Наценку мы используем для формирования цен, а маржу для вычисления чистой прибыли из общего дохода. В абсолютных показателях наценка и маржа всегда одинаковы, а в относительных (процентных) показателях всегда разные.

Простой пример для вычисления маржи и наценки. Для реализации данной задачи нам нужно только два финансовых показателя: цена и себестоимость. Мы знаем цену и себестоимость товара, а нам нужно вычислить наценку и маржу.

Формула расчета маржи в Excel

Создайте табличку в Excel, так как показано на рисунке:

В ячейке под словом маржа D2 вводим следующею формулу:

В результате получаем показатель объема маржи, у нас он составил: 33,3%.

Переходим курсором на ячейку B2, где должен отобразиться результат вычислений и вводим в нее формулу:

В результате получаем следующий показатель доли наценки: 50% (легко проверить 80+50%=120).

Разница между маржей и наценкой на примере

Оба эти финансовые показатели состоят из прибыли и расходов. Чем же отличается наценка и маржа? А отличия их весьма существенны!

Эти два финансовых показателя отличаются способом вычисления и результатами в процентном выражении.

Наценка позволяет предприятиям покрыть расходы и получить прибыль. Без нее торговля и производство пошли б в минус. А маржа – это уже результат после наценки. Для наглядного примера определим все эти понятия формулами:

- Цена товара = Себестоимость + Наценка.

- Маржа – является разницей цены и себестоимости.

- Маржа – это доля прибыли которую содержит цена, поэтому маржа не может быть 100% и более, так как любая цена содержит в себе еще долю себестоимости.

Наценка – это часть цены которую мы прибавили к себестоимости.

Маржа – это часть цены, которая остается после вычета себестоимости.

Для наглядности переведем выше сказанное в формулы:

- N=(Ct-S)/S*100;

- M=(Ct-S)/Ct*100.

Описание показателей:

- N – показатель наценки;

- M – показатель маржи;

- Ct – цена товара;

- S – себестоимость.

Если вычислять эти два показателя числами то: Наценка=Маржа.

А если в процентном соотношении то: Наценка > Маржа.

Обратите внимание, наценка может быть и 20 000%, а уровень маржи никогда не сможет превысить 99,9%. Иначе себестоимость составит = 0р

Все относительные (в процентах) финансовые показатели позволяют отображать их динамические изменения. Таким образом, отслеживаются изменения показателей в конкретных периодах времени.

Они пропорциональны: чем больше наценка, тем больше маржа и прибыль.

Это дает нам возможность вычислить значения одного показателя, если у нас имеются значения второго. Например, спрогнозировать реальную прибыль (маржу) позволяют показатели наценки. И наоборот. Если цель выйти на определенную прибыль, нужно вычислить, какую устанавливать наценку, которая приведет к желаемому результату.

Пред практикой подытожим:

- для маржи нам нужны показатели суммы продаж и наценки;

- для наценки нам нужна сумма продаж и маржа.

Как посчитать маржу в процентах если знаем наценку?

Для наглядности приведем практический пример. После сбора отчетных данных фирма получила следующие показатели:

- Объем продаж = 1000

- Наценка = 60%

- На основе полученных данных вычисляем себестоимость (1000 – х) / х = 60%

Отсюда х = 1000 / (1 + 60%) = 625

Вычисляем маржу:

- 1000 – 625 = 375

- 375 / 1000 * 100 = 37,5%

Из этого примера следует алгоритм формулы вычисления маржи для Excel:

Как посчитать наценку в процентах если знаем маржу?

Отчеты о продажах за предыдущий период принесли следующие показатели:

- Объем продаж = 1000

- Маржа = 37,5%

- На основе полученных данных вычисляем себестоимость (1000 – х) / 1000 = 37,5%

Отсюда х = 625

Вычисляем наценку:

- 1000 – 625 = 375

- 375 / 625 * 100 = 60%

Пример алгоритма формулы вычисления наценки для Excel:

Скачать пример расчета в Excel

Примечание. Для проверки формул нажмите комбинацию клавиш CTRL+~ (клавиша «~» находится перед единичкой) для переключения в соответствующий режим. Для выхода из данного режима, нажмите повторно.

Ценовые уступки в расчете наценки

Ценовыми уступками можно назвать все так называемые скидки или акции, которые предоставляет фирма покупателю. Они являются таковыми в момент реализации. Это выгодно компании, так как это не отражается на торговой цене товара, а не на доходе в целом. Это связано с тем, что сам доход не может быть засчитан в момент производительности.

В отдельном учете данные манипуляции числятся методом уменьшения наценки в торговле счета под названием «Торговая наценка», предоставляемая покупателю скидками. Она отражена в регистре учета двумя способами:

- Обратная проводка, которая прямо пропорциональна начислению.

- Прямая проводка.

В данном случае всегда учавствуют только эти два счета, которые известны под номером: 282 и 285.