Условия получения ипотеки

Содержание:

- Программы поддержки со стороны государства

- Условия ипотеки Сбербанка на дом

- Виды ипотечных программ

- Расходы на оформление ипотеки

- Общие условия ипотечных займов в 2021 году

- Когда лучше всего брать ипотечный займ

- Что такое ипотека – определение и суть

- Куда обращаться по программе «Семейная ипотека»?

- Условия предоставления кредита по программе

- Сколько нужно зарабатывать?

- Налоговые вычеты

- Изучение ипотечных программ

- Банк и ипотечные программы: выбираем

- Требования к заемщику

- Нужно ли страхование

- По каким процентным ставкам можно оформить ипотеку в 2020 году?

- На что обратить внимание

Программы поддержки со стороны государства

Существуют разнообразные льготные условия, благодаря которым получение ипотеки становится доступным для большинства заёмщиков, вне зависимости от уровня доходов:

- Использование материнского капитала. Последний начисляется от Пенсионного фонда, при рождении второго и последующих детей.

- Военная ипотека. Специально для служащих, участвующих в соответствующих программах, разработанных государством.

- Для молодых семей. Главное – чтобы сами граждане были включены в списки тех, кто нуждается в улучшении жилищных условий.

- Социальная ипотека – разрабатывается для представителей определённых профессий либо проживающих в определённых климатических условиях.

- Реструктуризация. Некоторые категории заёмщиков могут рассчитывать на то, что им спишут до 30% долга. Но условия у каждой организации индивидуальные.

Условия ипотеки Сбербанка на дом

позволяют приобрести не только готовое строение, но и возвести его самостоятельно на земельном участке. Целевое использование займа достаточно широкое и должно быть связано с оформлением в собственность жилого строения. Так, полученные средства можно направить на определенные цели:

- покупка готового дома со связанным участком земли;

- строительство дома на собственной земле;

- возведение жилого строения с одновременным приобретением земельного участка.

Подобрать оптимальный вид кредитования поможет ипотечный менеджер Сбербанка, ведь от этого многое зависит. Если использовать полагающиеся государственные виды помощи, можно неплохо сэкономить на выплате процентов.

Ипотека в Сбербанке на покупку дома доступна по следующим программам:

- Приобретение строящейся недвижимости. Предполагает оформление в собственность жилого дома на первичном рынке. Сумма кредита начинается от 300 тысяч рублей и не может превышать 85% от стоимости по договору инвестирования. Срок погашения долга до 360 месяцев, процентная ставка начинается от 6,5%, первый взнос от 15% ().

- Ипотека на готовое жилье. Выдается на приобретение жилого дома на вторичном рынке недвижимости. Сумма займа также начинается от 300 тысяч рублей и ограничена 85% от оценочной или договорной стоимости залога. Срок погашения кредита до 360 месяцев, первый взнос от 15%, процентная ставка стартует от 8,5%.

- Ипотечная программа на возведение жилого дома. Сумма займа от 300 тысяч рублей, но не более 75% от стоимости залогового объекта или договорной цены возводимого строения. Время выплаты кредита до 360 месяцев, первый взнос от 25%, ставка от 9,7%.

- Ипотека для военнослужащих также позволяет купить в кредит жилой дом. Сумма может достигать 2,629 млн. рублей и зависит от стоимости приобретаемого объекта. Срок погашения займа до 240 месяцев, ставка фиксированная 8,8%. Первый взнос оплачивается за счет накоплений участника НИС ().

- Свой дом под ключ – специальная программа кредитования для жителей Московской и Липецкой области. Строительство производится только партнерами Сбербанка, а готовый дом заемщик получит уже через 3 месяца после оформления ипотеки. Процедура оформления кредита происходит по упрощенной схеме, ведь клиенту не придется предоставлять смету и дополнительный залог. Процентная ставка начинается от 10,9%, сумма от 300 тысяч рублей, первый взнос от 15%, время погашения до 360 месяцев.

При получении ипотеки на строительство жилого дома следует обеспечить долг на период возведения основного залога. Банк оформит обременение земельного участка, но этой суммы часто оказывается недостаточно для покрытия всей суммы займа. Значит, придется привлечь поручителя или отдать в залог собственную недвижимость. После завершения стройки жилой дом оформляется в собственность и отдается в залог кредитору, другие варианты обеспечения аннулируются.

Условия ипотеки Сбербанка на покупку дома предполагают ставку, зависящую от определенных факторов. Будущий заемщик сможет сэкономить на переплате, если учтет особенности ее формирования. Процент ипотеки на дом в Сбербанке может отличаться в зависимости от выбранной программы, но по основным из них корректировка выглядит следующим образом:

- +0,4% при внесении своими деньгами менее 20%;

- +0,5% для незарплатников;

- +0,8% при отсутствии подтверждения дохода и трудоустройства;

- +1% при нежелании заемщика застраховать себя.

Виды ипотечных программ

Рассматривая вопрос, какая бывает ипотека, стоит обратить внимание на наличие льготного аспекта или определенных условий. Среди популярных направлений кредитования, выделяют:

- господдержкой от 6,5%;

- вторичное жилье от 7,4%;

- новостройки от 7,4%;

- рефинансирование ипотеки от 7,4%.

Также принято разделять сельскую ипотеку и городскую. Первая имеет льготную основу и субсидируется государством. Программа была запущена в мае текущего года и предусматривает процентную ставку до 3%. Отдельным направлением пользуются программы, которые позволяют приобрести жилье, но без подтверждения дохода. В этом случае, банки предлагают срок до 20 лет, а процент выше среднего — от 7,4%.

Стандартные

Фактически, это обычный кредит, который предусматривает стандартную процентную ставку, стартовый взнос и не предлагает соискателю каких-либо льгот. Также можно отнести к этой категории и кредит, который оформляет иностранное лицо. Покупая жилье в кредит, оно автоматически получает вид на жительство, но камнем преткновения может стать политика того или иного банка. А о том, что такое овернайт, используют ли его во время кредитования можно узнать из статьи на www.gq-blog.com и даже оставить свой комментарий.

Социальные

Это вариант с господдержкой для семей с детьми, когда правительство берет на себя часть расходов. Для получения кредита на льготных условиях семья должна быть признанной такой, что нуждается в улучшении жилищных условий. Большинство из программ регламентированы условиями национального проекта «Доступное и комфортное жилье — гражданам РФ».

Разумеется, что вопрос «Что такое льготная ипотека, ее условия и кому ее дают» волнует многих. По сути, это люди определенных профессий, также те, кто хочет купить жилье в сельской местности или определенных регионах, в частности на Дальнем Востоке. Получить кредит на покупку можно до 1 ноября текущего года, а процент не будет превышать 6,5%, но только в банках-участниках программы. Получить его можно, соблюдая условия:

- сумма не более 3 млн. рублей (Для Питера и Москвы — 8 млн);

- первоначальный взнос 20%;

- покупка только строящегося объекта или того, что уже сдан в эксплуатацию, в многоквартирном доме.

Купить вторичное жилье, таунхаус, или частный дом не получится на таких условиях.

Нестандартные

Получить такие кредиты можно на строительство дома, а участниками могут быть:

выпускники военных образовательных учреждений, которые прослужили минимум 3 года, а первый контракт заключили не позднее 1 января 2005 года;

молодые учителя; им предлагается ставка на уровне 8,5%, но во внимание принимается стаж и территория проживания.

Отдельным направлением нетипичного кредитования можно считать «Материнский капитал», ведь родители могут его использовать как часть стартового взноса для дальнейшего приобретения квартиры под залог или долевого участия в строительном проекте.

Расходы на оформление ипотеки

Практически каждый этап оформления ипотечного кредита сопровождается определенными расходами. Их величина зависит от нескольких факторов, в частности:

- региона, в котором оформляется займ;

- условий, установленных банком;

- параметров кредита и характеристики объекта недвижимости, закладываемого в ипотеку.

К числу обязательных расходов можно отнести:

- оплату труда оценщика;

- расходы на получение страхового полиса;

- госпошлина по регистрации сделки;

- открытие счета в банке;

- другие сопутствующие затраты, установленные кредитной организацией.

Несмотря на то, что общая сумма перечисленных выше расходов несопоставима с размером кредита, их выплата на практике доставляет заемщику немало неудобств. Однако, следует помнить и о том, что он имеет право на получение налогового вычета с процентов по ипотеке, а также с основной суммы кредита. В любом случае речь идет о максимальном вычете в размере 3 млн. рублей, 13% от которого составляет 390 тыс. рублей.

Общие условия ипотечных займов в 2021 году

Для многих людей покупка жилья в ипотеку – единственный способ обзавестись собственной недвижимостью. Платить 10-30 лет понемногу для большинства граждан легче, чем выложить сумму в несколько миллионов единым платежом.

Однако далеко не всем желающим банки готовы выдавать ипотечные кредиты под залог квартиры. Финансовые учреждения должны быть уверены в платежеспособности клиента и его готовности четко следовать графику ипотечных выплат.

В разных банках требования к личности заемщика и условия выдачи кредитов отличаются. В последние годы в связи с экономической нестабильностью правила получения кредитов на жильё слегка изменились.

Все подробности об ипотеке без первоначального взноса читайте в отдельной статье.

Банки готовы пойти на многие уступки, но единственное, что они не могут сделать – это существенно снизить размеры комиссии (процентные ставки). Поэтому взяв ипотеку, будьте заранее готовы к солидной переплате – такова «природа» этого вида кредитования.

Обозначим для ясности главные отличия ипотеки от обычных кредитов:

- выдаётся на длительный срок (от 5 до 50 лет);

- выдаётся исключительно на жилищные нужды (покупка квартиры, дома, строительство);

- требует залога в виде объекта покупки.

Статистика свидетельствует, что в России самые высокие проценты переплаты по ипотечным кредитам, но стоит также учитывать размеры инфляции в РФ.

C учетом девальвации внутренней валюты и стабильного снижения покупательной способности рубля годовые процентные ставки не выглядят такими уж чрезмерными и «грабительскими».

Есть хорошие новости: по сравнению с 2019 годом в 20 ставки понизились в среднем по РФ на 1-2 пункта. Но в целом выплаты по долгосрочным жилищным кредитам достаточно высоки и доступны далеко не всем гражданам.

Выбрать банк с наилучшими условиями ипотечного кредитования – задача не из простых. Даже если финансовая организация подходит вам по всем параметрам, может оказаться так, что по каким-то причинам сотрудников банка не устроит ваша кандидатура.

И хотя во всех случаях вопрос рассматривается в индивидуальном порядке, существует ряд объективных факторов, влияющих на принятие решения банковскими служащими – выдавать ипотеку клиенту или отказать в кредитовании.

На нашем сайте есть развернутая статья о том, что такое ипотека и как она работает.

Когда лучше всего брать ипотечный займ

Иметь в наше время свою квартиру или дом это не роскошь, а обычная потребность. Однако не всем в жизни повезло стать собственником недвижимости или накопить на неё необходимую сумму денег, чтобы приобрести квартиру за наличные.

В этой ситуации многие решаются взять кредит на жилье, иногда не зная когда лучше всего оформлять ипотеку, ожидая улучшения условий по кредитованию, желая немного сэкономить и выгодно для себя взять кредит.

Если опираться на такие факторы, потенциальный клиент может годами сомневаться, в результате чего условия ипотечного кредитования теоретически могут и стать лояльными, но стоимость жилья увеличится в несколько раз. Или наоборот квартиры станут более доступными для широких масс, но условия кредитования вряд ли порадуют клиента.

По мнению специалистов, тенденции жилищного рынка на сегодняшний день просто невозможно предугадать. Наблюдается рост ипотечного кредитования и значительное увеличение количеств оформляемых ипотечных займов, на рынке недвижимости. В результате такой жилищной востребованности, цены на недвижимость не понизятся, а наоборот начнут повышаться.

Лучше всего оформлять ипотеку сейчас, ведь в любой момент можно воспользоваться услугой рефинансирования кредита. В настоящее время банковские организации все чаще и чаще начали практиковать такую услугу, предлагая клиентам погасить задолженность по ипотеке или кредитовать под новыми лояльными условиями. В результате чего клиент является собственником жилья и платит за кредит намного меньше.

Если клиент ещё сомневается брать ипотеку в данный момент или нет, стоит учесть, что рост цен на недвижимость лишает смысла ежемесячно откладывать деньги на приобретение жилья. Так как выгода от сэкономленных средств на процентах чаще всего может превышать убытки от себестоимости жилья.

Что такое ипотека – определение и суть

Ипотека – разновидность залога, который служит страховкой для кредитора, дающего деньги в долг. Залогом выступает приобретаемое заемщиком имущество – как правило, это недвижимость (квартира, дом, коттедж, доля в квартире).

Само имущество остаётся в собственности покупателя, но кредитор в случае нарушения долговых обязательств вправе отсудить его в свою пользу.

Собственник не имеет права распоряжаться жильём (продавать, дарить, обменивать) без разрешения кредитодателя на подобные операции.

Более подробно об ипотечных кредитах – в отдельной статье блога.

Суть ипотеки

Определяющим признаком ипотеки является залог. Именно его наличие – ключевой момент в понятии «ипотека». При этом залогом может выступать как приобретаемая недвижимость, так и уже имеющаяся в наличии.

Под ипотекой понимается как сам залог, так и денежный долг, который под него выдаётся. Чаще всего, когда говорят «купить квартиру в ипотеку», имеется в виду – приобрести её в долг и оформить в качестве залога для кредитной компании.

Все подробности о том, как взять ипотеку, читайте в специальной публикации.

Характерные признаки и свойства ипотеки:

- выдаётся на длительный срок (от 5 до 50 лет);

- носит целевой характер – если кредит выдан на приобретение жилья, то купить на эти деньги автомобиль не получится;

- выдаётся под низкие (сравнительно с потребительскими кредитами) проценты;

- оформляется строго по правилам, установленным федеральным ипотечным законодательством.

В теории ипотека может выдаваться и на другие цели, помимо покупки жилья (на приобретение предметов роскоши, на оплату лечения или обучения), но в России такая практика не пользуется популярностью.

Историческая справка

Согласно официальной версии историков, понятие «ипотека» впервые появилось в Древней Греции за 5000 лет до н.э. Этим словом называли столб, стоящий на участке должника. На столбе помещалась основная залоговая информация. Оформление в залог недвижимого имущества практиковалось также в Древнем Египте.

В современной России ипотечное кредитование имеет относительно недолгую историю. Приобретать жильё под залог граждане РФ стали только в конце 90-х.

Именно тогда (в 1998) был принят закон, который так и назывался «Об ипотеке». Данный акт выступает основным документом, которым сегодня руководствуются при оформлении ипотечных договоров.

Плюсы и минусы ипотеки

Для многих граждан ипотека – единственная возможность стать владельцами собственной квартиры сейчас, а не в отдаленном будущем. Именно поэтому кредиты под залог имущества пользуются стабильным спросом.

Плюсы ипотеки:

- Оперативное решение вопроса жилья. Не нужно годами копить на квартиру и платить за аренду чужой недвижимости.

- Экономические выгоды: речь о льготном ипотечном кредитовании. В России множество категорий граждан, имеющих права на получение ипотеки на выгодных условиях. Это и военные, и семьи с двумя и более детьми, и молодые специалисты.

- Выгодное вложение средств. Недвижимость, особенно новая, не теряет со временем своей ценности, а совсем наоборот. Приобретя актив в виде жилплощади, владельцы получают возможность реализовать его в любой момент по выгодной цене.

У ипотеки есть и отрицательные стороны.

Перечислим главные минусы:

- ограничение собственника в правах на имущество;

- высокая переплата (за весь срок выплат покупатель отдаёт примерно вдвое больше первоначальной стоимости);

- длительный срок выплат (10-30 лет заемщик ежемесячно вносит за жильё внушительные суммы – не все выдерживают психологическое давление многолетнего долга);

- сложности в оформлении кредита – большинство банков предъявляет ряд требований, которым далеко не все заёмщики могут удовлетворять;

- постоянный риск потерять жилплощадь – при форс-мажорных обстоятельствах финансовые компании редко «входят в положение» клиента и обязательно наказывают его при задержке регулярных выплат.

Согласно статистике, позволить себе взять ипотеку на обычных условиях могут лишь 3-4% граждан РФ. К счастью, внушительное количество россиян пользуются льготными ипотечными программами.

Хотите знать о льготном кредитовании больше – читайте статьи «Ипотека для молодой семьи», «Ипотека без первого взноса», а также «Выгодная ипотека».

Профессиональную помощь в выборе ипотеки оказывают Ипотечные Агентства и Центры, которые имеются в каждом крупном городе.

Куда обращаться по программе «Семейная ипотека»?

Нµ òÃÂõ ñðýúø ýð ôðýýÃÂù üþüõýàÃÂðñþÃÂðÃÂàÿþ ÿÃÂþóÃÂðüüõ ÃÂõüõùýþù øÿþÃÂõúø. ÃÂþ ÿÃÂøýÃÂòÃÂøõ ÃÂõÃÂõýøõ ôõùÃÂÃÂòøÃÂõûÃÂýþ ÿÃÂõôûðóðÃÂàÃÂýøöõýýÃÂõ ÿÃÂþÃÂõýÃÂýÃÂõ ÃÂÃÂðòúø ÿþ òÃÂõù ÃÂõÃÂÃÂøÃÂþÃÂøø àþÃÂÃÂøø.

| ÃÂð÷òðýøõ ñðýúð | ÃÂð÷òðýøõ ÿÃÂþóÃÂðüüàò ñðýúõ | ÃÂÃÂþÃÂõýÃÂýðàÃÂÃÂðòúð ôûàÿÃÂþõúÃÂð,% |

|---|---|---|

| áñõÃÂñðýú | ÃÂÿþÃÂõúð àóþÃÂÿþôôõÃÂöúþù ôûàÃÂõüõù àôõÃÂÃÂüø | 6 |

| ÃÂþü.àä | áõüõùýðàøÿþÃÂõúð | 6 |

| àþÃÂÃÂõûÃÂÃÂþ÷ñðýú | ÃÂÿþÃÂõúð àóþÃÂÃÂôðÃÂÃÂÃÂòõýýþù ÿþôôõÃÂöúþù ÃÂõüõù àôõÃÂÃÂüø | 6 |

| ÃÂð÷ÿÃÂþüñðýú | ÃÂÿþÃÂõúð àóþÃÂÃÂôðÃÂÃÂÃÂòõýýþù ÿþôôõÃÂöúþù ÃÂõüõù àôõÃÂÃÂüø | 6 |

| ÃÂþ÷ÃÂþöôõýøõ | ÃÂþúÃÂÿúð ýõôòøöøüþÃÂÃÂø àóþÃÂÿþôôõÃÂöúþù | 6 |

| ÃÂú ÃÂðÃÂà| ÃÂÿþÃÂõúð àóþÃÂÿþôôõÃÂöúþù ôûàÃÂõüõù àôõÃÂÃÂüø | 6 |

Условия предоставления кредита по программе

ВþÃÂþõ ýð÷òðýøõ ÿÃÂþóÃÂðüüàëáõüõùýðàøÿþÃÂõúð àóþÃÂÃÂôðÃÂÃÂÃÂòõýýþù ÿþôôõÃÂöúþù ÿþô 6%û â ÿþôþñýþõ ýðøüõýþòðýøõ òÃÂÃÂÃÂõÃÂðõÃÂÃÂàò ÿÃÂõôûþöõýøÃÂàñðýúþò. ÃÂ÷ þÃÂýþòýÃÂàÃÂÃÂûþòøù, ÿÃÂõôÃÂÃÂðòûõýýÃÂàò ÃÂþÃÂÃÂðýþòûõýøø ÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð âÂÂ1711, ôûàÿÃÂõôþÃÂÃÂðòûõýøàûÃÂóþÃÂýþóþ úÃÂõôøÃÂð òÃÂôõûÃÂÃÂàÃÂûõôÃÂÃÂÃÂøõ üþüõýÃÂÃÂ:

- ÿÃÂþÃÂõýÃÂýðàÃÂÃÂðòúð ÃÂÃÂÃÂðýðòûøòðõÃÂÃÂàò ÃÂð÷üõÃÂõ 6% ôûàòÃÂõàÃÂõóøþýþò ø 5% ôûàöøÃÂõûõù ÃÂðûÃÂýõòþÃÂÃÂþÃÂýþóþ þúÃÂÃÂóð;

- ÿõÃÂòþýðÃÂðûÃÂýÃÂù ò÷ýþàôûàþôþñÃÂõýøà÷ðùüð â þà20%, ÃÂÃÂþ ÿþôÃÂòõÃÂöôðõÃÂÃÂàÿÃÂýúÃÂþü 10 â ò ÃÂþÃÂÃÂðýþòûõýøàÃÂÃÂðòøÃÂõûÃÂÃÂÃÂòð âÂÂ1711;

- ÿþ ÿÃÂþóÃÂðüüõ üþöýþ ÿÃÂøþñÃÂõÃÂÃÂø öøûÃÂõ ò ýþòþÃÂÃÂÃÂþùúõ øûø ÃÂõÃÂøýðýÃÂøÃÂþòðÃÂàÃÂöõ ôõùÃÂÃÂòÃÂÃÂÃÂÃÂàøÿþÃÂõúÃÂ, þÃÂþÃÂüûõýýÃÂàýð ÿþúÃÂÿúàÃÂðýõõ;

- ÿÃÂþôðòÃÂþü ò þñÃÂ÷ðÃÂõûÃÂýþü ÿþÃÂÃÂôúõ ôþûöýþ ñÃÂÃÂàÃÂÃÂøôøÃÂõÃÂúþõ ûøÃÂþ â ÃÂÃÂþ úþüÿðýøø ÷ðÃÂÃÂÃÂþùÃÂøúø;

- öøÃÂõûø ÃÂðûÃÂýõòþÃÂÃÂþÃÂýþóþ ÃÂõóøþýð, ò ÃÂòÃÂ÷ø àø÷üõýõýøÃÂüø ò ÿþÃÂÃÂðýþòûõýøø, üþóÃÂàÿÃÂøþñÃÂõÃÂÃÂø öøûÃÂõ àÃÂø÷øÃÂõÃÂúøàûøàø ò ÃÂõûÃÂÃÂúþù üõÃÂÃÂýþÃÂÃÂø;

- ôûàòÃÂõàóþÃÂþôþò àþÃÂÃÂøø üðúÃÂøüðûÃÂýðàÃÂÃÂüüð øÿþÃÂõúø â 6 üûý. ÃÂÃÂñûõù, ð ôûàöøÃÂõûõù ÃÂþÃÂúòÃÂ, áðýúÃÂ-ÃÂõÃÂõÃÂñÃÂÃÂóð, ÃÂþÃÂúþòÃÂúþù ø ÃÂõýøýóÃÂðôÃÂúþù þñûðÃÂÃÂø â 12 üûý. ÃÂÃÂñûõù;

- ûÃÂóþÃÂýðàÃÂÃÂðòúð ôõùÃÂÃÂòÃÂõàò ÃÂõÃÂõýøõ òÃÂõóþ ÃÂÃÂþúð ÿþóðÃÂõýøà÷ðùüð â ÃÂðýõõ ñÃÂûþ ÃÂÃÂòõÃÂöôõý ÃÂðÃÂÃÂõàòÃÂÿûðàÿþ ÃÂýøöõýýÃÂü ÿÃÂþÃÂõýÃÂðü ýõ ñþûõõ 3-àûõÃÂ;

- þñÃÂ÷ðÃÂõûÃÂýþ ýðûøÃÂøõ ò ÃÂõüÃÂõ 2-àø ñþûõõ ôõÃÂõù.

ÃÂÃÂþÃÂþù ÃÂõñõýþú ò þñÃÂ÷ðÃÂõûÃÂýþü ÿþÃÂÃÂôúõ ôþûöõý ñÃÂÃÂàÃÂþöôõý à1 ÃÂýòðÃÂà2018 óþôð ôþ 31 ôõúðñÃÂà2022 óþôð.

Сколько нужно зарабатывать?

Отдельно и особенно тщательно необходимо рассматривать вопрос заработка. То, какая должна быть зарплата у заемщика, не указывается одним конкретным числом в договоре ипотеки. Все это рассматривается индивидуально, в каждом случае.

Пример расчета по ипотеке

Вместе с этим учитываются такие факторы:

- Сколько стоит квартира;

- На какой срок Вы берете кредит;

- Есть ли обеспечение по кредиту.

По сути, минимальная зарплата, необходимая для ипотеки, это когда у Вас остается еще примерно 30% от дохода, после внесения платежа. Наряду с этим учитывается, сколько Вы тратите на иждивенцев, другие кредиты и уплату налогов.

Налоговые вычеты

Налоговый вычет может стать источником дополнительной прибыли для клиентов. Суть в том, что подоходный налог просто не уплачивается гражданином. До тех пор, пока не будет погашена сумма на строительство или приобретение жилья. Порой эти суммы значительны. Налоговой инспекции потребуются определённые документы:

- На покупку и продажу.

- Квитанции на погашение кредита.

- Страховка и так далее.

После проверки всей информации клиенту вернут подоходный налог. Налоговые вычеты актуальны для тех, кто получает официальную зарплату, за кого работодатель расплачивается на постоянной основе.

Условия кредитования стоит изучить заранее. Это особенно актуально для тех, кто собирается приобретать недвижимость на заёмные средства. Благодаря своевременному получению нужной информации заёмщик сможет избежать типичных ошибок и проблем с оформлением договора. Риск отказа будет сведён к минимуму, если заёмщик знает о том, какие требования к клиентам выдвигаются со стороны той или иной организации. Легче взять ипотеку на условиях с максимальной выгодой.

Видео об ипотечных программах на новостройки и вторичное жилье:

Май 20, 2018

Изучение ипотечных программ

Как пример – у Сбербанка действует 6 предложений, связанных с ипотечным кредитованием. Предложения действуют по вторичному, первичному рынку. Особые условия – льготным категориям граждан. Некоторым доступно погашение долга отчасти за счёт материнского капитала. Допустимо брать деньги на строительство жилья, загородные дома.

Молодые семьи могут рассчитывать на сниженные процентные ставки в размерах до 6%.

Для других групп заёмщиков текущий уровень ставок – 7,1%. Такие программы разработаны для приобретения жилья, строительство которого ещё не завершено.

Акция «Для молодых семей» позволяет выбрать жильё со ставками до 8,6%.

Банк и ипотечные программы: выбираем

На ближайшее время заёмщик определяется с целями и возможностями. Удовлетворение клиента условиями компании не означает взаимного расположения

Важно достичь понимания между заинтересованными сторонами

Проценты не связаны с экономией. Допустимо лишь подбирать условия, которые не будут связаны с максимальной нагрузкой на клиента. При появлении прав используют госльготы. Даже если из-за этого процесс оформления отнимет больше времени.

При выборе банков и ипотечных программ нужно присматриваться к следующим пунктам:

- Максимальное время просрочек, после которого вводятся штрафные санкции.

- Условия по досрочному погашению.

- Отзывы реальных пользователей, уже обратившихся за услугами.

- Репутация организации, надёжность.

- Количество страховок, связанных с оформлением договора.

- Максимальная сумма по займу.

- Размеры первого взноса.

Встречаются ситуации, когда не все доходы официальные. Лучше выбирать компании, у которых условия для этого направления мягче. Проценты будут выше, но подтверждения доходов жёстко не требуют.

Требования к заемщику

g class=»wp-image-38 alignright» src=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg» alt=»» width=»338″ height=»287″ srcset=»https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9.jpg 550w, https://v-ipoteke.ru/wp-content/uploads/2019/11/novostroi-ka9-300×254.jpg 300w» sizes=»(max-width: 338px) 100vw, 338px»>К заемщику, подающему заявление на участие в программе льготного кредитования, формируются требования, соблюдение которых происходит строго. Согласно Постановлению Правительства №1711 каждое кредитное учреждение имеет право устанавливать свои условия на получение займа по семейной ипотеке.

Возраст.

Возраст заемщиков в Постановлении Правительства №1711 не указывается. Но банк зачастую определяет показатели в пределах от 21 года до 65 лет. Примечательно, что 65 лет – это верхняя граница. До этого времени ипотека должна быть уже погашена. Поэтому перед оформлением займа рекомендуется изучить отдельные требования банка.

Стаж работы.

Стаж работы предполагаемого заемщика семейной ипотеки в Постановлении Правительства №1711 также не указывается. Но согласно требованиям банков, он должен быть не менее полугода, что подтверждается трудовой книжкой и справкой о доходах по форме 2НДФЛ. Следует учитывать момент, что полгода стажа – это на последнем месте работы, а общий – не менее года.

Созаемщик.

Созаемщиком по программе «Семейная ипотека» выступает второй супруг. В данном случае учитывают его трудоустройство, подтвержденное копией трудовой книжки, а также справками о доходах по форме банка или 2НДФЛ.

Нужно ли страхование

Банк, выдавая ипотеку, желает получить прибыль. Это первоочередная задача его деятельности и, чтобы защитить себя от потенциальных убытков, зачастую он предлагает оформить клиенту страховку на жизнь.

Необходимо ли страхование? Да. Обязательно ли оно? Нет. Именно из-за того, что страхование не является юридическим обязательством клиента — банк может искусственно подталкивать клиента на этот шаг. Делает он это различными способами: повышением процентной ставки, понижением срока выплаты, увеличением штрафов и т. д. Все это — законно.

Однако стоит разобраться. Если банк делает это с целью страховки своих денег, то зачем оформлять страховку клиенту? Одна из наиболее весомых причин заключается в том, что в случае наступления страхового случая — страховая компания полностью выплачивает ипотеку.

Как и было сказано, происходит это только в случаях, когда наступает страховой случай. Он может быть как индивидуально оговоренным, так и рожденным из конкретных страховых пакетов. В основном же к нему относится:

- Смерть заемщика. В этом случае наследники или родственники обращаются в страховую компанию, что обязана взять на себя все долговые обязательства. Сделать это нужно в течение года.

- Получение инвалидности. В случае если заемщик получает инвалидность первой или второй группы, то либо им лично, либо уполномоченными лицами должно произойти обращение в страховую фирму. Сделать это нужно в течение полугода.

- Оформление больничного. Компенсация при таком виде страхового случая выплачивается либо после выписки с больничного, либо в день его начала.

И если в первых двух случаях страховка покрывает полный размер ипотеки, то в случае с больничным лишь 1/30 его часть.

Тем не менее такое соглашение имеет противоположную сторону. Она заключается в том, что существует также перечень ситуаций, выплаты при которых не последует. Они закрепляются в договоре и оглашаются клиенту при его подписании. Из этого договора следует, что выплата не последует, если:

- клиент утаил наличие ВИЧ или СПИДа при заключении договора;

- клиент совершил самоубийство (исключение: доведение до самоубийства);

- клиент находился в состоянии алкогольного или наркотического опьянения, причиной чего стало наступление «страхового случая»;

- клиент попал в ДТП, не имея права на вождение;

- клиент утаил хроническое смертельное заболевание при подписании договора.

Список неполный. Это лишь стандартные требования страховой фирмы, которые могут дополняться или уменьшаться.

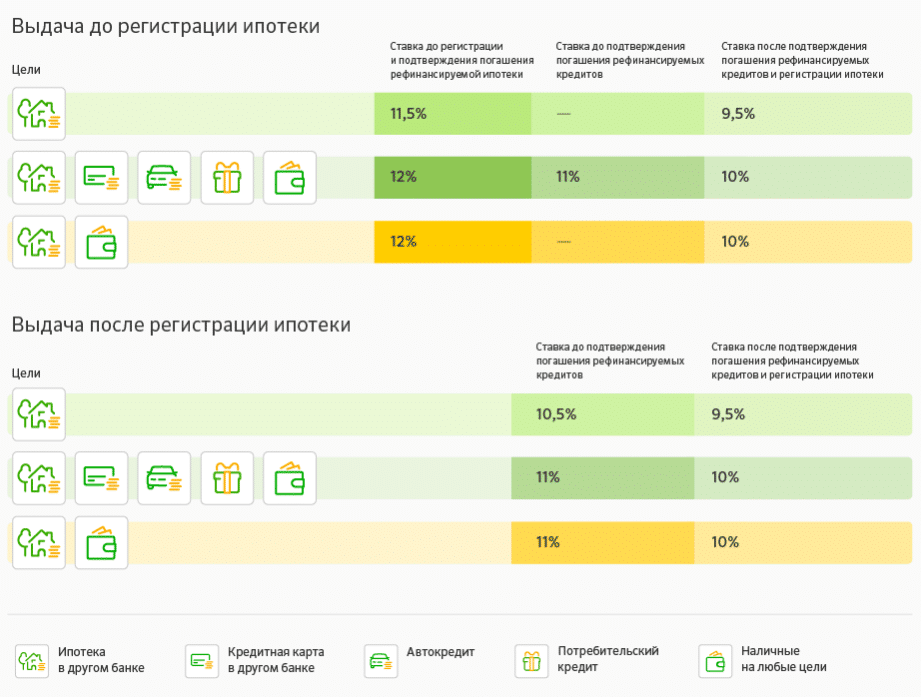

По каким процентным ставкам можно оформить ипотеку в 2020 году?

Средняя ставка по ипотечным кредитам в 2020 году составляет 10,75% годовых. По сравнению с прошлым годом процентные ставки в большинстве банков выросли на 1%.

Наблюдается явная тенденция в том, что ставки по ипотеке будут расти и дальше. Характерно, что при ставках в 13% резко снижается число выданных кредитов, а ставки в 15% годовых и выше – считаются уже крайне высокими и не привлекательными для большинства населения.

Минимальные ставки по ипотеке сегодня выглядят следующим образом:

| Программа | Ставка |

| В строящемся доме (новостройки) | 8,5% |

| Готовое жилье (на вторичном рынке) | 10,2% |

| Рефинансирование ипотеки других банков | 10,9% |

| Ипотека для многодетных семей с господдержкой | 6,0% |

| Строительство жилого дома | 11,6% |

| Загородная недвижимость | 11,1% |

| Ипотека + материнский капитал | 10,2% |

| Военная ипотека | 9,5% |

| Кредит на гараж (машино-место) | 11,6% |

Конечно, получить ипотеку по минимальной ставке удается далеко не всем, так как на ее величину влияет размер первоначального взноса, срок кредита, наличие расчетного или зарплатного счета в банке и задействование льготных программ. Об этом мы поговорим ниже.

На что обратить внимание

Важно, какую сумму вы готовы отдать в качестве первоначального взноса и сколько готовы отдавать ежемесячно на погашение кредита. Хорошо, если эта сумма составит не более 30 % семейного дохода

В этой ситуации не стоит надеяться на повышение зарплаты или получение дополнительного заработка. Если этого не произойдет, бремя ипотеки станет для вас слишком тяжелым, и вы можете даже потерять квартиру.

Выбирая банк, обратите внимание на процентную ставку. Не пренебрегайте мелочами

Казалось бы, особой разницы между ставками 12 % и 12,5 % нет, но ведь кредит вы будете выплачивать в течение долгих лет, а за это время полпроцента выльется в существенную сумму. Например, если вы берете 3 000 000 рублей на 20 лет, то переплатите 210 000 рублей, а если на 30 лет – то 450 000 рублей.

Берите ипотеку в той валюте, в которой получаете зарплату или иной доход. Конечно, ставки по валютным кредитам более привлекательны, но рисковать не стоит. Хочется еще раз напомнить, что выплачивать вам придется на протяжении долгих лет, а за это время может случиться не один кризис. Например, во время кризиса 2008 года многие люди, взявшие ипотеку в долларах, не смогли выплачивать проценты и потеряли свои квартиры.

Проценты по ипотеке могут быть фиксированными или плавающими. Привлекательность плавающих заключается в том, что они снижаются вместе со снижением ставки рефинансирования ЦБ. Это приведет к уменьшению и ежемесячных платежей. Но тут следует учесть, что ставка рефинансирования снижается только в условиях стабильной экономической ситуации.

В нашей стране можно прогнозировать это на длительное время? Скорее всего – нет. А при повышении ставки выплаты, соответственно, также повысятся. Поэтому пытаться выиграть на плавающей ставке не стоит.

Не забывайте о том, что в квартиру с голыми стенами вы въехать не сможете. Вам понадобится ремонт, мебель, техника, предметы интерьера. Поэтому берите ипотеку на максимально доступную сумму. Лишние деньги вы потратите на обустройство жилья. Это очень выгодно, потому что ставка по ипотеке ниже, чем по потребительскому кредиту.

Многие люди не думают о том, как правильно взять ипотеку на квартиру, и стараются сразу приобрести просторное жилье с множеством комнат, не учитывая свои финансовые возможности. Это делается с дальновидными целями: жениться, родить детей… Но мы советуем начать с небольшой квартиры.

Во-первых, за нее вы быстрее и безболезненней расплатитесь. Во-вторых, при дальнейшем расширении жилплощади у вас уже будет потенциал в виде квартиры, и условия новой ипотеки будут для вас более легкими.

Заранее изучите цены на рынке жилья. Особенно это касается приобретения недвижимости на вторичном рынке. Не дайте риелторам вас обмануть, продав плохую квартиру за высокую цену.

Не покупайте неликвидную недвижимость, которую потом будет трудно реализовать. К ней относятся квартиры:

- в неблагополучных районах;

- в домах, близко расположенных к трассам;

- на первых и последних этажах;

- в домах, находящихся рядом с промышленными предприятиями;

- в районах с плохой инфраструктурой.