Семейный бюджет. доходы и расходы семьи в таблице excel

Содержание:

- Отложи деньги, и ты будешь «всегда при деньгах»

- Таблица расходов и доходов бюджета семьи на месяц

- Что это за таблица, и для чего ее надо вести

- Какие есть варианты ведения бюджета семьи

- Детализация расходов бюджета

- Какая программа домашнего бюджета лучшая – обзор ТОП-7

- Как правильно распределить семейный бюджет

- Обзор Drebedengi.ru

- Пример ведения бюджета из жизни одной семьи

- Составление в Excel с автоматическим подсчетом

- Семейный бюджет «Экономка»

- Зачем нужно вести семейный бюджет

- Интернет-банкинг

- Money Manager EX

- Правила расчетов, рекомендации и советы

- Определяем источники дохода

Отложи деньги, и ты будешь «всегда при деньгах»

Да, да! Это именно те 10%, про которые все твердят, что их необходимо откладывать сразу, как только приходят к вам денежные поступления.

С каждой суммы, понемногу, пусть даже по 100-200 рублей. С течением времени набирается сумма, которую можно начать инвестировать и получать с нее дополнительный доход. Эти деньги принесут вам дополнительные деньги и привьют умение их накапливать, а не только тратить.

Но кто умеет эти деньги считать? Куда уходят все деньги? На что мы их тратим, что их почему-то нет.

Как можно вести свой бюджет, и кто это делает? Как правило все отговариваются тем, что «это нудное занятие вести эту бухгалтерию». Однако есть тот факт общеизвестный, что те, кто это делает, всегда «при деньгах».

Таблица расходов и доходов бюджета семьи на месяц

Вы можете воспользоваться готовой таблицей учета доходов и расходов, и просто вписывать туда нужные значения. Но поверьте – не всегда удобно подстраивать свой бюджет под такую таблицу. Лучше составить ее самостоятельно, использовав готовые лишь в качестве примера.

Вот как может выглядеть ваше планирование семейного бюджета, сбалансированного, с итоговым выходом в профицит.

| Доходы – 164 000 | Расходы – план 164 000 | Расходы – факт 140 000 | Отклонение+ 24 000 | ||

| Зарплата 1 | 97 000 | Обязательные | 40 000 | 40 000 | |

| Зарплата 2 | 18 000 | Питание | 30 000 | 28 000 | 2 000 |

| Подработка 1 | 25 000 | Учеба | 15 000 | 20 000 | – 5 000 |

| Побработка 2 | 2 000 | Одежда | 24 000 | 16 000 | 8 000 |

| Сдача в аренду | 10 000 | Быт | 15 000 | 8 000 | 7 000 |

| Алименты | 9 000 | Развлечения | 14 000 | 23 000 | – 9 000 |

| Пособия | 3 000 | Бензин | 2 000 | 5 000 | – 3 000 |

| Лотерея | 4 000 | Отложить | 24 000 | 24 000 | 24 000 |

Что это за таблица, и для чего ее надо вести

Таблицу доходов и расходов я рассматриваю как обязательный элемент ведения семейного бюджета. Это документ, в котором отражена вся финансовая жизнь семьи. Когда у вас есть четкая картина перед глазами, что вы заработали и куда потратили, то не остается вопросов про утекающие сквозь пальцы деньги, дыру в кармане и невозможность отвести детей на море.

Как бы вы ни относились к деньгам, они есть в вашей жизни и, надеюсь, всегда будут. Если вы ими не управляете, то они управляют вами. Устраивает такая ситуация? Меня – нет, поэтому я с первых своих доходов знала, сколько я получила и на что потратила.

Мне многие говорят, что жить в таком режиме невозможно, когда все контролируешь и считаешь. Надо наслаждаться каждой минутой здесь и сейчас и не думать о деньгах. А кто сказал, что я не наслаждаюсь? Я против тотальной экономии и отказа от маленьких и больших радостей жизни. Но мне их получить помогают не банковские кредиты, а простое планирование финансов.

Благодаря финансовому контролю моя семья может позволить себе больше, чем семьи с таким же достатком, но хаосом в кошельке и голове. У нас нет эмоциональных и спонтанных покупок, нет долгов. Зато есть капитал на “черный день”, долгосрочные инвестиции, деньги на развлечения, отпуск и образование детей.

Естественно, если сидеть на попе ровно и просто каждый день заполнять табличку, то ничего с неба не свалится. Цифры помогают увидеть, есть ли “черные” дыры в вашем кошельке, куда исчезают все деньги, варианты экономии. А самое главное, на мой взгляд, они меняют мышление, когда появляется желание изменить текущее положение дел: повысить доходы и оптимизировать расходы.

После прочтения Вы поймете, как перестать работать за копейки на нелюбимой работе и начать ЖИТЬ по-настоящему свободно и с удовольствием!

Скачать книгу

Знаю, что в семьях по-разному относятся к деньгам и их учету. В каких-то все контролирует один человек (как правило, тот, кто больше зарабатывает) и выдает нужные суммы на расходы. В этом случае и таблицу удобнее составлять ему, потому что часто вторая половинка не знает реального финансового положения.

В других – бюджет совместный, когда все доходы поступают в общую “казну”, а ежемесячные расходы обсуждаются на семейном совете. Ни в коем случае речь не идет о текущих обязательных тратах. Например, оплата коммунальных услуг или проезда в общественном транспорте, покупка продуктов или бензина для семейной машины. Мы говорим здесь о крупных затратах, которые могут существенно повлиять на финансовое положение семьи в этом месяце или году.

При таком раскладе учет финансов может вести любой член семьи. Но к сожалению, без взаимного доверия и согласия процесс будет затруднен. Знаю случаи, когда муж категорически отказывался сообщать жене свои траты, потому что считал, что это ущемляет его независимость и, вообще, ниже его достоинства. Понятно, что объективного семейного бюджета получить при таком раскладе вряд ли удастся.

И знаю ситуацию, когда жене приходилось правдой и неправдой все-таки получать нужную информацию от мужа. В конце месяца она показала ему результаты. Он был шокирован, что около 50 тыс. рублей ушли на покупки, которые были совсем не обязательны семье. И на следующий месяц он вместе с женой определил основные статьи расходов и необходимые на них суммы, самостоятельно заносил все траты в таблицу, стараясь не выходить за план. Только это позволило сэкономить те же 50 тыс. рублей и отложить их на предстоящий ремонт кухни.

Какие есть варианты ведения бюджета семьи

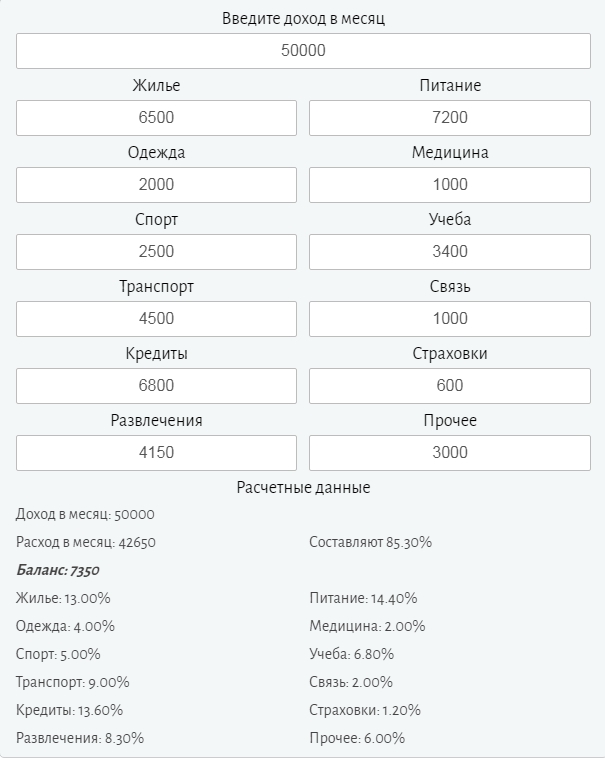

Калькулятор бюджета

Калькулятор личного и семейного бюджета, который поможет вам знать свои расходы. Такой калькулятор поможет вам знать куда вы тратите свои заработанные деньги.

Таблица в Excel

Мне удобен именно этот способ ведения бюджета, получается наглядно и всегда можно посмотреть, где можно его подкорректировать. Постепенно я начала все записывать в совсем простой таблице, а сейчас каждый месяц добавляю что-то новое. Это очень удобно и полезно.

В колонку доходов включены все денежные поступления:

В колонку доходов включены все денежные поступления:

- Заработная плата

- Премия

- Подарки

- Оплата проездных или деньги за бензин, если вам его оплачивают

- Еда на работе, которую предоставляет работодатель

- Различные доплаты

- Компенсации социальные, если таковые есть

- Пенсия

- Все подработки

- Акции в магазине

И прочее.

Все расходы я предпочитаю делить на постоянные и переменные. К постоянным расходам относятся те расходы, которые не меняются или меняются незначительно:

- Коммунальные платежи

- Транспортные расходы

- Стрижка, маникюр/педикюр, косметолог

- Различные страховки

- Оплата связи и интернета

- Расходы на детей

И другое. У кого-то есть кредиты или долги.

Переменные расходы каждый месяц разные:

- Покупка одежды или обуви

- Продукты

- Развлечения

- Расходы на отпуск

- Курсы саморазвития

- Затраты на здоровье и косметику

- Затраты на вредные привычки

- Спорт

- Транспортные расходы

- Подарки близким

И другое.

Все таблицы можно бесплатно скачать в интернете и начать ими пользоваться. Главное, что необходимо, это вносить каждый день ваши расходы.

- Простая таблица расходов и доходов семейного бюджета

- Продвинутая таблица с планом и диаграммами

- Таблица только с доходом и расходом

- Стандартные шаблоны по теме финансов из Excel

Можно получить данные и проанализировать свои доходы и расходы в любом удобном для вас виде, например, в виде диаграммы.

Чтобы понять чем удобно пользоваться, нужно начать просто чем-то пользоваться.

Чтобы понять чем удобно пользоваться, нужно начать просто чем-то пользоваться.

Обычная тетрадь для бюджета

Очень много людей преклонного возраста, или обычных людей, которые с трудом осваивают какие-то новые программы. Рекомендуем взять обычную тетрадь и старым дедовским способом ведите записи всех ваших расходов и доходов, причем делать это нужно ежедневно и не лениться.

В конце месяца все посчитать и просуммировать будет совсем нетрудно. Чтобы понять сколько необходимо денег на ваши расходы, необходимо предварительно три месяца вести такую таблицу. И после этого уже можно учиться переходить на компьютерный вариант ведения бюджета.

В личном кабинете на сайте любого банка можно тоже получить полную расшифровку всех ваших расходов с карты банка по статьям расхода, что тоже очень удобно для ведения бюджета.

В личном кабинете на сайте любого банка можно тоже получить полную расшифровку всех ваших расходов с карты банка по статьям расхода, что тоже очень удобно для ведения бюджета.

Детализация расходов бюджета

Деньги тратятся практически каждый день: покупаются продукты питания, топливо, проездные билеты. Чтобы оптимизировать ведение семейного бюджета, рекомендуется сразу же вносить расходы. Потратили – записали.

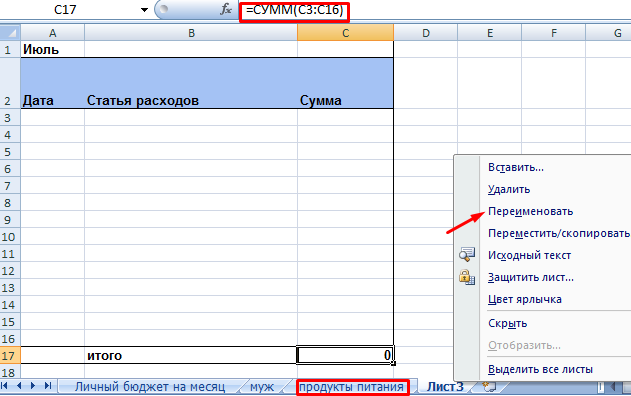

Для удобства создадим листы детализации по всем статьям расходов. На каждом – таблица Excel расходов семейного бюджета в деталях. «Дата» – «Статья расходов» – «Сумма». Достаточно сделать ее один раз. А потом копировать и вставлять.

Чтобы дать название листу детализации, щелкаем по его обозначению правой кнопкой мыши. «Переименовать».

Не забывайте записывать в строку «Итого» формулу суммы.

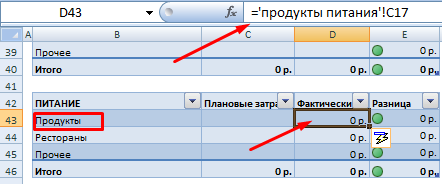

Теперь привяжем отчеты с расходами к сводной ведомости. Принцип присоединения тот же.

Старайтесь выделять именно ячейку с итоговой суммой!

Какая программа домашнего бюджета лучшая – обзор ТОП-7

Помимо использования уже упомянутых тетради и Excel, для ведения домашнего бюджета можно использовать и специальные программы, которые доступны в сети Интернет для свободного скачивания.

Собственно, статистика показывает, что в 20% случаев использования данных приложений, семьям удается снизить свои расходы на 10-30%. Результат впечатляет, но как выбрать лучший софт для семейного бюджета?

Пожалуй, к софту следует применять следующие критерии:

- интуитивно понятный интерфейс;

- простота в использовании;

- наличие большого количества функций с возможностью ручного редактирования и выбора.

И открывает ТОП-7 приложений, которые соответствуют заданным параметрам, программа CashFly.

- CashFly

- возможность работать без инсталляции (то есть достаточно скинуть ее один раз на съемный носитель, и пользоваться ею где угодно);

- расширенный функционал – выбор статей расходов, доходов;

- возможность запланировать бюджет на установленный период;

- печать сводок и ведомостей.

- AceMoney

- ведение и анализ всех операций дохода и расхода;

- учет запланированных платежей (в том числе кредиты, коммунальные платежи и т.д.);

- встроенный функционал отчетности – который позволяет быстро вывести на экран сведения по любой статье затрат или поступлений, с возможностью выбора периода.

- Экономка

«Экономка» умеет:

- учитывать все приходные и расходные операции, причем как по каждому пользователю, так и по всем вместе;

- формировать отчеты по указанным статьям, в том числе и запланированным в будущем;

- распечатывать сводки за указанный период времени;

- цветовые схемы для каждой статьи доходов и расходов.

- Домашние финансы

Кроме того, «Домашние финансы»:

- множественность выбора статей расходов и доходов;

- составление текущих и плановых графиков и диаграмм для анализа статей;

- печать отчетов;

- ведение и обработка данных, поступающих от всех пользователей программы.

- Домашняя бухгалтерия

- очень простой интерфейс, содержащий в себе отдельные вкладки;

- планирование домашнего бюджета;

- множество напоминаний о будущих затратах;

- фильтрация событий;

- создание отчетов и сводных диаграмм.

- Домашняя экономика

Кроме того:

- четкое ведение расходных и доходных статей;

- отчетность по заданным параметрам и периодам;

- планирование будущих затрат и напоминание о предстоящих оплатах.

- ДомФин

Даже внешний вид приложения комфортен и прост, без излишне ярких цветов.

Как правильно распределить семейный бюджет

Несколько практических правил планирования семейного бюджета, которые мы здесь приведем, могут служить приблизительным ориентиром для принятия решений. Ситуации у всех разные и постоянно меняются, но основные принципы послужат хорошей отправной точкой.

Правило 50/20/30

Элизабет и Амелия Уоррен

, авторы книги «All Your Worth: The Ultimate Lifetime Money Plan » (в переводе «Все ваше благосостояние: главный денежный план на всю жизнь ») описывают простой, но эффективный способ составления бюджета.

Вместо того, чтобы разбивать расходы семьи на 20 различных категорий, они рекомендуют разделить структуру бюджета на три главные составляющие:

- 50% дохода должны покрывать главные расходы, такие как оплата жилья, налогов и покупка продуктов;

- 30% – необязательные траты: развлечения, поход в кафе, кино и т.д.;

- 20% уходят на оплату кредитов и долгов, а также отложены в качестве резерва.

Правило 80/20

80 на 20 или Правило Парето – Вариация предыдущего правила

. 20% всех поступлений в семейный бюджет пустить на оплату задолженностей и создание финансовой «подушки», 80% – всё остальное.

Эти эмпирические правила можно и желательно скорректировать, привести в соответствие с вашей реальной ситуацией. Чуть ниже вы найдете пример семейного бюджета в таблице, который послужит основой для составления собственного плана.

Правило 3 – 6 месяцев

Вы должны иметь на руках или депозитном вкладе сумму, достаточную для проживания семьи в течение трёх – шести месяцев. В случае увольнения, аварии или болезни, «страховочная сетка

» удержит вас от принятия отчаянных решений, даст возможность оглянуться и найти пути выхода из сложившихся обстоятельств.

Обзор Drebedengi.ru

Еще один онлайн сервис, работающий с 2007 года. Представлен программой для компьютера и мобильными приложениями в бесплатной и платной версии.

Оплачивается раз в год по тарифу 599 рублей.

Достоинства www.drebedengi.ru

- Наличие многопользовательского режима;

- Наличие приложений для компьютера, Android, iOS, Windows Phone и возможность синхронизации данных на разных устройствах;

- Наличие планировщика, отчетов, отслеживание динамики остатков;

- Возможность обработки программой банковских смс для автоматического ввода транзакций;

- Функция «Список покупок». Можно составить список в программе перед походом в магазин. Удобно, что составлять список и совершать покупки могут разные пользователи – жена может составить список на компьютере из дома, а муж увидит его на своем мобильном, находясь в магазине – и не надо диктовать ничего по телефону;

- Резервное копирование данных путем отправки бэкапов на почту;

- Приятный минималистичный дизайн с присвоением картинок категориям.

Недостатки www.drebedengi.ru

- В бесплатной версии минимум возможностей: нет многопользовательского режима и синхронизации, нет планирования бюджета, шаблонов отчетов.

- Также в бесплатной версии присутствует реклама.

- Фактически, бесплатная версия позволяет только записывать операции.

Пример ведения бюджета из жизни одной семьи

Спикер – Анар Рзаев, эксперт по созданию IT стартапов и инвестициям, основатель Islandum:

Семейный бюджет – тонкая грань между молодоженами, прожившими не более 5 лет в браке. В момент тоста на свадьбах, основные наставления старших и родителей: оберегать семейный очаг, быть терпимыми, находить компромиссы в сложных ситуациях. В случаях, когда дело касается денег, многие не могут выйти из зоны комфорта и начинают тратить, не задумываясь о будущем.

Я в браке 10 лет, у меня прекрасная супруга с которой мы прошли много сложных ситуаций и 2 мальчика, возрастом 2 и 8 лет. Супруга – Альбина в декрете, но зарабатывает путем подбора и продажи туристических путевок и оформлением виз. В прошлом у меня было туристическое агентство, прошло более 8 лет. В то время, когда я только начинал путь предпринимателя, было сложно выплачивать зарплату менеджерам, оплачивать аренду офиса и накладные расходы.

Поэтому Альбина сама предложила мне помочь, несмотря на рождение первого сына Родиона. Я прошел обучение на курсах туризма в РУДН, и понемногу, как мог обучал супругу основам страноведения, подбору и оформлению пакетных туров. Было непривычно видеться с супругой на работе и дома, но мы старались держать субординацию. Прошло 8 лет, я давным-давно продал туристическое агентство, ну а Альбина до сих пор продает туры своей большой клиентской базе. Я не гоню супругу на работу, она свободна в перемещениях и занимается воспитанием детей в мое отсутствие.

Я не привык сидеть в офисе и развиваю свои направления в бизнесе, постоянно тестирую новые идеи и гипотезы, которые отнимают до 15% ежемесячного дохода, но это стоит того, так как я инвестирую в будущее своей семьи. Альбина ни разу не осуждала мои действия, и на семейные отношения это ни коем образом не влияет.

В чем заключается экономия семейного бюджета? Мы никогда не берем кредиты, не сдаем ничего в залог, лучше перебьемся или накопим на крупную покупку (недвижимость, автомобиль). Это лично мое решение, так как быть должным куму-то за что-то не по мне. В этом Альбина меня поддерживает. До 30% дохода уходит на продукты и питание, не скажу, что не ходим в кафе и фудкорты – бывает, но не ежедневно. Многие молодые пары считают, что на ребенка будут большие денежные затраты. Здесь, с какой стороны посмотреть. Ребенка можно одевать во все новое, не покупать вещи на вырост дорогих брендов, ежедневно водить в игровые зоны и кинотеатр. В таком ключе расходы велики. Но возможно экономить как на одежде, так и на досуге.

Как сэкономить семейный бюджет? Прислушивайтесь к мнению старших, плохого они точно не посоветуют. Молодое поколение не привыкло считать деньги и планировать бюджет. Это ближе нашим родителям и дедам. Сейчас другое время, жизнь более стабильна, чем в 90-ых. Есть множество курсов по личным и семейным финансам, составлению планов, расчетных схем, можно найти и бесплатные материалы и немного перенять шаблоны на свой семейный бюджет.

Составление в Excel с автоматическим подсчетом

Можно записывать доходы и расходы в блокнот, а можно воспользоваться таблицей Excel. Это очень удобно. На экране вы увидите составляющие семейного бюджета и обязательные затраты на год, сможете контролировать потраченные средства.

Чтоб не иметь дела с формулами, проще скачать готовую таблицу и добавить свои статьи расходов, углубить, детализировать при необходимости.

В Excel уже есть готовые шаблоны для ведения учета семейного бюджета:

- Открываем таблицу Excel.

- В левом верхнем углу выбираем команду «Создать».

- Переходим в категорию «Бюджеты».

- Жмем «Семейные бюджеты».

Перед нами появится несколько шаблонов, среди которых находим подходящий.

Вот как правильно составить таблицу расходов и доходов семьи в Excel на месяц для ведения семейного бюджета:

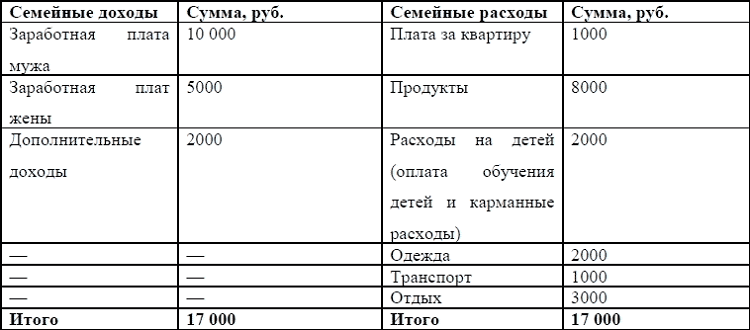

Вот как выглядит готовая таблица для расчета семейного бюджета на месяц:

Все шаблоны работают по одному принципу, но различаются дизайном. Плановые затраты устанавливаются в начале месяца, фактические – в конце.

В отдельном столбце вы увидите разницу. Кроме суммы, есть и пиктограмма, которая покажет, уложились вы в запланированный бюджет или нет.

Заполнять таблицу лучше регулярно, например, в конце каждого дня. Ячейки с крупными суммами можно окрасить в яркий цвет, чтобы в конце месяца видеть, с чем связаны самые крупные затраты.

Еще несколько советов о том, как планировать семейный бюджет, рассчитать доходы и расходы и распределить их на месяц с помощью таблицы, а также подробную схему для его расчета найдете в этом видео-уроке:

Контролируя финансы, у вас не возникнет необходимости брать взаймы, ведь всегда найдутся средства для отдыха с семьей, а непредвиденные ситуации не застанут врасплох. Вести бюджет – это выгодно для всей семьи.

Семейный бюджет «Экономка»

Размер установочного файла программы меньше 3 Мб – это самая компактная программа из всех рассмотренных в данном обзоре.

После установки выяснилось, что имеется демонстрационная база, которая помогает пользователю понять принципы работы приложения. В разделе «пользователи» можно ознакомиться со списком пользователей (члены семьи) и структурой счетов.

Добавление расходной операции производится в разделе «расходы» – нажимаем кнопку «добавить», указываем категории расхода, счет и сумму. А затем жмем кнопку «выбор». Новая запись в таблицу «расходы» добавлена

Обратите внимание, что в процессе добавления транзакции (расхода или дохода), требуется указать счет для списания (или зачисления) денег. Для наглядности в таблицах расходов и доходов предусмотрена подсветка категорий – каждая из них имеет свой цвет

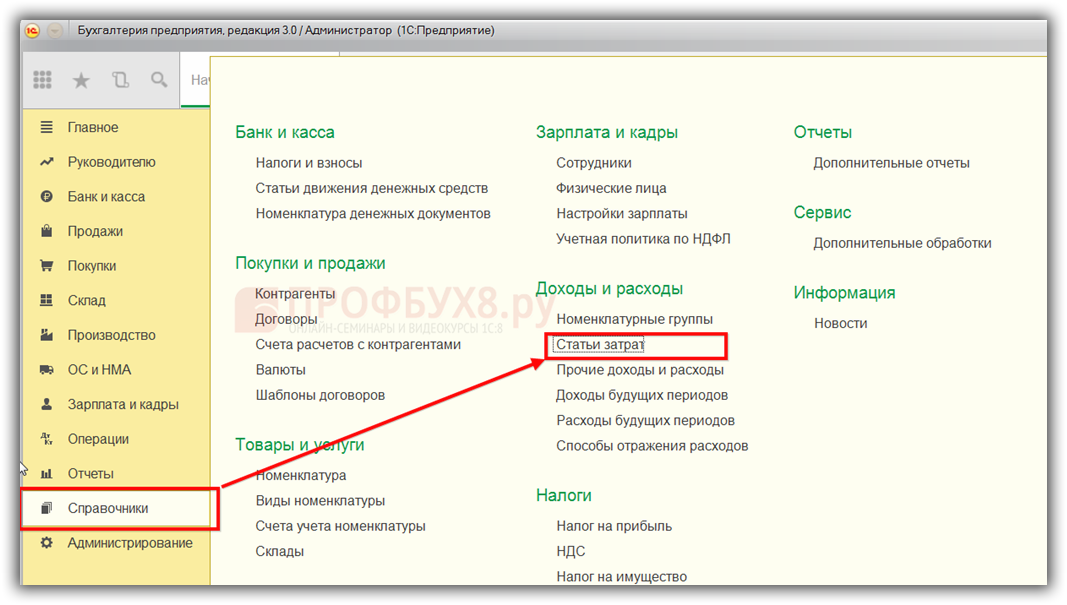

Настроить цвета можно в разделе «справочники».

Главный принцип работы программы «Семейный бюджет» заключается в том, что каждый член семьи имеет свои собственные счета и любая транзакция привязана к определенному счету. Такой подход позволяет вести бюджет семьи как по каждому пользователю отдельно, так и по всем вместе.

Внешний вид программы оставляет приятные впечатления – интерфейс продуман, удобно расположены кнопки управления, есть возможность сортировки данных. Например, можно просматривать расходные операции только за определенный месяц и по конкретному пользователю. Для этого используются такие элементы, как «пользователь», «месяц» и «год». Над таблицей есть мини-отчет, который показывает итоговую сумму в таблице за месяц (с учетом фильтра «пользователь»).

Раздел «доходы» работает аналогично образом. Чтобы добавить доходную операцию, нажимаем кнопку «добавить», выбираем категорию (например, «зарплата»), указываем счет для зачисления и вводим сумму. В верхней части окна можно выбрать пользователя, которому будет соответствовать транзакция. При выборе пользователя автоматически загружаются все его счета, и мы имеем возможность указать, на какой счет будут зачислены деньги.

Если вы полностью освоились с программой «Семейная бухгалтерия», то можете удалить демонстрационную базу. Для этого удалите всех пользователей в разделе «пользователи». При этом все данные в таблицах доходов и расходов также будут удалены. Затем следует добавить реальных пользователей, настроить им счета и приступить к ведению семейного бюджета.

В качестве базовой валюты можно использовать любую валюту мира (рубли, доллары, евро, йены и прочие). У каждого пользователя может быть сколько угодно счетов в любых валютах. Программа при построении отчетов будет автоматически пересчитывать все валютные операции в единицы базовой валюты. Именно для этого у каждого счета указывается курс по отношению к базовой валюте (раздел «пользователи» — «счета»).

Теперь рассмотрим раздел «отчеты». Чтобы построить отчет по расходам за месяц, выбираем соответствующий тип отчета и нажимаем кнопку «построить». Получаем данные в графическом виде. На диаграмме отображаются категории расходов и суммы, которые им соответствуют. Нажав правую кнопку мыши на диаграмме, можно ее настроить: показывать суммы или проценты, показывать легенду, сортировка и т.п. Напротив области «тип отчета» есть кнопка для выбора отчета в наглядном виде. Если ее нажать, то появится окно, где отчеты сгруппированы по категориям – расходы, доходы, долги и пользователи.

Система отчетов в программе «Семейная бухгалтерия» очень простая и понятная. Даже начинающие пользователи смогут без проблем разобраться с отчетами. Встроенная справочная система поможет быстрее освоить программу – почти во всех разделах есть кнопка с изображением вопросительного знака. Нажав на эту кнопку, вы получите справку по нужному разделу.

Еще программа умеет работать с долгами и кредитами. Если вы дали деньги в долг, то приложение автоматически напомнит, если долг вовремя не вернут. Раздел «кредиты» отвечает за ваши долги – сюда можно добавить любой вид кредита (ипотека, автокредит).

Зачем нужно вести семейный бюджет

Неубедительно? Вот три веских причины

начать планировать семейный бюджет:

- Расчет семейного бюджета поможет вам выяснить долгосрочные цели и работать в заданном направлении. Если бесцельно дрейфовать, разбрасывая деньги на каждый привлекательный предмет, как вы сможете сэкономить и съездить в долгожданный отпуск, купить автомобиль или внести первый взнос на ипотеку?

- Таблица расходов семейного бюджета проливает свет на спонтанные расходы и заставляет пересмотреть покупательские привычки. Вам действительно необходимы 50 пар черных туфель на высоких каблуках? Планирование семейного бюджета заставляет выстроить приоритеты и переориентироваться на достижение поставленных целей.

- Болезнь, развод или потеря работы могут привести к серьезному финансовому кризису. Чрезвычайные ситуации случаются в самый неподходящий момент. Именно поэтому каждый нуждается в резервном фонде. Структура семейного бюджета обязательно включает в себя графу «сбережения » – финансовая подушка, которая поможет продержаться на плаву от трех до шести месяцев.

Интернет-банкинг

Некоторые банки предлагают учет финансов в рамках услуги «Интернет-банк».

Достоинства учета через интернет-банк

- Все операции заносятся автоматически при оплате операции картой – не нужно создавать транзакции самому, ничего не забудется;

- Данные хранятся на сервере банка – они не потеряются, к ним всегда есть доступ с любого устройства.

Недостатки интернет-банкинга

- Невозможно занести расходы наличными деньгами;

- Нет многопользовательского режима;

- Мало функций для анализа и планирования бюджета.

- В долгосрочной перспективе проблематично получить всю статистику расходов.

Money Manager EX

После установки программы Money Manager EX предлагается открыть существующую базу данных или создать новую. Если выбираете последний пункт, то появляется мастер создания базы. Затем появляется мастер настройки счетов – можно завести счет, указать валюту, а также ввести остатки на счет. Трудности с настройками базы немного напрягают, но при желании разобраться можно.

Следует иметь ввиду, что названия категорий расходов и доходов представлены только на английском языке. Если решите использовать эту программу для ведения семейного бюджета, то вам придется перевести категории на русский язык. Почему разработчик сам не позаботился об этом – остается загадкой. С другой стороны, эта программа распространяется бесплатно, следовательно, требования к ней не такие серьезные, как к платным аналогам. В разделе «о программе» указано, что программу создавали шесть разработчиков. Жаль, что никто из них не уделил 15 минут на перевод категорий на русский язык.

Алгоритм добавления транзакции следующий. В разделе «навигация» выбираем счет, которому будет принадлежать транзакция, например, наличный счет. Нажимаем кнопку «создать», заполняем в новом окне следующие поля: дата, статус, тип транзакции (пополнение, снятие или перевод), сумма, счет (подставляется автоматически), получатель (пользователь – член семьи) и категория транзакции.

Складывается впечатление, что перевод интерфейса на русский язык осуществлял не носитель языка. Например, поле «получатель» выглядит неуместно, если речь идет о расходной операции. Также слово «снятие» (вместо расхода) немного режет слух. Такие мелкие недочеты способны сформировать негативное впечатление о программе.

Раздел «бюджет» реализован в виде таблицы с категориями, в которой требуется указать лимиты по каждой позиции. Чтобы запланировать семейный бюджет, нужно нажать правую кнопку мыши на разделе «бюджет», в новом окне нажать кнопку «добавить год» или «добавить месяц». Затем следует указать лимиты по нужным позициям в таблице.

Система отчетов, на наш взгляд, реализована не лучшим образом – сухие цифры в таблицах и отсутствие графического отображения данных. Если вы хотите посмотреть структуру расходов конкретного пользователя, то забудьте об этом. Программа способна выдать только общие цифры по всем транзакциям. Общую информацию по транзакциям конкретного члена семьи вы можете посмотреть в отчете «получатели».

Вывод. Интерфейс программы выглядит примитивно. Категории не переведены на русский язык. Нет единого списка расходов – все транзакции распределены по конкретным счетам. Слабая реализация раздела «бюджет». Информативность отчетов оставляет желать лучшего – нет возможности построить отчет в графическом виде (в русскоязычной версии), нельзя посмотреть структуру расходов по конкретному пользователю.

Правила расчетов, рекомендации и советы

Для начала нужно составить список источников дохода. Чаще их два. Это зарплата мужа и жены.

Но те, кому недостаточно средств от зарплаты до зарплаты, ищут дополнительные источники дохода. Актуально это не только среди мужчин.

Женщины-домохозяйки или в декретном отпуске часто находят дополнительное занятие, которое приносит деньги. Кто-то шьет на заказ, кто-то вяжет, а кто-то оказывает услуги репетитора.

Мужчины применяют свои умения в ремонтных работах. Автолюбители подрабатывают на станциях техобслуживания, таксуют. В последнее время популярна подработка в интернете.

Многие сдают квартиру или комнату в аренду, получая дополнительный доход.

Список источников дохода составлен. Переходим к расходам. Их список значительно длинней. Но не спешите отчаиваться.

Главное, ничего не упустить. Это поможет увидеть реальную картину и понять, куда уходит большая часть заработанных денег, и как можно это исправить.

Список расходов семейного бюджета будет выглядеть так:

- обязательные расходы;

- питание;

- забота о себе;

- автомобиль;

- саморазвитие;

- отдых;

- развлечения;

- товары для дома;

- непредвиденные расходы;

- сбережения на бизнес, пенсию, осуществление мечты.

К обязательным расходам относится оплата коммунальных услуг. Это квартплата, интернет. Если вы брали кредит на квартиру или авто, ежемесячные выплаты в статье обязательных расходов.

Если у вас есть дети, тогда список пополнят расходы за детский сад, школу. Питание – еще одна статья затрат, без которой не обойтись.

Можете выделить средства на продукты и совершать закупки 1-2 раза в неделю. Удобно, когда составлено меню на месяц. Это потребует много времени, но вы увидите, сколько денег нужно на продукты на ближайшие недели.

Планируя эту статью расходов, не забудьте учесть возможные праздники, приемы гостей.

Автомобиль – это удобно, но при этом затратно. Если мама – главный экономист по продуктам, то автомобильные дела – папина стихия.

Мужчины знают, что мало заправить авто. Его нужно помыть, время от времени ремонтировать, менять шины по окончании сезона, платить страховку и налоги.

Если заправка авто требуется постоянно, то остальные статьи расходов можно распределить на год. Например, в январе оформлять страховку, в феврале пройти техосмотр, в августе заплатить налоги.

Одежду, посещение спортзала, салона красоты можно отнести в пункт, посвященный заботе о себе. Здесь будут медицинские расходы на регулярный медосмотр, посещение стоматолога.

Если болезнь может настигнуть неожиданно, то покупку одежды реально спланировать.

Советуем покупать качественные вещи, которые хорошо комбинируются между собой. Здесь работает правило лучше меньше, да лучше.

Можно сэкономить на спортзале, если рядом с домом есть стадион. Покупка тренажера – хорошая инвестиция в здоровье. Но на практике многие активней занимаются в компании единомышленников, чем дома в одиночестве.

Исключать из списка посещение салона красоты не стоит. И речь необязательно о дорогих процедурах. А об элементарной стрижке, маникюре, педикюре.

Товары для дома – еще одна категория, в которой мы записываем расходы на бытовую химию, ремонт, мебель, текстиль.

Порошки, шампуни, гели для душа можно закупить на несколько месяцев вперед. С учетом предыдущих покупок можно позволить себе обновить мебель или поменять обои.

Саморазвитие – этот пункт важен не только для школьников и студентов. Мы молоды, пока есть желание учиться новому.

Чтобы достигнуть высот на работе, просто быть интересным собеседником, авторитетом для своих детей, важно развиваться, посещать курсы, тренинги. Сюда же входит покупка книг, интересных журналов

Дети посещают кружки или секции, за которые тоже нужно платить каждый месяц, занимаются с репетитором, участвуют в соревнованиях.

Отдых и развлечения – самая приятная часть расходов. Полагаясь на опыт прошлых сезонов и благодаря работе турагентств можно заранее знать, сколько денег нужно для отдыха.

Развлечения помогают расслабиться, приятно провести время, вдохновиться, получить удовольствие. Сюда можно отнести посещение ресторана, кино, театра, концертов и даже кофейни.

Чтоб не быть застигнутым врасплох непредвиденными расходами, вносим в список категорию «Разное». Сюда вписываем расходы на подарки. Никто не застрахован от непредвиденных происшествий.

Если есть планы скопить деньги на бизнес или собрать пенсионные сбережения, внесите в список расходов семейного бюджета отдельную статью.

Сюда можно откладывать определенную сумму каждый месяц.

Определяем источники дохода

Для определения источника дохода выясняют постоянные и периодические доходы, какую часть они составляют от всего бюджета, какой источник доходов работает без вашего участия.

Основной доход

Основной доход — это база построения бюджета семьи. У большинства основной доход — заработная плата. Она стабильна, периодична, на ее основе удобно планировать.

Дополнительный доход

В дополнительный доход вносим:

- периодические подработки;

- проценты по вкладам;

- кэшбэк;

- премии;

- прибыль от сдачи в аренду жилья.

Непостоянный доход

Непостоянный доход не стоит вносить в общий бюджет. Налоговые вычеты – наглядная статья непостоянного дохода. Его сразу откладывайте в копилку, формируйте фонд финансовой безопасности. Или пускайте на погашение крупных долгов по кредиту.